حجم وحصة السوق الصينية للتأمين على الممتلكات والحوادث

تحليل السوق الصينية للتأمين على الممتلكات والحوادث بواسطة موردور إنتليجنس

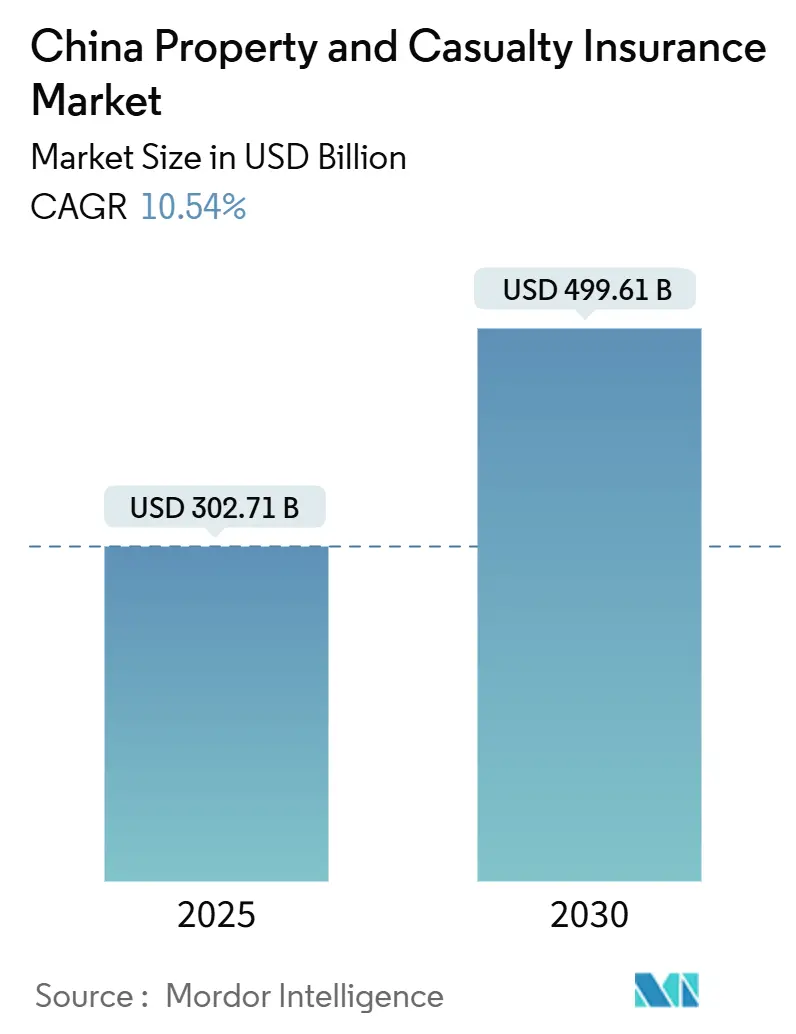

وصلت السوق الصينية للتأمين على الممتلكات والحوادث إلى 302.71 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ترتفع إلى 499.61 مليار دولار أمريكي بحلول عام 2030، مما يترجم إلى معدل نمو سنوي مركب قوي قدره 10.54%. لا يزال تأمين السيارات يوفر الجزء الأكبر من أحجام الأقساط، إلا أن خطوط المسؤولية والزراعة والكوارث تضيف زخماً جديداً مع توسع الإلزاميات وتصاعد المخاطر المرتبطة بالمناخ. التوزيع المدمج داخل التطبيقات الفائقة يضغط تكلفة الاستحواذ ويوسع الوصول، بينما التأكيد الحكومي على التطوير عالي الجودة للتأمين يدعم الطلب طويل المدى. قواعد رأس المال تحت C-ROSS II تعيد تشكيل استراتيجيات الميزانية العمومية، وأدوات الاكتتاب الرقمية تعيد تشكيل تصميم المنتجات، مما يعزز مجتمعاً مسار التوسع للسوق الصينية للتأمين على الممتلكات والحوادث.

النقاط الرئيسية للتقرير

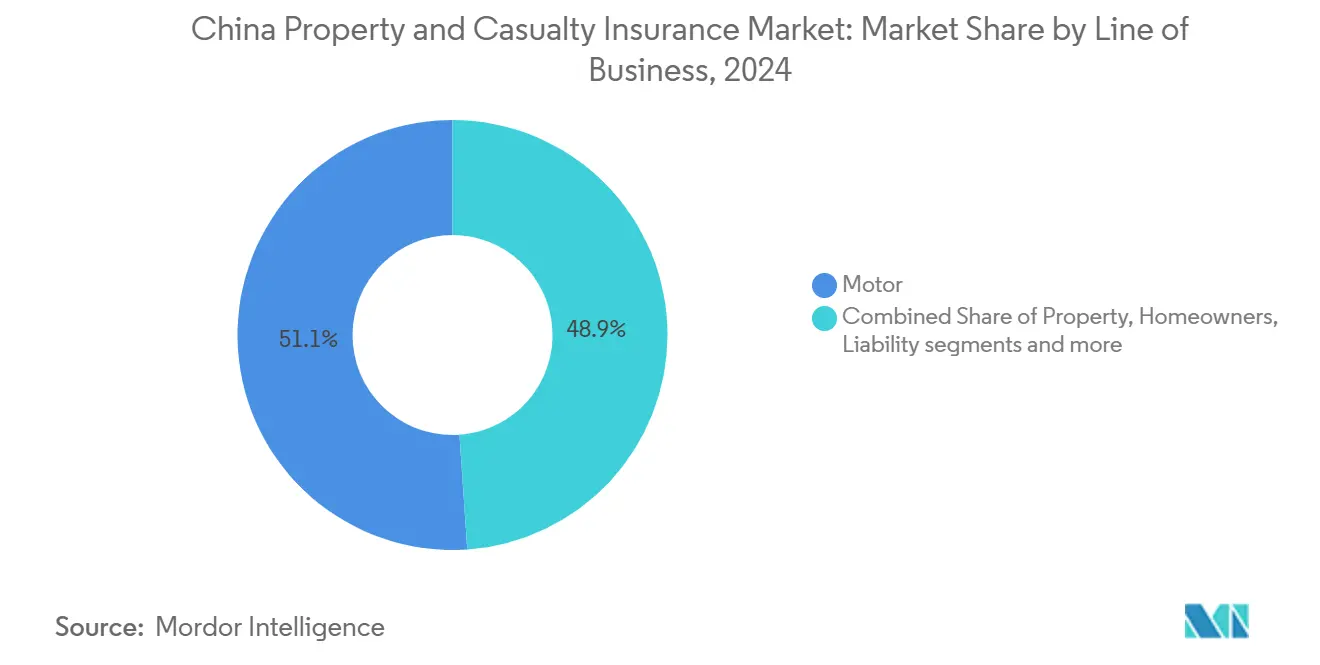

- حسب خط الأعمال، شكل تأمين السيارات 51.1% من الإيرادات في عام 2024، بينما من المتوقع أن ينمو تأمين المسؤولية بمعدل نمو سنوي مركب قدره 12.40% حتى عام 2030.

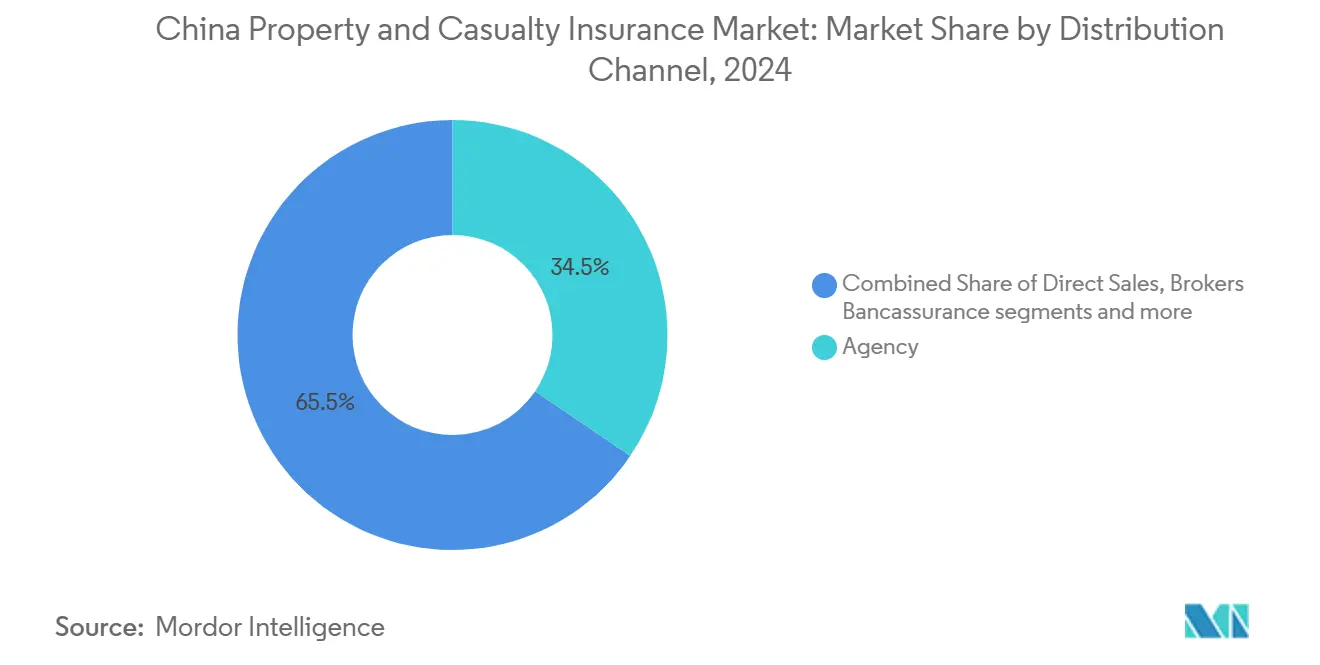

- حسب قناة التوزيع، استحوذت شبكات الوكالات على 34.5% من حصة السوق الصينية للتأمين على الممتلكات والحوادث في عام 2024؛ المنصات الرقمية تتقدم بمعدل نمو سنوي مركب قدره 8.75% حتى عام 2030.

- حسب نوع العميل، قدمت الحكومة والمؤسسات المملوكة للدولة 33.2% من الأقساط في عام 2024؛ سجلت الشركات الصغيرة والمتوسطة أسرع مكاسب بمعدل نمو سنوي مركب قدره 6.52% حتى عام 2030.

- حسب المنطقة، ساهمت شرق الصين بـ 36.2% من حجم السوق الصينية للتأمين على الممتلكات والحوادث في عام 2024، بينما تقود وسط الصين النمو بمعدل نمو سنوي مركب قدره 5.61% حتى عام 2030.

اتجاهات ورؤى السوق الصينية للتأمين على الممتلكات والحوادث

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| النمو الاقتصادي وزيادة الوعي بالمخاطر | +2.8% | على الصعيد الوطني؛ بارز في شرق وشمال الصين | المدى المتوسط (2-4 سنوات) |

| توسيع التأمين الإلزامي (السيارات، المسؤولية) | +2.1% | على الصعيد الوطني؛ مدن الدرجة الثانية والثالثة | المدى القصير (≤ سنتان) |

| نمو أسطول السيارات | +1.9% | المقاطعات الوسطى والغربية | المدى المتوسط (2-4 سنوات) |

| النظم الإيكولوجية للتأمين المدمج في التطبيقات الفائقة | +1.4% | مراكز التكنولوجيا في شرق الصين | المدى القصير (≤ سنتان) |

| الطلب على تغطية الكوارث والزراعة المرتبطة بالمناخ | +1.2% | وطني، التركيز على المناطق الزراعية الوسطى والغربية | المدى الطويل (≥ 4 سنوات) |

| احتياجات مسؤولية إطلاق الفضاء التجاري | +0.6% | وطني، مركز في عناقيد صناعة الفضاء | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

النمو الاقتصادي وزيادة الوعي بالمخاطر

تعافي الصين الاقتصادي الكلي بعد تباطؤ 2022-2024 يرفع القوة الشرائية للأسر، مما يمكن المزيد من العائلات والشركات من شراء التغطية. توجيه مجلس الدولة لعام 2024 يدعو إلى حماية أوسع للكوارث والصحة والمعاشات، مشيراً إلى دعم سياسي دائم للسوق الصينية للتأمين على الممتلكات والحوادث[1]مجلس الدولة لجمهورية الصين الشعبية، "آراء حول تعزيز التطوير عالي الجودة لصناعة التأمين،" gov.cn. التحضر يعزز كثافة الأصول في المواقع المعرضة للفيضانات؛ الفيضانات تسببت في خسائر اقتصادية قدرها 32 مليار دولار أمريكي في عام 2024، إلا أن 5% فقط من هذا الإجمالي كان مؤمناً عليه، مما يشير إلى طلب كامن. البنية التحتية المرتبطة بمبادرة الحزام والطريق تزيد التعرض لتأخيرات البناء والعنف السياسي، مما يدفع الشركات نحو برامج متعددة المخاطر. مجمعات الكوارث المدعومة حكومياً مثل مجمع التأمين الصيني ضد الزلازل السكنية تظهر الالتزام العام بنقل المخاطر. رغم أن 79% من مديري التأمين يذكرون مخاوف التباطؤ الاقتصادي، التفاؤل طويل المدى يسود لأن الوعي بالمخاطر يفوق نمو الناتج المحلي الإجمالي[2]جي بي مورجان لإدارة الأصول، "مسح مسؤولي الاستثمار الصينيين للتأمين 2024،" am.jpmorgan.com.

توسيع التأمين الإلزامي (السيارات، المسؤولية)

ارتفعت حدود المسؤولية الإلزامية للسيارات إلى 27,778 دولار أمريكي في تغطية الوفاة والإصابة، مما وسع استيعاب الأقساط وعزز الزخم قريب المدى للسوق الصينية للتأمين على الممتلكات والحوادث[3]ميلر كانفيلد، "الصين توسع التأمين الإلزامي على مسؤولية السيارات،" millercanfield.com. السائقون الخاليون من المطالبات يمكنهم الآن الحصول على خصومات تصل إلى 50%، مما يحفز منافسة سعرية شديدة لكن يحافظ على اختراق عالي. الإلزاميات الخاصة بالقطاع، على سبيل المثال، في البناء والتصنيع، تنوع مصادر الأقساط خارج السيارات. تغطية المركبات الكهربائية الجديدة (NEV) تبرز حيث تشكل بالفعل حوالي 11.5% من أقساط السيارات رغم أن حصة الأسطول تبلغ 4.7%. نسب الخسارة فوق 105% للمركبات الكهربائية المنزلية تحفز التحسينات الاكتوارية؛ تعديلات المعاملات المقترحة يجب أن تمنح الاكتواريين مرونة أكثر لتسعير المخاطر بدقة.

نمو أسطول السيارات

تقدمت مبيعات السيارات بنسبة 10.6% على أساس سنوي في الربع الأول من عام 2024، وشكلت المركبات الكهربائية الجديدة 30% من إجمالي التسليمات، مما يعزز أهمية تأمين السيارات داخل السوق الصينية للتأمين على الممتلكات والحوادث. بين عامي 2009 و2024، ارتفع دخل أقساط السيارات بأكثر من 4 أضعاف، مدفوعاً بالحركة الحضرية وارتفاع الدخول. سياسات التليماتكس تكافئ السائقين الآمنين، لكنها أيضاً تثير ضغط الاختيار المعاكس على الكتب المجمعة الأقدم. شراكة بينغ آن مع FAW Hongqi، التي أُطلقت في عام 2025، تجلب تغطية ذكية شاملة للقيادة تشمل مخاطر الركن الآلي والملاحة الحضرية. اعتماد المركبات المستقلة قد يقلل من طلب مسؤولية السائق الخاص على المدى الطويل، لكن سيولد منافذ منتجات لعطل البرمجيات وفشل أجهزة الاستشعار.

النظم الإيكولوجية للتأمين المدمج في التطبيقات الفائقة

التوزيع المدمج يعيد تشكيل استحواذ العملاء. WeSure من تنسنت تستفيد من قاعدة WeChat البالغة 1.3 مليار مستخدم للبيع المتقاطع لمنتجات الحياة والصحة والممتلكات، بينما Xiang Hu Bao من مجموعة أنت جمعت أكثر من 100 مليون مشارك من خلال دمج تغطية المساعدة المتبادلة الصحية في رحلات Alipay. الأقساط المكتوبة عبر الإنترنت تضخمت بشكل كبير في العقد الماضي، مؤكدة التحول الرقمي السريع داخل السوق الصينية للتأمين على الممتلكات والحوادث. إيرادات تصدير التكنولوجيا من ZhongAn تسلقت 40% في عام 2024 إلى 115.1 مليون دولار أمريكي حيث اللاعبون التقليديون يرخصون محركات الاكتتاب المعيارية. المنظم عدل القواعد لدعم الاكتتاب عبر الإنترنت مع حماية خصوصية البيانات، موازناً بين الابتكار وحماية المستهلك.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المنافسة السعرية وضغط الهامش | -1.8% | على الصعيد الوطني؛ الأقوى في المقاطعات الساحلية | المدى القصير (≤ سنتان) |

| تشديد قواعد رأس المال على نمط سولفنسي II | -1.4% | على الصعيد الوطني؛ تأثير أكبر على شركات التأمين الصغيرة | المدى المتوسط (2-4 سنوات) |

| مخاطر الاختيار المعاكس المدفوعة بالتليماتكس | -0.9% | وطني، مركز في الأسواق الحضرية | المدى المتوسط (2-4 سنوات) |

| تأثير المركبات المستقلة على أقساط السيارات | -0.7% | وطني، اعتماد مبكر في مدن الدرجة الأولى | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

المنافسة السعرية وضغط الهامش

حرية الأسعار المقدمة في عام 2024 تسمح للاعبين بتقويض المنافسين بنسبة تصل إلى 50% للسائقين منخفضي المطالبات، مما يقلل الهوامش عبر السوق الصينية للتأمين على الممتلكات والحوادث. تضخم قطع الإصلاح وتكاليف بطاريات المركبات الكهربائية الجديدة يبقي شدة المطالبات مرتفعة، رافعاً النسب المدمجة حتى عندما تنمو الأحجام. بوابات المقارنة الرقمية تكثف شفافية الأسعار؛ العملاء يتبدلون بسرعة، مقوضين ولاء العلامة التجارية. شركات التأمين الأصغر غالباً ما تخرج من خطوط الخسارة للحفاظ على رأس المال، مركزة المخاطر في عدد قليل من اللاعبين المهيمنين. إصلاحات المعاملات المخططة قد تستقر كفاية الأقساط، لكن التوقيت يبقى غير واضح، والمنافسة تبقى شديدة.

تشديد قواعد رأس المال على نمط سولفنسي II

C-ROSS II يزيد رسوم رأس المال للكوارث والتعرض الائتماني، مجبراً شركات التأمين على جمع 16.3 مليار دولار أمريكي في السندات خلال عام 2024. قواعد الامتثال لمارس 2025 تتطلب أيضاً مسؤولي امتثال ذوي خبرة واختبار سيناريو مفصل. شركات التأمين الأصغر تواجه تكاليف غير متناسبة لكل يوان قسط، مشجعة الاندماجات أو المنافذ المتخصصة. قانون الاستقرار المالي القادم سيسحب مساهمات جديدة إلى صندوق ضمان، مقللاً رأس المال المتاح للتوسع لكن يهدف لحماية أصحاب الوثائق من صدمات الإعسار.

تحليل القطاعات

حسب خط الأعمال: هيمنة تأمين السيارات تواجه اضطراب المركبات الكهربائية

ولد تأمين السيارات 51.10% من الأقساط في عام 2024، مساوياً 155 مليار دولار أمريكي من حجم السوق الصينية للتأمين على الممتلكات والحوادث. الامتصاص السريع للمركبات الكهربائية الجديدة يشكل ديناميكيات المطالبات: النسب المدمجة للمركبات الكهربائية المنزلية تتجاوز 105% والنسب التجارية للمركبات الكهربائية تقترب من 200%، متحدية مرونة الاكتتاب. خصومات التليماتكس تجذب السائقين الأكثر أماناً، منحرفة مجمعات المخاطر، بينما التعرف على الصور المدعوم بالذكاء الاصطناعي يقتطع وقت التفتيش ويكبح الاحتيال. أنظمة تجنب التصادم تقلل التكرار لكن ترفع تكلفة القطع، دافعة الاكتواريين لإعادة نمذجة مثلثات الخسارة. خلال التوقعات، قد تتحول المسؤولية من السائقين إلى الصانعين مع نضج الميزات المستقلة، مما قد يقلص أقساط الطرف الثالث التقليدية لكن يفتح تغطيات أخطاء التكنولوجيا. خطوط الممتلكات المربوطة ببنية النقل التحتية، مثل حوادث المجموعة وسياسات الهندسة لشبكات محطات الشحن، ترتفع بالتوازي، مضيفة تنويعاً.

تأمين المسؤولية، المسجل لمعدل نمو سنوي مركب قدره 12.40% حتى عام 2030، يكسب من المخططات الإجبارية المفروضة على شركات البناء والتصنيع والخدمات المهنية. سياسات البناء ضد جميع المخاطر الآن تدمج بنود المسؤولية البيئية لتلبية معايير مقرضي الحزام والطريق. تغطيات البحرية والشحن تحمي محركات تصدير الصين، بينما العروض البارامترية المجربة في موانئ شنتشين تقصر دورات المطالبات. مجمعات الكوارث تؤمن تعرضات الفيضانات والزلازل، لكن الاختراق المنخفض يشير إلى صعود مستمر للسوق الصينية للتأمين على الممتلكات والحوادث.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع العميل: عقود الحكومة تقود نمو الحجم

الحكومة والكيانات المملوكة للدولة حملت 33.21% من الأقساط في عام 2024، مدفوعة بمشاريع النقل والطاقة الكبيرة. عطاءات الإطار عادة تجمع بنود الممتلكات والمسؤولية وانقطاع الأعمال، مفضلة شركات التأمين التي لديها شبكات مطالبات تمتد عبر جميع المقاطعات. العطاءات التنافسية تضغط الهوامش؛ مع ذلك، الاستقرار والحجم يعوضان ضغط التسعير. الشركات الخاصة الكبيرة، خاصة في السيارات والإلكترونيات والبتروكيماويات، تطلب برامج عالمية متطورة تشمل العنف السياسي وتأييدات السايبر.

الشركات الصغيرة والمتوسطة تتوسع بأسرع معدل بـ 6.52% معدل نمو سنوي مركب لأن البوابات الرقمية تقصر أوقات الاقتباس إلى الربط وتحد من الأوراق. نظام بينغ آن الإيكولوجي يدعم 242 مليون عميل تجزئة ويقرض 79.5 مليار دولار أمريكي للمؤسسات الصغيرة، خالقاً طرق بيع متقاطع لتغطيات مثل الممتلكات ضد جميع المخاطر ومسؤولية صاحب العمل. المستهلكون الأفراد يعتمدون بشكل متزايد سياسات الحوادث والمنازل الإضافية من خلال التطبيقات الفائقة، موسعين أصول الأقساط ورافعين التنويع طويل الذيل داخل السوق الصينية للتأمين على الممتلكات والحوادث.

حسب قناة التوزيع: المنصات الرقمية تتحدى هيمنة الوكالة

شبكات الوكالات لا تزال تمثل 34.5% من الأقساط، تتمحور حول العلاقات الشخصية والخدمة المحلية للتغطيات المعقدة. كثير من الوكلاء الآن ينشرون أدوات اكتتاب قائمة على اللوحات، مقصرين وقت التسليم ومحافظين على الصلة. الوسطاء يديرون عقود متعددة الجنسيات وعالية الشدة، واضعين طبقات اختيارية مع معيدي التأمين العالميين لتأمين السعة.

المنصات الرقمية، مع ذلك، تسجل أعلى نمو بمعدل 8.75% معدل نمو سنوي مركب، جاعلة إياها عامل التغيير المحوري في السوق الصينية للتأمين على الممتلكات والحوادث. WeSure و ZhongAn والجماعات المساعدة المتبادلة تدمج تغذيات البيانات في الوقت الحقيقي لتخصيص التسعير. التأمين المصرفي يزدهر في المقاطعات الريفية مع التسويق المشترك للائتمان وتغطيات المحاصيل، بينما بوابات المستهلك المباشرة تكسب حصة في سياسات السيارات والسفر والأجهزة المعيارية. صفقات الانتماء مع لاعبي التجارة الإلكترونية التي تدمج مسؤولية الشحن والبائع، مضيفة أقساط إضافية دون إنفاق استحواذ إضافي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

شرق الصين ينتج 36.21% من الأقساط، مرتكزة على عنقود شنغهاي المكون من 67 شركة تأمين وبوابة إعادة التأمين في منطقة لينجانغ للتجارة الحرة. التصنيع الكثيف وسلاسل الإمداد العالمية والشركات الناشئة التقنية النابضة بالحياة ترفع الطلب على تغطيات البحرية والائتمان التجاري والسايبر والمسؤولية. الأعاصير وفيضانات اليانجتسي تخلق مخاطر كوارث متكررة؛ 5% فقط من الخسائر المتعلقة كانت مؤمنة في عام 2024، مبرزة مدرج النمو. شركات التأمين الممولة أجنبياً تبني منتجات تجريبية في شنغهاي قبل نشرها على الصعيد الوطني، معززة مركز الابتكار للمنطقة في السوق الصينية للتأمين على الممتلكات والحوادث.

وسط الصين تسجل أسرع معدل نمو سنوي مركب قدره 5.60% حتى عام 2030. التحضر الحكومي يقود مشاريع الإسكان والممتلكات التجارية، كلها تتطلب سياسات البناء ضد جميع المخاطر والمسؤولية العامة. امتصاص التأمين الزراعي يتسارع على ظهر إعانات الزراعة الدقيقة، بينما المنتجات المفهرسة بالطقس تحمي ضد الجفاف والفيضانات. روابط السكك الحديدية والطرق السريعة للحزام والطريق ترفع مجمعات أقساط الهندسة وتحفز خدمات هندسة المخاطر لشركات التأمين. النمو الصناعي في مقاطعات هينان وهوبي يضيف تغطيات مسؤولية صاحب العمل وتلوث المنتجات، مقوياً خليط الأقساط.

شمال الصين يدور حول جهاز السياسة في بكين وصناعات الصلب، متطلباً خطوط الكفالة والمسؤولية البيئية. غرب الصين يجمع التعدين والطاقة الكهرومائية والمزارع الشمسية؛ الجغرافيات النائية تتحدى التوزيع، لذا القنوات الرقمية تملأ الفجوة. مشاريع الموارد تحتاج تأخير في البدء وتغطيات المقاول ضد جميع المخاطر، خالقة فرص متخصصة. اختراق التأمين عبر كلا المنطقتين يتخلف عن متوسطات الساحل، تاركاً مجالاً للسوق الصينية للتأمين على الممتلكات والحوادث للتوسع مع ارتفاع الدخل والوعي.

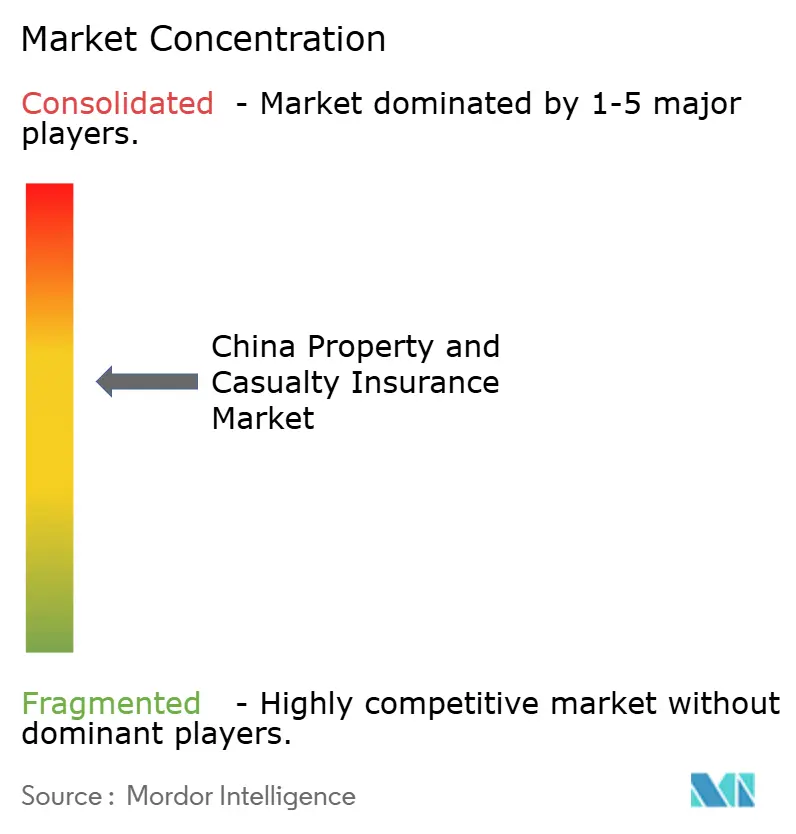

المشهد التنافسي

السوق تظهر تركيزاً معتدلاً. PICC P&C وبينغ آن والصين الهادئ تقود الأحجام، لكن الحصة المدمجة لأكبر خمس شركات تأمين أكثر من نصف حصة الأقساط، مؤكدة مساحة للمتحدين الرشيقين. PICC تستخدم شبكة فروع على الصعيد الوطني وروابط حكومية وثيقة لتأمين عقود البنية التحتية. الاكتتاب المدفوع بالذكاء الاصطناعي وروبوتات المطالبات من بينغ آن تخدم 242 مليون عميل، دعماً للبيع المتقاطع لتغطية الصحة والممتلكات. الصين الهادئ تعتمد على جذور بحرية لهيمنة تغطيات الشحن التصديري والهيكل، مع توسيع خطوط الهندسة في المقاطعات الوسطى.

ZhongAn الرقمية المولد رفعت الأقساط 24.7% في عام 2024 بوضع علامة بيضاء على مكدس إدارة السياسات للشركات الحاكمة، مثالاً على المنافسة على التكنولوجيا بدلاً من قوة الميزانية العمومية. معيدو التأمين الأجانب يزيدون سعة شنغهاي؛ إعادة تسمية AXA لوحدة إعادة التأمين الصينية تشير إلى التزام استراتيجي أوسع. المشاريع المشتركة العابرة للحدود، مثل BNP Paribas-Prudential، تكسب تصاريح، حاقنة تقنيات اكتوارية جديدة وأطر مخاطر المؤسسات.

التحركات الاستراتيجية تتجمع حول التحليلات وإنترنت الأشياء وشراكات النظام الإيكولوجي. تحالف Zhibao لعام 2025 مع PICC وميونخ ري يستهدف الطلب الطبي للطبقة الوسطى، مصهراً التقنية ورأس المال والتوزيع. شركات التأمين تجرب دفاتر مطالبات البلوك تشين للتغطية الزراعية لكبح الاحتيال والتسوية في أيام، ليس أسابيع. قواعد رأس المال C-ROSS II تضغط على اللاعبين تحت الحجم، رافعة ثرثرة الاندماج والتوسع اللاعضوي المحتمل لقادة السوق. الكوارث واكتتاب المركبات الكهربائية الجديدة، حالياً يحقق خسائر، يبقى مناطق فضاء أبيض لشركات التأمين القادرة على دمج بيانات الاستشعار عن بُعد وتليمترية صحة البطارية، موضعة السوق الصينية للتأمين على الممتلكات والحوادث للتميز المدفوع بالبيانات.

قادة صناعة التأمين على الممتلكات والحوادث الصيني

-

شركة التأمين الشعبية الصينية المحدودة

-

بينغ آن للتأمين

-

شركة الصين الهادئ للتأمين المحدودة

-

شركة الصين القارية للتأمين على الممتلكات والحوادث المحدودة

-

شركة الصين للتأمين على الحياة (المجموعة)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مارس 2025: أطلقت بينغ آن P&C و FAW Hongqi حزمة تأمين القيادة الذكية تغطي الركن الآلي وملاحة المدينة.

- يناير 2025: شاركت تكنولوجيا Zhibao و PICC وميونخ ري في منتجات المصاريف الطبية الجديدة للطبقة الوسطى المتنامية.

- أكتوبر 2024: أعادت AXA تسمية XL إعادة التأمين الصين إلى شركة AXA الدولية لإعادة التأمين (شنغهاي).

- ديسمبر 2024: أصدرت NFRA إرشادات أمان البيانات المستهدفة تحديداً للبنوك وشركات التأمين. هذه الإجراءات عززت ضوابط مخاطر السايبر عبر القطاع المالي.

نطاق تقرير السوق الصينية للتأمين على الممتلكات والحوادث

التأمين على الممتلكات والحوادث هو نوع التغطية التي تحمي أشياء وممتلكات حامل الوثيقة، مثل المنزل والسيارة والمقتنيات الأخرى. كما يشمل تغطية المسؤولية، التي تحميك إذا وُجدت مسؤولاً قانونياً عن حادث يسبب إصابات لشخص آخر أو أضرار بممتلكاته. يهدف هذا التقرير إلى توفير تحليل مفصل لسوق التأمين على الممتلكات والحوادث الصيني.

تقرير السوق الصينية للتأمين على الممتلكات والحوادث يغطي أنواع التأمين المختلفة المتاحة في سيناريو سوق التأمين الحالي، إلى جانب قنوات التوزيع المستخدمة من قبل شركات التأمين. بالإضافة إلى دراسة مفصلة تعرض تأثير الجوانب السياسية والاقتصادية التي تحكم السوق الصيني، الابتكارات الرقمية التي تعيد تشكيل قطاع التأمين في البلد مقدمة في التقرير. سوق التأمين على الممتلكات والحوادث مقسمة حسب خط الأعمال وحسب قنوات التوزيع. حسب خط الأعمال، السوق مقسمة كالسيارات وممتلكات الشركات والمسؤولية والمنزل والهندسة والبحرية. حسب قنوات التوزيع، السوق مقسمة كالمبيعات المباشرة والوكالة الفردية والمشاريع المشتركة العابرة للحدود والعابرة للقطاعات.

حجم السوق والتوقعات مقدمة من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| السيارات |

| ممتلكات المؤسسة |

| أصحاب المنازل |

| المسؤولية |

| البحرية والشحن |

| الزراعة |

| الهندسة والإنشاءات |

| الائتمان والكفالة |

| الحوادث والصحة قصيرة المدى |

| غير الحياة الأخرى |

| الأفراد |

| الشركات الصغيرة والمتوسطة |

| الشركات الكبيرة |

| الحكومة / المؤسسات المملوكة للدولة |

| المبيعات المباشرة |

| الوكالة |

| الوسطاء |

| التأمين المصرفي |

| المنصات الرقمية / التطبيقات الفائقة |

| الانتماء والشراكات |

| شرق الصين |

| شمال الصين |

| الغربية |

| الوسطى |

| حسب خط الأعمال | السيارات |

| ممتلكات المؤسسة | |

| أصحاب المنازل | |

| المسؤولية | |

| البحرية والشحن | |

| الزراعة | |

| الهندسة والإنشاءات | |

| الائتمان والكفالة | |

| الحوادث والصحة قصيرة المدى | |

| غير الحياة الأخرى | |

| حسب نوع العميل | الأفراد |

| الشركات الصغيرة والمتوسطة | |

| الشركات الكبيرة | |

| الحكومة / المؤسسات المملوكة للدولة | |

| حسب قناة التوزيع | المبيعات المباشرة |

| الوكالة | |

| الوسطاء | |

| التأمين المصرفي | |

| المنصات الرقمية / التطبيقات الفائقة | |

| الانتماء والشراكات | |

| حسب المنطقة | شرق الصين |

| شمال الصين | |

| الغربية | |

| الوسطى |

الأسئلة الرئيسية المجاب عنها في التقرير

ما مدى سرعة نمو السوق الصينية للتأمين على الممتلكات والحوادث؟

من المتوقع أن تتوسع من 302.71 مليار دولار أمريكي في عام 2025 إلى 499.61 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 10.54%.

أي خط أعمال يقدم أعلى إمكانية نمو؟

تأمين المسؤولية، المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 12.40% حتى عام 2030، يقود بسبب قواعد التغطية الإجبارية الموسعة عبر قطاعات البناء والتصنيع والمهن.

لماذا تتحدى المركبات الكهربائية الجديدة هوامش الاكتتاب؟

تكاليف الإصلاح واستبدال البطارية تدفع النسب المدمجة للمركبات الكهربائية الجديدة فوق 105%، بينما سقوف الأسعار الصارمة تحد من تعديلات الأسعار، ضاغطة على الربحية.

ما دور التطبيقات الفائقة في التوزيع؟

منصات مثل WeChat و Alipay تدمج سياسات شخصية في الرحلات الرقمية اليومية، مما يمكن القنوات الرقمية من النمو بمعدل نمو سنوي مركب قدره 8.75% وتقليل تكلفة الاستحواذ.

آخر تحديث للصفحة في: