تحليل سوق أتمتة العمليات

يقدر حجم سوق أتمتة العمليات بمبلغ 109.77 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 145.65 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.82٪ خلال الفترة المتوقعة (2024-2029).

تعد إنترنت الأشياء الصناعية (IIoT) والثورة الصناعية 4.0 في قلب الأساليب التكنولوجية الجديدة لتطوير وإنتاج وإدارة السلسلة اللوجستية بأكملها، والمعروفة أيضًا باسم أتمتة المصانع الذكية وتهيمن على الاتجاهات في القطاع الصناعي، مع الآلات والأجهزة المتصلة عبر الإنترنت. وارتفع عدد الأجهزة المتصلة بإنترنت الأشياء إلى 20.35 مليار في عام 2017 من 15.41 مليار في عام 2015، ومن المتوقع أن يصل إلى 51.11 مليار بحلول عام 2023، نظراً للدفعة الكبيرة من استثمار مقدمي التكنولوجيا من خلال البحث والتطوير المستمر.

- التركيز المتزايد على كفاءة الطاقة وخفض التكاليف يدفع السوق. وأدت الثورة الرقمية الصاعدة إلى زيادة التركيز على الأتمتة، والتي من المرجح أن تؤدي إلى تحسين الجودة والمرونة في عملية التصنيع. سنت الحكومات في جميع أنحاء العالم سياسات مختلفة لصالح الأتمتة، بهدف تحسين كفاءة الطاقة مع تقليل التكاليف المتكبدة. على سبيل المثال، في عام 2019، أطلقت الحكومة الماليزية السياسة الوطنية للصناعة 4.0 (Industry4WRD). تم تخصيص ميزانية تزيد عن 1.2 مليار دولار أمريكي لمساعدة الشركات على تبني الصناعة 4.0.

- وضمن الميزانية المخصصة، تم تخصيص ما مجموعه 720 مليون دولار أمريكي لتسريع اعتماد التقنيات الذكية، مثل الأتمتة، بالإضافة إلى الروبوتات والذكاء الاصطناعي تحت اسم صندوق تحويل رقمنة الصناعة، وتم تخصيص 480 مليون دولار أمريكي في إطار قطاع الأعمال. برنامج ضمان القروض (SJPP) للشركات الصغيرة والمتوسطة التي تخطط للاستثمار في الأتمتة والتحديث.

- علاوة على ذلك، فإن الطلب على أنظمة التشغيل الآلي للسلامة هو الذي يحرك السوق. في يومنا هذا، يتم تزويد الشركات بحوافز كبيرة، وفي المقام الأول الاستثمارات في الأنظمة الآلية، وذلك بسبب التقدم التكنولوجي. يمكن أن توفر الأتمتة أيضًا حلولاً لمواجهة تحديات السلامة المستمرة، وبالتالي جذب اللاعبين في الصناعة لنشر أنظمة أتمتة السلامة، بالإضافة إلى تحقيق مستويات أعلى من الكفاءة والدقة.

- على سبيل المثال، يستخدم مصنع بوش في تولوكا بالمكسيك ستائر ضوئية كهروضوئية حول آلة يتضمن عملها تركيب محامل إبر في أعمدة المحرك. كانت هذه الستائر الخفيفة مسؤولة عن تحسين سلامة وإنتاجية الماكينة بشكل كبير. وبالتالي، فإن التقدم التكنولوجي سيسمح للمصنعين بدمج التعلم الآلي وحلول الذكاء الاصطناعي الأخرى، لتعزيز السلامة بشكل أساسي.

- علاوة على ذلك، خلقت جائحة كوفيد-19 اضطرابًا اقتصاديًا للصناعات الصغيرة والمتوسطة والكبيرة الحجم في جميع أنحاء العالم. أثر الإغلاق الذي فرضته الحكومات في جميع أنحاء العالم للحد من انتشار الفيروس على نمو الصناعات. وبسبب الوباء، أجبرت الشركات على الالتزام بالمتطلبات الصارمة من أجل ضمان السلامة المستمرة لموظفيها وعملائها. ونتيجة لذلك، شهدت الحاجة إلى الأتمتة ارتفاعًا مفاجئًا. ومن المتوقع ملاحظة ذلك باعتباره اتجاهًا ملحوظًا في المستقبل المنظور، حيث يمكن أن تصبح الأتمتة هي الوضع الطبيعي الجديد.

- بالإضافة إلى ضمان قدرة الشركات على تلبية مستويات الإنتاج المستهدفة في هذه الأوقات، يمكن للأتمتة أيضًا أن تدعم التعافي التدريجي بعد السيطرة على الوباء، إلى حد أكبر. وقد يعمل هذا الوضع أيضًا على تسريع الاستثمارات في الأتمتة عبر الصناعات التحويلية، وذلك في المقام الأول بهدف سد فجوة الإنتاجية، عندما ينتعش الاقتصاد العالمي في نهاية المطاف، ولكن بشكل تدريجي.

اتجاهات سوق أتمتة العمليات

من المتوقع أن يسجل قطاع الورق واللب نمواً كبيراً

- تشكل صناعة اللب والورق جزءًا كبيرًا ورئيسيًا من الاقتصاد العالمي. يعد اللب والورق من الصناعات الرئيسية التي تحتوي على العديد من العمليات اللازمة لإنتاج المنتج النهائي، وتعتبر المنتجات الورقية من بين سلع التصدير الرئيسية في العديد من البلدان.

- تتطلب العمليات العديدة في صناعة الورق واللب أن تمر المواد الخام عبر الكثير من العمليات مع المراقبة الدقيقة لدرجة الحرارة والمحتوى الكيميائي وتسمح أتمتة العملية بتحقيق ذلك من موقع واحد من خلال أتمتة العملية.

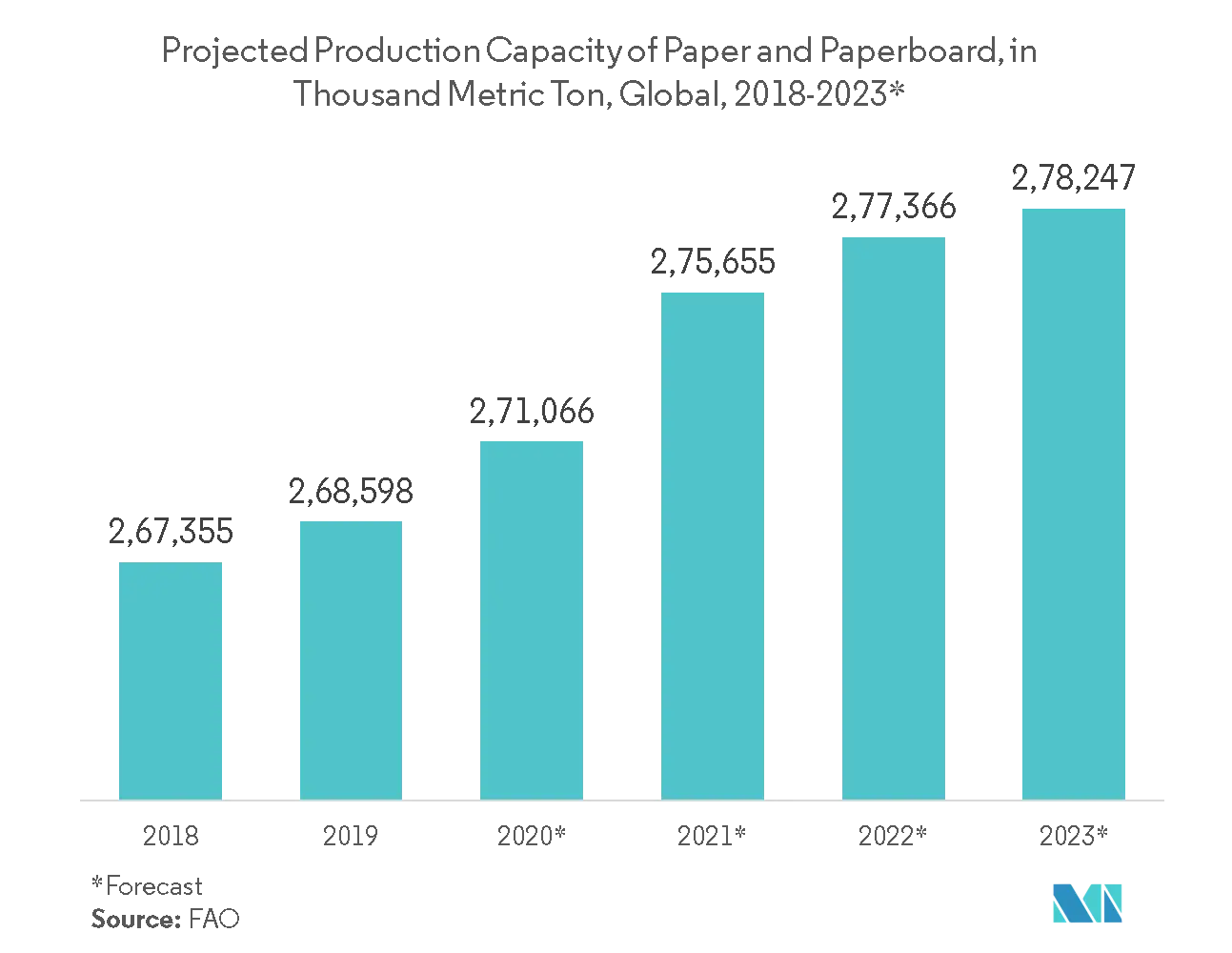

- علاوة على ذلك، وفقًا لمنظمة الأغذية والزراعة، بلغت الطاقة الإنتاجية العالمية للورق والورق المقوى في عام 2018 حوالي 267.36 مليون طن متري، ومن المتوقع أن تصل إلى 278.24 مليون بحلول عام 2023. ومن المتوقع أن يفتح هذا النمو في الطاقة الإنتاجية مجالًا للسوق. تعمل مصانع اللب والورق اليوم تحت ضغط مستمر لتقليل تكاليف الإنتاج وزيادة الإنتاجية. ومن ثم، ينتقل العديد من المشغلين إلى DCS لزيادة الإنتاج وتحسين الإنتاجية.

- يؤدي الاعتماد المتزايد لـ DCS إلى دفع نمو السوق بشكل إيجابي. على سبيل المثال، في أبريل 2020، ستقوم شركة Valmet بتوريد وحدة Valmet DNA DCS كاملة على مستوى المطحنة لشركة JK Paper Limited لمشروع مجلس إدارتها في Fort Songadh Mill (الهند). اعتمدت JK Paper نظام التشغيل الآلي لشركة Valmet استنادًا إلى مراجع جيدة في التكنولوجيا ودعم الخدمة وتكاليف الملكية المنخفضة.

- يتضمن عرض Valmet التصميم والهندسة والتصنيع واختبار قبول المصنع وتركيب Valmet DNA DCS. سيغطي نظام DCS على مستوى المطحنة التحكم في مطحنة اللب، وآلة الورق، وجزيرة الاسترداد، وأقسام كتلة الطاقة. قدمت JK Paper أيضًا طلبًا إضافيًا لشراء Valmet DNA DCS of Power Block لوحدة Sirpur الخاصة بها.

- علاوة على ذلك، ستقوم شركة Valmet بتزويد أنظمة أتمتة Valmet DNA لشركة Shandong Sun Paper Industry Joint Stock Co. Ltd (Sun Paper) في الصين. سيتم تركيب النظامين على ماكينة الورق PM 39 وPM 40 الخاصة بالشركة، مما يتيح للخطوط زيادة التوافر وكفاءة الإنتاج وتحسين التشغيل.

حسابات أمريكا الشمالية لديها حصة سوقية كبيرة

- يعد قطاع الصناعات التحويلية في الولايات المتحدة أحد أكبر القطاعات على مستوى العالم، حيث وصلت مساهمة الصناعة التحويلية في الناتج المحلي الإجمالي في البلاد إلى 2190.40 مليار دولار أمريكي في الربع الثالث من عام 2019. ومع ذلك، شهد إنتاج الصناعات التحويلية في البلاد انخفاضًا كبيرًا على مدى عام العام السابق في أبريل 2020، وهو أكبر انخفاض منذ مايو 2009، ويرجع ذلك في المقام الأول إلى تفشي فيروس كورونا (COVID-19)، مما دفع العديد من المصانع إلى تعليق عملياتها.

- بالنسبة لقطاع التصنيع في البلاد، من المتوقع أن يؤدي ظهور حلول الذكاء الاصطناعي والأتمتة إلى إعادة تشكيل مصدر خلق القيمة، وتشكيل نماذج أعمال جديدة، وتقديم خدمات ذات قيمة مضافة، مثل الصيانة التنبؤية والتخصيص الشامل.

- ومن المتوقع أيضًا أن تدعم أحكام متعددة في القانون الفيدرالي قطاع التصنيع في الدولة. على سبيل المثال، شراكة التصنيع المتقدمة (AMP) هي مبادرة تم تنفيذها في جميع أنحاء البلاد لجعل الصناعة والجامعات والحكومة الفيدرالية تستثمر في التقنيات الناشئة. وقد ساعد ذلك البلاد على اكتساب ميزة تنافسية كبيرة في الاقتصاد العالمي.

- علاوة على ذلك، هناك مدن في الولايات المتحدة لا تستوفي المعايير الصحية. على سبيل المثال، في سبتمبر 2019، ذكرت وكالة حماية البيئة أن كاليفورنيا لديها حوالي 202 نظام مياه لا تستوفي المعايير الصحية 665 مرة في ربع التقارير الأخير. يتضمن ذلك أيضًا 67 نظامًا يحتوي على حوالي 194 حالة من عدم تلبية المتطلبات الفيدرالية لمستويات الزرنيخ في الماء.

- علاوة على ذلك، يوجد حاليًا 20 مشروعًا رئيسيًا لبناء معالجة المياه في جميع أنحاء البلاد، تبلغ قيمة كل منها حوالي 5 مليارات دولار أمريكي في المتوسط. بالإضافة إلى ذلك، تهتم الشركات الكبرى ببناء إعادة تأهيل خطوط أنابيب مياه الصرف الصحي في جميع أنحاء العالم

- علاوة على ذلك، تعد كندا أيضًا عضوًا نشطًا في العديد من برامج التعاون التكنولوجي لوكالة الطاقة الدولية في مجال الطاقة المتجددة والاستخدام النهائي، بما في ذلك الشبكة الدولية لإجراءات الشبكة الذكية. وبالتالي يتعاون الباحثون أيضًا في مهام البحث والتطوير لتعزيز نشر الطاقة المتجددة وكفاءة الطاقة في البيئة المبنية وأنظمة الطاقة.

- علاوة على ذلك، في يونيو 2019، أعلنت الحكومة الكندية عن استثمار بقيمة 5 ملايين دولار أمريكي لشركة هيدرو أوتاوا للمرحلة الثانية من مشروع الشبكة الذكية في مجمع سكني مجتمعي في أوتاوا. وهذا يمنح المستخدمين حرية إنشاء شبكات صغيرة، مما يسمح لهم بتوليد الطاقة الخاصة بهم.

نظرة عامة على صناعة أتمتة العمليات

سوق أتمتة العمليات مجزأ وذو قدرة تنافسية عالية ويتكون من العديد من اللاعبين الرئيسيين. قليل من اللاعبين الرئيسيين يسيطرون حاليًا على السوق. يركز هؤلاء اللاعبون الرئيسيون، الذين يتمتعون بحصة بارزة في السوق، على توسيع قاعدة عملائهم عبر البلدان الخارجية. تستفيد هذه الشركات من المبادرات التعاونية الإستراتيجية لزيادة حصتها في السوق وزيادة ربحيتها. اللاعبون الرئيسيون هم ABB Ltd، وDassault Systemes SE، وما إلى ذلك. التطورات الأخيرة في السوق هي -.

- أبريل 2020 - أعلنت شركة إدارة الطاقة Eaton أنها أكملت الاستحواذ على شركة Power Distribution, Inc.. تعد شركة Power Distribution موردًا بارزًا لتوزيع الطاقة للمهام الحرجة، والتبديل الثابت، ومعدات وخدمات مراقبة الطاقة لمراكز البيانات والعملاء الصناعيين والتجاريين.

- فبراير 2020 - أعلنت شركة إدارة الطاقة Eaton أنها أكملت الاستحواذ على شركة Power Distribution, Inc.. تعد شركة Power Distribution موردًا بارزًا لتوزيع الطاقة للمهام الحرجة، والتبديل الثابت، ومعدات وخدمات مراقبة الطاقة لمراكز البيانات والعملاء الصناعيين والتجاريين.

قادة سوق أتمتة العمليات

ABB Ltd

Dassault Systemes SE

Eaton Corporation

Emerson Electric Co.

Honeywell International Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة أتمتة العمليات

لقد أحدثت صناعة الأتمتة ثورة من خلال الجمع بين الجوانب الرقمية والمادية للتصنيع، بهدف تقديم الأداء الأمثل. علاوة على ذلك، فإن التركيز على تحقيق صفر إنتاج للنفايات وقصر وقت الوصول إلى السوق أدى إلى زيادة نمو السوق. تشتمل دراسة السوق على تقنيات مثل SCADA وDCS وPLC وMES والصمامات والمحركات وغيرها، مما يوفر حلولاً للمستخدمين النهائيين مثل المواد الكيميائية والبتروكيماويات والورق واللب ومعالجة المياه والمياه العادمة، وما إلى ذلك.

| التحكم الإشرافي والحصول على البيانات (SCADA) |

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) |

| نظام التحكم الموزع (DCS) |

| نظام تنفيذ الآلة (MES) |

| الصمامات والمحركات |

| محركات كهربائية |

| واجهة الآلة البشرية (HMI) |

| أنظمة سلامة العمليات |

| أجهزة الاستشعار وأجهزة الإرسال |

| أنظمة أخرى |

| البروتوكول السلكي |

| البروتوكول اللاسلكي |

| الكيميائية والبتروكيماوية |

| الورق واللب |

| معالجة المياه ومياه الصرف الصحي |

| الطاقة والمرافق |

| النفط والغاز |

| الأدوية |

| طعام و مشروبات |

| صناعات المستخدم النهائي الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا |

| نوع النظام | التحكم الإشرافي والحصول على البيانات (SCADA) | |

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) | ||

| نظام التحكم الموزع (DCS) | ||

| نظام تنفيذ الآلة (MES) | ||

| الصمامات والمحركات | ||

| محركات كهربائية | ||

| واجهة الآلة البشرية (HMI) | ||

| أنظمة سلامة العمليات | ||

| أجهزة الاستشعار وأجهزة الإرسال | ||

| أنظمة أخرى | ||

| بروتوكول الاتصالات | البروتوكول السلكي | |

| البروتوكول اللاسلكي | ||

| صناعة المستخدم النهائي | الكيميائية والبتروكيماوية | |

| الورق واللب | ||

| معالجة المياه ومياه الصرف الصحي | ||

| الطاقة والمرافق | ||

| النفط والغاز | ||

| الأدوية | ||

| طعام و مشروبات | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق أتمتة العمليات

ما هو حجم سوق أتمتة العمليات؟

من المتوقع أن يصل حجم سوق أتمتة العمليات إلى 109.77 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.82٪ ليصل إلى 145.65 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق أتمتة العمليات الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق أتمتة العمليات إلى 109.77 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق أتمتة العمليات؟

ABB Ltd، Dassault Systemes SE، Eaton Corporation، Emerson Electric Co.، Honeywell International Inc. هي الشركات الكبرى العاملة في سوق أتمتة العمليات.

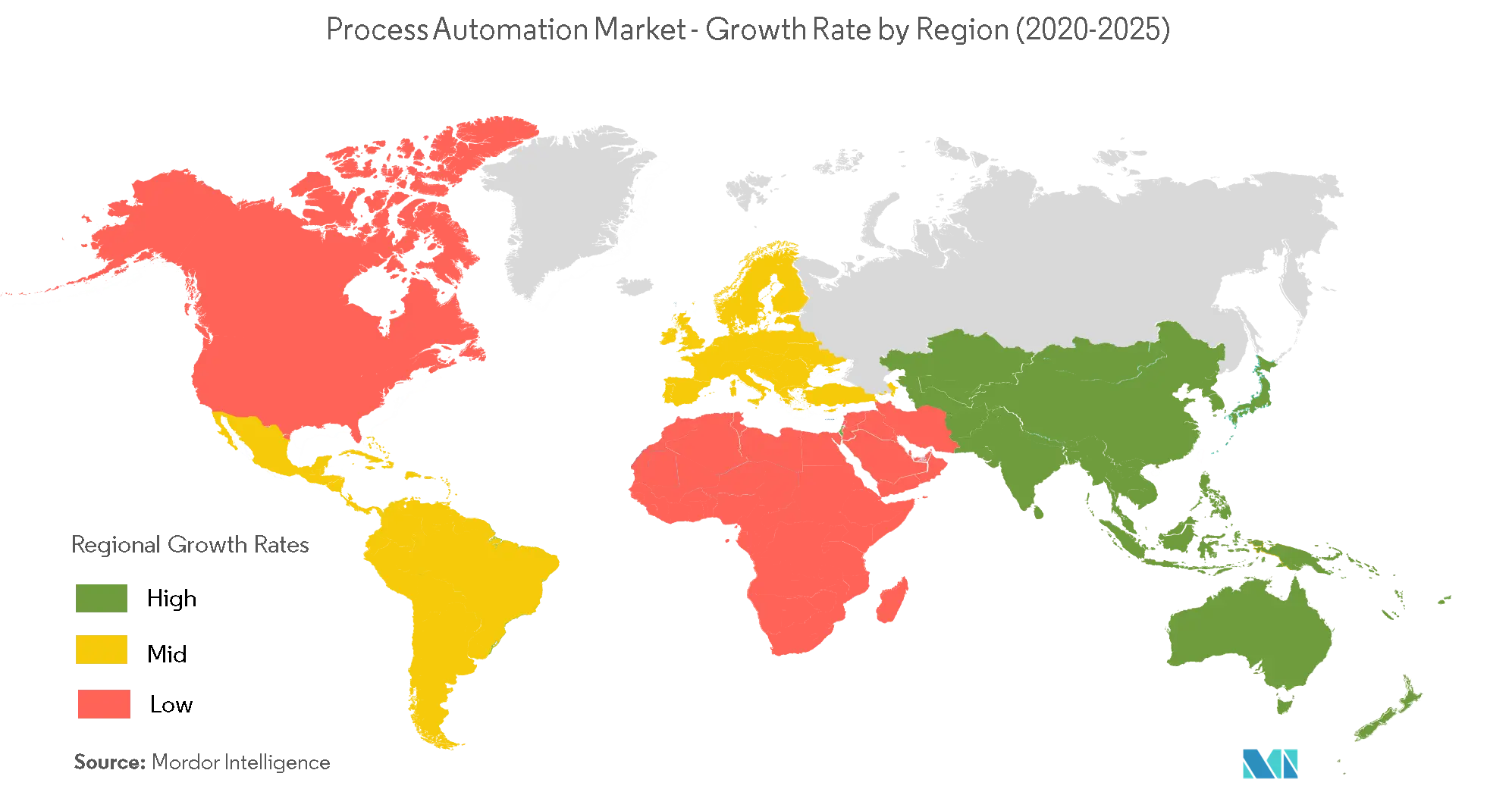

ما هي المنطقة الأسرع نموًا في سوق أتمتة العمليات؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أتمتة العمليات؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق أتمتة العمليات.

ما هي السنوات التي يغطيها سوق أتمتة العمليات وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق أتمتة العمليات بمبلغ 103.73 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق أتمتة العمليات للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أتمتة العمليات للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة أتمتة العمليات

إحصائيات الحصة السوقية لأتمتة العمليات وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أتمتة العمليات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.