حجم وحصة سوق الشوكولاتة الفاخرة

تحليل سوق الشوكولاتة الفاخرة بواسطة Mordor Intelligence

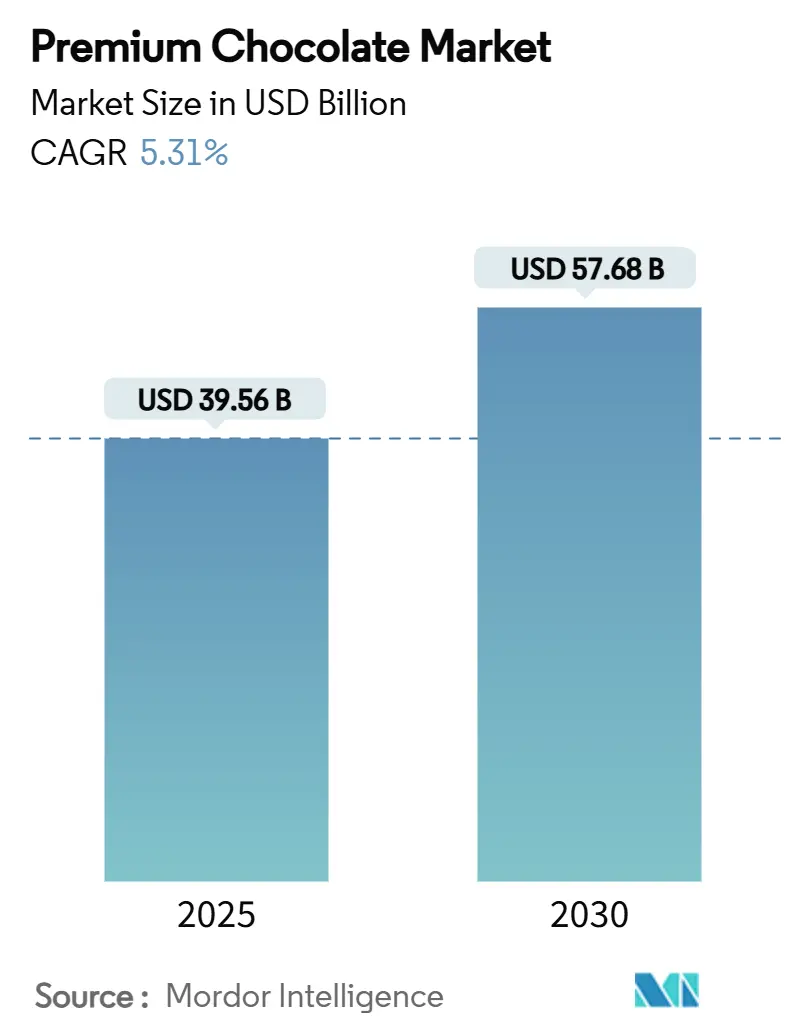

تبلغ قيمة سوق الشوكولاتة الفاخرة 39.56 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تنمو إلى 57.68 مليار دولار أمريكي بحلول عام 2030، مسجلةً معدل نمو سنوي مركب ثابت قدره 5.31%. يقود هذا السوق الطلب المتزايد من المستهلكين على منتجات الشوكولاتة عالية الجودة والحرفية والمصدرة أخلاقياً. تساهم عوامل مثل ارتفاع الدخل المتاح، والوعي المتزايد بعروض المنتجات الفاخرة، وتأثير ثقافة الهدايا بشكل كبير في نمو السوق. بالإضافة إلى ذلك، فإن اتجاه المستهلكين المهتمين بالصحة نحو الشوكولاتة الداكنة لفوائدها الصحية المتصورة يدعم توسع السوق بشكل أكبر. يشهد سوق الشوكولاتة الفاخرة أيضاً ابتكاراً في النكهات والتعبئة والتغليف وممارسات المصادر المستدامة، مما يجذب قاعدة أوسع من المستهلكين. من المتوقع أن تشكل هذه الديناميكيات مسار السوق خلال فترة التوقعات.

النقاط الرئيسية للتقرير

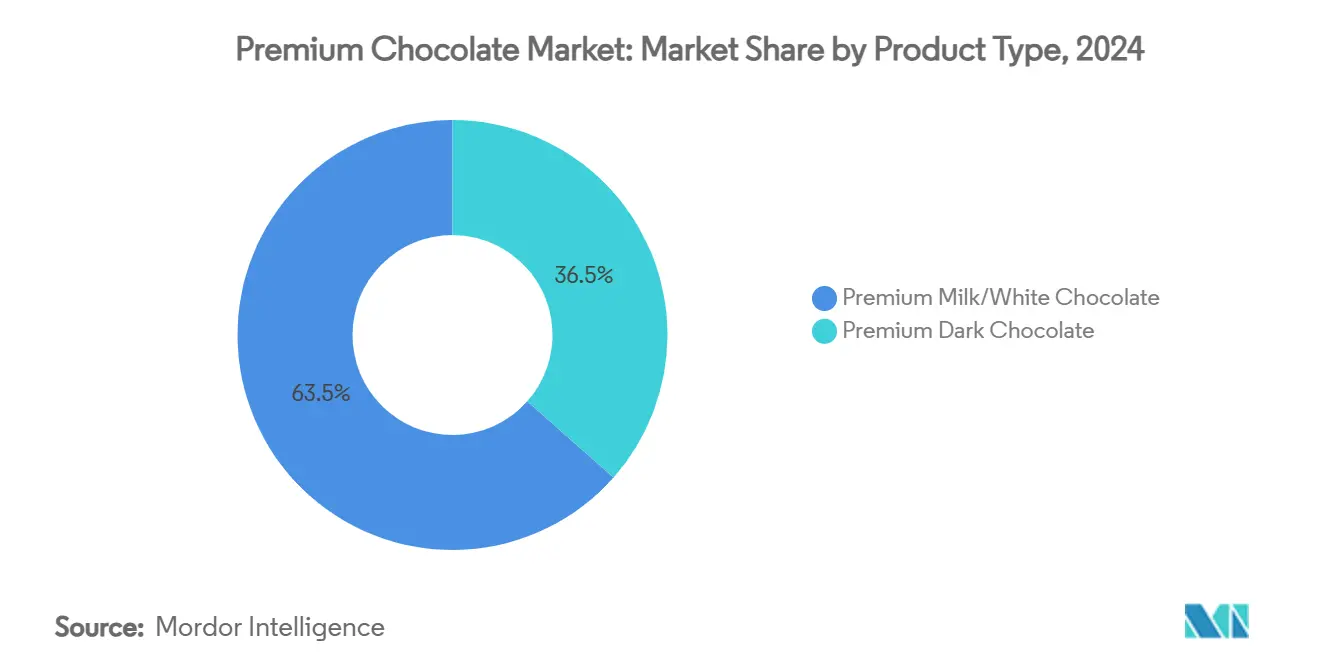

- حسب نوع المنتج، تصدرت الشوكولاتة الفاخرة بالحليب/البيضاء بنسبة 63.46% من حصة سوق الشوكولاتة الفاخرة في عام 2024؛ ومن المتوقع أن تتوسع شوكولاتة الحليب الداكنة بمعدل نمو سنوي مركب قدره 7.42% حتى عام 2030.

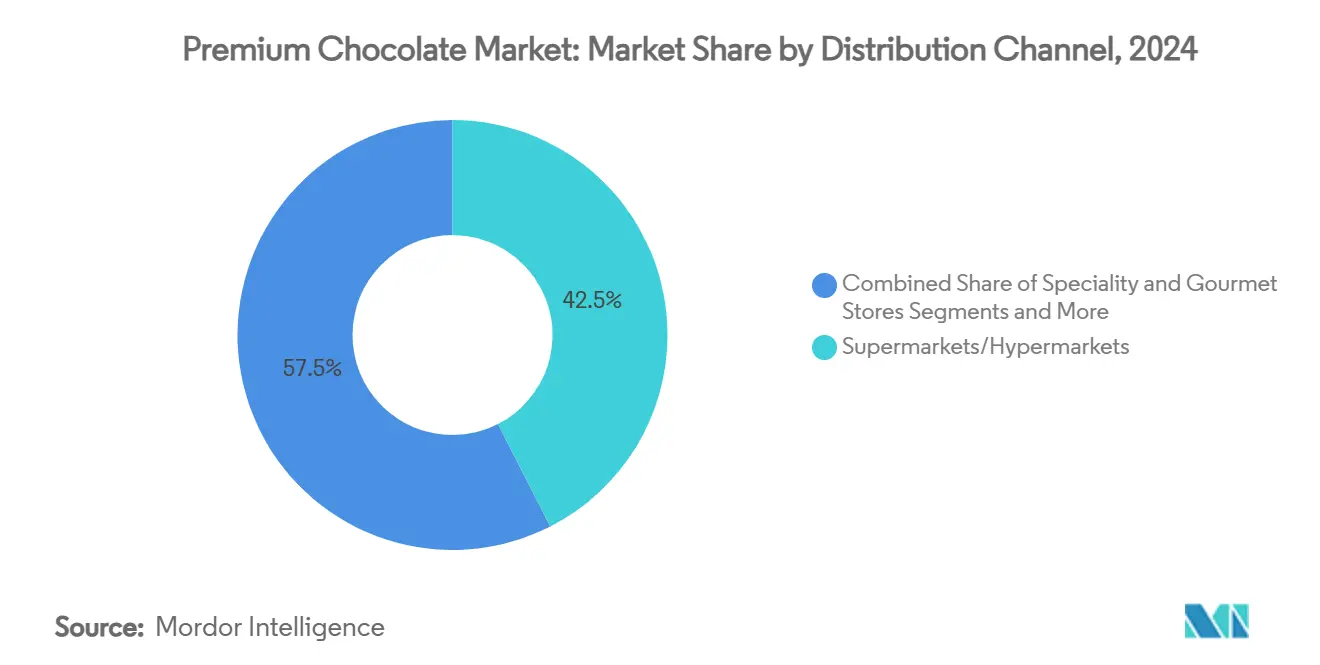

- حسب قناة التوزيع، استحوذت السوبر ماركت/الهايبر ماركت على 42.48% من حجم سوق الشوكولاتة الفاخرة في عام 2024، بينما من المتوقع أن تنمو التجارة الإلكترونية بمعدل نمو سنوي مركب قدره 8.31% بين عامي 2025-2030.

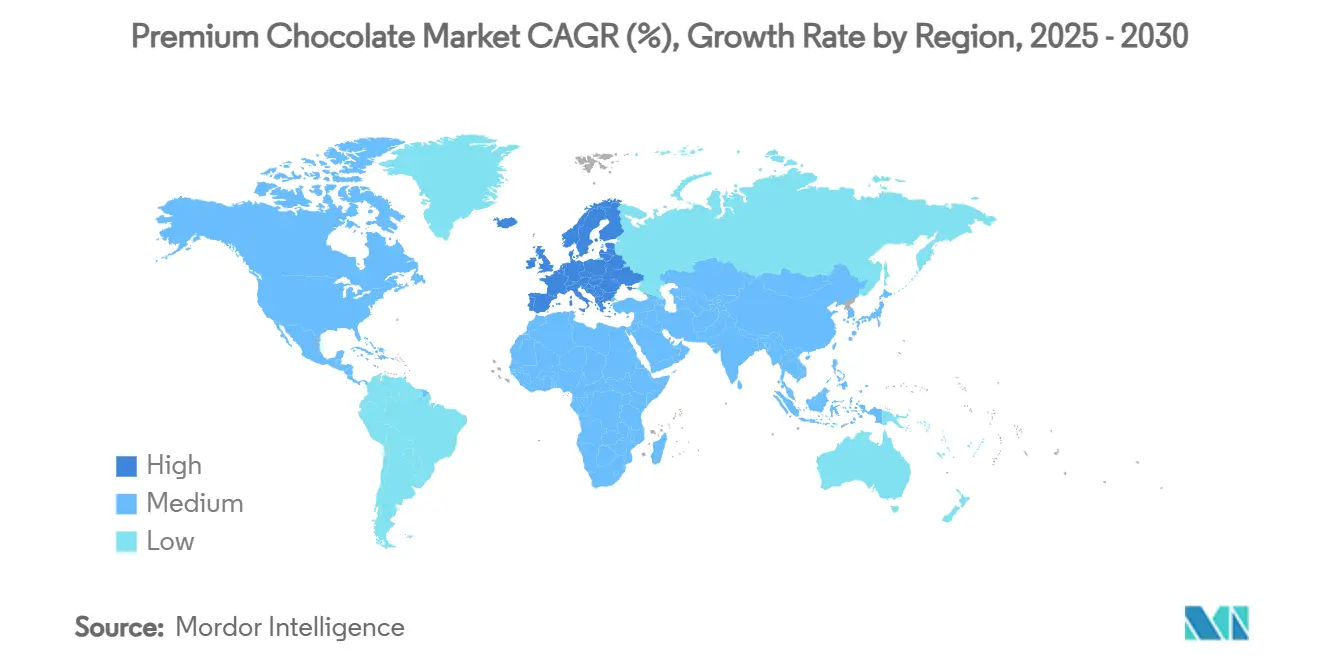

- حسب الجغرافيا، استحوذت أوروبا على 33.46% من حصة الإيرادات لسوق الشوكولاتة الفاخرة في عام 2024؛ وتتقدم منطقة آسيا والمحيط الهادئ بمعدل نمو سنوي مركب قدره 7.23% خلال نفس الفترة.

اتجاهات ورؤى سوق الشوكولاتة الفاخرة العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التطوير نحو "الفخامة المعقولة التكلفة" ما بعد الجائحة | +1.2% | عالمي، مع أقوى تأثير في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| ارتفاع شهادات المنشأ الواحد ومن الحبة إلى القالب | +0.8% | أوروبا وأمريكا الشمالية كأساس، يتوسع إلى آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| تزايد انتشار التجارة الإلكترونية للهدايا الذواقة | +1.1% | عالمي، مع مكاسب مبكرة في آسيا والمحيط الهادئ وأمريكا الشمالية | المدى القصير (≤ 2 سنة) |

| التركيبات الوظيفية والأفضل لك | +0.7% | أمريكا الشمالية وأوروبا، تتسرب إلى آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| تأثير ملصقات المنتجات المحايدة الكربون على قرارات الشراء | +0.6% | أوروبا كأساس، يتوسع عالمياً | المدى الطويل (≥ 4 سنوات) |

| ابتكار النكهات المدعوم بالذكاء الاصطناعي يقصر دورات البحث والتطوير | +0.4% | عالمي، يتركز في الأسواق المتقدمة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التطوير نحو "الفخامة المعقولة التكلفة" ما بعد الجائحة

بعد الجائحة، برزت "الفخامة المعقولة التكلفة" كسمة مميزة للتطوير، مما يقود النمو في سوق الشوكولاتة الفاخرة. يسعى المستهلكون بشكل متزايد إلى منتجات عالية الجودة تقدم الانغماس دون أن تكون باهظة التكلفة. يعكس هذا الاتجاه تغييراً في سلوك الشراء، حيث يعطي الأفراد الأولوية للقيمة والتجربة، حتى في المعاملات اليومية. تستفيد العلامات التجارية للشوكولاتة الفاخرة من هذا الطلب من خلال تقديم منتجات توازن بين الفخامة والقدرة على تحمل التكاليف، مما يجذب جمهوراً أوسع. إن التركيز على النكهات الفريدة والمصادر المستدامة والحرفية الفنية يعزز جاذبية الشوكولاتة الفاخرة كخيار فاخر يمكن الوصول إليه. ودعماً لهذا الاتجاه، أفادت Jordbruksverket أن استهلاك الفرد للشوكولاتة والحلويات في السويد ارتفع إلى 16.4 كجم في عام 2023، مقارنة بـ 15.8 كجم في عام 2021 [1]المصدر: Jordbruksverket، "استهلاك الفرد للشوكولاتة والحلويات في السويد"، statistik.sjv.se. يسلط هذا الارتفاع في الاستهلاك الضوء على الطلب المتزايد على منتجات الشوكولاتة، بما في ذلك العروض الفاخرة، حيث يعتبر المستهلكون الشوكولاتة بشكل متزايد وسيلة للانغماس المعقول التكلفة. تؤكد البيانات الإمكانات المتنامية للسوق للشوكولاتة الفاخرة، مدفوعة بتطور تفضيلات المستهلكين للمنتجات التي تجمع بين الجودة والطعم وعنصر من الفخامة.

ارتفاع شهادات المنشأ الواحد ومن الحبة إلى القالب

يطالب المستهلكون بشكل متزايد بالشفافية والأصالة في الشوكولاتة الفاخرة، مما يجعل شهادات المنشأ الواحد ومن الحبة إلى القالب أدوات تميز حيوية. يقود السوق الأوروبي هذا الاتجاه، حيث تصبح منتجات من الشجرة إلى القالب الشريحة الأسرع نمواً في الشوكولاتة الفاخرة. تلبي هذه المنتجات المستهلكين المميزين الذين يسعون إلى ملامح نكهة فريدة وروايات مصادر أخلاقية [2]المصدر: مركز تشجيع الواردات من البلدان النامية (CBI)، "دخول السوق الأوروبية لشوكولاتة من الشجرة إلى القالب"، www.cbi.eu. يتجاوز هذا الاتجاه التسويق، مما يدفع المصنعين إلى إعادة هيكلة سلاسل التوريد بشكل أساسي. يقيمون علاقات مباشرة مع مزارعي الكاكاو لضمان مراقبة الجودة وإمكانية التتبع. تتماشى هذه الحركة مع متطلبات الامتثال لـ EUDR، مما يمزج المتطلبات التنظيمية مع تفضيلات المستهلكين للشفافية. يستفيد منتجو من الحبة إلى القالب من صورتهم الحرفية لفرض أسعار مميزة وتعزيز ولاء العلامة التجارية من خلال سرد مقنع وإصدارات حصرية محدودة. يستمر مشهد الشهادات في التطور، مدمجاً أنظمة التتبع القائمة على البلوك تشين. تمكن هذه الأنظمة من التحقق في الوقت الفعلي من ادعاءات المنشأ، مما يقوي استراتيجيات التسعير المميز من خلال الشرعية المصادق عليها.

تزايد انتشار التجارة الإلكترونية للهدايا الذواقة

تنتقل الشوكولاتة الفاخرة بشكل متزايد إلى الإنترنت، متجاوزة قنوات البيع بالتجزئة التقليدية. يغذي هذا التحول القدرة على تخصيص العروض وتعزيز العلاقات المباشرة مع المستهلكين. المنصات الرقمية لا تبيع الشوكولاتة فحسب؛ بل تصنع تجارب هدايا مخصصة ونماذج اشتراك، مما يعزز ولاء العملاء وقيمة العمر الافتراضي. شهدت الهدايا الذواقة تحولاً واضحاً نحو الإنترنت، حيث تقدم المنصات الرقمية تنسيق منتجات أفضل، وتعبئة قابلة للتخصيص، وتوقيت تسليم دقيق أكثر من المتاجر التقليدية. يعيد هذا التطور في القنوات تشكيل المنافسة، مما يمكن العلامات التجارية الحرفية الأصغر من الاستفادة من الأسواق العالمية دون الاعتماد على شراكات التوزيع التقليدية. علاوة على ذلك، تجمع هذه المنصات الرقمية رؤى حول تفضيلات المستهلكين، مما يسهل إدارة المخزون التنبؤية والاقتراحات المخصصة للمنتجات، مما يشجع بدوره على المشتريات المتكررة. يكون الاتجاه أكثر وضوحاً في منطقتي آسيا والمحيط الهادئ وأمريكا الشمالية، مدعوماً بأنظمة دفع رقمية قوية وشبكات لوجستية تضمن معاملات تجارة إلكترونية سلسة للشوكولاتة الفاخرة.

التركيبات الوظيفية والأفضل لك

تعيد التركيبات الوظيفية للشوكولاتة تشكيل استراتيجيات تطوير المنتجات عبر الشريحة الفاخرة من خلال دمج المواد التكيفية، والسكر المنخفض، والمكونات المعززة للصحة. تعكس هذه التركيبات وعياً متزايداً بالعافية، حيث يدمج المصنعون مكونات مثل الأشواغاندا والكولاجين والبروتينات النباتية مع الحفاظ على ملامح الطعم الممتعة. يطرح موازنة الفوائد الوظيفية مع موضع المتعة التقليدي للشوكولاتة تحدياً، مما يتطلب من المصنعين استخدام تكنولوجيا مكونات متطورة وتثقيف المستهلكين. تستفيد العلامات التجارية الفاخرة من التركيبات الوظيفية لتبرير نقاط أسعار أعلى وجذب المستهلكين المهتمين بالصحة الذين تجنبوا فئات الشوكولاتة سابقاً. تُظهر الأبحاث من ETH Zurich التطورات العلمية في هذا المجال، مما يعرض بدائل جل الكاكاو التي تحل محل السكر مع تعزيز الملامح الغذائية. تقود شريحة الشوكولاتة الوظيفية الفرص للشراكات عبر الفئات مع شركات المكملات الغذائية وموضع الشوكولاتة كمنتج عافية بدلاً من كونها حلوى مغرية بحتة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلب أسعار الكاكاو | -1.8% | عالمي، مع أقوى تأثير في الأسواق الحساسة للأسعار | المدى القصير (≤ 2 سنة) |

| العروض المقلدة والمخففة "الفاخرة" التي تقوض الثقة | -0.9% | عالمي، يتركز في الأسواق الناشئة | المدى المتوسط (2-4 سنوات) |

| تكاليف امتثال تتبع سلسلة التوريد (قانون إزالة الغابات الأوروبي) | -1.1% | أوروبا كأساس، تأثير سلسلة التوريد العالمية | المدى القصير (≤ 2 سنة) |

| تكثيف المنافسة من صانعي الحرف المحليين | -0.7% | أمريكا الشمالية وأوروبا، يتوسع عالمياً | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تقلب أسعار الكاكاو

يشكل تقلب أسعار الكاكاو غير المسبوق أكبر تهديد لاستقرار السوق، حيث تقلبت الأسعار من 2,000 دولار أمريكي للطن في عام 2023 إلى ذروات تجاوزت 12,000 دولار أمريكي في عام 2024 قبل أن تنخفض بأكثر من 30% في أوائل عام 2025 [3]المصدر: وكالة الأناضول (AA)، "أسعار الكاكاو تنخفض بأكثر من 30% في عام 2025 بعد الارتفاع القياسي العام الماضي"، www.aa.com.tr. يخلق هذا التقلب تحديات تشغيلية لمصنعي الشوكولاتة الفاخرة، الذين يجب أن يوازنوا بين تمرير التكلفة وحساسية المستهلك للأسعار مع الحفاظ على أهداف الهامش. يُظهر طلب Hershey للموافقة من CFTC لشراء أكثر من 90,000 طن متري من الكاكاو التدابير المتطرفة التي تتخذها الشركات لتأمين الإمداد وإدارة مخاطر الأسعار. ينبع التقلب من قضايا العرض الهيكلية في غرب أفريقيا، وتأثيرات تغير المناخ، ونشاط التداول المضارب الذي يضخم حركات الأسعار إلى ما وراء ديناميكيات العرض والطلب الأساسية. تواجه العلامات التجارية الفاخرة تحديات خاصة حيث يتطلب موقعها جودة وتوافراً ثابتين، مما يجعل اضطراب سلسلة التوريد أكثر ضرراً من منتجات السوق الجماعي. تجبر الحالة المصنعين على استكشاف مكونات بديلة وتنويع استراتيجيات المصادر، مما قد يعيد تشكيل التركيب الأساسي لمنتجات الشوكولاتة الفاخرة.

تكاليف امتثال تتبع سلسلة التوريد (قانون إزالة الغابات الأوروبي)

يصارع مصنعو الشوكولاتة الفاخرة الأصغر، الذين غالباً ما يفتقرون إلى الموارد، مع متطلبات الامتثال الصارمة لقانون إزالة الغابات الأوروبي. تشمل هذه المتطلبات جمع بيانات الموقع الجغرافي، وتقييمات المخاطر، وبيانات العناية الواجبة لكل دفعة كاكاو. يمكن أن يؤدي عدم الامتثال إلى غرامات باهظة، تصل إلى 4% من حجم أعمال الكيان في الاتحاد الأوروبي. المقرر إطلاقه في ديسمبر 2024، إن الدفع المحتمل للقانون إلى عام 2025 يضيف طبقات من عدم اليقين، مما يعقد استراتيجيات سلسلة التوريد وخيارات الاستثمار. دون وسائل إثبات الامتثال، تخاطر العلامات التجارية الفاخرة الأصغر بالإقصاء من أسواق الاتحاد الأوروبي. يمكن أن يمهد هذا السيناريو الطريق للاعبين الأكبر، الذين يتفاخرون بأنظمة تتبع قوية، لتشديد قبضتهم على حصة السوق. لا تقتصر تكاليف الامتثال على النفقات المباشرة؛ بل تتموج عبر سلسلة التوريد، مما يستدعي تدريب المزارعين واستثمارات التكنولوجيا، غالباً مع عوائد متأخرة. ومع ذلك، تقف العلامات التجارية التي تتنقل في هذه المياه مبكراً للكسب. من خلال عرض أوراق اعتماد الاستدامة المتحققة، يمكنها نحت ميزة تسويقية، مما قد يسترد تكاليف الامتثال من خلال التسعير المميز.

تحليل الشرائح

حسب نوع المنتج: شوكولاتة الحليب تهيمن رغم ابتكار الداكنة

في عام 2024، تحتفظ الشوكولاتة الفاخرة بالحليب/البيضاء بحصة سوقية هائلة قدرها 63.46%، مما يسلط الضوء على تفضيل المستهلكين القوي لملامح النكهة المألوفة والجذابة عالمياً. تقود هيمنة هذه الشريحة قدرتها على تلبية قاعدة ديموغرافية واسعة، بما في ذلك الأطفال والبالغين، مما يجعلها خياراً أساسياً في سوق الشوكولاتة الفاخرة. إن تنوع شوكولاتة الحليب والبيضاء في تطبيقات مختلفة، مثل الهدايا والاحتفالات والانغماس اليومي، يعزز ريادتها في السوق. بالإضافة إلى ذلك، يتماشى ملمح طعمها الأحلى والأكثر كريمة مع تفضيلات المستهلكين التقليدية، مما يضمن الطلب المستدام عبر المناطق. ومع ذلك، يشير مسار نمو الشريحة إلى علامات النضج، حيث قد تحد تفضيلات المستهلكين المتطورة وتشبع السوق من إمكانات توسعها في السنوات القادمة.

من ناحية أخرى، تنحت الشوكولاتة الداكنة الفاخرة مكانة مميزة، مدفوعة بزيادة الوعي الصحي والطلب على تجارب نكهة متطورة. تبرز شوكولاتة الحليب الداكنة، وهي فئة فرعية ضمن هذه الشريحة، كفئة الأسرع نمواً مع معدل نمو سنوي مركب متوقع قدره 7.42% خلال فترة التوقعات (2025-2030). يغذي هذا النمو تقاطع اتجاهات العافية والانغماس، حيث توفر خصائص مضادات الأكسدة في الشوكولاتة الداكنة مبرراً موجهاً للصحة لتسعيرها المميز. تستفيد الشريحة أيضاً من قاعدة مستهلكين متنامية تقدر الأصالة والحرفية، مع منتجات المنشأ الواحد والمحتوى العالي من الكاكاو التي تكتسب زخماً. تجذب الشوكولاتة الداكنة الفاخرة الخبراء والمستهلكين المهتمين بالصحة على حد سواء، مما يوفر توازناً بين الانغماس والفوائد الصحية المتصورة.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متوفرة عند شراء التقرير

حسب قناة التوزيع: السوبر ماركت/الهايبر ماركت تهيمن، التجارة الإلكترونية تتسارع

في عام 2024، تهيمن السوبر ماركت والهايبر ماركت على قنوات توزيع سوق الشوكولاتة الفاخرة، حاملة حصة كبيرة قدرها 42.48%. تزدهر هذه المنافذ على قدرتها على تلبية عادات التسوق الراسخة للمستهلكين، حيث غالباً ما يفضل العملاء راحة شراء مجموعة متنوعة من المنتجات في موقع واحد. يلعب الوضع الاستراتيجي للشوكولاتة الفاخرة بالقرب من مناطق الخروج أو المناطق عالية الحركة داخل هذه المتاجر دوراً حاسماً في دفع المشتريات الاندفاعية، التي تُعتبر مساهماً رئيسياً في المبيعات في هذه الشريحة. علاوة على ذلك، تقدم السوبر ماركت والهايبر ماركت للمستهلكين ميزة فحص المنتجات فيزيائياً، وهو أمر مهم بشكل خاص للشوكولاتة الفاخرة، حيث يسعى المشترون غالباً لتقييم التعبئة والتغليف والجودة والنضارة قبل اتخاذ قرار الشراء. إن توفر خصومات ترويجية وعروض مجمعة وعروض موسمية يعزز جاذبية هذه القنوات، مما يجعلها خياراً مفضلاً لكل من المشترين المنتظمين والعرضيين للشوكولاتة الفاخرة.

على العكس من ذلك، تعيد التجارة الإلكترونية تشكيل سوق الشوكولاتة الفاخرة بسرعة ومن المتوقع أن تنمو بمعدل نمو سنوي مركب مثير للإعجاب قدره 8.31% خلال فترة التوقعات 2025-2030. توفر المنصات الرقمية راحة لا مثيل لها، مما يسمح للمستهلكين بالتسوق من راحة منازلهم مع الوصول إلى مجموعة واسعة من خيارات الشوكولاتة الفاخرة، بما في ذلك العلامات التجارية المتخصصة والحرفية التي قد لا تكون متوفرة بسهولة في المتاجر الفعلية. إن القدرة على تقديم تجارب تسوق مخصصة، مثل التوصيات المخصصة بناءً على تاريخ التصفح أو التفضيلات، تميز التجارة الإلكترونية عن القنوات التقليدية. تكتسب النماذج القائمة على الاشتراك، التي تضمن التسليم المنتظم للشوكولاتة الفاخرة، زخماً بين المستهلكين الذين يسعون للراحة والحصرية.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متوفرة عند شراء التقرير

التحليل الجغرافي

في عام 2024، تؤمن أوروبا حصة هائلة قدرها 33.46% من السوق، مدفوعة بمستهلكين مميزين يفضلون الشوكولاتة الفاخرة ولوائح صارمة تعطي الأولوية للجودة على السعر. تؤكد هيمنة أوروبا تبجيل ثقافي غني لفن الشوكولاتة، وقنوات توزيع راسخة للعروض الفاخرة، وقاعدة مستهلكين مستعدة لدفع علاوة لضمانات الاستدامة والجودة. تتمتع المنطقة بقربها من مراكز تجارة الكاكاو التقليدية وعلاقات مغذية مع موردين غرب أفريقيين، رغم أن متطلبات امتثال EUDR المتطورة تغير هذه العلاقات. بينما يشير السوق الناضج في أوروبا إلى معدلات نمو معتدلة، فإن قيم الاستهلاك المرتفعة للفرد تدعم الاستراتيجيات المتمركزة حول الموضع المميز.

تبرز منطقة آسيا والمحيط الهادئ كالمنطقة ذات أقوى مسار نمو، مفتخرة بمعدل نمو سنوي مركب قدره 7.23% من 2025 إلى 2030. تقود هذه الطفرة الدخول المتاحة المتزايدة، وحنك مغرب، وتقدير متنامي للشوكولاتة الفاخرة. كثالث أكبر منتج للكاكاو، تحتل إندونيسيا دوراً محورياً، مقدمة فوائد استراتيجية لقطاع الشوكولاتة الفاخرة في المنطقة. هذا لا يقلل من نفقات سلسلة التوريد فحسب بل يصنع أيضاً روايات مميزة تميز العلامات التجارية الآسيوية الفاخرة. ضمن هذا المشهد، تشرق الصين والهند كأكثر الآفاق إشراقاً، مدعومة بطبقاتهما الوسطى المتنامية والتعرض المتزايد للشوكولاتة الفاخرة، بفضل السفر العالمي والمنصات الرقمية.

في أمريكا الشمالية، تدعم القوة الشرائية القوية واتجاه نحو التطوير استهلاك الشوكولاتة. ومع ذلك، فإن عدم اليقين الاقتصادي يسبب شقاقاً، حيث يصبح المستهلكون أكثر تمييزاً بين المشتريات الأساسية والأطعمة الفاخرة. تقود الولايات المتحدة شحنة الاستهلاك الإقليمية، بينما تقدم كندا والمكسيك أرضاً خصبة للنمو، مدفوعة بطبقاتهما الوسطى المتنامية واللقاءات المتزايدة مع الشوكولاتة الفاخرة. تقف أمريكا الجنوبية على خط كونها منتجة ومستهلكة للكاكاو، حيث تتصدر البرازيل والأرجنتين الطفرة في استهلاك الشوكولاتة الفاخرة. في الوقت نفسه، يقف الشرق الأوسط وأفريقيا على أعتاب نهضة شوكولاتة، حيث تبرز الإمارات العربية المتحدة كمحور محوري لتوزيع واستهلاك الشوكولاتة الفاخرة، مدعومة بسكانها الميسورين والتعرض العالمي.

المشهد التنافسي

يُظهر سوق الشوكولاتة الفاخرة، الذي يسجل 6 درجات معتدلة على مقياس التركز، مشهد منافسة مجزأ يقدم فرصاً كبيرة للتوحيد الاستراتيجي والموضع المتخصص. تهيمن الشركات متعددة الجنسيات الراسخة مثل Mars وFerrero وHershey على السوق من خلال استغلال مزايا حجمها وشبكات التوزيع الواسعة. ومع ذلك، تواجه هذه الشركات الكبيرة منافسة متزايدة من صانعي الحرف المحليين، الذين يميزون أنفسهم من خلال الأصالة والاستدامة والتجارب الشخصية. تتردد هذه السمات بقوة مع شريحة من المستهلكين، مما يخلق ديناميكية تنافسية حيث يمكن للاعبين الأصغر نحت حصة سوقية معنوية رغم هيمنة الشركات الأكبر.

تكشف الاتجاهات الاستراتيجية داخل السوق عن انقسام واضح في المناهج. من ناحية، تركز بعض الشركات على استراتيجيات الكفاءة المدفوعة بالحجم، هادفة لتعظيم اقتصاديات الحجم وتبسيط العمليات. من ناحية أخرى، تكتسب استراتيجيات التميز المركزة على الفئة الفاخرة زخماً، مع تأكيد الشركات على المكونات عالية الجودة والنكهات الفريدة والعلامة التجارية الفاخرة. بشكل متزايد، تتبنى الشركات الناجحة نماذج هجينة تجمع بين نقاط قوة كلا النهجين. تمكن هذه النماذج الشركات من إدارة التكاليف بفعالية من خلال الحجم مع الحفاظ على صورة علامة تجارية فاخرة من خلال تقديم خطوط منتجات مستهدفة والتفاعل المباشر مع المستهلكين من خلال قنوات متخصصة.

برز اعتماد التكنولوجيا كعامل حاسم في اكتساب ميزة تنافسية داخل سوق الشوكولاتة الفاخرة. تقود شركات مثل Mondelez المقدمة في هذا الاتجاه، مستثمرة في حلول مبتكرة مثل تكنولوجيا الكاكاو المزروع حيوياً. من خلال شراكات مع شركات مثل Celleste Bio، تهدف Mondelez لمعالجة نقاط الضعف في سلسلة التوريد مع ضمان جودة منتج ثابتة. هذا التركيز التكنولوجي لا يعزز المرونة التشغيلية فحسب بل يتماشى أيضاً مع طلب المستهلكين على منتجات مستدامة ومصدرة أخلاقياً، مما يقوي الموضع التنافسي للشركات ذات التفكير المستقبلي في السوق.

رواد صناعة الشوكولاتة الفاخرة

-

Chocoladefabriken Lindt & Sprüngli AG

-

Yildiz Holding

-

Ferrero International S.A.

-

Mondelēz International, Inc.

-

Nestlé S.A.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يونيو 2025: دخلت Cacao Hunters الكولومبية، العلامة التجارية الأكثر إشادة في البلاد للشوكولاتة الفاخرة، رسمياً إلى السوق الأمريكي. محتفلة بشوكولاتة المنشأ الواحد والالتزام بالمصادر الأخلاقية، تقدم Cacao Hunters طعماً نابضاً بالحياة من الفنية الأمريكية الجنوبية لعشاق الشوكولاتة الأمريكيين. يمكن للمتسوقين الأمريكيين الآن استكشاف عروض Cacao Hunters الفاخرة، التي تضم ألواح شوكولاتة داكنة وبالحليب مصنوعة من أصناف نادرة، محشوة بنكهات إقليمية مميزة، كل ذلك مع الحفاظ على أعلى معايير الجودة والأخلاق.

- أكتوبر 2024: كشفت Godiva، العلامة التجارية للشوكولاتة الفاخرة التي تأسست في بلجيكا، عن مجموعة التراث ذات الإصدار المحدود، مما يمثل ظهورها الأول في السوق الأمريكي. مع تاريخ يمتد لقرابة قرن، صنعت Godiva باستمرار عناوين في أمريكا الشمالية، خاصة مع اكتساب المنتجات الفاخرة زخماً بين المستهلكين. تضم مجموعة التراث 12 قطعة شوكولاتة وحلويات مميزة، جميعها مصنوعة بدقة في بروكسل.

- يناير 2024: كجزء من استراتيجيتها لتنويع عروض المنتجات، استحوذت Mars, Incorporated على Hotel Chocolat، العلامة التجارية البارزة للشوكولاتة الفاخرة في المملكة المتحدة. مع هذا الاستحواذ، تهدف Mars لتعزيز موطئ قدمها في قطاع الشوكولاتة الفاخرة والاستفادة من الاعتراف الراسخ بعلامة Hotel Chocolat التجارية عبر أوروبا.

- يناير 2024: قدمت Haldiram's 'Cocobay'، علامة تجارية للشوكولاتة الفاخرة، إلى السوق الهندي. تؤكد العلامة التجارية أن جميع عروضها مصنوعة من 100% كاكاو خالص. تتفاخر المجموعة الافتتاحية بنكهات فواكه وتوابل مميزة، منسقة خصيصاً للأذواق الهندية.

نطاق التقرير العالمي لسوق الشوكولاتة الفاخرة

الشوكولاتة الفاخرة هي عادة أنواع شوكولاتة عالية الجودة مقارنة بالشوكولاتة العادية أو المنتجة بكميات كبيرة. غالباً ما تنطوي على استخدام حبوب كاكاو عالية الجودة مع اهتمام بالتفاصيل في النكهة والملمس والعرض.

يتم تقسيم سوق الشوكولاتة الفاخرة بناءً على نوع المنتج وقناة التوزيع والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى الشوكولاتة الفاخرة الداكنة والبيضاء وبالحليب. يتم تقسيم السوق حسب قناة التوزيع إلى الهايبر ماركت/السوبر ماركت ومتاجر الراحة ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى. حسب الجغرافيا، يحلل التقرير الاقتصادات الراسخة والناشئة في جميع أنحاء العالم، بما في ذلك أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. لكل شريحة، تم إجراء تحديد حجم السوق والتوقعات بناءً على القيمة (مليون دولار أمريكي).

| الشوكولاتة الداكنة الفاخرة |

| الشوكولاتة الفاخرة بالحليب/البيضاء |

| السوبر ماركت/الهايبر ماركت |

| متاجر التخصص والذواقة |

| التجارة الإلكترونية |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| هولندا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| جنوب أفريقيا | |

| المملكة العربية السعودية | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الشوكولاتة الداكنة الفاخرة | |

| الشوكولاتة الفاخرة بالحليب/البيضاء | ||

| حسب قناة التوزيع | السوبر ماركت/الهايبر ماركت | |

| متاجر التخصص والذواقة | ||

| التجارة الإلكترونية | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| هولندا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| جنوب أفريقيا | ||

| المملكة العربية السعودية | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما حجم سوق الشوكولاتة الفاخرة في عام 2025؟

يبلغ حجم سوق الشوكولاتة الفاخرة 39.56 مليار دولار أمريكي في عام 2025.

ما هو معدل النمو السنوي المركب المتوقع للشوكولاتة الفاخرة حتى عام 2030؟

من المتوقع أن ينمو القطاع بمعدل نمو سنوي مركب قدره 5.31% بين عامي 2025 و2030.

أي شريحة منتج تقود في الإيرادات؟

تحتفظ الشوكولاتة الفاخرة بالحليب/البيضاء بنسبة 63.46% من حصة سوق الشوكولاتة الفاخرة في عام 2024.

أي قناة مبيعات تنمو بأسرع معدل؟

تتوسع التجارة الإلكترونية بمعدل نمو سنوي مركب قدره 8.31% خلال 2025-2030.

أي منطقة تقدم أعلى نظرة نمو؟

تُظهر آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 7.23%، متفوقة على المناطق الأخرى حتى عام 2030.

آخر تحديث للصفحة في: