تحليل سوق البوليفينيلين

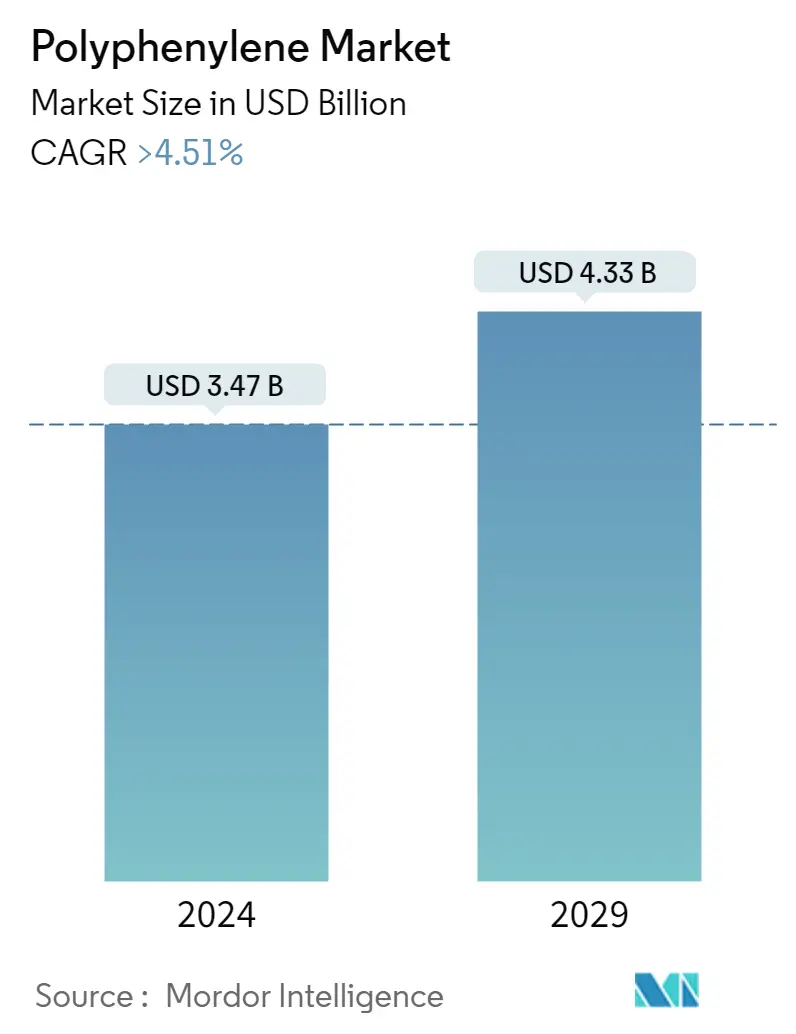

يقدر حجم سوق البوليفينيلين بنحو 3.47 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 4.33 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب يزيد عن 4.51٪ خلال الفترة المتوقعة (2024-2029).

تأثر سوق البوليفينيلين سلبًا بجائحة كوفيد-19 حيث كان هناك تباطؤ في الإنتاج والتنقل، حيث اضطرت صناعات مثل الكهرباء والإلكترونيات والنقل وغيرها إلى تأخير إنتاجها بسبب تدابير الاحتواء والاضطرابات الاقتصادية. وفي الوقت الحالي، تعافى السوق من الوباء. وصل السوق إلى مستويات ما قبل الوباء في عام 2022 ومن المتوقع أن ينمو بشكل مطرد في المستقبل.

يعد الاستخدام المتزايد للبوليفينيلين في الصناعة الكهربائية والإلكترونية وزيادة الطلب على السيارات الكهربائية الهجينة من العوامل الدافعة لنمو السوق المدروسة.

على الجانب الآخر، يعد توفر البدائل والتكلفة العالية المرتبطة بالبولي فينيلين مقارنة بالمواد التقليدية الأخرى من العوامل الرئيسية التي تحد من نمو السوق المدروسة.

علاوة على ذلك، تعد التطبيقات الناشئة للبوليفينيلين في لوحات دوائر 5G عاملاً رئيسياً من المتوقع أن يكون بمثابة فرصة مربحة للسوق المدروسة.

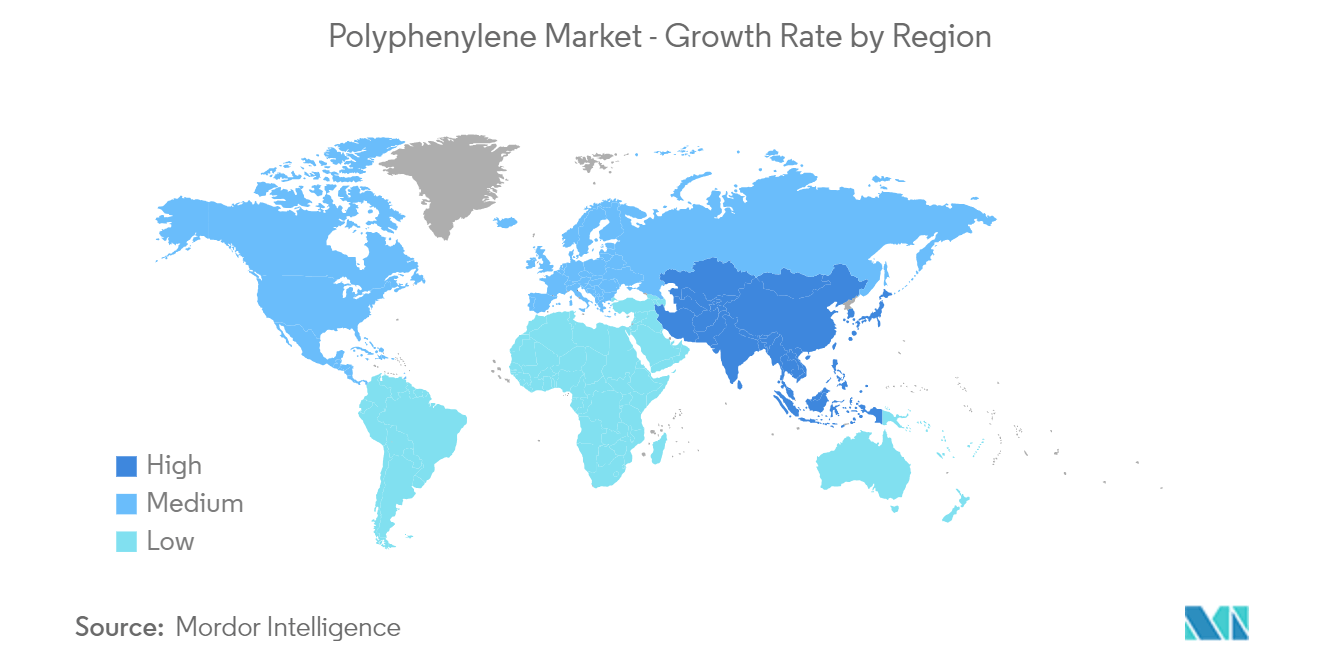

ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق، مع الاستهلاك الأكبر من الصين واليابان وكوريا الجنوبية والهند.

اتجاهات سوق البوليفينيلين

زيادة الطلب من قطاع السيارات والنقل

- تتم معالجة مادة البولي فينيلين وتحويلها إلى مشتقاته، مثل كبريتيد البولي فينيلين (PPS)، وأكسيد البولي فينيلين (PPO)، وإيثر البولي فينيلين (PPE). تُفضل مشتقات البوليفينيلين في قطع غيار السيارات الكهربائية التي تتطلب ثباتًا أعلى في درجة الحرارة.

- في السنوات الأخيرة، نجحت PPS في استبدال المعادن والنايلون العطري والبوليمرات الفينولية ومركبات القولبة السائبة في مختلف مكونات المركبات الهندسية.

- أصبحت مشتقات البوليفينيلين الخيار الأمثل لقطع غيار السيارات المعرضة لدرجات حرارة عالية. يمكن أن توفر قوة عالية مع كونها خفيفة الوزن. يتم استخدامها في مكونات السيارة، مثل الموصلات الكهربائية وأنظمة الإشعال وأنظمة الإضاءة وأنظمة الوقود ومكونات عاكس السيارة الهجينة والمكابس.

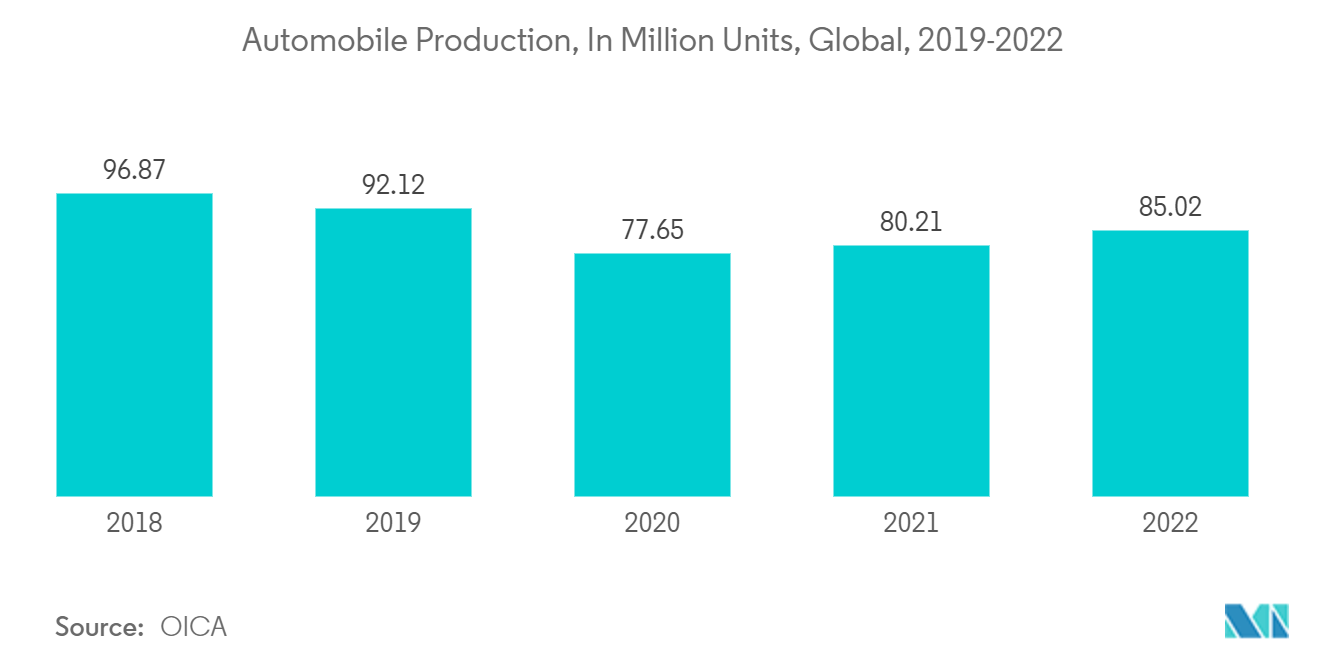

- وفقاً للمنظمة الدولية لصانعي السيارات (OICA)، تم إنتاج 85.02 مليون مركبة حول العالم في عام 2022، لتشهد معدل نمو قدره 6% مقارنة بعام 2021، مما يعزز الطلب على مشتقات البوليفينيلين، التي تستخدم في صناعة السيارات المختلفة. القطع.

- الصين هي أكبر منتج للسيارات في العالم. ويستعد قطاع السيارات في البلاد لتطور المنتجات، مع تركيز البلاد على تصنيع المنتجات لضمان الاقتصاد في استهلاك الوقود مع تقليل الانبعاثات إلى أدنى حد، وذلك بسبب المخاوف البيئية المتزايدة.

- وبحسب منظمة OICA، وصل إنتاج ومبيعات السيارات في البلاد إلى 27.021 مليون و26.864 مليون على التوالي في عام 2022، بزيادة 3.4% و2.1% عن العام السابق.

- علاوة على ذلك، يتوسع سوق السيارات الكهربائية العالمي بشكل كبير مما يفيد السوق الذي تمت دراسته. على سبيل المثال، في عام 2022، تم بيع حوالي 10.5 مليون وحدة من السيارات الكهربائية التي تعمل بالبطارية (BEVs) والمركبات الكهربائية الهجينة (PHEVs) في جميع أنحاء العالم، وشهدت معدل نمو قدره 55٪ مقارنة بـ 6.77 مليون وحدة تم بيعها في العام السابق..

- من المرجح أن تؤدي جميع العوامل المذكورة أعلاه إلى تعزيز الطلب على البوليفينيلين بشكل كبير في قطاع السيارات والنقل، وبالتالي ستدفع نمو السوق الذي تمت دراسته.

آسيا والمحيط الهادئ للسيطرة على السوق

- تمثل منطقة آسيا والمحيط الهادئ أكبر سوق للبوليفينيلين. في دول مثل الصين واليابان وكوريا الجنوبية والهند، يتزايد الطلب على البوليفينيلين بسبب نمو الصناعات مثل السيارات والنقل والكهرباء والإلكترونيات.

- وفي منطقة آسيا والمحيط الهادئ، تبنت الحكومات سياسات مواتية تجاه اعتماد السيارات الكهربائية وتوسيع البنية التحتية لتصنيع السيارات الكهربائية. ومن المتوقع أن يوفر هذا بدوره زخمًا كبيرًا لسوق السيارات الكهربائية في المنطقة خلال فترة التوقعات.

- تشمل تطورات سياسة الحكومة الصينية تقييد الاستثمارات في مصانع تصنيع سيارات ICE الجديدة واقتراح لتشديد متوسط الاقتصاد في استهلاك الوقود لأسطول سيارات الركاب الخفيفة بحلول عام 2025.

- كما أدى ارتفاع مستويات المعيشة في الدول الآسيوية إلى زيادة الوعي بين الناس حول استخدام المركبات الكهربائية والهجينة.

- تعد منطقة آسيا والمحيط الهادئ أيضًا المنتج المهيمن للكهرباء والإلكترونيات في جميع أنحاء العالم، حيث تساهم فيها دول مثل الصين واليابان وكوريا الجنوبية وماليزيا. وتبرز الهند أيضًا كمركز لتصنيع المنتجات الإلكترونية في آسيا. ومن المتوقع أن تجتذب هذه الصناعة الراسخة الطلب على مادة البولي فينيلين ومشتقاته من المنطقة.

- وبالتالي، من المتوقع أن يؤدي الاستخدام المتزايد وتوسيع مجال التطبيق في صناعة الأجهزة الكهربائية والإلكترونية إلى دفع نمو السوق. وفي قطاع الإلكترونيات، يقوم المصنعون الصينيون بإنشاء قواعد إنتاج في الخارج من أجل التوسع في الأسواق الدولية.

- على سبيل المثال، في مارس 2023، قامت TCL بتوسيع وجودها في الأسواق الدولية من خلال إنشاء مصانع في الخارج، وإنتاج أجهزة تلفزيون، ووحدات، وخلايا كهروضوئية في فيتنام، وماليزيا، والمكسيك، والهند. وبالإضافة إلى ذلك، فقد أقامت شراكات مع شركات محلية في البرازيل للتعاون في تطوير مرافق الإنتاج وسلاسل التوريد والبنية التحتية للبحث والتطوير.

- علاوة على ذلك، وفقًا لوزارة الإلكترونيات وتكنولوجيا المعلومات، تجاوزت قيمة إنتاج الأجهزة الإلكترونية الاستهلاكية (التلفزيون والملحقات والصوت) في جميع أنحاء الهند 745 مليار روبية هندية (9.46 مليار دولار أمريكي) في السنة المالية 2022. مما يدعم نمو السوق..

- علاوة على ذلك، وفقًا لجمعية صناعات الإلكترونيات وتكنولوجيا المعلومات اليابانية (JEITA)، قدر الإنتاج المحلي لصناعة الإلكترونيات اليابانية بنحو 11,124.3 مليار ين ياباني (85.19 مليار دولار أمريكي) في عام 2022، ليشهد معدل نمو قدره 2% مقارنة بالعام السابق..

- وبالتالي، من المتوقع أن يؤدي الطلب المتزايد من المستخدم النهائي للصناعات المذكورة أعلاه إلى دفع النمو في منطقة آسيا والمحيط الهادئ.

نظرة عامة على صناعة البولي فينيلين

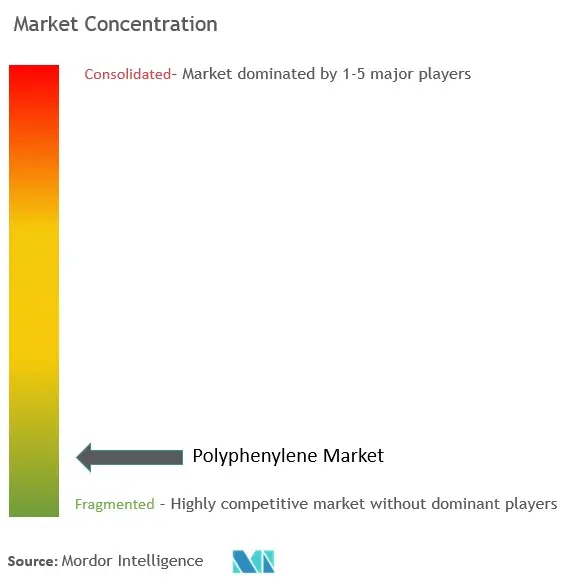

سوق البولي فينيلين مجزأ جزئيًا بطبيعته. ومن بين اللاعبين الرئيسيين في السوق المدروسة (وليس بأي ترتيب معين) شركة SABIC، وEnsinger، وCelanese Corporation، وDIC CORPORATION، وSolvay، وغيرها.

قادة سوق البوليفينيلين

SABIC

Ensinger

Celanese Corporation

DIC CORPORATION

Solvay

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البوليفينيلين

- أكتوبر 2023 أطلقت شركة Solvay درجتين جديدتين من كبريتيد بولي فينيلين Ryton (PPS) كجزء من مجموعة الشركة المتنامية من البوليمرات العليا التي تستهدف تحقيق قفزات كبيرة في الأداء في مجال الكهربة.

- سبتمبر 2023 حصل إنتاج سولفاي لكبريتيد البولي فينيلين (PPS) في تكساس ومركب Ryton PPS ECHO في بلجيكا على شهادة توازن الكتلة المستقلة (MB1) بموجب نظام الاعتماد الدولي المعترف به على نطاق واسع للاستدامة وشهادة الكربون PLUS (ISCC PLUS2).

- أبريل 2022 قررت شركة DIC مراجعة أسعار مبيعاتها لمنتجات DIC PPS بولي فينيلين كبريتيد (PPS). وبدأت الشركة بتطبيق أسعار مبيعات أعلى على المنتجات المشحونة بعد أبريل 2022.

تقسيم صناعة البوليفينيلين

البولي فينيلين عبارة عن بوليمر شبه بلوري يتمتع بمقاومة حرارية عالية وقوة عالية وثبات وسهولة البلمرة الكهروكيميائية وما إلى ذلك. يستخدم البولي فينيلين في الغالب للتطبيقات الصناعية في إنتاج مكونات مقولبة مختلفة حيث أنها تتمتع بمقاومة درجات الحرارة العالية. تهيمن صناعة السيارات على استهلاك البوليفينيلين.

يتم تقسيم سوق البولي فينيلين حسب النوع وصناعة المستخدم النهائي والجغرافيا. حسب النوع، يتم تقسيم السوق إلى كبريتيد البولي فينيلين وأكسيد البولي فينيلين وإيثر البولي فينيلين. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى الأجهزة الكهربائية والإلكترونية، والسيارات والنقل، وغيرها من صناعات المستخدم النهائي (الطلاءات، وما إلى ذلك). يغطي التقرير أيضًا حجم السوق وتوقعات السوق في 15 دولة حول العالم.

بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بالدولار الأمريكي).

| كبريتيد البوليفينيلين |

| أكسيد البوليفينيلين |

| بولي فينيلين الأثير |

| الكهرباء والالكترونيات |

| السيارات والنقل |

| صناعات المستخدم النهائي الأخرى (الطلاءات وغيرها) |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| المكسيك | |

| كندا | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | كبريتيد البوليفينيلين | |

| أكسيد البوليفينيلين | ||

| بولي فينيلين الأثير | ||

| صناعة المستخدم النهائي | الكهرباء والالكترونيات | |

| السيارات والنقل | ||

| صناعات المستخدم النهائي الأخرى (الطلاءات وغيرها) | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| المكسيك | ||

| كندا | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق البولي فينيلين

ما هو حجم سوق البولي فينيلين؟

من المتوقع أن يصل حجم سوق البوليفينيلين إلى 3.47 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب يزيد عن 4.51٪ ليصل إلى 4.33 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق البولي فينيلين الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق البوليفينيلين إلى 3.47 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق البولي فينيلين؟

SABIC، Ensinger، Celanese Corporation، DIC CORPORATION، Solvay هي الشركات الكبرى العاملة في سوق البوليفينيلين.

ما هي المنطقة الأسرع نمواً في سوق البولي فينيلين؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق البولي فينيلين؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق البوليفينيلين.

ما هي السنوات التي يغطيها سوق البولي فينيلين وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق البوليفينيلين بنحو 3.32 مليار دولار أمريكي. يغطي التقرير حجم سوق البولي فينيلين التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق البولي فينيل كلوريد للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة البولي فينيلين

إحصائيات الحصة السوقية للبولي فينيلين وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل البولي فينيلين توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.