تحليل سوق مادة البولي أكريلاميد

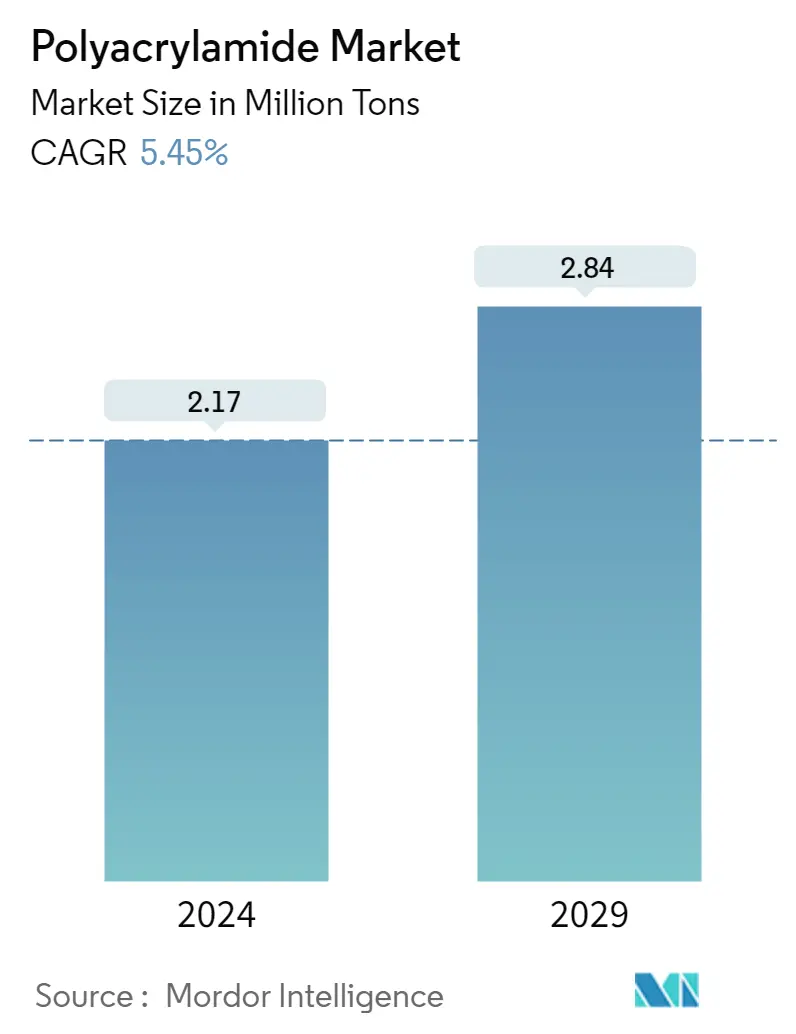

يقدر حجم سوق البولي أكريلاميد بـ 2.17 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 2.84 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.45٪ خلال الفترة المتوقعة (2024-2029).

في عام 2022، أجبرت جائحة كوفيد-19، على نطاق عالمي، صناعات معالجة المياه ولب الورق والورق والنفط والغاز والتعدين على إغلاق عملياتها، مما أدى إلى انخفاض الطلب على مادة البولي أكريلاميد. لقد أثر الوباء على كل جانب من جوانب هذه الصناعات تقريبًا، بدءًا من الطلب على المنتجات إلى تطوير القوى العاملة إلى الاتجاهات المتسارعة أو المتباطئة التي كانت موجودة بالفعل عندما ضرب الوباء. أدى توقف العملاء وتوقف إنتاجهم المؤقت إلى خفض مستويات الإنتاج، كما أثر انخفاض الطلب بشكل كبير على عمليات الإنتاج. ومع ذلك، من المتوقع أن يتعافى الوضع، ويستعيد مسار نمو السوق خلال النصف الأخير من الفترة المتوقعة.

- على المدى المتوسط، من المتوقع أن يؤدي الاستخدام المتزايد في صناعة النفط والغاز لتعزيز استخلاص النفط والحاجة المتزايدة إلى مادة البولي أكريلاميد كمندد في صناعة معالجة المياه إلى زيادة الطلب.

- ومن المتوقع أن تعيق المخاوف الصحية الناجمة عن التعرض لمونومر الأكريلاميد نمو السوق.

- من المتوقع أن يوفر التطبيق الناشئ لبولي أكريلاميد في صناعة الطب الحيوي وتطوير بولي أكريلاميد الحيوي فرصًا مربحة للسوق.

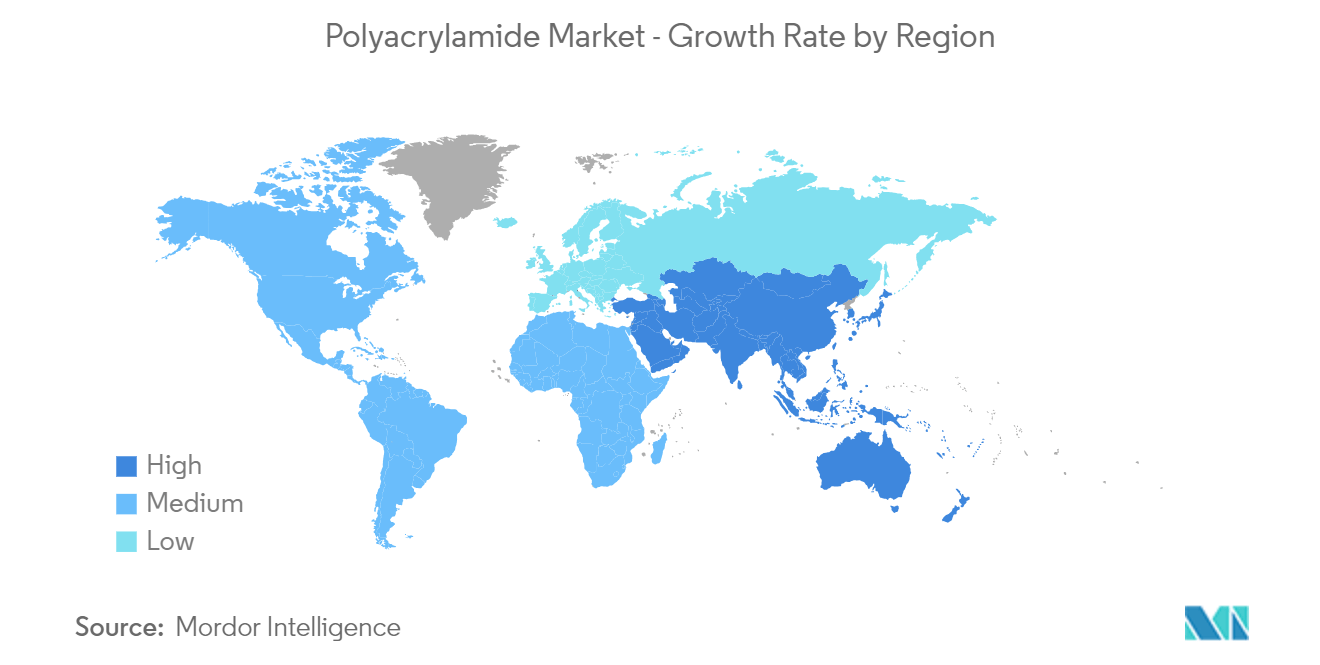

- استحوذت منطقة آسيا والمحيط الهادئ على أعلى حصة في السوق، ومن المرجح أن تهيمن المنطقة على السوق خلال الفترة المتوقعة.

اتجاهات سوق البولي أكريلاميد

صناعة معالجة المياه تهيمن على السوق

- بولي أكريلاميد هو نوع من البوليمر الندف القابل للذوبان في الماء ويتم إنتاجه باستخدام بلمرة الأكريلاميد. يعتبر البوليمر مثاليًا لمعالجة المياه ومياه الصرف الصحي بسبب قدرته على زيادة اللزوجة وتعزيز تلبد الجزيئات. لذلك، يمكن استخدام هذا البوليمر، باعتباره مادة ندفة، لتنقية المياه الصناعية، وتنقية الصرف الصحي، ومعالجة مياه الصرف الصحي، ومعالجة مياه الصرف الصحي.

- ويمكن استخدامه أيضًا في صناعة مياه الشرب، حيث أن وجود الصوديوم في المياه الخام بسبب الجزيئات الغروية يجعلها غير صالحة للشرب، وبالتالي تحتاج إلى إذابتها وتصفيتها قبل الاستخدام. بولي أكريلاميد، في هذه الحالة، يعمل كمندد ذو وزن جزيئي منخفض ويزيل الصوديوم الإضافي من الماء، مما يجعله مناسبًا لأغراض الشرب.

- يؤدي استخدام بولي أكريلاميد في صناعة المياه ومياه الصرف الصحي إلى تقليل استخدام المواد الندفية التقليدية الأخرى لإزالة البكتيريا والفيروسات والطحالب وغيرها من الشوائب غير المرغوب فيها، مما يؤدي إلى تقليل الحمأة بشكل كبير وجعل العملية أكثر اقتصادا وفعالية من حيث التكلفة.

- ويتزايد معدل استهلاك المياه العالمي بنسبة 100% كل عشرين عاماً. إن الندرة المتزايدة لمياه الشرب، إلى جانب تزايد عدد السكان وزيادة الطلب على المياه، هي مصدر القلق الرئيسي الذي يدفع الطلب على سوق معالجة مياه الصرف الصحي الغشائية في جميع أنحاء العالم. وفي الوقت الحالي، تمثل الصين والولايات المتحدة أكبر سوقين لاستعادة المياه وإعادة استخدامها في جميع أنحاء العالم.

- في يونيو 2022، قامت شركة حماية البيئة التي تركز على إدارة البيئة المائية، المسماة China Everbright Water، بتأمين مشروع توسيع وتحديث مجمع Zhangdian East Chemical Industry Park لمعالجة مياه الصرف الصناعي في مدينة Zibo بمقاطعة Shandong. سيتم تشغيل هذا المشروع على نظام البناء والتشغيل والنقل (BOT)، بقدرة معالجة يومية لمياه الصرف الصناعي تصل إلى حوالي 5000 متر مكعب.

- أعلنت وكالة حماية البيئة الأمريكية (EPA) عن استثمار بقيمة 7.5 مليار دولار أمريكي في سبتمبر 2023 في التمويل المتاح لقانون تمويل البنية التحتية للمياه والابتكار (WIFIA). يساعد برنامج القروض المبتكر منخفض الفائدة المجتمعات على الاستثمار في مياه الشرب ومياه الصرف الصحي والبنية التحتية لمياه الأمطار مع توفير ملايين الدولارات وخلق وظائف محلية جيدة الأجر. حتى الآن، أعلن برنامج WIFIA التابع لوكالة حماية البيئة عن تخصيص 19 مليار دولار أمريكي للمساعدة في تمويل 109 مشروعات في جميع أنحاء البلاد.

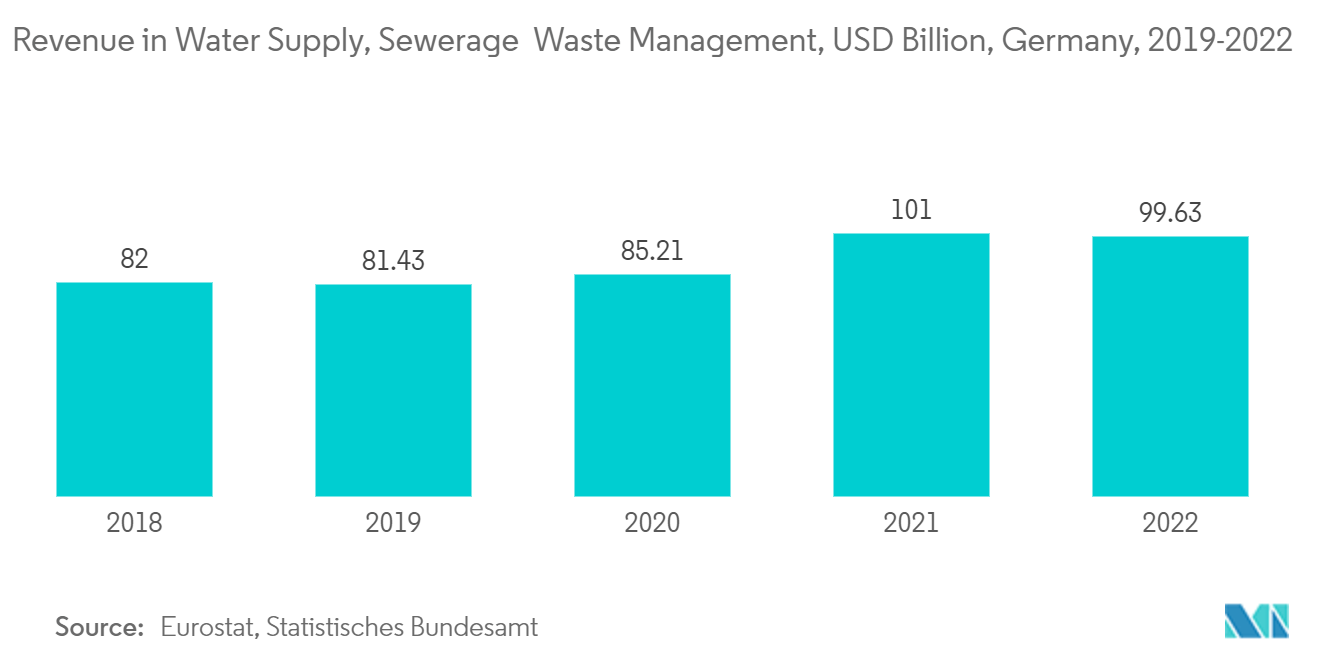

- يعد سوق تكنولوجيا معالجة المياه الألماني هو الأكبر في أوروبا وينمو بشكل كبير. تعمل أنشطة معالجة المياه المتزايدة، خاصة في المنطقة الشمالية من البلاد، على زيادة الطلب على المواد الكيميائية لمعالجة المياه. وتمثل قطاعات إمدادات المياه ومعالجة مياه الصرف الصحي في البلاد حوالي 22 مليار يورو (23.33 مليار دولار أمريكي) سنويًا، وفقًا للوزارة الفيدرالية للبيئة والحفاظ على الطبيعة.

- وفقًا لـ Eurostat وStatistisches Bundesamt، حققت إيرادات صناعة إمدادات المياه والصرف الصحي وإدارة النفايات في ألمانيا 99.63 مليار دولار أمريكي في عام 2022.

- بالنظر إلى اتجاهات النمو ومشاريع معالجة المياه المختلفة في مناطق مختلفة في جميع أنحاء العالم، من المرجح أن تهيمن صناعة معالجة المياه على السوق، والتي بدورها من المتوقع أن تعزز الطلب على مادة البولي أكريلاميد خلال الفترة المتوقعة.

آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على سوق البولي أكريلاميد في عام 2022 بحصة كبيرة من حيث الحجم، ومن المتوقع أن تحافظ على هيمنتها خلال الفترة المتوقعة.

- وفي السنوات الأخيرة، زادت الصين من استخدام المياه المعالجة لتقليل اعتمادها على المياه العذبة. ومع وجود إطار تنظيمي صارم والأهمية المتزايدة لإعادة استخدام المياه في خطط الصين الخمسية (FYPs)، تتحرك البلاد بسرعة نحو تعزيز صناعة معالجة المياه من أجل مستقبل مستدام.

- حصلت مجموعة السويس على عقد جديد لمشروع معالجة المياه في الصين في سبتمبر 2023 للمساهمة في طموح البلاد لتحقيق الحياد الكربوني لعام 2060. وتستثمر الشركة، بالتعاون مع Chongqing Water Group (CWG)، حوالي 168 مليون دولار أمريكي لبناء وتشغيل محطة لمعالجة المياه في تشونغتشينغ، الصين.

- وفي صناعة النفط والغاز، شهد حقل تاريم النفطي، الذي تسيطر عليه شركة البترول الوطنية الصينية (CNPC)، أكبر منتج للنفط والغاز في الصين، وصول إنتاجه السنوي من النفط والغاز إلى مستوى قياسي بلغ 33.1 مليون طن في عام 2022. ويقدر حقل النفط لإنتاج 7.36 مليون طن من النفط الخام و32.3 مليار متر مكعب من الغاز الطبيعي في عام 2022.

- في الهند، في يوليو 2023، تلقت IDE Technologies عقدًا من شركة CleanEdge Water Pte Ltd لبناء محطة حديثة لمعالجة مياه الصرف الصحي (WWTP) لتطبيقات صناعة التعدين. ومن المتوقع أن يتم توريد هذا المشروع للشركة من قبل شركة IDE Technologies في عام 2024 ومن المقدر أن يعالج 4.0 مليون لتر من المياه المالحة الصعبة يوميًا.

- ومن المتوقع أن يصل الطلب على الورق في الهند إلى 23.5 طن متري سنويا بحلول عام 2025. وقد كانت بعض مصانع الورق موجودة منذ عدة عقود، مما يجعل الترقيات والاستثمارات في الآلات الأحدث ضرورية. ويبلغ استهلاك الفرد من الورق في الهند ما يزيد قليلاً عن 13 كجم، وهو أقل بكثير من المتوسط العالمي البالغ 57 كجم. من المتوقع أن يصل سوق الورق والمنتجات الورقية في الهند إلى 13.4 مليار دولار أمريكي بحلول عام 2024.

- في صناعة التعدين، وافقت شركة Coal India Ltd (CIL) التي تديرها الدولة على 32 مشروعًا للتعدين حتى يناير 2022، باستثمار يبلغ حوالي 47300 كرور روبية هندية حيث تسعى الشركة إلى استبدال الواردات والتحرك نحو هدف إنتاج الفحم البالغ مليار طن بحلول عام 2020. 2023-2034.

- من المرجح أن تؤدي عوامل مثل هذه إلى تعزيز نمو سوق البولي أكريلاميد في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

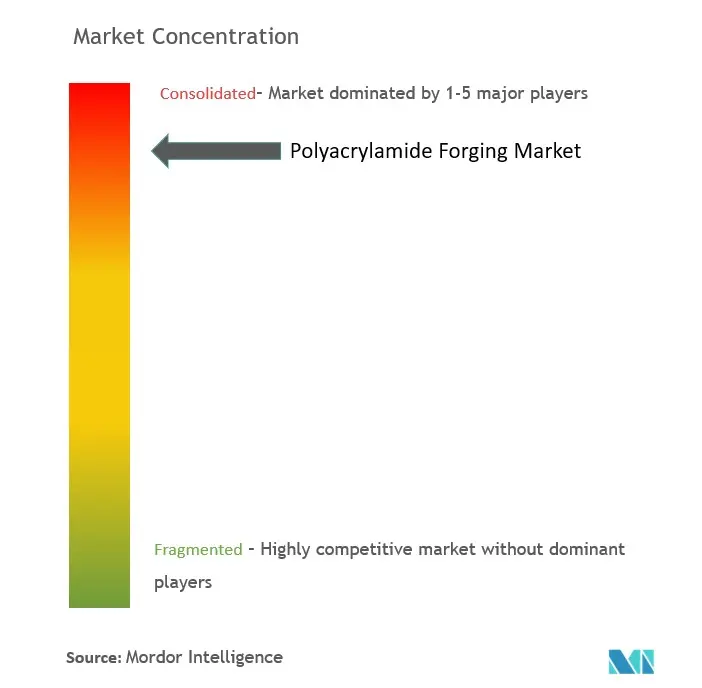

نظرة عامة على صناعة البولي أكريلاميد

يتم توحيد سوق البولي أكريلاميد بشكل كبير، حيث يمثل اللاعبون الرئيسيون حصة سوقية كبيرة. بعض اللاعبين الرئيسيين في السوق (ليسوا بأي ترتيب معين) يشملون مجموعة SNF، وBASF SE، وKemira، وSolenis، وSolvay، من بين آخرين.

قادة سوق البولي أكريلاميد

SNF Group

Kemira

BASF SE

Solenis

Solvay

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بولي أكريلاميد

- فبراير 2022 أعلنت Kemira عن بدء الإنتاج على نطاق واسع لمادة البوليمر (بولي أكريلاميد) المطورة حديثًا والمعتمدة على المواد الأولية الحيوية. ومن خلال هذا الإنتاج، عززت Kemira مكانتها كمزود للحلول الكيميائية المستدامة للصناعات كثيفة الاستخدام للمياه.

- يناير 2022 استحوذت شركة Solenis على 100% من الأسهم القائمة لشركة SCL GmbH (SCL)، التي تنتج DMA3، وهي مادة خام أولية لإنتاج بولي أكريلاميد الكاتيوني. كان الهدف من هذا الاستحواذ هو مساعدة Solenis على تحقيق هدف استراتيجي للاستعانة بمصادر داخلية ودعم خطة النمو العالمية الإستراتيجية للبولي أكريلاميد الخاصة بشركة Solenis.

تجزئة صناعة البولي أكريلاميد

بولي أكريلاميد هو بوليمر خطي اصطناعي قابل للذوبان في الماء مصنوع من مادة الأكريلاميد أو مزيج من حمض الأكريليك والأكريلاميد.

يتم تقسيم سوق البولي أكريلاميدات حسب الشكل المادي (المسحوق، السائل، المستحلب/المشتتات)، التطبيق (الاستخلاص المعزز للزيت، المواد الندفية لمعالجة المياه، مكيف التربة، المجلدات والمثبتات في مستحضرات التجميل، والتطبيقات الأخرى) (تجهيز الأغذية، إلخ.))، صناعة المستخدم النهائي (معالجة المياه، النفط والغاز، اللب والورق، التعدين، صناعات المستخدم النهائي الأخرى (الأغذية، الزراعة، مستحضرات التجميل، إلخ.)) والجغرافيا (آسيا والمحيط الهادئ، أمريكا الشمالية، أوروبا، أمريكا الجنوبية، و الشرق الأوسط وأفريقيا). يقدم التقرير حجم السوق وتوقعات لسوق البولي أكريلاميد من حيث الحجم (كيلو طن) لجميع القطاعات المذكورة أعلاه.

| مسحوق |

| سائل |

| مستحلب / التشتت |

| الاستخلاص المعزز للنفط |

| الندف لمعالجة المياه |

| محسن للتربه |

| المجلدات والمثبتات في مستحضرات التجميل |

| تطبيقات أخرى |

| معالجة المياه |

| النفط والغاز |

| لب الورق والورق |

| التعدين |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| روسيا | |

| هولندا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| بواسطة الشكل المادي | مسحوق | |

| سائل | ||

| مستحلب / التشتت | ||

| عن طريق التطبيق | الاستخلاص المعزز للنفط | |

| الندف لمعالجة المياه | ||

| محسن للتربه | ||

| المجلدات والمثبتات في مستحضرات التجميل | ||

| تطبيقات أخرى | ||

| بواسطة صناعة المستخدم النهائي | معالجة المياه | |

| النفط والغاز | ||

| لب الورق والورق | ||

| التعدين | ||

| صناعات المستخدم النهائي الأخرى | ||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| روسيا | ||

| هولندا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق مادة البولي أكريلاميد

ما هو حجم سوق البولي أكريلاميد؟

من المتوقع أن يصل حجم سوق البولي أكريلاميد إلى 2.17 مليون طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 5.45٪ ليصل إلى 2.84 مليون طن بحلول عام 2029.

ما هو حجم سوق البولي أكريلاميد الحالي؟

ومن المتوقع أن يصل حجم سوق البولي أكريلاميد إلى 2.17 مليون طن في عام 2024.

من هم البائعون الرئيسيون في نطاق سوق البولي أكريلاميد؟

SNF Group، Kemira، BASF SE، Solenis، Solvay هي الشركات الكبرى العاملة في سوق البولي أكريلاميد.

ما هي المنطقة الأسرع نموًا في سوق البولي أكريلاميد؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق البولي أكريلاميد؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق البولي أكريلاميد.

ما هي السنوات التي يغطيها سوق البولي أكريلاميد وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق البولي أكريلاميد بنحو 2.06 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق البولي أكريلاميد للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق البولي أكريلاميد للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة البولي أكريلاميد

إحصائيات الحصة السوقية لـ Polyacrylamide وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل بولي أكريلاميد توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.