تحليل سوق أجهزة استشعار النبض البصري

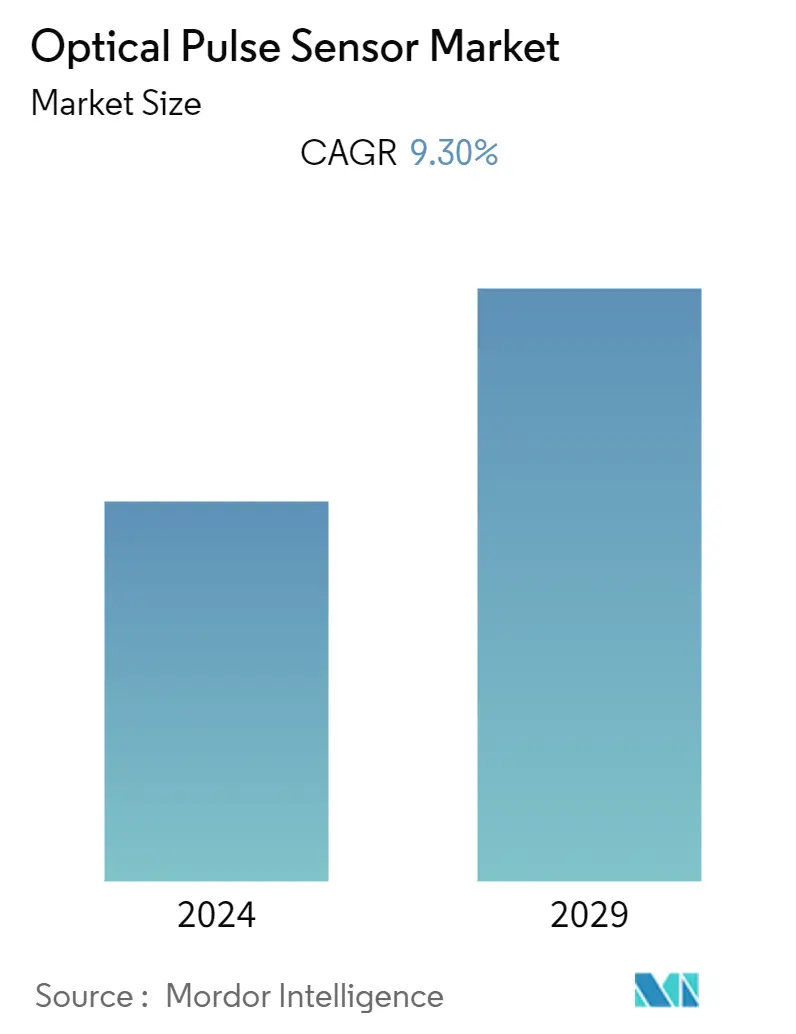

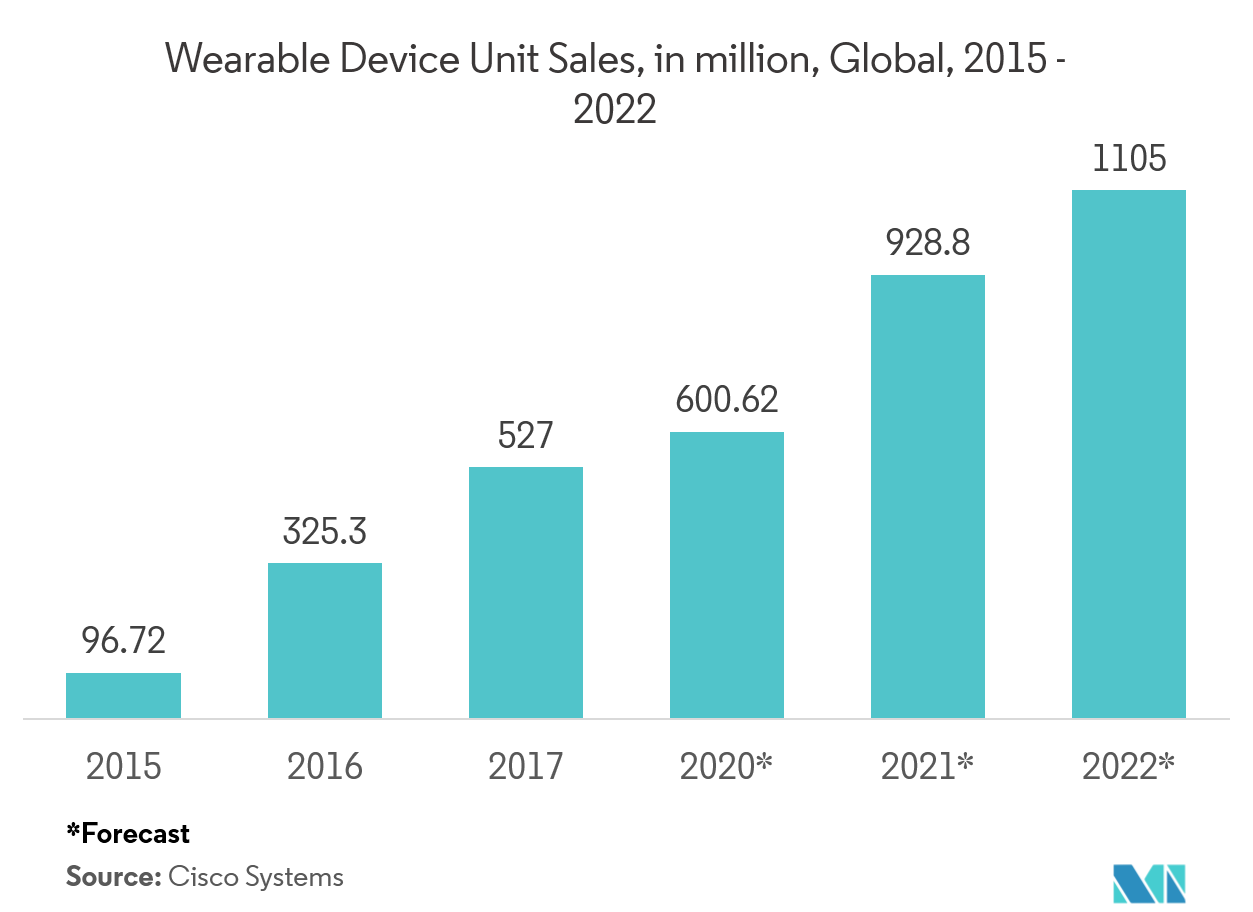

من المتوقع أن يشهد سوق أجهزة استشعار النبض البصري معدل نمو سنوي مركب قدره 9.3٪ خلال الفترة المتوقعة (2021 - 2026). إن قدرة أجهزة الاستشعار على تحسين الدقة وزيادة الأداء الوظيفي والكفاءة للعديد من التطبيقات، إلى جانب النمو في استخدام الأجهزة القابلة للارتداء، قد تولد طلبًا كبيرًا على أجهزة استشعار النبض البصري.

- من المتوقع أن يؤدي الارتفاع في استخدام الأجهزة الطبية التشخيصية القابلة للارتداء لمراقبة الصحة الشخصية بشكل منتظم إلى دفع سوق أجهزة استشعار النبض البصري.

- أدى التقدم في بعض الأجهزة الطبية التشخيصية القابلة للارتداء إلى زيادة عدد الأفراد الذين يستخدمون هذه الأجهزة. إن دمج تكنولوجيا المعلومات في معظم الأجهزة الطبية التشخيصية القابلة للارتداء آخذ في الارتفاع، وقد أدى الإنشاء الآلي للسجلات الطبية بتنسيق رقمي [السجل الصحي الإلكتروني (EHR)] إلى زيادة الطلب على الأجهزة المتقدمة.

- أحدثت الأجهزة القابلة للارتداء والبرمجيات التحليلية ثورة في التدريب على الرياضة واللياقة البدنية، من خلال الانخراط في تحسين الأداء والوقاية من الإصابات. تقوم الشركات في السوق بتنفيذ مبادرات استراتيجية لتلبية الطلب المتزايد في السوق.

اتجاهات سوق مستشعر النبض البصري

من المتوقع أن تحظى Smart Band بحصة سوقية كبيرة

- الأربطة الذكية هي أجهزة محمولة تستخدم لمراقبة اللياقة البدنية للشخص في الوقت الفعلي، ومعدل ضربات القلب، وإحصائيات النوم، والتحكم في السعرات الحرارية، بالإضافة إلى توفير رؤى صحية أخرى. وقد تم تجهيز هذه النطاقات بأجهزة إلكترونية مصغرة، مثل الرقائق الدقيقة وأجهزة الاستشعار، التي تجمع البيانات، وتسجل الأنشطة، وتقدم المعلومات وتحولها في الوقت الفعلي.

- يقوم المصنعون بتطوير نطاقات ذكية باستخدام مشغلات وأجهزة استشعار متقدمة لتوفير إحساس طبيعي أكثر باللمس للتفاعل بين الإنسان والحاسوب. مع تزايد الطلب على أجهزة اللياقة البدنية الذكية التي يمكن ارتداؤها، يعقد بائعون مختلفون عبر سلسلة التوريد شراكات استراتيجية لدعم وتعزيز تطوير تكنولوجيا الأجهزة القابلة للارتداء.

- كان هناك طلب متزايد على الأجهزة المحمولة ذات توفير الطاقة والتصغير بشكل أكبر. ومن بين الأجهزة القابلة للارتداء، مثل الأربطة الذكية، أصبحت القدرة على مراقبة معدل ضربات القلب سائدة، مع الإضافات المستمرة للوظائف الجديدة. ومع ذلك، فإن سعة البطارية المحدودة تجعل من الضروري تقليل استهلاك الطاقة قدر الإمكان، من أجل إطالة وقت التشغيل.

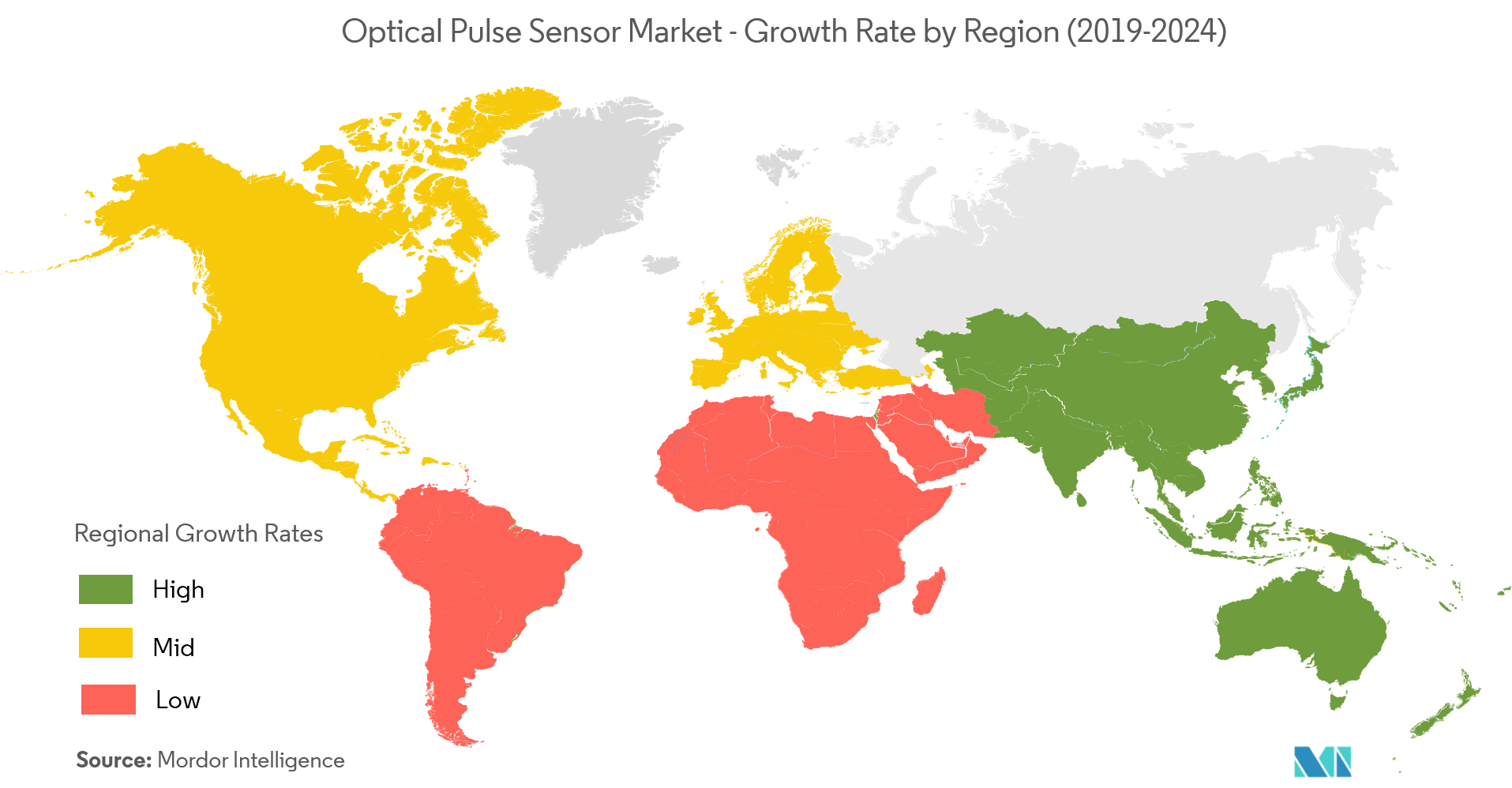

من المتوقع أن تحظى أمريكا الشمالية بأكبر حصة في السوق

- وفقا لمراكز السيطرة على الأمراض والوقاية منها (CDC)، فإن ما يقرب من 70 مليون شخص في الولايات المتحدة يعانون من ارتفاع ضغط الدم. علاوة على ذلك، يحدث ما يقرب من 600 ألف حالة وفاة كل عام في الولايات المتحدة، بسبب أمراض القلب المختلفة. ومن المتوقع أن تؤدي الحاجة المتزايدة لخفض تكاليف المستشفيات وإطلاق منتجات جديدة إلى زيادة الطلب على أجهزة مراقبة النشاط.

- ومن المتوقع أن يزداد الطلب على الأجهزة الطبية التشخيصية القابلة للارتداء بسبب عوامل، مثل زيادة حالات الإصابة بالأمراض المزمنة بين الأشخاص من جميع الأعمار، وانتشار اضطرابات القلب والجهاز التنفسي، وارتفاع معدلات الولادات المبكرة. إن الحاجة المتزايدة للتشخيص المستمر والوعي المتزايد بين عامة السكان قد تدفع السوق. إن التطورات الجديدة في التكنولوجيا، والموافقة على المنتجات الجديدة من قبل إدارة الغذاء والدواء الأمريكية، وإطلاق المنتجات اللاحقة هي التي تقود سوق أجهزة استشعار النبض الضوئية.

نظرة عامة على صناعة مستشعر النبض البصري

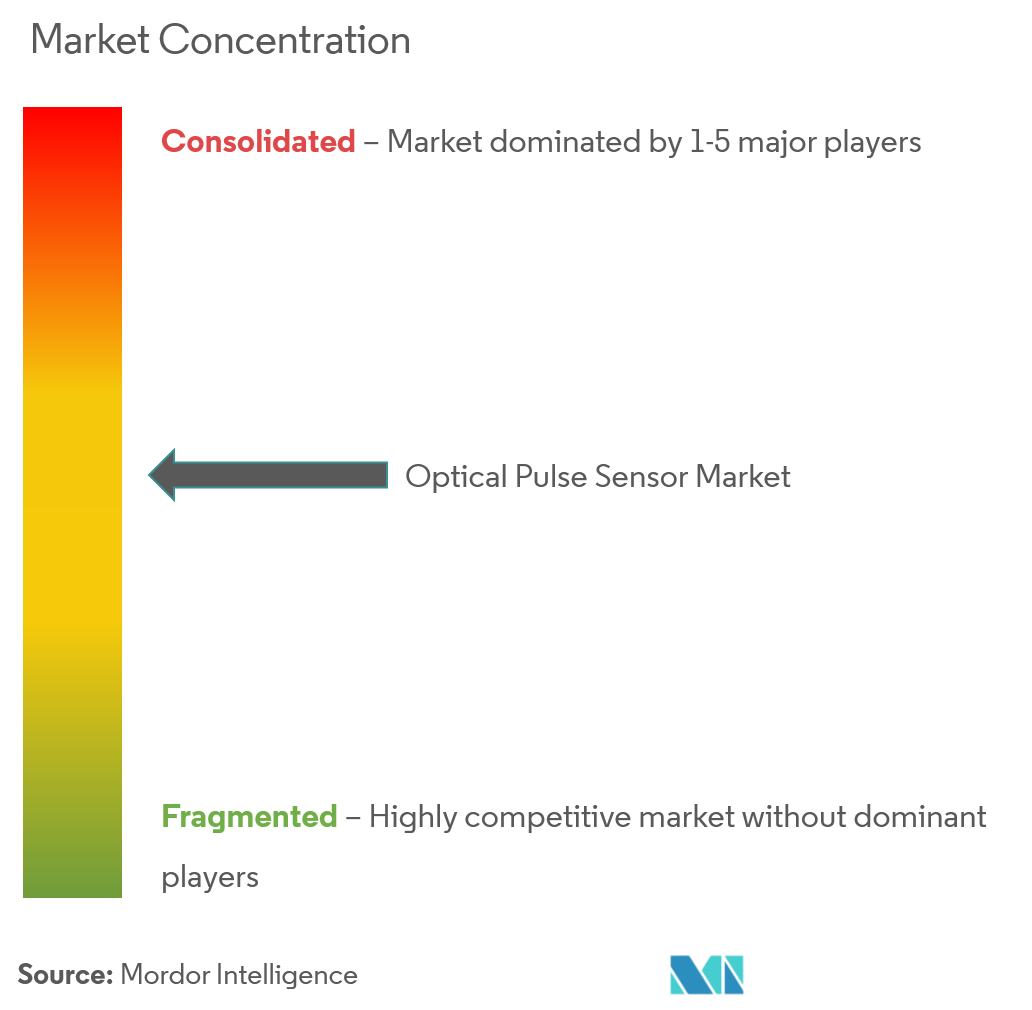

يعتبر سوق أجهزة استشعار النبض البصري تنافسيًا إلى حد ما ويتكون من العديد من اللاعبين الرئيسيين. ومن حيث الحصة السوقية، فإن عددًا قليلًا من اللاعبين الرئيسيين يسيطرون حاليًا على السوق. ومع ذلك، مع نمو الابتكار التكنولوجي عبر قطاع الأجهزة القابلة للارتداء، تعمل معظم الشركات على زيادة تواجدها في السوق من خلال تأمين عقود جديدة والاستفادة من أسواق جديدة.

- أبريل 2019 - أعلنت شركة Osram Opto Semiconductors أنها جزء من مشروع جديد، يستكشف مبادئ حلول التصور عالية الدقة باستخدام μLEDs (مصابيح LED الصغيرة). يتم تمويل المشروع، الذي بدأ في نوفمبر 2018، من قبل وزارة الشؤون الاقتصادية والتنمية الإقليمية والطاقة في ولاية بافاريا. ومن المتوقع أن يتم الانتهاء من المشروع في أكتوبر 2021، مع عرض أولي.

- يونيو 2018 - أعلنت شركة Texas Instruments عن إضافة وحدات تحكم دقيقة جديدة (MCUs) مع عناصر سلسلة إشارة متكاملة ونطاق درجة حرارة تشغيل ممتد إلى مجموعة خطوط القيمة MSP430 الخاصة بها.

قادة سوق أجهزة استشعار النبض البصري

Maxim Integrated Products Inc.

Osram Licht AG

ROHM Co. Ltd

Texas Instruments Inc.

Silicon Laboratories Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة مستشعر النبض البصري

أجهزة الاستشعار البصرية هي الأجهزة التي تحول الضوء أو الأشعة تحت الحمراء إلى إشارات إلكترونية. يمكن أن تعمل في وجود الضوء أو طيف الأشعة تحت الحمراء، وتشكل جزءًا من نظام إلكتروني ضخم. ويتيح التقدم الأخير في التكنولوجيا البصرية دمج هذه المستشعرات بسهولة في أنظمة مختلفة، مع تحسين الأداء للوظائف الجديدة في المجالات الجديدة باستخدام التقنيات المبتكرة.

.

| ساعة ذكية |

| العصابات الذكية |

| الهواتف الذكية |

| تطبيقات أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | البرازيل |

| الأرجنتين | |

| المكسيك | |

| بقية أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| عن طريق التطبيق | ساعة ذكية | |

| العصابات الذكية | ||

| الهواتف الذكية | ||

| تطبيقات أخرى | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | البرازيل | |

| الأرجنتين | ||

| المكسيك | ||

| بقية أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق أجهزة استشعار النبض البصري

ما هو حجم سوق مستشعر النبض البصري الحالي؟

من المتوقع أن يسجل سوق أجهزة استشعار النبض البصري معدل نمو سنوي مركب قدره 9.30٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق مستشعر النبض البصري؟

Maxim Integrated Products Inc.، Osram Licht AG، ROHM Co. Ltd، Texas Instruments Inc.، Silicon Laboratories Inc. هي الشركات الكبرى العاملة في سوق أجهزة استشعار النبض البصري.

ما هي المنطقة الأسرع نموًا في سوق أجهزة استشعار النبض البصري؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أجهزة استشعار النبض البصري؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق أجهزة استشعار النبض البصري.

ما هي السنوات التي يغطيها سوق مستشعر النبض البصري؟

يغطي التقرير حجم السوق التاريخي لسوق مستشعرات النبض للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مستشعرات النبض البصري للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة مستشعر النبض البصري

إحصائيات حصة سوق مستشعر النبض البصري وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل مستشعر النبض البصري توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.