حجم وحصة سوق تكرير النفط

تحليل سوق تكرير النفط من قبل مورودر إنتليجنس

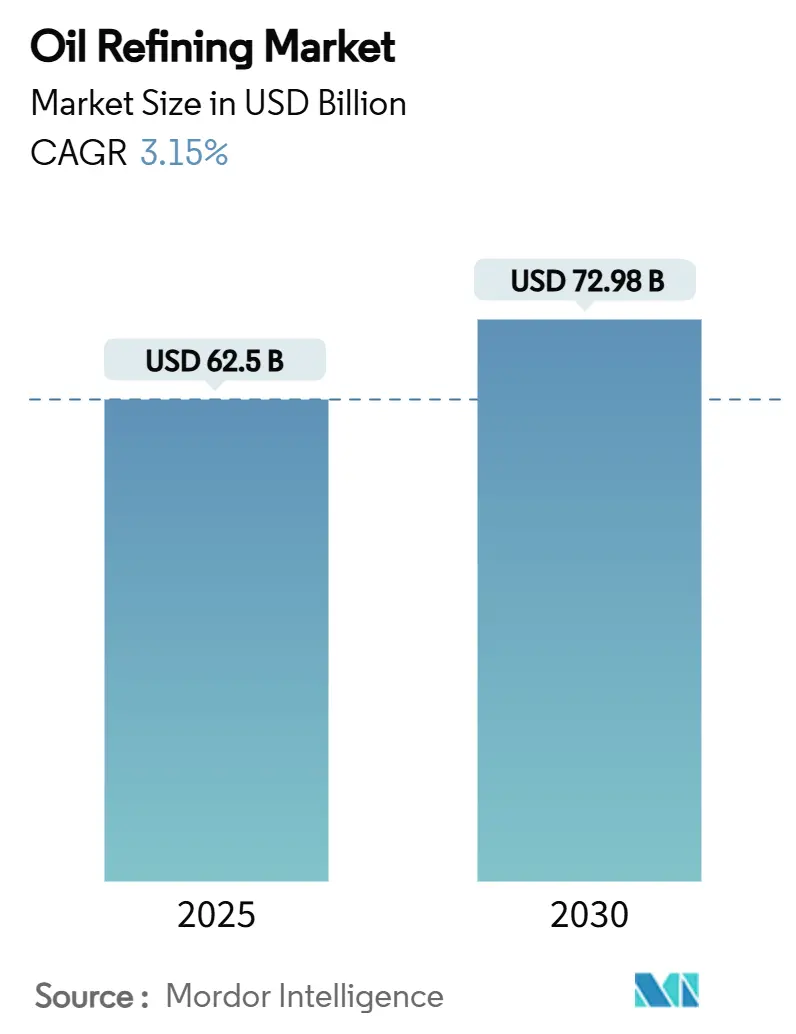

يُقدر حجم سوق تكرير النفط بـ 62.5 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 72.98 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب 3.15% خلال فترة التوقع (2025-2030).

ينبع هذا المسار التصاعدي من دفعة المكررات المتسارعة نحو التكامل البتروكيماوي، وإعادة تجهيز إزالة الكبريت على نطاق واسع، ومنصات الديزل المتجدد التي تساعد في حماية الهوامش من ضعف الطلب على البنزين. تستمر الشركات المشغلة التي تجمع بين عمق التحويل والتحسين الرقمي ومجموعات الوقود المتنوعة في التفوق في الأداء، بينما المصانع المقيدة في اقتصاديات الوقود الواحد أو التي تفتقر إلى مرونة المواد الخام تُغلق أو تتحول إلى استخدامات متخصصة. يبقى نمو الإنتاج في المصافي الأقوى في آسيا والمحيط الهادئ والشرق الأوسط وأسواق أفريقية مختارة حيث تدعم الحكومات الاكتفاء الذاتي المصب وطموحات التصدير. في الوقت نفسه، ترشيد منظمة التعاون الاقتصادي والتنمية وندرة رؤوس الأموال المرتبطة بالحوكمة البيئية والاجتماعية وحوكمة الشركات تحد من البناء الأخضر في المناطق المتقدمة، مما يكثف المنافسة العالمية على البراميل عالية الجودة والشقوق المرنة.

النقاط الرئيسية من التقرير

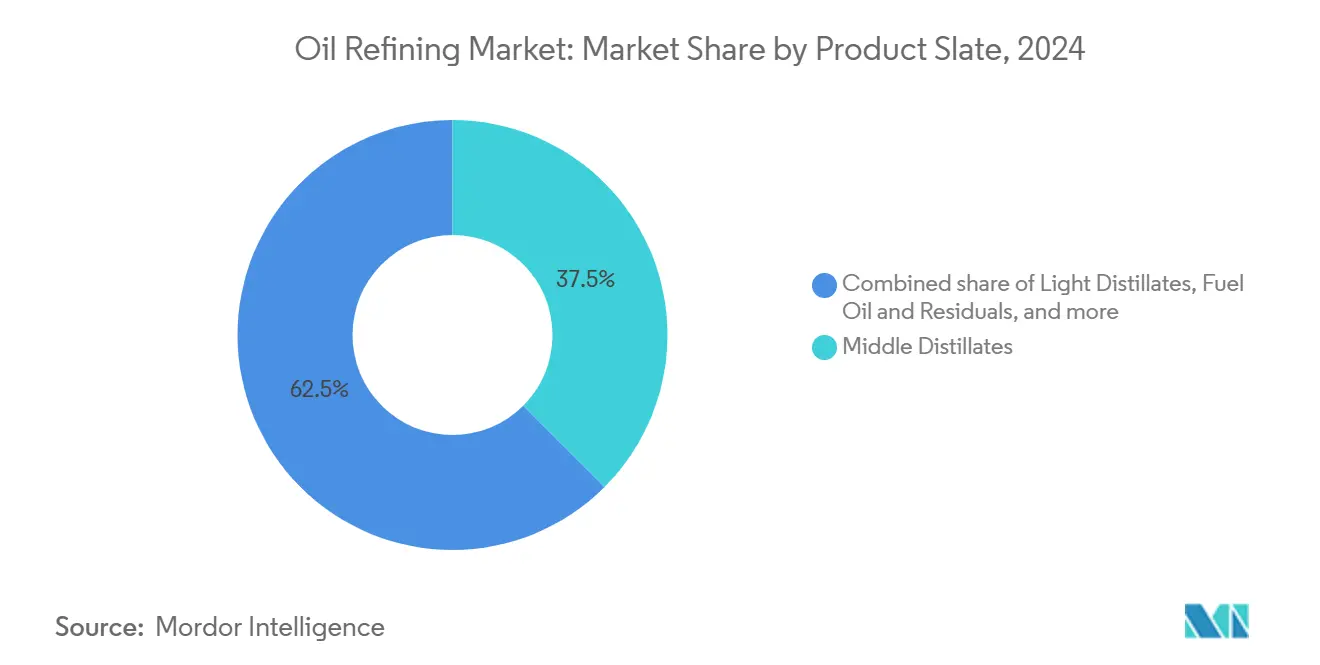

- حسب مجموعة المنتجات، استحوذت المقطرات الوسطى على 37.5% من حصة سوق تكرير النفط في عام 2024؛ من المتوقع أن تنمو المواد الخام البتروكيماوية بمعدل نمو سنوي مركب 3.9% حتى عام 2030.

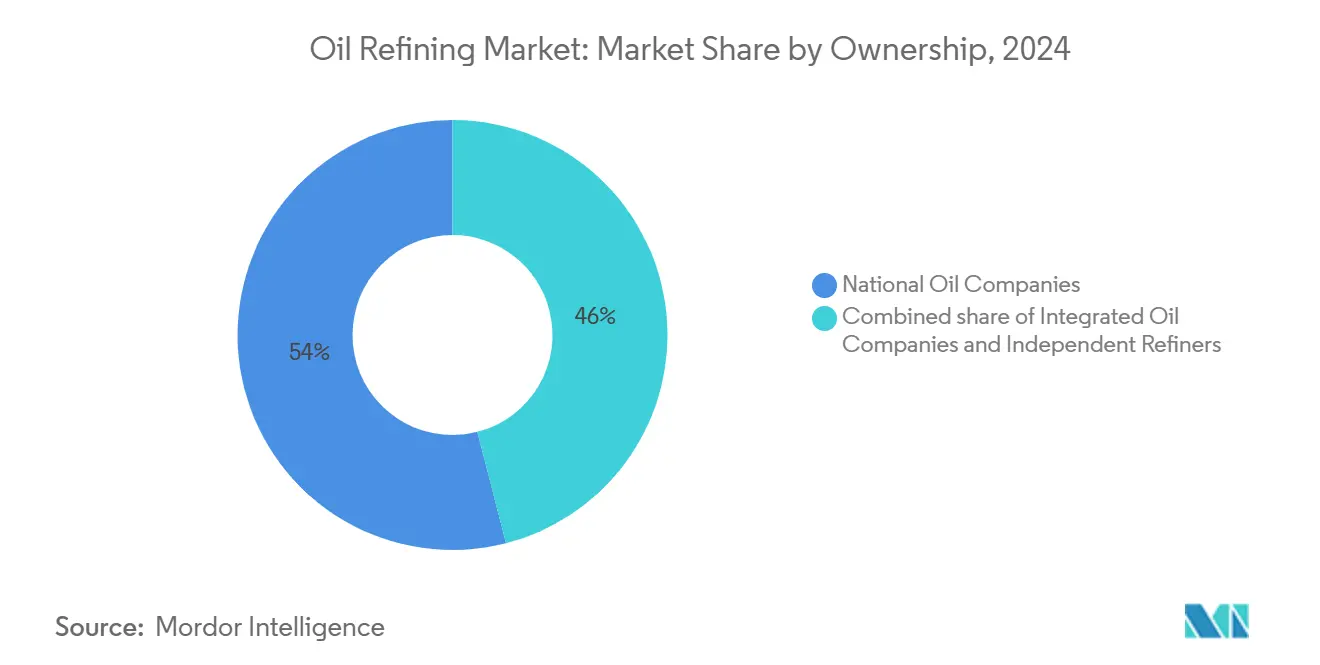

- حسب الملكية، سيطرت شركات النفط الوطنية على 54% من حصة سوق تكرير النفط في عام 2024، بينما حققت المصافي المستقلة/التجارية أسرع معدل نمو سنوي مركب 3.7% حتى عام 2030.

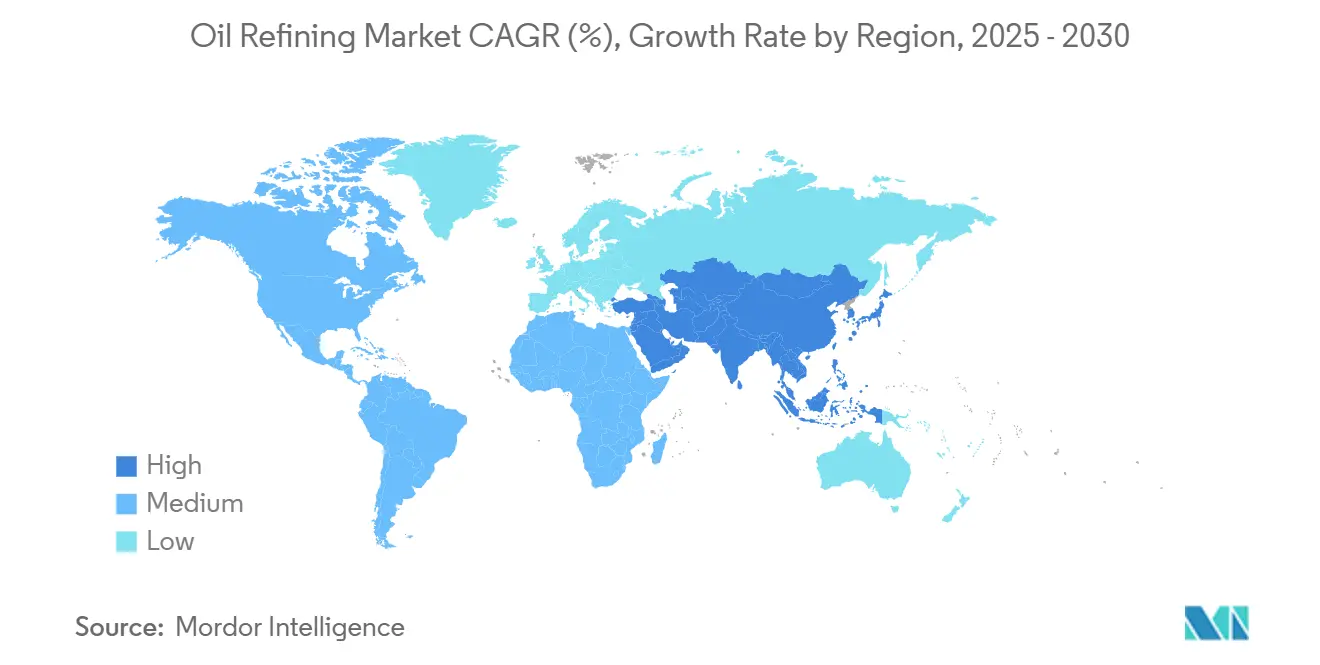

- جغرافياً، سيطرت آسيا والمحيط الهادئ على 35% من حصة سوق تكرير النفط في عام 2024، وتتوسع بمعدل نمو سنوي مركب 4.1% بين عامي 2025 و2030.

اتجاهات ورؤى السوق العالمي لتكرير النفط

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| دفعة المواد الخام البتروكيماوية في آسيا لتعزيز ترقيات التحويل | +0.8% | آسيا والمحيط الهادئ كأساس، انتشار إلى الشرق الأوسط | متوسط المدى (2-4 سنوات) |

| الوقود البحري منخفض الكبريت بعد IMO 2020 يؤدي إلى موجة إعادة تجهيز إزالة الكبريت | +0.6% | عالمي، مركز في مراكز الشحن الرئيسية | قصير المدى (≤ سنتان) |

| التكامل الأمامي لشركات النفط الوطنية في الشرق الأوسط لالتقاط هوامش المصب | +0.5% | الشرق الأوسط وأفريقيا، أسواق التصدير عالمياً | طويل المدى (≥ 4 سنوات) |

| ازدهار النفط الخفيف الضيق في الولايات المتحدة يقود استثمارات أجهزة تقسيم المكثفات | +0.4% | أمريكا الشمالية، بشكل أساسي ساحل الخليج الأمريكي | متوسط المدى (2-4 سنوات) |

| خام الأورال الروسي المخفض يحفز هوامش المصافي المعقدة الأوروبية | +0.3% | أوروبا، مصافي مختارة ذات قدرة خام ثقيل | قصير المدى (≤ سنتان) |

| حوافز المعالجة المشتركة للديزل المتجدد في منظمة التعاون الاقتصادي والتنمية ترفع إنفاق المعالجة الهيدروجينية | +0.2% | دول منظمة التعاون الاقتصادي والتنمية، خاصة الولايات المتحدة وأوروبا | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

دفعة المواد الخام البتروكيماوية في آسيا لتعزيز ترقيات التحويل

تدمج مصافي آسيا مكسرات تحفيزية وخطوط بولي بروبيلين للارتقاء في سلسلة القيمة. أضافت ترقية نينغبو لشركة CNOOC طاقة بولي بروبيلين 450,000 طن سنوياً ورفعت تشغيل الخام بنسبة 50%، مما أعطى المجمع الوصول إلى الطلب الكيميائي المحلي القوي [1]"توسع PP نينغبو لشركة CNOOC،" oilprice.com، oilprice.com. استثمارات مماثلة في الهند تستهدف 35-40 مليون طن من الطاقة الجديدة بحلول عام 2030، مع توجيه النافتا إلى سلاسل العطريات والأوليفين. يحمي التكامل الهوامش من تآكل البنزين المدفوع بالمركبات الكهربائية بينما يلتقط انتشارات بتروكيماوية أعلى تدعم مرونة الأرباح طويلة المدى عبر سوق تكرير النفط.

الوقود البحري منخفض الكبريت بعد IMO 2020 يؤدي إلى عمليات إعادة تجهيز إزالة الكبريت

يستمر سقف الكبريت في إعادة تشكيل توقعات جودة الوقود. استثمار إكسون موبيل في فاولي يضيف معالجاً هيدروجينياً ينتج 570 مليون جالون من الديزل منخفض الكبريت سنوياً. تعيد المصافي الداخلية أيضاً تجهيز أجهزة إزالة الكبريت لتوريد وقود الخزان المتميز، موسعة العرض الجغرافي ومحسنة خيارات المراجحة. التدفقات الرأسمالية المستمرة نحو ترقيات الامتثال تعزز الطلب على أنظمة الهيدروجين والمحفز، مما يدعم مرونة الإنتاج ويدعم سوق تكرير النفط.

التكامل الأمامي لشركات النفط الوطنية في الشرق الأوسط لالتقاط هوامش المصب

تستفيد أدنوك وأرامكو السعودية والأبطال الوطنيون الآخرون من مزايا الموارد لبناء مجمعات موجهة للتصدير. تجمع نماذجهم المتكاملة بين إنتاج الخام والتكرير والأصول الكيميائية، مما يمكّن التسعير التنافسي في مراكز آسيا عالية النمو. الأحجام المتزايدة من هؤلاء اللاعبين تضغط على المكررات التجارية لكنها تحسن توفر المنتجات الإقليمية، مما يشكل تدفقات التجارة وديناميكيات الهامش النسبية عبر سوق تكرير النفط.

ازدهار النفط الخفيف الضيق في الولايات المتحدة يقود استثمارات مجزئات المكثفات

يدفع ارتفاع إنتاج الصخر الزيتي الاستثمارات في مجزئات المكثفات ومرونة الخام. أكملت فيليبس 66 مشاريع في سويني، محسنة معالجة الخام الخفيف الحلو ومحسنة عائدات المواد الخام البتروكيماوية. مشاريع الغاز إلى البنزين مثل مصنع فيردي كلين فيولز في بيرميان توضح مسارات جديدة للمنتجات المكتملة. هذه التحركات تقوي القدرة التنافسية الأمريكية وتزيد صادرات المنتجات، مضيفة عمقاً إلى سوق تكرير النفط العالمي.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ترشيد مصافي منظمة التعاون الاقتصادي والتنمية تحت أهداف صافي الصفر | -0.9% | أوروبا وأمريكا الشمالية، إغلاقات مختارة عالمياً | طويل المدى (≥ 4 سنوات) |

| ندرة رؤوس الأموال المدفوعة بالحوكمة البيئية والاجتماعية وحوكمة الشركات للمصانع الخضراء | -0.7% | عالمي، خاصة الأسواق المتقدمة | متوسط المدى (2-4 سنوات) |

| انتشارات الكراك المتقلبة تآكل العائد على رأس المال المستخدم للمكررات التجارية | -0.4% | عالمي، مركز في المكررات المستقلة | قصير المدى (≤ سنتان) |

| مخططات تسعير الكربون تضغط هوامش الوقود الثقيل | -0.3% | أوروبا، توسع إلى أسواق متقدمة أخرى | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ترشيد مصافي منظمة التعاون الاقتصادي والتنمية تحت أهداف صافي الصفر

تُغلق أوروبا وأمريكا الشمالية أو تعيد توظيف المصانع الأقدم بينما تتماشى الشركات مع السياسات المناخية. تحول توتال إنرجيز غراندبويتس إلى منصة صفرية الخام تنتج وقود الطيران المستدام والبوليمرات الحيوية. ستنهي شل تشغيل الخام في فيسلنغ بحلول عام 2025، متحولة إلى الزيوت الأساسية [2]"انتقال شل فيسلنغ،" shell.com، shell.com. هذه الإجراءات تشدد العرض الإقليمي، ترفع الاستخدام في المواقع الباقية، وتعيد تشكيل أنماط واردات المنتجات، لكنها تحد من نمو الطاقة داخل سوق تكرير النفط.

ندرة رؤوس الأموال المدفوعة بالحوكمة البيئية والاجتماعية وحوكمة الشركات للمصانع الخضراء

يسعى المستثمرون إلى عائدات أقل كربوناً، مما يجعل من الصعب تمويل وحدات تكرير جديدة. توقف مشروع الوقود الحيوي في روتردام لشركة شل والانخفاضات ذات الصلة تُظهر تدقيقاً مرتفعاً حتى للأصول المتماشية مع التحول [3]"توقف الوقود الحيوي في روتردام،" theguardian.com، theguardian.com. تقييمات الأسهم المتأخرة عن أقرانها المتجددة تقيد قدرة الميزانية العمومية للنمو، مما يدفع المشغلين نحو تحسين المواقع البنية بدلاً من البناء الأخضر، مما يخفف من توسع سوق تكرير النفط.

تحليل القطاعات

حسب مجموعة المنتجات: البتروكيماويات تقود هجرة القيمة

احتفظت المقطرات الوسطى بحصة 37.5% من سوق تكرير النفط في عام 2024 بينما تعافى وقود الطائرات والديزل مع السفر العالمي والشحن في الأسواق الناشئة. تستمر المقطرات الخفيفة في الاستفادة من ارتفاع ملكية المركبات في الاقتصادات النامية لكنها تواجه تراجعات هيكلية في المناطق الناضجة. يصارع زيت الوقود الثقيل مع لوائح بحرية وقوة أكثر صرامة، مما يدفع استثمارات الكوكر والمكسر الهيدروجيني التي ترقي المخلفات. تنمو فئة المواد الخام البتروكيماوية بأسرع معدل عند 3.9% معدل نمو سنوي مركب بينما يوجه المشغلون المتكاملون النافتا وغاز البترول المسال إلى سلاسل البوليمر عالية الهامش. المحورة الكيميائية تعزز استقرار الهامش وتدعم قاعدة إيرادات أوسع داخل سوق تكرير النفط.

التكامل الأكبر يزيد تعقيد الوحدة، محسناً مرونة الخام وممكناً اختيار مجموعة متنوعة. إضافة بولي بروبيلين CNOOC في نينغبو وتوسع شل في هويتشو، المجدول لعام 2028، يبرزان الاتجاه نحو العمليات المتمركزة على الكيماويات. مثل هذه المشاريع توسع حجم سوق تكرير النفط للأصول عالية التحويل وتحمي الأرباح من إزاحة البنزين بواسطة المركبات الكهربائية.

حسب الملكية: شركات النفط الوطنية تهيمن بينما المستقلة تتكيف بأسرع ما يمكن

استحوذت شركات النفط الوطنية على 54% من حصة سوق تكرير النفط في عام 2024، مستخدمة الوصول الآمن للخام ورأس المال الحكومي لبناء مواقع متكاملة تزيح الشركات التقليدية الكبرى. دفعة أرامكو السعودية المتعددة المواقع في المصب وترقيات أدنوك في الرويس تمثل كيف تستفيد شركات النفط الوطنية من عمق الموارد لتأمين اتفاقيات الاستلام الآسيوية. إعادة تجديد نينغبو لشركة CNOOC بقيمة 2.74 مليار دولار أمريكي تؤكد ميزة الحجم للشركات الحكومية، موسعة الوصول إلى مناطق البوليمر المحلية وصادرات المنتجات الإقليمية.

المكررات المستقلة/التجارية، رغم كونها أصغر، ستتوسع بأسرع معدل عند 3.7% معدل نمو سنوي مركب حتى عام 2030. تخصيص رأس المال الرشيق والتركيز على الترقيات عالية العائد والاستعداد للتحول إلى الديزل المتجدد يسمح بالتكيف السريع مع تقلبات السوق. قطاع الديزل المتجدد المخصص لفيليبس 66 وأنبوب مشروع الكربون المنخفض لفاليرو يوضحان كيف تحقق المستقلة الحوافز النقدية وتمرن العمليات بينما تبقى داخل سوق تكرير النفط الأساسي [4]"استراتيجية الديزل المتجدد لفيليبس 66،" phillips66.com، phillips66.com. تتنازع شركات النفط المتكاملة مع أعمال الموازنة بين المنبع والمصب، مما يدفع الاستبعادات الانتقائية مثل تحويل توتال إنرجيز غراندبويتس إلى منصة صفرية الخام ومحورة شل فيسلنغ إلى الزيت الأساسي. بينما تميل الشركات الكبرى للمحافظ نحو مشاريع الكربون المنخفض، تملأ شركات النفط الوطنية والمستقلة فجوات التكرير التقليدي، مما يعيد تشكيل الحصص المستقبلية عبر سلسلة حجم سوق تكرير النفط.

التحليل الجغرافي

يدعم توسع مجمع التكرير في آسيا والمحيط الهادئ قيادتها. رفعت ترقية نينغبو لشركة CNOOC بقيمة 2.74 مليار دولار أمريكي تشغيل الخام إلى 240,000 برميل يومياً، مضيفة وحدات بولي بروبيلين لتلبية طلب البلاستيك المحلي. بناءات الطاقة المخططة في الهند بقيمة 1.9-2.2 لاخ كرور روبية تدعم العرض المستدام بينما يتوسع الاستهلاك بمعدل نمو سنوي مركب 4%. تشهد جنوب شرق آسيا مشاريع جديدة في فيتنام وإندونيسيا لتقليل اعتماد واردات المنتجات، بينما تركز اليابان وكوريا الجنوبية على العمليات عالية الكفاءة وصادرات التكنولوجيا. تستمر النماذج المتكاملة للمنطقة والدعم الحكومي في توسيع سوق تكرير النفط.

تبقى أمريكا الشمالية مصدراً محورياً. توفر الصخر الزيتي المدفوع بالخام الخفيف يقلل تكاليف المواد الخام لمصافي ساحل الخليج. ترقيات سويني لفيليبس 66 تسمح بالتشغيل المرن الذي يفضل إنتاج البنزين والمواد الخام الكيميائية. توجه فاليرو 5.4 مليار دولار أمريكي إلى مشاريع الكربون المنخفض، بما في ذلك الديزل المتجدد، لموازنة أهداف الانبعاثات مع التقاط الهامش. تتنافس كندا والمكسيك لتحديث الأصول وسط التحولات السياسية، لكن الولايات المتحدة تحتفظ بميزة هيكلية في سوق تكرير النفط من خلال المواد الخام الوفيرة والشبكات اللوجستية للمياه العميقة.

تشهد أوروبا أسرع تغيير هيكلي. تحول توتال إنرجيز غراندبويتس إلى منصة متجددة، بينما تعيد شل توظيف فيسلنغ، إزالة الطاقة التقليدية لكن إضافة إنتاج الطيران المستدام والزيت الأساسي. تسعير الكربون يرفع تكاليف التشغيل لتدفقات الوقود الثقيل، محفزاً وحدات التحويل وتكامل الهيدروجين. ضيق العرض من الإغلاقات يزيد الواردات من الشرق الأوسط والولايات المتحدة، مرفعاً التجارة عبر الأطلسي ومعززاً فجوات القدرة التنافسية بين المصانع الباقية داخل سوق تكرير النفط.

المشهد التنافسي

يبقى تركز السوق معتدلاً. تقود إكسون موبيل وشل وأرامكو السعودية من خلال مزايا الحجم والتكنولوجيا والمواد الخام لكنها تمثل أقل من ربع الإنتاج. تؤكد المكررات المستقلة مثل فاليرو وماراثون على المرونة التشغيلية والديزل المتجدد للدفاع عن الهوامش. توسع شركات النفط الوطنية المجمعات المتكاملة لتأمين قيمة المصب. أنشأت فيليبس 66 قطاع ديزل متجدد، وخصصت فاليرو 5.4 مليار دولار أمريكي للأصول منخفضة الكربون، مشيرة إلى محورة نحو منصات مستدامة تكمل التكرير التقليدي. يتمركز الاستثمار التكنولوجي على التوائم الرقمية والتحسين القائم على الذكاء الاصطناعي لخفض استخدام الطاقة والانبعاثات بدلاً من ابتكارات العملية التخريبية.

تحيط المضاربات في الاندماج والاستحواذ بالشركات الكبرى بينما يضغط تقلب انتشار الرف على اقتصادات التاجر، لكن العوائق التنظيمية والاستراتيجية تحد من الصفقات واسعة النطاق. يكثف التكامل المصب بواسطة شركات النفط الوطنية في الشرق الأوسط المنافسة الآسيوية، مما يجبر المستقلة على التمايز من خلال القيادة التكلفية أو الإنتاج المتخصص. تخلق تفويضات المتجددة فرص مساحة بيضاء في الطيران المستدام والديزل المتجدد، جاذبة رأس المال والشراكات التي تعيد تشكيل مزيج أرباح سوق تكرير النفط المستقبلي.

قادة صناعة تكرير النفط

-

شركة سينوبك

-

شركة إكسون موبيل

-

أرامكو السعودية (بما في ذلك طاقة المشاريع المشتركة)

-

شل

-

بي بي

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: أرسلت مصفاة دانغوتي النيجيرية أول شحنة بنزين لها بحجم 90,000 طن إلى آسيا، بتسهيل من تاجر ميركوريا. يمثل هذا أول تصدير بنزين للمصفاة خارج غرب أفريقيا، مؤكداً طموحها للدخول في أسواق دولية أوسع. بطاقة قوية تبلغ 650,000 برميل يومياً، لبّت المصفاة بشكل أساسي احتياجات البنزين في منطقة غرب أفريقيا.

- أبريل 2025: كشفت أفريكسيم بنك عن تسهيل ائتماني متجدد بقيمة 3 مليارات دولار أمريكي يهدف إلى تعزيز التجارة داخل الأفريقية في المنتجات البترولية المكررة والحد من اعتماد الواردات. تُسمى برنامج تمويل التجارة النفطية المتجددة داخل أفريقيا، ستمكن التسهيلة المشترين من أفريقيا والكاريبي من شراء الوقود مباشرة من المصافي الأفريقية. من المتوقع أن تحفز هذه الخطوة الاستثمارات في التكرير واللوجستيات، مع إمكانية زيادة طاقة التكرير بـ 1.3 مليون برميل يومياً.

- أبريل 2025: بسبب الطاقة الزائدة في السوق البتروكيماوي الأوروبي وعدم تجديد عقد إيثيلين رئيسي، تخطط توتال إنرجيز لإغلاق أقدم مكسر بخاري لها في أنتويرب بحلول نهاية عام 2027. في الوقت نفسه، توجه الشركة الاستثمارات نحو منشأة إنتاج هيدروجين أخضر بقدرة 200 ميجاواط. من هذا، تم التعاقد بالفعل على 130 ميجاواط مع إير ليكيد، مما يمكّن إنتاج 15,000 طن من الهيدروجين الأخضر سنوياً للاستخدام في الموقع. تتماشى هذه الخطوة مع استراتيجية توتال إنرجيز الأوسع لتحديث منصة أنتويرب والتحول نحو حلول الطاقة المستدامة.

- مارس 2025: بدأت CNOOC توسعاً بقيمة 2.74 مليار دولار أمريكي في مصفاة نينغبو، مما يعزز طاقة معالجة الخام بنسبة 50%. تدخل الترقية وحدة خام جديدة بطاقة 120,000 برميل يومياً، مرفعة إجمالي الطاقة إلى 240,000 برميل يومياً. بالإضافة إلى ذلك، سيعزز هذا التحسين إنتاج المصفاة للمواد الخام للبلاستيك والألياف الاصطناعية.

نطاق تقرير السوق العالمي لتكرير النفط

تكرير النفط، المعروف أيضاً بتكرير البترول، هو العملية الصناعية لتحويل النفط الخام (المسمى أيضاً البترول) إلى منتجات مكررة مختلفة تُستخدم في الحياة اليومية. النفط الخام هو خليط معقد من الهيدروكربونات، يشمل الغازات والسوائل والمواد الصلبة.

سوق تكرير النفط مقسم جغرافياً (أمريكا الشمالية، آسيا والمحيط الهادئ، أوروبا، أمريكا الجنوبية، الشرق الأوسط، وأفريقيا). لكل قطاع، تم إجراء تحديد حجم السوق والتوقعات بناءً على طاقة التكرير (بملايين البراميل يومياً).

| المقطرات الخفيفة (البنزين، النافتا) |

| المقطرات الوسطى (الديزل/الغاز، الطائرة/الكيروسين) |

| زيت الوقود والمخلفات |

| المواد الخام البتروكيماوية (البروبيلين، العطريات) |

| شركات النفط الوطنية |

| شركات النفط المتكاملة |

| المكررات المستقلة/التجارية |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| الدول الاسكندنافية | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| ماليزيا | |

| تايلاند | |

| إندونيسيا | |

| فيتنام | |

| أستراليا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| جنوب أفريقيا | |

| مصر | |

| بقية الشرق الأوسط وأفريقيا |

| حسب مجموعة المنتجات | المقطرات الخفيفة (البنزين، النافتا) | |

| المقطرات الوسطى (الديزل/الغاز، الطائرة/الكيروسين) | ||

| زيت الوقود والمخلفات | ||

| المواد الخام البتروكيماوية (البروبيلين، العطريات) | ||

| حسب الملكية | شركات النفط الوطنية | |

| شركات النفط المتكاملة | ||

| المكررات المستقلة/التجارية | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إسبانيا | ||

| الدول الاسكندنافية | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| ماليزيا | ||

| تايلاند | ||

| إندونيسيا | ||

| فيتنام | ||

| أستراليا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| جنوب أفريقيا | ||

| مصر | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية لسوق تكرير النفط؟

حجم سوق تكرير النفط هو 62.5 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 72.98 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تقود نمو سوق تكرير النفط؟

تحتل آسيا والمحيط الهادئ أكبر حصة بنسبة 35% في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب 4.1% حتى عام 2030.

أي مجموعة منتجات تهيمن على الإنتاج العالمي للمصافي؟

المقطرات الوسطى، بما في ذلك الديزل ووقود الطائرات، شكلت 37.5% من حصة سوق تكرير النفط في عام 2024.

ما الذي يدفع التكامل البتروكيماوي في المصافي؟

الهوامش البتروكيماوية الأعلى والأكثر استقراراً تشجع المكررات على إضافة مكسرات تحفيزية ووحدات بوليمر، متنوعة الإيرادات ومقللة التعرض لتراجع طلب البنزين.

كيف تؤثر السياسات المناخية على طاقة التكرير في منظمة التعاون الاقتصادي والتنمية؟

التزامات صافي الصفر تدفع إغلاق أو تحويل المصانع، مع أكثر من 20% من طاقة منظمة التعاون الاقتصادي والتنمية في خطر بحلول عام 2030، مشددة العرض الإقليمي لكن محدة التوسع التقليدي.

آخر تحديث للصفحة في: