تحليل سوق النيوكليوتيدات

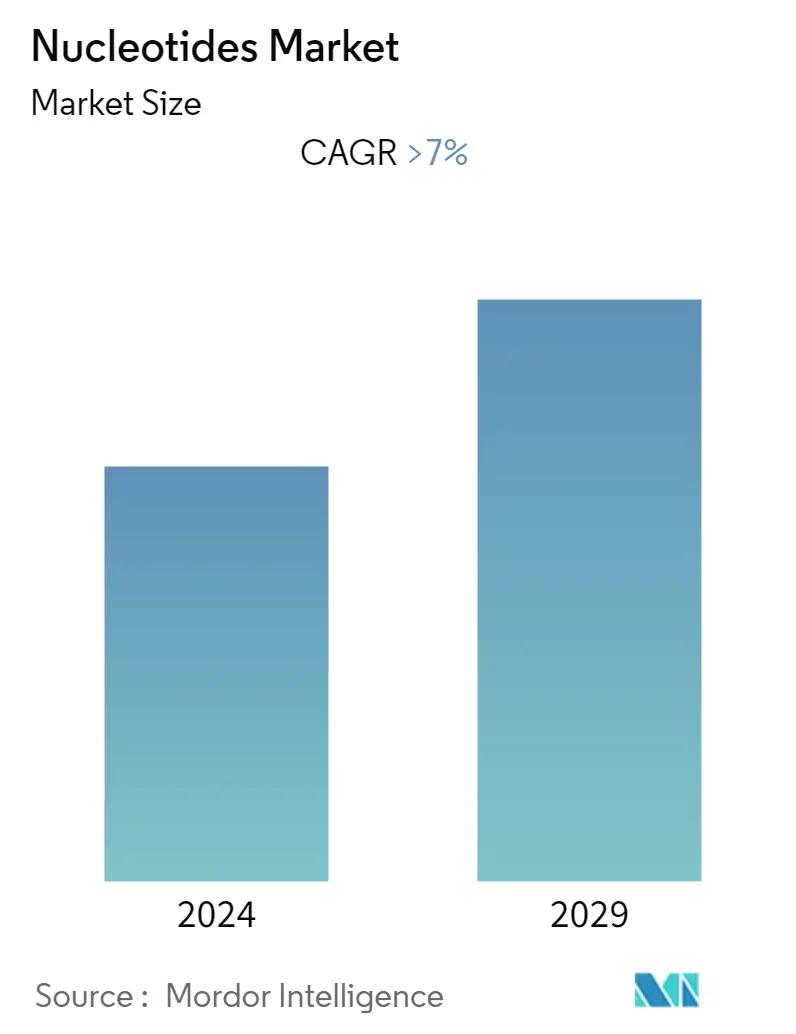

من المتوقع أن يسجل سوق النوكليوتيدات معدل نمو سنوي مركب يزيد عن 7٪ خلال الفترة المتوقعة.

كان تأثير جائحة كوفيد-19 إيجابيا على السوق، حيث تجد النيوكليوتيدات تطبيقات رئيسية في علاج الأمراض الفيروسية. ومع ذلك، أدى الاستخدام المتزايد للنيوكليوتيدات في اكتشاف الأدوية إلى دفع نمو السوق.

- يعد الطلب المتزايد على النيوكليوتيدات الصيدلانية هو العامل الرئيسي الذي يدفع السوق.

- على الجانب الآخر، فإن الاختراق المحدود في صناعة الأعلاف المائية يعيق نمو السوق.

- سيوفر التطبيق المتزايد لمكملات النوكليوتيدات في علائق الدجاج اللاحم فرصًا جديدة للنمو خلال الفترة المتوقعة.

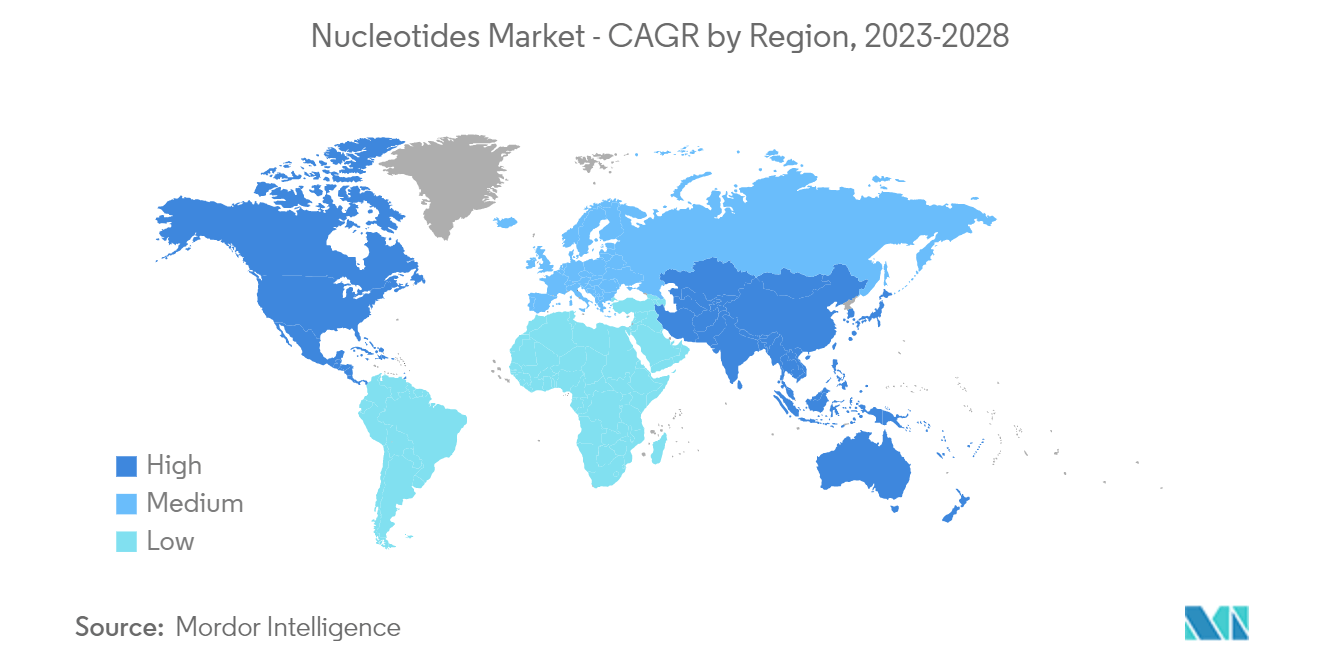

- تمثل أمريكا الشمالية أكبر سوق ومن المتوقع أن تكون السوق الأسرع نموًا خلال الفترة المتوقعة، وذلك بسبب الاستهلاك المتزايد من دول مثل الولايات المتحدة وكندا.

اتجاهات سوق النيوكليوتيدات

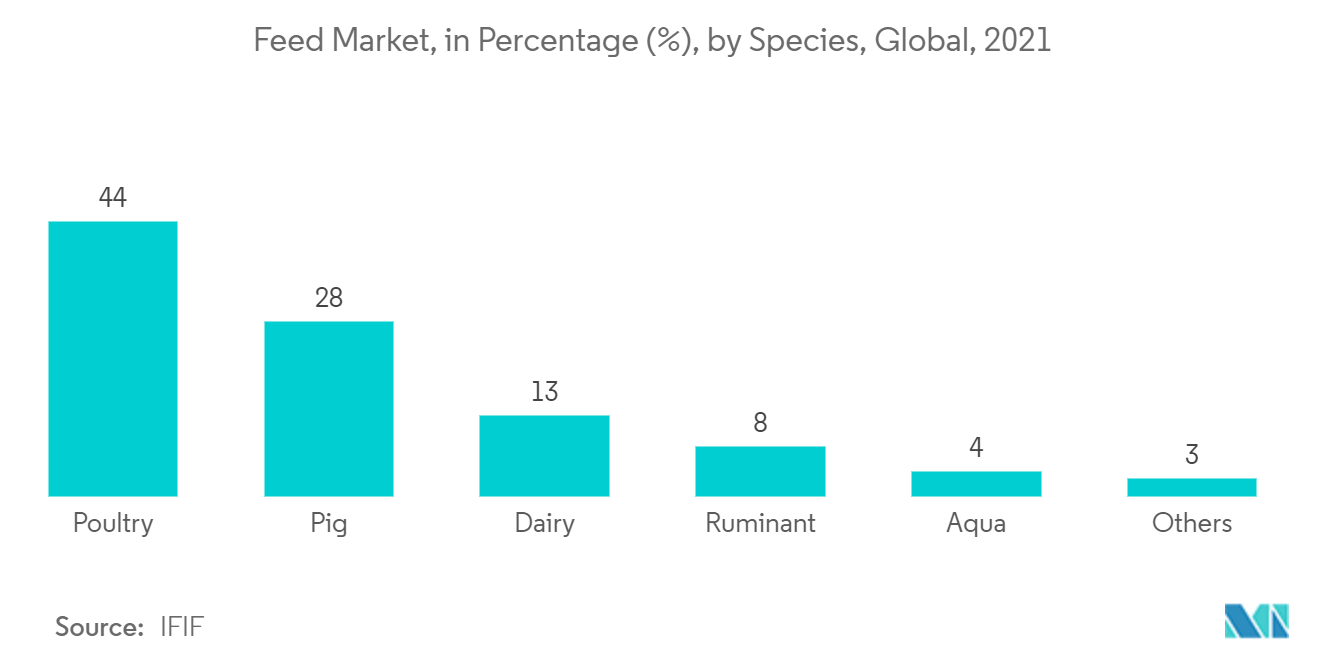

من المتوقع أن يهيمن قطاع إضافات الأغذية والأعلاف الحيوانية على السوق

- النيوكليوتيدات حيوية من حيث الوظائف الغذائية والفسيولوجية. يعد إينوزين أحادي الفوسفات (IMP) وجوانوسين أحادي الفوسفات (GMP) من معززات الاستساغة في الطعام. فهو يساعد النيوكليوتيدات على تعزيز استساغة العلف.

- كما تؤثر النيوكليوتيدات على تعافي الخلايا الظهارية المعوية، مما يساعد على تعزيز المناعة. لا تستطيع خلايا الأنسجة المشاركة في المناعة تصنيع النيوكليوتيدات ذاتيًا. وبالتالي، يتم تعزيز المناعة عن طريق النيوكليوتيدات الغذائية.

- يتطلب ارتفاع معدلات الإصابة بالأمراض الحيوانية الحفاظ على معدلات التمثيل الغذائي الكافية في الماشية. كما نما وعي المستهلك في هذا القطاع، مما أدى إلى زيادة الطلب على الأعلاف الحيوانية.

- ووفقا للاتحاد الدولي لصناعة الأعلاف، يصل الإنتاج العالمي من الأعلاف المركبة إلى مليار طن سنويا. يحقق تصنيع الأعلاف التجارية العالمية مبيعات سنوية تقدر بأكثر من 400 مليار دولار أمريكي.

- وتشير تقديرات منظمة الأمم المتحدة للأغذية والزراعة (الفاو) إلى أنه سيتعين على العالم أن ينتج المزيد من الغذاء بنسبة 60% بحلول عام 2050، ويعتقد أن إنتاج البروتين الحيواني سينمو بشكل أكبر - اللحوم (الدواجن/ الخنازير/ الأبقار) سوف تتضاعف، ومنتجات الألبان. وسوف يتضاعف إنتاج الأسماك ثلاث مرات تقريبًا بحلول عام 2050.

- وبالتالي، بناءً على الجوانب المذكورة أعلاه، من المتوقع أن يهيمن قطاع إضافات الأغذية والأعلاف الحيوانية على السوق خلال الفترة المتوقعة.

من المتوقع أن تهيمن الصين على سوق آسيا والمحيط الهادئ

- تعد الصين ثاني أكبر سوق للأدوية على مستوى العالم. ينشأ سوق الأدوية بسرعة بسبب تزايد الطبقة المتوسطة والشيخوخة السكانية في البلاد، وارتفاع الدخل، وزيادة التحضر.

- وصلت مبيعات الأدوية في البلاد إلى 175 مليار دولار أمريكي بحلول نهاية عام 2022. ومن المتوقع أن يعزز ذلك نمو السوق فيما يتعلق باستخدامها في صناعة الأدوية.

- بلغ سوق الأدوية المحلي في الهند 42 مليار دولار أمريكي في عام 2021 ومن المرجح أن يصل إلى 65 مليار دولار أمريكي بحلول عام 2024 ويتوسع إلى 120-130 مليار دولار أمريكي بحلول عام 2030. علاوة على ذلك، بلغت صادرات الأدوية والأدوية الهندية 24.60 مليار دولار أمريكي في السنة المالية 2022 و24.44 دولارًا أمريكيًا. مليار دولار في السنة المالية 21. بلغت صادرات الأدوية والأدوية الهندية 2,196.32 مليون دولار أمريكي في سبتمبر 2022.

- أصدرت الحكومة الصينية خطة الصين الصحية 2030، وهي خطة تحدد نيتها المستمرة في إعطاء الأولوية للصحة كشرط مسبق للتنمية الاجتماعية والاقتصادية المستدامة. ومن المتوقع أيضًا أن يؤدي البحث المتزايد في مجال المستحضرات الصيدلانية في البلاد إلى زيادة الطلب على النيوكليوتيدات خلال الفترة المتوقعة.

- بالإضافة إلى ذلك، وبسبب جائحة كوفيد-19، زاد طلب البلاد على الأدوية وإنتاجها. يحتاج العالم إلى الأدوية من الصين بسبب التأثير الناجم عن جائحة كوفيد-19.

- توسعت صناعة الثروة الحيوانية في الصين بسرعة في السنوات الأخيرة مع تحول الوجبات الغذائية نحو المزيد من البروتينات الحيوانية. تعد الصين حاليًا أكبر منتج للمنتجات الحيوانية في العالم وأكبر منتج للأعلاف الحيوانية.

- ومن ثم، استناداً إلى الجوانب المذكورة أعلاه، من المتوقع أن تهيمن الصين على سوق آسيا والمحيط الهادئ خلال الفترة المتوقعة.

نظرة عامة على صناعة النيوكليوتيدات

إن سوق النوكليوتيدات متماسك للغاية، حيث يحتفظ كبار اللاعبين بنصيب الأسد. يشمل اللاعبون الرئيسيون في السوق (بدون ترتيب معين) شركة CJ CheilJedang Corp.، وAjinomoto Co. Inc.، وThermo Fisher Scientific Inc.، وDAESANG، وSTAR LAKE BIOSCIENCE، من بين آخرين.

قادة سوق النيوكليوتيدات

Ajinomoto Co., Inc.

CJ CHEILJEDANG CORP

STAR LAKE BIOSCIENCE

Thermo Fisher Scientific Inc.

DAESANG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النيوكليوتيدات

- يناير 2023 أعلنت شركة Thermo Fisher Scientific Inc. أنها أكملت استحواذها على The Binding Site Group (The Binding Site)، الشركة الرائدة عالميًا في مجال التشخيصات المتخصصة، من مجموعة المساهمين بقيادة شركة الأسهم الخاصة الأوروبية Nordic Capital.

- يناير 2023 أعلنت شركة Agilent Technologies Inc. عن اتفاقية مع Quest Diagnostics (رمزها في بورصة نيويورك DGX)، المزود الرائد عالميًا لخدمات المعلومات التشخيصية. سيمكن التحالف مقدمي الخدمات والمرضى في جميع أنحاء الولايات المتحدة من الوصول إلى اختبار تسلسل الجيل التالي (NGS) للخزعة السائلة ctDx FIRST من Agilent Resolution.

تجزئة صناعة النيوكليوتيدات

النوكليوتيدات هو جزيء عضوي يمثل اللبنة الأساسية للحمض النووي الريبي (DNA) والحمض النووي الريبي (RNA) ويتضمن أيضًا وظائف تتعلق بإشارات الخلية والتمثيل الغذائي وتفاعلات الإنزيمات. النيوكليوتيدات هي وحدات أحادية من بوليمرات الحمض النووي، والحمض النووي الريبي منقوص الأكسجين (DNA)، والحمض النووي الريبي (RNA)، وهي جزيئات حيوية أساسية في جميع أشكال الحياة على الأرض. القاعدة النيتروجينية والتطبيق والجغرافيا تقسم سوق النوكليوتيدات. حسب القاعدة النيتروجينية، يتم تقسيم السوق إلى البيريميدين والبيورين. بناءً على التطبيق، يتم تقسيم السوق إلى إضافات دوائية وغذائية وأعلاف حيوانية واكتشاف الأدوية. يغطي التقرير أيضًا أحجام السوق والتوقعات الخاصة بسوق النوكليوتيدات في 15 دولة عبر المناطق الرئيسية. يعتمد حجم السوق وتوقعاته على قيمة كل قطاع (مليون دولار أمريكي).

| بيريميدين |

| البيورين |

| الأدوية |

| إضافات الأغذية والأعلاف الحيوانية |

| إكتشاف عقار |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| القاعدة النيتروجينية | بيريميدين | |

| البيورين | ||

| طلب | الأدوية | |

| إضافات الأغذية والأعلاف الحيوانية | ||

| إكتشاف عقار | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق النيوكليوتيدات

ما هو حجم سوق النيوكليوتيدات الحالي؟

من المتوقع أن يسجل سوق النيوكليوتيدات معدل نمو سنوي مركب يزيد عن 7٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق النيوكليوتيدات؟

Ajinomoto Co., Inc.، CJ CHEILJEDANG CORP، STAR LAKE BIOSCIENCE، Thermo Fisher Scientific Inc.، DAESANG هي الشركات الكبرى العاملة في سوق النيوكليوتيدات.

ما هي المنطقة الأسرع نموًا في سوق النيوكليوتيدات؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق النيوكليوتيدات؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق النيوكليوتيدات.

ما هي السنوات التي يغطيها سوق النيوكليوتيدات؟

يغطي التقرير حجم سوق النيوكليوتيدات التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق النيوكليوتيدات للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة النيوكليوتيدات

إحصائيات الحصة السوقية للنيوكليوتيدات وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل النيوكليوتيدات توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.