حجم وحصة سوق فحم الكوك المعدني

تحليل سوق فحم الكوك المعدني من قبل موردور إنتليجنس

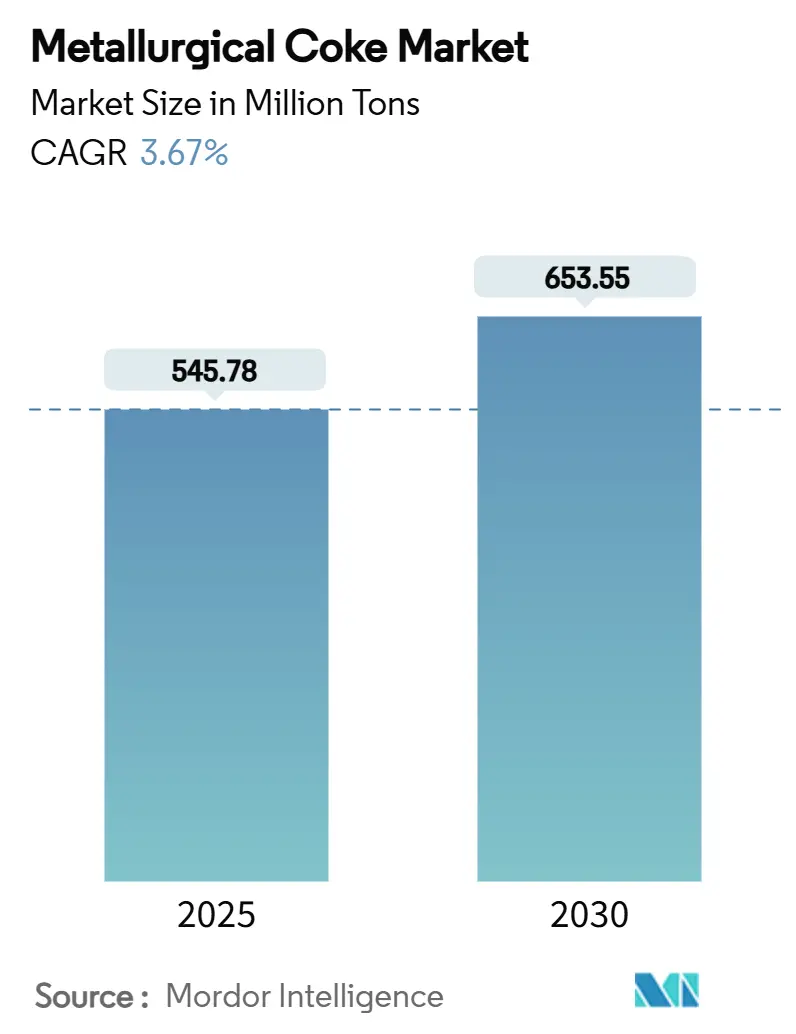

يُقدر حجم سوق فحم الكوك المعدني بـ 545.78 مليون طن في 2025، ومن المتوقع أن يصل إلى 653.55 مليون طن بحلول 2030، بمعدل نمو سنوي مركب قدره 3.67% خلال فترة التنبؤ (2025-2030). تصاعد إنتاج الصلب في آسيا المحيط الهادئ، والاستثمار المستقر في البنية التحتية العامة في أمريكا الشمالية، والعقود طويلة الأجل التي تحمي المصانع المتكاملة من تقلبات الأسعار قصيرة الأجل تدعم هذا التوسع. تحتفظ عمليات أفران الصهر بمزايا اقتصادية مقارنة بطرق صناعة الحديد البديلة، لذلك يبقى الطلب على كوك الرماد المنخفض المتميز قوياً رغم رياح إزالة الكربون المعاكسة. تشتد الأنظمة البيئية عبر الولايات المتحدة والاتحاد الأوروبي، لكن أفران الكوك لاستعادة الحرارة تساعد المشغلين الكبار على احتواء تكاليف الامتثال وحماية الهوامش. تتزايد أهمية مرونة سلسلة التوريد استراتيجياً، مما يدفع منتجي الصلب المتكاملين رأسياً لتأمين قدرة كوك أسيرة وتفضيل الموردين ذوي الأصول المتنوعة جغرافياً.

نتائج التقرير الرئيسية

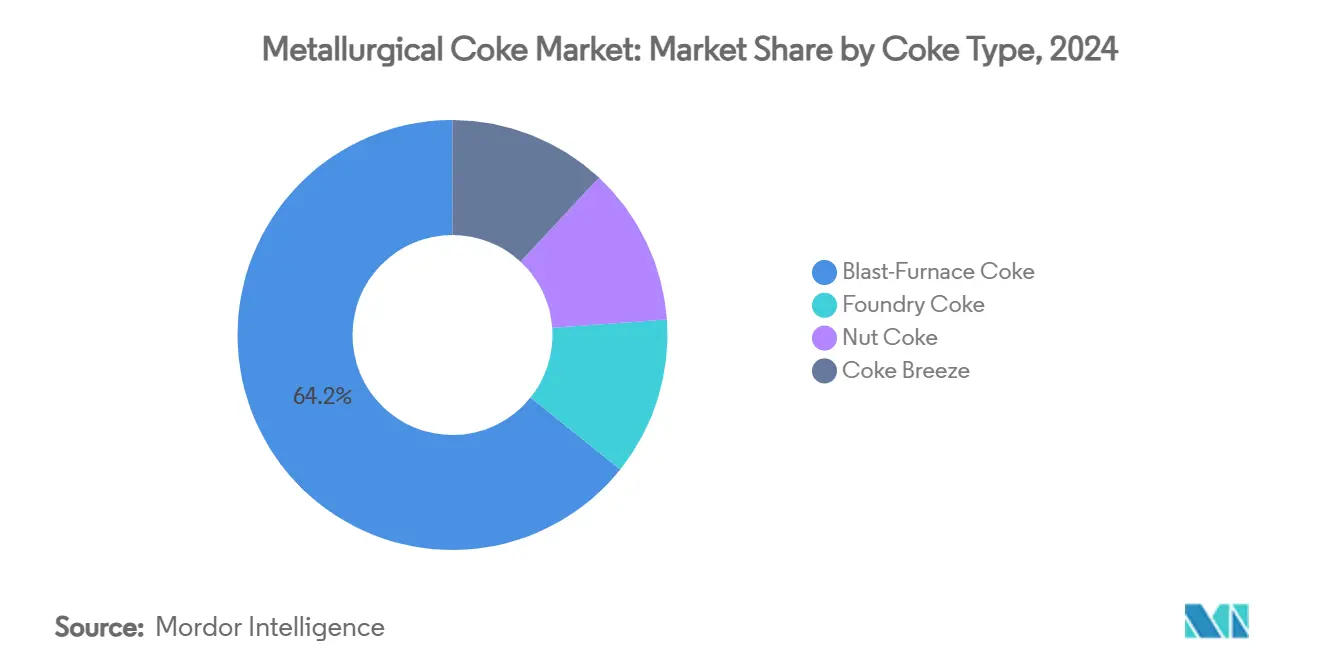

- حسب نوع الكوك، تصدر كوك أفران الصهر بحصة 64.22% من سوق فحم الكوك المعدني في 2024، بينما يُتوقع أن يسجل كوك الجوز أسرع معدل نمو سنوي مركب 4.20% حتى 2030.

- حسب الدرجة، هيمن الكوك منخفض الرماد (8-12% رماد) على 70.78% من حجم سوق فحم الكوك المعدني في 2024 ويُتوقع أن يتوسع بمعدل نمو سنوي مركب 4.55% حتى 2030.

- حسب التطبيق، حافظت صناعة الحديد والصلب على حصة مهيمنة 65.33% من حجم سوق فحم الكوك المعدني في 2024، بينما تتقدم صناعة الزجاج بمعدل نمو سنوي مركب 5.12% حتى 2030.

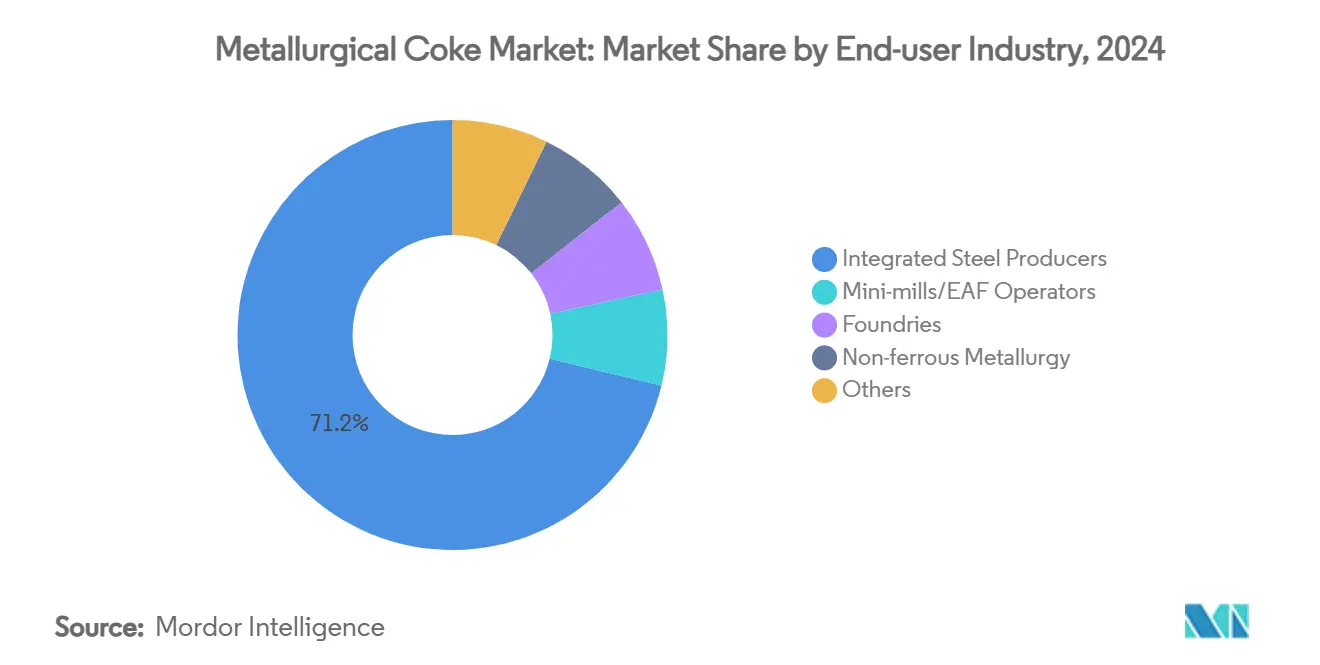

- حسب صناعة المستخدم النهائي، استحوذ منتجو الصلب المتكاملون على 71.20% من حجم سوق فحم الكوك المعدني في 2024 ويُتوقع أن تنمو المسابك بمعدل نمو سنوي مركب 4.34% حتى 2030.

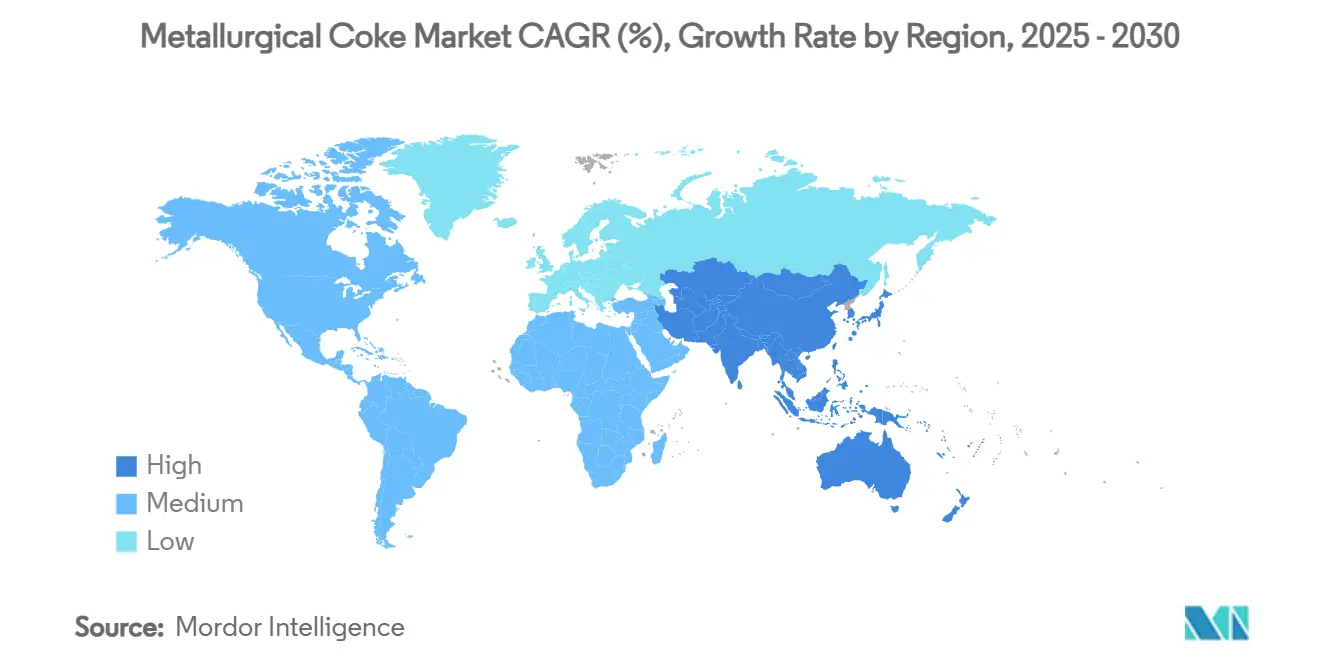

- حسب الجغرافيا، مثلت آسيا المحيط الهادئ 69.66% من حجم سوق فحم الكوك المعدني في 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب 4.12%.

اتجاهات ورؤى السوق العالمي لفحم الكوك المعدني

تحليل تأثير المحركات

| المحركات | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد الطلب على الصلب في البنية التحتية العامة | +0.8% | عالمي، التركيز على آسيا المحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| توسع قدرات إنتاج السيارات | +0.6% | آسيا المحيط الهادئ الأساسي، تسرب إلى أمريكا الشمالية وأوروبا | المدى القصير (≤ 2 سنة) |

| زيادة إضافات القدرات في مصانع الصلب المتكاملة في آسيا المحيط الهادئ | +1.2% | الصين والهند | المدى الطويل (≥ 4 سنوات) |

| ازدهار البناء الحضري في الاقتصادات الناشئة | +0.7% | آسيا المحيط الهادئ، الشرق الأوسط وأفريقيا، أمريكا اللاتينية | المدى المتوسط (2-4 سنوات) |

| تزايد تسويق أفران الكوك لاستعادة الحرارة | +0.4% | أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الطلب على الصلب في البنية التحتية العامة

برامج الأشغال العامة الكبيرة قد أمّنت التزامات استلام صلب متعددة السنوات تترجم مباشرة إلى طلب ثابت في سوق فحم الكوك المعدني. توفر العقود الحكومية دفاتر طلبات يمكن التنبؤ بها، مما يساعد منتجي الكوك على تحسين معدلات استخدام الأفران وتخطيط اللوجستيات. لأن المشاريع العامة غالباً ما تستمر حتى في فترات الانكماش، فإنها تخفف من تقلبات الطلب وتحمي إيرادات الموردين طويلة الأجل. المناطق ذات السياسات المتزامنة للبنية التحتية والصلب المحلي، مثل الولايات المتحدة والهند، تتمتع بمرونة فائقة في سلسلة التوريد. يشجع هذا التوافق المصانع على تجديد اتفاقيات الاستلام طويلة الأجل التي تؤمن إمدادات الكوك منخفض الرماد المتميز.

توسع قدرات إنتاج السيارات

نمو إنتاج المركبات، خاصة في الصين والهند والمكسيك وجنوب شرق آسيا، يرفع متطلبات كوك المسابك للمسبوكات الدقيقة ويسخن درجات الصلب عالي القوة المتقدم. منصات المركبات الكهربائية تتطلب هياكل بطاريات خفيفة لكن صلبة تكثف متطلبات الجودة لمستويات الكربون المتسقة في مادة الكوك الخام. التجميع الجغرافي لمصانع السيارات يعزز مراكز توريد الكوك المحلية، مما يمنح المنتجين الإقليميين الذين لديهم وصول للنقل متعدد الوسائط ميزة تكلفة. عندما تقوم شركات صناعة السيارات بتوطين المكونات لتخفيف مخاطر سلسلة التوريد، تصبح أنماط الطلب أكثر قابلية للتنبؤ لمصانع الكوك القريبة. مع ذلك، فإن الطلب الدوري على المركبات لا يزال يلزم موردي الكوك بالاحتفاظ بقدرة مرنة يمكن أن تتأرجح بين تخصيصات العقود الشهرية والأسواق الفورية.

ازدهار البناء الحضري في الاقتصادات الناشئة

تزايد السكان الحضريين في جنوب شرق آسيا وأفريقيا وأمريكا اللاتينية يؤجج موجة من البناء السكني والتجاري التي تمتص كميات كبيرة من حديد التسليح والأقسام الهيكلية وصلب الألواح. تعتمد هذه القطاعات بشدة على طرق أفران الصهر لكفاءتها في التكلفة، مما يدعم توسع سوق فحم الكوك المعدني. النمو الحضري السريع غالباً ما يتفوق على القدرة المحلية للصلب، مما يستدعي واردات تحفز التجارة الإقليمية للكوك. البنية التحتية للنقل الجماعي والمرافق والاتصالات تعزز أكثر من الاستلام طويل الأجل للصلب. أنماط الطلب الناتجة عن البناء تفضل المنتجين القادرين على توريد درجات كوك عالية القوة، منخفضة الشوائب التي تعزز إنتاجية الأفران وتقلل تكاليف معالجة الغازات المتسربة.

تزايد تسويق أفران الكوك لاستعادة الحرارة

تصاميم استعادة الحرارة تحول الحرارة المهدرة إلى كهرباء، مما يخفض صافي تكاليف الطاقة ويقطع انبعاثات الجسيمات بنسبة تصل إلى 90%، مما يلبي العتبات التنظيمية الناشئة. أساطيل شركة سان كوك للطاقة توضح الجدوى التجارية من خلال تصدير الطاقة الفائضة إلى الشبكة وتحقيق الدخل من تخفيضات غازات الدفيئة. المشغلون الذين يعتمدون مثل هذه الأنظمة يحصلون على ميزة استهلاك معجل وقوة مساومة أفضل في عقود التوريد طويلة الأجل. لذلك تدعم التكنولوجيا النمو الإضافي لسوق فحم الكوك المعدني بينما تجعل الأصول الحالية أكثر مقاومة للمستقبل.

تحليل تأثير القيود

| القيود | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلب أسعار فحم الكوك المعدني | -0.9% | عالمي، المناطق التابعة للاستيراد | المدى القصير (≤ 2 سنة) |

| اللوائح البيئية الصارمة على مصانع الكوك | -1.1% | أمريكا الشمالية وأوروبا، توسع إلى آسيا المحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| التحول نحو الحديد المختزل مباشرة بالهيدروجين | -0.6% | أوروبا في البداية، توسع عالمي تدريجي | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

اللوائح البيئية الصارمة على مصانع الكوك

نهائت الولايات المتحدة حدود تسرب أقل تحت المعايير الوطنية للانبعاثات للملوثات الهوائية الخطرة، مفروضة مراقبة البنزين المستمرة في خطوط الأسوار وبروتوكولات كشف التسرب المتقدمة[1]السجل الفيدرالي، "المعايير الوطنية للانبعاثات لأفران الكوك،" federalregister.gov. يطلب الاتحاد الأوروبي الآن قياس وإبلاغ الميثان عبر سلسلة قيمة الفحم، مما يضيف طبقات امتثال لمرافق الكوك[2]الاتحاد الأوروبي، "نظام 2024/1787 بشأن الميثان،" eur-lex.europa.eu . النفقات الرأسمالية لإزالة الكبريت واستخراج البنزين ومعدات التقاط الغبار يمكن أن تتجاوز 100 دولار أمريكي لكل طن من القدرة، تكاليف يكافح المنتجون المستقلون الصغار لتمويلها. وبالتالي، فإن العبء التنظيمي يسرع من توحيد الصناعة ويرفع حواجز الدخول، مما يعدل نمو سوق فحم الكوك المعدني.

التحول نحو الحديد المختزل مباشرة بالهيدروجين

صناع الصلب الأوروبيون يجربون تكنولوجيا الحديد المختزل مباشرة بالهيدروجين التي تلغي الحاجة إلى فحم الكوك المعدني. شركة ثيسن كروب الألمانية وشركة H2 Green Steel السويدية على المسار الصحيح لتشغيل وحدات تجارية قبل 2030. رغم أن النشر العالمي سيستغرق عقود والنفقات الرأسمالية تبقى هائلة، فإن النجاح سيقلل هيكلياً من كثافة الكوك لكل طن من الصلب. شكوك التخطيط تؤثر بالفعل على استراتيجيات الشراء للمصانع الأوروبية، مما يؤدي إلى دورات عقود أقصر وإيقاف انتقائي للبطاريات الأقدم. مع مرور الوقت، هذا التحول يخفف من نمو الطلب في الأسواق الناضجة حتى مع استمرار المناطق الناشئة في الاعتماد على أفران الصهر.

تحليل القطاعات

حسب نوع الكوك: هيمنة أفران الصهر تقود الحجم

الأصناف الخاصة بأفران الصهر تحتل حصة 64.22% من سوق فحم الكوك المعدني. أهداف إنتاج المعدن الساخن المستقرة تحافظ على الطلبات السنوية ثابتة، بينما ترقيات التحكم في العمليات ترفع مواصفات القوة الباردة وCSR التي تتوقعها المصانع. كوك الجوز، رغم كونه درجة أقل حجماً، يتفوق على النمو الإجمالي بمعدل نمو سنوي مركب 4.20% بسبب حالات الاستخدام في المسابك والمعادن غير الحديدية التي تتطلب أحجام دقيقة 10-25 مم.

المنتجون المتكاملون يتعاقدون على كميات متعددة السنوات لحماية كفاءة الأفران، لذلك الموردون الذين يديرون أفران استعادة الحرارة يحصلون على علاوات للجودة القابلة للتنبؤ. النمو الإضافي للقطاع يستمر في ربط سوق فحم الكوك المعدني الأوسع، مما يضمن أن توسعات القدرة لا تزال تركز على بطاريات الطبل والختم التقليدية رغم التدقيق البيئي المتزايد.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الدرجة: مواصفات الرماد المنخفض تقود العلاوة

احتل المنتج منخفض الرماد (8-12% رماد) 70.78% من سوق فحم الكوك المعدني في 2024 ومن المتوقع أن يسجل معدل نمو سنوي مركب 4.55% حتى 2030، مما يعكس حدود خبث الأفران الأكثر صرامة وسقوف الانبعاثات.

قيود الاستيراد في الهند التي تحدد شحنات الرماد المنخفض بـ 1.4 مليون طن لكل نصف سنة تبرز الأهمية الاستراتيجية للدرجة لأمان التوريد. المنتجون الذين يستثمرون في تكنولوجيا غسل الفحم والخلط المتقدم في وضع أفضل للاستيلاء على هذا القطاع المتميز وتأمين اتفاقيات التوريد طويلة الأجل مع المصانع الكبيرة، مما يعمق الاختراق داخل صناعة فحم الكوك المعدني.

حسب التطبيق: هيمنة صناعة الصلب تواجه نمواً متخصصاً

استهلكت صناعة الحديد والصلب 65.33% من إجمالي الحجم في 2024، مما يبرز مكانتها كالتطبيق الأساسي لسوق فحم الكوك المعدني. مخاوف إزالة الكربون لم تضر بعد مادياً بإنتاج أفران الصهر في آسيا المحيط الهادئ، لذلك يبقى استلام الكوك متماشياً بشكل وثيق مع مسارات الصلب الخام.

صناعة الزجاج تتفوق على جميع قطاعات المصب الأخرى بمعدل نمو سنوي مركب 5.12% حتى 2030. الأفران عالية الحرارة في الحاويات والزجاج المسطح والمتخصص تتطلب مصادر كربون متسقة، منخفضة الكبريت للتحكم في تجانس الانصهار، مما يحفز الطلب المتخصص على كسور الكوك المخصصة. هذه التطبيقات المتخصصة تسمح للمنتجين بالتنويع خارج استلام الصلب الدوري، مما يوسع مرونة الإيرادات عبر صناعة فحم الكوك المعدني.

حسب صناعة المستخدم النهائي: المنتجون المتكاملون يقودون الطلب

أمّنت المصانع المتكاملة 71.20% من الاستلام في 2024، مستفيدة من مصانع التلبيد الأسيرة وخطوط أفران الصهر الكبيرة التي تفضل استهلاك الكوك بالجملة. عقود الشراء متعددة السنوات تدعم النفقات الرأسمالية على إعادة بناء البطاريات وتجديد مراقبة التلوث.

المسابك، المدعومة بأحجام مسبوكات السيارات والآلات، مهيأة للنمو بمعدل نمو سنوي مركب 4.34%. المشترون الحساسون للجودة يقدرون المسامية والخصائص الحرارية المتسقة، لذلك ينجذبون إلى الموردين القادرين على التحكم الدقيق في الدفعات والتحليل النوعي في الوقت الفعلي. هذا الاتجاه يوفر فرص نمو للاعبين المرنين الذين يمكنهم تخصيص الخلطات بسرعة مع الحفاظ على الانضباط التشغيلي المتوقع داخل صناعة فحم الكوك المعدني.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

تحليل الجغرافيا

قدمت آسيا المحيط الهادئ 69.66% من الحجم العالمي في 2024 وستحافظ على معدل نمو سنوي مركب 4.12% حتى 2030 بسبب بناء القدرات القوي في الهند والطلب المستمر من مشاريع البنية التحتية في جنوب شرق آسيا. الحظر الصيني على تصاريح الصلب الجديدة المعتمدة على الفحم يحد من المشاريع الجديدة، لكن الأفران الحالية لا تزال تستهلك كوك عالي الجودة للصيانة وترقيات الكفاءة.

أمريكا الشمالية مدفوعة بإنفاق البنية التحتية طويل العمر الذي استقر طلبات الصلب. مجمعات السيارات في المكسيك وخطوط أنابيب الموارد الطبيعية في كندا تضيف حجماً إضافياً وتدعم تدفقات الكوك القارية.

أوروبا تبقى مهمة لأن الكوك عالي الدرجة لا غنى عنه للسويد وألمانيا وفرنسا حتى تتوسع مرافق الحديد المختزل مباشرة بالهيدروجين. نظام الاتحاد الأوروبي للميثان 2024/1787 يدخل تكاليف مراقبة جديدة قد تغلق البطاريات دون الاقتصادية، مما يشد التوريد الداخلي ويدعم اعتماد الاستيراد. أمريكا الجنوبية، المدعومة بالمصانع البرازيلية المتكاملة، والشرق الأوسط وأفريقيا، المعززة بمراكز الصلب الأخضر الناشئة، تشكل معاً جبهة تنويع للمنتجين الساعين للتعرض خارج معاقل أفران الصهر التقليدية.

المشهد التنافسي

العرض العالمي مجزأ بشكل معتدل. التكامل الرأسي هو الاستراتيجية المهيمنة: آرسيلور ميتال حصلت على 98% من احتياجات الكوك لعام 2024 داخلياً، مما يعزل المجموعة من تقلبات السوق الفوري. الامتثال البيئي يميز اللاعبين. المنتجون الذين يجددون البطاريات بالدفع الآلي وأغطية الشحن المحكمة ومداخن الشعلات المتجددة يلبون حدود البنزين والميثان القادمة بتكلفة وحدة أقل، مما يفوز بمناقصات الشراء مع المصانع الساعية لتخفيضات انبعاثات النطاق 1. البطاريات الإقليمية الصغيرة بدون استعادة حرارة النفايات تكافح للمنافسة، مما يحفز تغييرات الملكية أو الإغلاق. لذلك النظرة التنافسية تفضل المجموعات المتنوعة والمتقدمة تكنولوجياً القادرة على توريد جودة متسقة تحت الأنظمة التنظيمية المشددة عبر سوق فحم الكوك المعدني.

قادة صناعة فحم الكوك المعدني

-

آرسيلور ميتال

-

شركة الصين شينهوا للطاقة المحدودة

-

مؤسسة نيبون ستيل

-

مجموعة شانشي لفحم الكوك

-

شركة سان كوك للطاقة المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مايو 2025: أكدت وزارة الصلب الهندية استمرار قيود الاستيراد على فحم الكوك المعدني منخفض الرماد، مشيرة إلى كفاية التوريد المحلي.

- مايو 2024: اقترحت JSW Steel وJFE الحصول على ما يصل إلى 30% من منجم فحم معدني أسترالي تحت Whitehaven Coal لتقوية التكامل المنبع.

نطاق التقرير العالمي لسوق فحم الكوك المعدني

فحم الكوك المعدني هو مادة خام مهمة لإنتاج الحديد الخام في فرن الصهر. خلال هذه العملية، يخضع الكوك لضغوط ميكانيكية وحرارية وكيميائية شديدة. يتم تقسيم سوق فحم الكوك المعدني حسب الدرجة والتطبيق والجغرافيا. حسب الدرجة، يتم تقسيم السوق إلى رماد منخفض ورماد عالي. حسب التطبيق، يتم تقسيم السوق إلى صناعة الحديد والصلب، معالجة السكر، صناعة الزجاج، وتطبيقات أخرى. يقدم التقرير أحجام السوق والتوقعات لـ 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم قياس السوق والتوقعات على أساس الحجم (كيلوطن).

| كوك أفران الصهر |

| كوك المسابك |

| كوك الجوز |

| فتات الكوك |

| رماد منخفض (8 إلى 12% رماد) |

| رماد عالي (أكثر من 15% رماد) |

| صناعة الحديد والصلب |

| مسبوكات المسابك |

| معالجة السكر |

| صناعة الزجاج |

| أخرى (الاختزال الكيميائي وأخرى) |

| منتجو الصلب المتكاملون |

| مشغلو المصانع الصغيرة/أفران القوس الكهربائي |

| المسابك |

| علم المعادن غير الحديدية |

| أخرى |

| آسيا-المحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| دول الآسيان | |

| باقي آسيا-المحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| روسيا | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع الكوك | كوك أفران الصهر | |

| كوك المسابك | ||

| كوك الجوز | ||

| فتات الكوك | ||

| حسب الدرجة | رماد منخفض (8 إلى 12% رماد) | |

| رماد عالي (أكثر من 15% رماد) | ||

| حسب التطبيق | صناعة الحديد والصلب | |

| مسبوكات المسابك | ||

| معالجة السكر | ||

| صناعة الزجاج | ||

| أخرى (الاختزال الكيميائي وأخرى) | ||

| حسب صناعة المستخدم النهائي | منتجو الصلب المتكاملون | |

| مشغلو المصانع الصغيرة/أفران القوس الكهربائي | ||

| المسابك | ||

| علم المعادن غير الحديدية | ||

| أخرى | ||

| حسب الجغرافيا | آسيا-المحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| دول الآسيان | ||

| باقي آسيا-المحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| روسيا | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق فحم الكوك المعدني؟

بلغ حجم سوق فحم الكوك المعدني 545.78 مليون طن في 2025 ومن المتوقع أن يصل إلى 653.56 مليون طن بحلول 2030.

أي منطقة تهيمن على سوق فحم الكوك المعدني؟

تتصدر آسيا المحيط الهادئ بحصة حجم 69.66% في 2024 بفضل القدرة القوية للصلب في الصين والهند.

ما مدى سرعة النمو المتوقع لسوق فحم الكوك المعدني؟

من المتوقع أن يسجل السوق معدل نمو سنوي مركب 3.67% بين 2025 و2030، مدعوماً بطلب البنية التحتية والسيارات.

لماذا يُفضل صناع الصلب الكوك منخفض الرماد؟

درجات الرماد المنخفض تقلل من تكون خبث الأفران، تحسن نقاء المعدن الساخن، وتساعد المصانع على الوفاء بمعايير الانبعاثات الأكثر صرامة، لذلك تحصل على علاوات سعرية.

ما هي اتجاهات التكنولوجيا التي تشكل إنتاج الكوك؟

أفران استعادة الحرارة التي تحول الحرارة المهدرة إلى كهرباء وتصاميم المداخن المتقدمة التي تحد من انبعاثات NOx والبنزين تكتسب زخماً بين المنتجين الرائدين.

آخر تحديث للصفحة في: