حجم وحصة سوق فحم الكوك الإبري

تحليل سوق فحم الكوك الإبري من قبل Mordor Intelligence

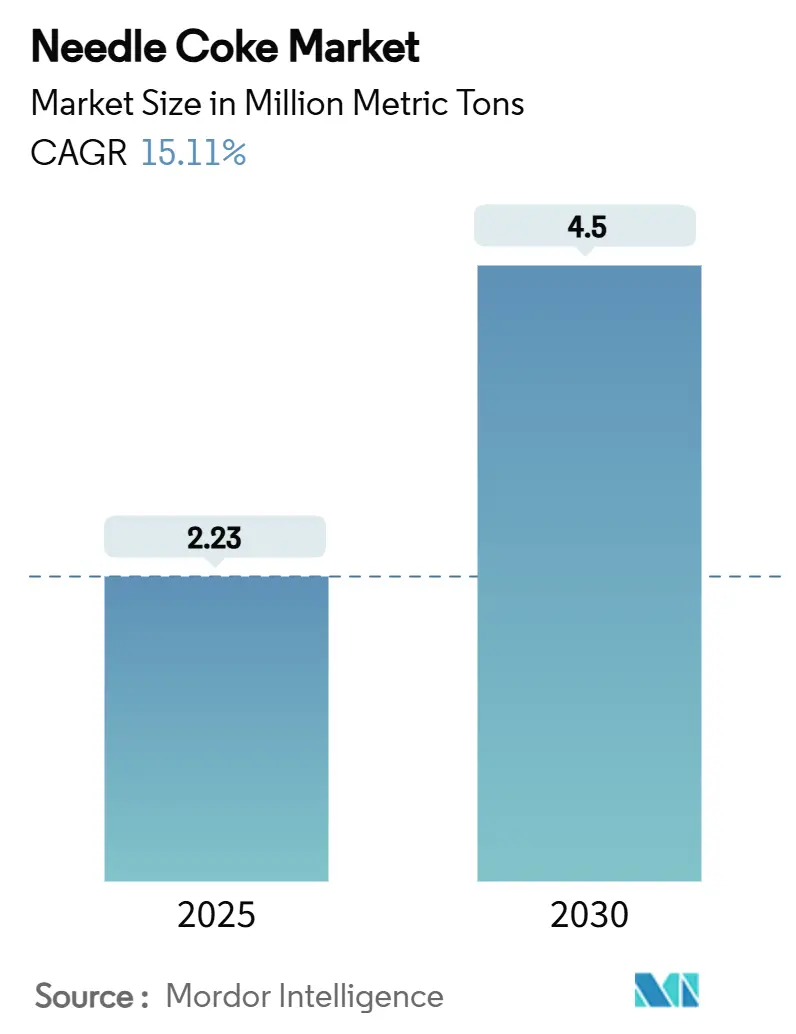

يُقدر حجم سوق فحم الكوك الإبري بـ 2.23 مليون طن متري في 2025، ومن المتوقع أن يصل إلى 4.5 مليون طن متري بحلول 2030، بمعدل نمو سنوي مركب قدره 15.11% خلال فترة التوقع (2025-2030). ينبع هذا الارتفاع السريع من النهوض المتوازي لصناعة الصلب بأفران القوس الكهربائي وتصنيع بطاريات الليثيوم أيون، وهما قطاعان يعيدان تشكيل الطلب العالمي على مواد الكربون معاً. إن انتقال صناعة الصلب نحو تقنية أفران القوس الكهربائي يكثف الطلب على الأقطاب الكهربائية الجرافيتية فائقة القوة، بينما يؤدي ازدهار المركبات الكهربائية إلى توسيع متطلبات الأنود الجرافيتي الاصطناعي. إن توفر المواد الخام المحدود، والتركز الجغرافي للإنتاج، وضوابط التجارة الجديدة تخلق توتراً مستمراً في العرض مما يعزز الاتجاهات التصاعدية للأسعار عبر سوق فحم الكوك الإبري. المنتجون الذين يملكون إمداداً آمناً من زيت الفصل وأصول التكويك المتأخر المتقدمة يستمرون في السيطرة على القوة التسعيرية.

النقاط الرئيسية للتقرير

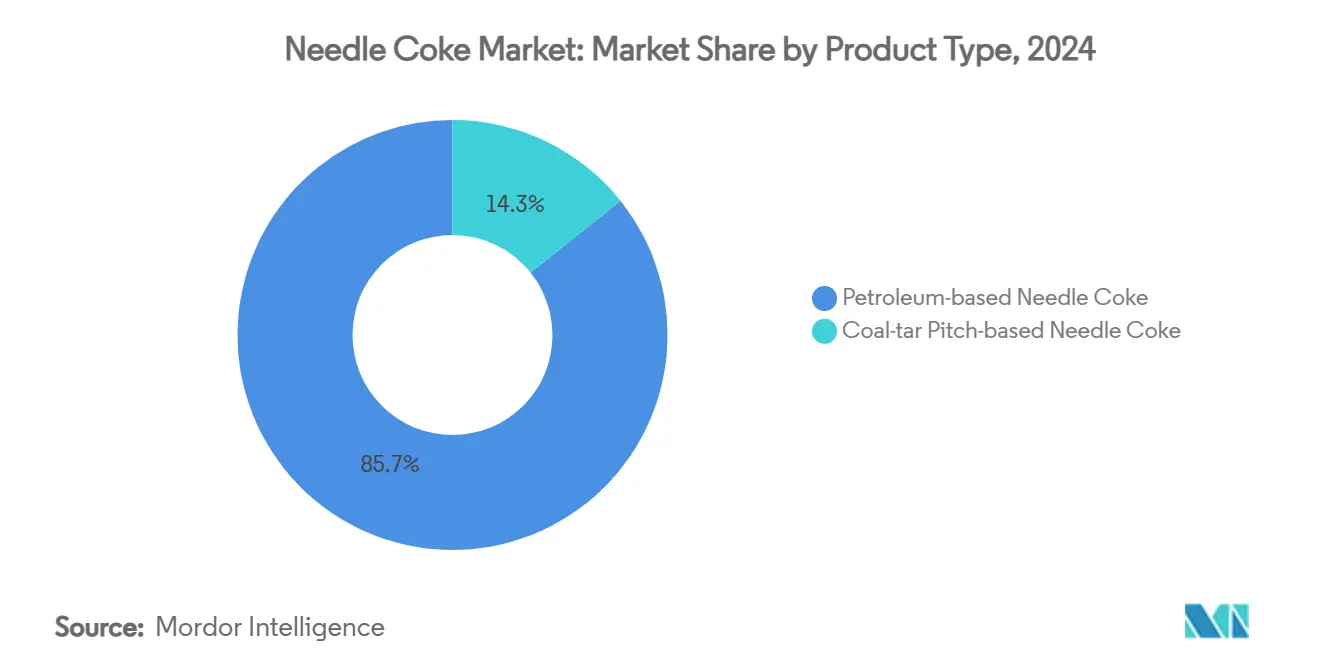

- حسب نوع المنتج، قادت المواد القائمة على البترول بنسبة 85.73% من حصة سوق فحم الكوك الإبري في 2024 ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 16.34% حتى 2030.

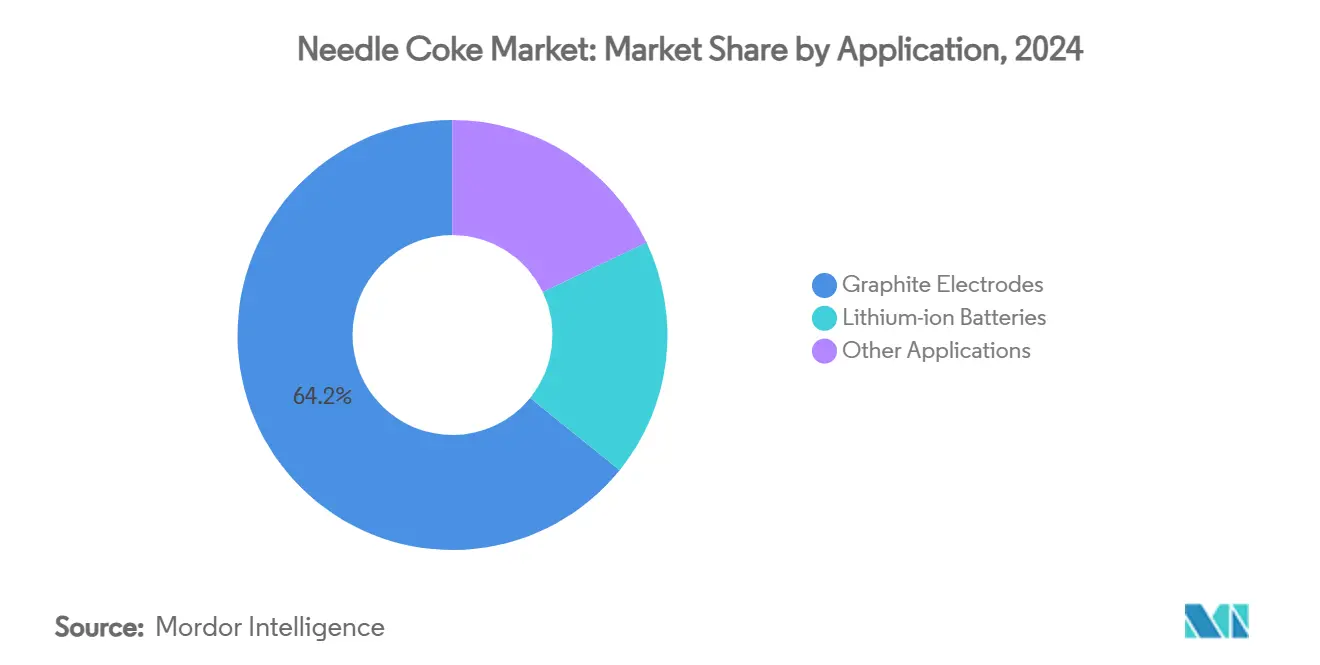

- حسب التطبيق، استحوذت الأقطاب الكهربائية الجرافيتية على 64.17% من حجم سوق فحم الكوك الإبري في 2024، بينما من المتوقع أن تتقدم بطاريات الليثيوم أيون بمعدل نمو سنوي مركب قدره 22.85% حتى 2030.

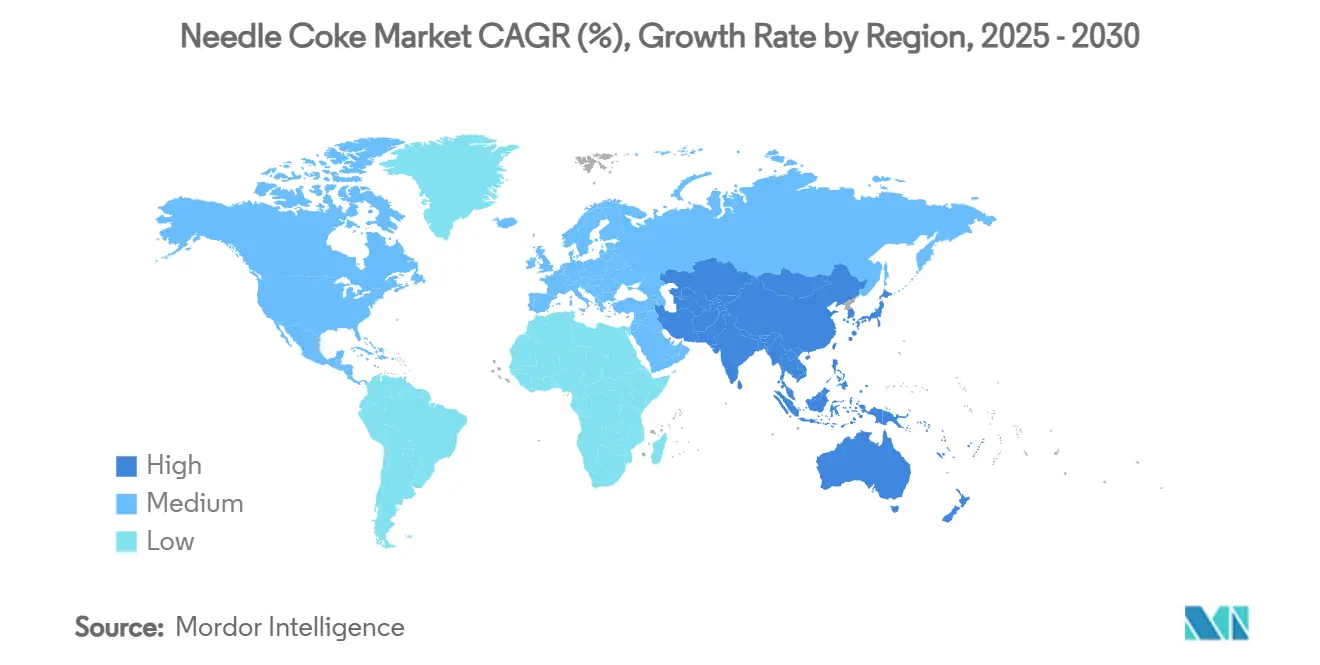

- جغرافياً، هيمنت منطقة آسيا والمحيط الهادئ على 88.31% من سوق فحم الكوك الإبري في 2024 ومن المتوقع أن تحقق معدل نمو سنوي مركب قدره 15.72% حتى 2030.

اتجاهات ورؤى سوق فحم الكوك الإبري العالمي

تحليل تأثير المحركات

| المحركات | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| زيادة الاستثمارات في قدرة صلب أفران القوس الكهربائي | +4.2% | عالمي، مع تركيز في آسيا والمحيط الهادئ وأمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| ارتفاع إنتاج بطاريات الليثيوم أيون للمركبات الكهربائية | +5.8% | عالمي، بقيادة آسيا والمحيط الهادئ، موسع إلى أمريكا الشمالية وأوروبا | قصير المدى (≤ سنتين) |

| تفويضات الخردة الفولاذية في الصين والاتحاد الأوروبي | +2.1% | الصين والاتحاد الأوروبي بشكل أساسي | متوسط المدى (2-4 سنوات) |

| ترقيات المصافي تعزز إمداد زيت الفصل منخفض الكبريت | +1.9% | أمريكا الشمالية والشرق الأوسط وآسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| مبادرات إعادة تدوير الجرافيت في الدورة المغلقة | +1.1% | أوروبا وأمريكا الشمالية، موسعة إلى آسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

زيادة الاستثمارات في قدرة صلب أفران القوس الكهربائي

صانعو الصلب العالميون يسرعون التحول من الأفران اللافحة إلى تقنية أفران القوس الكهربائي لتقليل انبعاثات الكربون وتحسين مرونة المواد الخام. منشآت أفران القوس الكهربائي تساهم بالفعل بنسبة 30% من إنتاج الصلب العالمي وتمثل 43% من إضافات القدرة المخططة المقرر لها أواخر 2025. تستهدف السياسة الوطنية للصلب في الهند حصة أفران القوس الكهربائي تصل إلى 40% بحلول 2030، بينما تسعى الصين لمساهمة أفران القوس الكهربائي بنسبة 15% بحلول 2025. كل فرن جديد يتطلب أقطاباً فائقة القوة تعتمد على فحم الكوك الإبري البترولي المميز، لذا فإن إزالة الكربون من الصلب يوسع مباشرة الطلب الإجمالي لسوق فحم الكوك الإبري. الإنفاق الرأسمالي على مشاريع أفران القوس الكهربائي يبقى مركزاً في آسيا والمحيط الهادئ، لكن عمالقة الصلب في أمريكا الشمالية يضيفون أيضاً أفران القوس لتحقيق أهداف الاستدامة والاستفادة من إمداد الخردة الوفير. هذا الاتجاه يؤمن التزامات شراء متعددة السنوات ويشجع منتجي الكوك المتكاملين على توسيع القدرة.

ارتفاع إنتاج بطاريات الليثيوم أيون للمركبات الكهربائية

تصنيع بطاريات الليثيوم أيون يتوسع بوتيرة تتجاوز التوقعات السابقة. مصانع بطاريات المركبات الكهربائية العالمية استهلكت أكثر من 630,000 طن من الجرافيت في 2023، وهو رقم متوقع أن يتضاعف بحلول منتصف العقد عندما تبدأ مصانع الجيجا الجديدة عملياتها. الجرافيت الاصطناعي يحمل مزايا أداء حرجة في استقرار الشحن السريع والنقاء، مما يدعم معدلات الانتشار المتزايدة داخل الأنودات عالية الكثافة الطاقية. لضمان الإمداد، صانعو السيارات الأصليون أبرموا اتفاقيات طويلة المدى مع موردي الجرافيت الاصطناعي القائم على فحم الكوك الإبري مثل اتفاقية Panasonic Energy مع NOVONIX التي تبدأ التسليمات في 2025[1]Panasonic Energy Co., "Panasonic Energy Partners with NOVONIX for Sustainable Synthetic Graphite Supply," na.panasonic.com . الارتفاع في طلب الأنود يسحب فحم الكوك الإبري القائم على البترول بعيداً عن عملاء الصلب التقليديين، مما يضيق المجموعة العالمية للمواد الخام ويدعم الهوامش المرتفعة للمنتجين المؤهلين داخل سوق فحم الكوك الإبري.

تفويضات الخردة الفولاذية في الصين والاتحاد الأوروبي

كل من الصين والاتحاد الأوروبي يصدران سياسات تدفع صانعي الصلب لرفع استخدام الخردة. خطة العمل الخاصة للصين لتوفير الطاقة وتقليل الكربون تهدف لإزالة 53 مليون طن من ثاني أكسيد الكربون في نافذة 2024-2025، جزئياً برفع حصة إنتاج أفران القوس الكهربائي. توجيه الانبعاثات الصناعية المنقح للاتحاد الأوروبي يقرن تسعير الكربون بأهداف الاقتصاد الدائري، دافعاً أعمال الصلب نحو العمليات القائمة على الخردة. ضغوط الامتثال تترجم إلى شراء أقطاب إلزامي، مضمنة مسار نمو يمكن التنبؤ به لسوق فحم الكوك الإبري. المناطق ذات الإمداد القوي للخردة وإنفاذ السياسة القوي ستستحوذ على أقرب ارتفاع في الطلب، خالقة عدم توازنات محلية تفيد موردي الأقطاب والكوك المتكاملين.

ترقيات المصافي تعزز إمداد زيت الفصل منخفض الكبريت

جودة مواد التغذية للتكويك المتأخر تعتمد على محتوى الكبريت والمركبات العطرية في زيت الفصل. التحديثات الأخيرة للمصافي في أمريكا الشمالية والشرق الأوسط أضافت مرونة لتشغيل أنواع خام أوسع مع الحفاظ على مخزون زيت فصل منخفض الكبريت مناسب لتحويل فحم الكوك الإبري. المشغلون مثل Chevron Lummus Global يرخصون تحسينات مخطط التدفق التي تزيد من إنتاجية التغذية الثقيلة بينما تفصل كسور الكوك فائقة الجودة. هذه التحسينات التقنية تحمي توفر التغذية طويل المدى وتخفف هامشياً من الضغط التصاعدي للأسعار في سوق فحم الكوك الإبري. ومع ذلك، فإن معظم مشاريع التكرير الجديدة تقع خارج مراكز الكوك التقليدية، مما يدفع لإعادة تنظيم اللوجستيات لمصنعي الأقطاب.

تحليل تأثير القيود

| القيود | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المخاطر المهنية والبيئية في التكويك المتأخر | -2.7% | عالمي، مع إنفاذ أكثر صرامة في أمريكا الشمالية وأوروبا | قصير المدى (≤ سنتين) |

| تذبذب أسعار المواد الخام (زيت المقطر، قطران الفحم) | -3.4% | عالمي، مع تأثير خاص على آسيا والمحيط الهادئ وأمريكا الشمالية | قصير المدى (≤ سنتين) |

| احتمال مواد أنود الكربون الصلب القائمة على المواد الحيوية | -1.8% | أوروبا وأمريكا الشمالية في البداية، موسعة عالمياً | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

المخاطر المهنية والبيئية في التكويك المتأخر

قانون أفران الكوك لوكالة حماية البيئة الأمريكية لعام 2024 يفرض أبواباً بدون تسريب ومراقبة مستمرة للبنزين، دافعاً المشغلين لتركيب ضوابط انبعاثات. تدابير مشابهة تحت 40 CFR Part 63 تشدد الرقابة على طبول التكويك في المصافي، مصاعدة من تكلفة الامتثال ومخاطر التوقف. هذه الالتزامات تجهد الإنتاج على المدى القريب، وتكبح شهية التوسع، وقد تنقل القدرة الجديدة إلى مناطق بأطر أقل صرامة. بالنسبة لسوق فحم الكوك الإبري، قيود العرض تتمادى أسرع من اعتدال الطلب، مضخمة التذبذب.

تذبذب أسعار المواد الخام

مواد التغذية لفحم الكوك الإبري تتبع فروقات النفط الخام واتجاهات كوك المعادن. ندرة النفط الخام متوسط الكبريت تبعاً لتخفيضات أوبك+ رفعت علاوات زيت الفصل خلال 2024، بينما انخفاض أسعار كوك درجة الأنود أكل هوامش المنتجين. توفر قطران الفحم يبقى رهين إنتاج كوك الفرن اللافح، الذي ينخفض بذاته مع توسع صلب أفران القوس الكهربائي. المنتجون يتحوطون للتعرض من خلال اتفاقيات إمداد طويلة المدى وتنويع المحفظة، لكن التقلبات السريعة لا تزال تعقد تخطيط القدرة واستراتيجيات التسعير في سوق فحم الكوك الإبري.

تحليل القطاع

حسب نوع المنتج: هيمنة المواد الخام البترولية تواجه مخاطر لوجستية

المواد القائمة على البترول استحوذت على 85.73% من حصة سوق فحم الكوك الإبري في 2024 ومن المتوقع أن تتقدم بمعدل نمو سنوي مركب قدره 16.34% حتى 2030. القطاع يستفيد من البنية التحتية الراسخة للتكويك المتأخر، وإمداد زيت فصل FCC الموثوق، والتوجه البلوري المتفوق الذي يلبي تفاوتات الأقطاب فائقة القوة. نما إلى حوالي 1.91 مليون طن في 2025 ويجب أن يتجاوز 3.80 مليون طن بحلول 2030، مؤكداً على تزايد حجم سوق فحم الكوك الإبري البترولي داخل سلسلة قيمة مواد الكربون الأكبر. اعتماد أنودات الجرافيت الاصطناعي يحقن زخماً إضافياً، لكن ترشيد المصافي في الولايات المتحدة وغرب أوروبا يقدم نقصاً إقليمياً في التغذية. المصافي الآسيوية تستمر في تشغيل وحدات الكوك المرن، معوضة الخسارة الجزئية في الإمداد في مكان آخر.

المنتجات القائمة على قطران الفحم تحتل الحجم المتبقي لكنها توفر رافعة تنويع مهمة لمنتجي الأقطاب والبطاريات. رغم العوائق التقنية، محطتا الفحم الإبري التجاريتان حافظتا على إنتاج مستقر خلال 2024. التكامل المنبعي مع أفران كوك المعادن يعطي المشغلين مزايا تكلفة إضافية عندما تكون دورات الصلب مواتية. إمكانية النمو تبقى محدودة بتوفر القطران المحدود، لكن إزالة الاختناقات الإضافية تبقي القطاع ذا صلة. البحوث الجارية في الجرفتة المساعدة بالحفاز قد ترفع جودة فحم الفحم الإبري، موسعة حصته القابلة للوصول في سوق فحم الكوك الإبري[2]ACS Omega Editorial Board, "Technology of Petroleum Needle Coke Production in Processing of Decant Oil," pubs.acs.org .

حسب التطبيق: نمو البطاريات يعيد تشكيل الطلب التقليدي

الأقطاب الكهربائية الجرافيتية هيمنت على الاستهلاك بنسبة 64.17% من حجم سوق فحم الكوك الإبري في 2024. توسع الحجم جنباً إلى جنب مع منشآت أفران القوس الكهربائي، خاصة عبر التجمعات الساحلية الصينية ومصانع الصلب الصغيرة في جنوب شرق آسيا. التطبيق يبقى حساساً للسعر لكنه ملتصق تقنياً لأن لا بديل للأقطاب يلبي معايير الصدمة الحرارية لصناعة الصلب فائقة القوة.

بطاريات الليثيوم أيون، مع ذلك، تسجل أسرع ارتفاع بمعدل نمو سنوي مركب 22.85% حتى 2030. القدرة المؤمنة بمشاريع مصانع الجيجا المعلنة تعني أن طلب الجرافيت الاصطناعي درجة البطارية يمكن أن يرتفع إلى قرابة 1.20 مليون طن بحلول نهاية العقد، ماصاً الإمداد الإضافي قبل وصوله لتجارة الأقطاب. ازدهار البطاريات، لذلك، ينقل مواصفات الجودة نحو كبريت أقل ونقاء أعلى، حافزاً ترقيات العملية بين الشركات الراسخة. المنافذ الأخرى مثل منتجات الكربون المتخصصة والحراريات الصناعية تحتفظ بأهمية متخصصة لكنها ستتخلف عن النمو المسجل بالبطاريات والأقطاب، مشكلة معاً مزيج الطلب المتطور داخل سوق فحم الكوك الإبري.

ملاحظة: حصص القطاع لكل القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

آسيا والمحيط الهادئ تقود بنسبة 88.31% من سوق فحم الكوك الإبري ومن المتوقع أن تحافظ على معدل نمو سنوي مركب قدره 15.72% حتى 2030. الصين ترسي كلاً من العرض والطلب، منتجة أكثر من 900 مليون طن من الصلب الخام في 2023 وتشغل أكبر قدرة أنود بطاريات في العالم. متطلب رخصة التصدير في بكين للجرافيت عالي النقاء المقدم أواخر 2023 قلل الشحنات الخارجية بنسبة 91% سنة على سنة، تطور رفع اليقظة في سلسلة الإمداد بين المشترين الغربيين. الهند تبرز كمضاعف طلب حيث تستهدف 240-260 مليون طن من الصلب السنوي بحلول 2035 وتنوي رفع اختراق أفران القوس الكهربائي إلى 40%.

أمريكا الشمالية تمثل قاعدة أصغر لكنها تكتسب صلة استراتيجية من خلال المحلية. مقترحات التعريفة الجمركية بنسبة 93.5% على الجرافيت الصيني تؤكد تركيز واشنطن على الاعتماد على الذات. أوروبا تحمل نمو حجم معتدل حيث تفضل السياسة إنتاج صلب الاقتصاد الدائري وإعادة تدوير البطاريات. مصنع الليجنين-جرافيت لشركة Stora Enso في فنلندا يشير لالتزام بمادة أنود أقل كربون.

الأقاليم الأخرى مثل أمريكا الجنوبية والشرق الأوسط وأفريقيا في مراحل اعتماد أولى لكنها تسجل اهتماماً متنامياً. المملكة العربية السعودية منحت Chevron Lummus Global ترخيص مجمع فحم كوك إبري بقدرة 75,000 طن سنوياً في 2024، مما يمثل دخول الشرق الأوسط الأول واسع النطاق في الكوك المتخصص، بينما تجمعات الصلب الناشئة في مصر والبرازيل تستكشف إمداد الأقطاب المحلي لتقليل التعرض للاستيراد.

المشهد التنافسي

حوالي عشرة منتجين متكاملين يسيطرون على معظم القدرة العالمية، مما يمنح سوق فحم الكوك الإبري ملف تركيز عالي. المصافي المملوكة للدولة الصينية وبيوت الكربون المتخصص اليابانية تهيمن على إنتاج آسيا والمحيط الهادئ، بينما GrafTech وPhillips 66 وSunCoke تمثل اللاعبين الأساسيين في أمريكا الشمالية. التمييز التقني يكتسب وزناً مع تباعد متطلبات البطاريات عن احتياجات أقطاب الصلب. المنتجون يستثمرون في أنظمة الكلسنة المخصصة دقيقاً وحفازات تقليل الكبريت لضرب عتبات نقاء الأنود.

قادة صناعة فحم الكوك الإبري

-

Baosteel Group

-

ENEOS Corporation

-

GrafTech International

-

Mitsubishi Chemical Group Corporation

-

Phillips 66 Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يناير 2024: فازت Chevron Lummus Global بعقد ترخيص من TAQAT Development لمجمع فحم الكوك الإبري والجرافيت الاصطناعي بقدرة 75,000 طن سنوياً في رابغ، المملكة العربية السعودية.

- نوفمبر 2024: أكملت PetroChina's Jinzhou Petrochemical وحدة فحم الكوك الإبري الثالثة، رافعة قدرة المصنع إلى 350,000 طن سنوياً ومُمكنة إنتاج الدرجات المخصصة.

نطاق تقرير سوق فحم الكوك الإبري العالمي

فحم الكوك الإبري هو مادة خام كربونية عالية الجودة منتجة من قطران الفحم والبترول. يتشكل عموماً كجرافين شديد البلورة مثل الكربونات معرضاً ترتيباً هيكلياً مجهرياً طويل المدى مع شوائب قليلة ومعامل تمدد حراري منخفض. يُستخدم بشكل أساسي لتصنيع الأقطاب الكهربائية الجرافيتية وبطاريات الليثيوم أيون.

سوق فحم الكوك الإبري مُقسم حسب نوع المنتج والتطبيق والجغرافيا. حسب النوع، يُقسم إلى القائم على البترول والقائم على قطران الفحم. حسب التطبيق، يُقسم إلى الأقطاب الكهربائية الجرافيتية وبطاريات الليثيوم أيون والتطبيقات الأخرى. يغطي التقرير أيضاً أحجام السوق والتوقعات لسوق فحم الكوك الإبري في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم وضع أحجام السوق والتوقعات على أساس الحجم (كيلوطن).

| فحم الكوك الإبري القائم على البترول |

| فحم الكوك الإبري القائم على قطران الفحم |

| الأقطاب الكهربائية الجرافيتية |

| بطاريات الليثيوم أيون |

| التطبيقات الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| روسيا | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | فحم الكوك الإبري القائم على البترول | |

| فحم الكوك الإبري القائم على قطران الفحم | ||

| حسب التطبيق | الأقطاب الكهربائية الجرافيتية | |

| بطاريات الليثيوم أيون | ||

| التطبيقات الأخرى | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| روسيا | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عنها في التقرير

ما هو الحجم المتوقع للفحم الكوك الإبري العالمي بحلول 2030؟

من المتوقع أن يصل سوق فحم الكوك الإبري إلى 4.50 مليون طن متري بحلول 2030.

أي تطبيق سينمو بأسرع معدل حتى 2030؟

من المتوقع أن تسجل أنودات بطاريات الليثيوم أيون أعلى معدل نمو سنوي مركب بنسبة 22.85% مع توسع إنتاج مصانع الجيجا عالمياً.

لماذا يهيمن فحم الكوك الإبري القائم على البترول على الإمداد؟

البنية التحتية الناضجة للتكويك المتأخر، وتوفر زيت الفصل المستمر، ومتطلبات الجودة البلورية تمنح المواد القائمة على البترول حصة 85.73%.

كيف تؤثر السياسات التجارية على سلاسل الإمداد الإقليمية؟

ضوابط التصدير في الصين والتعريفات الجمركية الأمريكية المقترحة تشجع المشترين على تنويع الإمداد ودعم القدرة الجديدة في أمريكا الشمالية والشرق الأوسط.

ما القواعد البيئية التي تؤثر على إضافات القدرة المستقبلية؟

معايير أفران الكوك والمصافي لوكالة حماية البيئة التي تتطلب عدم تسرب ومراقبة البنزين الفعلية ترفع تكاليف الامتثال وقد تحد من المشاريع الجديدة في أمريكا الشمالية وأوروبا.

آخر تحديث للصفحة في: