حجم وحصة سوق الملابس الفاخرة

تحليل سوق الملابس الفاخرة من قبل مردور إنتليجنس

في عام 2025، تُقدر قيمة سوق الملابس الفاخرة بـ 138.64 مليار دولار أمريكي ومن المتوقع أن تنمو إلى 172.64 مليار دولار أمريكي بحلول عام 2030، مسجلة معدل نمو سنوي مركب ثابت قدره 4.48%. هذه المرونة مدفوعة بجاهزية المستهلكين للاستثمار في الحرفية المتميزة وسلاسل التوريد الشفافة وتجارب التسوق الغامرة. عوامل مثل ظهور جوازات السفر الرقمية للمنتجات المدعومة بتقنية البلوك تشين، وانتعاش تجارة التجزئة في السفر، ومزج الملابس الشارعية مع التصاميم التقليدية تعمل على توسيع نطاق وصول السوق. في الوقت نفسه، تعمل لوائح الاستدامة المشددة على رفع المعايير التشغيلية، معززة القوة التسعيرية للعلامات التجارية الملتزمة بالفعل بالإنتاج القابل للتتبع ومنخفض الحجم. تتطور الديناميكيات التنافسية، متأثرة بتكامل التكنولوجيا والتوحيدات الاستراتيجية وبيع التجزئة متعدد القنوات. تسخر مجموعات الكماليات أدوات التنبؤ بالذكاء الاصطناعي لتحسين المخزون وتدمج علامات NFC لضمان التحقق من الأصالة في نقطة البيع.

النقاط الرئيسية للتقرير

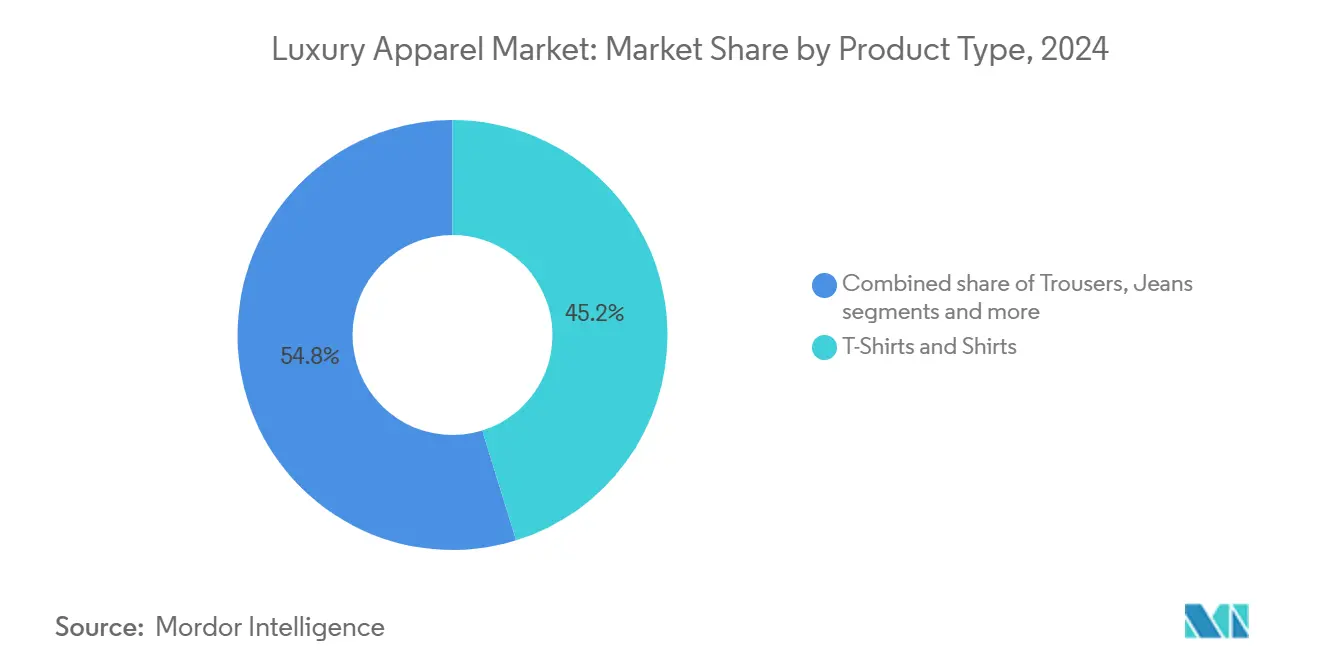

- حسب نوع المنتج، تصدرت القمصان بنسبة 45.21% من حصة سوق الملابس الفاخرة في عام 2024، بينما من المتوقع أن تنمو السترات والقمصان الرياضية والقلنسوات بأسرع معدل بنسبة 4.85% معدل نمو سنوي مركب حتى عام 2030.

- حسب الغرض النهائي، استحوذت الأزياء والملابس العادية على 65.71% من سوق الملابس الفاخرة في عام 2024؛ وتسجل الملابس الرياضية العصرية أعلى معدل نمو سنوي مركب متوقع بنسبة 5.21% للفترة 2025-2030.

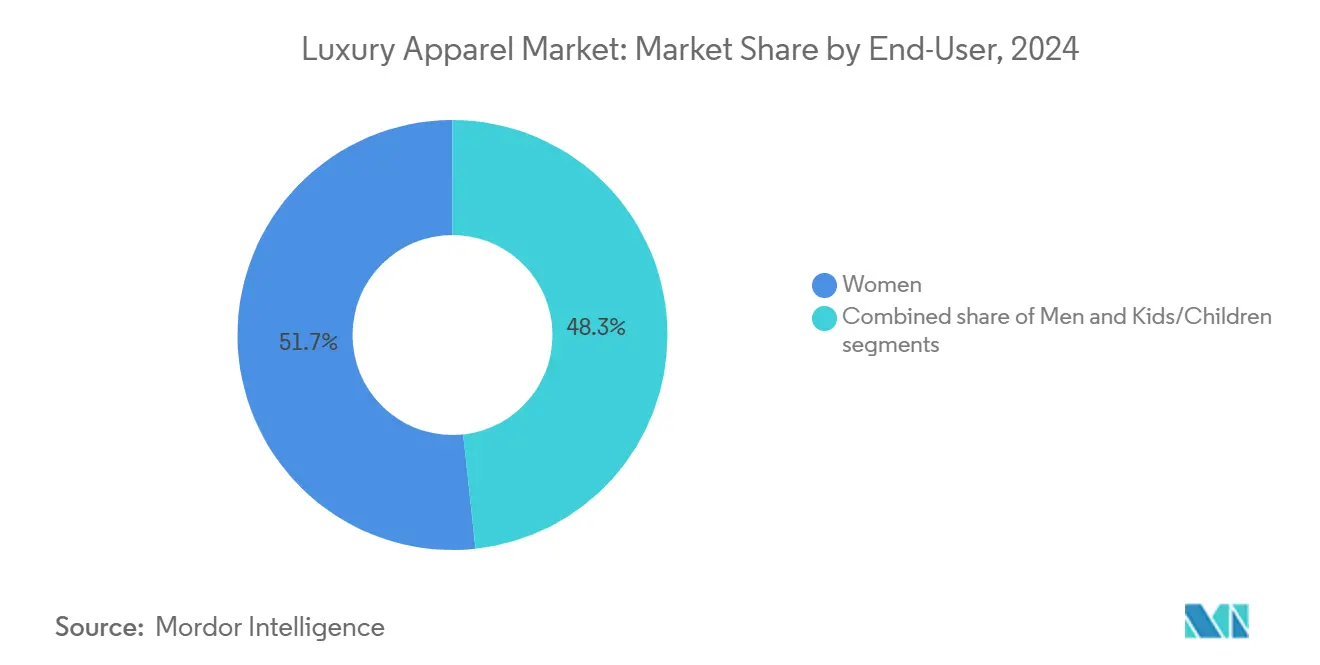

- حسب المستخدم النهائي، هيمنت النساء بحصة سوقية 51.65% في عام 2024، بينما يظهر قطاع الأطفال معدل نمو سنوي مركب 5.74% حتى عام 2030.

- حسب قناة التوزيع، استحوذت المتاجر المتخصصة على حصة 37.21% في عام 2024، وتوسعت متاجر البيع بالتجزئة الإلكترونية بأسرع معدل بنسبة 6.21% معدل نمو سنوي مركب خلال فترة التوقعات.

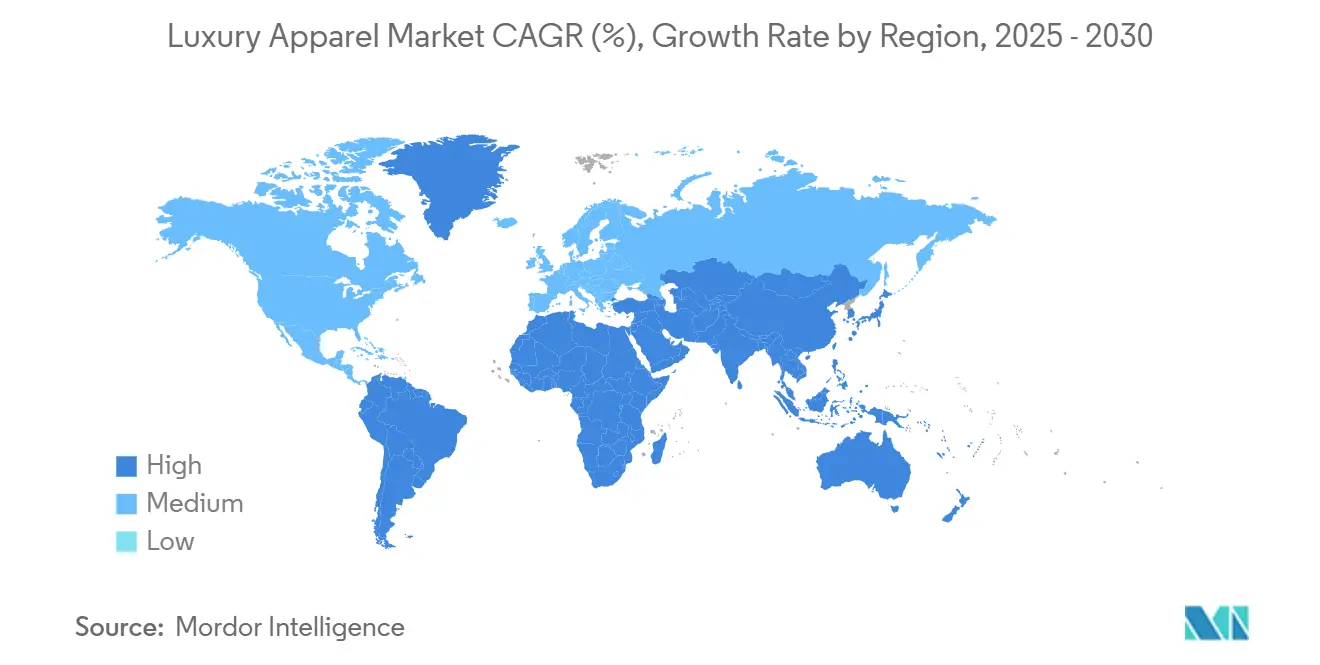

- حسب الجغرافيا، شكلت أمريكا الشمالية نسبة 27.98% في عام 2024، لكن آسيا والمحيط الهادئ تسجل أقوى معدل نمو سنوي مركب إقليمي بنسبة 6.64% حتى عام 2030.

اتجاهات ورؤى سوق الملابس الفاخرة العالمية

تحليل تأثير العوامل المحركة

| العامل المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الطلب المتزايد على المواد الفاخرة المستدامة | +0.8% | عالمي، مع الاتحاد الأوروبي يقود التطبيق التنظيمي | المدى المتوسط (2-4 سنوات) |

| تأثير وسائل التواصل الاجتماعي والمصادقة من المشاهير | +1.2% | عالمي، مع أقوى تأثير في أمريكا الشمالية وآسيا والمحيط الهادئ | المدى القصير (≤ سنتان) |

| التقدم التكنولوجي في الأقمشة والتصميم | +0.6% | عالمي، مع مراكز الابتكار في أوروبا وأمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| عولمة اتجاهات الأزياء | +0.7% | عالمي، مع تسارع الأسواق الناشئة | المدى المتوسط (2-4 سنوات) |

| توسع الملابس الشارعية الفاخرة والملابس الرياضية العصرية | +0.9% | أمريكا الشمالية وآسيا والمحيط الهادئ كمحور، مع انتشار إلى أوروبا | المدى المتوسط (2-4 سنوات) |

| زيادة السفر والسياحة | +0.5% | عالمي، مع أنماط تعافي متفاوتة حسب المنطقة | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

الطلب المتزايد على المواد الفاخرة المستدامة

تعيد التفويضات التنظيمية تشكيل اقتصاديات إنتاج الملابس الفاخرة. متطلبات جواز السفر الرقمي للمنتجات في الاتحاد الأوروبي تُدخل تكاليف امتثال جديدة، معززة بشكل غير مباشر المزايا التنافسية لقادة السوق. تحت قانون استرداد المنسوجات المسؤول في كاليفورنيا لعام 2024، يجب على المنتجين الذين تزيد إيراداتهم عن مليار دولار أمريكي الانضمام إلى منظمات مسؤولية المنتج بحلول يوليو 2026. هذه الخطوة تُقيم حاجزاً تنظيمياً فعلياً، مفضلة اللاعبين الفاخرين الراسخين وموحدة حصتهم السوقية. الإطار الضريبي المقترح في فرنسا للأزياء السريعة، المماثل لضرائب السجائر، يفيد العلامات التجارية الفاخرة بشكل غير مباشر. تسعيرها المتميز وحجم الإنتاج المحدود يتماشى مع أهداف الاستدامة. توجيه الاتحاد الأوروبي للعناية الواجبة في الاستدامة المؤسسية، المقرر تنفيذه بحلول عام 2027، يفضل العلامات التجارية الفاخرة التي تتباهى بشفافية سلسلة التوريد [1]المصدر: المفوضية الأوروبية، "العناية الواجبة في الاستدامة المؤسسية"، commission.europa.eu. في المقابل، يتصارع اللاعبون الأصغر مع تكاليف امتثال أعلى. استجابة لهذه البيئة التنظيمية المتطورة، تتجه العلامات التجارية الفاخرة بشكل متزايد إلى أنظمة المصادقة القائمة على البلوك تشين.

تأثير وسائل التواصل الاجتماعي والمصادقة من المشاهير

تغير العلامات التجارية الفاخرة استراتيجياتها، منتقلة من مجرد المصادقات إلى تكامل أعمق داخل أنظمة العلامة التجارية. هذا التطور يشهد دور الكماليات في التنافس بشراسة على شراكات المواهب الحصرية، مضخمة جهودها التسويقية. مثال رئيسي على هذا التحول هو توقيع شانيل في عام 2025 لكندريك لامار كسفير للعلامة التجارية. هذه الخطوة تؤكد على تحول استراتيجي، مشددة على التأثير الثقافي فوق مجرد الوصول الديموغرافي، مستهدفة المستهلكين الأصغر سناً بشكل مباشر. في مثال آخر، يبرز التعاون بين نايكي وكيم كارداشيان في نايكسكيمز تقارباً بين علامات الكماليات والعلامات المجاورة. هنا، نفوذ المصادقات من المشاهير يولد فئات منتجات جديدة، متحدياً حدود الكماليات التقليدية. علاوة على ذلك، يؤيد المؤثرون العالميون على وسائل التواصل الاجتماعي بشكل متزايد علامات الملابس الفاخرة، عارضين فوائدها وجودتها من خلال الفيديوهات القصيرة والريلز. هذا الاتجاه يتردد بشكل خاص مع الجيل Z والجيل Y، مدفوعاً بمشاركتهم المرتفعة مع وسائل التواصل الاجتماعي. مدعماً لهذا، كشفت بيانات من ستات كاونتر جلوبال ستاتس في عام 2025 أن 66.08% من الأفراد في المملكة المتحدة كانوا على فيسبوك، بينما استخدم 10.73% إنستغرام [2]المصدر: ستات كاونتر جلوبال ستاتس، "استخدام وسائل التواصل الاجتماعي في المملكة المتحدة"، gs.statcounter.com.

التقدم التكنولوجي في الأقمشة والتصميم

تسخر العلامات التجارية الفاخرة التنبؤ بالطلب المدفوع بالذكاء الاصطناعي لتقليل هدر المخزون، مع الحفاظ على حصريتها. الذكاء الاصطناعي التوليدي يمهد الطريق للتخصيص الجماعي، مضمناً بقاء معايير الجودة الحرفية سليمة. ظهور المنسوجات الذكية، مقترناً بتكامل تكنولوجيا القابلة للارتداء، يولد فئات منتجات جديدة في الملابس الرياضية العصرية الفاخرة، مامزجاً بسلاسة بين الأداء التقني والجاذبية الجمالية. مبادرات البلوك تشين من LVMH تعرض قوة تكنولوجيا التوأم الرقمي، صانعة تمثيلات افتراضية للمنتجات لا تعزز فقط مشاركة العملاء بل تضمن أيضاً قابلية التتبع في سلسلة التوريد. هذا الدمج بين الحرفية التقليدية والابتكار الرقمي المتطور يمكّن العلامات التجارية الفاخرة من الحفاظ على أصالة تراثها، مع تلبية المستهلكين المعاصرين الذين يولون الأولوية للتقدم التكنولوجي والإدارة البيئية.

عولمة اتجاهات الأزياء

البث المباشر لعروض الأزياء ومنصات التواصل الاجتماعي تقصر الوقت بين بداية الاتجاه وظهوره التجاري. يتبنى المصممون نهجاً "عالمي محلي"، مامزجين عناصر العلامة التجارية العالمية مع الزخارف المحلية للتواصل مع الأسواق في المناطق عالية النمو مثل جنوب شرق آسيا. في عام 2024، تفوقت فيا مونتي نابوليونه في ميلان على الجادة الخامسة في نيويورك، لتصبح أغلى شارع تجزئة عالمياً، مبرزة جاذبية عواصم الأزياء الكبرى للسياح، كما أفاد theguardian.com. بسبب تحديات الخدمات اللوجستية المتعلقة بالبريكست، نقل العديد من المصممين البريطانيين عروضهم الرئيسية إلى ميلان، موضحين كيف يمكن للأحداث الجيوسياسية تحويل المراكز الإبداعية. الانتشار السريع للمعلومات يمكّن الاتجاهات المتخصصة من اكتساب جاذبية عالمية فورياً تقريباً، مما يستدعي سلاسل توريد متجاوبة وتشكيلات منتجات مستندة إلى البيانات.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| انتشار المنتجات المقلدة | -0.6% | عالمي، مع أعلى تأثير في آسيا والمحيط الهادئ والأسواق الناشئة | المدى الطويل (≥ 4 سنوات) |

| الطلب الأقل من المستهلكين الحساسين للأسعار | -0.8% | عالمي، مع تأثيرات واضحة في أوروبا والمناطق الحساسة للأسعار | المدى المتوسط (2-4 سنوات) |

| التبني البطيء في المناطق الحساسة للأسعار | -0.5% | الأسواق الناشئة والاقتصادات النامية | المدى الطويل (≥ 4 سنوات) |

| تحديات موازنة الحصرية مع إمكانية الوصول | -0.4% | عالمي، مع آثار استراتيجية لوضعية العلامة التجارية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

انتشار المنتجات المقلدة

تقوض المنتجات المقلدة سوق الملابس الفاخرة من خلال تعريض سلامة الأسعار للخطر وتقليل هيبة العلامة التجارية. النسخ المقلدة المتطورة اليوم تحاكي عن كثب الأقمشة الأصلية وعلامات الربط وحتى الهويات الرقمية. هذا أجبر اللاعبين الشرعيين على الاستثمار في الحمايات القانونية وتدريب الجمارك والمصادقة الجنائية. المجموعات الكبرى، التي تقود اتحادات البلوك تشين، تدخل علامات متسلسلة يمكن للمستهلكين قراءتها عبر التطبيقات. إلا أن هذا التبني يبقى غير متكافئ وكثيف رأس المال، كما يبرز whitecase.com. في الأسواق النامية، خاصة في أجزاء من آسيا والمحيط الهادئ، تشكل مجموعات الإنتاج الراسخة تحديات للتطبيق. مع مرور الوقت، بينما يستنزف التهديد المقلد الموارد، إلا أنه يدفع القطاع في الوقت نفسه نحو تكنولوجيات أمنية متطورة ويعزز التعاون الأوثق مع سلطات الجمارك.

الطلب الأقل من المستهلكين الحساسين للأسعار

بين عامي 2020 و2024، شعر مشتري الكماليات من الفئة المتوسطة بوطأة الزيادات الحادة في الأسعار، وهي خطوة تهدف إلى مواجهة تضخم المواد الخام والخدمات اللوجستية. يتجه المستهلكون الأصغر سناً بشكل متزايد إلى القنوات المستعملة وخدمات التأجير، باحثين عن هيبة العلامة التجارية دون السعر الباهظ. حركة "نواة الاستهلاك المنخفض" الفيروسية على وسائل التواصل الاجتماعي تدعو لشراء عناصر أقل لكن عالية الجودة، دافعة المتسوقين الطموحين نحو المجموعات القديمة. بينما تواصل الأسر فائقة الثراء إنفاقها، تتصارع العلامات التجارية المعتمدة على المشترين العرضيين مع ضغوط الحجم. تستجيب بعض العلامات التجارية بتوسيع الخطوط التمهيدية أو تعزيز الخدمات التجريبية، لكنها تجد نفسها على حبل مشدود، متوازنة بين إمكانية الوصول والحصرية.

تحليل القطاعات

حسب نوع المنتج: العفوية تقود تطور السوق

في عام 2024، استحوذت القمصان على 45.21% من المبيعات، مؤكدة تحول المستهلكين نحو القطع اليومية المرتقية التي تمزج بسلاسة بين الراحة ونفحات الكوتور. هذه الهيمنة لا تؤكد فقط تركيز سوق الملابس الفاخرة على الأساسيات بل تبرر أيضاً التسعير المتميز للقطن الفاخر ومزائج الحرير واللمسات الحرفية. السترات والقمصان الرياضية والقلنسوات مهيأة لأسرع صعود في الإيرادات، متوقعة بمعدل نمو سنوي مركب 4.85%. هذا الارتفاع يُعزى إلى التوسع المتزايد لتنوع الأقمشة التقنية، بما في ذلك الأغشية القابلة للتنفس والكشمير المقاوم للماء. في الوقت نفسه، كبسولات الملابس الشارعية الفاخرة، التي تُكشف بشكل متكرر عبر السحوبات الإلكترونية، تحفز كلاً من معدلات البيع والضجة الاجتماعية.

تلبي الفساتين والعباءات الاحتياجات الاحتفالية، بينما يقدم الجينز بوابة، مجذباً الديموغرافيات الأصغر سناً إلى أنظمة العلامة التجارية الناضجة للبيع المتقاطع المستقبلي للعناصر عالية الهامش. مستقبلياً، من المتوقع أن يشهد سوق الملابس الفاخرة ارتفاعاً في الاستثمارات نحو الملابس الداخلية المتميزة. العلامات التجارية حريصة على الاستفادة من قصة راحة "الملاصق للجلد". في الوقت نفسه، تحصد الشورتات والتنانير المكافآت من دوران المستهلكين الأثرياء نحو ملابس المنتجعات، اتجاه معزز أكثر بارتفاع السفر الترفيهي. عبر المجلس، تصبح صفات مثل المتانة وخدمات الإصلاح والمواد القابلة لإعادة التدوير محركات شراء محورية، متفوقة على الاعتبارات الجمالية التقليدية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الغرض النهائي: الملابس الرياضية العصرية تعيد تشكيل حدود الكماليات

في عام 2024، استحوذت الأزياء والملابس العادية على حصة إيراد مهيمنة 65.71%، مؤكدة مكانتها كخيار نمط حياة وليس مجرد ملابس خاصة بمناسبات. الملابس الرياضية العصرية، إلا أنها، مهيأة للتوسع بمعدل نمو سنوي مركب قوي 5.21%، متفوقة على جميع الفئات الأخرى ومبرزة تحول سوق الملابس الفاخرة نحو الأناقة المدفوعة بالأداء. مع ارتفاع المشاركة الرياضية، يدشن لاعبو السوق خطوط ملابس رياضية عصرية فاخرة لتلبية هذا الطلب المتنامي. بيانات من سبورتس إنجلاند في عام 2024 كشفت أن 6,695.5 ألف فرد شاركوا في صفوف اللياقة، بينما شارك 2,222.5 ألف في كرة القدم عبر المملكة المتحدة [3]المصدر: سبورتس إنجلاند، "عدد الأشخاص المشاركين في الرياضة في المملكة المتحدة"، sportsengland.com. العناصر الفاخرة الآن منسوجة بسلاسة في خزائن محورية العافية، من الليغنغز التقنية المصنوعة من البوليأميد المعاد تدويره إلى قمصان المرينو المقاومة للرائحة وقلنسوات الكشمير الماصة للرطوبة. هذا التطور يؤكد شهية المستهلك المتنامية للملابس التي تزاوج الوظائف مع الجماليات الراقية، دافعة التقدمات في تكنولوجيا الأقمشة والتصميم.

مع ارتفاع الوعي الصحي وانخفاض قوانين اللباس المكتبي وكسب نماذج العمل الهجين جذباً، يتصاعد الطلب على الملابس المتعددة الاستخدامات. العلامات التجارية الفاخرة، مستفيدة من تقنيات الحياكة الخاصة والتصاميم البيوميكانيكية، تضع علامات أسعار متميزة على الملابس التي تنتقل بسلاسة من جلسات الجيم إلى تناول الطعام الراقي. مع تضبب الحدود بين الرياضة والأزياء بشكل متزايد، هناك فرصة ناضجة للمتاجرة المتقاطعة مع معدات السفر والأحذية والإكسسوارات، مما ينتج عنه ارتفاع إنفاق العملاء. علاوة على ذلك، هذا الدمج بين الرياضة والأناقة يحفز الشراكات بين علامات الكماليات وشركات الملابس النشطة، مضخماً مسار نمو السوق.

حسب المستخدم النهائي: التحولات الجيلية تقود النمو

في عام 2024، شكلت النساء 51.65% من الإنفاق، مبرزات دورهن المحوري في دورات التصميم والميزانيات التسويقية. هذه المساهمة الكبيرة تؤكد أهمية تخصيص الاستراتيجيات لتلبية تفضيلات ومطالب هذه الديموغرافيا. في الوقت نفسه، شهد خط الأطفال أسرع نمو بمعدل نمو سنوي مركب 5.74%، محولاً القطع الأيقونية إلى مصغرات مربحة. هذا النمو مدفوع بالاتجاه المتزايد للآباء للاستثمار في الملابس المتميزة لأطفالهم، نظراً إليها كانعكاس لنمط حياتهم ومكانتهم. التعرض المبكر للعلامات التجارية يعزز الولاء مدى الحياة، مما يمكّن الآباء من عرض وضع الأسرة من خلال الملابس المنسقة.

بينما يتخلف سوق ملابس الأطفال الفاخرة عن نظيره للبالغين، تُقدم الاقتصادات الناشئة ذات الدخل المتاح المرتفع بسرعة فرصاً لنمو رقمين. الطبقة الوسطى المتنامية في هذه المناطق تولي أولوية متزايدة للملابس عالية الجودة والماركات للأطفال، مما يغذي توسع السوق أكثر. أزياء الرجال تتطور، مع اهتمام مرتفع بمزائج الخياطة الشارعية المفصلة والملابس الخارجية الفاخرة المصممة لساكني المدن التقنيين. هذا التحول يعكس اتجاهاً أوسع للرجال الساعين لملابس متعددة الاستخدامات ووظيفية تتماشى مع أساليب حياتهم الحضرية. إضافة، المجموعات المحايدة جنسياً لا توسع فقط التشكيلة بل تخفف أيضاً مخاطر المخزون من خلال تلبية نطاق أوسع من أنواع الجسم من مجموعة SKU واحدة. هذه المجموعات تلبي الطلب المتنامي للشمولية والتكيف في الأزياء، مناشدة قاعدة مستهلكين متنوعة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: التحول الرقمي يتسارع

في عام 2024، هيمنت المتاجر المتخصصة على نسبة كبيرة 37.21% من الدوران، مؤكدة أهمية المساحات المنسقة. هذه المساحات، المزودة بمستشارين خبراء، لا تقدم فقط التنسيق عبر الفئات بل توفر أيضاً خدمات ما بعد البيع الأساسية. في الوقت نفسه، تشهد متاجر البيع بالتجزئة الإلكترونية أسرع نمو بين القنوات، مفتخرة بمعدل نمو سنوي مركب 6.21%. تعزز العلامات التجارية تجربة التسوق الإلكتروني من خلال دمج أدوات صالة العرض ثلاثية الأبعاد الغامرة ومساعدة التنسيق بالدردشة المباشرة وحتى توصيلات البريد السريع في نفس اليوم. يميل سوق الملابس الفاخرة بشكل متزايد على الاستراتيجيات متعددة القنوات، مع تقريباً كل رحلة شراء تربط الآن بين المنصات الرقمية والمتاجر الفيزيائية.

الحصرية الحساسة للوقت هي اسم اللعبة. التركيبات المنبثقة وبوتيكات المنتجعات والمتاجر الرئيسية في المطارات ليست فقط مكملات للمتاجر الأساسية؛ إنها تلتقط استراتيجياً السياح ذوي الإمكانات الإنفاقية العالية. يصبح تجار التجزئة أكثر اعتماداً على البيانات، مستخدمين رؤى التجارة الإلكترونية من الطرف الأول لتخصيص تشكيلات المنتجات وتعديل المخزونات في الوقت الحقيقي وتخصيص التجارب داخل المتجر. حتى بعد الشراء، تلعب المنصات الرقمية دوراً محورياً، مؤسسة مشاركة المجتمع من خلال تنبيهات العناصر المحدودة الإصدار ومكافآت الولاء، محولة بفعالية المشترين لمرة واحدة إلى رعاة مخلصين.

التحليل الجغرافي

في عام 2024، شكلت أمريكا الشمالية 27.98% من إيرادات الكماليات العالمية، مدعومة بتراثها الكمالي الغني والتركيز العالي للأفراد فائقي الثراء والإنفاق السياحي القوي. افتتاح برانتيمبس لمتجر رئيسي بمساحة 55,000 قدم مربع في نيويورك يؤكد الاستثمار المستمر في العقارات المرموقة، حتى وسط ارتفاع التجارة الإلكترونية. بينما تعقد قوانين الاستدامة المحلية، مثل تفويض استرداد المنسوجات في كاليفورنيا، العمليات، إلا أنها تكافئ أيضاً اللاعبين الراسخين القادرين على إدارة تكاليف الامتثال.

تقود آسيا والمحيط الهادئ سوق الملابس الفاخرة بمعدل نمو سنوي مركب 6.64%. هذا النمو مدفوع بارتفاع الدخول في الطبقة الوسطى والتحول نحو الشراء الرقمي وانتعاش السفر عبر الحدود. اليابان، مع الين الضعيف، تجذب السياح الباحثين عن الصفقات، مما يؤدي إلى مبيعات قياسية في المتاجر الكبرى مع انتعاش أعداد الزوار. في الوقت نفسه، استثمار هونغ كونغ لاند البالغ مليار دولار أمريكي لتطوير مجمع LANDMARK، مع 10 مفاهيم مايسون متعددة الطوابق، يشير إلى نظرة متفائلة على شهية الصين الكبرى للأزياء الفاخرة.

تتنقل أوروبا في مشهد من الطلب الراسخ واللوائح الصارمة. قوانين العناية الواجبة في الاستدامة المؤسسية المقبلة في الاتحاد الأوروبي ترفع معايير التوثيق، لكن البيوت الكبرى تحول هذا التحدي إلى فرصة، مستخدمة الشفافية كنقطة بيع فريدة. فيا مونتي نابوليونه في ميلان، التي تحقق الآن إيجاراً سنوياً قدره 23,583 دولار أمريكي لكل متر مربع، تقف شاهداً على مرونة مناطق التسوق الرئيسية، مدفوعة بالاهتمام السياحي. في الوقت نفسه، يعيد البريكست تشكيل حركة المواهب الإبداعية، مُدخلاً تحديات جديدة للمصادر والخدمات اللوجستية في الأعمال الأوروبية الشاملة. بينما تقدم أمريكا الجنوبية والشرق الأوسط وأفريقيا إمكانات نمو طويلة الأمد، تشكل تقلبات العملات والتحديات البنيوية عوائق للتوسع الفوري.

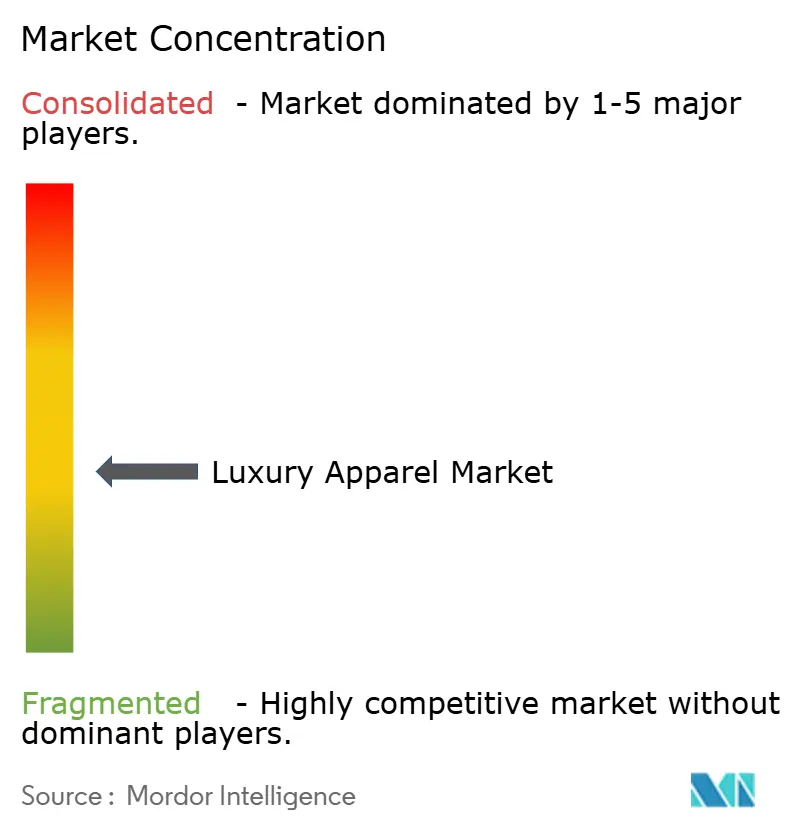

المشهد التنافسي

يهيمن اللاعبون الإقليميون والعالميون، خاصة البيوت التراثية، على سوق الملابس الفاخرة المجزأ بشكل معتدل، مستفيدين من حقوق العلامة التجارية وشبكات التوزيع الراسخة. هذا التركيز يقيم حواجز دخول هائلة، مما يجعل من الصعب على علامات الكماليات الجديدة التنقل بين متطلبات رأس المال وعوائق تطوير العلامة التجارية والوصول المحدود لقنوات التوزيع. تشهد الصناعة تحولاً استراتيجياً من المنافسة المحورية السعر إلى التركيز على الكفاءة التشغيلية. بشكل ملحوظ، علامات تجارية مثل شانيل وبرادا تستحوذ على الموردين، معززة سيطرة وسرعة سلسلة التوريد.

هذا التكامل الرأسي لا يسرع فقط استجابة السوق بل يرفع أيضاً مراقبة الجودة، وهو أمر بالغ الأهمية في مجال حيث تميز الحرفية العلامات التجارية. هناك سوق متنام حيث تتقاطع التكنولوجيا مع الكماليات التقليدية، خاصة في مجالات مثل الاستدامة والمشاركة الرقمية. تتجه العلامات التجارية إلى أنظمة إدارة الأصول المؤسسية (EAM)، مبسطة عمليات التصنيع والتجزئة، ومعززة كلاً من الامتثال وتجربة العملاء. هذه التقدمات تعيد تشكيل كيفية عمل علامات الكماليات في بيئة تنافسية متزايدة.

يتحول المشهد التنافسي، مرحباً بوافدين جدد مثل علامات الكماليات الرقمية أولاً التي تتجاوز قنوات التوزيع التقليدية والشركات الفاخرة المستدامة التي تعيد تشكيل تصورات السوق المتميز. مبرزاً تركيز الصناعة على تطوير العلامة التجارية والابتكار التقني، يكشف تقرير كيرينغ السنوي لعام 2024 عن إنفاق تسويقي ضخم قدره 1,058.31 مليون دولار أمريكي واستثمار ملحوظ قدره 290.96 مليون دولار أمريكي في الابتكار. هذه الاستثمارات تؤكد أهمية الحفاظ على موقع السوق من خلال التقدمات التكنولوجية وتطوير العلامة التجارية الاستراتيجي.

قادة صناعة الملابس الفاخرة

-

LVMH موت هينيسي لويس فويتون

-

برادا هولدينغ المحدودة

-

كيرينغ

-

كابري هولدينغز المحدودة

-

هيرميس الدولية

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- فبراير 2025: افتتحت لويفي متجرها الرئيسي الجديد CASA Loewe Shanghai في منطقة جينغآن، عند تقاطع نانجينغ ويست وتشانغدي رود. المساحة البالغة 695 متر مربع، أكبر متجر رئيسي للويفي في آسيا، تقدم مجموعة شاملة من المنتجات، بما في ذلك الملابس الجاهزة للرجال والنساء والعناصر الحصرية للمتجر.

- يناير 2025: أطلقت برادا مجموعة خريف/شتاء 2025 للرجال في أسبوع الأزياء في ميلان. المجموعة، المصممة من قبل ميوتشا برادا ورف سيمونز، تفحص الجوانب الأساسية للطبيعة البشرية وتأثيرها على التعبير الإبداعي.

- نوفمبر 2024: أعلنت غوتشي عن عودتها إلى عروض الأزياء المختلطة، عارضة مجموعات للرجال والنساء معاً. العلامة التجارية الفاخرة الإيطالية، تحت ملكية مجموعة كيرينغ، كشفت عن نيتها لتطبيق هذا التنسيق خلال أسابيع الأزياء النسائية في ميلان في فبراير 2025، متماشية مع موسم خريف/شتاء 2025-26. علاوة على ذلك، العلامة التجارية مهيأة لكشف مجموعة ربيع/صيف 2026 في سبتمبر 2025. فوق ذلك، مجموعة كروز مختلطة لعام 2026 مقرر أن تظهر لأول مرة في 15 مايو في فلورنسا.

- نوفمبر 2024: تعاونت دولتشي وغابانا مع SKIMS لإطلاق مجموعة حصرية تدمج الكماليات الإيطالية مع الراحة الحديثة. هذا الخط المحدود الإصدار يضم مجموعة من قطع الملابس الجاهزة والملابس الداخلية، عارضاً طبعة النمر الأيقونية لدولتشي وغابانا إلى جانب تصاميم SKIMS الإيجابية للجسم المميزة.

نطاق تقرير سوق الملابس الفاخرة العالمي

الملابس الفاخرة عادة ما تكون عصرية أو متطورة أو من الفئة العليا، وغالية الثمن. العلامات التجارية لا تركز فقط على تقديم أحدث الإطلالات بل تلبي أيضاً الاتجاهات الثقافية وثقافة الشارع لجذب أنواع مختلفة من المستهلكين.

سوق الملابس الفاخرة مقسم حسب نوع المنتج والغرض النهائي والمستخدم النهائي وقناة التوزيع والجغرافيا. حسب نوع المنتج، السوق مقسم إلى البناطيل والجينز والقمصان والشورتات والتنانير والسترات والقمصان الرياضية والقلنسوات والملابس الداخلية والفساتين والعباءات وأنواع المنتجات الأخرى. السوق مقسم حسب الغرض النهائي إلى الملابس الرياضية العصرية والأزياء والملابس العادية. حسب المستخدم النهائي، السوق مقسم إلى الرجال والنساء والأطفال. حسب قنوات التوزيع، السوق مقسم إلى المتاجر المتخصصة ومتاجر البيع بالتجزئة الإلكترونية وقنوات التوزيع الأخرى. السوق مقسم جغرافياً إلى أمريكا الشمالية وأوروبا وآسيا وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

تم قياس السوق بالقيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| البناطيل |

| الجينز |

| القمصان |

| الشورتات والتنانير |

| السترات والقمصان الرياضية والقلنسوات |

| الملابس الداخلية |

| الفساتين والعباءات |

| أنواع المنتجات الأخرى |

| الملابس الرياضية العصرية |

| الأزياء والملابس العادية |

| الرجال |

| النساء |

| الأطفال |

| المتاجر المتخصصة |

| متاجر البيع بالتجزئة الإلكترونية |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| هولندا | |

| إيطاليا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| إسبانيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| أستراليا | |

| إندونيسيا | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| تشيلي | |

| كولومبيا | |

| البيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| جنوب أفريقيا | |

| نيجيريا | |

| المملكة العربية السعودية | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | البناطيل | |

| الجينز | ||

| القمصان | ||

| الشورتات والتنانير | ||

| السترات والقمصان الرياضية والقلنسوات | ||

| الملابس الداخلية | ||

| الفساتين والعباءات | ||

| أنواع المنتجات الأخرى | ||

| حسب الغرض النهائي | الملابس الرياضية العصرية | |

| الأزياء والملابس العادية | ||

| حسب المستخدم النهائي | الرجال | |

| النساء | ||

| الأطفال | ||

| حسب قناة التوزيع | المتاجر المتخصصة | |

| متاجر البيع بالتجزئة الإلكترونية | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| هولندا | ||

| إيطاليا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| إسبانيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| إندونيسيا | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| تشيلي | ||

| كولومبيا | ||

| البيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| جنوب أفريقيا | ||

| نيجيريا | ||

| المملكة العربية السعودية | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم الحالي لسوق الملابس الفاخرة؟

يُقدر سوق الملابس الفاخرة بقيمة 138.64 مليار دولار أمريكي في عام 2025.

كم سرعة نمو سوق الملابس الفاخرة المتوقعة؟

من المتوقع أن يسجل معدل نمو سنوي مركب 4.48%، ليصل إلى 172.64 مليار دولار أمريكي بحلول عام 2030.

أي فئة منتج تقود سوق الملابس الفاخرة؟

تحتل القمصان أكبر حصة في عام 2024 بنسبة 45.21%، عاكسة التحول نحو الملابس اليومية المرتقية.

أي منطقة تظهر أقوى توقعات نمو؟

من المتوقع أن تتوسع آسيا والمحيط الهادئ بمعدل نمو سنوي مركب 6.64% حتى عام 2030، مدفوعة بارتفاع إنفاق الطبقة الوسطى وتبني التسوق الرقمي.

آخر تحديث للصفحة في: