حجم وحصة سوق الأحذية

تحليل سوق الأحذية من قبل Mordor Intelligence

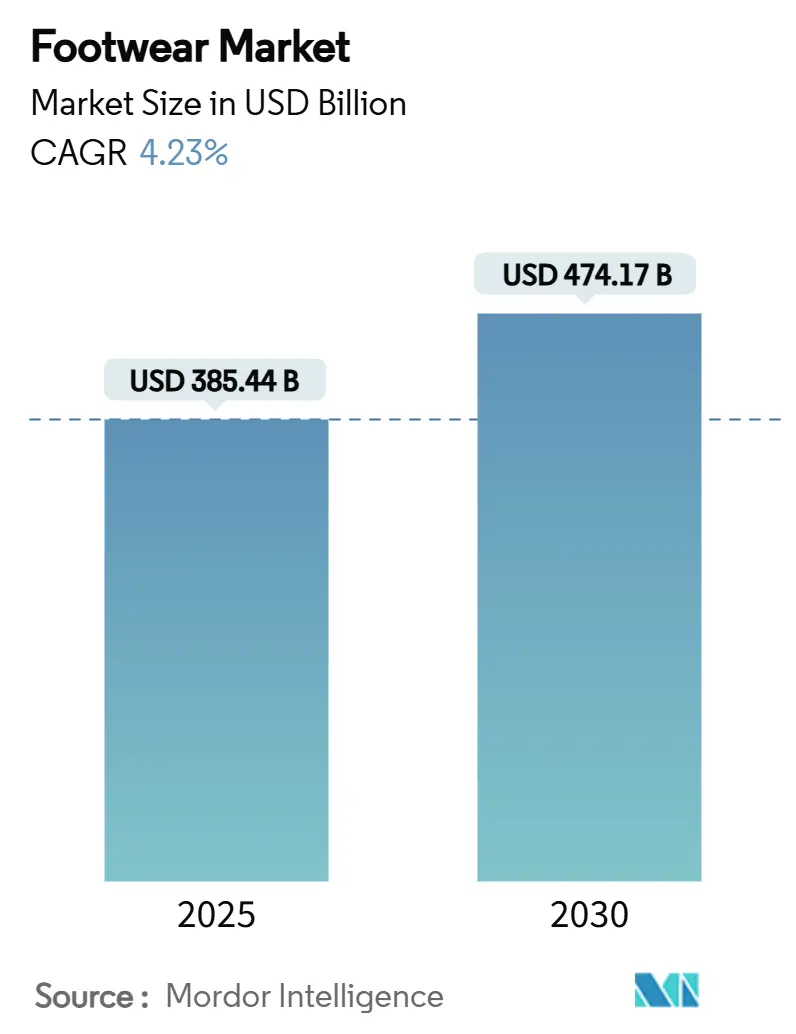

بلغ حجم السوق العالمية للأحذية 385.44 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 474.17 مليار دولار أمريكي بحلول عام 2030، بنمو بمعدل نمو سنوي مركب قدره 4.23% خلال الفترة 2025-2030. مع تكيف القطاع مع الاتجاه المتزايد للأزياء الرياضية العملية، واحتضان متطلبات الاستدامة، وشهود صعود العلامات التجارية المباشرة للمستهلك (D2C)، فإنه يستمر في التوسع بثبات. تعكس الشعبية المتزايدة للأزياء الرياضية العملية تغيير تفضيلات المستهلكين للملابس متعددة الاستخدامات والمريحة، بينما تدفع متطلبات الاستدامة الابتكار في المواد وعمليات الإنتاج. يعيد صعود العلامات التجارية المباشرة للمستهلك تشكيل نماذج التجارة التقليدية من خلال تمكين العلامات التجارية من إقامة علاقات مباشرة مع المستهلكين، وتعزيز تجربة العملاء والولاء. بينما تقف آسيا والمحيط الهادئ كمركز للإنتاج والاستهلاك، تتأثر استراتيجيات التصميم العالمي وسلسلة التوريد بالتحولات التنظيمية، ولا سيما لائحة التصميم البيئي للمنتجات المستدامة (ESPR) في الاتحاد الأوروبي، والتي تهدف إلى تحسين استدامة المنتجات وتقليل الأثر البيئي[1]المصدر: المفوضية الأوروبية، "قواعد الاتحاد الأوروبي الجديدة لقياس الأثر البيئي للملابس والأحذية"، environment.ec.europa.eu. يزداد تعقيد المشهد من خلال جهود الدمج من الرعاة الماليين وتجار التجزئة، حيث تسعى الشركات إلى تعزيز مواقعها في السوق من خلال عمليات الدمج والاستحواذ. تضغط المنافسة المتزايدة بسبب تقلبات أسعار المواد على هوامش الربح، بينما يخلق ظهور مصادر إيرادات جديدة من خلال زيادة المشاركة الرقمية، مثل التجارة الإلكترونية ومنصات وسائل التواصل الاجتماعي، فرصاً للنمو والابتكار.

النقاط الرئيسية للتقرير

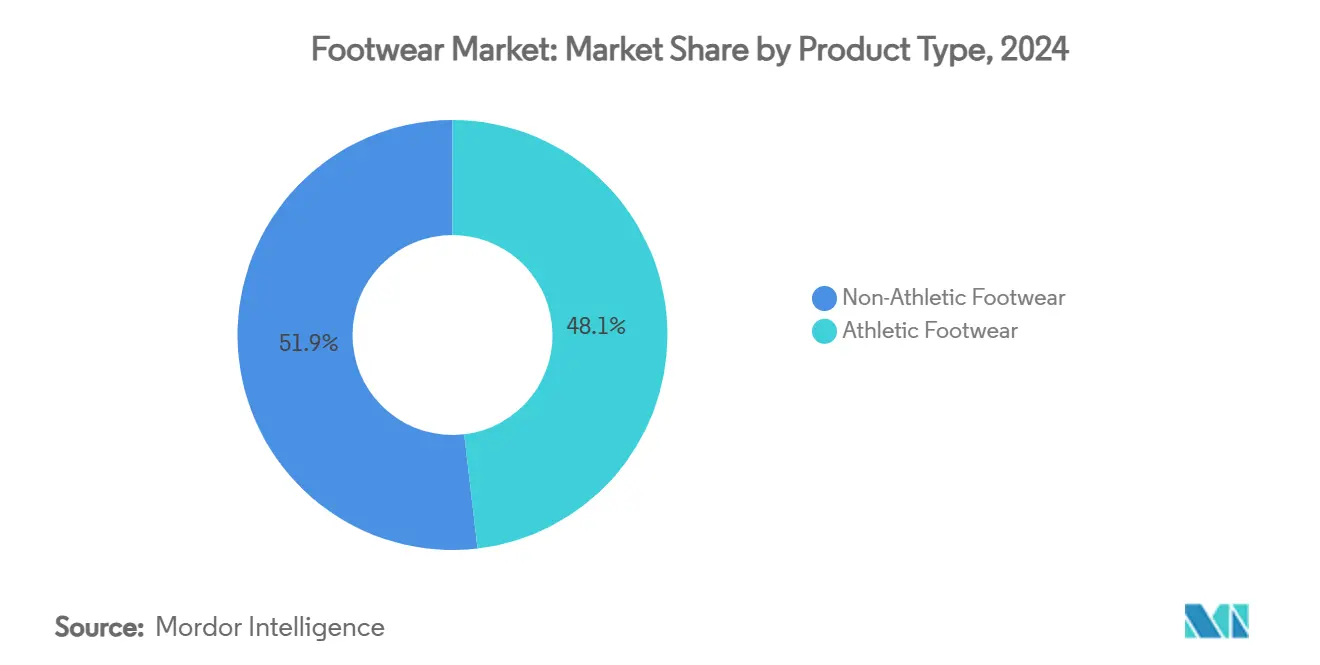

- حسب نوع المنتج، استحوذت الأحذية غير الرياضية على 51.86% من حصة سوق الأحذية في عام 2024، بينما من المتوقع أن تسجل الأحذية الرياضية أسرع معدل نمو سنوي مركب قدره 6.86% خلال الفترة 2025-2030.

- حسب النوع الاجتماعي، استحوذت النساء على 48.53% من مبيعات عام 2024، ومن المتوقع أن يتوسع قطاع الأطفال بمعدل نمو سنوي مركب قدره 6.35% حتى عام 2030.

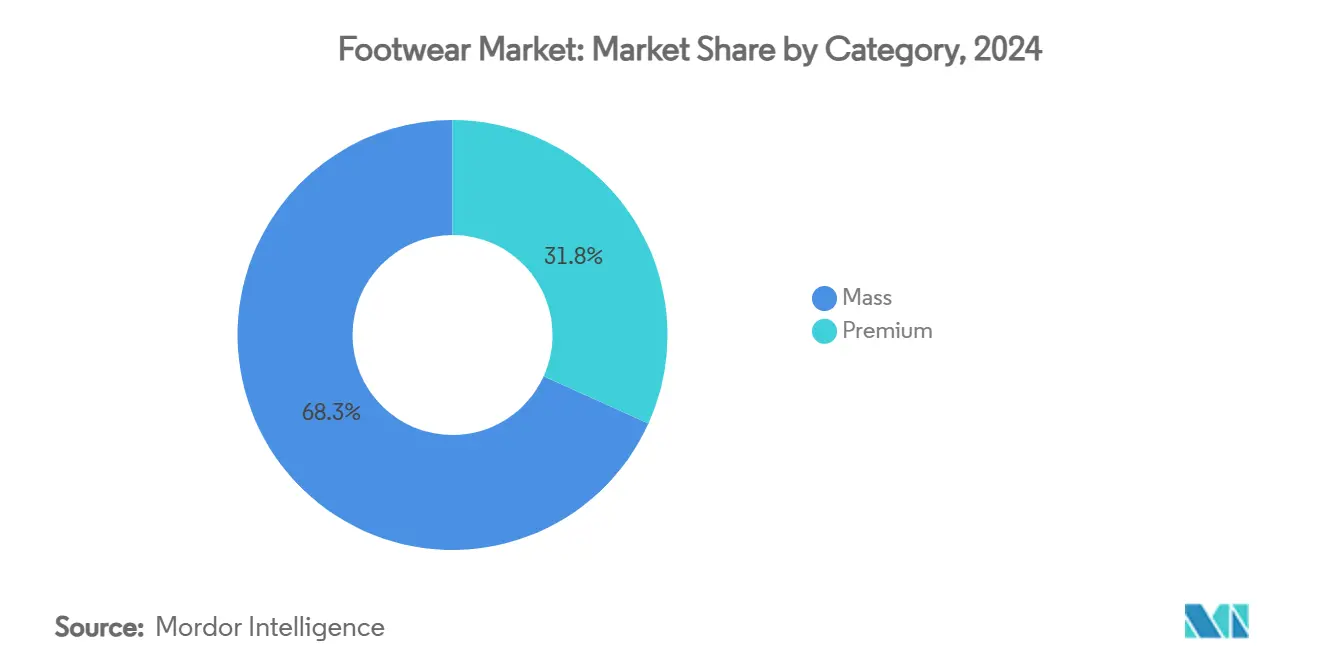

- حسب الفئة، هيمنت الفئة الشعبية بـ 68.25% من الإيرادات في عام 2024، بينما من المتوقع أن تنمو المنتجات الممتازة بمعدل نمو سنوي مركب قدره 5.45% في نفس الأفق الزمني.

- حسب قناة التوزيع، استحوذت المتاجر المتخصصة على 57.38% من المبيعات في عام 2024، ومن المتوقع أن تحقق التجارة الإلكترونية معدل نمو سنوي مركب قدره 5.84% حتى عام 2030.

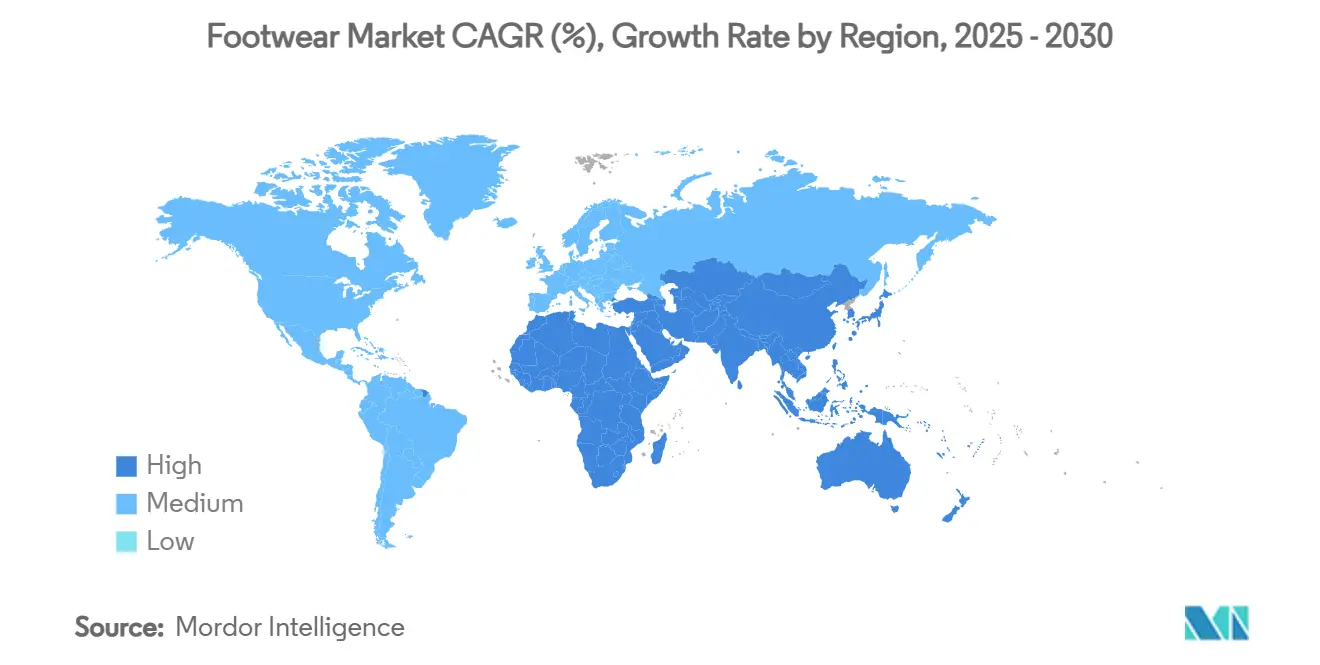

- حسب المنطقة، مثلت آسيا والمحيط الهادئ 41.68% من الطلب في عام 2024، بينما تستعد منطقة الشرق الأوسط وأفريقيا لمعدل نمو سنوي مركب قدره 7.23% خلال فترة التوقعات.

اتجاهات ورؤى السوق العالمية للأحذية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد الطلب على أحذية الأزياء الرياضية العملية | +1.2% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| التسويق القوي وروابط المؤثرين | +0.8% | المراكز الحضرية العالمية | المدى القصير (≤ سنتان) |

| صعود المواد المستدامة والحيوية | +0.6% | أوروبا، أمريكا الشمالية، التوسع إلى آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| نمو العلامات التجارية الرقمية المباشرة للمستهلك | +0.9% | الأسواق المتقدمة عالمياً | المدى المتوسط (2-4 سنوات) |

| الاعتماد الشامل للأحذية الذكية والمتصلة | +0.4% | أمريكا الشمالية، آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| توسع ثقافة إعادة البيع وعشاق الأحذية الرياضية | +0.3% | أمريكا الشمالية، أوروبا، آسيا الحضرية والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الطلب على أحذية الأزياء الرياضية العملية

تدمج الأزياء الرياضية العملية بشكل متزايد بين عالمي الرياضة والأزياء العادية، لتصبح عنصراً أساسياً في خزانة الملابس اليومية وتدفع مبيعات قوية، حتى في الأسواق الراسخة. في عام 2024، شهدت Adidas ارتفاعاً بنسبة 17% في مبيعات الأحذية، مدفوعة بشكل أساسي بالتصاميم الموجهة نحو الأداء. تدمج العلامات التجارية الحديثة الرغاوي الخفيفة الوزن وألواح إعادة الطاقة في تصاميمها الحياتية، مما يسمح لقطعة واحدة بالانتقال بسلاسة من النادي الرياضي إلى المكتب والمناسبات الاجتماعية. هذا المزج لا يسحب حصة السوق من العلامات التجارية للأزياء التقليدية فحسب، بل يدفع أيضاً الأسماء الفاخرة لتقديم مجموعات ذات طابع رياضي. كما أدت الشعبية المتزايدة للأزياء الرياضية العملية إلى تحولات كبيرة في تفضيلات المستهلكين، مع زيادة الطلب على المنتجات التي تجمع بين الوظائف والراحة والأناقة. كاستجابة، يعيد تجار التجزئة تشكيل عروضهم، مخصصين مساحة أكبر للأحذية الرياضية المركزة على الجري والمدربين القابلين للتكيف، بينما يستثمرون أيضاً في استراتيجيات التسويق التي تسلط الضوء على تعدد الاستخدامات والأداء لهذه المنتجات.

التسويق القوي وتعاونات المؤثرين

يعتمد اكتشاف العلامات التجارية في التجارة الاجتماعية بشكل متزايد على الشراكات الحقيقية مع المبدعين، مما يدفع التحويلات السريعة، خاصة مع الجيل Z. تمكن هذه الشراكات العلامات التجارية من التواصل مع جمهورها المستهدف على مستوى أكثر شخصية، وتعزز الثقة والولاء والمشاركة الأعمق. يحقق المؤثرون الصغار، الذين يقدمون مصداقية متخصصة، هذا بجزء من تكلفة الإعلام التقليدي، مما يسمح للعلامات التجارية المتحدية بالتوسع بسرعة والمنافسة بفعالية في السوق. تجعل قدرتهم على الرنين مع مجتمعات محددة منهم أصلاً قيماً للعلامات التجارية التي تهدف إلى إنشاء موطئ قدم قوي. يرتبط نجاح اليوم بالتحديثات المستمرة للمحتوى والإفصاحات الواضحة؛ يفقد الجمهور اهتمامه بسرعة إذا بدت التعاونات مدربة أو غير أصيلة. لمعالجة هذا التحول، تعزز الشركات التقليدية استوديوهاتها الداخلية، وتستثمر في قدرات إنشاء المحتوى، وتجرب تجارب التسوق المباشر للحفاظ على صلتها والتكيف مع سلوك المستهلك المتطور. تهدف هذه الاستراتيجيات إلى سد الفجوة بين الأساليب التقليدية والمتطلبات الديناميكية للتجارة الاجتماعية.

صعود المواد المستدامة والحيوية

مع حظر لائحة التصميم البيئي للمنتجات المستدامة (ESPR) تدمير المخزون غير المباع وإلزام جوازات السفر الرقمية للمنتجات لإمكانية التتبع، تطورت الاستدامة من مجرد تكتيك تموضع إلى متطلب ترخيص حاسم[2]المصدر: قانون الاتحاد الأوروبي، "إنشاء إطار عمل لوضع متطلبات التصميم البيئي للمنتجات المستدامة، تعديل التوجيه (EU) 2020/1828 واللائحة (EU) 2023/1542 وإلغاء التوجيه 2009/125/EC"، eur-lex.europa.eu. تهدف هذه الإجراءات إلى تعزيز الشفافية والمساءلة عبر سلسلة التوريد، مما يضمن أن المنتجات تلبي معايير بيئية صارمة. في عام 2025، أطلق موردون مثل Dow محافظ راتنجات دائرية حيوية، مما يوفر للعلامات التجارية بديلاً على نطاق تجاري للمدخلات التقليدية القائمة على البترول. هذه الراتنجات الدائرية الحيوية مستمدة من مصادر متجددة، مما يقلل الاعتماد على الوقود الأحفوري ويخفض البصمة الكربونية الإجمالية لعمليات الإنتاج. لا تحقق العلامات التجارية السريعة في تبني هذه التغييرات نقاط أسعار ممتازة فحسب، بل تعزز أيضاً أسهم علامتها التجارية من خلال الاصطفاف مع الطلب الاستهلاكي على الممارسات المستدامة. في المقابل، تواجه تلك المتأخرة تكاليف الامتثال والغرامات المحتملة والضرر السمعي الذي يمكن أن يؤثر على ثقة العملاء. تنتقل مبادئ التصميم الدائري، مثل النعال الوسطية القابلة للتدوير بالكامل وقواعد الأقدام القابلة لإعادة التعبئة، من المشاريع التجريبية إلى الإطلاق الشامل، أولاً في أوروبا وقريباً في جميع أنحاء العالم. لا تقلل هذه الابتكارات من النفايات فحسب، بل تعزز أيضاً نظاماً مغلق الحلقة، حيث يتم إعادة استخدام المواد وتدويرها، مما يسهم في مستقبل أكثر استدامة للصناعة.

نمو العلامات التجارية الرقمية المباشرة للمستهلك للأحذية

تستفيد الشركات المباشرة للمستهلك الخالصة من البيانات في الوقت الفعلي لضبط المنتجات والتسعير، واستعادة الهوامش التي تم التنازل عنها سابقاً لتجار الجملة. ومع ذلك، فإن ارتفاع تكاليف اكتساب العملاء والسوق الرقمي المشبع قد دفع إلى التحول نحو نهج متعدد القنوات. تحقق العلامات التجارية من الجيل التالي التي تزدهر اليوم توازناً بين واجهات متاجرها الخاصة والشراكات مع التجزئة. من خلال دمج القنوات المادية والرقمية، تعزز هذه العلامات التجارية تجارب العملاء، مما يوفر رحلات تسوق سلسة تلبي تفضيلات المستهلكين المتنوعة. لا تقلل هذه الاستراتيجية من تكاليف التنفيذ فحسب، بل توسع أيضاً نطاق وصولهم، كل ذلك مع الحفاظ على صوت علامة تجارية متسق. علاوة على ذلك، تسمح الشراكات مع التجزئة للعلامات التجارية بالاستفادة من قواعد العملاء المؤسسة والاستفادة من الخبرة التشغيلية لشركائها. نتيجة لذلك، يرفع هذا النهج الهجين توقعات الخدمة في جميع أنحاء سوق الأحذية، مما يدفع المنافسين إلى الابتكار والتكيف مع المشهد المتطور. كما يسلط التحول الضوء على الأهمية المتزايدة للمرونة والقدرة على التكيف في تلبية متطلبات المستهلكين عبر نقاط اتصال متعددة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التوافر الواسع للبضائع المقلدة | -0.7% | آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، القنوات الرقمية العالمية | المدى المتوسط (2-4 سنوات) |

| أسعار المواد الخام المتقلبة والاضطرابات | -0.9% | مراكز التصنيع عالمياً | المدى القصير (≤ سنتان) |

| تدقيق الحوكمة البيئية والاجتماعية وحوكمة الشركات على ممارسات العمل | -0.4% | الدول الآسيوية المصنعة | المدى الطويل (≥ 4 سنوات) |

| تشريعات مكافحة البلاستيك على المواد الاصطناعية | -0.3% | أوروبا، أمريكا الشمالية، تنتشر عالمياً | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التوافر الواسع للمنتجات المقلدة

تغمر الأحذية غير المشروعة، التي تبلغ قيمتها 467 مليار دولار أمريكي مذهل، المشهد العالمي للتجارة الإلكترونية، مما يقوض الثقة ويحول المبيعات من المصادر الشرعية. تجعل الشبكة المعقدة لسلاسل التوريد تتبع مصدر هذه المنتجات تحدياً، حيث يستغل المقلدون الفجوات في الشفافية والرقابة لتوزيع البضائع المزيفة. غالباً ما تشمل عمليات التقليد هذه وسطاء متعددين، مما يجعل تحديد مصدرها أكثر صعوبة. تكافح خوارزميات السوق، رغم التقدم، للتمييز بين العناصر الأصلية والمقلدة عالية الجودة، مما يسمح لهذه المنتجات بالانتشار دون رقابة. تؤكد عمليات التفتيش التي أمرت بها المحكمة مؤخراً لشركة Birkenstock في المصانع في الهند على تحديات الإنفاذ المكلفة التي يواجهها أصحاب الحقوق الحقيقيون، حيث يُجبرون على الاستثمار بكثافة في الإجراءات القانونية وعمليات تدقيق المصانع وإجراءات المراقبة لحماية ملكيتهم الفكرية. غالباً ما تتطلب جهود الإنفاذ هذه التعاون مع السلطات المحلية والأنظمة القانونية، مما يزيد من التعقيد والتكلفة. مع زيادة العلامات التجارية إنفاقها على إجراءات الحماية، لا يستنزف هذا الموارد من البحث والتطوير فحسب، بل يصعد أيضاً التكاليف التشغيلية في جميع أنحاء صناعة الأحذية، مما يؤثر في النهاية على الربحية والابتكار والقدرة على المنافسة في سوق مشبع بشكل متزايد.

أسعار المواد الخام المتقلبة واضطرابات سلسلة التوريد

تسبب التوترات الجيوسياسية والتقلبات الجوية الشديدة تقلبات في أسعار المطاط وأسيتات إيثيلين فينيل والقطن، مما يضغط على الهوامش الإجمالية. هذه التقلبات السعرية مدفوعة باضطرابات سلسلة التوريد والقيود التجارية والظروف المناخية غير المتوقعة، والتي تؤثر مباشرة على توافر المواد الخام والتكاليف. مع أكثر من 50% من أحذيتها مصدرها فيتنام، تجد Nike نفسها عرضة لزيادات التعرفة المحتملة وبطء الموانئ، مما قد يؤخر الشحنات ويزيد التكاليف التشغيلية. تزيد عملية الإنتاج متعددة المراحل للشركة - مصادر الجزء العلوي من إندونيسيا، والنعال الوسطية من الصين، والتجميع في فيتنام - من مخاطر الاضطرابات، حيث يمكن أن تنتشر أي عقدة في مرحلة واحدة عبر سلسلة التوريد بأكملها. بينما تسرع العلامات التجارية عملية النقل القريب لبعض وحدات حفظ المخزون وتنويع قواعد موردها لتخفيف هذه المخاطر، فإن العملية الطويلة لبناء القدرات، والتي تتضمن استثماراً كبيراً ووقتاً، تتركها عرضة لنقاط الضعف قصيرة المدى.

تحليل القطاعات

حسب نوع المنتج: تسارع زخم الأحذية الرياضية

في عام 2024، هيمنت الأحذية غير الرياضية على السوق، واستحوذت على 51.86% من إجمالي إيرادات المبيعات. أصبحت الأحذية الرياضية، التي تدمج التصاميم العصرية مع تقنية مدفوعة بالراحة، عنصراً أساسياً للعديد من المستهلكين. تستفيد الأحذية الطويلة، المفضلة الموسمية، من تغيير الطقس والاتجاهات الثقافية. في الوقت نفسه، تجد الصنادل مكانتها بين رواد الشواطئ المهتمين بالميزانية. الابتكارات مثل التوسيد المتقدم والأجزاء العلوية المحبوكة، والتي كانت حصرية في السابق لأحذية الأداء، طمست الخطوط بين الأحذية العادية والرياضية. تدرك العلامات التجارية الرائدة هذا التحول، وتمزج خطوط الأزياء العادية والرياضية، مما يضمن أن عروضها تتردد صداها مع المستهلكين طوال الأسبوع. هذا الاندماج بين الأساليب والتقنيات يعزز موقع الأحذية غير الرياضية كرائد في السوق، محتفل بقدرتها على التكيف وجاذبيتها الواسعة.

الآن تعتبر الأحذية الرياضية القطاع الأسرع نمواً في الصناعة، ومن المتوقع أن تحقق معدل نمو سنوي مركب قدره 6.86% حتى عام 2030، متفوقة على نظيراتها غير الرياضية. الابتكارات المستمرة، مثل النعال الوسطية الذكية والرغاوي الحيوية، تعيد تعريف الراحة والأداء، مما يسمح للعلامات التجارية بفرض أسعار ممتازة. تحذية أحذية الجري، وهي تركب موجة اتجاه العافية وزيادة المشاركة في الماراثون، تضرب وتراً حساساً مع المستهلكين المهتمين بالصحة. في الوقت نفسه، تشهد أحذية المشي الخارجي ارتفاعاً في الطلب، مدفوعة بطفرة في السياحة المغامرة، خاصة في أمريكا الشمالية وآسيا والمحيط الهادئ. على سبيل المثال، أفادت جمعية الرياضة واللياقة البدنية أن حوالي 247.1 مليون أمريكي شاركوا في أنشطة الرياضة واللياقة البدنية في عام 2024[3]المصدر: جمعية الرياضة واللياقة البدنية، "تقرير المشاركة الأساسي لـ SFIA يُظهر أن 247.1 مليون أمريكي كانوا نشطين في عام 2024"، sfia.org. يزداد تشويش التمييز بين الأحذية الرياضية وأحذية نمط الحياة، مع ميزات الرياضة النخبوية التي تتكامل بسلاسة في التصاميم السائدة، مما يوسع جاذبية السوق. ومع ذلك، فإن هذا الوتيرة السريعة للابتكار تقصر دورات حياة المنتج، مما يدفع العلامات التجارية إلى اعتماد استراتيجيات مخزون رشيقة لمواكبة اتجاهات المستهلكين. هذا المشهد الديناميكي لا يؤجج نمو القطاع فحسب، بل يقدم أيضاً فرصاً مربحة للعلامات التجارية التي تؤكد على المرونة والابتكار.

حسب المستخدم النهائي: النساء تتصدر، الأطفال يرتفع

في عام 2024، تهيمن أحذية النساء على السوق، محققة 187 مليار دولار أمريكي ومستحوذة على 48.53% من إجمالي المبيعات. هذه الهيمنة مدفوعة بمجموعة واسعة من الأساليب، من الكعب الكلاسيكي إلى الأزياء الرياضية العصرية، لتلبية مناسبات وأذواق متنوعة. مثل هذا الاختيار الواسع لا يغري الشراء المتكرر فحسب، بل يرى أيضاً المستهلكين يحدثون اختياراتهم بانتظام لتتماشى مع اتجاهات الأزياء والتحولات الموسمية. الميزات المبتكرة، مثل الأقمشة القابلة للتنفس والمعالجات المضادة للميكروبات، تحافظ على نضارة خطوط أحذية النساء، معالجة الطلب المتزايد على الراحة والوظائف والمواد الواعية بالصحة. يشير الاتجاه المتزايد للأساليب والأحجام الموحدة في مجموعات النساء إلى تحول كبير في الصناعة نحو الشمولية، مع إعطاء الأولوية للأسلوب على المعايير الجنسانية التقليدية. تستفيد العلامات التجارية الكبرى من هذه الاتجاهات، وتصمم مجموعات لأنماط حياة متنوعة، موسعة نطاق وصولها في السوق، ومحسنة خطوط منتجاتها. هذا النهج الشامل يعزز أحذية النساء كأكبر وأكثر قطاعات الصناعة ديناميكية.

من ناحية أخرى، أحذية الأطفال هي القطاع الذي يجب مراقبته، مع توقعات تشير إلى معدل نمو سنوي مركب قوي قدره 6.35% في السنوات القادمة. هذا الارتفاع مدفوع بزيادة وعي الوالدين بالتطور المناسب للقدم وزيادة المشاركة في المدرسة والرياضة، مما يؤدي إلى استبدالات أكثر تكراراً. تنتهز العلامات التجارية الرائدة هذه الفرصة، مقدمة ابتكارات على مستوى البالغين، مثل المواد المحبوكة القابلة للتنفس والبطانات المضادة للميكروبات، إلى خطوط الشباب والأطفال. هذه الاستراتيجية لا ترفع أسعار البيع المتوسطة للأحذية ذات الأحجام الأصغر فحسب، بل تلبي أيضاً متطلبات الوالدين للوظائف والفوائد الصحية. وبالتالي، تطورت أحذية الأطفال خارج الأساليب الأساسية والأحذية المدرسية التقليدية، لتحتضن الآن التصاميم الموجهة للأزياء والرياضة التي تتردد صداها مع اتجاهات البالغين والمراهقين. يؤكد تحول الصناعة نحو التصاميم الشاملة والمحايدة جنسانياً وشبكات الأحجام المشتركة بين الأطفال والبالغين هذا التقارب. مع التركيز المتزايد للرسائل على الأنماط الحياتية الصحية واللعب النشط، من المقرر أن يستمر قطاع أحذية الأطفال في مساره التصاعدي في السوق العالمي.

حسب الفئة: صعود الفئة الممتازة يختبر حجم الفئة الشعبية

في عام 2024، تهيمن الفئة الشعبية على السوق العالمي للأحذية، مستحوذة على 68.25% من إجمالي الإيرادات. هذا يؤكد الجاذبية الدائمة للقدرة على تحمل التكاليف لغالبية المستهلكين. تستفيد الشركات المصنعة الكبرى من وفورات الحجم، مما يسمح لها بدمج تقنيات تعزيز الراحة دون الضغط على نقاط الأسعار. هذه الاستراتيجية تطرح تحديات للمنافسين الأصغر الذين يهدفون إلى هوامش ربحية. من خلال اعتماد ميزات مثل الرغاوي البيئية والخيوط المعاد تدويرها، تضيق العلامات التجارية الشعبية فجوة الابتكار مع فئات الممتازة، مما يضمن أن منتجاتها تتطابق في الجودة والاستدامة. مثل هذه الخطوات تعزز موقعها في السوق، مؤكدة للمستهلكين المهتمين بالميزانية أن الميزات الحديثة لا يجب أن تأتي مع علامة سعر باهظة. علاوة على ذلك، تعزز الخصومات العدوانية والعروض الترويجية جاذبيتها للمتسوقين الحساسين للأسعار، الذين يسعون بحرص للتوفير. يؤكد تطور الفئة الشعبية على الأهمية الأساسية لتقديم قيمة محسنة، حتى في نقاط أسعار يمكن الوصول إليها، مما يضمن مبيعات الحجم والولاء الاستهلاكي الثابت.

على العكس من ذلك، من المقرر أن تتوسع فئة الأحذية الممتازة بمعدل نمو سنوي مركب قوي قدره 5.45%، متفوقة على السوق الإجمالي. هذا النمو مدفوع برغبة المستهلكين الأثرياء المتزايدة في الحصرية وتراث العلامة التجارية والمواد المستدامة. يصبح المتسوقون في هذا القطاع أكثر تمييزاً، يقدرون المنشأ والإصدارات المحدودة. غالباً ما يُرون يقفون في طوابير للمجموعات الحصرية المحدودة التي تختفي بعد لحظات من ظهورها. العلامات التجارية الراقية، خاصة تلك التي تتعاون مع أيقونات الرياضة، تمزج بمهارة بين الحرفية التقليدية وتقنية الأداء المتطورة. هذا الاندماج ينتج منتجات تتفوق في كل من الأسلوب والوظائف. مثل هذه الجاذبية التطلعية قسمت السوق: بينما يصطاد المتسوقون المرتكزون على القيمة الصفقات، يدفع المشترون التطلعيون بسعادة علاوة للقطع المميزة والشهادات الصديقة للبيئة. العلامات التجارية متوسطة المدى، المحاصرة في هذا التقاطع، تواجه ضغطاً متزايداً من كلا الجانبين ويجب أن تصقل سردياتها التجارية للحفاظ على الصلة. مع تكثيف العلامات التجارية الفاخرة والممتازة تركيزها على الابتكار والسرد والاستدامة، فإنها لا تضع معايير جديدة للرغبة فحسب، بل ترسم أيضاً مساراً تصاعدياً متسقاً للقطاع. يؤكد النمو القوي للفئة الممتازة على تقدير سوق الأحذية ليس فقط للوظائف والقدرة على تحمل التكاليف، بل أيضاً للرنين العاطفي والمكانة المدركة.

حسب قناة التوزيع: القنوات المتعددة تفوز

في عام 2024، هيمنت المتاجر المتخصصة على مشهد تجارة تجزئة الأحذية، محققة 57.38% من إجمالي المبيعات. تنبع جاذبيتها الدائمة من التركيبات الخبيرة والخدمة الدقيقة والاختيار المنسق الذي يتردد صداه مع المتسوقين المميزين. لرفع تجربة داخل المتجر، تدمج تجار التجزئة خدمات متقدمة مثل تحليل المشية وتقويم العظام المطبوع ثلاثي الأبعاد المخصص. هذه الابتكارات لا تساعد العملاء في تحقيق المقاس المثالي فحسب، بل تلبي أيضاً احتياجات راحة وأداء محددة. مثل هذه التجارب المخصصة تنمي الثقة وتغذي الولاء طويل المدى، مما يميز قنوات التخصص عن تجارة التجزئة الشاملة العامة. هذه الخدمات الفريدة لا تدفع الزيارات المتكررة فحسب، بل تعزز أيضاً الإنفاق، حيث يسعى المستهلكون للحصول على مشورة مخصصة وتخصيص لا تستطيع المنصات الرقمية تقديمه. وبالتالي، لا تدافع المتاجر المتخصصة عن موقعها في السوق فحسب، بل توسع أيضاً تقدمها، مدمجة بمهارة بين الموظفين المطلعين والتقنية المتطورة. تركيزها على الخبرة والتخصيص والمشاركة يعزز الدور المحوري لقناة الطوب والهاون في مبيعات الأحذية الممتازة والتقنية.

من ناحية أخرى، ترتفع التجارة الإلكترونية بسرعة كقناة رائدة لمبيعات الأحذية، من المتوقع أن تنمو بمعدل نمو سنوي مركب مثير للإعجاب قدره 5.84% في السنوات القادمة. الارتفاع النيزكي للتجارة الإلكترونية مرتكز على راحتها التي لا تضاهى، تفتخر بميزات مثل التسليم في نفس اليوم وأدوات التحجيم المدفوعة بالواقع المعزز التي تخفف من عدم اليقين في المقاس وتخفض معدلات الإرجاع. التقدم الرقمي يضيء أيضاً عند الخروج، مع تكاملات وسائل التواصل الاجتماعي تسهل عمليات الشراء الاندفاعي مباشرة من البث المباشر، مما يسرع بشكل كبير الرحلة من الاكتشاف إلى الشراء. تستجيب العلامات التجارية للطلب على تجربة تسوق سلسة من خلال احتضان النماذج الهجينة مثل النقر والجمع، مما يسمح للعملاء بالطلب عبر الإنترنت وإما تجربة أو أخذ عناصرهم في المتجر. هذا الاندماج بين التفاعلات الرقمية والمادية لا يبسط عملية الشراء فحسب، بل يعزز أيضاً مشاركة العلامة التجارية ويوفر رؤى بيانات قيمة. للعائلات، تقدم صناديق الاشتراك نهجاً جديداً، توصل حلول أحذية شخصية لاحتياجات الأطفال المتطورة. الارتفاع في التكتيكات الرقمية ومتعددة القنوات يؤكد على أهمية المرونة والتخصيص في تعزيز ولاء العملاء والتكيف مع المشهد الديناميكي لسوق الأحذية.

التحليل الجغرافي

تبرز آسيا والمحيط الهادئ، التي تستحوذ على 41.68% من الطلب العالمي، كأرضية مصنع العالم ومركز استهلاكه الأساسي. تبسط سلاسل التوريد، المتمركزة بشكل أساسي في الصين وفيتنام والهند، الرحلة من التصميم إلى التسليم. تمكن سلاسل التوريد المتجمعة هذه دورات إنتاج أسرع، مما يقلل أوقات التسليم ويعزز الكفاءة. في عام 2024، حصل تاميل نادو على دفعة كبيرة، جاذباً 17,550 كرور روبية هندية (2.1 مليار دولار أمريكي) في الاستثمارات غير الجلدية من عمالقة الصناعة مثل Nike وPuma وCrocs وAdidas. من المتوقع أن يولد هذا الاستثمار 230,000 وظيفة، مما يعزز موقع المنطقة كقوة تصنيعية ومساهم رئيسي في السوق العالمي للأحذية.

أمريكا الشمالية، مع تركيزها على الابتكار، في المقدمة في اعتماد الأحذية المستدامة والذكية. المستهلكون مستعدون لدفع علاوة للمنتجات الصديقة للبيئة، مثل أحذية التزلج الكربونية المحايدة وأحذية الجري المزودة بالبلوتوث، مما يعكس تفضيلاً متزايداً للمنتجات المدمجة التقنية والواعية بيئياً. ومع ذلك، تنشأ تحديات مع قضايا التعرفة في فيتنام وارتفاع تكاليف العمالة، مما يضغط على هوامش الربح. كاستجابة، تنوع الشركات عملياتها، تتطلع نحو المكسيك وأمريكا الوسطى لتخفيف المخاطر وتحسين التكاليف. يتغير أيضاً المشهد التجاري، مسلطاً الضوء على استحواذ Dick الاستراتيجي على Foot Locker مقابل 2.4 مليار دولار أمريكي في عام 2025. هذا التوحيد يعيد تشكيل نفوذ القناة، مما يمكن تجار التجزئة من تقوية موقعهم في السوق والتفاوض على شروط أفضل مع الموردين.

أوروبا تضع الوتيرة في الاستدامة. اللوائح مثل حظر ESPR على تدمير البضائع غير المباعة والولايات لجوازات المخزون الرقمية تدفع العلامات التجارية في جميع أنحاء العالم للتوافق. تهدف هذه الإجراءات إلى تقليل النفايات وتعزيز الشفافية عبر سلسلة التوريد. العلامات التجارية في ألمانيا والدول الاسكندنافية، خاصة تلك التي تغامر في بدائل الجلد الحيوي، تحصد مكافآت كبيرة بسبب الطلب الاستهلاكي القوي في المنطقة على المنتجات المستدامة. في الوقت نفسه، الشرق الأوسط وأفريقيا في مسار تصاعدي، مع توقعات بمعدل نمو سنوي مركب قوي قدره 7.23%. هذا النمو مدفوع بديموغرافية حضرية شابة وزيادة الدخول المتاحة وتوسع البنية التحتية للتجزئة، بما في ذلك تطوير مراكز تسوق حديثة ومنصات التجارة الإلكترونية. أمريكا الجنوبية، المدعومة بزيادة الدخول، تقدم سوقاً واعداً للأحذية. ومع ذلك، تشكل تقلبات العملة وعدم الاستقرار الاقتصادي تحديات للواردات الممتازة، مما قد يحد من نمو قطاعات المنتجات الراقية.

المشهد التنافسي

يُظهر السوق العالمي للأحذية تركزاً معتدلاً. بينما تقود العمالقة مثل Nike وAdidas وSkechers وPuma وNew Balance المجموعة، فإن هيمنتها الجماعية لا تزال تمهد الطريق للوافدين الجدد المتخصصين. علامة بارزة على هذا المشهد المتطور هي عرض 3G Capital البالغ 9.4 مليار دولار أمريكي لـ Skechers في عام 2025، مما يسلط الضوء على اهتمام الأسهم الخاصة الحاد بتسخير الكفاءات التشغيلية. في الوقت نفسه، يحفر اللاعبون متوسطو الحجم مثل On وHoka وVeja مكانتهم، جاذبين عملاء مخلصين من خلال تركيزهم على الأداء والاستدامة، ويتعدون تدريجياً على أراضي العلامات التجارية الراسخة.

في هذه الساحة التنافسية، الاستثمارات التقنية محورية. تفتخر متاجر "بيت الابتكار" الرائدة لـ Nike في أوروبا بتتبع المخزون المزود بـ RFID، مؤكدة نهجهم التقدمي التقني. Adidas، عدم التخلف عن الركب، جربت النعال الوسطية المطبوعة ثلاثياً الأبعاد للتخميد المخصص. الاستدامة مميز رئيسي آخر: محفظة 2025 من Dow للراتنجات منخفضة الكربون تضعها كرائدة، منحتها وصولاً حصرياً للمواد. في الوقت نفسه، العلامات التجارية الأصغر، التي تواجه تحديات مع المواد الممتازة، تنحرف نحو أساليب فريدة أو سلاسل توريد محلية.

تتغير ديناميكيات قوة القناة. تؤسس العلامات التجارية بسرعة واجهات متاجر مباشرة للمستهلك (D2C)، تهدف إلى تسخير بيانات قيمة وتعزيز هوامش الربح. ومع ذلك، تبقى قنوات الجملة التقليدية حيوية لتوسيع النطاق الجغرافي. كاستجابة، يقدم تجار التجزئة تسميات أحذيتهم الرياضية الخاصة وتعاونات حصرية، ساعين للحفاظ على حركة المرور. علاوة على ذلك، منصات إعادة البيع، التي كانت في السابق على الهامش، تلعب الآن دوراً مهماً في تشكيل تصورات التسعير واستراتيجيات إطلاق المنتجات، مما يشير إلى بعد تنافسي جديد في مشهد الأحذية.

قادة صناعة الأحذية

-

Nike Inc.

-

Adidas AG

-

Puma SE

-

Skechers USA, Inc.

-

VF Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: كشفت Reebok عن إضافتها الأحدث، حذاء الجري Reebok FloatZig 2. يتباهى هذا النموذج الجديد برغوة SuperFloat+ المحقونة بالنيتروجين ونعل وسطي Zig Tech مجدد، واعداً بتجربة أكثر مرونة واستقراراً. تؤكد العلامة التجارية أن هذه التحسينات تعزز إعادة الطاقة والاستقرار، مما يجعله مثالياً للتدريب اليومي.

- يونيو 2025: دشنت Pair-ie-tales علامتها التجارية لأحذية النساء في الهند. الأحذية، المصنوعة للراحة، تتميز بنظام نعل Cloud Comfort™ - ابتكار ثلاثي الطبقات مصمم للارتداء اليومي. هذا النظام مصمم لتوفير توسيد ودعم ومتانة محسنة، مما يضمن تجربة مريحة للمستخدمين طوال اليوم.

- يونيو 2025: Nike، بالتعاون مع NorBlack NorWhite، كشفت عن خط أحذية نسائية جديد. تتباهى المجموعة الجديدة بأربعة أشكال أحذية رياضية مميزة: Nike Air Max Craze وMotiva وPegasus 41 وصندل Calm. تسلط هذه الشراكة الضوء على التزام Nike بمزج التصميم المبتكر مع التأثيرات الثقافية، مقدمة مجموعة فريدة وأنيقة مصممة للنساء.

- مايو 2025: كشفت Skechers USA Inc عن Skechers Aero Tempo، حذاء مدفوع بالأداء يؤكد على التصميم خفيف الوزن والتوسيد المتجاوب. هذه الإضافة الجديدة لمحفظة منتجاتها مهندسة خصيصاً للعدائين الذين يعطون الأولوية للسرعة والرشاقة، مقدمة راحة ودعم محسنين لتحسين أدائهم. يعكس Aero Tempo التزام Skechers بالابتكار في الأحذية الرياضية، جامعاً بين المواد المتقدمة والتصميم المتطور لتلبية متطلبات العدائين التنافسيين والترفيهيين على حد سواء.

نطاق تقرير السوق العالمي للأحذية

الأحذية هي غطاء واقي للقدمين، مثل الأحذية والصنادل وأنواع أخرى. هذه المنتجات تحمي القدمين من الإصابة وتساعد في تسهيل الأنشطة الجسدية اليومية.

يشمل نطاق السوق العالمي للأحذية النوع والمستخدم النهائي وقناة التوزيع والجغرافيا. بناءً على النوع، يُقسم السوق تحت الأحذية الرياضية والأحذية غير الرياضية. يشمل قطاع الأحذية الرياضية أحذية الجري والأحذية الرياضية وأحذية المشي/التسلق وأنواع أحذية رياضية أخرى. يشمل قطاع الأحذية غير الرياضية الأحذية الطويلة والصنادل/النعال والأحذية الرياضية والأحذية غير الرياضية الأخرى. التقسيم الإضافي يتم بناءً على المستخدمين النهائيين، والذي يشمل الرجال والنساء والأطفال. التقسيم بناءً على قناة التوزيع يشمل متاجر التجزئة غير المتصلة ومتاجر التجزئة المتصلة. يوضح التقرير رؤى جميع المناطق العالمية، بما في ذلك أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

تم إجراء تحديد حجم السوق من ناحية القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| الأحذية الرياضية | أحذية الجري |

| الأحذية الرياضية | |

| أحذية المشي/التسلق | |

| أحذية رياضية أخرى | |

| الأحذية غير الرياضية | الأحذية الطويلة |

| الصنادل/النعال | |

| الأحذية الرياضية | |

| أحذية غير رياضية أخرى |

| الرجال |

| النساء |

| الأطفال |

| شعبية |

| ممتازة |

| السوبر ماركت/الهايبر ماركت |

| المتاجر المتخصصة |

| متاجر التجارة الإلكترونية |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| روسيا | |

| هولندا | |

| بلجيكا | |

| السويد | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| أستراليا | |

| إندونيسيا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| تركيا | |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الأحذية الرياضية | أحذية الجري |

| الأحذية الرياضية | ||

| أحذية المشي/التسلق | ||

| أحذية رياضية أخرى | ||

| الأحذية غير الرياضية | الأحذية الطويلة | |

| الصنادل/النعال | ||

| الأحذية الرياضية | ||

| أحذية غير رياضية أخرى | ||

| حسب المستخدم النهائي | الرجال | |

| النساء | ||

| الأطفال | ||

| حسب الفئة | شعبية | |

| ممتازة | ||

| حسب قناة التوزيع | السوبر ماركت/الهايبر ماركت | |

| المتاجر المتخصصة | ||

| متاجر التجارة الإلكترونية | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| هولندا | ||

| بلجيكا | ||

| السويد | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| إندونيسيا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| تركيا | ||

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية للسوق العالمي للأحذية؟

وصل حجم سوق الأحذية إلى 385.44 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 474.17 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تقود الطلب العالمي على الأحذية؟

استحوذت آسيا والمحيط الهادئ على 41.68% من مبيعات عام 2024، مما يعكس دورها المزدوج في الإنتاج والاستهلاك.

أي فئة منتج تنمو بأسرع وتيرة؟

من المتوقع أن تحقق الأحذية الرياضية أسرع معدل نمو سنوي مركب قدره 6.86% حتى عام 2030 بسبب استمرار اعتماد الأزياء الرياضية العملية.

ما الذي يدفع نمو الأحذية الممتازة؟

يدفع المستهلكون مقابل الإصدارات المحدودة والمواد الصديقة للبيئة والتوسيد المتقدم، مدعومين معدل نمو سنوي مركب قدره 5.45% في الفئة الممتازة.

آخر تحديث للصفحة في: