حجم وحصة سوق التأمين على الحياة وغير الحياة في بيرو

تحليل سوق التأمين على الحياة وغير الحياة في بيرو من قبل مردخاي إنتيليجنس

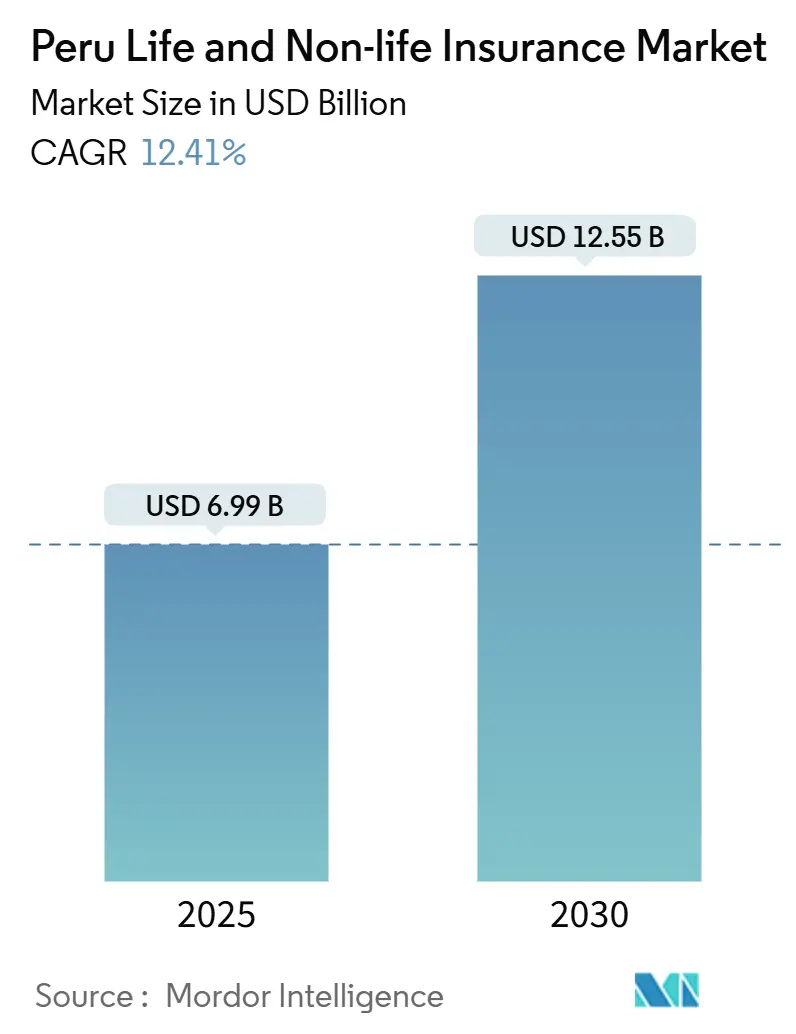

بلغ سوق التأمين على الحياة وغير الحياة في بيرو 6.99 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 12.55 مليار دولار أمريكي بحلول 2030، مسجلاً معدل نمو سنوي مركب صحي قدره 12.4%. تدعم الزخم الاقتصادي المتسارع، بما في ذلك توقع وزارة الاقتصاد والمالية لنمو الناتج المحلي الإجمالي بنسبة 4% لعام 2025، ارتفاع الدخل المتاح وتوسع اعتماد التأمين عبر الخطوط الشخصية والتجارية. تستمر منتجات غير الحياة في الهيمنة بسبب تغطية السيارات الإلزامية SOAT، والأنشطة التجارية الواسعة النطاق في التعدين والأعمال الزراعية، والدفع التنظيمي الداعم لتحليل مخاطر المناخ. يكتسب تأمين الحياة سرعة على خلفية إصلاح المعاشات التقاعدية لعام 2024 الذي يوسع أهلية المعاشات السنوية ويرفع أعمار التقاعد، بينما تقلل القنوات الرقمية تكاليف الاستحواذ وتحسن رؤية المنتج. مجتمعة، تضع هذه القوى سوق التأمين على الحياة وغير الحياة في بيرو كواحد من أسرع النظم البيئية للحماية نمواً في أمريكا اللاتينية.

النقاط الرئيسية للتقرير

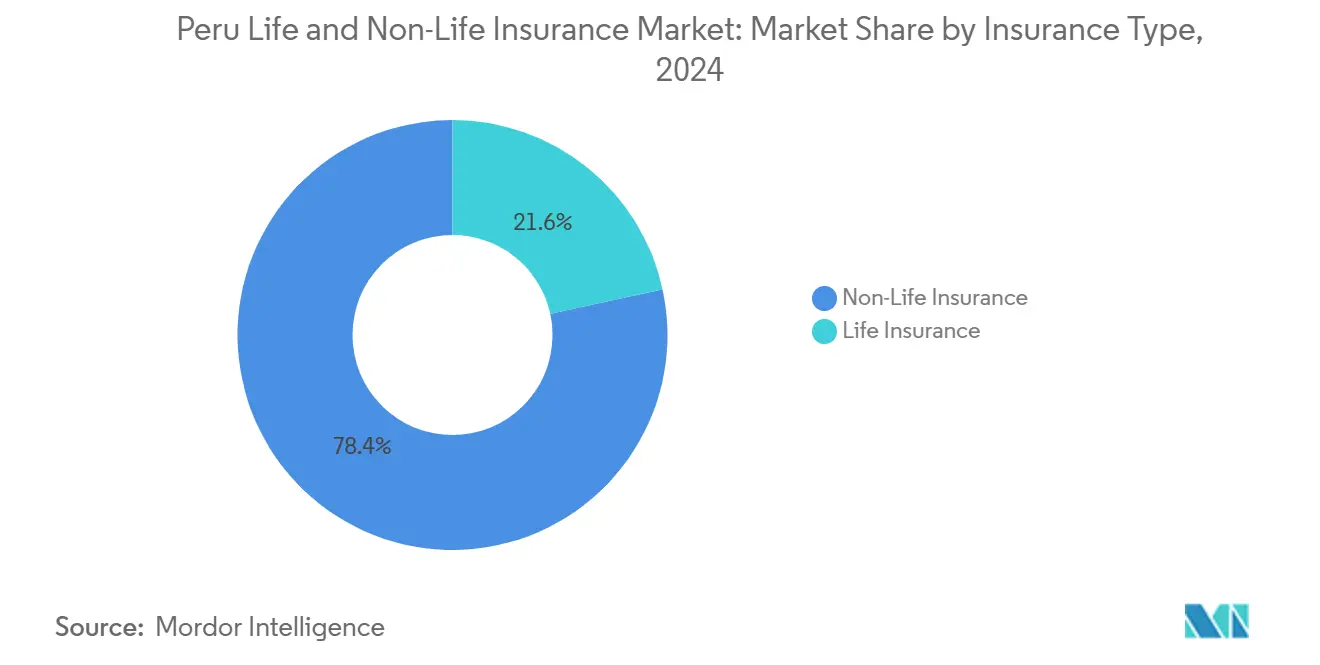

- حسب نوع التأمين، قادت خطوط غير الحياة بنسبة 78.5% من حصة سوق التأمين على الحياة وغير الحياة في بيرو في 2024؛ من المتوقع أن تتوسع منتجات الحياة بمعدل نمو سنوي مركب قدره 11.75% حتى 2030.

- حسب قناة التوزيع، احتل التأمين المصرفي 38.2% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024، بينما من المتوقع أن تسجل المنصات المباشرة عبر الإنترنت وتقنيات التأمين معدل نمو سنوي مركب قدره 12.45% حتى 2030.

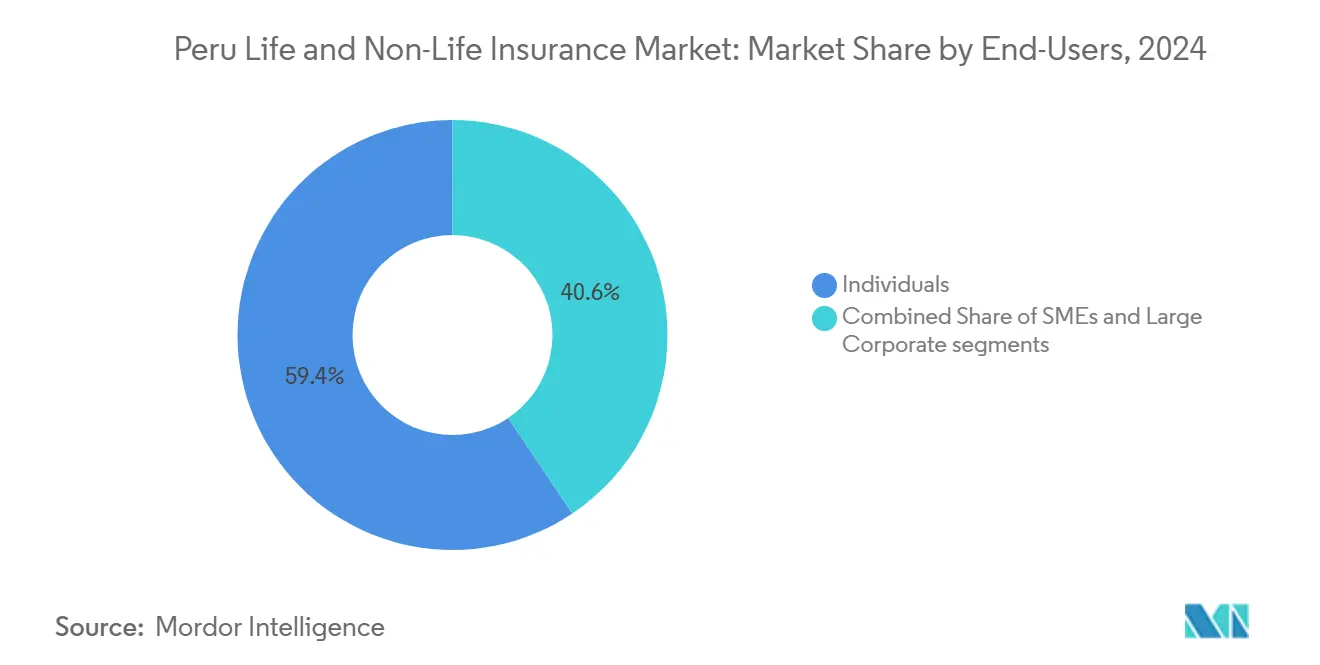

- حسب المستخدم النهائي، استحوذ المستهلكون الأفراد على 59.5% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024، بينما تمثل الشركات الصغيرة والمتوسطة الشريحة الأسرع نمواً بمعدل نمو سنوي مركب قدره 8.59%.

- حسب نوع القسط، استحوذت التجديدات على 57.7% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024؛ تتوسع أقساط الأعمال الجديدة بمعدل نمو سنوي مركب قدره 8.45%.

اتجاهات ورؤى سوق التأمين على الحياة وغير الحياة في بيرو

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع دخل الطبقة المتوسطة والوعي بالتأمين | +2.8% | وطني؛ الأقوى في المرتفعات والمراكز الحضرية الرئيسية | المدى المتوسط (2-4 سنوات) |

| توسع شراكات التأمين المصرفي | +2.1% | وطني؛ المناطق الساحلية ومجموعة ليما | المدى القصير (≤ 2 سنة) |

| تغطية السيارات الإلزامية SOAT ونمو أسطول المركبات | +1.9% | على الصعيد الوطني | المدى القصير (≤ 2 سنة) |

| الاعتماد السريع لتقنيات التأمين والقنوات الرقمية | +2.3% | المراكز الحضرية والمدن الثانوية | المدى المتوسط (2-4 سنوات) |

| الزراعة المقاومة للمناخ تحفز تغطيات المحاصيل | +1.2% | المرتفعات والمناطق الزراعية | المدى الطويل (≥ 4 سنوات) |

| إصلاح نظام المعاشات التقاعدية يعزز الطلب على المعاشات السنوية | +1.4% | وطني، مع التركيز الحضري | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع دخل الطبقة المتوسطة والوعي بالتأمين

يستمر النمو الثابت للناتج المحلي الإجمالي وانخفاض الفقر في دعم سوق التأمين على الحياة وغير الحياة في بيرو[1]Ministerio de Economía y Finanzas, "Marco Macroeconómico Multianual 2025-2028," mef.gob.pe. ترفع الأجور المتزايدة من قدرة المستهلكين على شراء التغطيات الطوعية، بينما أدت التوعية العامة بعد الأحداث الزلزالية لعام 2023 إلى تعزيز إدراك المخاطر وحفزت الطلب على خطوط الممتلكات والحوادث الشخصية. رفعت برامج الاتصالات التي تقودها الحكومة نفاذ الإنترنت المنزلي إلى 73% في 2024، مما حسن الوصول إلى أدوات المقارنة عبر الإنترنت وبوابات التعليم المالي. تصل التغطية الصحية العامة من خلال SIS الآن إلى 97% من السكان، مما يُظهر كيف يمكن للسياسة الداعمة أن تسرع الاختراق. كثفت شركات التأمين، بقيادة الجمعية الوطنية APESEG، الحملات التعليمية التي تسلط الضوء على فجوات الحماية من الزلازل والمناخ، مما يترجم الوعي إلى تحويلات للوثائق.

توسع شراكات التأمين المصرفي

تبقى البنوك محورية في سوق التأمين على الحياة وغير الحياة في بيرو لأن العملاء يثقون بالفعل في مؤسساتهم لمنتجات الادخار والائتمان. من المقرر أن يؤدي التخلي عن CrediScotia لصالح مقرض متعدد الجنسيات في 2025 إلى إطلاق مكدسات مصرفية رقمية محسّنة ورحلات بيع متقاطع جديدة. تستمر استراتيجيات تجميع الرهن العقاري وبطاقات الائتمان والقروض الصغيرة في رفع معدلات إرفاق التأمين، مدعومة بتفويضات حماية المستهلك من هيئة الإشراف على البنوك والتأمين وصناديق المعاشات (SBS). كما تساعد مزايا التكلفة: تعمل البنوك الرقمية الأولى بنسب كفاءة قريبة من 30%، مما يمنحها مجالاً لتسعير التغطيات المدمجة بشكل تنافسي والوفاء بأهداف الهامش. نتيجة لذلك، يبقى التأمين المصرفي قناة مرجعية حتى مع انتشار المنافذ الرقمية الخالصة.

تغطية السيارات الإلزامية SOAT ونمو أسطول المركبات

يتطلب مرسوم تسجيل المركبات المحدث في بيرو لشهر ديسمبر 2024 لوحات أرقام مزودة بتقنية RFID لجميع وحدات M1، مما يبسط إنفاذ امتثال SOAT[2]Ministerio de Transportes y Comunicaciones, "Decreto Supremo 021-2024-MTC," mtc.gob.pe. تؤدي الموجة المتوازية في مبيعات المركبات الجديدة - مدعومة بخطوط ائتمان ميسرة - إلى توسيع مجموعة أقساط غير الحياة. تواجه الأساطيل التجارية التي تخدم 13 ممراً جديداً معتمداً للتصدير الزراعي متطلبات تحقق أكثر صرامة وتشتري الآن وثائق متعددة الخطوط تجمع بين المسؤولية والبضائع ووحدات إدارة المخاطر المدعومة بالتتبع الآلي. تقصر واجهات التحقق الرقمية إصدار الوثائق إلى دقائق، مما يقطع النفقات الإدارية لكل من شركات التأمين والمستخدمين النهائيين. معاً، تحافظ هذه التدابير على معدلات تجديد عالية وتجتذب موردي التقنية الحريصين على دمج فحوصات الامتثال في الوقت الفعلي.

الاعتماد السريع لتقنيات التأمين والقنوات الرقمية

يسرّع نظام FinTech المتوسع، الذي يضم أكثر من 230 شركة ناشئة مسجلة رسمياً، التجريب في تغطية الطقس البارامترية، وتأمين الخدمات اللوجستية عند الطلب، والإعداد الرقمي الكامل للحياة. تدعم جولات الاستثمار منصات الهندسة المعمارية المفتوحة التي تشارك مع شركات النقل الحالية، مما يتيح التسعير في الوقت الفعلي والمطالبات الآلية. يمنح نظام الصندوق الرملي التابع لـ SBS موافقات تشغيل مؤقتة، مما يتيح تجارب المنتجات دون متطلبات رأسمالية مفرطة مقدماً. مع انخفاض أسعار البيانات المحمولة واتساع اختراق المحافظ الإلكترونية، تُبلغ شركات التأمين عن نمو بالرقمين في الطلبات المباشرة عبر الإنترنت، خاصة بين المستهلكين تحت سن الأربعين. بالنسبة للشركات الراسخة، يمثل التعاون في الابتكار مع تقنيات التأمين الآن مساراً استراتيجياً للدفاع عن حصة السوق ضد الداخلين الماهرين.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| عدم الرسمية العالية وضعف الثقافة التأمينية | -2.1% | وطني؛ واضح في المناطق الريفية | المدى الطويل (≥ 4 سنوات) |

| النفور الثقافي من المخاطر تجاه تأمين الممتلكات | -1.3% | المرتفعات والمجتمعات التقليدية | المدى المتوسط (2-4 سنوات) |

| تضخم تكلفة إعادة التأمين المدفوع بالكوارث | -1.6% | وطني، مع تأثير أعلى في المناطق المعرضة للكوارث | المدى المتوسط (2-4 سنوات) |

| الإصلاح الصحي البطيء يحد من اعتماد الصحة الخاصة | -0.9% | وطني، يؤثر بشكل خاص على الطبقة المتوسطة الحضرية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

عدم الرسمية العالية وضعف الثقافة التأمينية

يعمل حوالي ثلثي القوى العاملة في بيرو خارج الاقتصاد الرسمي، مما يحد من نمو التغطية المرتبطة بكشوف المرتبات والمدعومة من صاحب العمل[3] International Monetary Fund, "Peru: 2024 Article IV Consultation," imf.org . يقيد الاختراق المصرفي المنخفض - فقط 38% من البالغين يحملون حساباً - كذلك الخصم التلقائي للأقساط. رغم أن برنامج الهوية الرقمية "Cuenta DNI" يوسع الوصول المالي الأساسي، لا تزال المناطق الريفية تعتمد على المعاملات النقدية. تستجيب شركات التأمين بإطلاق وثائق تأمين صغيرة مبسطة توزع من خلال التعاونيات الزراعية، لكن تحصيل الأقساط يبقى معقداً. يحتاج التقدم المستدام إلى إصلاح هيكلي أوسع، وإنفاذ أقوى لحماية المستهلك، وتوعية مستمرة بالثقافة المالية تترجم التعرض عبر الإنترنت إلى قرارات تغطية قابلة للتنفيذ.

النفور الثقافي من المخاطر تجاه تأمين الممتلكات

في العديد من مجتمعات الجبال والسواحل، تحل ترتيبات المساعدة المتبادلة غير الرسمية محل التأمين الرسمي. غالباً ما تصل الإغاثة بعد الكوارث في شكل منح حكومية، مما يعزز توقعات التدخل الحكومي بدلاً من الحلول الخاصة. توضح الهزات الأرضية الأخيرة التي حفزت تغطية مصاريف الجنازة العامة تحت SIS هذه الديناميكية. تؤدي مشاريع التكيف المجتمعي التي تدعمها USAID والمنظمات غير الحكومية المحلية إلى زيادة الوعي بتخطيط المرونة الشمولي، لكن تحويل هذا الوعي إلى اعتماد للوثائق عملية تدريجية. تجرب شركات التأمين بشكل متزايد تغطيات الممتلكات الصغيرة المقدمة من خلال المنظمات المحلية الموثوقة لسد الفجوة الثقافية مع احترام تقاليد تشارك المخاطر الراسخة.

تحليل القطاعات

حسب نوع التأمين: هيمنة غير الحياة، تسارع الحياة

ولدت منتجات غير الحياة 78.49% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024، مرتكزة على SOAT الإلزامية، ومسؤولية التعدين، وخطوط البضائع. تستفيد تغطية السيارات مباشرة من إصلاحات لوحات RFID، بينما تكتسب وثائق البحرية والعبور نطاقاً من خلال عقد التصدير الزراعي الجديدة. يحصل التأمين الصحي على زخم من لوائح الصحة الأساسية المحدثة التي تشمل الآن تشخيصات الصحة النفسية. تأمين الحياة، رغم صغره، في معدل نمو سنوي مركب حاد قدره 11.75% حتى 2030. يؤدي قانون إصلاح المعاشات 32123 إلى دخول إلزامي للنظام في سن 18 وإطالة فترات المساهمة، مما يدفع الطلب على المعاشات السنوية ومنتجات الحياة المرتبطة بالائتمان. تقوم الشركات الرائدة بتحديث التأمين بتصريحات طبية إلكترونية، مما يقلص أوقات الإصدار من أسابيع إلى ساعات. من المتوقع أن يؤدي اختراق أعلى للوثائق المدمجة في التمويل الاستهلاكي إلى تضييق فجوة غير الحياة بحلول نهاية العقد.

يستفيد نمو تغطية الحياة أكثر من تطلعات الطبقة المتوسطة المتزايدة لنقل الثروة بين الأجيال. تجذب عطل الأقساط المرنة، والحياة الصغيرة، والترتيبات المرتبطة بالوحدات المهنيين الشباب الحذرين من الالتزامات طويلة المدى. تساعد أدوات النصح الآلي الرقمي، المشتركة غالباً مع البنوك، العملاء على محاكاة سيناريوهات دخل التقاعد، مما يعزز المشاركة. في الوقت نفسه، تسعى شركات تأمين الممتلكات والحوادث للتنويع من خلال الشراكة مع منظمات صيانة الصحة لتجربة حزم الحماية-والوقاية الهجينة التي تستفيد من التطبيب عن بُعد وتطبيقات العافية. تهدف هذه الاستراتيجيات إلى تعزيز إمكانات البيع المتقاطع وحماية الشركات الراسخة من ضغط هامش الخط الواحد مع ارتفاع كثافة المنافسة.

حسب قناة التوزيع: التأمين المصرفي يقود لكن الرقمي ينطلق

سيطر التأمين المصرفي على 38.24% من سوق التأمين على الحياة وغير الحياة في بيرو في 2024، مستفيداً من بصمات فروع البنوك، ومحركات البيع المتقاطع المدفوعة بالبيانات، والمواءمة التنظيمية حول إفصاحات حماية المستهلك. يستفيد النموذج من متطلبات الحياة الائتمانية المدمجة في قروض الرهن العقاري والسيارات والشركات الصغيرة والمتوسطة، مما يرفع معدلات الإرفاق. ومع ذلك، تتسارع المنصات المباشرة عبر الإنترنت وتقنيات التأمين بمعدل نمو سنوي مركب قدره 12.45%، مدفوعة بواجهات سهلة الاستخدام، وتسعير شفاف، وإصدار وثائق فوري. تدمج المحافظ الرقمية وعمالقة التجارة الإلكترونية الآن تغطيات صغيرة عند الدفع، مما يحول المشترين لأول مرة على نطاق واسع.

تتحول شبكات الوكالات والوسطاء نحو الأدوار الاستشارية، مع التركيز على المخاطر التجارية المعقدة، ومخططات مزايا الموظفين، ومنتجات الحياة عالية المبلغ المضمون. تعتمد بشكل متزايد على بوابات علاقات العملاء واتصال API للحفاظ على الصلة في عصر الخدمة الذاتية. تقدم قنوات الانتماء بالتجزئة - روابط الاتصالات والسوبر ماركت ومحطات الوقود - راحة شخصية ومدفوعات تقسيط. عبر جميع القنوات، تصبح الخدمة متعددة القنوات غير قابلة للتفاوض: تتعامل روبوتات المحادثة مع الاستفسارات منخفضة التعقيد، بينما يركز الوكلاء البشر على دعوى المطالبات والتخطيط متعدد الخطوط. تهدف هذه النماذج الهجينة إلى المحافظة على نسبة التجديد الرائدة في القطاع التي تدعم الربحية.

حسب المستخدم النهائي: قوة الأفراد، زخم الشركات الصغيرة والمتوسطة

مثل حملة الوثائق الأفراد 59.49% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024، بشكل أساسي من خلال منتجات السيارات والحوادث الشخصية والحياة الصغيرة. أدت عملية KYC الرقمية والتحقق البيومتري إلى تبسيط الإعداد، مما قلل معدلات التخلي بين الشباب البالغين الذين يقدرون الفورية. تعزز برامج التعليم الجماهيري الرابط بين الاستقرار المالي والتأمين، مما يطبع دفعات الأقساط الروتينية أكثر. ومع ذلك، تشكل الشركات الصغيرة والمتوسطة المجموعة الأسرع نمواً، مسجلة معدل نمو سنوي مركب قدره 8.59% مع تسارع إضفاء الطابع الرسمي على الأعمال.

تحصل المزارع العائلية والمعالجات الصغيرة - المصنفة كشركات صغيرة ومتوسطة - على حزم محاصيل ومعدات ومسؤولية مستهدفة مصممة للتدفقات النقدية الموسمية. تستفيد شركات البناء والخدمات من توسع 2024 لتغطية تعويض العمال الإلزامي من 200 إلى 270 نشاطاً، مما يوسع مجموعة أصحاب العمل القابلة للعنونة. تشتري الشركات الأكبر بالفعل برامج متعددة الخطوط متطورة تدمج الأمن السيبراني والبيئي وتغطيات انقطاع الأعمال. لالتقاط إمكانات الشركات الصغيرة والمتوسطة مع المحافظة على انضباط التأمين، تنشر الشركات نماذج تسجيل مخاطر مدفوعة بالذكاء الاصطناعي تجمع بيانات التسجيل الضريبي مع التتبع الآلي والصور الساتلية للتحقق من الممتلكات.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع القسط: استقرار مدفوع بالتجديد مع رفع الأعمال الجديدة

استحوذت التجديدات على 57.65% من حجم سوق التأمين على الحياة وغير الحياة في بيرو في 2024، مما يشير إلى مستويات مرضية لمعالجة المطالبات والخدمة. تحافظ ترتيبات الخصم التلقائي، ومكافآت الولاء، وخصومات عدم المطالبة على الاستمرارية، خاصة في خطوط السيارات والصحة. من منظور رأس المال العامل، توفر التجديدات تدفقات نقدية يمكن التنبؤ بها تدعم نسب كفاية رأس المال وتغذي الاستثمار في التحديث الرقمي. تتقدم أقساط الأعمال الجديدة، بمعدل نمو سنوي مركب قدره 8.45%، مما يعكس توسعات التغطية الإلزامية ونجاح تطبيقات المحمول المباشرة للمستهلك.

يؤكد اللاعبون على المعالجة المباشرة، بهدف تقليل نقاط اللمس للتأمين بالنصف خلال ثلاث سنوات. تستهدف خطة MAPFRE الاستراتيجية لثلاث سنوات نمو إيرادات مركب بنسبة 6%، مدعومة بوحدة تدريب محمولة على مستوى البلاد تروج لسلامة مكان العمل وتقلل نسب الخسارة. في الوقت نفسه، تستمر الحماية البارامترية للمحاصيل في التجريب في التعاونيات الزراعية المرتفعة، باستخدام محفزات محطة الطقس لتقديم مدفوعات خلال أيام، وهي ميزة شائعة بين المزارعين المعتادين على دورات مطالبات طويلة.

التحليل الجغرافي

تتصدر مقاطعات المرتفعات التقسيم الجغرافي، محققة أكبر حصة أقساط وأعلى معدل نمو سنوي مركب إقليمي. أدت ترقيات الطرق الريفية ونشر 4G إلى جلب مراسلي بنكيين إلى المدن الثانوية، مما سهل بشكل كبير تحصيل الأقساط وخدمة المطالبات. إضافة لذلك، تعمل مشاريع الري العامة-الخاصة على استقرار غلات المحاصيل، مما يجعل التغطيات المفهرسة بالطقس أكثر جدوى اكتوارية ويشجع مشاركة المزارعين. تستمر توسعات التعدين في المطالبة بوضع أضرار الممتلكات الشاملة وانقطاع الأعمال، مع استفادة شركات التأمين من مراقبة الأقمار الصناعية لتحسين دقة التأمين. كما تحفز السياحة المحلية المتنامية تغطيات السفر والحوادث، مما يضيف تيارات أقساط إضافية تضاعف الموقع المهيمن للمنطقة.

ساهمت مناطق الكوستا، المرتكزة على ليما، في أقساط تسجل نمواً متوسط الرقم الواحد. يعتمد المنظمون معايير ملاءة وأمن سيبراني أكثر صرامة، مما يحث الشركات على تعزيز منطقات رأس المال والاستثمار في تحليلات كشف الاحتيال. جددت الصدمات الزلزالية في 2024 اهتمام الشركات بوثائق الممتلكات متعددة المخاطر، بينما ترفع التسهيلات المحسنة للموانئ إنتاجية البضائع والتغطية البحرية المرتبطة. يدفع تركز ليما لشركات خدمات تقنية المعلومات الطلب على وثائق التعويض المهني والمسؤولية السيبرانية، مناطق يوفر فيها معيدو التأمين العالميون القدرة والدعم التقني. رغم توسع الخط العلوي الأبطأ من المرتفعات، تحافظ الكوستا على قسط متوسط أعلى لكل وثيقة، مما يدعم الربحية.

منطقة السيلفا (الأمازون)، رغم أصغر حصة في الأقساط، تتوسع بالرقم الواحد العالي مع كسب الأخشاب المستدامة والسياحة البيئية زخماً. تدعم وكالات التنمية تجارب التأمين الصغير التي تجمع مزايا الحياة والحوادث والطقس ضمن مجموعات الادخار المجتمعية. تساعد تقنيات الاستشعار عن بُعد شركات التأمين في رسم المناطق المعرضة للفيضانات، مما يتيح حلول الفيضان البارامترية المصممة بعناية التي تطابق محفزات الدفع مع قراءات مقياس النهر. على مدى أفق التوقع، من المتوقع أن تجتذب روابط النقل المحسنة ومشاريع الطاقة المتجددة حسابات تجارية أكبر، مما يرفع تدريجياً وزن المنطقة في سوق التأمين على الحياة وغير الحياة في بيرو.

المشهد التنافسي

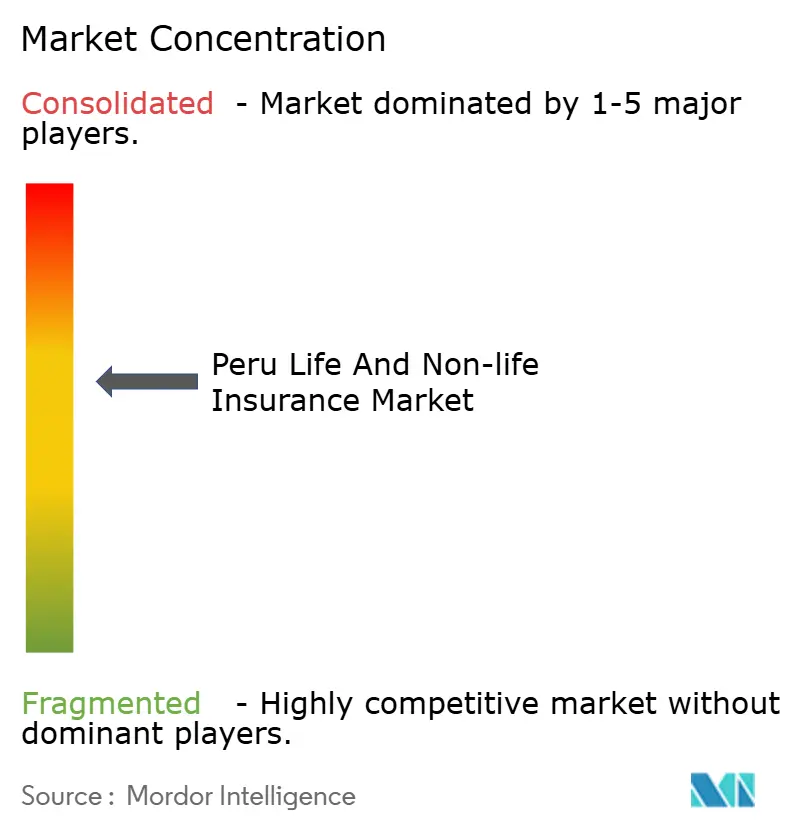

تحتل الشركات الراسخة ريماك وباسيفيكو ومابفري مجتمعة حصة شبه أغلبية، لكن التوازن التنافسي يتغير مع تقليل التقنية حواجز الدخول. تقود ريماك خططاً خاصة بالوسطاء تقدم مصفوفات عمولة مرنة، مما يساعد الوسطاء المستقلين على الدفاع عن القيمة وسط نمو الخدمة الذاتية الرقمية. تستفيد باسيفيكو من شبكة مستشفياتها لدمج خدمات الرعاية الوقائية في الوثائق الصحية، مما يميزها على نتائج العافية بدلاً من التعويض الخالص. تنشر مابفري فرز المطالبات المدفوع بالذكاء الاصطناعي ووحدة منع المخاطر المحمولة الأولى في البلاد، مما يقطع أوقات استجابة حوادث مكان العمل.

تعمل الآن أكثر من 230 تقنية تأمين محلياً، تتراوح من مزودي تغطية المحاصيل البارامترية إلى شركات السيارات الناشئة القائمة على الاستخدام. توفر Zuru Logistics، على سبيل المثال، تأمين البضائع عند الطلب مدعوماً بشركات النقل الراسخة، مما يُظهر مسار شراكة بدلاً من الاضطراب الخالص. تنظر شركات التأمين الأجنبية إلى بيرو كمركز إقليمي، منجذبة بالتنظيم الشفاف والاعتماد الرقمي العالي. يقدم معيدو التأمين قدرة اختيارية لدعم الخطوط المعرضة للكوارث، بينما تتيح إصلاحات أسواق رأس المال المحلية لشركات التأمين مطابقة الالتزامات طويلة المدة مع سندات البنية التحتية، مما يحسن إدارة الأصول والالتزامات.

يستمر التحديث التنظيمي بوتيرة سريعة. يُلزم القرار 1233-2023 جميع شركات التأمين بدمج اختبار ضغط مخاطر المناخ في تقارير ORSA، مما يفضل الشركات ذات المكدسات التحليلية المتطورة. تهدف فرقة الأمن السيبراني الوطنية المقترحة إلى توحيد بروتوكولات أمان البيانات، مما يرفع بشكل غير مباشر حواجز الامتثال للاعبين الأصغر. في الوقت نفسه، تدفع معايير حماية المستهلك الإفصاح الشفاف والصياغة المبسطة، مما يرفع معايير الخدمة عبر المجلس. في هذه البيئة، لم يعد الحجم وحده كافياً؛ أصبحت رشاقة البيانات، وأنظمة الشركاء وتميز تجربة العملاء روافع تنافسية حاسمة.

قادة صناعة التأمين على الحياة وغير الحياة في بيرو

-

ريماك

-

باسيفيكو سيجوروس

-

لا بوسيتيفا

-

مابفري بيرو

-

إنترسيجورو

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يونيو 2025: رفعت SBS الحد الأقصى لمستوى التغطية لصندوق تأمين الودائع في بيرو لتعزيز ثقة المستهلك واستقرار القطاع.

- مايو 2025: وسعت لا بوسيتيفا منصة التطبيب عن بُعد عبر جميع خطط الصحة الفردية والجماعية، مما يعمق تكامل الرعاية الرقمية.

- مايو 2025: أطلقت مابفري وحدة التدريب المحمولة الأولى في البلاد التي تستخدم محاكيات الواقع الافتراضي لتقليل مخاطر حوادث مكان العمل.

- مايو 2025: وافقت سكوتيابنك بيرو على بيع 100% من CrediScotia إلى بانكو سانتاندر، مما يعيد تشكيل تحالفات التأمين المصرفي ووصول البنك الرقمي.

نطاق تقرير سوق التأمين على الحياة وغير الحياة في بيرو

التأمين هو عقد، يمثله وثيقة، يتلقى فيه فرد أو كيان حماية مالية أو تعويضاً ضد الخسائر من شركة تأمين. تجمع الشركة مخاطر العملاء لجعل المدفوعات أكثر تحملاً للمؤمن عليه. يتم تقسيم سوق التأمين على الحياة وغير الحياة في بيرو حسب نوع التأمين (تأمين الحياة (الفردي، الجماعي)، التأمين على غير الحياة (الحريق، السيارات، البحري، الصحي وأخرى))، وقناة التوزيع (المباشرة، الوكالة، البنوك، وقنوات التوزيع الأخرى).

| تأمين الحياة | فردي |

| جماعي | |

| التأمين على غير الحياة | السيارات |

| الممتلكات والحريق | |

| البحري والبضائع | |

| الصحي | |

| الحوادث الشخصية | |

| الزراعي |

| المباشرة (مبيعات شركة التأمين) |

| الوكالة / الوسطاء |

| التأمين المصرفي |

| الرقمية / عبر الإنترنت |

| شراكات الانتماء والتجزئة |

| الأفراد |

| الشركات الصغيرة والمتوسطة |

| الشركات الكبيرة |

| قسط الأعمال الجديدة |

| قسط التجديد |

| الكوستا |

| المرتفعات |

| حسب نوع التأمين | تأمين الحياة | فردي |

| جماعي | ||

| التأمين على غير الحياة | السيارات | |

| الممتلكات والحريق | ||

| البحري والبضائع | ||

| الصحي | ||

| الحوادث الشخصية | ||

| الزراعي | ||

| حسب قناة التوزيع | المباشرة (مبيعات شركة التأمين) | |

| الوكالة / الوسطاء | ||

| التأمين المصرفي | ||

| الرقمية / عبر الإنترنت | ||

| شراكات الانتماء والتجزئة | ||

| حسب المستخدم النهائي | الأفراد | |

| الشركات الصغيرة والمتوسطة | ||

| الشركات الكبيرة | ||

| حسب نوع القسط | قسط الأعمال الجديدة | |

| قسط التجديد | ||

| حسب المنطقة | الكوستا | |

| المرتفعات | ||

الأسئلة الرئيسية التي تم الإجابة عليها في التقرير

ما هو الحجم الحالي لسوق التأمين على الحياة وغير الحياة في بيرو؟

وصل حجم سوق التأمين على الحياة وغير الحياة في بيرو إلى 6.99 مليار دولار أمريكي في 2025 ومن المتوقع أن ينمو إلى 12.55 مليار دولار أمريكي بحلول 2030.

أي قطاع يحتل أكبر حصة داخل السوق؟

يمثل التأمين على غير الحياة 78.49% من حصة سوق التأمين على الحياة وغير الحياة في بيرو، بشكل أساسي بسبب تغطيات السيارات والتجارية الإلزامية.

كم سرعة نمو تأمين الحياة في بيرو؟

من المتوقع أن تسجل أقساط تأمين الحياة معدل نمو سنوي مركب قدره 11.75% حتى 2030، مدعومة بإصلاح المعاشات وارتفاع دخل الأسر

لماذا التأمين المصرفي مهم في بيرو؟

يسيطر التأمين المصرفي على 38.24% من سوق التأمين على الحياة وغير الحياة في بيرو، مستفيداً من علاقات البنوك الحالية لدمج منتجات الحماية في القروض وحسابات الادخار.

آخر تحديث للصفحة في:

.webp)