حجم وحصة سوق القهوة الجاهزة للشرب (RTD) في اليابان

تحليل سوق القهوة الجاهزة للشرب (RTD) في اليابان من قبل موردور إنتليجنس

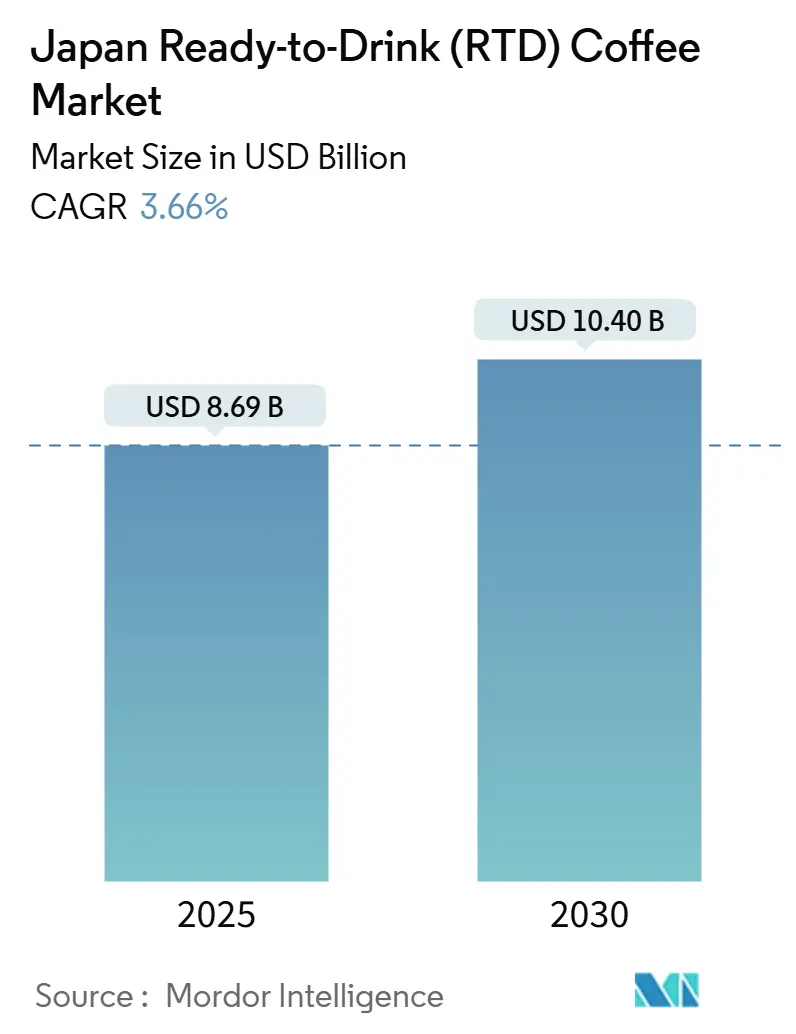

يُتوقع أن يصل سوق القهوة الجاهزة للشرب (RTD) الياباني، المُقدر بـ 8.69 مليار دولار أمريكي في 2025، إلى 10.40 مليار دولار أمريكي بحلول 2030، محققاً معدل نمو سنوي مركب قدره 3.66%. يعكس مسار النمو المعتدل نضج السوق في بلد حيث تم ترسيخ القهوة المعلبة بعمق في روتين المستهلكين اليومي لأكثر من خمسة عقود. ومع ذلك، فإن الأداء المستمر للسوق مدعوم بالتحضر السريع، والبنية التحتية الفريدة لآلات البيع في اليابان، والابتكار المستمر في المنتجات. بالإضافة إلى ذلك، تتحول تفضيلات المستهلكين بسبب زيادة الوعي الصحي والطلب المتزايد على العروض الفاخرة. تشمل التطورات الهامة في السوق الانتقال إلى زجاجات PET القابلة للإغلاق المريحة، وانتشار أصناف المخمرة على البارد، والتنويع في البدائل النباتية. رغم المنافسة الشديدة في السوق، تحافظ الشركات المصنعة الراسخة على مواقعها السوقية من خلال مزيجات النكهات المبتكرة، والفوائد الوظيفية المحسّنة، واستراتيجيات التوزيع المُحسنة.

النقاط الرئيسية للتقرير

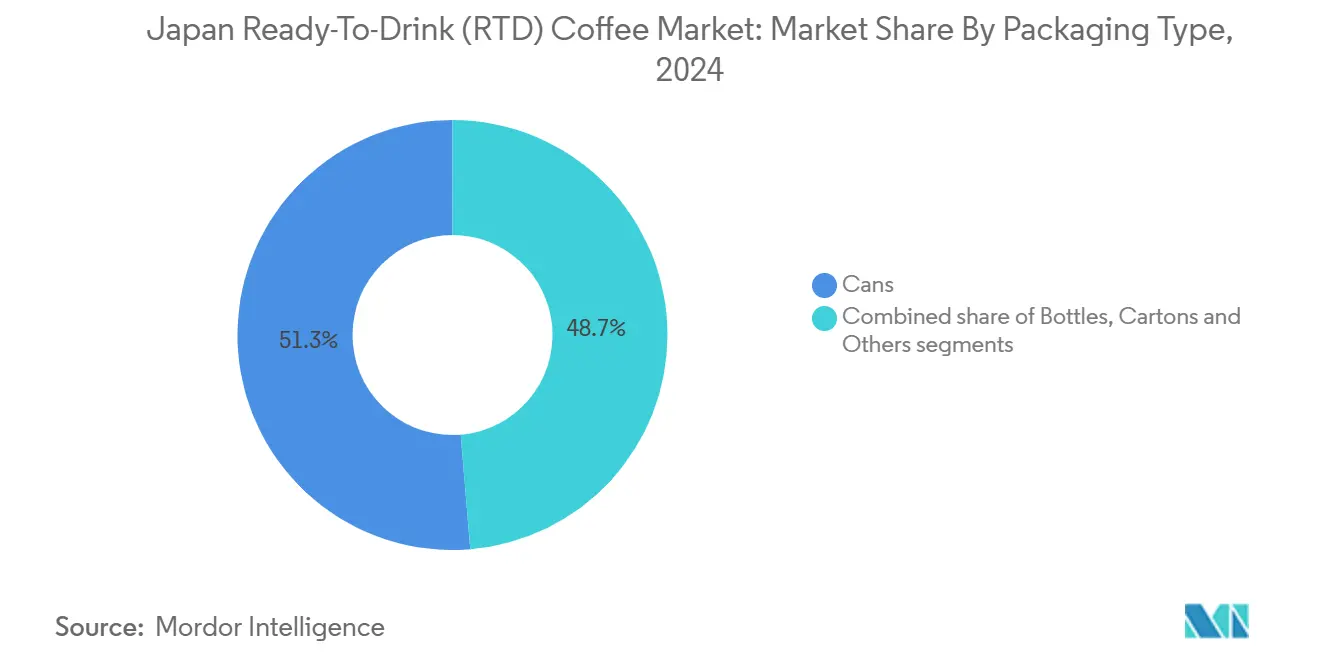

- حسب نوع التعبئة، تصدرت العلب بحصة 51.31% من سوق القهوة الجاهزة للشرب في 2024، بينما من المتوقع أن تسجل الزجاجات (PET + الزجاج) أسرع معدل نمو سنوي مركب 5.12% حتى 2030.

- حسب نوع المنتج، استحوذ اللاتيه/الكابتشينو المثلج على 54.84% من حجم سوق القهوة الجاهزة للشرب في 2024؛ من المتوقع أن تتوسع القهوة المخمرة على البارد بمعدل نمو سنوي مركب 5.87% حتى 2030.

- حسب نكهة المنتج، استحوذت القهوة العادية/الكلاسيكية على حصة 61.76% في 2024؛ من المقرر أن تسجل المتغيرات المنكهة أعلى معدل نمو سنوي مركب 6.43% خلال نفس الفترة.

- حسب قاعدة المكونات، هيمنت التركيبات اللبنية بحصة 80.10% في 2024، بينما تتقدم البدائل النباتية بمعدل نمو سنوي مركب 8.51% حتى 2030.

- حسب تموضع الأسعار، استحوذت منتجات السوق الجماهيري على 70.32% من المبيعات في 2024، مع نمو الخطوط الفاخرة بمعدل نمو سنوي مركب 6.26% حتى 2030.

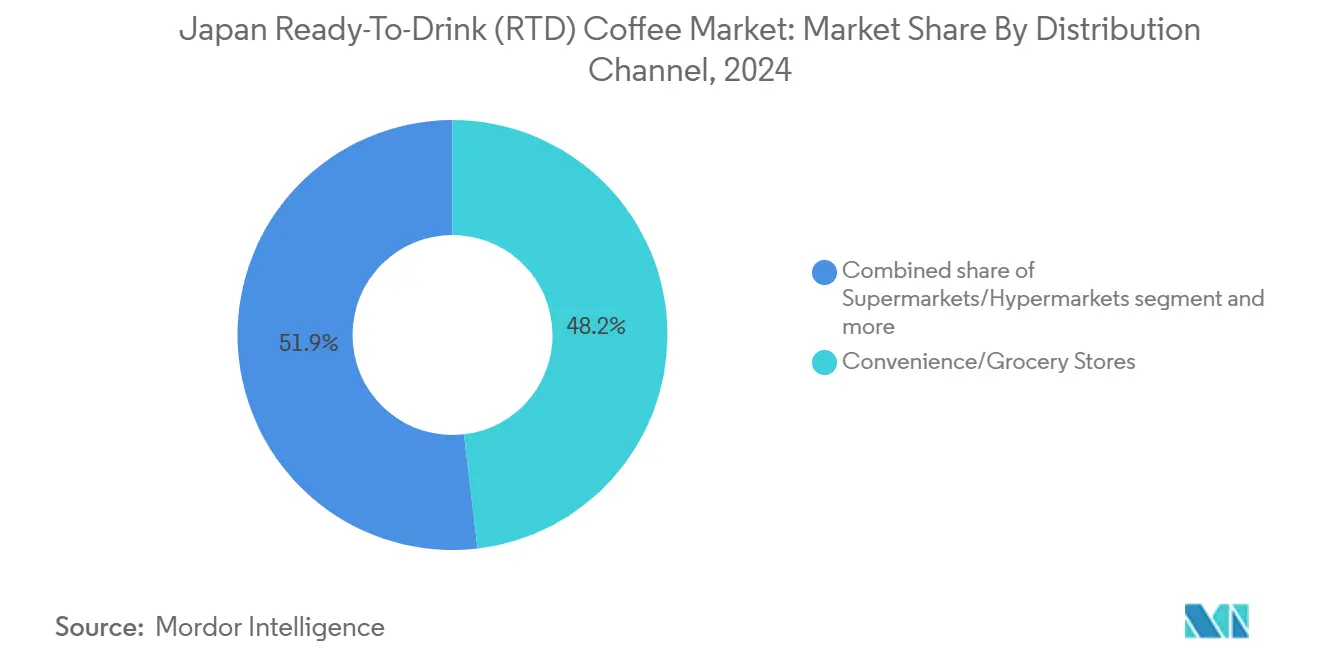

- حسب قناة التوزيع، حققت متاجر الراحة/البقالة 48.15% من مبيعات 2024؛ تنمو التجارة الإلكترونية بمعدل نمو سنوي مركب 8.37% حتى 2030.

- حسب المحافظة، ساهمت طوكيو بـ 18.40% من الإيرادات الوطنية في 2024، بينما كاناغاوا هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب 4.32% حتى 2030.

اتجاهات ورؤى سوق القهوة الجاهزة للشرب (RTD) في اليابان

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع الاستهلاك المريح وأثناء التنقل | +1.2% | وطني، مع صلة خاصة في المراكز الحضرية لطوكيو وأوساكا وكاناغاوا | قصير المدى (≤ سنتان) |

| رصد الاتجاهات الصحية في مشروبات قهوة RTD | +0.8% | وطني، مع التبني المبكر في منطقة طوكيو الحضرية | متوسط المدى (2-4 سنوات) |

| زيادة الإنفاق على الأنشطة الإعلانية والترويجية | +0.5% | وطني، مع التركيز في المراكز الحضرية الرئيسية | قصير المدى (≤ سنتان) |

| ابتكار المنتجات يشهد ارتفاعاً ملحوظاً | +0.9% | وطني، يخدم كمحور للابتكار المحلي | متوسط المدى (2-4 سنوات) |

| ثقافة القهوة الراسخة تدعم توسع السوق | +0.4% | وطني، مع تأثير أقوى في المحافظات الحضرية | طويل المدى (≥ 4 سنوات) |

| استهلاك مكان العمل يعزز طلب السوق | +0.3% | طوكيو وأوساكا وناغويا ومراكز الأعمال الأخرى | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الاستهلاك المريح وأثناء التنقل

يزدهر سوق قهوة RTD في اليابان بفضل القوة العاملة الكبيرة والنشطة، والتي تبلغ حوالي 69.6 مليون شخص في 2024، كما ورد عن وزارة الشؤون الداخلية والاتصالات (اليابان) [1]الإحصائيات الرسمية لليابان، "مسح القوى العاملة 2024"، e-stat.go.jp/، والكثير منهم يعملون في بيئات حضرية سريعة الوتيرة مثل طوكيو. في مناطق الأعمال البارزة في طوكيو، وخاصة شينجوكو وماروونوتشي، يعتمد موظفو المكاتب على القهوة المعلبة أو المعبأة في زجاجات أثناء فترات الراحة في العمل، مستفيدين من التوفر الفوري والخدمة المبسطة. تغذي هذه القوة العاملة الطلب على جرعات الكافيين السريعة، خاصة من خلال شبكة آلات البيع الكثيفة في البلاد، والتي توفر وصولاً على مدار الساعة طوال أيام الأسبوع للقهوة الساخنة والباردة. مع وجود آلة بيع واحدة لكل 23 شخص، تضمن اليابان توفراً لا مثيل له لمنتجات RTD، مما يناسب تماماً ثقافة ساعات العمل الطويلة. يسلط الاستهلاك المستمر على مدار السنة لقهوة RTD الضوء على الدور المترسخ الذي تلعبه مشروبات RTD في نمط الحياة اليومي الياباني.

رصد الاتجاهات الصحية في مشروبات قهوة RTD

يُظهر المستهلكون اليابانيون تحولاً كبيراً نحو منتجات قهوة RTD ذات الفوائد الصحية، مما يجبر المصنعين على تطوير تركيبات مبتكرة مع محتوى سكر منخفض ومكونات وظيفية محسنة. يتماشى هذا الاتجاه مع تركيز اليابان الشامل على العافية والصحة الوقائية، خاصة بين موظفي المكاتب المشغولين والمستهلكين الأكبر سناً المهتمين بالصحة. تعكس الزيادة الكبيرة في الطلب على القهوة السوداء غير المحلاة، والتي تبرزها العلامات التجارية الكبرى مثل BOSS من سونتوري وWonda من أساهي، حركة حاسمة نحو البدائل الصحية منخفضة السعرات الحرارية. يشهد السوق نمواً قوياً في قهوة RTD الوظيفية المدعمة بالعناصر الغذائية الأساسية، بما في ذلك البروتين والفيتامينات والكولاجين والبروبيوتيك. إطلاق شركة مييجي الاستراتيجي في أبريل 2025 لمشروب قهوة RTD بالشوفان الكامل، والذي يحتوي على 12 غرام من الشوفان الكامل لكل زجاجة ويوفر الألياف الغذائية المفيدة مع بيتا-جلوكان المفيد لصحة القلب، يُجسد هذا النهج المبتكر. تربط هذه المشروبات المحسنة بفعالية بين المتطلبات الغذائية والراحة، مما يلبي احتياجات المستهلكين الذين يسعون للخيارات الصحية في روتينهم اليومي.

زيادة الإنفاق على الأنشطة الإعلانية والترويجية

زادت الشركات المصنعة لقهوة RTD اليابانية بشكل كبير من استثماراتها التسويقية لتمييز نفسها في السوق شديد التنافس. حملات علامة BOSS من سونتوري، والتي تضمنت علبة Pride of BOSS التذكارية ومجموعة زجاجات Craft BOSS PET، حققت نمواً كبيراً في المبيعات رغم تباطؤ السوق. حققت مجموعة Craft BOSS نجاحاً ملحوظاً من خلال التموضع الاستراتيجي في السوق والمشاركة المستهدفة للمستهلكين. تستخدم الشركات بشكل واسع المنصات الرقمية وقنوات وسائل التواصل الاجتماعي للتواصل مع المستهلكين الأصغر سناً، مع التركيز على التصميم البصري المتطور للمنتجات والابتكارات في التعبئة والتغليف. بالإضافة إلى ذلك، استفادت منتجات التخمير البارد بشكل خاص من هذا النهج الرقمي الأول، حيث أن جاذبيتها الجمالية تدفع مشاركة كبيرة على وسائل التواصل الاجتماعي والمشاركة بين مستهلكي الجيل Z.

ابتكار المنتجات يشهد ارتفاعاً ملحوظاً

يخضع سوق القهوة الجاهزة للشرب (RTD) الياباني لابتكار واسع في المنتجات، حيث تطور المصنعون طرق تخمير متطورة، وملامح نكهة متنوعة، وحلول تعبئة متقدمة. يمثل إطلاق UCC لـ "القهوة المخمرة بالماء" في يونيو 2025 اختراقاً في تقنية الاستخلاص البارد، مما يوفر نعومة محسنة وتعقيد عطري مصمم خصيصاً لتفضيلات المستهلكين الأصغر سناً. يشمل تطور السوق القهوة المعلبة الفاخرة المشبعة بالنيتروجين ومشروبات قهوة RTD الوظيفية المتخصصة التي تدمج الأدابتوجين والنووتروبيكس. علاوة على ذلك، في تقدم كبير في التعبئة، يُظهر تطبيق SIG لعبوات الكرتون المعقمة في مصنع موريياما في محافظة كاناغاوا الابتكار التكنولوجي مع تعزيز التزامات الاستدامة البيئية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| كمية عالية من السكر HFSS تحد من نمو القهوة المثلجة | -0.7% | وطني، يؤثر بشكل خاص على المستهلكين الحضريين المهتمين بالصحة | متوسط المدى (2-4 سنوات) |

| تقلبات تكلفة الأرابيكا بعد رسوم البريكسيت | -0.5% | وطني، يؤثر على المستوردين والمصنعين المحليين | قصير المدى (≤ سنتان) |

| قهوة RTD تواجه منافسة شديدة على مساحة الرفوف من البدائل الناشئة | -0.4% | وطني، مع تأثير أقوى في بيئات التجزئة الحضرية | متوسط المدى (2-4 سنوات) |

| مخاوف الكافيين تحد من قهوة RTD | -0.3% | وطني، مع صلة خاصة بين الفئات العمرية الأصغر والأكبر سناً | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

كمية عالية من السكر HFSS تحد من نمو القهوة المثلجة

يستمر المحتوى المرتفع من السكر في مشروبات القهوة الجاهزة للشرب (RTD) في ردع المستهلكين اليابانيين المهتمين بالصحة، خاصة وسط الوعي المتزايد بمحتوى الدهون والملح والسكر العالي (HFSS). هذا القلق بارز بشكل خاص بين المهنيين الحضريين والمستهلكين الأصغر سناً الذين يطالبون بالشفافية الغذائية في خيارات المشروبات. لقد سرّع التركيز المتزايد على الصحة من التحول نحو خيارات منخفضة السكر عبر السوق. تواجه الشركات المصنعة التحدي الحرج في الحفاظ على ملامح النكهة الجذابة مع تقليل محتوى السكر، حيث أن منتجات قهوة RTD التقليدية تحتوي عادة على مستويات كبيرة من السكريات المضافة. يؤثر هذا القيد بشكل خاص على قطاع اللاتيه/الكابتشينو المثلج، حيث هيمنت التركيبات المحلاة تقليدياً على تفضيلات المستهلكين. استجابة لهذا التطور في السوق، تطور الشركات الكبرى مثل سونتوري وأساهي وتطلق بنشاط بدائل مبتكرة منخفضة السكر لمواجهة هذا القيد على النمو.

تقلبات تكلفة الأرابيكا بعد رسوم البريكسيت

أدت الأسعار المتقلبة لحبوب القهوة الأرابيكا، مقترنة بتغييرات الرسوم الجمركية بعد البريكسيت، إلى زيادة كبيرة في التكاليف التشغيلية للمصنعين اليابانيين للقهوة الجاهزة للشرب (RTD). جعلت اعتمادية اليابان الكبيرة على الشبكات التجارية الأوروبية للحصول على حبوب القهوة الفاخرة المشتريات معقدة بشكل متزايد تحت هيكل التعرفة الجديد. تؤثر ضغوط التكلفة المتزايدة هذه مباشرة على نفقات الإنتاج وهوامش الربح، خاصة لمنتجات قهوة RTD الفاخرة التي تتطلب حبوب أرابيكا عالية الجودة. استجابة لذلك، تطور الشركات بنشاط استراتيجيات مصادر بديلة وتجري تقييمات شاملة لتعديلات خلطات القهوة لتحسين التكاليف. تواجه الشركات المصنعة الصغيرة، المقيدة بقدرة شرائية محدودة، تحديات متزايدة في الحفاظ على القدرة التنافسية في السوق ضد الشركات الكبيرة التي تمتلك موارد مالية أكبر لامتصاص تقلبات الأسعار.

تحليل القطاعات

حسب نوع التعبئة: العلب تحافظ على الهيمنة بينما الزجاجات تكتسب زخماً

تهيمن العلب على سوق قهوة RTD في اليابان بحصة قوية تبلغ 51.31% في 2024، مستمرة في إرثها منذ الإطلاق الرائد لـ UCC للقهوة المعلبة في 1969. تمكن شبكة اليابان المكونة من حوالي 3.93 مليون آلة بيع، كما ورد عن جمعية مصنعي آلات البيع اليابانية في 2023، المستهلكين من شراء القهوة الساخنة والباردة على مدار السنة [2]جمعية مصنعي آلات البيع اليابانية، "مسح 2023 حول انتشار وحالة استخدام آلات البيع", jvma.or.jp/. يُظهر المستهلكون اليابانيون ولاءً قوياً للقهوة المعلبة، حيث يشترون في المتوسط 100 وحدة سنوياً من خلال آلات البيع ومتاجر الراحة، مما يؤكد الموقع المتجذر لهذا الشكل في أنماط الاستهلاك اليومي.

يُظهر قطاع الزجاجات (PET والزجاج) إمكانات نمو قوية مع معدل نمو سنوي مركب متوقع 5.12% من 2025 إلى 2030، مدفوعاً بالطلب المتزايد من المستهلكين على التعبئة القابلة للإغلاق التي تضمن نضارة المنتج ومرونة في الاستهلاك. بالإضافة إلى ذلك، أسست الزجاجات الزجاجية حضوراً قوياً في القطاع الفاخر، خاصة للتخمير البارد وعروض القهوة المتخصصة، مما جذب انتباه المستهلكين المميزين الذين يقدرون الجودة العليا والعرض المتطور للتعبئة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المنتج: التخمير البارد يتحدى هيمنة اللاتيه المثلج

تهيمن منتجات اللاتيه والكابتشينو المثلج على 54.84% من حصة سوق قهوة RTD في 2024. تجذب هذه المشروبات اهتمام المستهلكين الرئيسي من خلال ملامح الطعم الراسخة والتركيبات الفاخرة القائمة على الحليب. تعكس قيادة القطاع تفضيل المستهلكين اليابانيين القوي للمشروبات الكريمية والمتوازنة التي تقلل من المرارة مع توفير فوائد الكافيين الأمثل. يحافظ قادة الصناعة BOSS Coffee (سونتوري) وGeorgia (كوكا-كولا اليابان) على حضور سوقي كبير من خلال الابتكار المستمر في المنتجات والاستثمارات التسويقية الاستراتيجية.

تُظهر قهوة RTD المخمرة على البارد نمواً استثنائياً بمعدل نمو سنوي مركب 5.87% (2025-2030). هذا التوسع مدفوع بشكل أساسي بالمستهلكين الأصغر سناً الذين يقدرون ملفها المميز والناعم والأقل حمضية ومحتوى الكافيين المحسن. يتضخم نجاح القطاع في السوق بفوائده الصحية الراسخة، بما في ذلك الحمضية المنخفضة بشكل كبير وتركيب المكونات النظيفة.

حسب نكهة المنتج: المتغيرات المنكهة تعطل هيمنة الكلاسيكية

تهيمن نكهات القهوة العادية/الكلاسيكية على السوق الياباني بحصة 61.76% في 2024، مما يؤكد تقدير الأمة المتجذر للتجارب القهوة الأصيلة. يستمد هذا الحضور السوقي الكبير من ثقافة القهوة المتطورة في اليابان، حيث يضع المستهلكون قيمة عالية على الجودة والحرفية وطرق التخمير التقليدية. اكتسبت الأصناف السوداء غير المحلاة زخماً كبيراً، خاصة بين المستهلكين المهتمين بالصحة وخبراء القهوة الذين يسعون لتجارب نكهة نقية وغير معدلة.

يُظهر قطاع القهوة الجاهزة للشرب (RTD) المنكهة إمكانات نمو قوية مع معدل نمو سنوي مركب متوقع 6.43% من 2025 إلى 2030. هذا التوسع مدفوع بالفئات العمرية الأصغر التي تسعى بنشاط لتجارب طعم متنوعة، مقترناً بالاستثمار المستمر للمصنعين في ابتكار النكهات. يشمل تطور القطاع إصدارات موسمية محدودة منسقة بعناية ونكهات اندماج متطورة تمزج بانسجام بين القهوة وعناصر الطعم التكميلية. تمكن تقنية النكهات المتقدمة المصنعين من تطوير ملامح طعم أكثر دقة وأصالة، بينما يسمح التكامل الاستراتيجي لاتجاهات النكهات المحلية والدولية للشركات بإنشاء مواقع سوقية فريدة في هذا القطاع الديناميكي.

حسب قاعدة المكونات: البدائل النباتية تتحدى هيمنة الألبان

تهيمن منتجات قهوة RTD القائمة على الألبان على السوق الياباني بحصة 80.10% في 2024. تعكس هذه الهيمنة تفضيلات المستهلكين الراسخة والبنية التحتية الواسعة لمعالجة الألبان في اليابان. يبقى تركيب الملمس الغني وتعزيز نكهة القهوة من خلال الألبان جذاباً للمستهلكين، خاصة في الأشكال التقليدية مثل café au lait وقهوة الحليب المتوفرة في آلات البيع ومتاجر الراحة. أسست الشركات الكبرى مثل Georgia (كوكا-كولا اليابان) وBOSS (سونتوري) خطوط منتجاتها الأساسية حول الأصناف القائمة على الألبان، مما عزز ثقة المستهلكين في هذا القطاع.

تشهد بدائل الحليب النباتي في قطاع قهوة RTD نمواً كبيراً، مع معدل نمو سنوي مركب متوقع 8.51% من 2025 إلى 2030. هذا الزخم مدفوع بالتركيز المتزايد على الصحة والعافية، وارتفاع معدلات عدم تحمل اللاكتوز، والوعي المتنامي للمستهلكين بالاستدامة البيئية. لعبت التطورات التكنولوجية في الاستحلاب وإخفاء النكهات دوراً رئيسياً في تحسين طعم وملمس قهوة RTD النباتية، مما جعلها أكثر جاذبية للمستهلكين الرئيسيين. من بين البدائل المختلفة، يبرز حليب الشوفان بسبب ملمسه الكريمي الطبيعي وملف نكهته المحايد، والذي يتناغم جيداً مع القهوة. يدعم التوفر المتزايد للعروض النباتية عبر متاجر الراحة ومنصات التجارة الإلكترونية اندماجها في عادات الاستهلاك اليومية.

حسب قناة التوزيع: التجارة الإلكترونية تعطل القنوات التقليدية

تهيمن متاجر الراحة/البقالة على توزيع قهوة RTD، حيث تستحوذ على حصة سوقية 48.15% في 2024. في اليابان، تعمل متاجر الراحة كقناة التوزيع الأساسية لقهوة RTD، حيث تقدم منتجات مبردة ومحيطة تلبي طلب المستهلكين على التنقل وإمكانية الوصول. وفقاً لوزارة الاقتصاد والتجارة والصناعة، كان لدى اليابان أكثر من 56 ألف متجر راحة في 2023 [3]شركة لوسون المحدودة، "التقرير المتكامل 2024"، lawson.jp. تعمل هذه المنافذ كنقاط توزيع استراتيجية لقهوة RTD، حيث تنفذ متغيرات موسمية ومنتجات خاصة بالمتجر للحفاظ على الاحتفاظ بالعملاء وتحفيز تجريب المنتجات.

بالإضافة إلى ذلك، تظهر التجارة الإلكترونية كقناة التوزيع الأسرع نمواً، محققة معدل نمو سنوي مركب 8.37% من 2025 إلى 2030، مدفوعة بالتحولات الأساسية في سلوك الشراء للمستهلكين ومعدلات التبني الرقمي المتسارعة. توفر منصات التجارة الإلكترونية وصولاً لا مثيل له لمجموعة واسعة من منتجات قهوة RTD، تشمل العروض الرئيسية والفاخرة غير المتوفرة في بيئات التجزئة التقليدية. تكتسب خدمات توصيل قهوة RTD القائمة على الاشتراك زخماً كبيراً، خاصة بين جيل الألفية الحضري الذي يعطي الأولوية للراحة واستكشاف المنتجات. تقوم الشركات المصنعة الكبرى بتوسيع قدراتها المباشرة للمستهلك استراتيجياً مع تطوير شراكات قوية مع منصات التجارة الإلكترونية الراسخة في وقت واحد لتحقيق أقصى اختراق للسوق والاستفادة من فرص النمو الناشئة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية ستكون متاحة عند شراء التقرير

حسب تموضع الأسعار: القطاع الفاخر يتفوق على نمو السوق الجماهيري

تهيمن منتجات قهوة RTD للسوق الجماهيري بـ 70.32% من المبيعات في 2024، مقدمة خيارات فعالة من حيث التكلفة للاستهلاك اليومي. يحافظ هذا القطاع على قيادته في السوق من خلال شبكات التوزيع القوية، خاصة من خلال آلات البيع الموضوعة استراتيجياً ومتاجر الراحة، مما يضمن أقصى وصول للمستهلكين. تشارك الشركات المصنعة الكبرى، بما في ذلك أساهي وسونتوري وكوكا-كولا اليابان، في منافسة سوقية شديدة من خلال التسعير الاستراتيجي والحملات الترويجية المستهدفة والابتكارات المستمرة في المنتجات.

تُظهر قهوة RTD الفاخرة إمكانات نمو قوية مع معدل نمو سنوي مركب 6.26% (2025-2030)، مدفوعة بتفضيلات المستهلكين المتزايدة للجودة العليا وملامح النكهة المميزة والفوائد الوظيفية المحسنة. يُظهر القطاع توسعاً كبيراً في متغيرات القهوة المتخصصة وعروض المنشأ الواحد المختارة بعناية والمنتجات التي تحمل شهادات التسمية النظيفة. تستمر الدخول المتزايدة والثقافة القهوة المتطورة بين المستهلكين اليابانيين في دفع نمو السوق. تستثمر الشركات المصنعة في محافظ المنتجات الفاخرة، مع التأكيد على ممارسات المصادر المستدامة وتقنيات التخمير المبتكرة وحلول التعبئة الفاخرة لتلبية متطلبات المستهلكين المتطورة.

التحليل الجغرافي

تهيمن طوكيو على سوق قهوة RTD في اليابان بحصة 18.40% في 2024، مدفوعة بمزاياها الاستراتيجية في الكثافة السكانية وشبكات آلات البيع الشاملة وتركيز موظفي المكاتب. تولد البيئة الحضرية سريعة الوتيرة في المحافظة طلباً كبيراً على حلول الكافيين المريحة، خاصة بين المتنقلين والمهنيين الواعين بالوقت. كرائدة في اتجاهات السوق، تؤثر طوكيو بشكل كبير على أنماط الاستهلاك الوطنية، حيث تعطي الشركات المصنعة الأولوية للعاصمة لإطلاق منتجات جديدة للاستفادة من تفضيلات المستهلكين المتطورة. تشكل البنية التحتية الواسعة لمتاجر الراحة في المحافظة، التي تشمل السلاسل الكبرى مثل لوسون وفاميلي مارت و7-Eleven، شبكة توزيع قوية إلى جانب آلات البيع. يستمر السوق في التطور مع العروض المبتكرة، بما في ذلك مختارات المنشأ الواحد الفاخرة ومتغيرات قهوة RTD الوظيفية المصممة للمهنيين الحضريين المهتمين بالصحة.

تُظهر محافظة كاناغاوا إمكانات سوقية استثنائية مع معدل نمو سنوي مركب متوقع 4.32% من 2025 إلى 2030، مستفيدة من موقعها الاستراتيجي بالقرب من طوكيو وقاعدة سكانية أصغر سناً مفيدة ديموغرافياً. يخلق التطوير المستمر للبنية التحتية الحضرية وتوسع مناطق الأعمال في يوكوهاما فرص استهلاك متعددة عبر قنوات مختلفة. تتجلى قدرات التصنيع في المحافظة في منشأة موريياما المتقدمة، والتي تستخدم تقنية التعبئة المتطورة من SIG لمنتجات RTD الفاخرة، بما في ذلك القهوة العضوية في تعبئة كرتون معقمة. تجذب التكاليف المعيشية التنافسية في كاناغاوا مقارنة بطوكيو فئة المستهلكين الأصغر سناً، مما يدفع الطلب على أشكال قهوة RTD المبتكرة. يولد الإعداد الساحلي المميز للمحافظة ووجهات الترفيه الشعبية طلباً موسمياً كبيراً على منتجات قهوة RTD الباردة، خاصة خلال ذروة السياحة الصيفية، مما يساهم في النمو المستمر للسوق.

علاوة على ذلك، يُظهر سوق قهوة RTD في أوساكا طلباً ثابتاً، بشكل أساسي من خلال متاجر الراحة ومواقع التجزئة في محطات القطار التي تخدم المهنيين الحضريين والطلاب. تحافظ قهوة "UCC Black" المعلبة الحصرية لمتاجر لوسون على أداء مبيعات قوي خلال ساعات التنقل الذروة، مما يشير إلى تبني المستهلكين لخيارات المشروبات المريحة. تسهل البنية التحتية الشاملة للنقل في المدينة توزيع قهوة RTD من خلال نقاط البيع الاستراتيجية هذه.

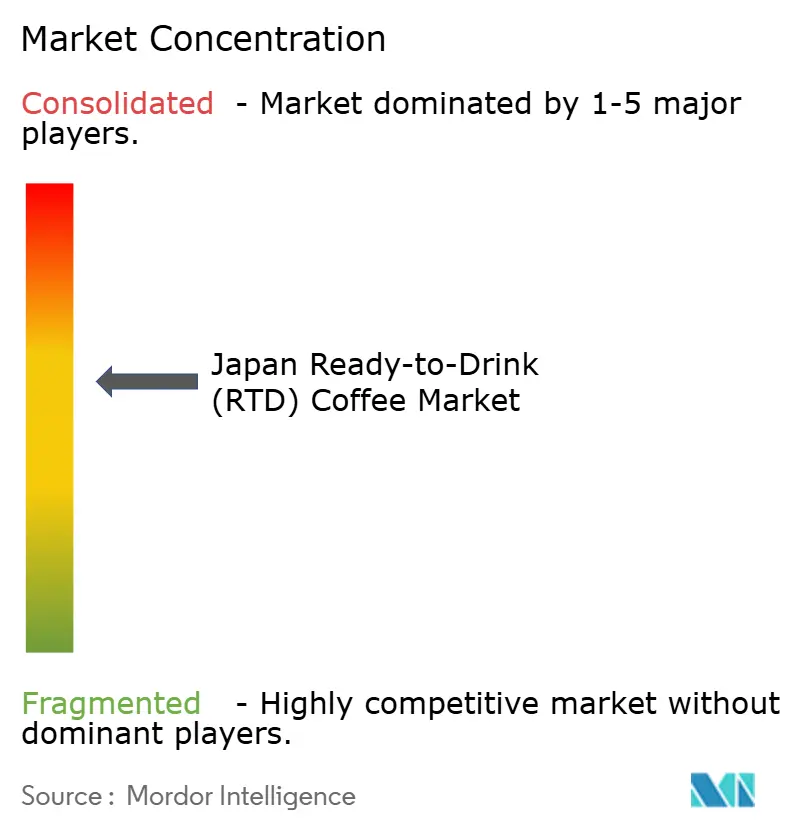

المشهد التنافسي

يتسم سوق قهوة RTD في اليابان بالتركز المعتدل، حيث يحتفظ عدد قليل من اللاعبين الرئيسيين مثل كوكا-كولا اليابان (Georgia) وسونتوري وأساهي وكيرين بحصص سوقية كبيرة. تستفيد هذه الشركات من شبكات التوزيع العميقة وحقوق الملكية القوية للعلامة التجارية والابتكار المتكرر في المنتجات للحفاظ على مواقعها التنافسية. على سبيل المثال، تحتفظ علامة BOSS من سونتوري بحصة سوقية كبيرة في قطاع القهوة الجاهزة للشرب في اليابان، حيث توزع منتجات تتراوح من التركيبات منخفضة السكر إلى أصناف اللاتيه الفاخرة من خلال بنيتها التحتية لآلات البيع. تحافظ UCC، الشركة المصنعة الأصلية للقهوة المعلبة في اليابان، على حضورها السوقي من خلال ابتكارات المنتجات التي تتعامل مع متطلبات المستهلكين المتطورة.

بينما تستمر العلامات التجارية المتخصصة والإقليمية في الظهور، فإن هيمنة اللاعبين الراسخين في آلات البيع ومتاجر الراحة تحد من تأثيرها الإجمالي. يُظهر السوق حواجز دخول عالية بسبب اللوجستيات وبنية آلات البيع وولاء المستهلكين للعلامات التجارية الموروثة. نتيجة لذلك، المنافسة نشطة ولكنها مركزة إلى حد كبير داخل مجموعة أساسية من الشركات الكبيرة.

علاوة على ذلك، يؤثر تكامل التكنولوجيا الرقمية وتطوير المنتجات الفاخرة على ديناميكيات السوق. تنفذ نستلة اليابان آلات متصلة وبرامج ولاء رقمية للحلول المخصصة. يدفع طلب السوق على مشروبات نمط المقهى المصنعين لإنتاج لاتيه وقهوة مخمرة على البارد فاخرة جاهزة للشرب. تعدل الشركات تركيبات المنتجات واستراتيجيات التوزيع لتلبية تفضيلات المستهلكين في سوق القهوة الجاهزة للشرب في اليابان.

قادة صناعة القهوة الجاهزة للشرب (RTD) في اليابان

-

شركة أساهي جروب هولدنجز المحدودة

-

شركة كوكا كولا

-

شركة سونتوري هولدنجز المحدودة

-

شركة UCC أويشيما كوفي المحدودة

-

شركة نستلة س.أ

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- أبريل 2025: وسعت مييجي محفظة مشروباتها بإطلاق مشروب قهوة جاهز للشرب (RTD) مع الشوفان الكامل تحت خط منتجات Meiji Marugoto Oats. تدمج التركيبة 6% من دقيق الشوفان الكامل و12 غرام من الشوفان الكامل لكل وحدة، مما يوفر الألياف الغذائية ومحتوى بيتا-جلوكان. المنتج متاح في كراتين 200 مل بسعر 162 ين ياباني.

- سبتمبر 2024: أطلقت ستاربكس اليابان متغير لاتيه اليقطين والتوابل الجاهز للشرب في أكواب مبردة 200 مل من خلال شبكة توزيع متاجر الراحة على الصعيد الوطني. المنتج، المسعر بـ 219 ين ياباني، يمثل تعاوناً استراتيجياً مع سونتوري يدمج ملف نكهة اليقطين والتوابل التقليدي. يمكن هذا المنتج الموسمي الممتد اختراق السوق خارج منافذ ستاربكس للبيع بالتجزئة.

- أغسطس 2024: أسست كوستا كوفي، أكبر مشغل سلسلة مقاهي في المملكة المتحدة، عمليات في اليابان من خلال مشروع مشترك (JV) مع Sojitz Royal Café. تهدف الشراكة إلى تموضع كوستا كوفي كسلسلة مقاهي مهيمنة في اليابان. من المتوقع أن يدفع توسع مواقع البيع بالتجزئة نمو المبيعات عبر مشروبات القهوة الجاهزة للشرب (RTD) وحبوب القهوة وقطاعات كبسولات القهوة للشركة.

نطاق تقرير سوق القهوة الجاهزة للشرب (RTD) في اليابان

القهوة الجاهزة للشرب (RTD) هي مشروب قهوة معبأ جاهز للاستهلاك ويباع في شكل محضر في علبة أو زجاجة.

يشمل نطاق سوق القهوة الجاهزة للشرب (RTD) في اليابان تقسيم السوق بناءً على نوع التعبئة وقناة التوزيع. حسب نوع التعبئة، يتم تقسيم السوق إلى زجاجة وعلبة. حسب قناة التوزيع، يتم تقسيم السوق إلى متاجر السوبر ماركت/الهايبر ماركت ومتاجر الراحة ومتاجر التجزئة عبر الإنترنت والمتاجر المتخصصة وقنوات التوزيع الأخرى.

لكل قطاع، تم إجراء تحجيم السوق والتوقعات على أساس القيمة (بمليون دولار أمريكي).

| الزجاجات | الزجاجات الزجاجية |

| زجاجات PET | |

| العلب | |

| الكراتين | |

| أخرى |

| قهوة RTD المخمرة على البارد |

| اللاتيه/الكابتشينو المثلج |

| قهوة RTD النيترو |

| قهوة RTD الوظيفية / المعززة بالبروتين |

| عادية/كلاسيكية |

| منكهة |

| على أساس الألبان |

| الحليب النباتي |

| للجماهير |

| فاخرة |

| متاجر السوبر ماركت/الهايبر ماركت |

| متاجر الراحة/البقالة |

| متاجر التجزئة عبر الإنترنت |

| أخرى (آلة البيع، متاجر الساحات الأمامية، إلخ) |

| طوكيو |

| كاناغاوا |

| أوساكا |

| آيتشي |

| سايتاما |

| المحافظات الأخرى |

| حسب نوع التعبئة | الزجاجات | الزجاجات الزجاجية |

| زجاجات PET | ||

| العلب | ||

| الكراتين | ||

| أخرى | ||

| حسب نوع المنتج | قهوة RTD المخمرة على البارد | |

| اللاتيه/الكابتشينو المثلج | ||

| قهوة RTD النيترو | ||

| قهوة RTD الوظيفية / المعززة بالبروتين | ||

| حسب نكهة المنتج | عادية/كلاسيكية | |

| منكهة | ||

| حسب قاعدة المكونات | على أساس الألبان | |

| الحليب النباتي | ||

| حسب تموضع الأسعار | للجماهير | |

| فاخرة | ||

| حسب قناة التوزيع | متاجر السوبر ماركت/الهايبر ماركت | |

| متاجر الراحة/البقالة | ||

| متاجر التجزئة عبر الإنترنت | ||

| أخرى (آلة البيع، متاجر الساحات الأمامية، إلخ) | ||

| حسب المحافظة | طوكيو | |

| كاناغاوا | ||

| أوساكا | ||

| آيتشي | ||

| سايتاما | ||

| المحافظات الأخرى |

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو حجم سوق القهوة الجاهزة للشرب الحالي في اليابان؟

يقف حجم سوق القهوة الجاهزة للشرب عند 8.69 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 10.40 مليار دولار أمريكي بحلول 2030.

أي نوع منتج ينمو بأسرع وتيرة في سوق القهوة الجاهزة للشرب في اليابان؟

من المتوقع أن تسجل قهوة RTD المخمرة على البارد أعلى معدل نمو سنوي مركب 5.87% بين 2025 و2030، مدفوعة بالطلب على المذاق الأكثر نعومة ومحتوى الكافيين الأعلى.

لماذا تكتسب قهوة RTD النباتية شعبية؟

يشهد سوق البدائل النباتية معدل نمو سنوي مركب 8.51%، مدفوعاً بزيادة وعي المستهلكين الصحي، والاعتراف المتزايد بعدم تحمل اللاكتوز، والاعتبارات البيئية المتنامية.

أي محافظة تُظهر أقوى نظرة نمو؟

تتوقع محافظة كاناغاوا معدل نمو سنوي مركب 4.32% حتى 2030 في سوق قهوة RTD. ينبع النمو من الديموغرافيا السكانية الشابة في المحافظة، وتطوير البنية التحتية الحضرية، واستثمارات رأس المال التصنيعي في إنتاج قهوة RTD.

آخر تحديث للصفحة في: