حجم وحصة سوق إدارة الأصول في اليابان

تحليل سوق إدارة الأصول في اليابان بواسطة مردور إنتيلجنس

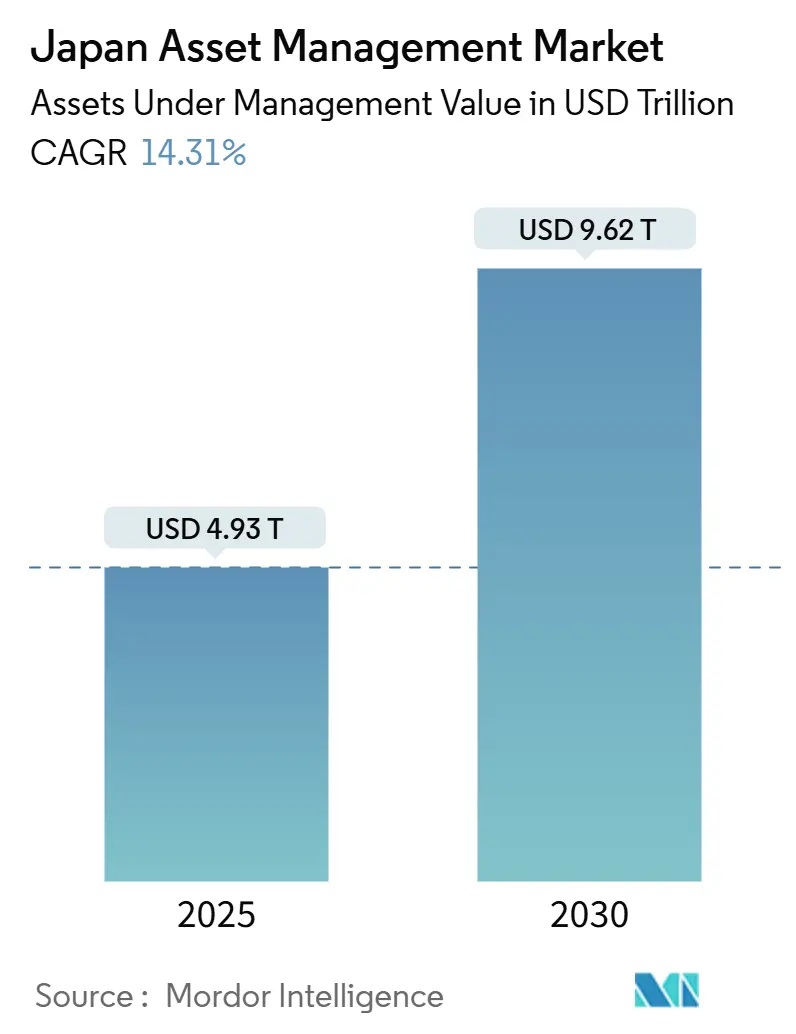

تبلغ قيمة سوق إدارة الأصول في اليابان 4.93 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 9.62 تريليون دولار أمريكي بحلول عام 2030، بنمو بمعدل نمو سنوي مركب قدره 14.31%. يعكس المسار التصاعدي تحولاً حاسماً بعيداً عن الميزانية العمومية للأسر المثقلة بالنقد نحو الاستثمارات المدارة مهنياً، حيث تتحد إصلاحات معاشات الشركات وترقيات NISA المدعومة ضريبياً واستراتيجية صندوق الاستثمار الحكومي للمعاشات التقاعدية (GPIF) للأصول البديلة لرفع التدفقات الصافية. يؤدي الإعداد الرقمي وارتفاع الطلب على الاستراتيجيات الموجهة نحو النتائج وخروج عام 2024 من أسعار الفائدة السلبية إلى تسريع اعتماد المنتجات الاستثمارية. تبقى الكثافة التنافسية معتدلة لأن سوق إدارة الأصول في اليابان لا يزال مجزأً، مما يسمح للبيوت المتخصصة والداخلين الأجانب بنحت مكانات خاصة بهم. يبدو أن المدراء القادرين على تحديث التكنولوجيا القديمة والتوافق مع معايير البيئة والمجتمع والحوكمة (ESG) في أفضل وضع للاستحواذ على حصة مع دفع الضغط الديموغرافي المستثمرين للبحث عن محافظ عالية العائد ومتنوعة عالمياً.

النقاط الأساسية من التقرير

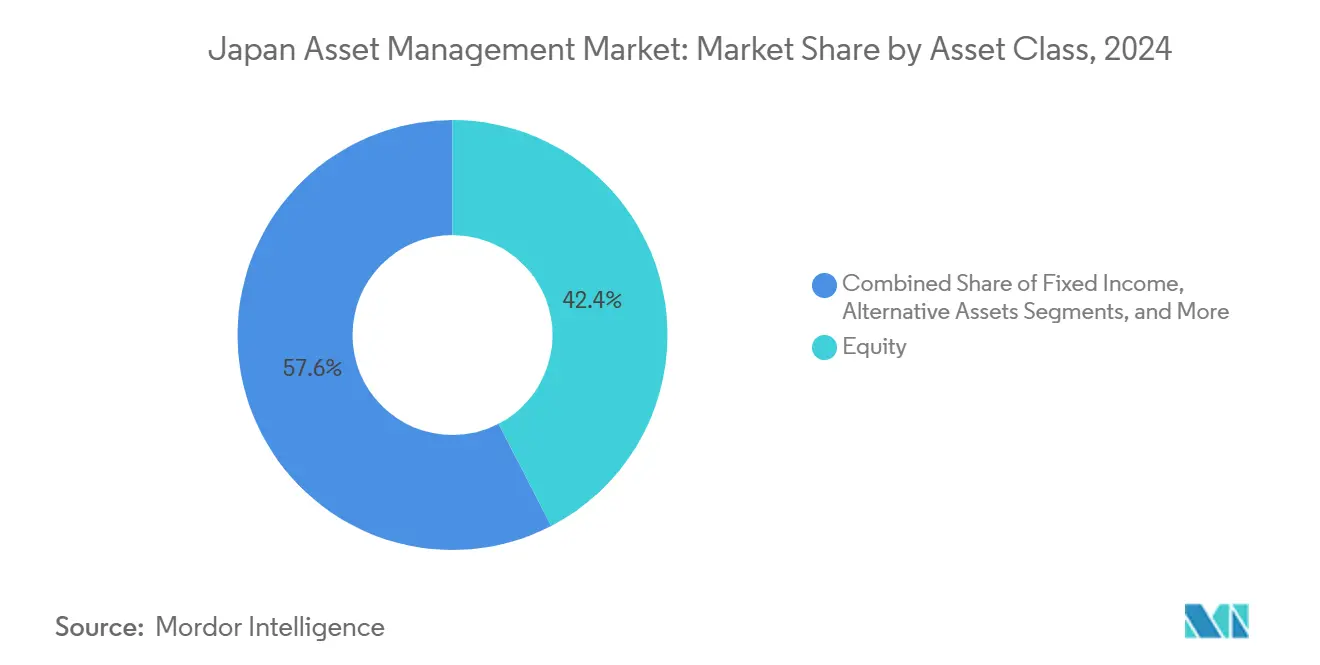

- حسب فئة الأصول، قادت منتجات الأسهم بحصة 42.3% من سوق إدارة الأصول في اليابان في عام 2024، بينما من المتوقع أن تتوسع الأصول البديلة بمعدل نمو سنوي مركب قدره 16.42% حتى عام 2030.

- حسب نوع الشركة، استحوذت البنوك على 45.7% من حصة سوق إدارة الأصول في اليابان في عام 2024، بينما من المتوقع أن تسجل شركات الاستشارات المالية أسرع معدل نمو سنوي مركب متوقع عند 15.87% حتى عام 2030.

- حسب نمط الاستشارة، احتفظ المستشارون البشريون بحصة 91.2% من حجم سوق إدارة الأصول في اليابان في عام 2024؛ من المتوقع أن ينمو المستشارون الآليون بمعدل نمو سنوي مركب قدره 20.23% حتى عام 2030.

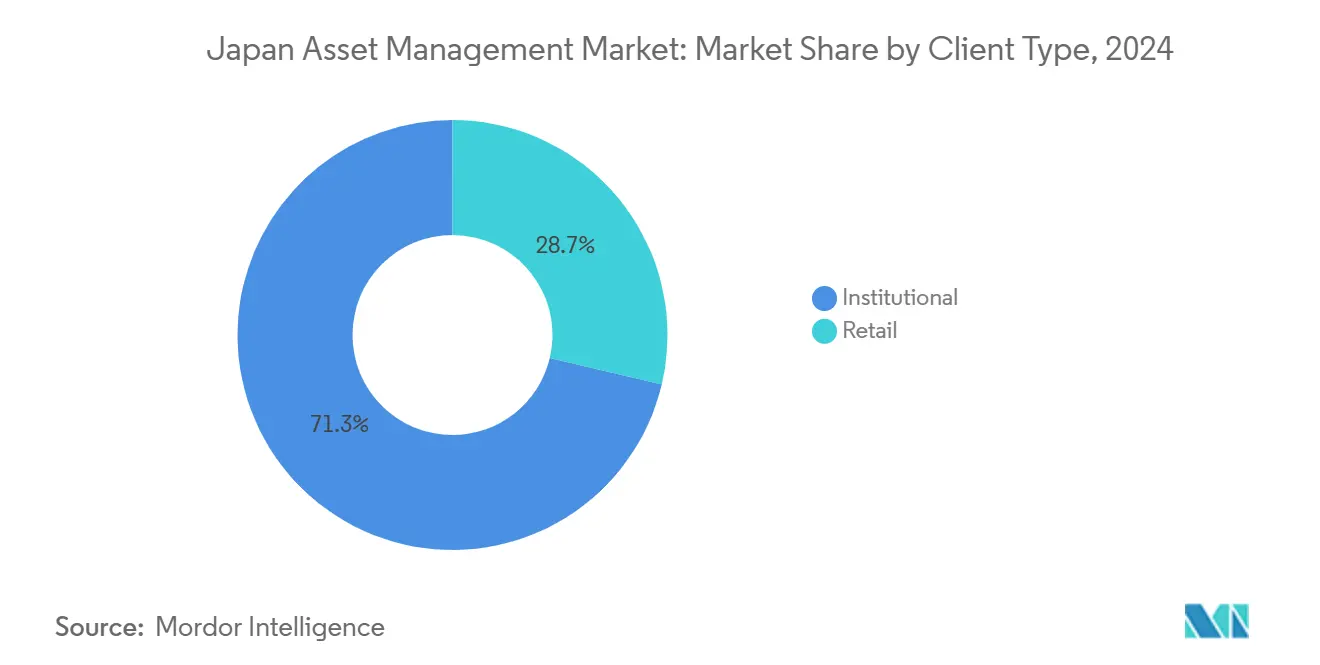

- حسب نوع العميل، سيطر المستثمرون المؤسسيون على 71.3% من حجم سوق إدارة الأصول في اليابان في عام 2024، بينما من المتوقع أن يرتفع قطاع التجزئة بمعدل نمو سنوي مركب قدره 17.45%.

- حسب مصدر الإدارة، سيطر المدراء المحليون على 85.6% من حجم سوق إدارة الأصول في اليابان في عام 2024؛ من المتوقع أن تزداد الولايات المفوضة الخارجية بمعدل نمو سنوي مركب قدره 16.95% حتى عام 2030.

اتجاهات ورؤى سوق إدارة الأصول في اليابان

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تسريع التحول من الودائع المصرفية إلى صناديق الاستثمار | +3.20% | وطني - تركز في طوكيو وأوساكا | المدى المتوسط (2-4 سنوات) |

| إصلاح معاش الشركات الإجباري يعزز تدفقات AUM | +2.80% | وطني - اعتماد مبكر من قبل الشركات الكبيرة | المدى القصير (≤ سنتان) |

| اعتماد الاستشارة الآلية بين المستثمرين ذوي الثروة المتوسطة | +1.90% | وطني - اختراق أعلى في المناطق الحضرية | المدى المتوسط (2-4 سنوات) |

| شهية GPIF للأصول البديلة تضع معايير الصناعة | +2.10% | وطني - انتشار إلى صناديق المعاشات الإقليمية | المدى الطويل (≥ 4 سنوات) |

| تجارب الأوراق المالية المرمزة تفتح مجموعات أصول جديدة قابلة للاستثمار | +1.40% | وطني - طرح مبكر في المنطقة المالية بطوكيو | المدى الطويل (≥ 4 سنوات) |

| سندات انتقال ESG تغذي إطلاق صناديق متخصصة | +1.70% | وطني - مشاركة رأس المال الدولي | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تسريع التحول من الودائع المصرفية إلى صناديق الاستثمار

تحتفظ الأسر اليابانية بحصة كبيرة من ثروتها نقداً، إلا أن برنامج NISA المحدث يسمح الآن للأفراد بالاستثمار بمبالغ كبيرة كل عام دون دفع ضرائب، مما يعيد توجيه جزء من تلك الأرصدة العاطلة إلى أسواق رأس المال. جعل قرار بنك اليابان في عام 2024 بإنهاء أسعار الفائدة السلبية الأسهم والصناديق المتوازنة أكثر جاذبية من مجرد ركن الأموال في حسابات التوفير. يؤسس هدف الحكومة لتوسيع مشاركة NISA بشكل كبير مزيداً من الطلب طويل المدى على الصناديق المشتركة وصناديق التداول في البورصة. تصب البنوك الكبيرة ومجموعات الأوراق المالية الموارد في منصات العملاء الرقمية؛ على سبيل المثال، التزمت ميزوهو برأس مال كبير لأدوات تحفز المدخرين نحو محافظ متنوعة. المدراء الذين يقترنون بهياكل رسوم واضحة ومنخفضة التكلفة مع تعليم مستثمر قوي في وضع يمكنهم من الاستحواذ على حصة غير متناسبة من هذه التدفقات الجديدة حيث يتحرك المدخرون النافرون من المخاطر نحو الحلول المدارة مهنياً.

إصلاح معاش الشركات الإجباري يعزز تدفقات AUM

التشريع الذي يتطلب خطط المساهمة المحددة (DC) ينقل مخاطر طول العمر من الميزانيات العمومية للشركات إلى المدراء المهنيين. المحركون الأوائل بين الشركات الكبيرة المصنعة وتكتلات الخدمات يهاجرون أصول المنافع المحددة القديمة إلى مخططات DC المدارة مهنياً، مما يوفر رؤية متعددة السنوات حول إيرادات الرسوم. قالب دمج ESG الخاص بـ GPIF ينعكس بشكل متزايد من قبل صناديق الشركات، مما يحفز الطلب على استراتيجيات الأصول المتعددة والمحمية من التضخم والمتوافقة مع الاستدامة[1]صندوق الاستثمار الحكومي للمعاشات التقاعدية، "تقرير السياسة الاستثمارية السنوية وتقرير ESG 2025،" gpif.go.jp. مع توسع الإصلاحات عبر الشركات متوسطة الحجم، يمكن لمدراء الأصول الذين يقدمون قوائم منتجات مجمعة لحفظ السجلات وتعليم المشاركين وموجهة نحو النتائج تأمين العلاقات المؤسسية وتحقيق نمو قابل للتطوير.

اعتماد الاستشارة الآلية بين المستثمرين ذوي الثروة المتوسطة

حققت WealthNavi نمواً كبيراً في أصول العملاء من خلال واجهة رقمية بديهية تخفض الحد الأدنى لعتبة الاستثمار إلى 10,000 ين ياباني وتؤتمت بناء المحافظ العالمية WealthNavi. ينجذب المهنيون الأصغر سناً نحو الإعداد القائم على التطبيق والتسعير الشفاف، مما يسرع اختراق الأسر للمنتجات السلبية ومنخفضة التكلفة المتنوعة. تسلط عملية شراء MUFG بقيمة 664 مليون دولار أمريكي لـ WealthNavi الضوء على السباق بين الشركات الراسخة لتأمين القدرات الرقمية MUFG Bank. تظهر النماذج الهجينة التي تجمع المحافظ الأساسية الخوارزمية مع التوجيه البشري الاختياري، مما يمكن المدراء من معالجة أهداف التراكم البسيطة والتخطيط الأكثر تعقيداً لمرحلة الحياة ضمن نظام بيئي واحد. وبالتالي يوسع اعتماد الروبوت القاعدة القابلة للوصول في التجزئة لسوق إدارة الأصول في اليابان.

شهية GPIF للأصول البديلة تضع معايير الصناعة

تعهد GPIF برفع البدائل من 1.5% إلى 5% من محفظته بحلول عام 2030 والتزم مؤخراً بـ 500 مليون دولار أمريكي لولاية الأسهم الخاصة العالمية[2]المعاشات والاستثمارات، "GPIF يلتزم بصندوق Thoma Bravo،" pionline.com. لأن أمناء معاشات الشركات غالباً ما يحاكون تخصيصات GPIF، يحفز القرار طلباً جديداً على مركبات البنية التحتية والعقارات والأسهم الخاصة. يطلق المدراء المحليون صناديق تطابق ملفات المسؤولية اليابانية، بينما يدخل المتخصصون العالميون في مشاريع مشتركة لتزويد المستثمرين المحليين بأنابيب راسخة في الخارج. يرفع تأثير الإثبات معايير الحوكمة وشفافية الرسوم وممارسات إدارة المخاطر عبر سوق إدارة الأصول في اليابان ويوسع الكون القابل للاستثمار للمؤسسات الساعية للعائد.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| بيئة أسعار الفائدة السلبية / شبه الصفرية المستمرة تضغط العائدات | -1.80% | وطني - أقوى تأثير على استراتيجيات الدخل الثابت | المدى القصير (≤ سنتان) |

| تقلص السكان في سن العمل يحد من نمو المساهمة | -2.10% | وطني - الأكثر حدة في المناطق الريفية | المدى الطويل (≥ 4 سنوات) |

| أنظمة الحاسوب المركزي القديمة تبطئ دورات إطلاق المنتجات | -1.20% | وطني - مركزة في المؤسسات الراسخة | المدى المتوسط (2-4 سنوات) |

| رسوم التوزيع العالية تثني عن تبديل التجزئة | -0.90% | وطني - واضحة في قنوات الاستشارة المستقلة | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

بيئة أسعار الفائدة السلبية / شبه الصفرية المستمرة تضغط العائدات

رغم أن بنك اليابان أنهى الأسعار السلبية، تبقى السياسة تيسيرية، تاركة عائدات السندات المحلية مكبوتة وتآكل تدفقات الدخل التقليدية. يجب على مدراء الأصول البحث عن العائد في الائتمان الخارجي وديون البنية التحتية والأسهم الموجهة للأرباح، لكن الشركات الأصغر تفتقر إلى البصمة البحثية العالمية أو بنية المخاطر لتنفيذ هذه الأفكار بشكل تنافسي. تفضل هذه البيئة البيوت المتنوعة ذات الوصول الدولي وقدرات التحوط المتطورة، موسعة تشتت الأداء وتشكل مخاطر احتفاظ للامتيازات القديمة الثقيلة بالسندات.

تقلص السكان في سن العمل يحد من نمو المساهمة طويل المدى

من المتوقع أن تنكمش القوى العاملة الوطنية بثبات، مما يقلل مساهمات التقاعد القائمة على الراتب ويكبح الزخم العضوي لجمع الأصول، خاصة في المحافظات خارج الممرات الحضرية الرئيسية. يحتاج مدراء الأصول للتعويض من خلال تعميق حصة المحفظة مع العملاء الحاليين وتعزيز الإنتاجية من خلال التكنولوجيا وجذب رأس المال الأجنبي. يمكن للشركات القادرة على تعبئة حلول التقاعد للديموغرافيات الأكبر سناً-مثل منتجات سحب الدخل وتخطيط التفكيك-تخفيف السحب الديموغرافي والحفاظ على الصلة في سوق إدارة الأصول في اليابان.

تحليل القطاعات

حسب فئة الأصول: الأصول البديلة تكتسب زخماً

شكلت الأسهم 42.4% من حجم سوق إدارة الأصول في اليابان في عام 2024، مؤكدة التحيز التاريخي نحو التعرض للأسهم المحلية المعزز بعقود من الألفة مع مؤشري نيكي و TOPIX. من المتوقع أن يرتفع حجم سوق إدارة الأصول في اليابان المرتبط بالاستراتيجيات البديلة بنسبة 16.42% سنوياً، متفوقاً على كل فئة أصول تقليدية مع ضغط توقعات العائد في الأسواق العامة. ولايات GPIF وتخصيصات معاشات الشركات المقلدة والبحث عن تدفقات نقدية محمية من التضخم طويلة المدة تشكل الطلب. صناديق العقارات والبنية التحتية والأسهم الخاصة المصممة حول خارطة طريق التحول الأخضر للحكومة تنسجم طبيعياً مع هذه القصة، مما يمكن المؤسسات من مطابقة ملفات المسؤولية بينما تدعم مبادرات النمو المحلية.

في الاستجابة، يبني المدراء المحليون فرق متخصصة أو يدخلون في شراكات مع بيوت البدائل العالمية لتأمين تدفق الصفقات والخبرة التشغيلية. تستفيد الشركات الأجنبية ذات المنصات العالمية الراسخة من فروع طوكيو لتوزيع صناديق متمرسة تقدم فئات أسهم محوطة بالعملة وإعداد تقارير محلية. التمايز التنافسي يتحول نحو قدرات المصادر وشفافية الحوكمة بدلاً من الأداء الرئيسي وحده، نمط يعيد توجيه هياكل الرسوم مع القيمة المقدمة في سوق إدارة الأصول في اليابان.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع الشركة: البنوك تحتفظ بالحجم؛ المتخصصون يسرعون

استحوذت البنوك على 45.7% من حجم سوق إدارة الأصول في اليابان في عام 2024، بفضل شبكات الفروع الواسعة، لكن حصتها تتراجع بوصة مع انجذاب المستثمرين الجدد إلى المستشارين المستقلين الذين يروجون لمعايير الثقة. من المتوقع أن تسجل شركات الاستشارات المالية معدل نمو سنوي مركب قدره 15.87% حتى عام 2030، مما يشير إلى أن جودة الاستشارة والموضوعية المدركة تهم أكثر من الراحة الشاملة. في سوق إدارة الأصول في اليابان، يجبر هذا الاتجاه البنوك على فك تجميع التسعير وتعزيز العناية الواجبة للمنتج والاستثمار في تدريب الموظفين لتلبية معايير الملاءمة المرتفعة.

تستفيد البوتيكات المتخصصة من الخبرة المواضيعية-أسهم ESG وصناديق الناشطين للشركات الصغيرة والائتمان الخاص-لجذب العملاء المتطورين المستعدين للدفع مقابل ألفا المتمايزة. يقع الوسطاء المتداولون بين البنوك والمستشارين الخالصين من خلال الجمع بين عمق البحث والمرونة المعاملاتية، لكن ضغط الرسوم في خدمات التنفيذ يدفعهم نحو ولايات استشارية عالية الهامش. إجمالاً، يظهر توازن متعدد القنوات حيث يتعايش الاتساع والعمق والمشاركة الرقمية، مما يبقي الحواجز التنافسية في تقلب.

حسب نمط الاستشارة: الهجين يهيمن على الانتقال

شكل المستشارون البشريون 91.2% من حجم سوق إدارة الأصول في اليابان في عام 2024، مرساة بالثقافة وتعقيد العديد من محافظ التقاعد. مع ذلك، تتضاعف منصات الروبوت بنسبة 20.23% سنوياً، مستهدفة مجموعات ذوي الثروة المتوسطة الذين يقدرون البساطة والتكلفة المنخفضة والوظائف المحمولة أولاً. تبلور صفقة MUFG-WealthNavi التحول نحو النماذج المتكاملة التي تجمع المحافظ الأساسية الخوارزمية مع الوصول إلى المخططين البشريين للمشورة المدفوعة بالأحداث MUFG Bank[3]بنك MUFG، "إكمال عرض الشراء لـ WealthNavi،" mufg.jp.

تخفض المقترحات الهجينة تكلفة التسليم بينما تحافظ على الطمأنينة التي يقدرها المستثمرون الأكبر سناً، مما يمكن الشركات الراسخة من الدفاع عن العلاقات ضد متحدي التكنولوجيا المالية الخالصة. بالنسبة لسوق إدارة الأصول في اليابان، تتمحور الصيغة الرابحة حول التجارب التطبيقية السلسة والمعالجة المباشرة وترسيم واضح للرسوم. المنظمون، الذين يسعون لمشاركة تجزئة أوسع، يدعمون ضمنياً هذه النماذج من خلال تشديد قواعد الإفصاح على المنتجات المحملة بالعمولات وبموافقة أدوات التحقق من الهوية الرقمية.[4]وكالة الخدمات المالية اليابانية، "استراتيجية أن نصبح مركزاً دولياً لإدارة الأصول،" fsa.go.jp

حسب نوع العميل: امتصاص التجزئة يضيق الفجوة المؤسسية

تشكل الولايات المؤسسية 71.3% من حجم سوق إدارة الأصول في اليابان في عام 2024، رقم يعكس أصول المعاشات والتأمين والاحتياطي التي تقدر اقتصاديات الحجم والحوكمة القوية. أصول التجزئة، مع ذلك، تنمو بمعدل نمو سنوي مركب قدره 17.45% بفضل نظام NISA المحدث وحملات محو الأمية المالية الموسعة والإعداد الرقمي سهل الاستخدام. تستهدف الحكومة مضاعفة اختراق حساب NISA، ترسخ هذا المسار، مما يضمن أنبوباً ثابتاً من المستثمرين المبتدئين الساعين لصناديق متنوعة.

يتمحور مدراء الأصول من خلال إنشاء فئات أسهم بحد أدنى منخفض للاستثمار ومحتوى تعليمي واسع. البنوك وشركات الأوراق المالية تنشر لوحات تحكم متكاملة تعرض منتجات التوفير والوساطة والائتمان على شاشة واحدة، مما يساعد العملاء على رصد التقدم نحو الأهداف طويلة المدى. مع تنوع محافظ الأسر، ترتفع إمكانية البيع المتقاطع، مما يساعد في مرونة الإيرادات وسط ضغط الرسوم في أماكن أخرى في سوق إدارة الأصول في اليابان.

حسب مصدر الإدارة: هيمنة محلية تلتقي بالتنويع الخارجي

شكلت الكيانات المحلية 85.6% من حجم سوق إدارة الأصول في اليابان في عام 2024، عاكسة الألفة التنظيمية والتحيز الثقافي نحو الإشراف المحلي. مع ذلك، من المتوقع أن تدفع الولايات القطاع الخارجي بنسبة 16.95% سنوياً حتى عام 2030، مع سعي المؤسسات للتنويع الجغرافي والعائدات الأعلى والمعرفة المتخصصة. فئات الأسهم المحوطة بالعملة والطبقات الواعية بالمؤشر تجعل الاستثمارات الأجنبية مقبولة لأمناء حذرين من التقلب.

يتفاعل المدراء اليابانيون من خلال فتح بؤر بحثية في نيويورك ولندن وسنغافورة أو بالتوقيع على اتفاقيات استشارية فرعية مع المتخصصين الدوليين. تعمق البيوت العالمية عمليات طوكيو لإرضاء توقعات العناية الواجبة المحلية والشراكة مع بنوك الثقة للتوزيع. كنتيجة، يشدد سوق إدارة الأصول في اليابان صلاته بتدفقات رأس المال العالمية بينما يحافظ على مراسي الحوكمة المحلية.

التحليل الجغرافي

تستضيف طوكيو أغلبية مدراء الأصول والمنظمين ومقدمي الخدمات، مما يخلق فوائد شبكية تعزز مكانتها كمركز مالي للأمة. تحتل أوساكا المرتبة كمركز ثانوي، مستفيدة من مقار البنوك والتأمين التاريخية لخدمة المحافظات الغربية. خارج هذه المدن الكبرى، تهيمن البنوك الإقليمية والاتحادات الائتمانية على مجمعات التوفير لكنها تفتقر إلى اتساع المنتج، مما يقدم نقاط دخول للمدراء المستعدين لتوسيع النماذج الاستشارية الرقمية والخدمة عن بعد.

تحفز الاستراتيجية الحكومية لوضع البلاد كمركز إدارة أصول دولي رائد ترقيات البنية التحتية-التوثيق الإنجليزي والترخيص المبسط والمعاملة الضريبية المناسبة-الموجهة نحو جذب المواهب الأجنبية ورأس المال. تهدف المناطق التجريبية لابتكار التكنولوجيا المالية في فوكوكا وسابورو إلى تشتيت الفرص خارج العاصمة بينما تدعم الرقمنة على مستوى البلاد.

مخاطر الكوارث الطبيعية في منطقة كانتو تحفز التخطيط للطوارئ؛ تنوع المؤسسات بصمات مراكز البيانات وتشجع ترتيبات العمل المرنة لضمان الاستمرارية. في الوقت نفسه، تميل الديموغرافيات المتقدمة في السن بشكل أكثر حدة في المناطق الريفية، مما يحفز برامج التواصل المستهدف التي تقترن التعليم الرقمي بوحدات استشارية متنقلة. التقسيم الجغرافي، بالتالي، يضخم النطاق لاستراتيجيات التوزيع المتمايزة ضمن سوق إدارة الأصول في اليابان.

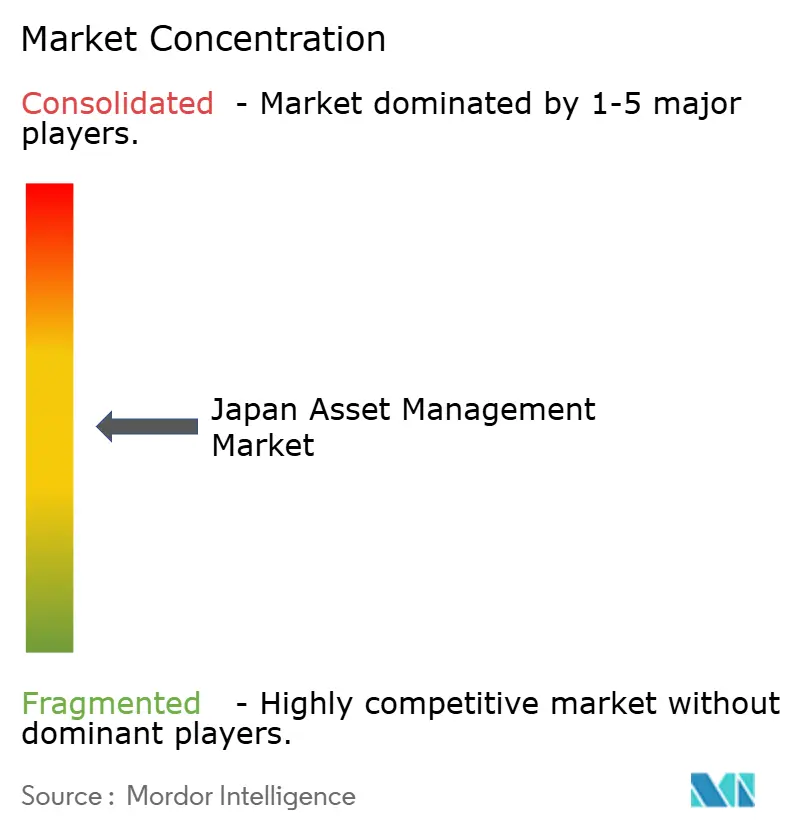

المشهد التنافسي

يبقى سوق إدارة الأصول في اليابان مجزأً بشكل معتدل، تاركاً مجالاً للتوحيد والدخول الأجنبي. نجوم محليون ثقيلون مثل نومورا وداييوا وسوميتومو ميتسوي ترست سجلوا دخلاً عادياً قياسياً للسنة المالية 2024 مع رفع إصلاح السوق وارتفاع الشهية للمخاطر إيرادات الرسوم. تكبر الشركات الأجنبية بصماتها من خلال عمليات الاستحواذ والمشاريع المشتركة للاستحواذ على الطلب المواضيعي واهتمام الأصول البديلة.

تتجمع الأولويات الاستراتيجية حول التمكين التكنولوجي ودمج ESG وبناء قدرات بديلة. شراء نومورا بـ 1.8 مليار دولار أمريكي لوحدة الأصول العامة الأمريكية والأوروبية لماكواري وسع قاعدة AUM العالمية Nomura Holdings. دمج MUFG لـ WealthNavi يؤمن الحمض النووي للروبوت وإمكانية البيع المتقاطع ضمن البنك للتجزئة. في الوقت نفسه، خدمات تحديث الحاسوب المركزي الآلي لفوجيتسو تلبي حاجة على مستوى القطاع لهندسة مكتب خلفي رشيقة Fujitsu Limited.

الاستثمار في تحليلات المحافظ المدفوعة بالذكاء الاصطناعي وبنية التداول منخفضة الكمون وتطوير منتجات التمويل الأخضر يتسارع. تخاطر الشركات غير القادرة على التحديث أو التمايز في المعرفة المتخصصة بتآكل الهامش مع تكثف المنافسة القائمة على الرسوم. وبالتالي، تهيمن عمليات الاستحواذ الاستراتيجية والشراكات وترخيص التكنولوجيا على العناوين مع تنافس المشاركين على قيادة الحجم والابتكار عبر سوق إدارة الأصول في اليابان.

قادة صناعة إدارة الأصول في اليابان

-

نومورا لإدارة الأصول

-

نيكو لإدارة الأصول

-

داييوا لإدارة الأصول

-

سوميتومو ميتسوي ترست لإدارة الأصول

-

إدارة الأصول الأولى

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: خصص GPIF 500 مليون دولار أمريكي لصندوق أسهم خاصة لـ Thoma Bravo، المعاشات والاستثمارات.

- أبريل 2025: أغلقت نومورا شراءها بـ 1.8 مليار دولار أمريكي لأعمال الأصول العامة لماكواري Nomura Holdings.

- ديسمبر 2024: أكملت MUFG استحواذها بعرض الشراء على WealthNavi مقابل 664 مليون دولار أمريكي MUFG Bank.

- نوفمبر 2024: كشفت SBI Digital Markets عن إطار عمل لتوزيع الأوراق المالية المرمزة عبر الحدود SBI Digital Markets.

نطاق تقرير سوق إدارة الأصول في اليابان

تشير إدارة الأصول إلى الإدارة المهنية للاستثمارات نيابة عن الأفراد أو المؤسسات أو الكيانات الأخرى.

تنقسم صناعة إدارة الأصول في اليابان حسب نوع العميل ونوع الولاية وفئة الأصول. حسب نوع العميل، ينقسم السوق إلى التجزئة وصناديق المعاشات وشركات التأمين والبنوك والمؤسسات الأخرى (الصناديق المشتركة). حسب نوع الولاية، ينقسم السوق إلى صناديق الاستثمار والولايات التقديرية. حسب فئة الأصول، ينقسم السوق إلى الأسهم والدخل الثابت والنقد/سوق المال وفئات الأصول الأخرى (الاستثمار البديل). يقدم التقرير أحجام السوق والتوقعات من حيث القيمة (الدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| الأسهم |

| الدخل الثابت |

| الأصول البديلة |

| فئات الأصول الأخرى |

| الوسطاء المتداولون |

| البنوك |

| شركات الاستشارات المالية |

| أنواع الشركات الأخرى |

| الاستشارة البشرية |

| الاستشارة الآلية |

| التجزئة |

| المؤسسية |

| الخارجية |

| المحلية |

| حسب فئة الأصول | الأسهم |

| الدخل الثابت | |

| الأصول البديلة | |

| فئات الأصول الأخرى | |

| حسب نوع الشركة | الوسطاء المتداولون |

| البنوك | |

| شركات الاستشارات المالية | |

| أنواع الشركات الأخرى | |

| حسب نمط الاستشارة | الاستشارة البشرية |

| الاستشارة الآلية | |

| حسب نوع العميل | التجزئة |

| المؤسسية | |

| حسب مصدر الإدارة | الخارجية |

| المحلية |

الأسئلة الأساسية المجاب عليها في التقرير

ما هي القيمة الحالية لسوق إدارة الأصول في اليابان؟

السوق مقوم بـ 4.93 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 9.62 تريليون دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 14.31%.

أي فئة أصول تنمو بأسرع ما يمكن في اليابان؟

الأصول البديلة، بما في ذلك صناديق الأسهم الخاصة والبنية التحتية، من المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 16.42% حتى عام 2030 مع اتباع المؤسسات قيادة تنويع GPIF.

كيف تؤثر المستشارون الآليون على سوق إدارة الأصول في اليابان؟

تدير منصات الروبوت شريحة متنامية من أصول التجزئة، تتضاعف بنسبة 20.23% سنوياً، وتدفع الشركات الراسخة نحو نماذج استشارية هجينة رقمية-بشرية.

ما الدور الذي تلعبه إصلاحات معاشات الشركات في نمو الأصول؟

الاعتماد الإجباري لخطط المساهمة المحددة يعيد توجيه تدفقات معاشات كبيرة إلى المدراء المهنيين ويستقر تدفقات الدخل القائمة على الرسوم.

لماذا مدراء الأصول الأجانب مهتمون باليابان؟

الإصلاحات التنظيمية وارتفاع الطلب على البدائل والحاجة للتنويع العالمي تجعل اليابان مكان نمو جذاب للشركات ذات القدرات المتخصصة.

كيف تؤثر ESG على استراتيجيات الاستثمار؟

معايير ESG لـ GPIF وبرنامج السندات المناخية للحكومة يحفزان إطلاق منتجات تدمج عوامل الاستدامة عبر فئات الأصول العامة والخاصة.

آخر تحديث للصفحة في: