حجم وحصة سوق تكنولوجيا التأمين

تحليل سوق تكنولوجيا التأمين بواسطة Mordor ذكاء

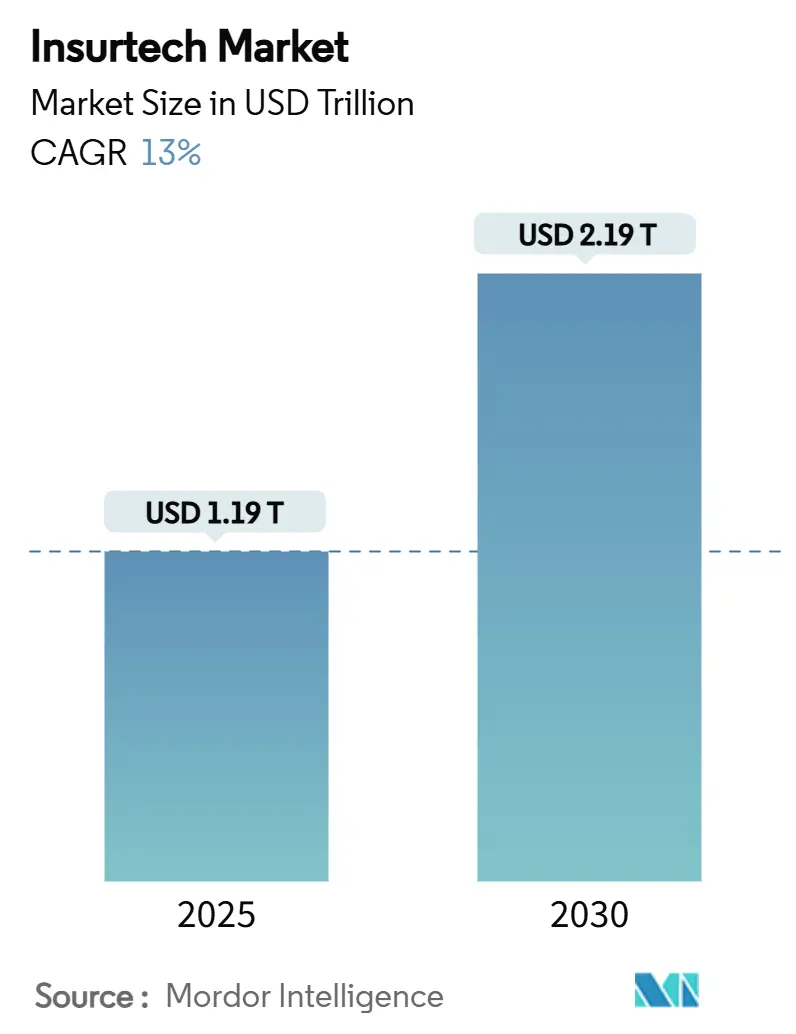

يقدر سوق التكنولوجيا التأمينية حالياً بـ 1.19 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن يتوسع إلى 2.19 تريليون دولار أمريكي بحلول عام 2030، مسجلاً معدل نمو سنوي مركب قدره 13.00%. يعكس النمو الحاد تغييراً هيكلياً في كيفية تصميم شركات التأمين وتوزيع وخدمة البوليصات حيث أصبحت التجارب الرقمية أولاً معايير أساسية. عمليات الهجرة السحابية الأصلية، والاكتتاب المدعوم بالذكاء الاصطناعي، والتأمين المدمج انتقلت من مبادرات تجريبية إلى معايير مؤسسية، مما يسمح للمؤمنين بخفض تكاليف التشغيل، وتحسين سرعة الوصول للسوق، والوصول إلى شرائح عملاء جديدة. الصناديق الرقابية الحكومية في أكثر من اثنتي عشرة ولاية قضائية سرّعت من طرح الحلول، بينما الشراكات الاستراتيجية مع منصات التنقل وإنترنت الأشياء تعيد تعريف تقييم المخاطر في خطوط السيارات والممتلكات. التمايز التنافسي يعتمد الآن على الوصول للبيانات، ومرونة المنصة، والقدرة على دمج التغطية بسلاسة في رحلات الشراء غير التأمينية، بدلاً من الاعتماد على نطاق الميزانية العمومية وحده.

الوجبات الرئيسية للتقرير

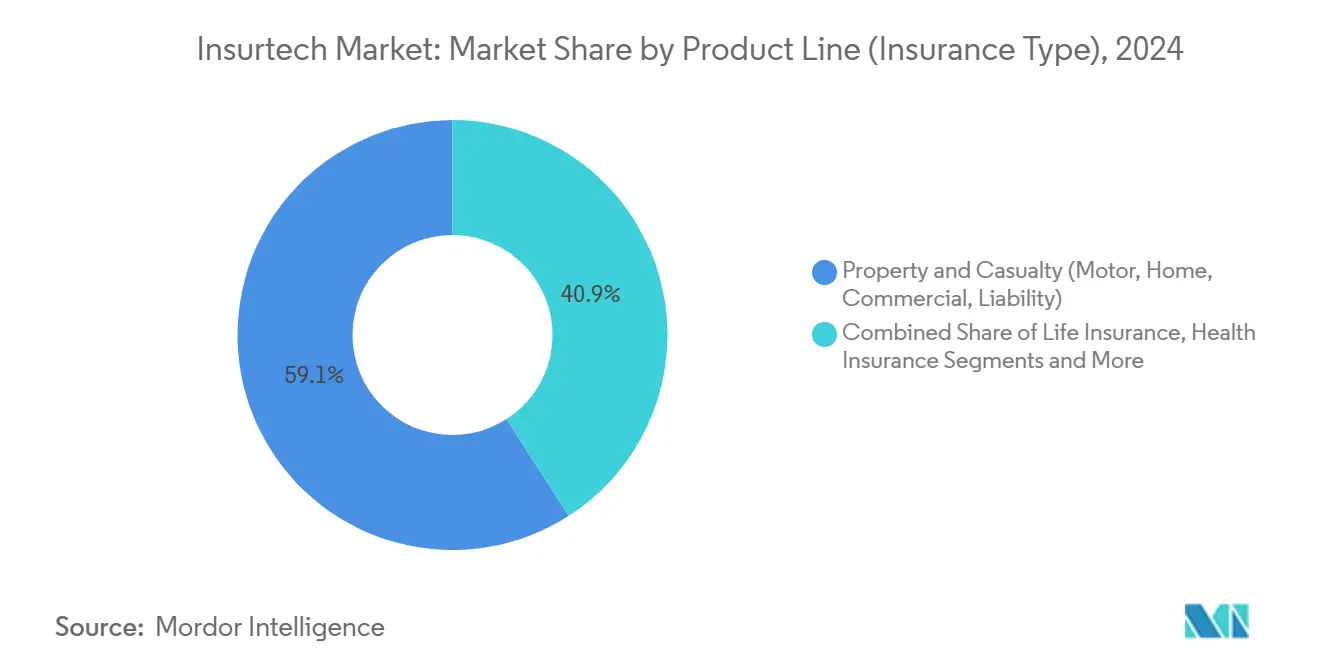

- حسب خط المنتج، تصدرت الممتلكات والحوادث بنسبة 59.12% من حصة سوق التكنولوجيا التأمينية في عام 2024، بينما من المتوقع أن تحقق الخطوط المتخصصة أسرع معدل نمو سنوي مركب قدره 19.34% حتى عام 2030.

- حسب قناة التوزيع، استحوذ الوكلاء/الوسطاء التقليديون على 41.20% من حصة الإيرادات لسوق التكنولوجيا التأمينية في عام 2024، في حين تتقدم منصات التأمين المدمج بمعدل نمو سنوي مركب قدره 17.20% إلى عام 2030.

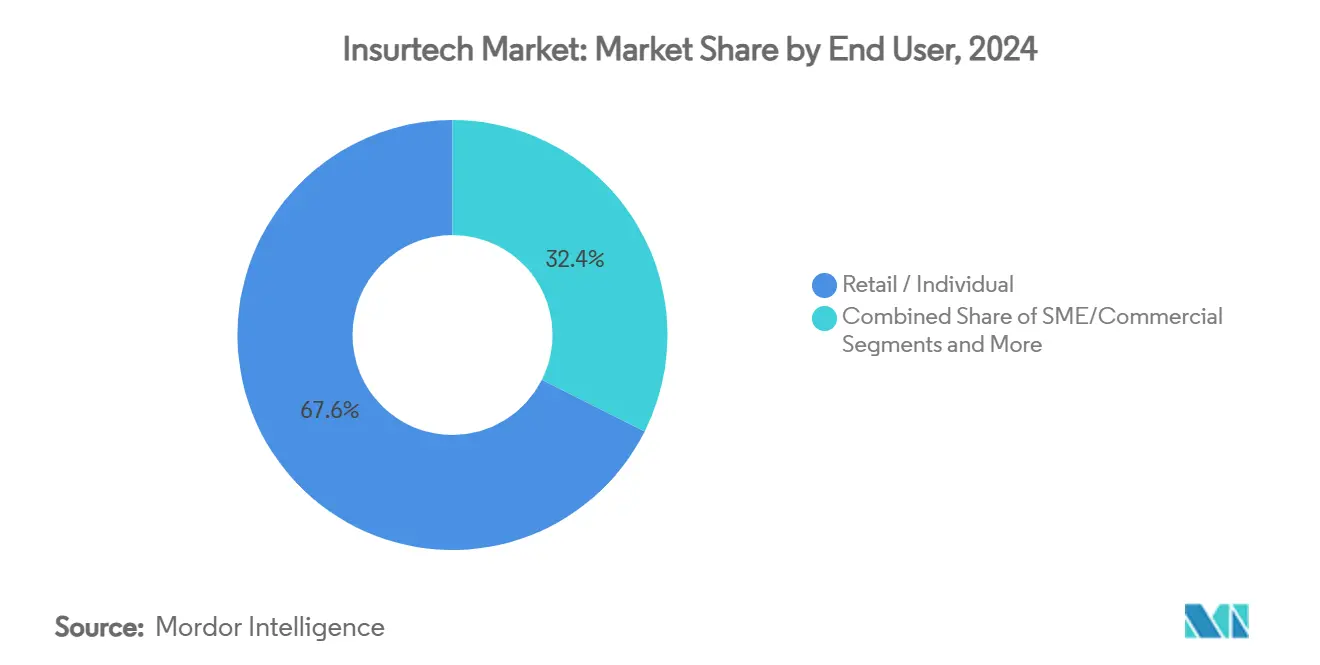

- حسب المستخدم النهائي، شكلت بوليصات التجزئة/الأفراد 67.61% من الطلب في سوق التكنولوجيا التأمينية في عام 2024؛ من المتوقع أن ينمو قطاع الشركات الصغيرة والمتوسطة/التجارية بمعدل نمو سنوي مركب قدره 15.60% إلى عام 2030.

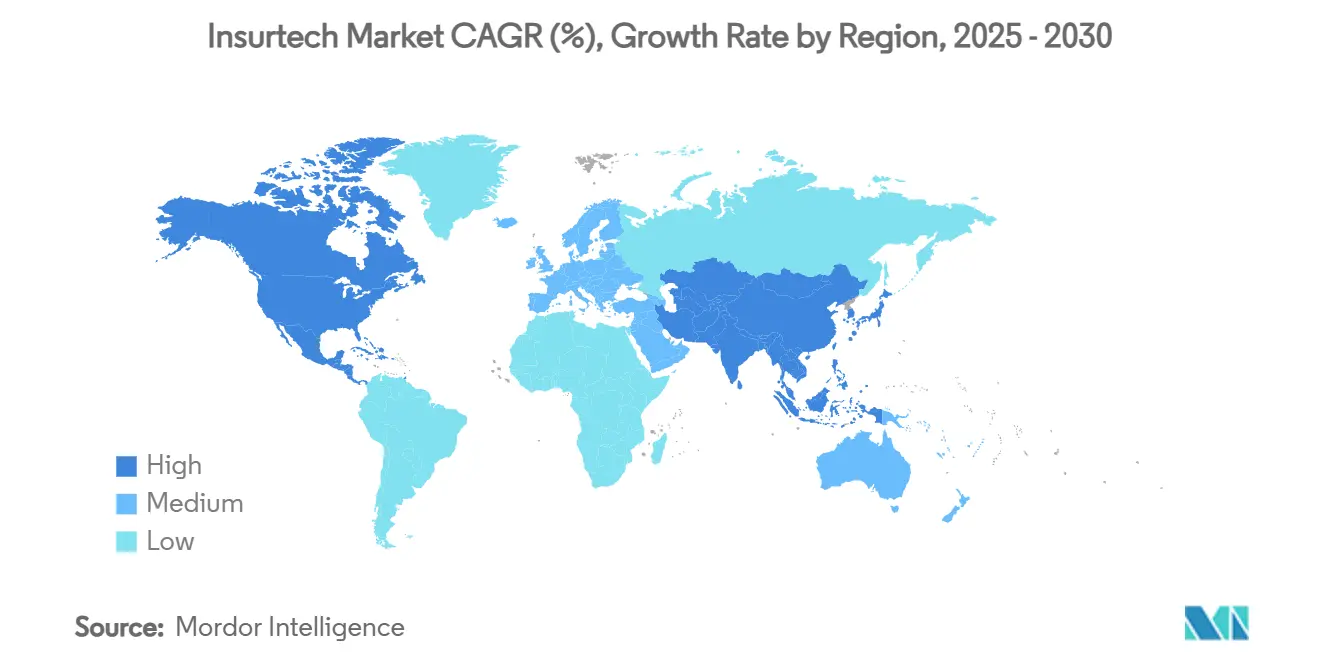

- حسب الجغرافيا، هيمنت أمريكا الشمالية على 37.79% من سوق التكنولوجيا التأمينية في عام 2024، إلا أن آسيا-المحيط الهادئ مهيأة لأعلى معدل نمو سنوي مركب قدره 16.78% بين 2025-2030.

اتجاهات ورؤى سوق تكنولوجيا التأمين العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الاعتماد المتزايد للذكاء الاصطناعي والتعلم الآلي للاكتتاب والمطالبات | 3.2% | عالمي، مع ريادة أمريكا الشمالية وأوروبا | متوسط الأجل (2-4 سنوات) |

| الطلب المتزايد على منتجات التأمين المخصصة والحسب الطلب | 2.8% | عالمي، قوي بشكل خاص في آسيا-المحيط الهادئ وأمريكا الشمالية | قصير الأجل (≤ سنتان) |

| الهجرة المتزايدة إلى الأنظمة الأساسية السحابية الأصلية | 2.1% | عالمي، مع ريادة أوروبا وأمريكا الشمالية | متوسط الأجل (2-4 سنوات) |

| الصناديق الرقابية تسرّع إطلاق المنتجات | 1.5% | أوروبا، آسيا-المحيط الهادئ، ولايات أمريكية شمالية مختارة | قصير الأجل (≤ سنتان) |

| شراكات البيانات مع منصات التنقل وإنترنت الأشياء | 1.8% | عالمي، مع ريادة أوروبا بسبب الإطار التنظيمي | طويل الأجل (≥ 4 سنوات) |

| النمو السريع لنماذج التوزيع المدمج | 2.4% | عالمي، مع أعلى اعتماد في آسيا-المحيط الهادئ | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

الاعتماد المتزايد للذكاء الاصطناعي والتعلم الآلي للاكتتاب والمطالبات

محركات القرار المدعومة بالذكاء الاصطناعي تؤتمت الآن أجزاء كبيرة من إصدار البوليصات وفرز المطالبات، مما يقلص متوسط أوقات المعالجة ويحسن دقة التنبؤ. أفادت Swiss Re أن تحويل تحليلات المطالبات إلى Microsoft Azure مكّن من أتمتة أغلب البنية التحتية، مما قلل وقت التقييم إلى النصف. المؤمنون الذين يتقنون التعلم المراقب على مجموعات البيانات الخاصة يكتسبون خنادق اكتتاب قابلة للدفاع، مما يدفع المنافسين لتسريع خرائط الطريق لهندسة البيانات. التكنولوجيا تفتح أيضاً منتجات مدة قصيرة جديدة، مثل تغطية التنقل القائمة على الاستخدام، لأن المخاطر يمكن تسعيرها في الوقت الفعلي. مع نمو راحة المنظمين مع النماذج القابلة للتفسير، من المتوقع أن يرتفع انتشار الذكاء الاصطناعي بأسرع معدل في السيارات الشخصية، والتجارة الصغيرة، وخطوط الأمن السيبراني. الأنظمة البيئية للموردين التي تقدم نماذج مدربة مسبقاً في الأسواق السحابية تخفض حواجز الاعتماد أكثر.

الطلب المتزايد على منتجات التأمين المخصصة والحسب الطلب

يتوقع المستهلكون بشكل متزايد أن يحاكي التأمين تدفقات الدفع في التجارة الإلكترونية، يختارون مقادير التغطية والمدة بسهولة مثل إضافة عناصر للعربة. شراكة Allianz مع Cosmo متصل تدمج تغطية الحوادث في الخوذ المتصلة برسوم شهرية ثابتة، مما يوضح كيف يمكن لبيانات إنترنت الأشياء أن تحفز تفعيل البوليصة التلقائي دون أوراق [1]Allianz SE, "متصل عربة بيانات و ال Future ل آلي منتجات," allianz.com. المنتجات البارامترية تملأ الفجوات في السفر والزراعة ومخاطر المناخ لأنها تدفع عند الوصول لمحفزات محددة مسبقاً، متجاوزة تعديل المطالبات المطول. الأسواق التي تجمع خدمات القيمة المضافة المساعدة، مثل التدريب الصحي أو مراقبة الأمن السيبراني، تشهد معدلات تجديد أعلى لأن العروض تتردد صداها مع الاحتياجات اليومية. هذا التحول يجبر المؤمنين على إعادة منصة إدارة البوليصات القديمة بحيث يمكن تعديل الراكبين والحدود ديناميكياً، متجهين بعيداً عن العقود السنوية الثابتة.

الهجرة المتزايدة إلى الأنظمة الأساسية السحابية الأصلية

تحديث الأنظمة الأساسية أصبح ضرورة تشغيلية حيث يستهدف المدراء الماليون وفورات في التكاليف بأرقام مزدوجة ويسعى مدراء المعلوماتية للحوسبة المرنة لتوسيع نطاق الذكاء الاصطناعي. أكملت Lincoln مالي مجموعة نقلاً متدرجاً لـ 120 نظاماً محلياً إلى بنية متعددة السحب في أقل من عامين. حققت AXA ألمانيا في أوروبا معالجة دفعية أسرع بـ 25% بعد إنهاء انتقالها السحابي، مما يثبت أن الكيانات المنظمة يمكنها تلبية قواعد إقامة البيانات الصارمة أثناء الاستفادة من خطوط أنابيب DevSecOps الحديثة [2]AXA Deutschland, "سحابة-محلي Conversion Milestones," axa.دي . تدوير البيئة الأسرع يسرّع إطلاق المنتجات، مما يسمح للفرق بتكرار التغطية والتسعير أسبوعياً بدلاً من فصلياً. اعتماد السحابة يسهل أيضاً الطرح عبر الحدود لأن الخدمات المجهرية يمكن إعادة استخدامها في ولايات قضائية متعددة دون تكرار البنية التحتية. خلال أفق التوقعات، المؤمنون بدون أنظمة أساسية سحابية أصلية يخاطرون بنسب مصروفات غير تنافسية.

الصناديق الرقابية تسرّع إطلاق المنتجات

منظمو التأمين يتبنون بشكل متزايد أنظمة الصندوق الرقابي لتحفيز الابتكار دون المساس بحماية المستهلك. صندوق هيئة السلوك المالي البريطانية قبل ثلاث شركات تكنولوجيا تأمينية جديدة في عام 2025، مما يمكّن من تجارب محدودة النطاق تحت إشراف رقابي. في الولايات المتحدة، يوفر صندوق الابتكار التأميني في كنتاكي إعفاء تنظيمياً محدود الوقت، مما يجذب الشركات الناشئة الساعية لمسارات التوسع على الصعيد الوطني[3]Commonwealth ل Kentucky, "House Bill 386 تأمين Innovation Sandbox," kentucky.gov. مجموعات الصندوق الرقابي عادة تتخرج إلى تراخيص كاملة أسرع لأن المنظمين يألفون أنفسهم بتصاميم المنتجات أثناء مراحل التجربة. الأطر الناجحة تشجع الاتفاقيات المتبادلة، مما يسمح للشركات بنقل النماذج المعتمدة عبر الحدود، وبالتالي تقصير الجداول الزمنية لدخول السوق. مع إضفاء الطابع الرسمي على مسارات الابتكار في مزيد من الولايات القضائية، تصبح المخاطر التنظيمية أقل عائقاً في توسيع نطاق العروض الرقمية الأصلية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تعقيد تكامل الأنظمة الأساسية القديمة | -2.1% | عالمي، حاد بشكل خاص في أمريكا الشمالية وأوروبا | متوسط الأجل (2-4 سنوات) |

| تجزؤ القوانين والامتثال | -1.8% | عالمي، مع تأثر العمليات عبر الحدود بشكل أكبر | طويل الأجل (≥ 4 سنوات) |

| قيود قدرة إعادة التأمين للوكلاء العامين الإداريين | -1.4% | أمريكا الشمالية وأوروبا، تنتشر لمناطق أخرى | قصير الأجل (≤ سنتان) |

| تحول المستثمرين من "النمو بأي ثمن" إلى الربحية | -2.3% | عالمي، مع تأثر أسواق رؤوس الأموال المغامرة أكثر | قصير الأجل (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

تعقيد تكامل الأنظمة الأساسية القديمة

الحاسوبات الرئيسية التي عمرها عقود غالباً ما تفتقر لواجهات برمجة التطبيقات الحديثة، مما يجعل تبادل البيانات في الوقت الفعلي مكلفاً ومحفوفاً بالمخاطر. لذلك، تواجه الشركات المؤمنة مقايضة بين الاستبدال الشامل ونُهج التغليف والتجديد التدريجية. التحويلات الفاشلة يمكن أن توقف إصدار البوليصات أو مدفوعات المطالبات، مما يضر بثقة العملاء ويجذب تدقيق المنظمين. مشاريع التكامل تحمل أيضاً تكاليف خفية عندما تحتاج نسب البيانات ومسارات التدقيق للحفظ من أجل الامتثال. نتيجة لذلك، بعض الشركات الراسخة تتشارك مع كيانات حقل خضراء بدلاً من تجديد ممتلكات الأنظمة الأساسية، مما يبطئ التغيير الرقمي داخل الشركة الأم.

تجزؤ القوانين والامتثال

خلافاً للمصرفية، يفتقر التأمين لاتفاق عالمي على غرار بازل، لذا قواعد رؤوس الأموال والملاءة والتوزيع تتباين بشكل واسع. الشركات التي تتوسع في ولايات قضائية متعددة يجب عليها تخصيص صياغة البوليصات وصيغ الإفصاح وعمليات الشكاوى بلد تلو الآخر، مما يزيد تكلفة الخدمة. قوانين توطين البيانات تعقد أكثر من عمليات النشر متعددة السحب لأن سجلات العملاء يجب أن تقيم داخل الحدود الوطنية. شركات التكنولوجيا التأمينية الصغيرة غالباً ما تحول الموارد من تطوير المنتجات إلى المستشار القانوني التنظيمي، مما يخفف من سرعة الابتكار. تقدم التنسيق يبقى بطيئاً، مما يشير إلى أن عبء الامتثال سيستمر على المدى الطويل.

تحليل القطاعات

حسب خط المنتج: الخطوط المتخصصة تتفوق على نمو الممتلكات والحوادث الناضج

هيمنت الممتلكات والحوادث على الإيرادات بحصة سوق للتكنولوجيا التأمينية قدرها 59.12% في عام 2024، مما يعكس أسس الطلب الراسخة للسيارات وأصحاب المنازل. مع ذلك، الخطوط المتخصصة، التي تشمل الأمن السيبراني والحيوانات الأليفة والبحرية والسفر، من المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 19.34% حتى عام 2030، مما يقدم أسرع قسط تزايدي. أجهزة استشعار إنترنت الأشياء المدمجة والمحفزات البارامترية تسمح للمنتجات المتخصصة بتجاوز تأخيرات تعديل الخسائر التقليدية، مما يخلق تجارب عملاء متفوقة تحقق هوامش أعلى. المؤمنون مثل AXA XL قدموا بالفعل أغطية أمن سيبراني بالذكاء الاصطناعي التوليدي لمعالجة تعرضات تسميم البيانات الناشئة من طرح الذكاء الاصطناعي المؤسسي[4]AXA XL, "Generative الذكاء الاصطناعي سيبر Coverage Launch," axa.com . مع انتشار المخاطر المتخصصة، مبتكرو الخطوط المتخصصة يمكنهم الحصول على زيادات حصة محفظة كبيرة، مما يشير إلى أن حجم سوق التكنولوجيا التأمينية لهذه الخطوط سيتراكم مادياً خلال نافذة التوقعات.

شركات الممتلكات والحوادث الراسخة، في الوقت نفسه، تستفيد من القياسات البعدية لاستعادة دقة التسعير، إلا أن دفاترها القديمة الواسعة تخلق عوائق إدارة التغيير. مؤمنو الحياة والصحة يجربون الاكتتاب المسرع على المنصات السحابية، لكن لوائح الوفيات والمراضة الأكثر صرامة تهدئ السرعة نسبة للأغطية المتخصصة غير المنظمة. معيدو التأمين يتشاركون بشكل متزايد مع وكلاء إداريين عامين للأمن السيبراني لجمع مجموعات بيانات مطالبات خاصة، مما يحسن دقة نمذجة المحافظ. بالنظر لمنحنيات النمو المتباينة، المستثمرون قد يحولون تخصيصات رؤوس الأموال نحو مكتتبي الخطوط المتخصصة الذين يظهرون ضوابط مخاطر قوية وأطر توزيع قابلة للتوسع.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: النماذج المدمجة تتحدى هيمنة الوكلاء

الوكلاء/الوسطاء التقليديون ما زالوا يسيطرون على 41.20% من قسط 2024، مما يثبت أن النصائح القائمة على العلاقات تبقى ذات قيمة. مع ذلك، القنوات المدمجة مقررة لتحقيق معدل نمو سنوي مركب قدره 17.20%، مما يضعها كمحرك النمو الهيكلي لسوق التكنولوجيا التأمينية. تطبيقات التجارة الإلكترونية وحجز شركات الطيران ومشاركة الرحلات تدمج الآن تغطية بنقرة واحدة، مما يقلص أوقات الاقتباس إلى الربط بشكل كبير مقارنة بالعمليات اليدوية. الوسطاء الرقميون يكملون الحركة بتوفير جسور واجهات برمجة التطبيقات التي تظهر اقتباسات متعددة المؤمنين داخل منصات الشركاء، مما يحسن معدلات الإرفاق دون إضافة احتكاك للدفع. بينما البوابات المباشرة للمستهلك تكتسب زخماً في الخطوط السلعية، تكافح في المخاطر التجارية المعقدة حيث عمق الاستشارة مهم، مما يبقي الوكلاء مناسبين.

المجمعون والأسواق يستغلون لوائح الشفافية لتشجيع المنافسة السعرية، إلا أن اقتصادياتهم القائمة على العمولة تدعو لإزالة الوساطة من قبل المؤمنين الذين يبنون واجهات متاجر رقمية أصلية. البنوك تحيي التأمين المصرفي عبر عروض داخل التطبيق مرتبطة بمحفزات معاملات الحسابات، مما يوسع التوزيع دون شبكات فروع. للمؤمنين، تنويع القنوات يخفف مخاطر التركز ويحصل على بيانات تزايدية في كل نقطة تماس عملاء. لذا حجم سوق التكنولوجيا التأمينية المنسوب للمبيعات المدمجة متوقع أن يرتفع مادياً، حتى لو استمرت إيرادات الوكلاء المطلقة في النمو متماشية مع التوسع العام للأقساط.

حسب المستخدم النهائي: الشركات الصغيرة والمتوسطة تظهر كمحفزات اعتماد رقمي

حاملو بوليصات التجزئة/الأفراد ولدوا 67.61% من قسط 2024، مما يؤكد المساهمة الكبيرة للخطوط الشخصية. مع ذلك، مجموعة الشركات الصغيرة والمتوسطة/التجارية في طريقها لمعدل نمو سنوي مركب قدره 15.60% لأن تكاملات SaaS العمودية تقلل بشكل كبير تكاليف الحصول على بوليصات تحت 5,000 دولار أمريكي قسط سنوي. منصات المحاسبة السحابية ومجموعات التجارة الإلكترونية تدمج المسؤولية العامة أو تغطية الشحن عند إنشاء الفواتير، مما ينقل شراء التأمين من فكرة لاحقة إلى عنصر أساسي في سير العمل. للمؤسسات الكبيرة، برامج التأمين الذاتي ومنصات تحليل المخاطر تقدم كفاءات التأمين الذاتي لكنها تحد من نمو أقساط الطرف الثالث، مما يوجه استراتيجيات المؤمنين نحو مجاريح السوق المتوسط.

الشركات الصغيرة والمتوسطة تاريخياً افتقرت للمنتجات المصممة بسبب بيانات الخسائر الضئيلة، إلا أن أجهزة إنترنت الأشياء وتغذيات المصرفية المفتوحة توفر الآن إشارات اكتتاب تمكن من البنى البارامترية والدفع حسب الاستخدام. المؤمنون المدمجون الذين يتشاركون مع بائعي نقطة البيع يمكنهم تأمين أقساط يومية صغيرة، مما يسهل التدفق النقدي نسبة لفواتير سنوية مقطوعة. الكيانات الحكومية تجرب أيضاً المشتريات الرقمية لأغطية مخاطر البنية التحتية والمحاصيل، مما يخلق نقاط إثبات القطاع العام لاعتماد سوق التكنولوجيا التأمينية. خلال فترة التوقع، المنصات القادرة على تجميع طلب الشركات الصغيرة والمتوسطة المتشظي متوقعة لالتقاط حصة متزايدة من سوق التكنولوجيا التأمينية بالاستفادة من التسعير المدفوع بالبيانات.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

احتفظت أمريكا الشمالية بـ 37.79% من حصة سوق التكنولوجيا التأمينية في عام 2024، مستفيدة من مجمعات رؤوس أموال مغامرة عميقة ومراكز ابتكار راسخة. المنافسة التنظيمية على مستوى الولاية، التي يجسدها صندوق الابتكار التأميني في كنتاكي، تسرّع التجارب التي غالباً ما تتوسع على الصعيد الوطني بعد أن تلبي نتائج إثبات المفهوم معايير الملاءة. مؤمنو السيارات الأمريكيون يبقون متبنين مبكرين للقياسات البعدية، بينما المؤمنون الكنديون ينشرون إدارة بوليصات سحابية أصلية للتغلب على تشتت الخدمة الجغرافي. نشاط الاندماج والاستحواذ يكثف حيث الشركات الراسخة تشتري قدرات؛ شراء Munich Re بقيمة 2.6 مليار دولار أمريكي لـ التالي تأمين سجل توسعاً ملحوظاً في 2025 في خطوط أمريكية أولية[5]Munich Re, "التالي تأمين اكتساب Press يطلق," munichre.com . رغم أن نضج السوق يقيد النمو العنواني، المؤمنون الأمريكيون الشماليون يقودون الربح من خلال تخفيضات المصروفات التشغيلية والبيع المتقاطع لحزم الأمن السيبراني وحماية الهوية المساعدة.

آسيا-المحيط الهادئ، المتوقع أن ينمو 16.78% سنوياً إلى 2030، يستفيد من انتشار عالي للهواتف الذكية، وسياسات تكنولوجيا مالية مدعومة حكومياً، وسحب محدود لأنظمة قديمة. الصين والهند حررتا حدود الملكية الأجنبية، مما يشجع المؤمنين العالميين على توطين محركات اكتتاب الذكاء الاصطناعي على سحب فائقة النطاق مع مراكز بيانات إقليمية. السلطة النقدية في سنغافورة تدير صندوقاً رقابياً محدد جيداً وتمنح تراخيص مركبة رقمية تغطي الحياة والعامة والصحة، مما يسرّع التوسع الإقليمي. المؤمنون اليابانيون يتعاملون مع مخاطر طول العمر بتسعير معاش مدعوم بالذكاء الاصطناعي، والمنصات الكورية الجنوبية تدمج تغطية التنقل القائمة على الاستخدام في تطبيقات مشاركة الرحلات الفائقة. انتشار التأمين المنخفض يترك مجالاً كافياً للمشترين الجدد، لذا البوليصات المدمجة المصغرة المباعة مع مشتريات التجارة الإلكترونية تقود الحجم حتى بأحجام تذاكر متواضعة.

أوروبا تحافظ على نمو مستقر بأرقام مفردة مبني على أطر حوكمة البيانات المتماشية مع اللائحة العامة لحماية البيانات، مما يعطي شركات التكنولوجيا التأمينية المحلية مصداقية على الخصوصية. قانون البيانات الأوروبي القادم سيفرض وصولاً موحداً لبيانات المركبات، مما يحفز أكثر ابتكار منتجات القياسات البعدية. المملكة المتحدة تتبع رشاقة تنظيمية ما بعد بريكست، مما يمكّن موافقات أسرع للمنتجات أثناء البقاء معادلة للملاءة الثانية للإعفاء الرأسمالي عبر الحدود. القاعدة الصناعية الألمانية تحفز الطلب على حلول مخاطر تجارية وسيبرانية متقدمة، بينما سوق الخطوط الشخصية الكبير في فرنسا يدعم اقتصاديات النطاق للتسعير القائم على السلوك. مع تشديد قواعد إفصاح ESG، المؤمنون الأوروبيون يبتكرون أغطية مخاطر مناخية بارامترية للزراعة ومشاريع الطاقة المتجددة، مما يخلق أطر قابلة للتصدير لمناطق أخرى.

أمريكا الجنوبية مع الشرق الأوسط وإفريقيا تبقى ناشئة لكن واعدة. أنظمة المال المحمول البيئية في البرازيل وكينيا ونيجيريا تجمع بشكل متزايد منتجات الحوادث المصغرة والنقد المستشفى، متجاوزة شبكات الوكالة التقليدية. منصات الدفع الحكومة-للأشخاص توفر قضبان جمع أقساط فورية، مما يقلل مخاطر العروض صغيرة التذكرة. مجمعات المخاطر السيادية في الكاريبي وشرق إفريقيا تتبنى حلول بارامترية للإعصار والجفاف تحفز صناديق طوارئ خلال 24 ساعة، مما يصدق إثبات المفهوم لأسواق كوارث أوسع. وكالات التنمية الدولية غالباً ما تشترك في تأمين المحافظ المبكرة، مما يشجع المؤمنين الخاصين على الدخول بمجرد نضج نماذج تكرار الخسائر.

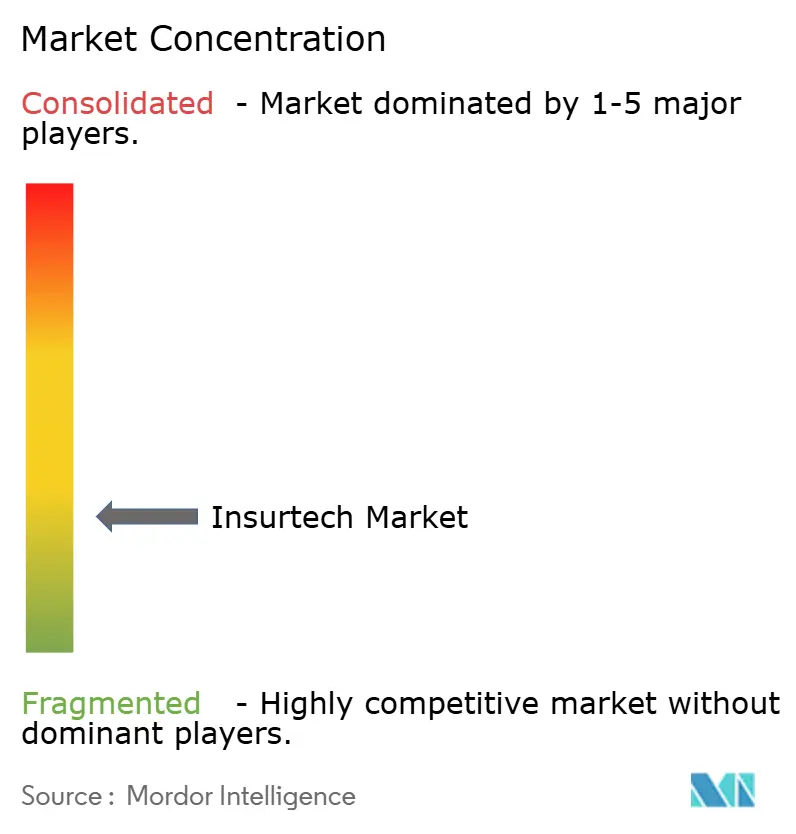

المشهد التنافسي

المشهد التنافسي الحالي يُظهر تجزؤاً معتدلاً، مع اللاعبين الخمسة الأوائل الذين يشكلون مجتمعين حصة سوقية محدودة. هذا السيناريو يقدم فرصاً كبيرة للتمايز والتموضع الاستراتيجي. اللاعبون يتجمعون في ثلاثة نماذج: المؤمنون الراسخون الذين يرقمنون الأنظمة الأساسية، والمؤمنون الرقميون الأصليون ذوو المكدس الكامل، وبائعو التكنولوجيا الذين يبيعون وحدات SaaS. الشركات الراسخة تستفيد من ثقة العلامة التجارية وقوة الميزانية العمومية لكن يجب أن تحديث الممتلكات القديمة لمطابقة رشاقة سوق التكنولوجيا التأمينية. الشركات الرقمية الأصلية تقدر التكرار السريع وغالباً ما تتخصص في خط واحد قبل التوسع من خلال منصات متعددة المخاطر. بائعو التكنولوجيا، بما في ذلك DXC تكنولوجيا وشركاء Microsoft Azure، يحققون إيرادات من مجموعات أدوات الهجرة ومسرعات الذكاء الاصطناعي التي تمكّن المؤمنين من تجاوز مشاريع شلال متعددة السنوات.

النشاط الاستراتيجي كثف في 2025 حيث انتقل معيدو التأمين إلى المصب لتأمين الوصول للبيانات وموهبة الاكتتاب؛ دمج Munich Re لـ التالي تأمين في ERGO يوضح الاتجاه. في الوقت نفسه، حصة Zurich الأقلية في Ominimo للسيارات الأوروبية تظهر كيف الشركات الراسخة تحوط مخاطر الابتكار من خلال استثمارات شبيهة بالخيارات تحافظ على حقوق الاستحواذ المستقبلي. متخصص المنصة المدمجة Bolttech وصل لتقييم 2.1 مليار دولار أمريكي بعد جولة ج، مما يشير لإيمان المستثمرين بطبقات التنسيق التي تربط المؤمنين والعلامات غير التأمينية. رغم انسحابات التمويل للمشاريع المبكرة، الشركات الناشئة ذات نسب خسائر إيجابية تستمر في جذب رؤوس الأموال، خاصة عندما تتوسع في أسواق آسيا-المحيط الهادئ أو أمريكا اللاتينية قليلة الاختراق. مع الوقت، الميزة التنافسية ستنراكم على الأرجح للشركات التي تجمع البيانات الخاصة، ومكدسات التكنولوجيا المعيارية، وشراكات إعادة التأمين الحكيمة، مما يضعها لتوسيع حصة سوق التكنولوجيا التأمينية حيث يتجمع التوحيد بوتيرة.

قادة صناعة تكنولوجيا التأمين

-

Lemonade

-

Hippo تأمين

-

Root تأمين

-

Oscar صحة

-

Bright صحة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يوليو 2025: استحوذت Munich Re على التالي تأمين مقابل 2.6 مiliار دولار أمريكي، مما يمثل خطوة مهمة لمعيد التأمين في تغطية الشركات الصغيرة الأمريكية الأولية.

- يونيو 2025: أغلقت Bolttech جولة سي بقيمة 147 مليون دولار أمريكي بتقييم 2.1 مليار دولار أمريكي لتعميق شراكات التوزيع المدمج.

- مايو 2025: دخلت INTX تأمين برمجيات أمريكا الشمالية، وقعت Xitus تأمين كأول عميل أمريكي بعد نشر نظام أساسي لمدة ثلاثة أشهر.

- أبريل 2025: استثمرت Zurich تأمين مجموعة في Ominimo للسيارات، تستهدف التوسع في أوروبا الوسطى عبر قياسات الذكاء الاصطناعي البعدية.

نطاق تقرير سوق تكنولوجيا التأمين العالمي

التكنولوجيا التأمينية هي خدمة تكنولوجية مقدمة لصناعة التأمين لتحسين الكفاءة. تحليل خلفية شامل لسوق التكنولوجيا التأمينية، والذي يتضمن اتجاهات السوق، وتقييم للقطاعات الناشئة، وتغييرات مهمة في ديناميكيات السوق، ورؤى السوق، ونظرة عامة على السوق، مغطى في التقرير. سوق التكنولوجيا التأمينية مقسم حسب خط التأمين والجغرافيا. خط التأمين مقسم فرعياً حسب الصحة، والحياة، والسيارات، والمنزل والممتلكات، <أ href="https://www.mordorintelligence.com/صناعة-reports/يسافر-تأمين-سوق" هدف="_blank">تأمين السفر، وخطوط التأمين الأخرى، والجغرافيا مقسمة فرعياً حسب أمريكا الشمالية، وأوروبا، وأمريكا الجنوبية، وآسيا-المحيط الهادئ، والشرق الأوسط وإفريقيا. التقرير يقدم حجم السوق والتوقعات لسوق التكنولوجيا التأمينية بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| التأمين على الحياة |

| التأمين الصحي |

| الممتلكات والحوادث (P&C): السيارات، المنازل، التجاري، المسؤولية، إلخ. |

| الخطوط المتخصصة (مثل، السيبراني، الحيوانات الأليفة، البحري، السفر) |

| المباشر للمستهلك (D2C) الرقمي |

| المجمعون/الأسواق |

| الوسطاء الرقميون/الوكلاء العامين الإداريين |

| منصات التأمين المدمج |

| الوكلاء/الوسطاء التقليديون (مُمكنون رقمياً) |

| التأمين المصرفي (مُمكن رقمياً) |

| قنوات أخرى |

| التجزئة/الأفراد |

| الشركات الصغيرة والمتوسطة/التجارية |

| المؤسسة الكبيرة/الشركات |

| الحكومة/القطاع العام |

| أمريكا الشمالية | كندا |

| الولايات المتحدة | |

| المكسيك | |

| أمريكا الجنوبية | البرازيل |

| بيرو | |

| تشيلي | |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| إيطاليا | |

| بينيلوكس (بلجيكا، هولندا، لوكسمبورغ) | |

| الشمال الأوروبي (الدنمارك، فنلندا، أيسلندا، النرويج، السويد) | |

| باقي أوروبا | |

| آسيا-المحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| جنوب شرق آسيا (سنغافورة، ماليزيا، تايلاند، إندونيسيا، فيتنام، والفلبين) | |

| باقي آسيا-المحيط الهادئ | |

| الشرق الأوسط وإفريقيا | الإمارات العربية المتحدة |

| السعودية | |

| جنوب إفريقيا | |

| نيجيريا | |

| باقي الشرق الأوسط وإفريقيا |

| حسب خط المنتج (نوع التأمين) | التأمين على الحياة | |

| التأمين الصحي | ||

| الممتلكات والحوادث (P&C): السيارات، المنازل، التجاري، المسؤولية، إلخ. | ||

| الخطوط المتخصصة (مثل، السيبراني، الحيوانات الأليفة، البحري، السفر) | ||

| حسب قناة التوزيع | المباشر للمستهلك (D2C) الرقمي | |

| المجمعون/الأسواق | ||

| الوسطاء الرقميون/الوكلاء العامين الإداريين | ||

| منصات التأمين المدمج | ||

| الوكلاء/الوسطاء التقليديون (مُمكنون رقمياً) | ||

| التأمين المصرفي (مُمكن رقمياً) | ||

| قنوات أخرى | ||

| حسب المستخدم النهائي | التجزئة/الأفراد | |

| الشركات الصغيرة والمتوسطة/التجارية | ||

| المؤسسة الكبيرة/الشركات | ||

| الحكومة/القطاع العام | ||

| حسب الجغرافيا (القيمة، مليار دولار أمريكي) | أمريكا الشمالية | كندا |

| الولايات المتحدة | ||

| المكسيك | ||

| أمريكا الجنوبية | البرازيل | |

| بيرو | ||

| تشيلي | ||

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إسبانيا | ||

| إيطاليا | ||

| بينيلوكس (بلجيكا، هولندا، لوكسمبورغ) | ||

| الشمال الأوروبي (الدنمارك، فنلندا، أيسلندا، النرويج، السويد) | ||

| باقي أوروبا | ||

| آسيا-المحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| جنوب شرق آسيا (سنغافورة، ماليزيا، تايلاند، إندونيسيا، فيتنام، والفلبين) | ||

| باقي آسيا-المحيط الهادئ | ||

| الشرق الأوسط وإفريقيا | الإمارات العربية المتحدة | |

| السعودية | ||

| جنوب إفريقيا | ||

| نيجيريا | ||

| باقي الشرق الأوسط وإفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو الحجم الحالي لسوق التكنولوجيا التأمينية؟

يقف سوق تكنولوجيا التأمين عند 1.19 تريليون دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 2.19 تريليون دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب 13.00%.

أي خط منتج ينمو بأسرع معدل ضمن مجال تكنولوجيا التأمين؟

الخطوط المتخصصة-بما في ذلك السيبراني والحيوانات الأليفة والبحري والسفر-متوقعة أن تنمو بمعدل نمو سنوي مركب 19.34%، متفوقة على عروض الممتلكات والحوادث الناضجة.

ما مدى أهمية التأمين المدمج في نماذج التوزيع القادمة؟

المنصات المدمجة متوقعة أن تسجل معدل نمو سنوي مركب 17.20% حتى 2030، مدمجة التغطية مباشرة في سير العمل للتجارة الإلكترونية والسفر وSaaS.

لماذا تُنظر لآسيا-المحيط الهادئ كمنطقة النمو العالي لـ تكنولوجيا التأمين؟

آسيا-المحيط الهادئ تستفيد من المستهلكين ذوي الهواتف الذكية أولاً، وسياسات التكنولوجيا المالية الداعمة، وانتشار التأمين الحالي المنخفض، مما يقود معدل نمو سنوي مركب متوقع 16.78%.

ما التحديات التي تواجهها شركات تكنولوجيا التأمين عند التوسع دولياً؟

الأنظمة التنظيمية المتجزئة، وتكامل الأنظمة القديمة، وقدرة إعادة التأمين المتقلبة تبقى الحواجز الرئيسية للتوسع السريع عبر الحدود.

ما مدى تجزؤ المشهد التنافسي؟

التجزؤ المعتدل يحدد المشهد التنافسي الحالي؛ المشاركون الخمسة الأكبر يحملون حصة مجمعة فقط، تاركين مساحة بيضاء كافية للتمايز.

آخر تحديث للصفحة في: