تحليل سوق صناديق التحوط

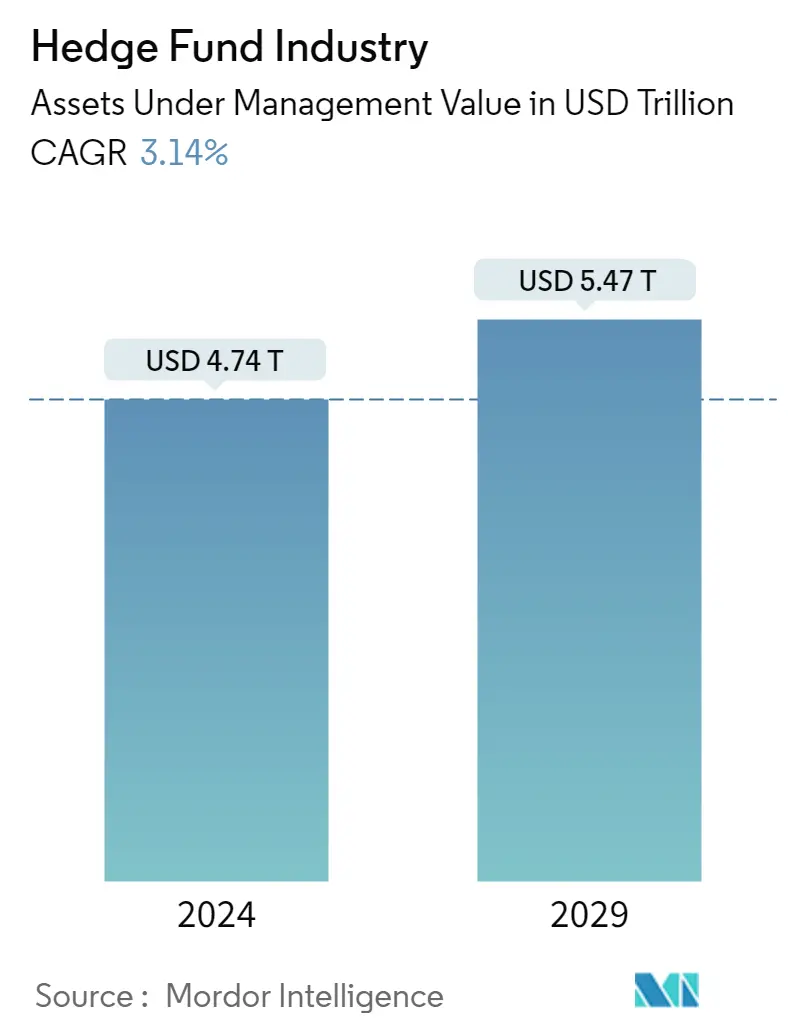

من المتوقع أن تنمو صناعة صناديق التحوط من حيث الأصول الخاضعة للإدارة من 4.74 تريليون دولار أمريكي في عام 2024 إلى 5.47 تريليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.14٪ خلال الفترة المتوقعة (2024-2029).

تُعرف صناديق التحوط في الصناعة المالية بمرونتها الكبيرة ونطاقها الواسع من خيارات الاستثمار. يعمل مديرو صناديق التحوط بمنهجية العائد المطلق لتعظيم العائدات، والقضاء على المخاطر، وغالبا ما يعززون العوائد المربحة باستخدام الرافعة المالية. يمكن لمديري صناديق التحوط اتخاذ مراكز طويلة وقصيرة في استثماراتهم. فهو يتيح لهم اغتنام فرص أكثر من مديري صناديق الاستثمار المشتركة التقليديين الذين يوفرون فرصًا استثمارية مربحة حتى عندما تتراجع أسواق الأسهم.

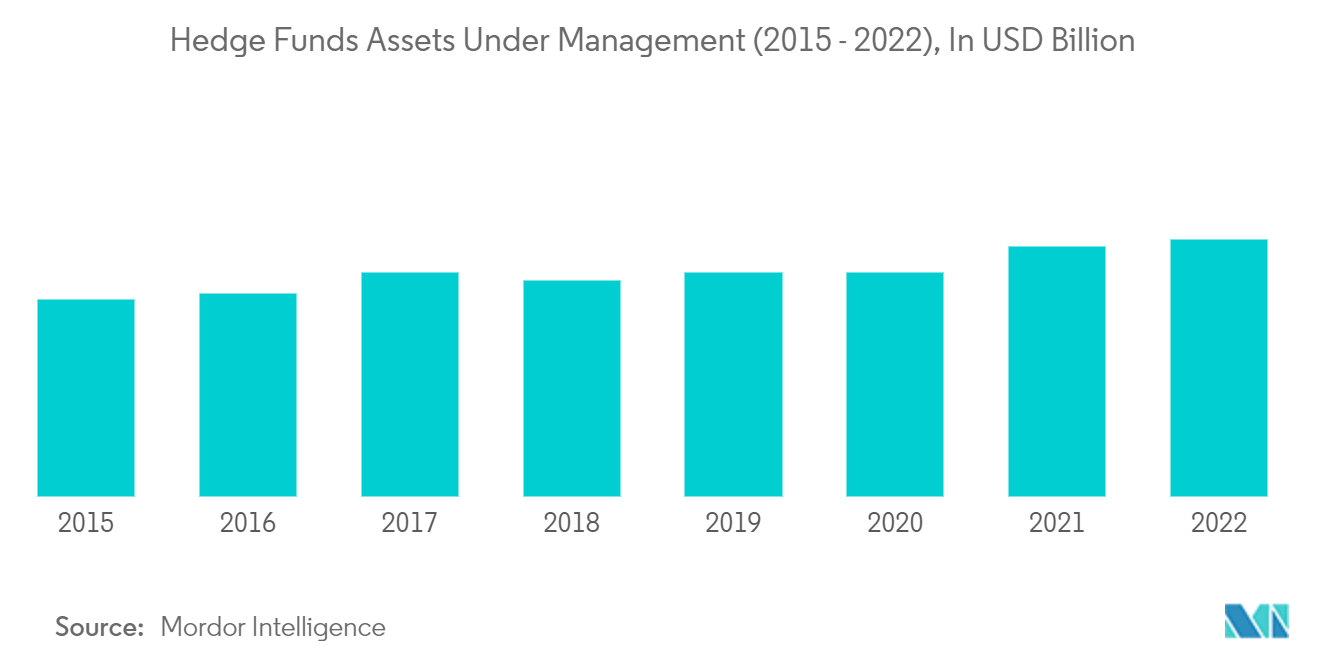

وبلغت القيمة الإجمالية للأصول التي تديرها صناديق التحوط في جميع أنحاء العالم حوالي 4.53 تريليون دولار أمريكي في العام السابق. كما يطبق مديرو الصناديق بشكل متزايد تقنيات الذكاء الاصطناعي والتعلم الآلي (AIML) لتحسين الكفاءة التشغيلية وتعزيز العائدات. وفي هذه الصناعة، كانت الولايات المتحدة الدولة الأولى فيما يتعلق بأصول صناديق التحوط الخاضعة للإدارة، حيث تمثل ثلاثة أرباع العالم. وجاءت المملكة المتحدة في المرتبة الثانية من حيث الأصول الخاضعة للإدارة.

تسببت جائحة كوفيد-19 في حالة طوارئ صحية عامة في ديسمبر 2019، وأثرت بشدة على النشاط الاقتصادي العالمي، واعتبرت أزمة اقتصادية/مالية عالمية. وتجلى التأثير في زيادة انتشار المخاطر عبر العديد من الأدوات المالية مثل الأسهم وصناديق الاستثمار المشتركة والسلع والعملات المشفرة. عندما ضرب الوباء بداية عام 2020، سعت بعض صناديق التحوط إلى الاستفادة من انهيار سوق الأسهم. وعانى قطاع الطيران بشدة بشكل خاص وأصبح هدفا للبائعين على المكشوف. وحققت صناديق التحوط التي كانت في وضع جيد تحسبا لصدمة السوق أرباحا كبيرة خلال هذه الفترة.

اتجاهات سوق صناديق التحوط

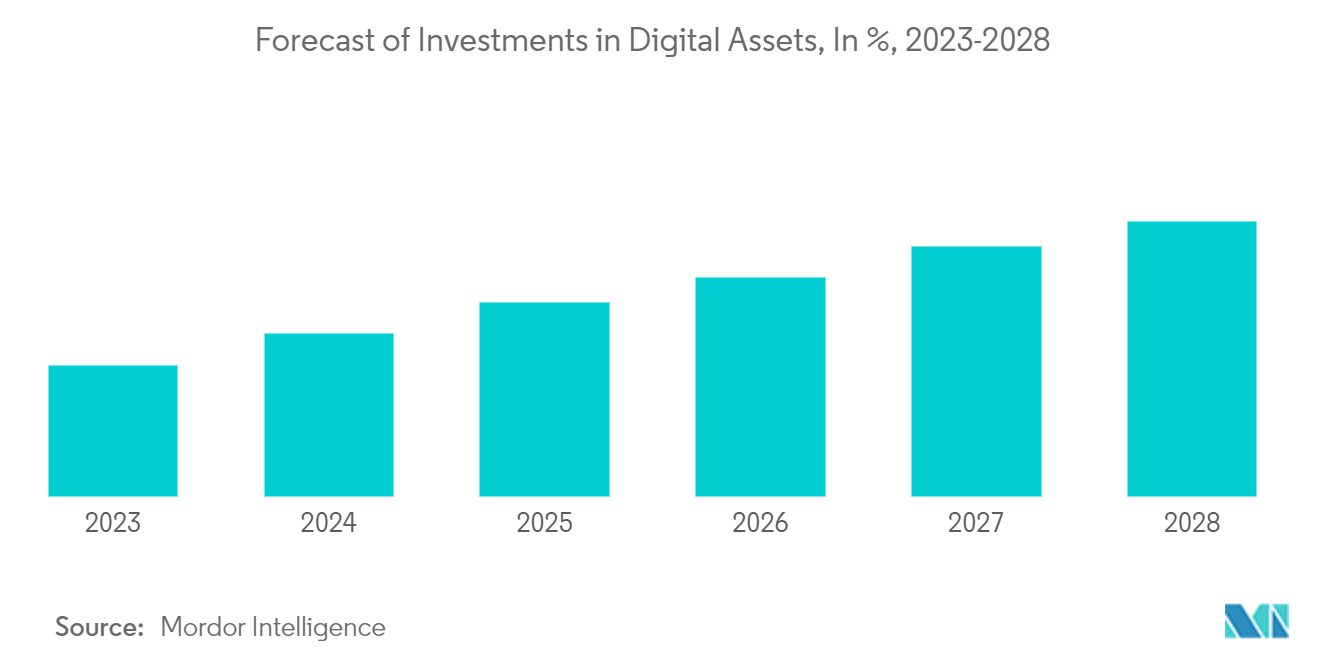

الاستثمارات في الأصول الرقمية تقود السوق

تأتي استثمارات الأصول الرقمية من مستثمرين من ذوي الثروات العالية في الوقت الحاضر. يستمر المستثمرون المؤسسيون في إبداء الاهتمام، مع اختراق العديد من اللاعبين المؤسسيين الكبار في مجال العملات المشفرة. وفقًا لتحليل صناديق التحوط، استثمرت ٢١٪ من صناديق التحوط التي شملها الاستطلاع في الأصول الرقمية. إلى جانب زيادة الوضوح التنظيمي والممارسات التشغيلية السليمة، وتوقعات صناديق التحوط بزيادة استثماراتها في فئة الأصول هذه، يخطط 31٪ من مديري صناديق التحوط لإضافة العملات المشفرة إلى محافظهم الاستثمارية خلال العامين المقبلين.

استعادة الأداء، على الرغم من ظروف السوق الصعبة

ويبدو أن صناعة صناديق التحوط تتعزز على مر السنين، ويبدو أن مديري الصناديق في جميع أنحاء العالم أصبحوا أكثر دفاعية في استراتيجياتهم.

كان عام 2021 عامًا ممتازًا بالنسبة لصناديق التحوط، حيث تجاوزت الأصول الخاضعة للإدارة (الأصول الخاضعة للإدارة) 4 تريليون دولار أمريكي. في عام 2021، من المتوقع أن تمثل صناديق التقاعد أكثر من ثلث أصول الصناعة الخاضعة للإدارة (AUM). نظرًا لأن مشغلي الصناعة يحصلون على إيرادات كحصة من الأصول الخاضعة للإدارة، فإن الزيادات في الطلب من هذا السوق الرئيسي تميل إلى تعزيز أداء الصناعة. تعد صناديق التحوط متعددة الاستراتيجيات والأسهم الكمية مرة أخرى من بين الصناديق الأكثر تفضيلاً. الإستراتيجية الأخرى التي شهدت تغيرًا جذريًا في المشاعر هي الأسهم العامة. وقد تكون منخفضة مقارنة باستراتيجيات صناديق التحوط الأخرى للأسهم، بما في ذلك الأسهم الخاصة بالقطاع، والسوق المحايدة، والأسهم الكمية.

نظرة عامة على صناعة صناديق التحوط

يتضمن التقرير نظرة عامة على أكبر صناديق التحوط حسب الأصول المدارة وصناديق التحوط للأصول الرقمية الرئيسية. نعرض هنا بعض اللاعبين الرئيسيين الذين يسيطرون على السوق الذي تمت دراسته، مثل BridgeWater Associates وAQR Capital Management وMan Group Plc وRenaissance Technologies LLC وTwo Sigma Investments.

قادة سوق صناديق التحوط

BridgeWater Associates

AQR Capital Management

Man Group Plc

Renaissance Technologies LLC

Two Sigma Investments

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق صناديق التحوط

- نوفمبر 2022 وافقت شركة BlackRock Alternatives (BlackRock)، من خلال صندوق تديره أعمال البنية التحتية المتنوعة التابعة لها، على الاستحواذ على شركة Jupiter Power LLC (Jupiter). Jupiter Power هي شركة رائدة في الولايات المتحدة في تشغيل وتطوير أنظمة تخزين طاقة البطاريات المستقلة على نطاق واسع.

- أغسطس 2022 استحوذت شركة Two Sigma على شركة Hivemind Software. والتي جمعت بين الأتمتة وتوزيع الذكاء البشري لاستخلاص مصادر البيانات شبه وغير المنظمة وتحويلها إلى مجموعات بيانات عالية الجودة وقابلة للقراءة آليًا.

تجزئة صناعة صناديق التحوط

صندوق التحوط هو صندوق استثماري مجمع يتداول في أصول سائلة نسبيًا ويمكنه استخدام التداول الأكثر تعقيدًا وإنشاء المحفظة وتقنيات إدارة المخاطر على نطاق واسع لتحسين الأداء، مثل البيع على المكشوف والرافعة المالية والمشتقات.

يتم تقسيم صناعة صناديق التحوط حسب استراتيجيات الاستثمار الأساسية (الأسهم، الكلي، القائم على الأحداث، الائتمان، القيمة النسبية، المتخصصة، الاستراتيجيات المتعددة، استراتيجيات العقود الآجلة المُدارة / CTA، وغيرها) ومواقع مديري الصناديق (أمريكا الشمالية وأوروبا وآسيا - المحيط الهادئ وأمريكا اللاتينية والشرق الأوسط وأفريقيا). يتم توفير حجم السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| استراتيجيات الأسهم |

| استراتيجيات الماكرو |

| استراتيجيات يحركها الحدث |

| استراتيجيات الائتمان |

| استراتيجيات القيمة النسبية |

| استراتيجيات المتخصصة |

| استراتيجية متعددة |

| العقود الآجلة المدارة / استراتيجيات CTA |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | المملكة المتحدة |

| السويد | |

| فرنسا | |

| سويسرا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | هونج كونج |

| أستراليا | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | البرازيل |

| بقية أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| بقية دول الشرق الأوسط وأفريقيا |

| بواسطة الاستراتيجية الأساسية | استراتيجيات الأسهم | |

| استراتيجيات الماكرو | ||

| استراتيجيات يحركها الحدث | ||

| استراتيجيات الائتمان | ||

| استراتيجيات القيمة النسبية | ||

| استراتيجيات المتخصصة | ||

| استراتيجية متعددة | ||

| العقود الآجلة المدارة / استراتيجيات CTA | ||

| حسب موقع المدير | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| السويد | ||

| فرنسا | ||

| سويسرا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | هونج كونج | |

| أستراليا | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | البرازيل | |

| بقية أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق صناديق التحوط

ما هو حجم سوق صناديق التحوط؟

من المتوقع أن يصل حجم سوق صناديق التحوط إلى 4.74 تريليون دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.14٪ ليصل إلى 5.47 تريليون دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق صناديق التحوط؟

وفي عام 2024، من المتوقع أن يصل حجم سوق صناديق التحوط إلى 4.74 تريليون دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق صناديق التحوط؟

BridgeWater Associates، AQR Capital Management، Man Group Plc، Renaissance Technologies LLC، Two Sigma Investments هي الشركات الكبرى العاملة في صناعة صناديق التحوط.

ما هي المنطقة الأسرع نمواً في سوق صناديق التحوط؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق صناديق التحوط؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق صناديق التحوط.

ما هي السنوات التي يغطيها سوق صناديق التحوط وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق صناديق التحوط بنحو 4.60 تريليون دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق صناديق التحوط للأعوام 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق صناديق التحوط للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة صناديق التحوط

إحصائيات الحصة السوقية لصناديق التحوط وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل صندوق التحوط توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.