حجم وحصة سوق رأس المال الخاص

تحليل سوق رأس المال الخاص من قبل مؤسسة مردوخ للاستخبارات

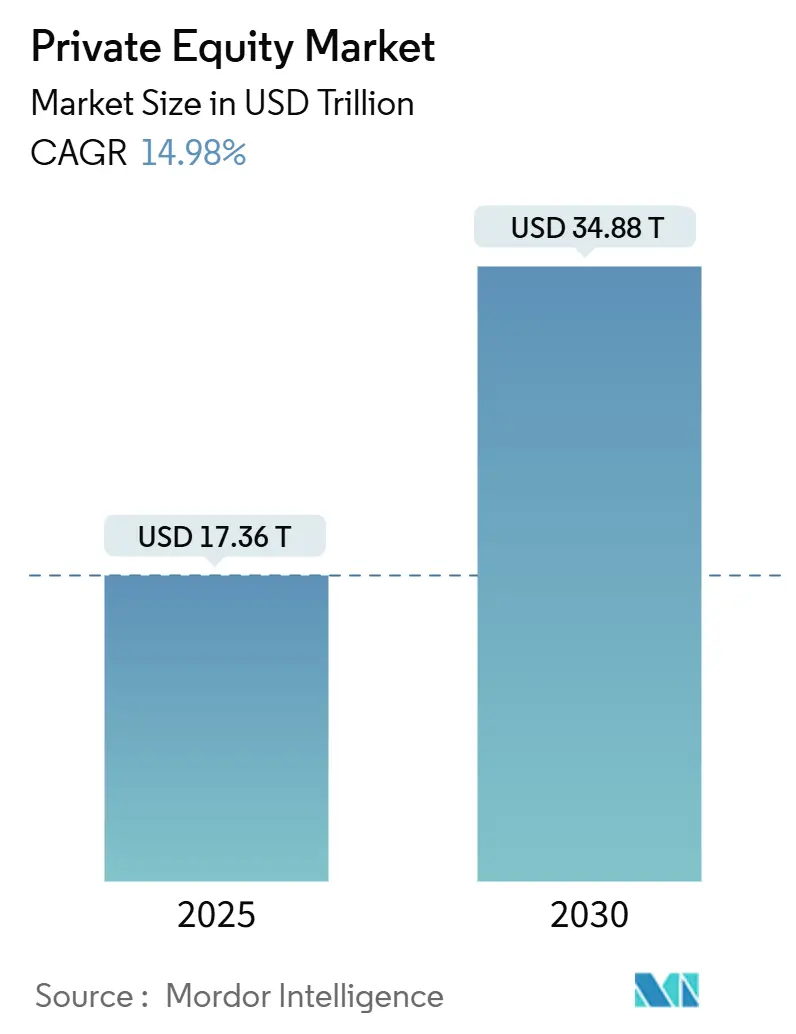

بلغ السوق العالمي لرأس المال الخاص 17.36 تريليون دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 34.88 تريليون دولار أمريكي بحلول 2030، مما يعكس معدل نمو سنوي مركب 14.98%. يؤكد مسار النمو هذا كيف تطور سوق رأس المال الخاص من فئة أصول متخصصة إلى قناة تخصيص رأس مال سائدة تنافس الأسواق العامة. يعزز الشركاء المحدودون هذا التوسع من خلال زيادة الالتزامات مع بقاء عوائد الدخل الثابت التقليدية منخفضة. أرصدة المساحيق الجافة القياسية التي تزيد عن 2 تريليون دولار أمريكي، وتوسع المعروض من عمليات فصل الشركات، والاهتمام المتزايد بأصول التحول في الطاقة تدعم تدفق الصفقات رغم بيئة الأسعار المرتفعة. التحولات التنظيمية مهمة أيضاً؛ بينما تشدد AIFMD II الشفافية في أوروبا، تفتح المركبات شبه السائلة الجديدة وإدراج 401(k) في الولايات المتحدة مجمعات التجزئة الكبيرة. ومن المفارقات أن تطبيع الأسعار قلل من المشترين المضاربين بالرافعة المالية، مما يمنح الرعاة ذوي رؤوس الأموال القوية مجالاً أوضح لاستحواذ الأصول عالية الجودة.

النقاط الرئيسية للتقرير

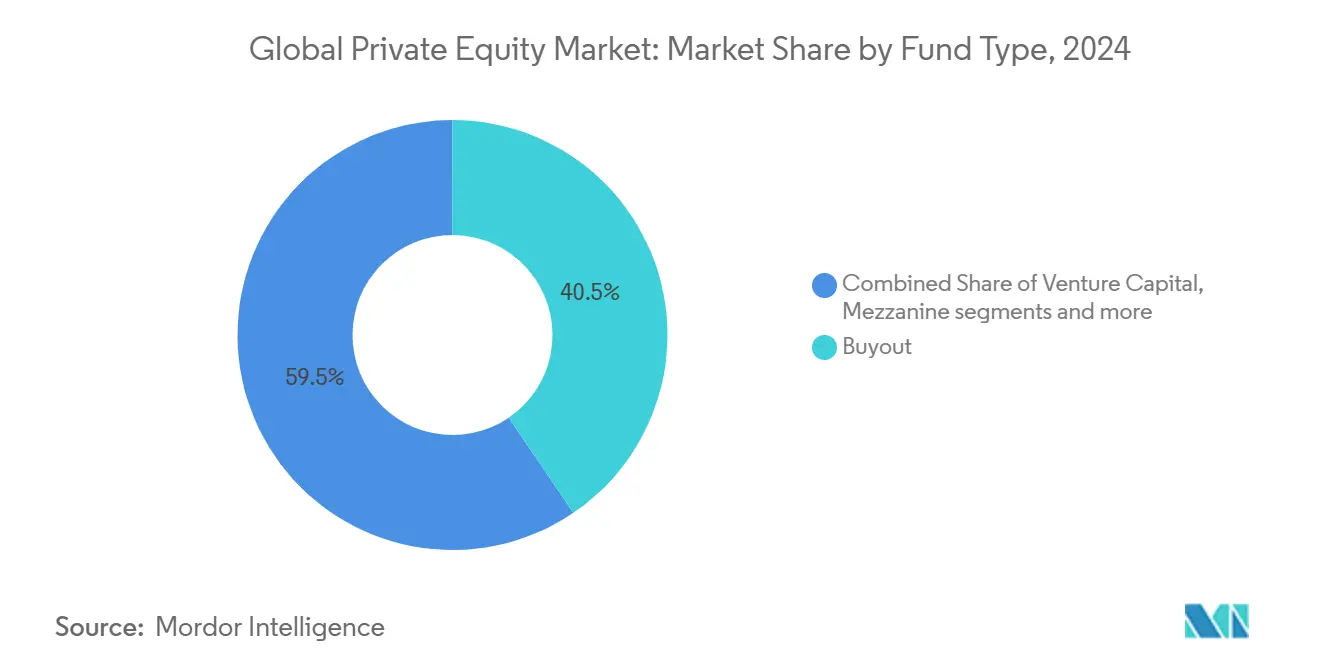

- حسب نوع الصندوق، احتلت استراتيجيات الاستحواذ 40.5% من حصة سوق رأس المال الخاص في 2024، بينما سجلت الثانويات وصناديق الصناديق أسرع معدل نمو سنوي مركب 9.34% حتى 2030.

- حسب القطاع، استحوذت التكنولوجيا على 31.2% من حصة الإيرادات في 2024؛ من المتوقع أن تتقدم الطاقة والقوى بمعدل نمو سنوي مركب 13.41% حتى 2030.

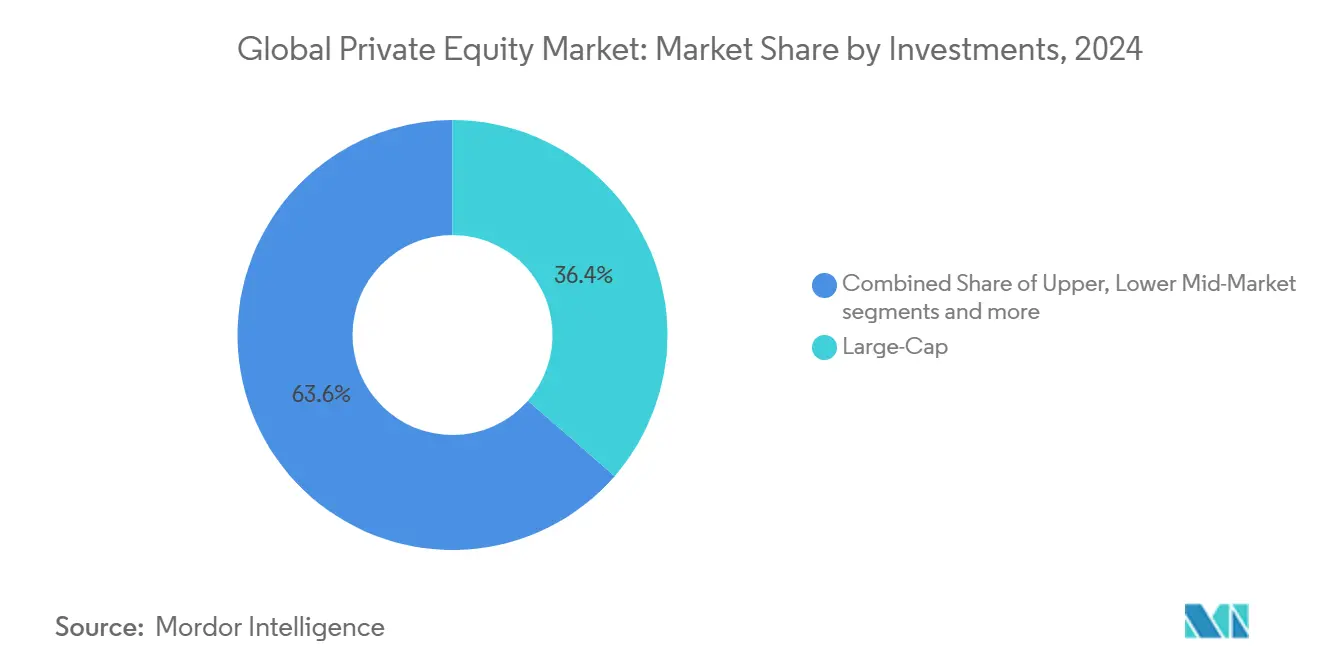

- حسب حجم الصفقة، هيمنت معاملات رؤوس الأموال الكبيرة على حصة 36.4% من حجم سوق رأس المال الخاص في 2024؛ السوق الأوسط السفلي يتوسع بمعدل نمو سنوي مركب 12.31%.

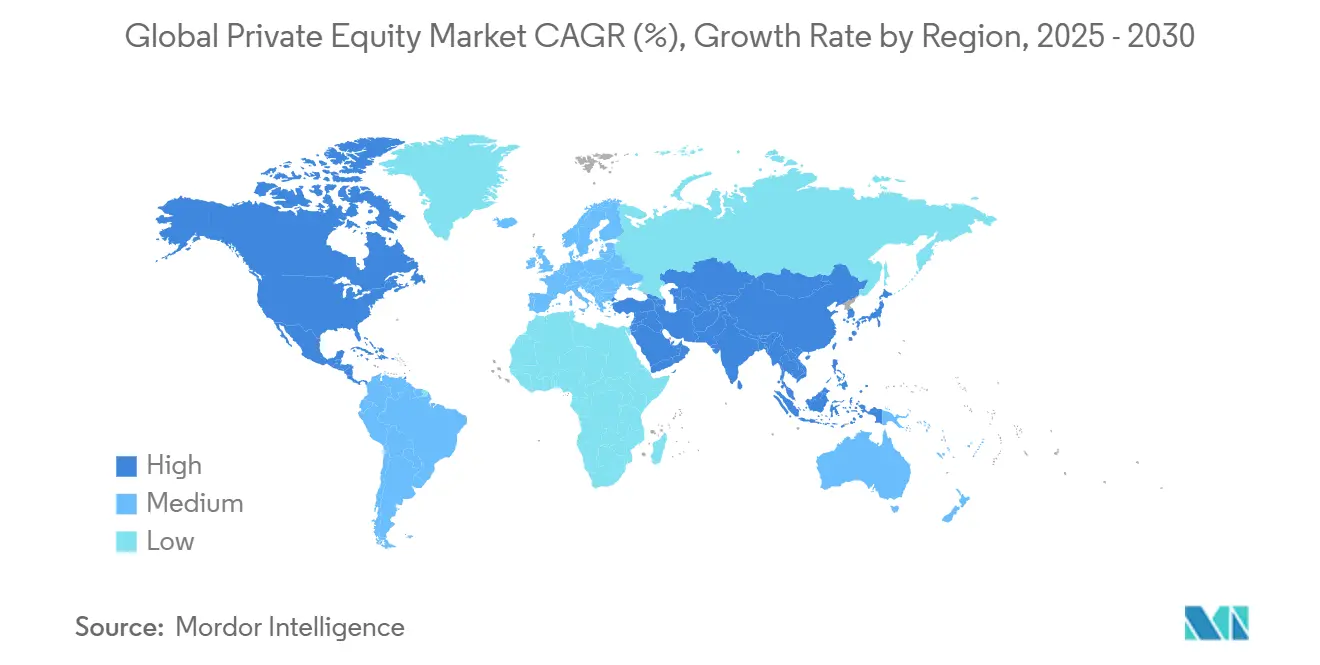

- جغرافياً، تصدرت أمريكا الشمالية بحصة 53.2% في 2024، بينما من المتوقع أن تتوسع آسيا والمحيط الهادئ بمعدل نمو سنوي مركب 8.95% حتى 2030.

اتجاهات ورؤى السوق العالمي لرأس المال الخاص

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| أرصدة المساحيق الجافة القياسية التي تسعى للتوظيف | +3.2% | عالمي؛ الأقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| الاستحقاقات المتزايدة للبدائل من قبل مستثمري المعاشات والمستثمرين السياديين | +2.8% | عالمي؛ بقيادة أمريكا الشمالية، يتوسع في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| طلب التحول الرقمي لخلق القيمة التشغيلية | +2.1% | عالمي؛ واضح في الأسواق المتقدمة | المدى المتوسط (2-4 سنوات) |

| وصول مستثمري التجزئة عبر هياكل شبه سائلة / 401(k) | +1.9% | أساساً أمريكا الشمالية؛ ناشئ في أوروبا | المدى الطويل (≥ 4 سنوات) |

| السيولة المفتوحة من خلال صناديق الاستمرار والثانوية | +1.5% | عالمي، بقيادة أمريكا الشمالية وأوروبا | المدى القصير (≤ 2 سنوات) |

| ترميز وحدات الصناديق يتيح الملكية الجزئية | +0.8% | عالمي، التبني المبكر في الأسواق المتقدمة | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

أرصدة المساحيق الجافة القياسية التي تسعى للتوظيف

ارتفعت المساحيق الجافة العالمية إلى 2.62 تريليون دولار أمريكي بحلول منتصف 2024، مما يطبق ضغطاً مادياً على الشركاء العموميين للتعامل. لجان الاستثمار تسرع من جداول العناية الواجبة وتعهد مضاعفات دخول أعلى لتجنب سحب رأس المال. النتيجة هي تشعب أحد: صناديق الميجا تنجذب لصفقات من القطاع العام للخاص بمليارات الدولارات، بينما مدراء السوق المتوسطة المتخصصون يرون ازدحاماً أقل في المزايدة وتسعيراً أكثر إحكاماً. في قطاعات مثل خدمات الرعاية الصحية وبرمجيات B2B، رأس المال الوفير يدفع البائعين لاختبار السوق أسرع، مما يعزز دورة فاضلة لعرض الصفقات. ومع ذلك تواجه صناديق الطبعات القديمة ضغط "استخدمها أو اخسرها"، مما يدفع لارتفاع صفقات النادي التي تنشر المخاطر بينما تحافظ على سرعة التوظيف. رغم تضخم التقييم في بعض الجيوب، المدراء المنضبطون يستفيدون من هياكل الكسب والتسعير المشروط لحماية الجانب السلبي والحفاظ على العوائد المستهدفة.

الاستحقاقات المتزايدة للبدائل من قبل مستثمري المعاشات والمستثمرين السياديين

مسح نوفين لـ 800 مؤسسة عالمية تشرف على 19 تريليون دولار أمريكي يظهر أن 66% تخطط لرفع تخصيصات رأس المال الخاص في السنوات الخمس القادمة[1]مسح تخصيص الأصول لنوفين، "نظرة الاستثمار البديل 2025،" نوفين، nuveen.com . صناديق الثروة السيادية من مجلس التعاون الخليجي وآسيا تقود اتحادات الصفقات المباشرة، وغالباً ما تكتب تذاكر أسهم بقيمة 1-2 مليار دولار أمريكي لضمان حقوق الحوكمة. هؤلاء المستثمرون طويلو الأفق يدركون فئة الأصول كتحوط ضد تقلبات السوق العام ومخاطر التضخم، مما يمكنهم من تحمل منحنيات J أطول. طلب الاستثمار المشترك يعيد تشكيل الاقتصاديات، حيث تتفاوض الصناديق على نسب أقل في الشرائح جنباً إلى جنب مقابل سرعة التنفيذ. التدفق المستمر للأموال المؤسسية الكبيرة يدعم جمع التبرعات حتى عندما تشتد الظروف الكلية، مما يوفر قاعدة دائمة تهدئ دورة تكوين رأس المال.

طلب التحول الرقمي لخلق القيمة التشغيلية

تشمل مجموعات الأدوات التشغيلية الآن الذكاء الاصطناعي وتحليلات البيانات والأتمتة. يقدر تحليل الصناعة إمكانية رفع العوائد بنسبة 150%-250% عند دمج الذكاء الاصطناعي في خطط خلق قيمة المحفظة. مجموعة العمليات التشغيلية لمحفظة KKR أنشأت نموذج لغة طبيعية مملوكاً يفحص نصوص خدمة العملاء لتحديد محركات التوقف، مما يقلل الانحدار بـ 200 نقطة أساس. فريق علوم البيانات في بلاكستون يطبق خوارزميات الصيانة التنبؤية عبر الممتلكات الصناعية، مما يمدد عمر الأصول ويضغط ميزانيات النفقات الرأسمالية. بحث KPMG يقدر أن الذكاء الاصطناعي التوليدي يمكن أن يقلص جداول العناية الواجبة من أيام إلى ثوانٍ. مع توسع هذه القدرات، المدراء يميزون أقل على الرافعة المالية وأكثر على الهندسة بعد الصفقة، مما يرفع المعيار لجمع التبرعات المستقبلي.

وصول مستثمري التجزئة عبر هياكل شبه سائلة / 401(k)

قرار إمباور بإضافة تعرض الأسواق الخاصة لـ 19 مليون مدخر تقاعد عبر 1.8 تريليون دولار أمريكي في الأصول يشير إلى مشاركة التجزئة السائدة. صناديق دائمة الخضرة شبه السائلة سجلت 381 مليار دولار أمريكي في صافي الأصول بحلول الربع الثالث 2024، مما يسمح بسيولة شهرية أو ربع سنوية ضمن بوابات محددة مسبقاً. مصممو المنتجات يمزجون أكمام الائتمان الخاص لتهدئة تقلبات صافي قيمة الأصول، محاذين مع تحمل التجزئة للانخفاضات. منصات التكنولوجيا تؤتمت صافي استدعاء رأس المال، مما يبسط عمليات المكتب الخلفي التي كانت تعرقل تدفقات التجزئة. إرشاد وزارة العمل، بالإضافة إلى الضغط الصناعي، يشير إلى الزخم، ومع ذلك لا يزال الأمناء يطالبون بهياكل رسوم شفافة وسياسات تقييم موحدة. مع انخفاض العوائق التشغيلية، يمكن لسوق رأس المال الخاص أن يستفيد من مجموعة مساهمة محددة بقيمة 12.5 تريليون دولار أمريكي، موسعاً قاعدة مستثمريه ومهدئاً دورية جمع التبرعات.

تحليل تأثير المقيدات

| المقيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تكاليف التمويل المدفوعة بأسعار الفائدة المرتفعة | -2.4% | عالمي؛ حاد في أمريكا الشمالية وأوروبا | المدى القصير (≤ 2 سنوات) |

| فجوات تقييم العرض والطلب تقمع المخارج | -1.8% | عالمي؛ ملحوظ في أوروبا | المدى المتوسط (2-4 سنوات) |

| أعباء امتثال تقارير ESG والتأثير الأكثر صرامة | -1.2% | بقيادة أوروبا، يتوسع عالمياً | المدى المتوسط (2-4 سنوات) |

| تفويضات شفافية البيانات AIFMD II والمكافئة | -0.9% | أوروبا أساسية، انتشار للعمليات العالمية | المدى القصير (≤ 2 سنوات) |

| المصدر: Mordor Intelligence | |||

تكاليف التمويل المدفوعة بأسعار الفائدة المرتفعة

التحول من معدلات قريبة من الصفر إلى معدلات طبيعية يرفع أعباء خدمة الديون ويقلم الرافعة المالية، مما يجبر المساهمات في الأسهم على الارتفاع. بيانات MSCI تظهر أن الأصول المحتفظ بها تحمل الآن رافعة مالية أعلى من الصفقات المحققة، مما يلمح لضغط التقييم المستقبلي[2]تحليلات MSCI، "تحديث الرافعة المالية لرأس المال الخاص 2025،" MSCI، msci.com. المقرضون كبار يشددون العهود، معيدين إدخال اختبارات الصيانة الغائبة لعقد، ويدفعون الفروقات للأعلى بـ 150-200 نقطة أساس. لسد فجوة التمويل، الرعاة يستفيدون من سوق ائتمان خاص بقيمة 2.1 تريليون دولار أمريكي يسعر بمرونة لكن بأقساط 50-100 نقطة أساس فوق القروض المتلازمة. جدران إعادة التمويل في 2026-2027 ستختبر هياكل رأس المال الأضعف، مما ينشئ نقاط دخول لصناديق المحنة والمواقف الخاصة. الشركات عالية المستوى مع مركبات رأس المال الدائمة يمكنها تحمل بيئة الأسعار، لكن الرعاة متوسطي المستوى قد يكافحون لتلبية توقعات التوزيع، مما يقيد النمو العام.

فجوات تقييم العرض والطلب تقمع المخارج

فجوة متسعة بين توقعات البائع وعروض المشتري مددت فترات الاحتفاظ الوسطية إلى 6.4 سنوات، الأطول في السجلات. حوالي 30,000 أصل غير مباع بقيمة 3.6 تريليون دولار أمريكي تسد أنابيب المخارج، مؤخرة التوزيعات للشركاء المحدودين وممددة مدى حياة الصناديق. الأسواق الأوروبية تشعر بالضغط أكثر: قيم الخروج انخفضت 19% في الربع الأول 2025 حتى مع تعافي أحجام الاستثمار، مما يعكس المعايرة الحذرة وسط عدم اليقين الكلي. مركبات الاستمرار تخفف الضغط من خلال السماح للرعاة بالاحتفاظ بالأصول عالية الأداء، ومع ذلك عمليات موافقة LP يمكن أن تبطئ التبني. الازدحام أيضاً يثبط جمع التبرعات للمدراء الناشئين، حيث دورات رأس المال تفضل المنصات المؤسسة مع سجلات سيولة مثبتة. حتى تستقر مضاعفات السوق العام وتسوى تكاليف التمويل، نشاط الخروج سيتخلف عن المعايير التاريخية، مرهقاً عوائد سوق رأس المال الخاص المحققة.

تحليل القطاعات

حسب نوع الصندوق: هيمنة الاستحواذ وسط ابتكار السوق الثانوي

استراتيجيات الاستحواذ استحوذت على 40.5% من حجم سوق رأس المال الخاص في 2024 وتبقى نقطة المرجع لاستحقاقات المؤسسات. المستثمرون يقدرون رؤية روافع خلق القيمة والتسعير والعمليات والانضباط في رأس المال، بالإضافة إلى مؤشرات المقارنة المعروفة. النشاط واضح في أوروبا، حيث التكتلات تستغني عن الفروع غير الأساسية والأعمال العائلية المتقدمة تسعى لحلول الخلافة. ضمن الولايات المتحدة، فصل الشركات يبقى وفيراً مع تركيز الشركات العامة على الأصول الأساسية، مما يوفر خط أنابيب لصفقات المنصة. رأس المال المخاطر يظهر مرونة انتقائية في الذكاء الاصطناعي وأدوات علوم الحياة والتكنولوجيا النظيفة، بينما أسهم النمو تطارد نماذج SaaS الفعالة في رأس المال التي تقاوم التقلبات الكلية.

الثانويات وصناديق الصناديق تسجل معدل نمو سنوي مركب 9.34%، أسرع معدل بين أنواع الصناديق. الشركاء المحدودون يرحبون بالسيولة المبكرة، والرعاة يحصلون على رأس مال جديد بدون مبيعات تقليدية، مهدئين ملفات معدل العائد الداخلي. اللاعبون المتخصصون الآن يعهدون جسور الأسهم المفضلة التي تقدم سيولة جزئية ومشاركة في الجانب العلوي، موسعين مجموعة الأدوات. مع تشديد القيود التنظيمية حول الشفافية، مدراء الثانويات المتخصصون يدمجون وحدات العناية الواجبة ESG، ميزة تساعد LPs الكبار في تلبية تفويضات التقرير دون إعادة اختراع تدفقات العمل. على مدى أفق التوقعات، سوق رأس المال الخاص يتوقع أن تؤسس الثانويات أكثر، داعمة طيف سيولة أكثر استمرارية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب القطاع: ريادة التكنولوجيا مع تسارع التحول في الطاقة

التكنولوجيا امتصت 31.2% من قيمة الصفقة 2024، مثبتة مرتبتها كأكبر مجموعة موضوعية. الرعاة يستهدفون برمجيات المؤسسات التي تبيع في قطاعات عمودية مثل القانون والتعليم والأتمتة الصناعية، منجذبين للإيرادات المتكررة اللزجة والتراجع المنخفض. إنفاق المرونة السيبرانية ومنحنيات تبني SaaS تدعم النمو العضوي بخانتين، ممكنة دفع ديون أسرع حتى في دورة أسعار أعلى. الرعاية الصحية تكمل التكنولوجيا: الرياح الخلفية الديموغرافية وابتكارات الإجراءات ورقمنة تدفقات عمل مقدمي الخدمة تعزز التدفقات النقدية المستقرة ولفات التوحيد. الفنتك تجذب الانتباه مع انتشار التمويل المدمج في منصات سلسلة التوريد، رغم أن تعرضات إقراض المستهلك تجذب معايرة أكثر صرامة.

قطاع الطاقة والقوى ينمو بمعدل نمو سنوي مركب 13.41%، الأعلى بين القطاعات الرئيسية. منصات تطوير المتجددات مثل أفانتوس تجذب لأن التدفقات النقدية المتعاقدة تشبه البنية التحتية، ومع ذلك اختيار الخروج يشمل IPOs والاستحواذات الاستراتيجية من المرافق. صناديق انتقال الطاقة المدعومة برأس المال الخاص تنسج الآن تخزين البطاريات وحجز الكربون وخدمات توازن الشبكة، موسعة نطاقها. شراكة رأس المال للطاقة جمعت رأس مال لـ فلاجشيب V، 10% فوق الهدف، مظهرة شهية مؤسسية عميقة للموضوع. الصناعات ترى التحديث المستمر مع مشاريع أتمتة المصانع والروبوتات والتصنيع الإضافي تطالب برأس المال والخبرة التشغيلية. العقارات تتمحور لمراكز البيانات والتخزين البارد ومختبرات علوم الحياة-أصول تستفيد من الطلب الهيكلي بدلاً من الإشغال الدوري.

حسب حجم الصفقة: مرونة رؤوس الأموال الكبيرة وسط فرص السوق المتوسطة

معاملات رؤوس الأموال الكبيرة استحوذت على 36.4% من حصة سوق رأس المال الخاص في 2024. صناديق الميجا تنشر هياكل النادي التي تنشر المخاطر عبر رعاة متعددين بينما تحافظ على قيادة الصفقة. معاملات القطاع العام للخاص تتسارع عندما مضاعفات القائمة تتخلف عن المقارنات الخاصة، نمط مرئي في لفات البرمجيات والرعاية الصحية خلال 2024. رأس المال الوفير يمكن الملاك من تمويل تحولات ثقيلة النفقات الرأسمالية، بما في ذلك الرقمنة والتوسع الدولي وتعديلات ESG. توليف الديون يبقى ممكناً للأصول البارزة، رغم أن الفروقات توسعت بـ 150 نقطة أساس مقارنة بـ 2021، مشجعة وسائد أسهم أعلى.

صفقات السوق الأوسط السفلي تتوسع بمعدل نمو سنوي مركب 12.31%، إشارة لريادة الأعمال النشطة وديناميات التغيير الجيلي. الشركات بقيادة المؤسس مع EBITDA أقل غالباً ما تفتقر لخطط الخلافة، مما يوفر دخولاً بمضاعفات معقولة ومساحة للترقيات التشغيلية. الرعاة ينفذون الاحتراف المنهجي وتركيبات ERP ومركزية المشتريات وتحليلات التسعير لفتح نمو EBITDA دون رافعة مالية ثقيلة. القطاع يستفيد أيضاً من مسارات استحواذ البراغي الأسهل التي تضاعف النطاق ضمن المتخصصات المجزأة. لأن خيارات الخروج تشمل مبيعات استراتيجية لمنصات رأس مال خاص أكبر، المدراء يمكنهم تحقيق مكاسب حتى لو بقيت نوافذ IPO ضيقة، محمية صناعة رأس المال الخاص من تقلبات السوق العام.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

أمريكا الشمالية حملت 53.2% من سوق رأس المال الخاص في 2024، مدعومة بأسواق رأس المال العميقة والتنظيم المستقر واتساع القطاع. نشاط الولايات المتحدة تضمن صفقات القطاع العام للخاص مثل استحواذ بلاكستون على سيفينت وشراء KKR لمحفظة متعددة العائلات. بنية تحتية انتقال الطاقة وبناءات البنية التحتية الرقمية وفصل الشركات يدعم خطوط أنابيب الصفقات. كندا قطاع الموارد والمكسيك النظام البيئي للتصنيع ينوع التعرض، مع اتجاهات التكامل القريب ترفع M&A عبر الحدود. السيولة تبقى قابلة للاعتماد بفضل قنوات IPO القوية والمبيعات الثانوية للمشترين الاستراتيجيين ونظام السوق الثانوي المزدهر.

أوروبا أظهرت نمو استثمار وخروج بخانتين في 2024، متعافية بعد رياح كلية مضادة[3]استثمار أوروبا، "نشاط رأس المال الخاص الأوروبي 2024،" استثمار أوروبا، investeurope.eu. منطقة DACH تقود في الأتمتة الصناعية والتكنولوجيا المناخية، بينما البلدان الإسكندنافية تستفيد من خبرة الخدمات الرقمية وهيمنة الطاقة المتجددة. تمويل الذكاء الاصطناعي تضاعف، مبرزاً تحولاً قطاعياً نحو موضوعات طويلة المدة. بورصة PISCES القادمة في المملكة المتحدة تسعى لدمقرطة الوصول لسوق رأس المال الخاص لمستثمري التجزئة، رغم أن الإطلاق الكامل يبقى في انتظار الموافقة التنظيمية. جنوب أوروبا يتخلف لكن يستفيد من تعافي السياحة وإعانات الصفقة الخضراء للاتحاد الأوروبي التي تحفز صفقات البنية التحتية. معاً، هذه الديناميات تدعم أهمية أوروبا رغم تكاليف التمويل الأعلى وعدم اليقين الجيوسياسي.

آسيا والمحيط الهادئ من المتوقع أن تنمو بمعدل نمو سنوي مركب 8.95%، مدفوعة بارتفاع اليابان بنسبة 183% في قيمة الصفقة مما رفعها لأكبر سوق رأس مال خاص في المنطقة. إصلاحات حوكمة الشركات وقضايا الخلافة في التكتلات المدرجة تقدم مرشحي استحواذ جدد. الصين تميل نحو مسرحيات الرعاية الصحية والمستهلك المحلية مع استمرار قيود الصادر، بينما الدعم السياسي للتصنيع الأخضر يرفع اهتمام PE في سلاسل توريد البطاريات. الهند ترى تدفق صفقات قوياً عبر الرعاية الصحية والفنتك وSaaS، مستفيدة من الأرباح الديموغرافية ومبادرات الرقمنة التنظيمية. ازدهار الاقتصاد الرقمي لجنوب شرق آسيا، مجتمعاً مع مشاريع الشراكة العامة الخاصة في إندونيسيا وفيتنام، يجذب صناديق البنية التحتية. أستراليا ونيوزيلندا توفران تنويع الموارد والزراعة، مكملتان منطقة ديناميتها تعوض نضج أمريكا الشمالية.

المشهد التنافسي

المشهد التنافسي يتوحد مع عائلات الصناديق الكبرى تتكامل عمودياً وأفقياً عبر الائتمان الخاص والبنية التحتية والأصول الحقيقية. شراء بلاكروك لـ HPS Investment Partners عزز ذراع الائتمان الخاص الحاملة 220 مليار دولار أمريكي في أصول العملاء، مما يعطي الشركة ميزة منصة بديلة شاملة. KKR تستهدف 300 مليار دولار أمريكي من رأس المال الجديد بحلول 2026، مدعوماً بعوم التأمين من ملكيتها الكاملة لـ جلوبال أتلانتيك. أبولو تستفيد من شركتها التابعة لخدمات التقاعد أثين لضمان التزامات طويلة الأجل تطابق إغلاق رأس المال الخاص، حافة تمويل هيكلية خلال الدورات المتقلبة.

متخصصو السوق المتوسطة يدافعون عن الأراضي من خلال التركيز على القطاعات الضيقة والأمن السيبراني والخدمات البيطرية أو الكيماويات المتخصصة، حيث معرفة المجال تتفوق على ثقل الميزانية العمومية. يميزون من خلال مقاعد الشركاء التشغيليين وأدوات علوم البيانات المخصصة لتدفقات عمل محددة. رعاة مركبات الاستمرار، مثل Whitehorse Liquidity Partners، يصنعون حلول أسهم مفضلة تنعش هياكل رأس المال دون تحفيز مخارج كاملة، كاسبين تدفقات رسوم متكررة. ترميز وحدات الصناديق يضيف ساحة معركة ناشئة: صندوق الائتمان الخاص على السلسلة لأبولو مع سيكيورايز يقدم ملكية جزئية وتسوية فورية وإدارة جدول رؤوس أموال شفافة.

المنافسة تشتد أيضاً بين مزودي البيانات والتحليلات. استحواذ بلاكروك على بريكوين يحقن بيانات السوق الخاص المملوكة في علاء الدين، رافعاً حواجز الدخول لمدراء الأصول المنافسين الذين يعتمدون على مجموعات بيانات طرف ثالث. KKR تتصدر مبادرات التعلم الآلي لتنقيح إنشاء الصفقات، مسح مجموعات بيانات غير منظمة لإشارات مرحلة مبكرة لتصفيات الشركات. مع انتشار هذه التقنيات، سوق رأس المال الخاص يكافئ الشركات التي تجمع النطاق مع السرعة والبصيرة. بشكل عام، النظام البيئي يضم نواة من العمالقة المتكاملة محاطة بمتخصصين رشيقين، هيكل محتمل أن يستمر نظراً لتفضيلات LP المختلفة للتنويع مقابل التركيز.

قادة صناعة رأس المال الخاص

-

أبولو جلوبال مانجمنت

-

بلاكستون

-

KKR

-

مجموعة كارلايل

-

TPG كابيتال

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يونيو 2025: استحوذت أدفينت إنترناشيونال على سبكتريس في صفقة بقيمة 5.9 مليار جنيه إسترليني (7.5 مليار دولار أمريكي). الاستحواذ يعزز موقع أدفينت في الأجهزة الدقيقة ويعزز محفظتها في التكنولوجيا الصناعية.

- مايو 2025: وافقت شركاء سيكامور على جعل سكيتشرز خاصة في صفقة بقيمة 63 دولار أمريكي للسهم. المعاملة تؤكد اهتمام سيكامور المستمر في علامات المستهلك والأحذية مع وجود عالمي قوي.

- مايو 2025: استحوذت TPG على بيبرتري كابيتال مانجمنت في صفقة تصل قيمتها إلى 660 مليون دولار أمريكي. الاستحواذ يهدف لتوسيع حضور TPG في البنية التحتية الرقمية وتعزيز قدرات إدارة الأصول البديلة.

- مايو 2025: وافقت ماديسون ديربورن بارتنرز مع توما برافو على اقتناء حصة في نكست جين هيلث كير. الشراكة متوقع أن تدعم نمو نكست جين في تكنولوجيا الرعاية الصحية وتسرع الابتكار في السجلات الصحية الإلكترونية وحلول إدارة الممارسة.

نطاق تقرير السوق العالمي لرأس المال الخاص

يهدف هذا التقرير إلى تقديم تحليل مفصل للسوق العالمي لرأس المال الخاص. يركز على ديناميات السوق والاتجاهات الناشئة في القطاعات والأسواق الإقليمية، ورؤى في أنواع المنتجات والتطبيقات المختلفة. كما يحلل اللاعبين الرئيسيين والمشهد التنافسي في السوق العالمي لرأس المال الخاص. يتم تقسيم سوق رأس المال الخاص حسب نوع الصندوق (الاستحواذ، رأس المال المخاطر (VCs)، العقارات، البنية التحتية، أخرى (PE المتعثر، الإقراض المباشر، إلخ.)، حسب القطاع (التكنولوجيا (البرمجيات)، الرعاية الصحية، العقارات والخدمات، الخدمات المالية، الصناعات، المستهلك والتجزئة، الطاقة والقوى، الإعلام والترفيه، الاتصالات، أخرى (النقل، إلخ.))، الاستثمارات (رؤوس الأموال الكبيرة، السوق الأوسط العلوي، السوق الأوسط السفلي، العقارات)، والجغرافيا (أمريكا الشمالية، أوروبا، آسيا-المحيط الهادئ، أمريكا اللاتينية، الشرق الأوسط وأفريقيا). يقدم التقرير حجم السوق والتوقعات للسوق العالمي لرأس المال الخاص في القيمة (مليون دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| الاستحواذ والنمو |

| رأس المال المخاطر |

| الطبقة الوسطى والمتعثر |

| الثانويات وصندوق الصناديق |

| التكنولوجيا (البرمجيات) |

| الرعاية الصحية |

| العقارات والخدمات |

| الخدمات المالية |

| الصناعات |

| المستهلك والتجزئة |

| الطاقة والقوى |

| الإعلام والترفيه |

| الاتصالات |

| أخرى (النقل، إلخ.) |

| رؤوس الأموال الكبيرة |

| السوق الأوسط العلوي |

| السوق الأوسط السفلي |

| الصغير وSMID |

| أمريكا الشمالية | كندا |

| الولايات المتحدة | |

| المكسيك | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| آسيا والمحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| جنوب شرق آسيا (سنغافورة، ماليزيا، تايلاند، إندونيسيا، فيتنام، والفلبين) | |

| باقي آسيا والمحيط الهادئ | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| إيطاليا | |

| BENELUX (بلجيكا، هولندا، ولوكسمبورغ) | |

| الدول الإسكندنافية (الدنمارك، فنلندا، أيسلندا، النرويج، والسويد) | |

| باقي أوروبا | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| جنوب أفريقيا | |

| نيجيريا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع الصندوق | الاستحواذ والنمو | |

| رأس المال المخاطر | ||

| الطبقة الوسطى والمتعثر | ||

| الثانويات وصندوق الصناديق | ||

| حسب القطاع | التكنولوجيا (البرمجيات) | |

| الرعاية الصحية | ||

| العقارات والخدمات | ||

| الخدمات المالية | ||

| الصناعات | ||

| المستهلك والتجزئة | ||

| الطاقة والقوى | ||

| الإعلام والترفيه | ||

| الاتصالات | ||

| أخرى (النقل، إلخ.) | ||

| حسب الاستثمارات | رؤوس الأموال الكبيرة | |

| السوق الأوسط العلوي | ||

| السوق الأوسط السفلي | ||

| الصغير وSMID | ||

| حسب الجغرافيا | أمريكا الشمالية | كندا |

| الولايات المتحدة | ||

| المكسيك | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| آسيا والمحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| جنوب شرق آسيا (سنغافورة، ماليزيا، تايلاند، إندونيسيا، فيتنام، والفلبين) | ||

| باقي آسيا والمحيط الهادئ | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إسبانيا | ||

| إيطاليا | ||

| BENELUX (بلجيكا، هولندا، ولوكسمبورغ) | ||

| الدول الإسكندنافية (الدنمارك، فنلندا، أيسلندا، النرويج، والسويد) | ||

| باقي أوروبا | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| جنوب أفريقيا | ||

| نيجيريا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم الحالي لسوق رأس المال الخاص؟

بلغ إجمالي سوق رأس المال الخاص 17.36 تريليون دولار أمريكي في 2025 وفي المسار للوصول إلى 34.88 تريليون دولار أمريكي بحلول 2030 بمعدل نمو سنوي مركب 14.98%.

أي منطقة تقود استثمار رأس المال الخاص؟

أمريكا الشمالية تحمل 53.2% من الحصة السوقية، مدعومة بأسواق رأس مال عميقة وفرص قطاعية متنوعة.

لماذا تنمو الثانويات بسرعة كبيرة؟

مركبات الاستمرار بقيادة GP وطلب LP للسيولة دفع حجم الصفقات الثانوية إلى 160 مليار دولار أمريكي في 2024، القطاع الأسرع توسعاً بمعدل نمو سنوي مركب 9.34%.

كيف تؤثر أسعار الفائدة المرتفعة على رأس المال الخاص؟

تكاليف التمويل مرتفعة، الرافعة المالية أقل، والرعاة يعتمدون أكثر على الائتمان الخاص، قاطعين معدل النمو السنوي المركب المتوقع للقطاع بنقاط مقدرة 2.4%.

آخر تحديث للصفحة في: