حجم وحصة سوق لوجستيات العقود في دول مجلس التعاون الخليجي

تحليل سوق لوجستيات العقود في دول مجلس التعاون الخليجي من قبل موردور إنتليجنس

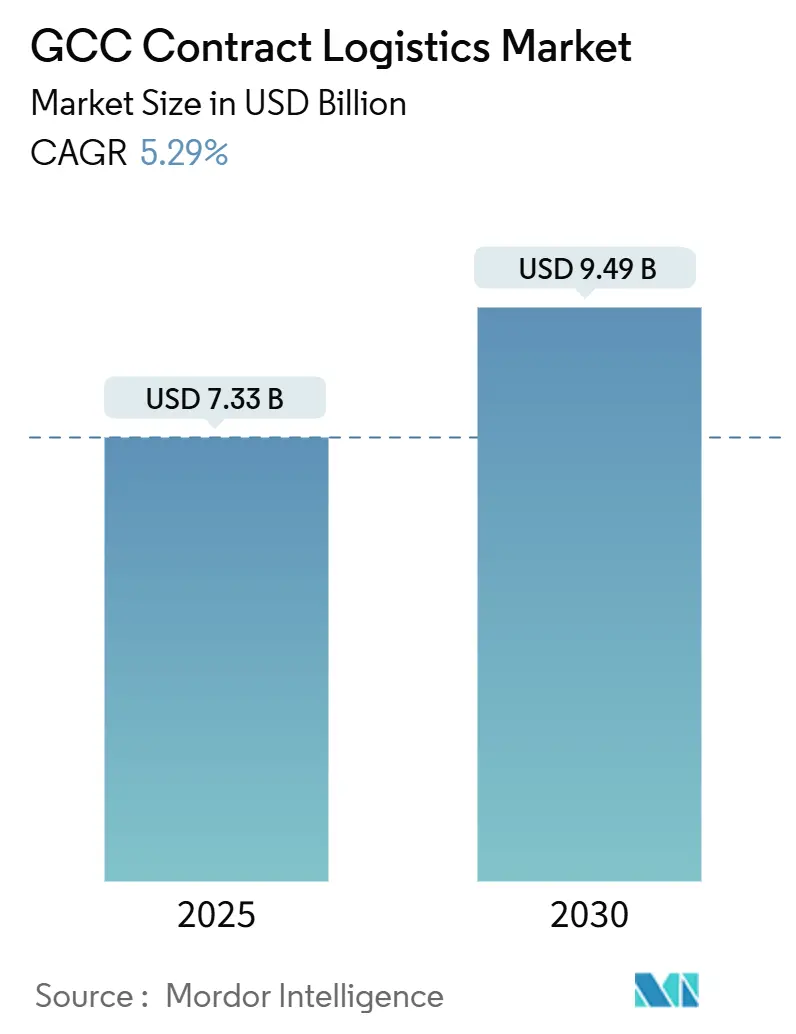

يبلغ حجم سوق لوجستيات العقود في دول مجلس التعاون الخليجي 7.33 مليار دولار أمريكي في عام 2025 ومن المقرر أن يصل إلى 9.49 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 5.29% خلال فترة التوقعات. تقوم الحكومات الإقليمية بتوجيه إنفاق قياسي على البنية التحتية نحو المناطق التجارة الحرة والممرات متعددة الوسائط ومنصات التجارة الرقمية، مما يضع لوجستيات العقود كحجر أساس للنمو الاقتصادي المتنوع. إن تسارع التجارة الإلكترونية والمشاريع الصناعية واسعة النطاق في إطار رؤية السعودية 2030 وارتفاع أحجام الشحنات الصحية يعزز الطلب على خدمات الوفاء المتطورة والسلسلة الباردة والخدمات ذات القيمة المضافة. تتزايد شدة المنافسة حيث يضيف لاعبو اللوجستيات المتكاملون العالميون الروبوتات والحلول المعتمدة على البيانات بينما يستفيد المتخصصون الإقليميون من المعرفة المحلية لتأمين شراكات طويلة الأجل. وبرغم الزخم القوي، تستمر قواعد الملاحة الساحلية والنقص المزمن في المستودعات من الدرجة الأولى في رفع تكاليف التشغيل وكبح تحسين الشبكة.

النتائج الرئيسية للتقرير

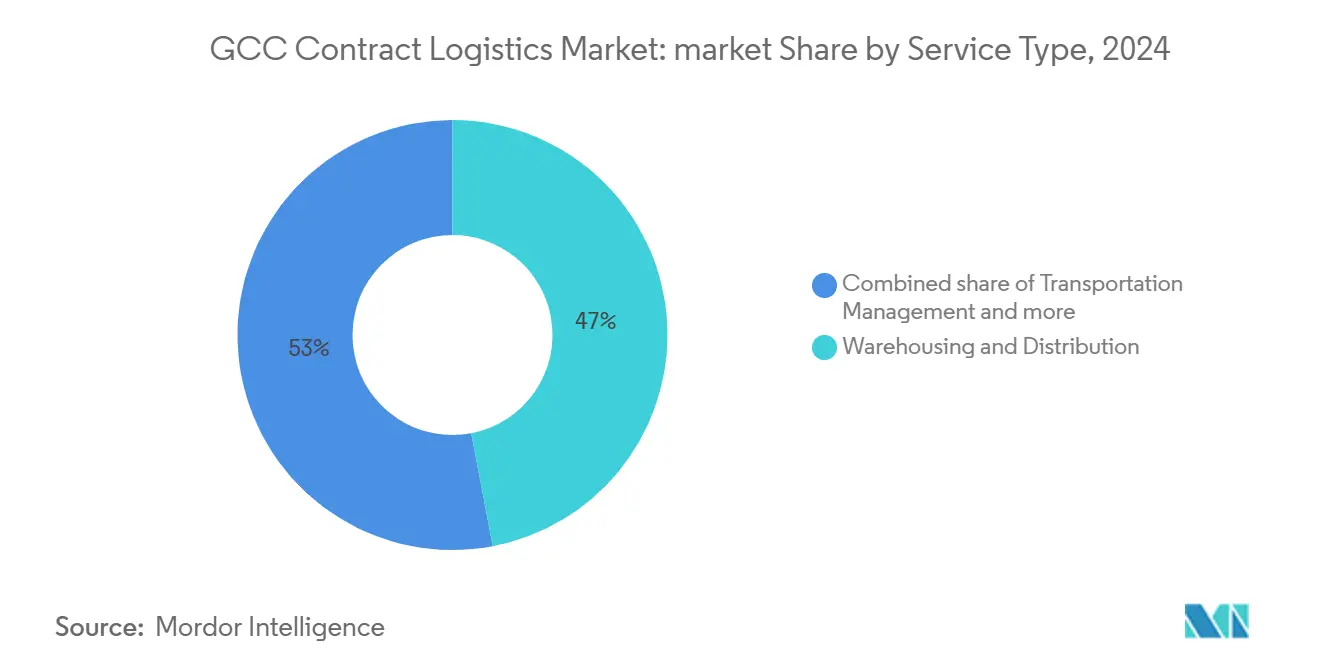

- حسب الخدمة، تصدر التخزين والتوزيع بنسبة 47% من حصة سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024. من المتوقع أن ينمو سوق لوجستيات العقود في دول مجلس التعاون الخليجي للخدمات ذات القيمة المضافة بمعدل نمو سنوي مركب قدره 7.80% بين عامي 2025-2030.

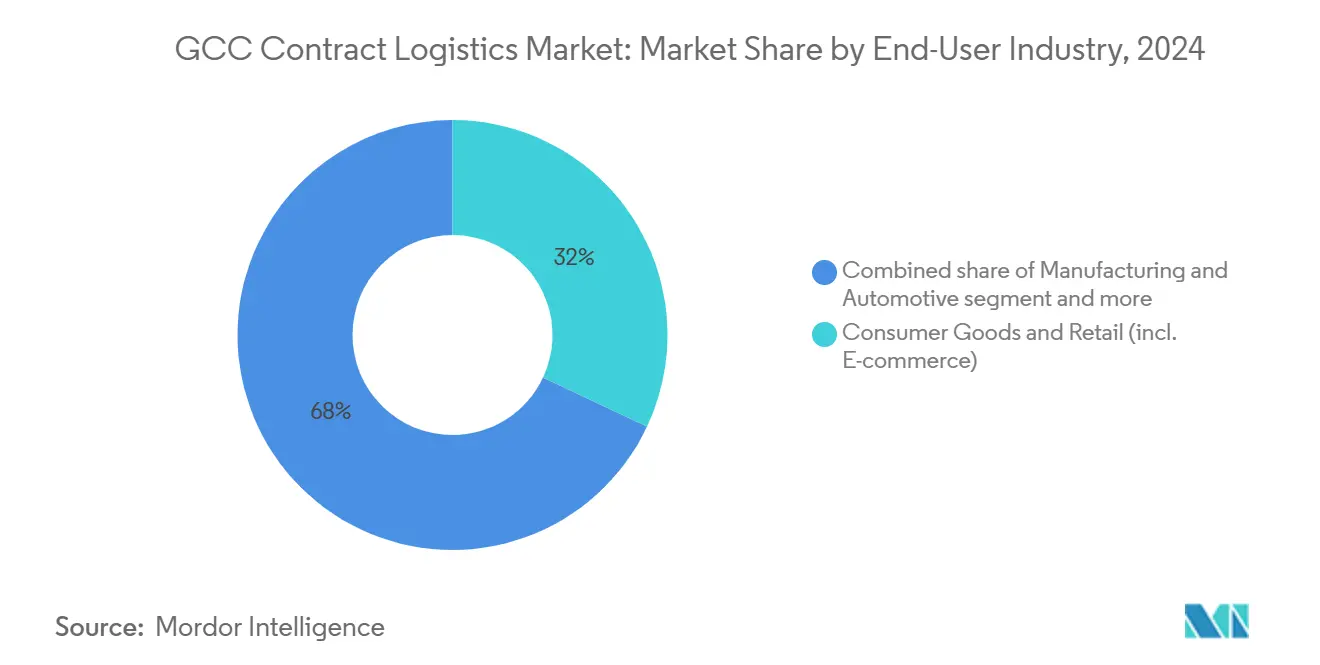

- حسب الصناعة المستخدمة النهائية، استحوذت السلع الاستهلاكية والتجزئة على 32% من حجم سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024. يتوسع سوق لوجستيات العقود في دول مجلس التعاون الخليجي للرعاية الصحية والمستحضرات الصيدلانية بمعدل نمو سنوي مركب قدره 9.16% بين عامي 2025-2030.

- حسب مدة العقد، شكلت الاتفاقيات طويلة الأجل (≥ سنة واحدة) 68% من حصة سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024. من المتوقع أن ينمو سوق لوجستيات العقود في دول مجلس التعاون الخليجي للعقود قصيرة الأجل بمعدل نمو سنوي مركب قدره 6.94% بين عامي 2025-2030.

- حسب الجغرافيا، سيطرت المملكة العربية السعودية على 53% من حجم سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024. من المقرر أن يحقق سوق لوجستيات العقود في دول مجلس التعاون الخليجي لدولة الإمارات العربية المتحدة أسرع معدل نمو سنوي مركب بنسبة 6.22% بين عامي 2025-2030.

اتجاهات ورؤى سوق لوجستيات العقود في دول مجلس التعاون الخليجي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على معدل النمو السنوي المركب التوقع | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| نمو سريع في وفاء التجارة الإلكترونية | +1.2% | المملكة العربية السعودية، الإمارات العربية المتحدة | متوسط الأجل (2-4 سنوات) |

| احتياجات لوجستيات التنويع الصناعي لرؤية 2030 | +1.5% | المملكة العربية السعودية، انتشار دول مجلس التعاون الخليجي | طويل الأجل (≥ 4 سنوات) |

| توسع المناطق التجارة الحرة يزيد الطلب على التخزين | +0.8% | الإمارات العربية المتحدة، المملكة العربية السعودية، عُمان | متوسط الأجل (2-4 سنوات) |

| استثمار الحكومة في السلسلة الباردة | +0.6% | المملكة العربية السعودية، الإمارات العربية المتحدة، قطر | متوسط الأجل (2-4 سنوات) |

| اتصال القطار الخليجي متعدد الوسائط | +0.7% | جميع دول مجلس التعاون الخليجي | طويل الأجل (≥ 4 سنوات) |

| تفويضات القيمة المحلية تفضل مقدمي الخدمات اللوجستية المحليين | +0.5% | المملكة العربية السعودية، الإمارات العربية المتحدة، عُمان | قصير الأجل (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

النمو السريع لوفاء التجارة الإلكترونية في المملكة العربية السعودية والإمارات العربية المتحدة

ارتفعت الطلبات عبر الإنترنت في منطقة الشرق الأوسط وشمال أفريقيا بنسبة 30% في عام 2024، مع انتقال متوسط قيمة الطلب في الإمارات العربية المتحدة من 30 دولاراً أمريكياً إلى 35.6 دولار أمريكي. حوالي 42% من شركات التجارة الإلكترونية ما زالت تدرج كفاءة الميل الأخير كالعقبة الرئيسية. يقوم مقدمو خدمات لوجستيات العقود ببناء مراكز وفاء إقليمية، وإضافة أتمتة فرز الطرود، وتكامل أدوات التوجيه عبر الحدود لتقليل نوافذ التسليم مع السيطرة على التكلفة.

مشاريع التنويع الصناعي لرؤية 2030 تتطلب لوجستيات متكاملة

وافقت المملكة العربية السعودية على مشاريع بقيمة 50 مليار دولار أمريكي في إطار رؤية 2030 في عام 2024 وخصصت تمويلاً لـ 59 مركزاً لوجستياً وطنياً. يخصص البرنامج الوطني للتطوير اللوجستي 36 مليار دولار أمريكي إضافي للبنية التحتية اللوجستية، بالإضافة إلى 28 مليار دولار أمريكي للمناطق الصناعية. هذه البرامج الرأسمالية تتطلب لوجستيات عقود شاملة قادرة على تدفقات واردة وتخزين وصادرة متزامنة. يفيد المشغلون المدمجون في مواقع المشاريع بارتفاع أهداف التوطين، مع 68% من الشركات تعطي الأولوية لتوطين سلسلة التوريد للمرونة.

توسع المناطق التجارة الحرة يعزز الطلب على التخزين

تجلب المرحلة الثانية من حديقة جافزا اللوجستية 360,000 قدم مربعة إضافية من المساحة عبر استثمار بقيمة 90 مليون درهم إماراتي (24.51 مليون دولار أمريكي) للمساعدة في رفع إيرادات اللوجستيات في الإمارات العربية المتحدة إلى 200 مليار درهم إماراتي (54.46 مليار دولار أمريكي) بحلول عام 2032. تضيف المنطقة التجارة الحرة في أم القيوين 350,000 قدم مربعة من المستودعات و65,000 قدم مربعة من المنطقة التجارية، مما يعزز مرونة تموضع المخزون. تستشهد الشركات متعددة الجنسيات بالإجراءات الجمركية المبسطة والمناطق ذات القيمة المضافة في هذه المراكز كعوامل حاسمة في تصميم الشبكة الإقليمية.

الاستثمار الحكومي في السلسلة الباردة يعزز لوجستيات التحكم في درجة الحرارة

نمت الشحنات المتحكمة في درجة الحرارة بأكثر من 30% في عام 2023، وهو الأعلى على الإطلاق، مدفوعة بأولويات الأدوية وأمن الغذاء. طبقات التكنولوجيا مثل مراقبة الحالة المدعومة بالذكاء الاصطناعي تحسن سلامة المنتج.[1]شعبة بحوث رابطة النقل الجوي الدولية، "اتجاهات الشحن الجوي المتحكم في درجة الحرارة 2024"، منشورات الياتا، iata.org ينشر لاعبو اللوجستيات مرافق مخصصة متوافقة مع ممارسات التوزيع الجيدة؛ تبرز أرامكس ضمان الجودة والامتثال كمتطلبات تنافسية.

تحليل تأثير القيود

| القيد | (~) % التأثير على معدل النمو السنوي المركب التوقع | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| قيود الملاحة الساحلية | −0.8% | جميع دول مجلس التعاون الخليجي | متوسط الأجل (2-4 سنوات) |

| نقص التخزين من الدرجة الأولى | −0.6% | المملكة العربية السعودية، الإمارات العربية المتحدة | قصير الأجل (≤ سنتان) |

| إجراءات جمركية مجزأة | −0.4% | جميع دول مجلس التعاون الخليجي | قصير الأجل (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

قيود الملاحة الساحلية تعيق تحسين الشبكة عبر الحدود

القواعد الإقليمية التي تمنع الجرارات الأجنبية من النقل المحلي ترفع التكاليف عبر الحدود بنسبة 18-23% وتضيف 36 ساعة للعبور متعدد الحدود[2]الأمانة العامة لمجلس التعاون الخليجي، "لوائح الملاحة الساحلية وخريطة طريق التناغم"، لجنة النقل في مجلس التعاون الخليجي، gcc-sg.org. البضائع الحساسة لدرجة الحرارة تتأثر أكثر. يتبنى مقدمو الخدمة نماذج محور ونجمة، لكن ما زالوا يواجهون تعاملاً مزدوجاً عند الحدود. التناغم التنظيمي يتأخر عن الروابط المادية مثل القطار الخليجي، مما يخفف مكاسب الإنتاجية المحتملة.

نقص التخزين من الدرجة الأولى يزيد تكاليف التشغيل

يبقى المعروض من المساحات الحديثة محدوداً، مما يرفع الإيجارات ويفرض تحديثات. في المملكة العربية السعودية، تصل الأصول اللوجستية تحت الإدارة إلى 3.5 مليون قدم مربعة، لكن التوسع إلى أصول بقيمة 2 مليار دولار أمريكي مخطط له بحلول عام 2025 لسد الفجوة. مدينة دبي اللوجستية ومشاريع أخرى في المسار ستخفف القيود، لكن النقص قريب الأجل يرفع تكاليف الخدمة ويقلل الهوامش.

تحليل القطاعات

حسب الخدمة: التخزين يحتفظ بالحجم، الخدمات ذات القيمة المضافة تتسارع

استحوذ التخزين والتوزيع على 47% من حصة سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024 بناءً على دور المنطقة كنقطة تقاطع بين آسيا وأوروبا وأفريقيا. تشمل الاستثمارات المستمرة في دول مجلس التعاون الخليجي برنامج المملكة العربية السعودية بقيمة 2.66 مليار دولار أمريكي لبناء 18 منطقة لوجستية بحلول عام 2030. الروبوتات وأتمتة الارتفاعات العالية ترفع الإنتاجية وإنتاجية العمالة، مما يمكن أوقات دورة أسرع يطلبها تجار التجزئة والمصنعون. لكن القدرة المحدودة من الدرجة الأولى ما زالت ترفع التكاليف للتخزين المتحكم في درجة الحرارة، مما يبقي الحواجز عالية للداخلين الجدد ويدعم التسعير المتميز.

من المتوقع أن تتوسع الخدمات ذات القيمة المضافة بمعدل نمو سنوي مركب 7.80% حتى عام 2030 حيث تجمع مقدمو الخدمات اللوجستية الطرف الثالث الكيتينغ والتجميع الخفيف والتخصيص في حلول شاملة. تبني التكنولوجيا المتقدمة يدفع هذا النمو: دي إتش إل تنشر 1,000 روبوت إضافي من بوسطن دايناميكس بعد استثمار مليار يورو (1.16 مليار دولار أمريكي) في الأتمتة. سويسلوج تروج لروبوتات أوتو ستور التي تتماشى مع دفعة الابتكار في رؤية السعودية 2030. حيث يتحول العملاء من التخزين التعاملي إلى سلاسل القيمة المتكاملة، مقدمو الخدمة الذين يدمجون رؤية تكنولوجيا المعلومات والتعبئة المشتركة ودعم الامتثال يكسبون حصة.

ملاحظة: حصص القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الصناعة المستخدمة النهائية: التجزئة تقود، الرعاية الصحية تبني زخماً

مثلت السلع الاستهلاكية والتجزئة، بما في ذلك التجارة الإلكترونية، 32% من سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024، بسبب تزايد التبني الرقمي ونماذج التجزئة متعددة القنوات. سجلت المنصات في المملكة العربية السعودية والإمارات العربية المتحدة أعلى قيمة إجمالية للبضائع في المنطقة، مما عزز الطلب على الوفاء السريع والإرجاعات المرنة. تسعى متاجر التجزئة للمخزون الموزع والتجديد التنبؤي، مما يدفع تعاون مقدمي الخدمات اللوجستية الطرف الثالث في تصميم الشبكة وتحسين الميل الأخير واللوجستيات العكسية.

الرعاية الصحية والمستحضرات الصيدلانية هي الأسرع صعوداً بمعدل نمو سنوي مركب متوقع 9.16%. من المتوقع أن يتضاعف حجم سوق لوجستيات العقود في دول مجلس التعاون الخليجي لهذا القطاع بحلول عام 2030 حيث تخصص المملكة العربية السعودية أكثر من 65 مليار دولار أمريكي للبنية التحتية للمستشفيات وتستهدف مشاركة القطاع الخاص بنسبة 65%. معايير درجة الحرارة والتتبع الصارمة تفضل مقدمي الخدمة الذين يستثمرون في مرافق معتمدة بممارسات التوزيع الجيدة ومراقبة إنترنت الأشياء والخبرة التنظيمية[3]هيئة الغذاء والدواء السعودية، "إرشادات ممارسات التوزيع الجيدة للمنتجات الصيدلانية"، معايير الهيئة العامة للغذاء والدواء، sfda.gov.sa. الشراكات مع شركات الأدوية العالمية وموزعي اللقاحات تعزز تخصص السلسلة الباردة عبر المنطقة.

ملاحظة: حصص القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب مدة العقد: الالتزامات طويلة الأجل تهيمن، المرونة تكسب صالحاً

شكلت العقود طويلة الأجل لسنة واحدة على الأقل 68% من سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024، مما يعكس الطبيعة كثيفة رؤوس الأموال للمستودعات المخصصة واستثمارات الأسطول وتكامل تكنولوجيا المعلومات. الصفقات متعددة السنوات تمكن قابلية التنبؤ بالتكلفة وتبرر نفقات الأتمتة لكل من الشاحنين ومقدمي الخدمات اللوجستية الطرف الثالث. تركز شركة المستودعات الخليجية على مثل هذه الشراكات لدعم خطط التوسع.

الاتفاقيات قصيرة الأجل تحت 12 شهراً تنمو، مع ذلك، بمعدل نمو سنوي مركب 6.94% حيث تجبر التقلبات وإطلاقات المنتجات السريعة واضطرابات التكنولوجيا الشركات على الاحتفاظ بالمرونة. يبقى حجم سوق لوجستيات العقود في دول مجلس التعاون الخليجي للاشتباكات قصيرة الأجل أصغر لكنه مهم بشكل متزايد للمشاريع في الطاقة المتجددة والأحداث والإغاثة الإنسانية. تتبنى الشركات التخزين المعياري والنقل بالدفع عند الاستخدام لتوازن المخاطر، بينما تساعد منصات الشحن الرقمية في مطابقة القدرة في الوقت الفعلي.

تحليل الجغرافيا

استحوذت المملكة العربية السعودية على 53% من سوق لوجستيات العقود في دول مجلس التعاون الخليجي في عام 2024، مدفوعة بهدف رؤية 2030 لمركز لوجستي عالمي مدعوم بأكثر من تريليون ريال سعودي (267 مليار دولار أمريكي) في الإنفاق المخطط. استثمرت المملكة بالفعل 200 مليار ريال سعودي (53.31 مليار دولار أمريكي) نحو تطوير البنية التحتية، بما في ذلك 59 مركزاً لوجستياً يمتد على 100 مليون متر مربع. استثمارات السوق اللوجستي التي تتجاوز 106.6 مليار دولار أمريكي تحسن قدرة الموانئ وطرق الممرات والمناطق المخزونة. تستمر الاستراتيجيات الوطنية للتجارة الإلكترونية والصناعة في رفع طلب لوجستيات العقود للتخزين المدعوم بالتكنولوجيا والتوزيع المحلي.

من المتوقع أن تسجل دولة الإمارات العربية المتحدة معدل نمو سنوي مركب 6.22%، وهو الأسرع ضمن سوق لوجستيات العقود في دول مجلس التعاون الخليجي، مستفيدة من الموانئ البحرية والمراكز الجوية ومبادرات التجارة الرقمية عالمية المستوى. التوسع المستمر لجافزا وحرم دبي اللوجستي للشحن المتكامل يدعم طموح البلاد لنمو إيرادات اللوجستيات إلى 200 مليار درهم إماراتي (54.46 مليار دولار أمريكي) بحلول عام 2032. طرح منصات التجارة واللوجستيات المتقدمة يقلل خطوات الوثائق ويوفر رؤية نافذة واحدة، مما يجذب الشركات متعددة الجنسيات لإنشاء مراكز التوزيع الإقليمية.

قطر والكويت والبحرين وعُمان تتنوع بشكل جماعي في سوق لوجستيات العقود في دول مجلس التعاون الخليجي. توسع ميناء الدقم في عُمان، المدعوم بالاستثمار الجديد، يرسي استراتيجية بوابة المحيط الهندي. الكويت تبسط الجمارك بينما تروج البحرين لتعهد تخليص خمس ساعات لجذب تدفقات المخزون في الوقت المناسب. القطار الخليجي سيربط في النهاية هذه الأسواق في ممر متعدد الوسائط متواصل، واعد بكفاءات التكلفة بمجرد أن يلحق التناغم التنظيمي بالروابط المادية.

المشهد التنافسي

صناعة لوجستيات العقود في دول مجلس التعاون الخليجي متوسطة التركيز. المتكاملون العالميون مثل دي إتش إل للسلسلة التوريدية وسيفا لوجستيكس وكوهين + ناجل يتنافسون ضد أبطال إقليميين أرامكس وشركة المستودعات الخليجية ولوجستيات المجدوعي. استثمارات الأتمتة تعيد تعريف ساحة اللعب؛ التزام دي إتش إل بمليار يورو (1.16 مليار دولار أمريكي) وميثاقها مع بوسطن دايناميكس لإضافة 1,000 روبوت يوسع الإنتاجية والسلامة. سيفا تنشر أبراج تحكم قائمة على السحابة تغذي محركات المسار بالذكاء الاصطناعي، بينما تقيس كوهين + ناجل مواقع بدرجة صيدلانية في دبي ساوث.

تقاوم الشركات الإقليمية بخبرة الامتثال المحلية وخدمات الجسر البري المتكاملة. سجلت المستودعات الخليجية إيرادات 1.582 مليار ريال قطري (434.25 مليون دولار أمريكي) في عام 2024 وتقيس الآن التجارة الإلكترونية والشحن والوساطة ولوجستيات العقود عبر قطر والدول المجاورة. تستثمر المجدوعي في شبكات الشاحنات المخزونة التي تتماشى مع تفويضات القيمة المحلية، مما يؤمن عقود البتروكيماويات.

الاستحواذات الاستراتيجية تسرع بناء القدرات. المعاملات الأخيرة تستهدف السلسلة الباردة واللوجستيات العكسية وتقنية التجارة الإلكترونية، مما يشير إلى التوحيد كطريق لاتساع السوق والعمق الرقمي. الاستدامة تبرز كمحور تنافسي: تتعهد المستودعات الخليجية بانخفاض 3% في انبعاثات النطاق الأول و6% في النطاق الثاني، مع تركيب أسطح شمسية وتحديثات ليد. العملاء يزنون بشكل متزايد مقاييس البيئة والمجتمع والحوكمة في تقييمات المناقصات، مما يعزز الحاجة للعمليات الخضراء إلى جانب السرعة والتكلفة.

قادة صناعة لوجستيات العقود في دول مجلس التعاون الخليجي

دي إتش إل للسلسلة التوريدية (مجموعة دويتشه بوست دي إتش إل)

شركة أرامكس المساهمة العامة

سيفا لوجستيكس

شركة كوهين + ناجل الدولية المحدودة

حلول دي إس في

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: استثمرت إنفستكورب في توسع ميناء الدقم، مما عزز القدرة اللوجستية لعُمان.

- مايو 2025: وقعت عُمان 18 اتفاقية بقيمة 100 مليون ريال عماني (260 مليون دولار أمريكي) في يوم اللوجستيات 2025 للموانئ والمطارات والتقنيات الذكية.

- مارس 2025: اتفقت مجموعة دي إتش إل وبوسطن دايناميكس على نشر 1,000 روبوت إضافي بعد برنامج أتمتة بمليار يورو (1.16 مليار دولار أمريكي).

- فبراير 2025: وقعت مؤسسة التمويل الدولية ثلاث اتفاقيات في عُمان لحفز التمويل المستدام وتوسيع القاعدة الاقتصادية للبلاد، مع صفقة واحدة تخصص استثمارات مشتركة للقطاع اللوجستي.

نطاق تقرير سوق لوجستيات العقود في دول مجلس التعاون الخليجي

تتضمن لوجستيات العقود شراكة مستدامة تشمل طيفاً واسعاً من الخدمات، بدءاً من نقل السلع أو قطع الغيار إلى توصيلها النهائي للعميل النهائي. هذا يستلزم امتلاك جميع الموارد الأساسية، مثل المستودعات والأفراد المهرة والمعدات المناسبة وإدارة المخزون وتتبع الشحنات ودعم ما بعد البيع. الاستعانة بمصادر خارجية لمهام إدارة الموارد لمنظمة طرف ثالث يُعرف باسم لوجستيات العقود. تقوم شركات لوجستيات العقود بمهام تطوير وتخطيط سلاسل التوريد وتصميم المرافق والتخزين وتسليم وتوزيع السلع ومعالجة الطلبات وتحصيل المدفوعات والحفاظ على المخزون وتوفير جوانب معينة من دعم العملاء.

تحليل خلفية شامل لسوق لوجستيات العقود في دول مجلس التعاون الخليجي، يغطي اتجاهات السوق الحالية والقيود والتحديثات التكنولوجية والمعلومات المفصلة حول القطاعات المختلفة والمشهد التنافسي للصناعة. تأثير كوفيد-19 تم أيضاً دمجه واعتباره خلال الدراسة.

سوق لوجستيات العقود في دول مجلس التعاون الخليجي مقسم حسب النوع (المتعاقد خارجياً والداخلي)، المستخدم النهائي (التصنيع والسيارات، السلع الاستهلاكية والتجزئة، التقنية العالية، الرعاية الصحية والمستحضرات الصيدلانية، والمستخدمون النهائيون الآخرون)، وحسب الدولة (المملكة العربية السعودية، دولة الإمارات العربية المتحدة، قطر وبقية دول مجلس التعاون الخليجي). يقدم التقرير حجم السوق والتوقعات لسوق لوجستيات العقود في دول مجلس التعاون الخليجي بالقيمة (الدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| إدارة النقل | الطريق |

| الجو | |

| البحر | |

| السكك الحديدية | |

| التخزين والتوزيع | السلسلة الباردة/المتحكم في درجة الحرارة |

| غير السلسلة الباردة/غير المتحكم في درجة الحرارة | |

| الخدمات ذات القيمة المضافة (الكيتينغ، التعبئة، التجميع، إلخ) |

| التصنيع والسيارات |

| السلع الاستهلاكية والتجزئة (تشمل التجارة الإلكترونية) |

| التقنية العالية والإلكترونيات |

| الرعاية الصحية والمستحضرات الصيدلانية |

| النفط والغاز والكيماويات |

| المستخدمون النهائيون الآخرون |

| قصيرة الأجل (أقل من سنة واحدة) |

| طويلة الأجل (أكبر من أو تساوي سنة واحدة) |

| المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة |

| قطر |

| الكويت |

| عُمان |

| البحرين |

| حسب الخدمة | إدارة النقل | الطريق |

| الجو | ||

| البحر | ||

| السكك الحديدية | ||

| التخزين والتوزيع | السلسلة الباردة/المتحكم في درجة الحرارة | |

| غير السلسلة الباردة/غير المتحكم في درجة الحرارة | ||

| الخدمات ذات القيمة المضافة (الكيتينغ، التعبئة، التجميع، إلخ) | ||

| حسب الصناعة المستخدمة النهائية | التصنيع والسيارات | |

| السلع الاستهلاكية والتجزئة (تشمل التجارة الإلكترونية) | ||

| التقنية العالية والإلكترونيات | ||

| الرعاية الصحية والمستحضرات الصيدلانية | ||

| النفط والغاز والكيماويات | ||

| المستخدمون النهائيون الآخرون | ||

| حسب مدة العقد | قصيرة الأجل (أقل من سنة واحدة) | |

| طويلة الأجل (أكبر من أو تساوي سنة واحدة) | ||

| حسب الدولة | المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | ||

| قطر | ||

| الكويت | ||

| عُمان | ||

| البحرين | ||

الأسئلة الرئيسية المُجابة في التقرير

ما هو الحجم الحالي لسوق لوجستيات العقود في دول مجلس التعاون الخليجي وما مدى سرعة نموه؟

يبلغ حجم السوق 7.33 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 9.49 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب 5.29%.

أي دولة تحتل أكبر حصة في سوق لوجستيات العقود في دول مجلس التعاون الخليجي؟

تتصدر المملكة العربية السعودية بنسبة 53% من السوق في عام 2024، مدعومة باستثمارات رؤية 2030 التي تهدف إلى إنشاء 59 مركزاً لوجستياً.

أي قطاع خدمة يهيمن على السوق اليوم؟

يشكل التخزين والتوزيع 47% من الإيرادات في عام 2024، مدفوعاً بالاستثمارات الواسعة في المناطق اللوجستية عبر المملكة العربية السعودية والإمارات العربية المتحدة.

ما هي الصناعة المستخدمة النهائية التي تتوسع بأسرع وتيرة؟

تظهر الرعاية الصحية والمستحضرات الصيدلانية أسرع وتيرة، متقدمة بمعدل نمو سنوي مركب 9.16% خلال 2025-2030 بسبب تزايد احتياجات السلسلة الباردة وإنفاق الرعاية الصحية.

ما هي التحديات الأساسية التي تحد من كفاءة السوق؟

قيود الملاحة الساحلية ونقص المستودعات من الدرجة الأولى والإجراءات الجمركية المتفاوتة تضيف تكلفة وتطيل أوقات التسليم وتقيد تحسين الشبكة عبر الحدود.

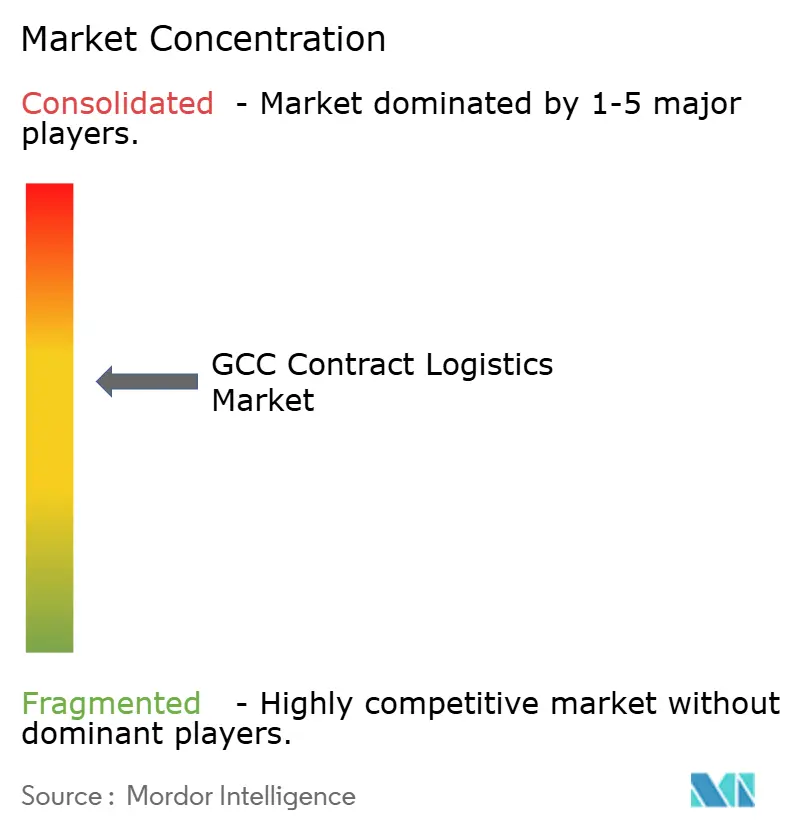

ما مدى تركز المشهد التنافسي؟

يسيطر أفضل خمسة مقدمي خدمات لوجستية معاً على حوالي 55% من إيرادات السوق، مما يشير إلى تركز متوسط مع نفوذ كل من اللاعبين العالميين والإقليميين.

آخر تحديث للصفحة في: