حجم وحصة سوق السلع الجلدية في الشرق الأوسط وأفريقيا

تحليل سوق السلع الجلدية في الشرق الأوسط وأفريقيا بواسطة Mordor Intelligence

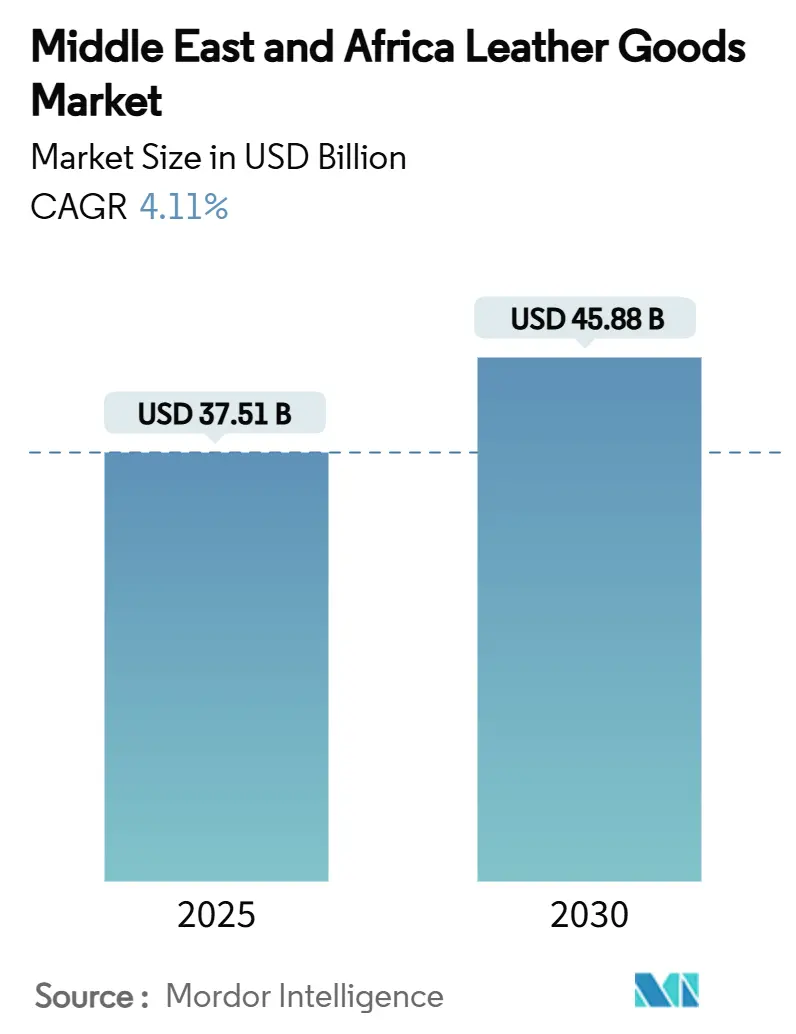

يُقدر حجم سوق السلع الجلدية في الشرق الأوسط وأفريقيا بـ 37.51 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 45.88 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.11% خلال فترة التوقع (2025-2030). يُعزى توسع السوق بشكل أساسي إلى مبادرات التنويع الاقتصادي الاستراتيجي في المنطقة وزيادة القوة الشرائية للمستهلكين، والتي تظهر بشكل خاص في دول مجلس التعاون الخليجي، حيث تعيد سلوكيات استهلاك الكماليات المتطورة هيكلة إطار العمل التجاري التقليدي بشكل جوهري. علاوة على ذلك، أدى تنفيذ الإصلاحات التنظيمية التقدمية إلى تسهيل تعزيز فرص الاستثمار الأجنبي، مما أرسى أساساً قوياً لاستهلاك السلع الممتازة المستدام عبر الديمغرافيات الاستهلاكية الناضجة والناشئة على حد سواء. يعكس تطور السوق هذا التحول الاقتصادي الأوسع للمنطقة والتكامل المتزايد في شبكات التجارة العالمية للكماليات، مما يضعها كمشارك مهم في تجارة السلع الجلدية الدولية.

النتائج الرئيسية للتقرير

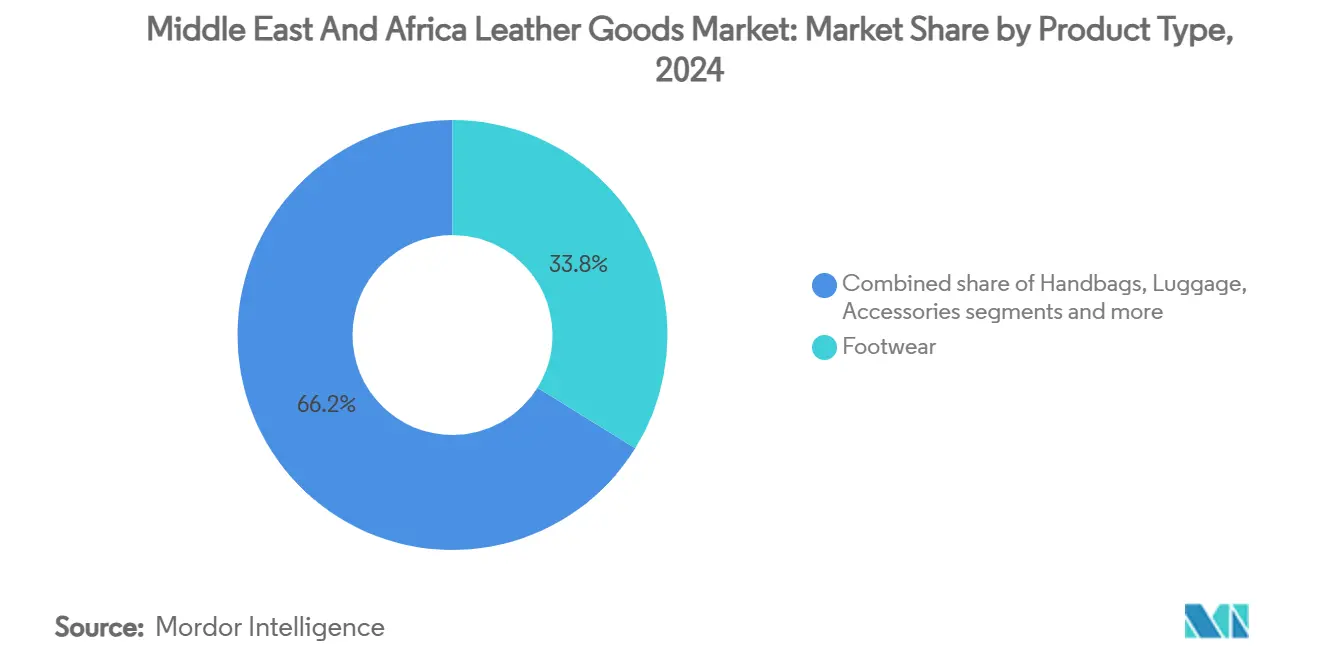

- حسب نوع المنتج، تصدرت الأحذية بـ 33.83% من حصة سوق السلع الجلدية في الشرق الأوسط وأفريقيا في عام 2024، بينما من المتوقع أن تنمو الإكسسوارات بمعدل نمو سنوي مركب قدره 4.38% من عام 2025 إلى عام 2030.

- حسب المستخدم النهائي، استحوذ الرجال على نسبة 55.72% من حجم سوق السلع الجلدية في الشرق الأوسط وأفريقيا في عام 2024، بينما من المُقرر أن يتقدم قطاع النساء بمعدل نمو سنوي مركب قدره 4.51% حتى عام 2030.

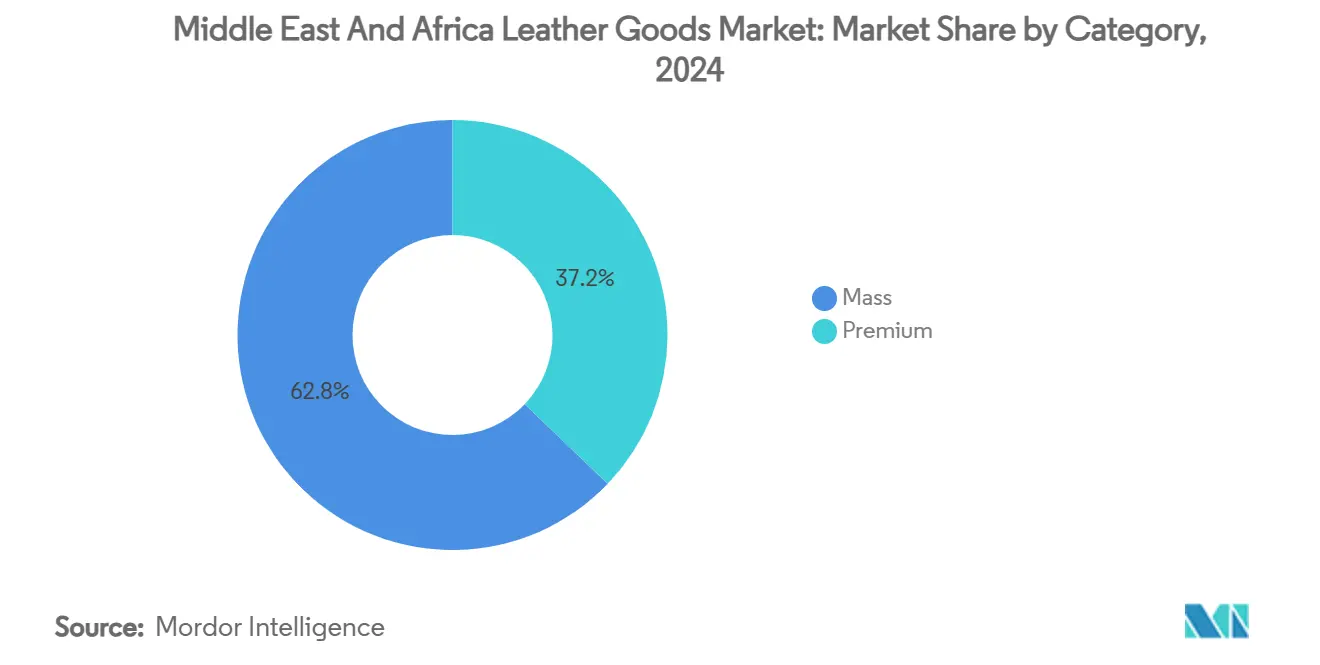

- حسب الفئة، هيمن القطاع الجماعي بنسبة 62.83% من حصة الإيرادات في عام 2024؛ ومن المتوقع أن يتوسع القطاع الممتاز بمعدل نمو سنوي مركب قدره 4.72% حتى عام 2030.

- حسب قناة التوزيع، استحوذت المتاجر التقليدية على 71.88% من الإيرادات في عام 2024، لكن من المتوقع أن تسجل المتاجر الإلكترونية معدل نمو سنوي مركب قدره 4.96% بين عامي 2025 و2030.

- حسب الجغرافيا، استحوذت تركيا على 28.72% من الإيرادات الإقليمية في عام 2024، وتُعد جنوب أفريقيا السوق الأسرع نمواً بمعدل نمو سنوي مركب قدره 5.46% حتى عام 2030.

اتجاهات ورؤى سوق السلع الجلدية في الشرق الأوسط وأفريقيا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| الطلب المتزايد على السلع الكمالية | +1.2% | دولة الإمارات العربية المتحدة، المملكة العربية السعودية، جنوب أفريقيا | متوسط المدى (2-4 سنوات) |

| الشعبية المتزايدة للجلد الاصطناعي (النباتي) | +0.8% | دولة الإمارات العربية المتحدة، تركيا، المملكة العربية السعودية | طويل المدى (≥ 4 سنوات) |

| التطورات التكنولوجية في التصنيع | +0.6% | تركيا، مصر، جنوب أفريقيا | قصير المدى (≤ 2 سنتان) |

| اتجاهات الموضة وتفضيلات المستهلكين | +0.9% | دولة الإمارات العربية المتحدة، المملكة العربية السعودية، نيجيريا | متوسط المدى (2-4 سنوات) |

| تأثير الوعي بالعلامة التجارية والتأييد من المشاهير | +0.4% | نيجيريا، دولة الإمارات العربية المتحدة، جنوب أفريقيا | قصير المدى (≤ 2 سنتان) |

| التركيز على الحرفية والجودة الممتازة | +0.7% | المغرب، تركيا، مصر | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الطلب المتزايد على السلع الكمالية

يشهد سوق السلع الجلدية في الشرق الأوسط وأفريقيا نمواً كبيراً، مدفوعاً بتزايد الطلب على المنتجات الكمالية. أدى الازدهار الاقتصادي، خاصة في دول مجلس التعاون الخليجي، إلى زيادة الدخل المتاح للمستهلكين، مما مكن من شراء منتجات جلدية متميزة. بلغ متوسط الدخل الشهري المتاح للأسرة في المملكة العربية السعودية 11,839 ريال سعودي، بناءً على إحصائيات دخل واستهلاك الأسرة لعام 2023 المنشورة من قبل الهيئة العامة للإحصاء [1]المصدر: الهيئة العامة للإحصاء، "مسح دخل واستهلاك الأسرة منشور 2023"، stats.gov.sa . يسعى الشباب في المنطقة المهتمون بالموضة بنشاط إلى العلامات التجارية الكمالية العالمية. تعزز الأهمية الثقافية للسلع الكمالية في منطقة الشرق الأوسط وأفريقيا، حيث تُنظر إلى المنتجات الجلدية كرموز للمكانة والإنجاز، من الطلب في السوق بشكل أكبر. ينجذب المستهلكون إلى السلع الجلدية لمتانتها وحرفيتها وقدرتها على إيصال المكانة الاجتماعية.

الشعبية المتزايدة للجلد الاصطناعي (النباتي)

يشهد سوق السلع الجلدية في الشرق الأوسط وأفريقيا نمواً كبيراً مدفوعاً بالطلب المتزايد على الجلد الاصطناعي أو النباتي. ينبع هذا الاتجاه من زيادة الوعي البيئي، واهتمامات رفاهية الحيوان، وتفضيل المستهلكين للبدائل المستدامة للجلد التقليدي. يوفر الجلد الاصطناعي، بما في ذلك البولي يوريثان، والمواد القائمة على البايولوجي، والمواد المشتقة من النباتات، تأثيراً بيئياً منخفضاً مقارنة بطرق إنتاج الجلد التقليدي. حسّنت التطورات التكنولوجية من جودة الجلد الاصطناعي، مما جعله مماثلاً للجلد الأصلي في المظهر والملمس والمتانة. تخدم هذه المادة في تطبيقات متنوعة عبر صناعة الموضة والأحذية وغيرها من الصناعات. أدى التحضر المستمر في المنطقة وتوسع الطبقة الوسطى إلى زيادة الطلب على السلع الميسورة التكلفة والمتينة، مما يضع الجلد الاصطناعي كخيار عملي يلبي الاعتبارات الاقتصادية والأخلاقية معاً.

التطورات التكنولوجية في التصنيع

تعمل التطورات التكنولوجية في التصنيع على تحويل سوق السلع الجلدية في الشرق الأوسط وأفريقيا عبر قطاعات الأحذية وحقائب اليد والحقائب والإكسسوارات والملابس. أدى دمج التقنيات الحديثة، بما في ذلك عمليات الدباغة المتقدمة، وآلات القطع والخياطة الدقيقة، وأدوات التصميم الرقمي، والأتمتة، إلى تحسين كفاءة الإنتاج وجودة المنتج وقدرات التخصيص. تسمح أنظمة القطع الآلية وتقنيات النقش بالليزر للمصنعين بإنشاء أنماط معقدة وتصاميم مخصصة مع الحد الأدنى من الهدر، لتلبية الطلب المتزايد على المنتجات الفريدة عالية الجودة في القطاعات الكمالية والممتازة. أدى تطبيق تقنيات الدباغة المستدامة، مثل الدباغة النباتية والمعالجات القائمة على الماء، إلى معالجة الاهتمامات البيئية وتلبية المعايير الدولية مع جذب المستهلكين المهتمين بالبيئة. على سبيل المثال، في يونيو 2023، أطلقت علامة ALDO التابعة لمجموعة Apparel مجموعة عيد الأضحى التي تضم أساليب أحذية مع تقنية ALDO's Pillow Walk وتقنية Flex. تقدم تقنية Pillow Walk نعال داخلية ناعمة ومريحة للراحة، بينما تقدم تقنية Flex دعماً إضافياً ومرونة.

اتجاهات الموضة وتفضيلات المستهلكين

تعكس الاتجاهات الإقليمية للموضة توازناً بين الحفاظ على الهوية الثقافية واعتماد الأساليب العالمية، مما يخلق فرصاً مميزة لمصنعي السلع الجلدية. على سبيل المثال، اكتسبت العلامة التجارية الكمالية النيجيرية Marté Egele اعترافاً دولياً، حيث حملت المشاهير مثل بيونسيه حقائب جلدية منها، مما يُظهر كيف يمكن للحرفية الإقليمية تحقيق جاذبية عالمية. يُظهر المستهلكون في الشرق الأوسط تفضيلاً للموضة عالية الجودة التي تتضمن عناصر ثقافية، مما يقدم فرصاً لمصنعي السلع الجلدية لتطوير تصاميم خاصة بالمنطقة بأسعار ممتازة. يشير التركيز المتزايد على الأصالة الثقافية في استهلاك الكماليات إلى أن المصنعين بحاجة إلى دمج معايير التصميم العالمية مع العناصر الثقافية المحلية للحصول على حصة في السوق في القطاعات الاستهلاكية المتطورة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| الاهتمامات البيئية والتلوث | -0.9% | تركيا، المغرب، مصر | طويل المدى (≥ 4 سنوات) |

| المنتجات المقلدة وتخفيف العلامة التجارية | -0.6% | نيجيريا، مصر، دولة الإمارات العربية المتحدة | متوسط المدى (2-4 سنوات) |

| قضايا رفاهية الحيوان | -0.4% | إثيوبيا، كينيا، جنوب أفريقيا | قصير المدى (≤ 2 سنتان) |

| اضطرابات سلسلة التوريد | -0.7% | تركيا، مصر، نيجيريا | قصير المدى (≤ 2 سنتان) |

| المصدر: Mordor Intelligence | |||

الاهتمامات البيئية والتلوث

تقيد الأنظمة البيئية بشكل متزايد طرق إنتاج الجلد التقليدي، مما يتطلب من المصنعين اعتماد تقنيات أنظف أو المخاطرة بفقدان إمكانية الوصول للسوق. تجسد صناعة مدابغ Chouara في المغرب تحدي موازنة الطرق التقليدية مع الامتثال التنظيمي. تؤكد ندرة المياه في منطقة الشرق الأوسط وشمال أفريقيا على الحاجة لتقنيات تقليل المخلفات السائلة، حيث تتطلب عمليات الدباغة التقليدية موارد مائية كبيرة وتولد ملوثات تؤثر على النظام البيئي. يفرض تنظيم الاتحاد الأوروبي للتصميم الإيكولوجي (ESPR)، التنظيم 2024/1781، متطلبات امتثال إضافية على المصنعين من دول الشرق الأوسط وأفريقيا الذين يصدرون إلى الأسواق الأوروبية، مما قد يقيد النمو للشركات التي لا تطبق ممارسات إنتاج مستدامة. بينما تحفز هذه المتطلبات البيئية الابتكار في بدائل الجلد الاصطناعي وطرق الإنتاج الأنظف، فإنها تزيد أيضاً من التكاليف التشغيلية، مما يؤثر على القدرة التنافسية في الأسعار في قطاعات السوق الحساسة للتكلفة.

المنتجات المقلدة وتخفيف العلامة التجارية

تقوض السلع الجلدية المقلدة نمو السوق الشرعي من خلال تآكل ثقة المستهلك وتقليل الإيرادات للمصنعين الأصليين. يُظهر تنفيذ دولة الإمارات العربية المتحدة للمرسوم الاتحادي بقانون رقم 14 لسنة 2023 حول المعاملات الإلكترونية وتعزيز تدابير حماية الملكية الفكرية من خلال مشاركة الجمارك التزام الحكومة بمكافحة التقليد، رغم استمرار تحديات الإنفاذ عبر المنطقة. يؤثر تخفيف العلامة التجارية من المنتجات المقلدة بشكل خاص على مصنعي السلع الجلدية الممتازة الذين يعتمدون على سمعة الحصرية والحرفية للمحافظة على الأسعار الممتازة. تشير العلاقة بين معدلات التقليد وعوامل مثل سلوك المستهلك والفساد المتصور إلى أن تعليم السوق وتنسيق الإنفاذ ضروريان لحماية حصة السوق وربحية المصنعين الشرعيين. نفذت جمارك دبي 285 عملية إنفاذ للملكية الفكرية في عام 2024، مما أدى إلى ضبط سلع بقيمة 92.695 مليون درهم إماراتي. شملت البضائع المقلدة المضبوطة الساعات والنظارات والإلكترونيات والملابس والمنسوجات وحقائب اليد والأحذية. عالجت المنظمة تسجيلات 439 علامة تجارية و205 وكالة تجارية و6 أصول ملكية فكرية خلال هذه الفترة [2]المصدر: حكومة دبي، "جمارك دبي تحتفل باليوم العالمي للملكية الفكرية مع التركيز على الإبداع والحماية"، dubaicustoms.gov.ae . تعزز هذه الإجراءات البيئة الاستثمارية في دبي من خلال مساعدة المنتجين على تجنب الخسائر من تقليد العلامات التجارية.

تحليل القطاعات

حسب نوع المنتج: هيمنة الأحذية تقود أساس السوق

تحتل الأحذية حصة سوقية قدرها 33.83% في عام 2024، مهيمنة على سوق السلع الجلدية بسبب دورها الأساسي في خزانة ملابس المستهلكين. تأتي قوة القطاع من الطلب الواسع على الأحذية الرياضية في الأسواق الجماعية والأحذية الجلدية الكمالية، خاصة في دول الخليج حيث تحافظ العلامات التجارية الإيطالية والأوروبية الممتازة على حضور كبير. بالإضافة إلى ذلك، من المتوقع أن تنمو الإكسسوارات بمعدل نمو سنوي مركب قدره 4.38% خلال 2025-2030، مما يجعلها القطاع الأسرع نمواً. يعكس هذا النمو تفضيل المستهلكين للعناصر الكمالية المتنوعة التي تعزز الملابس المتعددة دون استثمارات كبيرة في خزانة الملابس. تساهم حقائب اليد بشكل كبير في هذا التوسع، خاصة في نيجيريا، حيث تكسب العلامات التجارية الكمالية المحلية اعترافاً دولياً من خلال تأييد المشاهير والأصالة الثقافية.

تُظهر قطاعات الحقائب والملابس أنماط نمو مميزة. يستفيد قطاع الحقائب من زيادة السفر التجاري وانتعاش السياحة عبر المنطقة. وفقاً لمنظمة السياحة العالمية، سجل الشرق الأوسط 95 مليون وصول، أداء أعلى بنسبة 32% من مستويات ما قبل الجائحة في عام 2024، مع زيادة 1% من عام 2023. استقبلت أفريقيا 74 مليون وصول، أعلى بنسبة 7% من عام 2019 وأكثر بنسبة 12% من عام 2023 [3]منظمة السياحة العالمية، "الشرق الأوسط وأوروبا وأفريقيا تشهد أقوى النتائج في عام 2024 نسبة لعام 2019"، unwto.org . يواجه قطاع الملابس منافسة من بدائل الموضة السريعة التي تؤثر على فئات الملابس الجلدية التقليدية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المستخدم النهائي: الرجال يقودون بينما النساء يتسارعن

يستحوذ الرجال على 55.72% من سوق السلع الجلدية الكمالية في عام 2024، بشكل أساسي بسبب أنماط الشراء الراسخة في فئات الأعمال والملابس الرسمية. تعكس هذه الحصة السوقية التأكيد الثقافي على أزياء الرجال والإكسسوارات عبر أسواق الشرق الأوسط وأفريقيا. من المتوقع أن ينمو قطاع النساء بمعدل نمو سنوي مركب قدره 4.51% خلال 2025-2030، متفوقاً على فئة الرجال مع زيادة مشاركة القوى العاملة النسائية ومستويات الدخل المتاح عبر المنطقة.

ينبع النمو في استهلاك النساء من التغييرات الاجتماعية والاقتصادية الأساسية، بما في ذلك مستويات التعليم العالي والتقدم المهني والأعراف الاجتماعية المتطورة. نفذت دولة الإمارات العربية المتحدة إصلاحات قانونية تسمح بملكية أجنبية بنسبة 100% في التجارة، مما يمكن العلامات التجارية الكمالية من إنشاء عمليات السوق المباشرة وتطوير مجموعات تركز على النساء بشكل مستقل. يدعم هذا الإطار التنظيمي زيادة الاستثمار في تجارب التجزئة الموجهة للإناث وتطوير المنتجات. تقدم معدلات النمو المميزة بين قطاعات الجنس فرصاً للمصنعين لتعديل محافظ منتجاتهم مع المحافظة على قاعدة عملائهم الحالية عبر كلا الديمغرافيتين.

حسب الفئة: أساس السوق الجماعي يدعم النمو الممتاز

تحافظ السلع الجلدية من الفئة الجماعية على حصة سوقية قدرها 62.83% في عام 2024، عاملة كأساس للسوق عبر مستويات دخل المستهلكين المتنوعة ومتطلبات الاستخدام. تعكس هذه الهيمنة التركيبة الاقتصادية للمنطقة، حيث يمثل المستهلكون ذوو الدخل المتوسط أكبر ديمغرافية شرائية للسلع الجلدية عبر الأحذية وحقائب اليد والإكسسوارات. يوفر استقرار القطاع الجماعي للمصنعين إيرادات قائمة على الحجم تدعم النطاق التشغيلي والاستثمار في تطوير المنتجات الممتازة.

يرتبط معدل نمو القطاع الممتاز البالغ 4.72% معدل نمو سنوي مركب مع توسع الثروة الإقليمية، خاصة في دول الخليج، حيث تولد برامج التنويع الحكومية مناصب عمل عالية الدخل. يتجسد هذا الاتجاه في التوسع الاستراتيجي لمصنع السلع الجلدية الكمالية الإيطالي Valextra في نوفمبر 2024، مع افتتاح متجره الرئيسي في شارع الموضة بدبي مول. يمثل هذا التوسع استجابة محسوبة للطلب المتزايد على السلع الجلدية الممتازة في المنطقة، المتميزة بالحرفية المتفوقة والتصاميم الحصرية. تتطلب هيكلة السوق من المصنعين تطبيق استراتيجيات مزدوجة التركيز: المحافظة على القدرة التنافسية في الأسواق الجماعية مع تطوير القدرات الممتازة للاستفادة من الفرص عالية الهامش ضمن قطاعات المستهلكين الميسورين.

حسب قناة التوزيع: التحول الرقمي يعيد تشكيل التجزئة

يشهد سوق السلع الجلدية في الشرق الأوسط وأفريقيا تغييرات كبيرة في أنماط شراء المستهلكين. في عام 2024، تحتل متاجر التجزئة التقليدية حصة سوقية مهيمنة قدرها 71.88%، مما يعكس تفضيل المنطقة لتجارب التسوق الشخصي. ينبع هذا التفضيل من الممارسات الثقافية حيث يعطي المستهلكون الأولوية للفحص الجسدي لجودة المنتج والحرفية والملاءمة. تظل منافذ التجزئة التقليدية، بما في ذلك البوتيكات الراقية ومحلات الحرفيين المحليين، ناجحة من خلال تقديم خدمة شخصية وبناء علاقات العملاء الأساسية لمشتريات الكماليات.

يتحول السوق مع زيادة اعتماد التكنولوجيا الرقمية. من المتوقع أن تنمو متاجر التجزئة الإلكترونية بمعدل نمو سنوي مركب قدره 4.96% من 2025 إلى 2030، مما يشير إلى تطور تفضيلات المستهلكين. يُدفع هذا التوسع بواسطة اعتماد التجارة الإلكترونية على نطاق أوسع، وأنظمة دفع رقمية أفضل، وتحسين التصور الإلكتروني للمنتجات. يقدر المستهلكون الأصغر سناً المهتمون بالتكنولوجيا بشكل خاص راحة التسوق الإلكتروني. تطبق منصات التجارة الإلكترونية تقنيات الواقع المعزز والذكاء الاصطناعي لإنشاء تجارب تسوق تفاعلية، مما يمكن من تجارب المنتجات الافتراضية والتوصيات المخصصة.

التحليل الجغرافي

تحتل تركيا حصة سوقية قدرها 28.72% في عام 2024، محققة مكانتها كمركز تصنيع وتصدير يخدم الأسواق الأوروبية والإقليمية. يُظهر تعاون البلد مع مصر لخدمة العلامات التجارية الأمريكية كيف تعزز الشراكات الإقليمية القدرة التنافسية في سلاسل التوريد العالمية، خاصة مع تنويع الشركات لمصادرها بعيداً عن الأسواق الآسيوية. يتماشى تركيز تركيا على ممارسات التصنيع المستدامة والتقنيات الصديقة للبيئة مع متطلبات السوق المتزايدة للامتثال البيئي. تمكن خبرتها الراسخة في النسيج والجلد، إلى جانب القرب من الأسواق الأوروبية، من الاستجابة السريعة لاتجاهات الموضة وتقلبات الطلب الموسمية.

تُظهر جنوب أفريقيا أعلى إمكانية نمو بمعدل نمو سنوي مركب متوقع قدره 5.46% خلال 2025-2030. ينبع هذا النمو من توسع العلامات التجارية الكمالية في المدن الثانوية وتزايد عدد الأفراد ذوي الثروات العالية. أسست العلامات التجارية الدولية مثل Ferragamo وLouis Vuitton وDior وGucci حضوراً تجارياً في العقد الماضي، متوسعة في المدن من الدرجة الثانية والثالثة. توفر مشاركة البلد في قانون النمو والفرص الأفريقي (AGOA) وصولاً معفى من الرسوم الجمركية إلى أسواق الولايات المتحدة، مما يفيد المصنعين المحليين الذين يلتزمون بمعايير الجودة.

تمثل دولة الإمارات العربية المتحدة والمملكة العربية السعودية أسواقاً مهمة مدفوعة بأنماط استهلاك الكماليات ومدعومة بالسياسات الحكومية التي تشجع الاستثمار الأجنبي والتوسع التجاري. تكسب نيجيريا اعترافاً في السوق من خلال العلامات التجارية الكمالية المحلية التي تحقق رؤية دولية، كما يُظهر تأييد المشاهير لـ Marté Egele. تجذب مصر استثمارات التصنيع من العلامات التجارية الدولية الساعية لإنتاج فعال من ناحية التكلفة مع إمكانية الوصول للسوق الأوروبي. تحافظ صناعة المدابغ التقليدية في المغرب في Chouara، رغم مواجهة تحديات التحديث، على أهمية ثقافية وإمكانية تصدير. تستفيد الأسواق الإقليمية الأصغر من نمو السياحة ومبادرات التنويع الاقتصادي التي توسع قاعدة المستهلكين للسلع الجلدية.

المشهد التنافسي

يُظهر سوق السلع الجلدية في الشرق الأوسط وأفريقيا تجزئة معتدلة بين المشاركين في السوق. يمكن هذا المشهد التنافسي المجزأ كل من شركات الكماليات الراسخة واللاعبين الإقليميين من كسب حصة في السوق من خلال مناهج مميزة. تتابع الشركات الكبرى مثل LVMH Moët Hennessy Louis Vuitton SE وKering SA وHermès International S.A. التوسع الجغرافي والموضعة الممتازة. تعزز العلامات التجارية الرياضية مثل Nike وAdidas وPuma حضورها في الأحذية والإكسسوارات من خلال كفاءات التصنيع والشراكات الإقليمية. تسمح هيكلة السوق للعلامات التجارية الإقليمية الأصغر بالتنافس بفعالية في القطاعات المتخصصة من خلال الاستفادة من الأصالة الثقافية والحرفية المحلية.

تركز الشركات بشكل متزايد على التكامل العمودي والسيطرة على سلسلة التوريد لكسب مزايا تنافسية. يخلق اعتماد التكنولوجيا فرصاً للتمييز، كما يُظهر تطبيق Bentley لأنظمة فحص الجلد المدعومة بالذكاء الاصطناعي التي تعزز جودة المواد وتقلل الهدر مع السماح للحرفيين بالتركيز على أعمال التشطيب. يقدم السوق فرصاً في البدائل الجلدية المستدامة ومنصات التجارة الرقمية. يمكن للشركات التي تجمع بين المسؤولية البيئية والحرفية التقليدية جذب المستهلكين الذين يقدرون الجودة والاستدامة معاً في مشترياتهم.

علاوة على ذلك، تحافظ عمليات تجارة السلع الجلدية الكمالية في الشرق الأوسط وأفريقيا على اعتماد كبير على المتاجر الفعلية، وتحديداً البوتيكات الراقية والمواقع الرئيسية في المراكز التجارية مثل دبي وجوهانسبرغ. تقدم هذه المؤسسات التجارية خدمة عملاء مخصصة وتجارب متميزة داخل المتجر. أدى النمو الإقليمي في إمكانية الوصول للإنترنت واعتماد المستهلكين لمعاملات التجارة الإلكترونية إلى زيادة قنوات المبيعات الرقمية. تطور العلامات التجارية الممتازة بنيتها الرقمية من خلال مواقع ويب ملكية وشراكات استراتيجية مع منصات التجارة الإلكترونية الكمالية الراسخة، مما يسهل اختراق السوق بين الديمغرافيات الأصغر سناً والتوسع خارج مواقع التجزئة التقليدية.

قادة صناعة السلع الجلدية في الشرق الأوسط وأفريقيا

-

Nike Inc.

-

Puma SE

-

LVMH Moët Hennessy Louis Vuitton SE

-

Kering SA

-

Hermès International S.A.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- أبريل 2025: وسعت Loro Piana حضورها في الشرق الأوسط من خلال إنشاء أول بوتيك لها في الرياض، المملكة العربية السعودية. تضمنت المساحة التجارية من طابق واحد قسم إكسسوارات مع السلع الجلدية عند المدخل، تليها مناطق مخصصة للأحذية ومجموعات الملابس الجاهزة للرجال والنساء.

- أغسطس 2024: وسعت Prada حضورها التجاري من خلال إنشاء بوتيك في مركز المملكة بالرياض، الذي احتل 420 متر مربع. قدم الموقع مجموعات الملابس الجاهزة للنساء والسلع الجلدية والأحذية والإكسسوارات.

- يونيو 2024: أنشأت Minimalist، شركة الإكسسوارات الكمالية المقرة في دبي والتي تقدم الساعات والمجوهرات والنظارات الشمسية والسلع الجلدية والعطور، موقع تجزئة جديد في ياس مول، أبو ظبي. تضمن المتجر غرفة VIP لجلسات التسوق الخاصة ومنطقة خدمة القهوة التقليدية التي طبقت عادات الضيافة الإقليمية.

- فبراير 2024: أصدرت Saint Laurent مجموعة من حقائب اليد الكمالية من خلال إطلاق حصري مسبق في أسواق الشرق الأوسط المختارة. تضمنت المجموعة تصاميم جلدية مصنوعة يدوياً.

نطاق تقرير سوق السلع الجلدية في الشرق الأوسط وأفريقيا

تم تقسيم سوق السلع الجلدية في الشرق الأوسط حسب النوع وقناة التوزيع والجغرافيا. حسب النوع، يمكن تقسيم السوق إلى الأحذية والحقائب والإكسسوارات، وحسب قناة التوزيع، يمكن تقسيم السوق إلى متاجر التجزئة التقليدية والإلكترونية.

| الأحذية |

| حقائب اليد |

| الحقائب |

| الإكسسوارات |

| الملابس |

| أنواع المنتجات الأخرى |

| الرجال |

| النساء |

| جماعي |

| ممتاز |

| المتاجر التقليدية |

| المتاجر الإلكترونية |

| جنوب أفريقيا |

| المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة |

| نيجيريا |

| مصر |

| المغرب |

| تركيا |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الأحذية |

| حقائب اليد | |

| الحقائب | |

| الإكسسوارات | |

| الملابس | |

| أنواع المنتجات الأخرى | |

| حسب المستخدم النهائي | الرجال |

| النساء | |

| حسب الفئة | جماعي |

| ممتاز | |

| حسب قناة التوزيع | المتاجر التقليدية |

| المتاجر الإلكترونية | |

| حسب الجغرافيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية لسوق السلع الجلدية في الشرق الأوسط وأفريقيا؟

يُقدر السوق بـ 37.51 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 45.88 مليار دولار أمريكي بحلول عام 2030.

أي نوع منتج يحتل أكبر حصة في المنطقة؟

تقود الأحذية بـ 33.83% من حصة سوق السلع الجلدية في الشرق الأوسط وأفريقيا في عام 2024، مدفوعة بالطلب المستدام عبر الفئات العادية والرياضية والرسمية.

ما مدى أهمية التجارة الإلكترونية للمبيعات المستقبلية؟

من المتوقع أن تحقق المتاجر الإلكترونية معدل نمو سنوي مركب قدره 4.96%، الأسرع بين قنوات التوزيع، بسبب تحسن اللوجستيات واعتماد المدفوعات الرقمية.

أي دولة ستكون السوق الأسرع نمواً في المنطقة؟

من المتوقع أن تنمو جنوب أفريقيا بمعدل نمو سنوي مركب قدره 5.46% من 2025 إلى 2030، مدفوعة بانتعاش السياحة وتوسع الصادرات تحت AGOA.

آخر تحديث للصفحة في: