تحليل سوق معدات البناء في أوروبا

بلغت قيمة سوق معدات البناء في أوروبا 7 مليارات دولار أمريكي، ومن المتوقع أن تصل إلى 10 مليارات دولار أمريكي على مدى السنوات الخمس المقبلة، مسجلة معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة.

لقد أضر جائحة كوفيد-19 بالسوق. لقد توقف نشاط البناء بشكل طبيعي بسبب الإغلاق العالمي الناجم عن معايير الإغلاق والتباعد الاجتماعي المطبقة في جميع أنحاء العالم. وعلى الرغم من أن معدات البناء لم تعد قيد الاستخدام، إلا أن بعضها كان لا يزال مفيدًا في قطاع التعدين، الذي واجه قيودًا أوروبية. وقد منع هذا الصناعة من الإفلاس، لكن العواقب الاقتصادية كانت وخيمة. ومع ذلك، من المتوقع أن تنتعش الصناعة مع زيادة الطلب على البناء المستدام والتعدين بعد الوباء وإطلاق المنتجات الجديدة من قبل اللاعبين. على سبيل المثال،.

- سبتمبر 2022 قدمت شركة Mitsubishi Fuso Truck and Bus Corporation (MFTBC) الجيل التالي من eCanter متوفر الآن في 42 تكوينًا مختلفًا. تسمح وحدة PTO (مأخذ الطاقة) لـ eCanter بالعمل كشاحنة سحب أو قلابة أو مع رافعات خلفية لدعم أعمال البناء. الجيل القادم من eCanter من IAA Transportation.

تستثمر الاقتصادات النامية بكثافة في تطوير البنية التحتية لمكافحة القضايا الرئيسية مثل الازدحام المروري، والنمو السكاني، وارتفاع تكاليف التصنيع، والبنية التحتية القديمة لوسائل النقل. تستثمر الاقتصادات المتقدمة في تقنيات مثل المباني المقاومة للزلازل، والهايبرلوب، وما إلى ذلك لتحسين بنيتها التحتية الحالية. تعمل هذه العوامل على تعزيز مبيعات سوق آلات البناء العالمية.

إن الطلب على الآلات الفعالة من حيث التكلفة، جنبا إلى جنب مع الضغوط التنظيمية لخفض الانبعاثات، يضغط على شركات تصنيع معدات البناء لاختيار المركبات الكهربائية والهجينة بدلا من المركبات الهيدروليكية والميكانيكية التقليدية. ونتيجة لذلك، يتسارع التقدم في كهربة معدات البناء. على سبيل المثال،.

- مارس 2022 قامت شركة Mack Trucks بتوسيع عروضها للمهام المتوسطة من خلال الإعلان عن توفر ناقل الحركة Allison 3000 RDS لنماذج سلسلة Mack MD. مع تصنيف إجمالي الوزن الإجمالي (GCWR)، يوفر ناقل الحركة Allison 3000RDS تنوعًا أكبر للعملاء في تطبيقات النفايات والخزانات والتفريغ 4x2، مما يسمح للعملاء بقيادة طراز سلسلة Mack MD وسحب مقطورات المرافق باستخدام الحفارات الصغيرة.

اتجاهات سوق معدات البناء في أوروبا

كهربة معدات البناء

أدت الزيادة في أنشطة البناء في جميع أنحاء العالم إلى زيادة استهلاك الديزل. على الرغم من أن الديزل لديه كثافة طاقة أعلى من البنزين، إلا أن احتراقه يطلق عوادم خطيرة في البيئة. وضعت الحكومات والهيئات التنظيمية للتلوث في جميع أنحاء أوروبا لوائح تشترط على محركات الديزل إنتاج انبعاثات ضئيلة من أكاسيد النيتروجين وأكسيد الكبريت. على سبيل المثال،.

- أكتوبر 2022 وفقًا للمفوضية الأوروبية، ستؤدي معايير Euro 7 الجديدة إلى مركبات أنظف على الطريق وتحسين جودة الهواء. كما أنه يساعد اللجنة على تلبية معايير جودة الهواء الجديدة الأكثر صرامة المقترحة. سيتم تشديد الحدود على الشاحنات والحافلات، في حين سيتم الآن تطبيق الحد الأدنى من القيود الحالية على السيارات والشاحنات بغض النظر عن الوقود الذي تستخدمه السيارة. وتحدد القواعد الجديدة أيضًا حدود الانبعاثات للملوثات التي لم يتم تنظيمها سابقًا، مثل انبعاثات أكسيد النيتروز من المركبات الثقيلة.

معدات البناء الكهربائية عبارة عن آلة عديمة الانبعاثات وتنتج القليل جدًا من الحرارة والضوضاء والاهتزازات. وقد فتح هذا الأبواب أمام مصنعي المعدات الأصلية للتبديل إلى السيارات الكهربائية الهجينة والنقية في المستقبل. ينمو سوق معدات البناء الكهربائية بشكل مطرد، حيث أن ما يقرب من نصف عمليات الإطلاق في عام 2022 ستكون كهربائية وما يصل إلى 140 آلة غير قابلة للاحتراق تم طرحها في الأشهر الـ 14 الماضية. حتى الآن، في عام 2022، تم تحديث 860 جهازًا، منها 75 منتجًا جديدًا تمامًا. ستة وثلاثون منهم مدعومون بالكهرباء.

تستخدم معدات البناء الكهربائية أجزاء أقل من معدات الديزل، كما يؤدي استخدام الكهرباء إلى خفض التكلفة الإجمالية للعمليات لكل من مزود المعدات والعميل. أطلقت الشركات المصنعة الرئيسية لمعدات البناء في جميع أنحاء العالم معدات البناء الكهربائية الخاصة بها للتخفيف من استخدام مركبات الوقود التقليدية، بما يتماشى مع سياسات الاستدامة الخاصة بها.

تطوير البنية التحتية في الارتفاع

تساهم صناعة البناء بأكثر من 9% من الناتج المحلي الإجمالي الحالي للاتحاد الأوروبي. تشهد أوروبا نموا كبيرا في مجال البناء بسبب التطور السريع للبنية التحتية للنقل. مشاريع مثل London Crossrail (تبلغ قيمتها أكثر من 17 مليار يورو) وألمانيا والدنمارك وصلة حزام فيهمارن الثابتة التي يبلغ طولها 18 كيلومترًا هي أطول طريق مغمور ونفق للسكك الحديدية في العالم تقود نمو السوق.

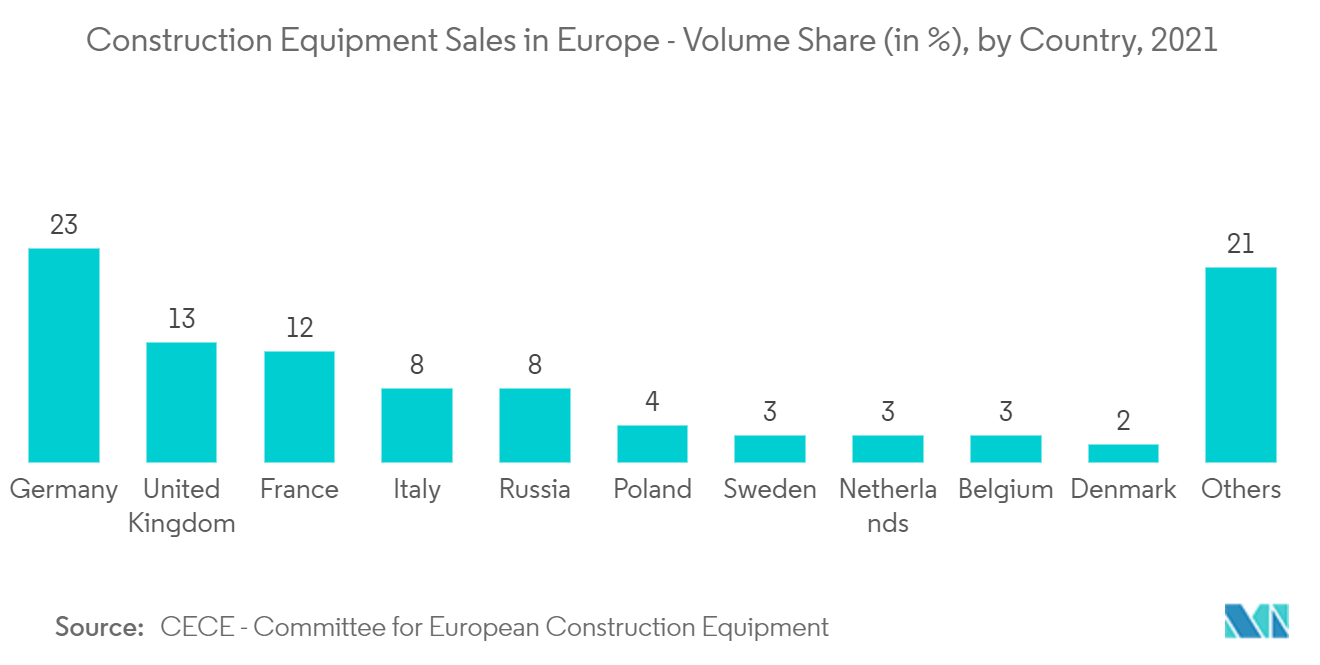

تحتل أوروبا المرتبة الأولى في استخدام الحفارات ذات العجلات بالمقارنة مع الولايات المتحدة. وبما أن معظم الأعمال المنجزة في أوروبا تتم في المناطق الحضرية، فقد زاد الطلب على معدات البناء في كل بلد تقريبًا بعد التباطؤ الاقتصادي خلال الفترة 2008-2010. ويمكن أن يُعزى ذلك إلى عوامل مثل أنشطة البناء السكنية في ألمانيا وفرنسا وانخفاض أسعار الفائدة وتطوير البنية التحتية في دول جنوب أوروبا. سيعمل مخطط المدينة الكبيرة على زيادة حجم مدينة برمنغهام في إنجلترا بنسبة 25%. وتستهدف هذه الخطة، بتكلفة تقديرية 17 مليار دولار، إنشاء 5000 منزل جديد وتجديد محطة نيو ستريت بتكلفة تقدر بـ 600 مليون يورو.

كما أن صناعة البناء أصبحت أكثر ذكاءً. تعمل التحولات الرقمية والاتصال والأتمتة على دفع عجلة التنمية إلى الأمام، مما يترك تأثيرًا كبيرًا على مشاريع البناء. قامت شركات التكنولوجيا مثل Iotic وشركة البناء BAM Nutall من المملكة المتحدة وباحثون من جامعة كرانفيلد بتطوير نظام تكنولوجي مزدوج قائم على الذكاء الاصطناعي يوفر تحديثات مباشرة للتقدم المحرز في موقع البناء. تعمل هذه التقنية على زيادة الإنتاجية في الموقع والكفاءة التشغيلية مع ترك الحد الأدنى من البصمة الكربونية وتأثيرًا بيئيًا أقل بكثير.

نظرة عامة على صناعة معدات البناء في أوروبا

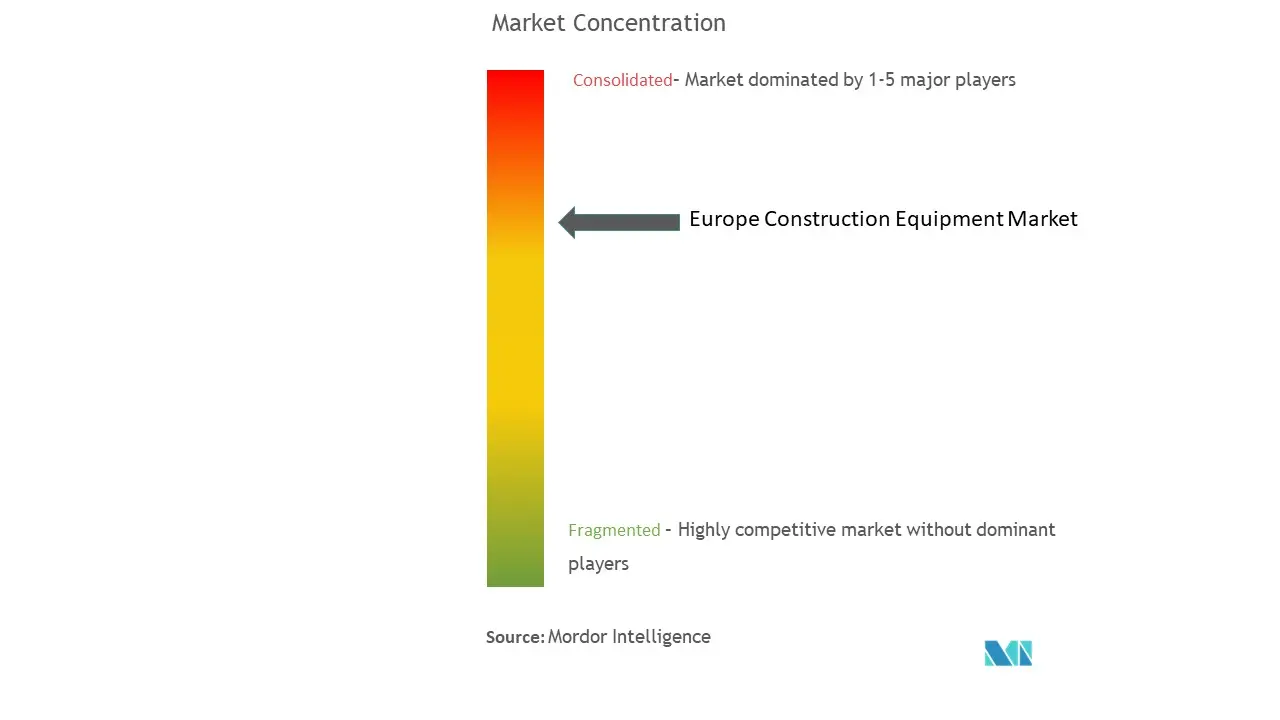

تم توحيد سوق معدات البناء الأوروبية، مع سيطرة لاعبين مثل Liebherr وVolvo Equipment وما إلى ذلك على السوق. وقد شهدت المنتجات الجديدة لتحسين الكفاءة التشغيلية للصناعة بأكملها، والتي يتم تطويرها بالشراكة مع شركات أخرى، ارتفاعًا في الآونة الأخيرة.

- أغسطس 2022 في معرض باوما 2022، عرضت XCMG أكبر معرض لها، بما في ذلك رافعة وحفارة ومحمل كهربائيًا جديدًا لجميع التضاريس. ومن المتوقع أن توفر أحدث المنتجات مزايا تنافسية في البطاريات ذات السعة الكبيرة، والشحن السريع، والانبعاثات الصفرية.

قادة سوق معدات البناء في أوروبا

Liebherr Group

Volvo CE

CNH Industrial NV

JCB

Wirtgen Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق معدات البناء في أوروبا

- يونيو 2022 شركة Hitachi Construction Machinery Tierra Co., Ltd.، وهي شركة تابعة لشركة Hitachi Construction Machinery Co., Ltd.، ستبدأ في قبول طلبات الحفار الصغير الذي يعمل بالبطارية ZX55U-6EB (فئة 5 أطنان) في أوروبا.

- يناير 2022 تقدم فولفو خمسة نماذج كهربائية. وقد أطلقت مؤخرًا ثلاث حفارات ولودرتين. وهي متوفرة في الولايات المتحدة وأوروبا، وقد تم بالفعل تسليم 300 جهاز منها.

- يونيو 2021 أعلنت شركة Liebherr عن نقل أعمالها في تأجير الرافعات البرجية للبناء في إيل دو فرانس إلى شركة Hexagone Services SAS. وتتوقع الشركة تعزيز أعمالها في مجال التأجير بشكل أكبر وتوسيع مكانتها في السوق.

تجزئة صناعة معدات البناء في أوروبا

تسمى المركبات الثقيلة المصممة خصيصًا لمهام البناء، وهي العمليات الأرضية الأكثر شيوعًا، بمعدات البناء.

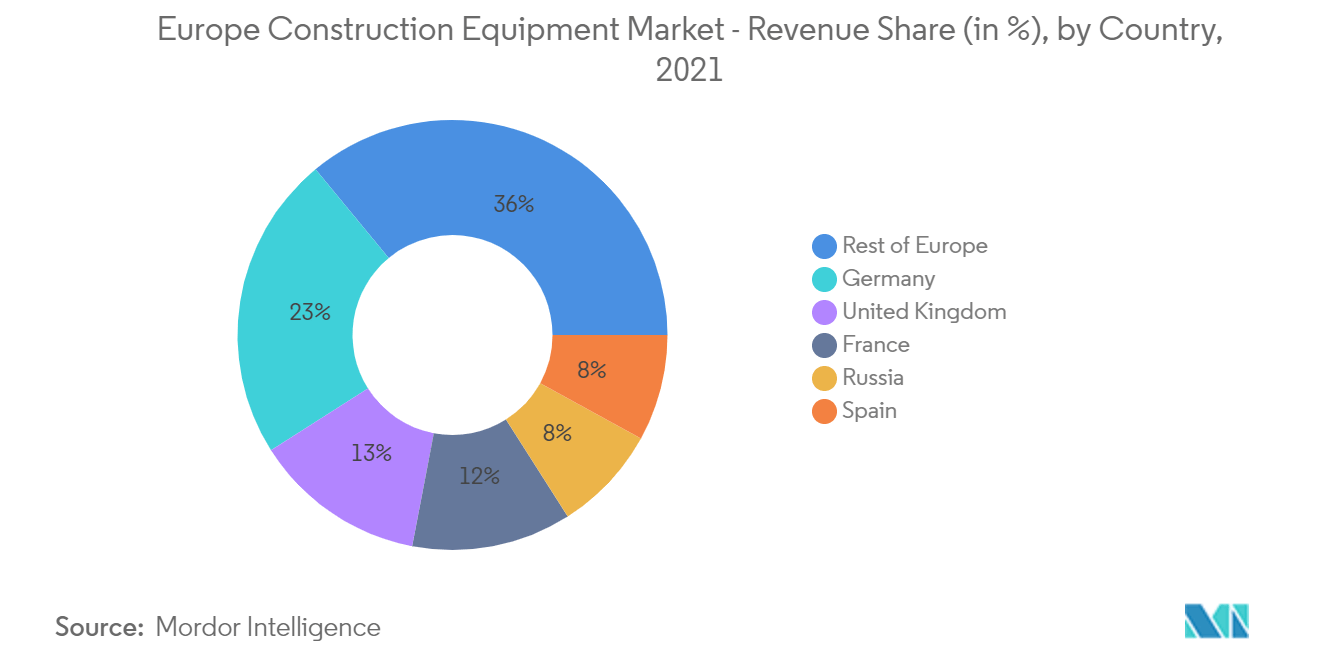

يتم تقسيم سوق معدات البناء الأوروبية حسب نوع الماكينات (الرافعات، والمناولة التلسكوبية، والحفارات، واللوادر والجرافات، والممهدات، وغيرها)، ونوع المحرك (محرك IC والكهربائي والهجين)، وحسب البلد (ألمانيا والمملكة المتحدة وفرنسا) وروسيا وإسبانيا وبقية أوروبا).

| الرافعات |

| التعامل مع تلسكوبي |

| حفارة |

| اللوادر والحفار |

| ممهدات الطرق |

| آحرون |

| محرك آي سي |

| كهربائية وهجينة |

| ألمانيا |

| المملكة المتحدة |

| فرنسا |

| روسيا |

| إسبانيا |

| بقية أوروبا |

| نوع الآلة | الرافعات |

| التعامل مع تلسكوبي | |

| حفارة | |

| اللوادر والحفار | |

| ممهدات الطرق | |

| آحرون | |

| نوع القيادة | محرك آي سي |

| كهربائية وهجينة | |

| دولة | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| روسيا | |

| إسبانيا | |

| بقية أوروبا |

الأسئلة الشائعة حول أبحاث سوق معدات البناء في أوروبا

ما هو الحجم الحالي لسوق معدات البناء في أوروبا؟

من المتوقع أن يسجل سوق معدات البناء في أوروبا معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق معدات البناء في أوروبا؟

Liebherr Group، Volvo CE، CNH Industrial NV، JCB، Wirtgen Group هي الشركات الكبرى العاملة في سوق معدات البناء في أوروبا.

ما هي السنوات التي يغطيها سوق معدات البناء في أوروبا؟

يغطي التقرير حجم السوق التاريخي لسوق معدات البناء في أوروبا للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق معدات البناء في أوروبا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة معدات البناء في أوروبا

إحصائيات الحصة السوقية لمعدات البناء الأوروبية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل معدات البناء الأوروبية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.