تحليل سوق الحبر الرقمي

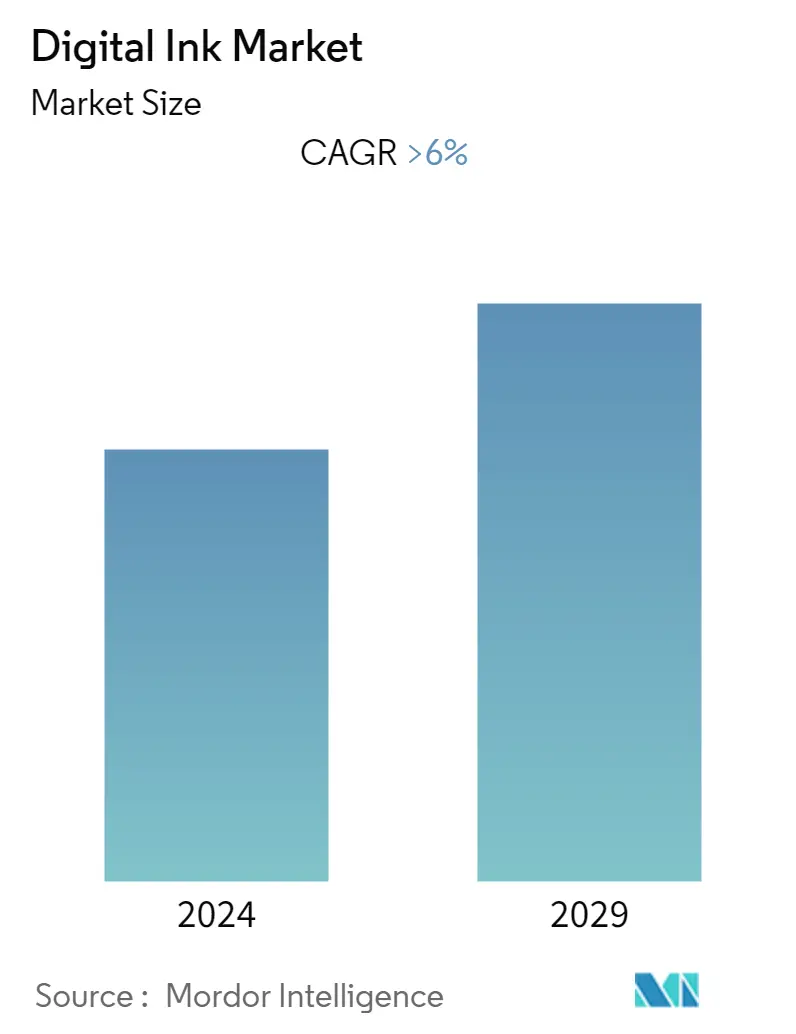

من المتوقع أن يسجل سوق الحبر الرقمي معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2021-2026).

بسبب تأثير فيروس كورونا (COVID-19) في النصف الأول من عام 2020، تم إغلاق العديد من مصانع التصنيع، وانخفض الطلب على أحبار الطباعة الرقمية. على سبيل المثال، في أوروبا، تلقت صناعة المنسوجات والملابس والأزياء ضربة قوية، وانخفض الإنتاج بنحو 26% في الفترة ما بين أبريل ويونيو 2020 مقارنة بالفترة نفسها من العام السابق. ومع ذلك، اتخذت شركات الطباعة الرقمية أزمة كوفيد-19 هذه كفرصة لابتكار أعمالها الحالية من خلال تقديم منتجات وخدمات رقمية لمواصلة الأعمال في أوقات اليوم المضطربة. وبالتالي، فإن التباطؤ أو التعطيل في مختلف الأنشطة الصناعية والتصنيعية بسبب هذا المرض الفتاك كان له تأثير قصير المدى على السوق المدروسة خلال فترة التوقعات. يؤدي الطلب المتزايد على المواد الرسومية عالية الجودة إلى دفع نمو السوق.

- من المتوقع أن يؤدي ارتفاع تكلفة الأحبار ذات الخصائص الأقل متانة وتوافر خيارات أقل للمواد إلى إعاقة نمو السوق.

- على المدى الطويل، فإن الطلب المتزايد على شاشات العرض الداخلية والخارجية سيقود السوق.

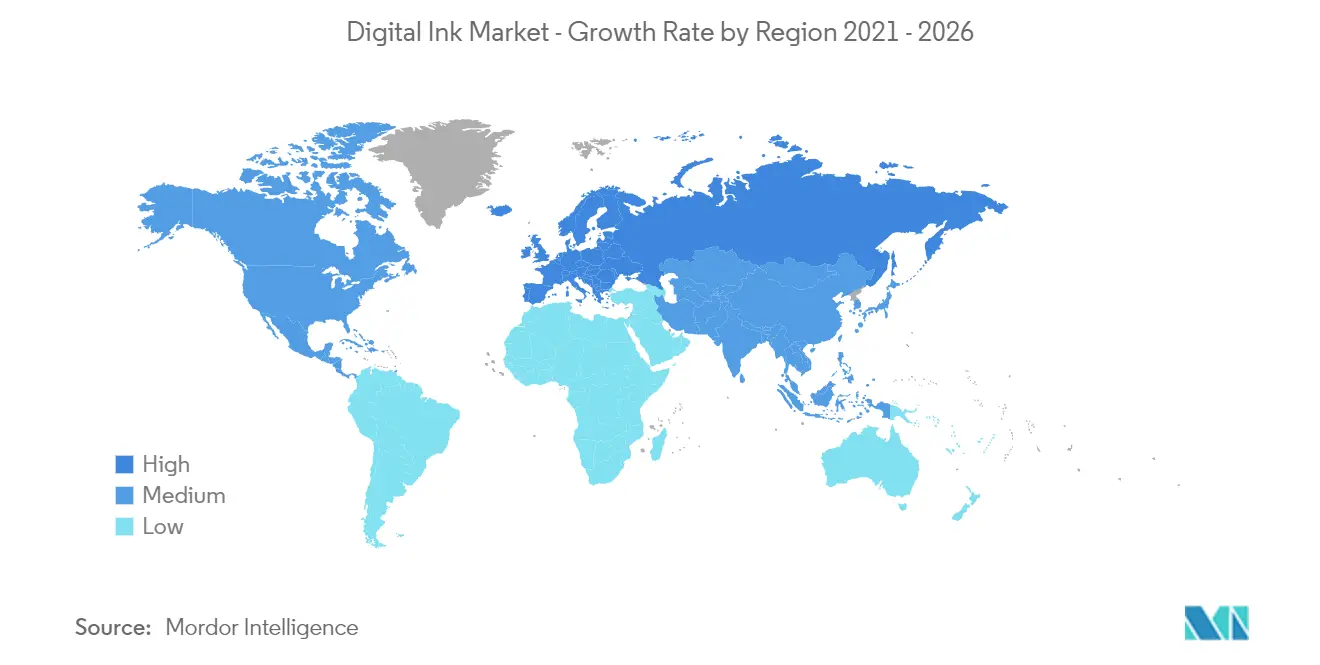

- ومن المتوقع أن تشهد منطقة آسيا والمحيط الهادئ نمواً سريعاً، مع الاستهلاك الأكبر من دول مثل الصين واليابان والهند.

اتجاهات سوق الحبر الرقمي

الطلب المتزايد من صناعات النسيج والبناء

- تم استخدام الأحبار الرقمية لإضفاء انطباع على التصميم المعماري الداخلي من خلال اللافتات الداخلية وأنظمة العرض. يمكن للجدران المخصصة والرسومات الأرضية أن تضيف صورًا وألوانًا مذهلة إلى التصميمات الداخلية.

- يؤدي الطلب من مختلف القطاعات، مثل الخدمات والمباني التجارية والمكاتب، إلى زيادة استخدام الأحبار الرقمية لأغراض الاستقبال وملاحة الإشارات الاتجاهية.

- لقد غيرت عمليات الطباعة النافثة للحبر الخزفية بشكل جذري عملية تصنيع البلاط المزخرف. ينجذب المستهلكون إلى بلاط السيراميك المخصص للحصول على صور رخامية معقدة وواقعية بأنماط مختلفة للتطبيقات السكنية.

- تعد منطقة آسيا والمحيط الهادئ المركز الرئيسي لصناعة النسيج العالمية. ومن المتوقع أن تظل آسيا المركز العالمي لتصنيع المنسوجات في السنوات الخمس المقبلة، بقيادة دول مثل الصين والهند وبنغلاديش وفيتنام وباكستان وسريلانكا وإندونيسيا. تعد الصين والهند أكبر صناعتين للنسيج في العالم.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن يزداد سوق أحبار الطباعة الرقمية في القطاعات التي تمت دراستها خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ تشهد نموًا سريعًا في السوق التي تمت دراستها

- لقد تزايد الطلب في منطقة آسيا والمحيط الهادئ على الأحبار الرقمية بسرعة في الآونة الأخيرة. بدأت قطاعات مثل السيارات والمنسوجات والزجاج وبلاط السيراميك في اعتماد الأحبار الرقمية لأغراض الديكور واللافتات والتعبئة والتغليف.

- تستخدم الشركات أغلفة المركبات والرسومات الموجودة على سياراتها لأغراض التسويق الذاتي لجذب انتباه المستهلكين. بالإضافة إلى ذلك، تعمل أغطية المركبات هذه على حماية السيارات من الخدوش والانبعاجات أثناء الحوادث البسيطة.

- وفقًا لـ Federmacchine، تقود منطقة آسيا والمحيط الهادئ سوق بلاط السيراميك حول العالم. يعد استهلاك واستخدام الأحبار الرقمية في بلاط السيراميك والمواد الترويجية في الصين هو الأعلى في المنطقة، تليها الهند.

- في الآونة الأخيرة، في قطاع التعبئة والتغليف، يفضل المصنعون استخدام العبوات المطبوعة بسبب مرونة الأحبار الرقمية.

- يعد قطاع المنسوجات الهندي من أقدم القطاعات في الاقتصاد الهندي. بلغ إنتاج القطن الخام 35.4 مليون بالة للعام المالي 2020. وبلغت الاستثمارات الأجنبية المباشرة للمنسوجات في الهند 3.46 مليار دولار أمريكي في الفترة من أبريل إلى سبتمبر 2020.

- وفقًا للمكتب الوطني للإحصاء الصيني، ارتفعت قيمة إنتاج البناء في البلاد من 9.6 تريليون يوان صيني في عام 2010 إلى 24.84 تريليون يوان صيني في عام 2019.

- تمتلك الصين وكوريا واليابان والهند من منطقة آسيا والمحيط الهادئ عددًا مختلفًا من وحدات تصنيع العبوات البلاستيكية. أدى الطلب المحلي المتزايد على الأغذية المصنعة والطلب المتزايد على الصادرات، خاصة من بلدان أخرى في المنطقة، إلى زيادة استخدام الأحبار الرقمية على العبوات المطبوعة.

نظرة عامة على صناعة الحبر الرقمي

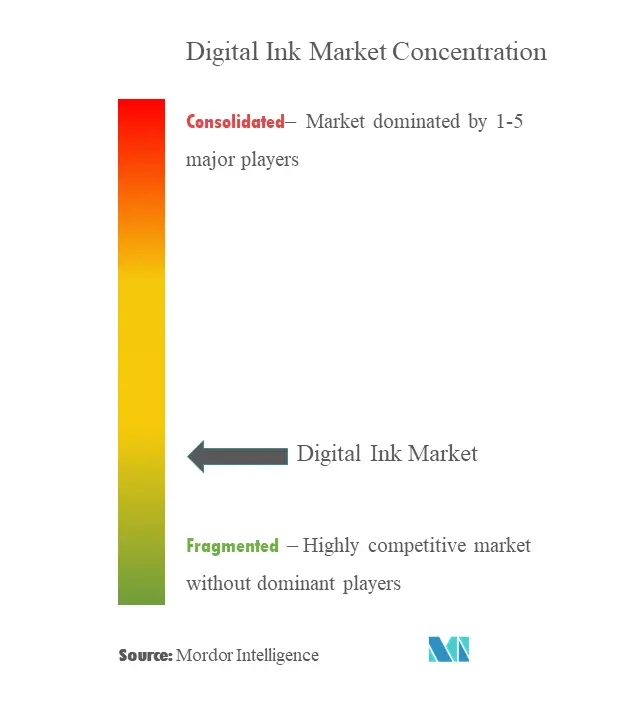

سوق الحبر الرقمي مجزأ بطبيعته، حيث يتنافس العديد من اللاعبين في السوق. بعض الشركات الكبرى هي Wikoff Color Corporation، وSun Chemical، وSiegwerk Druckfarben AG Co. KGaA، وCabot Corporation، وFUJIFILM Corporation.

قادة سوق الحبر الرقمي

Wikoff Color Corporation

Sun Chemical

Siegwerk Druckfarben AG & Co. KGaA

Cabot Corporation

FUJIFILM Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الحبر الرقمي

في أكتوبر 2020، استحوذت Flint Group على شركة Poteet Printing Systems LLC، وهي شركة لإنتاج الحبر مقرها في ولاية كارولينا الشمالية بالولايات المتحدة.

تجزئة صناعة الحبر الرقمي

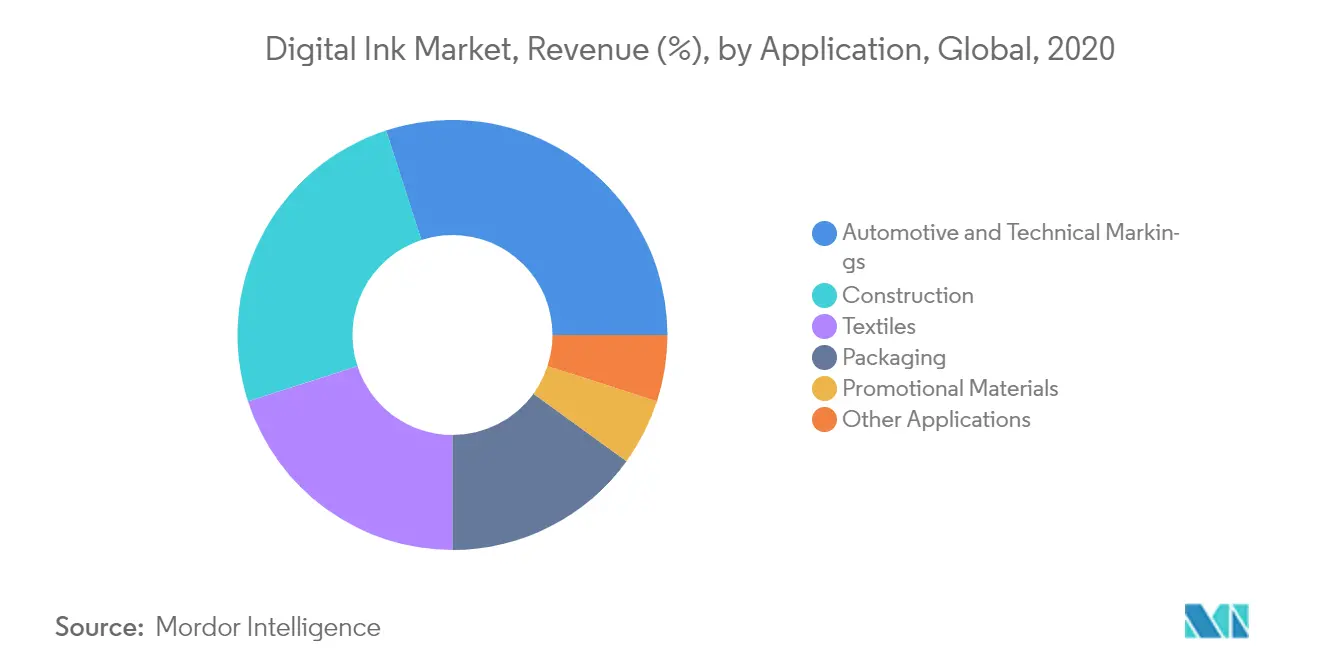

يتم تقسيم سوق الحبر الرقمي حسب نوع الأحبار المائية والأحبار الزيتية والأحبار القائمة على المذيبات وأحبار المعالجة بالأشعة فوق البنفسجية وأنواع أخرى. يتم تقسيم السوق حسب التطبيق إلى علامات السيارات والتقنية والبناء والتعبئة والتغليف والمواد الترويجية والمنسوجات وغيرها من التطبيقات. يغطي التقرير أيضًا حجم السوق وتوقعات سوق الحبر الرقمي في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| الأحبار المائية |

| الأحبار الزيتية |

| الأحبار القائمة على المذيبات |

| أحبار المعالجة بالأشعة فوق البنفسجية |

| أنواع أخرى |

| العلامات التجارية والتقنية |

| بناء |

| التعبئة والتغليف |

| المواد الترويجية |

| المنسوجات |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| حسب النوع | الأحبار المائية | |

| الأحبار الزيتية | ||

| الأحبار القائمة على المذيبات | ||

| أحبار المعالجة بالأشعة فوق البنفسجية | ||

| أنواع أخرى | ||

| عن طريق التطبيق | العلامات التجارية والتقنية | |

| بناء | ||

| التعبئة والتغليف | ||

| المواد الترويجية | ||

| المنسوجات | ||

| تطبيقات أخرى | ||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الحبر الرقمي

ما هو الحجم الحالي لسوق الحبر الرقمي؟

من المتوقع أن يسجل سوق الحبر الرقمي معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الحبر الرقمي؟

Wikoff Color Corporation، Sun Chemical، Siegwerk Druckfarben AG & Co. KGaA، Cabot Corporation، FUJIFILM Corporation هي الشركات الكبرى العاملة في سوق الحبر الرقمي.

ما هي المنطقة الأسرع نموًا في سوق الحبر الرقمي؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الحبر الرقمي؟

في عام 2024، ستستحوذ أوروبا على أكبر حصة سوقية في سوق الحبر الرقمي.

ما هي السنوات التي يغطيها سوق الحبر الرقمي؟

يغطي التقرير حجم السوق التاريخي لسوق الحبر الرقمي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الحبر الرقمي للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الحبر الإلكتروني

إحصائيات الحصة السوقية للحبر الإلكتروني وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل E Ink توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.