حجم وحصة سوق الطائرات المروحية التجارية

تحليل سوق الطائرات المروحية التجارية بواسطة مردور إنتليجنس

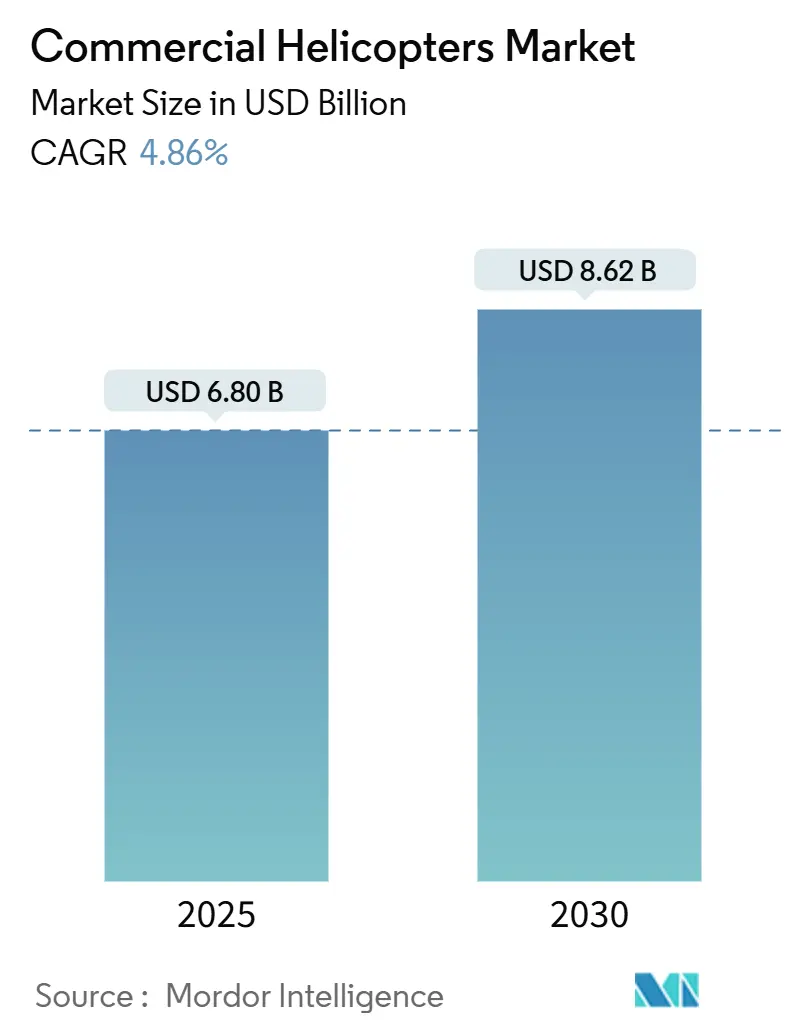

يبلغ حجم سوق الطائرات المروحية التجارية 6.80 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 8.62 مليار دولار أمريكي بحلول 2030، مما يعكس معدل نمو سنوي مركب قدره 4.86%. يُظهر التوسع قدرة القطاع على امتصاص الرياح الاقتصادية المعاكسة حيث يحدّث المشغلون أساطيلهم لتلبية قواعد السلامة والانبعاثات الأكثر صرامة. أقوى محركات الإيرادات هي بناء مزارع الرياح البحرية، وتوسيع عقود الطوارئ الطبية، والطلب المستمر على كبار الشخصيات في المدن المكتظة بالمرور. في الوقت نفسه، يبقى نقص الطيارين وأسعار الوقود المتقلبة ضغوطًا على التكاليف قد تبطئ المشتريات الاختيارية، رغم أن الشركات المصنعة تواجه ذلك بتصاميم موفرة للوقود ونماذج أولية كهربائية هجينة. بشكل عام، يعزز تقارب التكنولوجيا وتزايد الاستعانة بمصادر خارجية للقطاع العام الطلب طويل الأمد عبر كل منطقة رئيسية يخدمها سوق الطائرات المروحية التجارية.

النقاط الرئيسية للتقرير

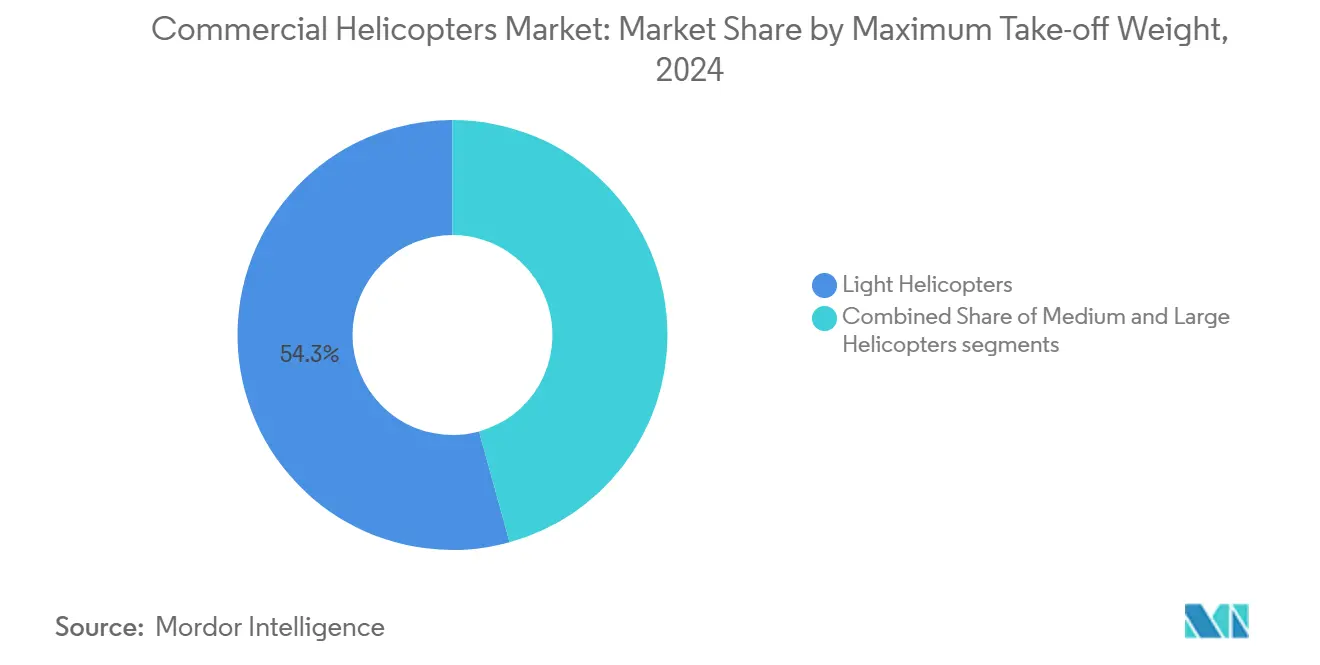

- حسب الحد الأقصى لوزن الإقلاع، قادت الطائرات المروحية الخفيفة سوق الطائرات المروحية التجارية بحصة 54.28% في 2024، بينما من المتوقع أن تتوسع النماذج الثقيلة بمعدل نمو سنوي مركب قدره 6.92% حتى 2030.

- حسب عدد المحركات، احتفظت المنصات أحادية المحرك بحصة 63.87% في 2024؛ سجلت المنصات ثنائية المحرك أسرع نمو بمعدل نمو سنوي مركب 6.35% حتى 2030.

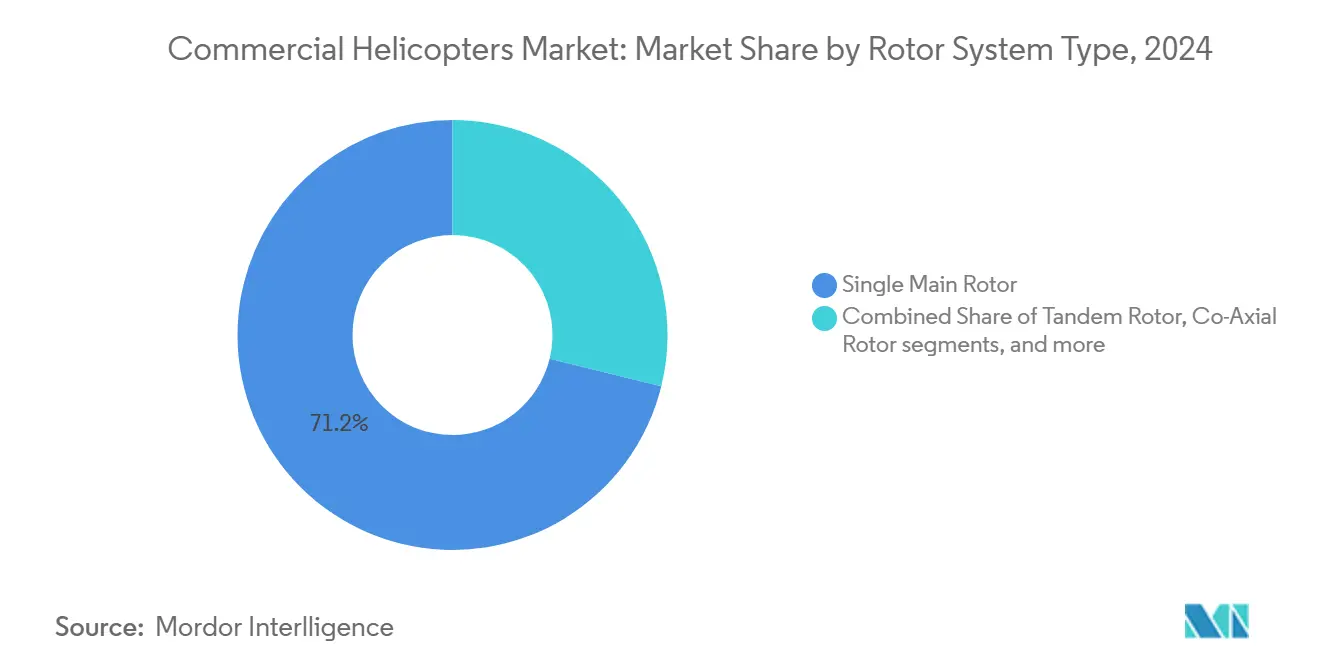

- حسب نظام الدوار، شكلت تصاميم الدوار الرئيسي الواحد 71.17% من الإيرادات في 2024؛ مفاهيم الدوار القابل للإمالة تتقدم بمعدل نمو سنوي مركب 9.90%.

- حسب المهمة، استحوذ النفط والغاز البحري على حصة 35.12% من حجم سوق الطائرات المروحية التجارية في 2024، بينما تنمو خدمات الطوارئ الطبية بمعدل نمو سنوي مركب 8.79% حتى 2030.

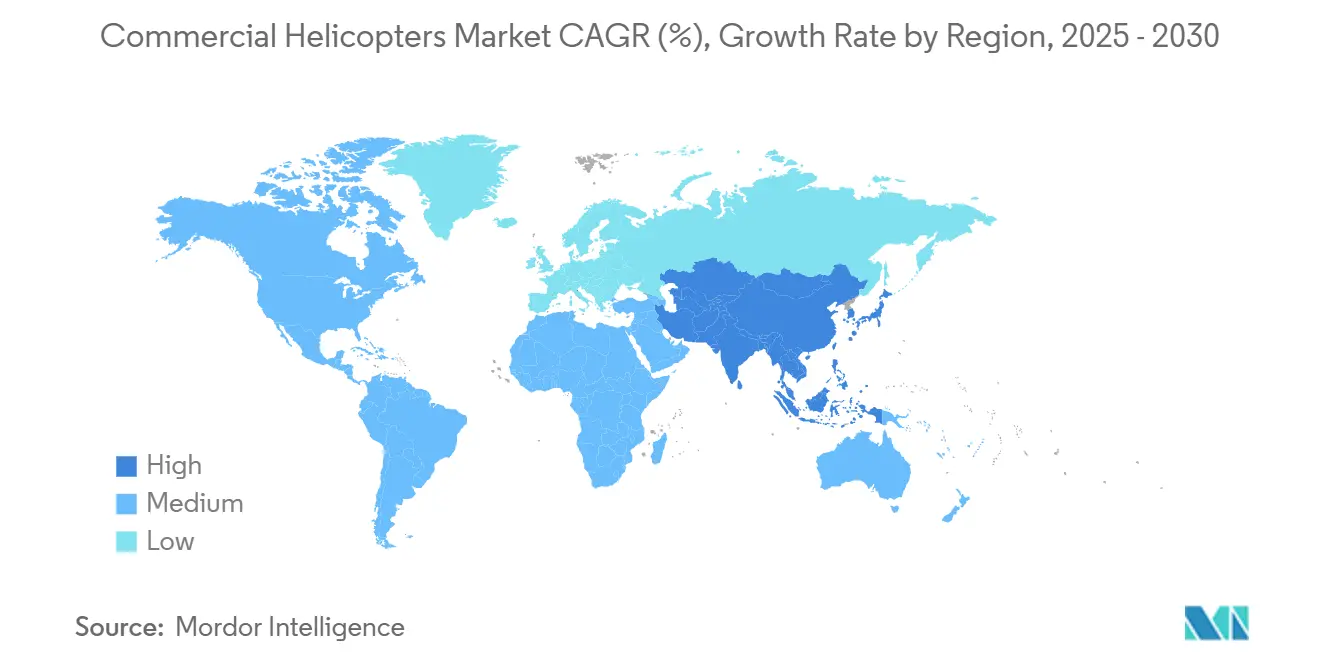

- حسب الجغرافيا، هيمنت أمريكا الشمالية على 39.47% من إيرادات 2024؛ من المتوقع أن ترتفع آسيا والمحيط الهادئ بمعدل نمو سنوي مركب 7.20% وتضيف أكبر قيمة إضافية.

اتجاهات ورؤى سوق الطائرات المروحية التجارية العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التوسع السريع في مزارع الرياح البحرية يوسع نطاق المهام | +1.2% | بحر الشمال، آسيا والمحيط الهادئ، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| استعانة خدمات الطوارئ الطبية بمصادر خارجية تحول الأساطيل نحو طائرات ثنائية الغرض | +1.5% | عالمياً، بشكل رئيسي أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| موجة التحديث تتعامل مع الأساطيل المتقادمة | +0.8% | عالمياً | المدى الطويل (≥ 4 سنوات) |

| الطيران للشخصيات المهمة والاستئجار يكتسب زخماً في المدن المكتظة | +0.6% | آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| الارتفاع المدفوع بالمناخ في حرائق الغابات يدعم عقود مكافحة الحرائق الجوية | +0.5% | أمريكا الشمالية، أوروبا، أستراليا | المدى القصير (≤ 2 سنتان) |

| تسويق التقنيات الكهربائية الهجينة والجاهزة للوقود المستدام وتقنيات الدوار القابل للإمالة | +0.7% | عالمياً مع الاعتماد المبكر في أوروبا وأمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التوسع السريع في مزارع الرياح البحرية يوسع نطاق المهام

أهداف الرياح البحرية في أوروبا وأمريكا الشمالية والأسواق الآسيوية الناشئة تضيف رحلات تتجاوز ممرات النفط والغاز التقليدية. يلاحظ المشغلون أطوال قطاعات أطول وحالات بحر أقسى تفضل الطائرات المروحية المتوسطة والثقيلة ثنائية المحرك، مما يحفز طلبات جديدة في فيرتيكون 2025 بقيمة حوالي 370 مليون يورو (422.5 مليون دولار أمريكي).[1]مكتب الصحافة ليوناردو، "فيرتيكون 2025: طلبات جديدة تؤكد المركز القوي في قطاع الطائرات المروحية التجارية،" leonardo.com يتوقع مخططو المهام أن يتضاعف أسطول طائرات الرياح البحرية خمس مرات بحلول 2030، مما يقود شراء نماذج AW139 وAW169 وH145 المجهزة بـ IFR.

استعانة خدمات الطوارئ الطبية بمصادر خارجية تحول الأساطيل نحو طائرات ثنائية الغرض

الوكالات الصحية العامة تتعاقد بشكل متزايد مع المشغلين الخاصين لخدمات الطوارئ الطبية بالطائرات المروحية على مدار الساعة، وهو اتجاه أكثر وضوحاً في أمريكا الشمالية وأوروبا الغربية. متوسط تكاليف التشغيل المباشر يقارب 2,488 يورو (2,843 دولار أمريكي) لكل ساعة طيران، لذا تُفضل الطائرات ذات الكفاءة العالية في استهلاك الوقود والتصميمات الداخلية سريعة التحويل.[2]مكتب الصحافة ليوناردو، "فيرتيكون 2025: طلبات جديدة تؤكد المركز القوي في قطاع الطائرات المروحية التجارية،" leonardo.com حجزت إيرباص بالفعل 74 التزاماً لطائرتها H140 الجديدة خفيفة ثنائية المحرك، والمصممة بمقصورة موسعة لنقالات المرضى.

موجة التحديث تتعامل مع الأساطيل المتقادمة

أكثر من ثلث الطائرات المروحية التجارية العاملة تتجاوز 25 عاماً من العمر، مما يرفع تكاليف الصيانة والتعرض التنظيمي. طلب الاستبدال الأقوى في العمليات البحرية، حيث قد تكون هناك حاجة لما يصل إلى 800 طائرة جديدة في هذا العقد لتلبية إرشادات السلامة الصارمة IOGP R690. يقدر المشغلون أيضاً تقليل ضوضاء المقصورة ووفورات الوقود التي تعدها أحدث نسخ AW189 وH160.

الطيران للشخصيات المهمة والاستئجار يكتسب زخماً في المدن المكتظة

المديرون التنفيذيون في المدن الكبرى يعتمدون بشكل متزايد على خدمات الطائرات المروحية من نقطة إلى نقطة لتجاوز حركة المرور البرية. سلمت ليوناردو 185 طائرة مروحية للشخصيات المهمة في 2023 وتبقى الرائدة في السوق بعد حجوزات AW169 وAW109 الجديدة في 2025. تروج شركات الاستئجار لتوفير وقت السفر من الباب إلى الباب والجدولة القابلة للتنبؤ لتبرير الأسعار المتميزة، مما يدعم الطلب المستقر ضمن سوق الطائرات المروحية التجارية.

تحليل تأثير المعوقات

| المعوق | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تضخم تكاليف التشغيل يضغط على الهوامش | -0.9% | عالمياً | المدى المتوسط (2-4 سنوات) |

| قيود العرض من الطيارين تحد من الاستخدام | -0.8% | عالمياً، حاد في آسيا والمحيط الهادئ والشرق الأوسط | المدى القصير (≤ 2 سنتان) |

| تشديد عوائق شهادة الضوضاء والانبعاثات العالمية | -0.7% | أوروبا، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| مخاطر الاستبدال بـ eVTOL والطائرات بدون طيار طويلة المدى في القطاعات الخفيفة | -0.6% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تضخم تكاليف التشغيل يضغط على الهوامش

تقلبات أسعار الوقود وارتفاع أقساط التأمين تستمر في تآكل الربحية، خاصة للمشغلين ذوي الطائرة الواحدة. تستجيب الشركات المصنعة بنماذج أولية كهربائية هجينة وتشخيصات اهتزاز متقدمة مثل RADS-NG، المعتمدة مؤخراً لأساطيل Bell 505 و429 و412 و407.[3]جي إي إيروسبيس، "بيل تعتمد تشخيصات تحليل الدوار من الجيل التالي من جي إي إيروسبيس للاستخدام عبر الأسطول،" asdnews.com

قيود العرض من الطيارين تحد من الاستخدام

الطلب الصناعي على الطيارين ذوي الخبرة في IFR يتجاوز العرض، مما يدفع الرواتب فوق 200,000 دولار أمريكي في الأدوار البحرية. يتوقع مكتب إحصاءات العمل فقط 16,800 فرصة عمل سنوية للطيارين عبر شركات الطيران ومشغلي الطائرات الدوارة، تاركة فجوات للأساطيل سريعة النمو في آسيا والمحيط الهادئ.

تحليل القطاعات

حسب الحد الأقصى لوزن الإقلاع: الطائرات المروحية الثقيلة تمدد المدى والرفع

تبقى نماذج الطائرات المروحية الخفيفة الركيزة الأساسية لسوق الطائرات المروحية التجارية، محتفظة بحصة إيرادات 54.28% في 2024 من خلال التنوع في السياحة والمرافق والنقل الخاص. جاذبية القطاع تنبع من تكاليف الحصول الأقل ومتطلبات الصيانة المباشرة، مما يبقي الاستخدام عالياً عبر مهام متنوعة. رغم أنها أقل عدداً، الوحدات الثقيلة فوق 9 أطنان على المسار الصحيح لأسرع معدل نمو سنوي مركب 6.92% حتى 2030 حيث يدفع بناء مزارع الرياح مسافات المهام إلى ما يتجاوز 150 ميل بحري بكثير.

يستشهد المشغلون بقدرة الحمولة وأداء الرافعة والتكرار فوق الماء كعوامل حاسمة عند اختيار الأنواع الثقيلة مثل AW189K وSikorsky S-92. على مستوى حجم سوق الطائرات المروحية التجارية، من المتوقع أن تضيف المنصات الثقيلة 730 مليون دولار أمريكي في الإيرادات الإضافية بحلول 2030، مستقطبة مشغلين ينتقلون من الطائرات المتوسطة ثنائية المحرك الأقدم. تستثمر الشركات المصنعة في محركات محدثة وأفيونيك متقدم للامتثال لمعايير IFR الليلية وSAR، مما يضع الطائرات المروحية الثقيلة لزخم مستمر.

ملاحظة: حصص القطاعات لكل القطاعات الفردية متاحة عند شراء التقرير

حسب عدد المحركات: موثوقية ثنائي المحرك تدعم النمو المقاد بالتنظيم

هيمنت الطائرات المروحية أحادية المحرك على 63.87% من دوران 2024، إلى حد كبير بسبب قطاعات التدريب والزراعة والملكية الخاصة. كفاءتها في التكلفة تبقيها جذابة حيثما تسمح التنظيمات بمهام VFR النهارية. ومع ذلك، تتوسع المتغيرات ثنائية المحرك بمعدل نمو سنوي مركب 6.35% لأن المنظمين وشركات التأمين يفضلون التكرار للرحلات فوق المناطق الحضرية والمياه. هذا النمط واضح في خليج المكسيك وبحر الصين الجنوبي، حيث متطلبات ثنائي المحرك معيارية بالفعل.

المنصات ثنائية المحرك تدعم أيضاً نمو HEMS، حيث تتطلب عمليات الليل وIFR محركين ومقاصر قيادة زجاجية كاملة. عائلات AW169 وH145 وBell 429 حصلت على طلبات ثلاثية الأرقام في 2024-2025، مما يقوي الحضور ثنائي المحرك ضمن سوق الطائرات المروحية التجارية. نتيجة لذلك، يمكن أن يتجاوز حجم سوق الطائرات المروحية التجارية المنسوب لفئات ثنائية المحرك 4.2 مليار دولار أمريكي بحلول 2030.

حسب نوع نظام الدوار: تصاميم الدوار القابل للإمالة تستهدف السرعة والمدى

الطائرات التقليدية ذات الدوار الرئيسي الواحد هيمنت على 71.17% من الإيرادات في 2024 نظراً لشبكات الصيانة الناضجة والاقتصاديات التشغيلية المفضلة. مع ذلك، تُظهر طائرات الدوار القابل للإمالة أقوى نظرة معدل نمو سنوي مركب 9.90% حيث يوزن المشغلون المهام الحساسة للوقت التي تستفيد من سرعات الإبحار الأعلى. مفهوم بيل من الجيل التالي في برنامج DARPA X-plane يسلط الضوء على الثقة الصناعية في دمج إبحار الجناح الثابت مع مرونة VTOL.

أنظمة الدوار المحورية المشتركة تتقدم أيضاً، مقدمة تحسينات كفاءة تصل إلى 9% بإلغاء دوارات الذيل. مع تقدم هذه التخطيطات نحو الشهادة، يمكنها الاستحواذ على منافذ المرافق ومكافحة الحرائق والتنقل الجوي الحضري المخدومة حالياً بالطائرات المروحية الخفيفة أحادية الدوار

ملاحظة: حصص القطاعات لكل القطاعات الفردية متاحة عند شراء التقرير

حسب الاستخدام النهائي: خدمات الطوارئ الطبية تتفوق على كل ملفات المهام الأخرى

النفط والغاز البحري لا يزال يسلم 35.12% من إيرادات 2024 ويرسي الطلب على ثنائيات متوسطة وثقيلة. مع ذلك، تحقق خدمات الطوارئ الطبية أعلى توقع معدل نمو سنوي مركب 8.79% حتى 2030، مما يعكس عقود حكومية تعطي أولوية لنقل المرضى السريع. مشغلو HEMS يحددون عادة آلات IFR ثنائية المحرك بأبواب مقصورة كبيرة، صفات متجسدة في H140 الجديدة وAW169 المحدثة.

رحلات كبار الشخصيات والاستئجار المؤسسي تستمر في الازدهار مع تفاقم الازدحام الحضري لأوقات السفر. هذا المكان المخصص يطالب بالفعل بأكثر من 1,200 طائرة مروحية VIP من ليوناردو قيد الخدمة عالمياً، قطاع أسطول متوقع أن يتوسع أكثر بعد أحدث الحجوزات المقومة باليورو. عقود البحث والإنقاذ ومكافحة الحرائق والأعمال الجوية تزود إيرادات مضادة للدورة تثبت أسواق الطائرات المروحية التجارية خلال انهيارات السلع.

التحليل الجغرافي

احتفظت أمريكا الشمالية بحصة إيرادات 39.47% في 2024، مدعومة بشبكات HEMS الناضجة والمنصات البحرية الواسعة ومجتمع استئجار مؤسسي كبير الحجم. ARC للجولات الجوية التجارية التابعة لإدارة الطيران الفيدرالية، المؤسسة في 2024، تشدد الإشراف التشغيلي، مشجعة المشغلين على تجديد مقاصر القيادة بأدوات الوعي الظرفي المتقدمة. تجديد الأسطول يتسارع، خاصة بين أصول AS350 وBell 206 القديمة.

آسيا والمحيط الهادئ هي المنطقة الأسرع توسعاً، بمعدل نمو سنوي مركب متوقع 7.20% لـ 2025-2030. الأسطول المدني الصيني تجاوز 330 طائرة بحلول أوائل 2025 ويستمر في النمو، مع إعطاء أولوية للبحث والإنقاذ والإغاثة من الكوارث ومراقبة الشرطة. أستراليا والهند كذلك تضيف ثنائيات متوسطة لدعم التغطية الطبية للمناطق النائية والاستكشاف البحري، مما يعزز الجذب طويل الأمد لسوق الطائرات المروحية التجارية.

أوروبا تحافظ على طلب ثابت، مرسية بعمليات بحر الشمال التي تغطي منصات النفط وتوربينات الرياح البعيدة عن الشاطئ. المعايير البيئية المرتفعة تدفع المشغلين نحو نماذج أهدأ وأقل انبعاثاً، محفزة الاهتمام بمحركات متوافقة مع SAF ونماذج أولية هجينة. أمريكا اللاتينية تستفيد من تأجير الأساطيل لتحديث القوى العاملة المتقادمة، مع AW169 الجديدة المؤجرة إلى HEMS الكندية تقترح هياكل مشابهة يمكنها خدمة بتروبراس ومشغلين آخرين في البرازيل. الشرق الأوسط وأفريقيا تفضلان VIP والدعم البحري، والتسليمات الأخيرة إلى السعودية تسلط الضوء على طاقة جديدة للنقل الفاخر ومهام المرافق.

المشهد التنافسي

سوق الطائرات المروحية التجارية مركز باعتدال. إيرباص إس إي، بيل تيكسترون المحدودة، ليوناردو الإيطالية، وشركة لوكهيد مارتن تشكل تقريباً 90% من التسليمات المدنية وشبه العامة السنوية. حصلت إيرباص على 455 طلباً إجمالياً في 2024 وسلمت 361 وحدة، مما يعادل 57% تقدماً في الحصة المدنية. تتبع ليوناردو بقوة خاصة في قطاعات VIP والبحرية، مثالاً عليها 370 مليون يورو (423.39 مليون دولار أمريكي) في طلبات جديدة أعلنت في فيرتيكون 2025.

الابتكار، وليس السعر، يحدد الميزة التنافسية لأن تكاليف الشهادة وشبكات الدعم العالمية تخلق حواجز دخول عالية. تستثمر الشركات المصنعة في مختبرات الطيران الكهربائية الهجينة وحزم HUMS المتقدمة ومراقبة الصحة والأفيونيك الزجاجي الكامل. اعتماد بيل لـ RADS-NG من جي إي عبر أسطولها يقلل التآكل المتعلق بالاهتزاز، مما يمدد عمر المكونات ويخفض مصاريف الصيانة. فتحت إيرباص مركز توزيع بمساحة 21,000 قدم مربع في كندا في 2025 لتقصير أوقات التسليم للقطع الغيار ودعم أسطول H135 المتوسع لإنفاذ القانون.

توجد فرص الفضاء الأبيض في الأنظمة المستقلة وتقاطعات التنقل الجوي الحضري حيث بناة الطائرات المروحية التقليديون يواجهون منافسة من شركات eVTOL الناشئة. بدمج أنظمة التحكم بالطيران الإلكتروني وتحليلات الصيانة التنبؤية، يهدف الراسخون للاحتفاظ بعقود الخدمة عالية الهامش حتى مع ظهور هندسة دفع جديدة.

قادة صناعة الطائرات المروحية التجارية

-

بيل تيكسترون المحدودة

-

شركة لوكهيد مارتن

-

ليوناردو الإيطالية

-

الطائرات المروحية الروسية (جزء من مؤسسة الدولة "روستيك")

-

إيرباص إس إي

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: دشنت إيرباص للطائرات المروحية كندا (إيرباص إس إي) مركز التوزيع المتكامل الجديد في منطقة نياجرا. المنشأة البالغة 21,000 قدم مربع توسع طاقة تخزين قطع الغيار وتقوي العمليات الصناعية.

- مارس 2025: حجزت ليوناردو الإيطالية قرابة 30 طائرة مروحية بقيمة 370 مليون يورو (423.39 مليون دولار أمريكي) لأدوار الطاقة والخدمة العامة وكبار الشخصيات.

- فبراير 2024: قدمت شركة لوكهيد مارتن سيكورسكي نموذج HEX 2-Rotor Tiltwing الأولي الكهربائي الهجين بمدى 575 ميل.

نطاق تقرير سوق الطائرات المروحية التجارية العالمية

الطائرات المروحية التجارية هي طائرات دوارة مصممة ومستخدمة لأغراض تجارية وغير عسكرية متنوعة. تُستخدم في صناعات وتطبيقات متعددة، مقدمة التنوع والمرونة في النقل واللوجستيات وعمليات أخرى.

سوق الطائرات المروحية التجارية مقسم حسب الحد الأقصى لوزن الإقلاع، وعدد المحركات، والمستخدم النهائي، والجغرافيا. حسب الحد الأقصى لوزن الإقلاع، السوق مقسم إلى خفيف ومتوسط وثقيل. حسب عدد المحركات، السوق مقسم إلى محرك واحد ومتعدد المحركات. حسب المستخدم النهائي، السوق مصنف إلى تجاري وخاص ومستخدمين نهائيين آخرين. قطاع الآخرين يشمل الوكالات والإدارات الحكومية ووكالات إنفاذ القانون. يقدم التقرير حجم السوق والتوقعات للدول الرئيسية عبر المناطق. لكل قطاع، تم عمل تحديد حجم السوق والتوقعات بناء على القيمة (دولار أمريكي).

| الطائرات المروحية الخفيفة |

| الطائرات المروحية المتوسطة |

| الطائرات المروحية الثقيلة |

| محرك واحد |

| محرك مزدوج |

| دوار رئيسي واحد |

| دوار ترادفي |

| دوار محوري مشترك |

| دوار قابل للإمالة |

| النفط والغاز البحري |

| خدمات الطوارئ الطبية (HEMS) |

| الاستئجار المؤسسي وكبار الشخصيات |

| البحث والإنقاذ/مكافحة الحرائق |

| الأعمال الجوية (المرافق، المسح، الشحن) |

| السياحة |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| فرنسا | ||

| ألمانيا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | السعودية |

| الإمارات العربية المتحدة | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| بقية أفريقيا | ||

| حسب الحد الأقصى لوزن الإقلاع | الطائرات المروحية الخفيفة | ||

| الطائرات المروحية المتوسطة | |||

| الطائرات المروحية الثقيلة | |||

| حسب عدد المحركات | محرك واحد | ||

| محرك مزدوج | |||

| حسب نوع نظام الدوار | دوار رئيسي واحد | ||

| دوار ترادفي | |||

| دوار محوري مشترك | |||

| دوار قابل للإمالة | |||

| حسب الاستخدام النهائي | النفط والغاز البحري | ||

| خدمات الطوارئ الطبية (HEMS) | |||

| الاستئجار المؤسسي وكبار الشخصيات | |||

| البحث والإنقاذ/مكافحة الحرائق | |||

| الأعمال الجوية (المرافق، المسح، الشحن) | |||

| السياحة | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | المملكة المتحدة | ||

| فرنسا | |||

| ألمانيا | |||

| روسيا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | السعودية | |

| الإمارات العربية المتحدة | |||

| بقية الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| بقية أفريقيا | |||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو حجم سوق الطائرات المروحية التجارية في 2025؟

حجم سوق الطائرات المروحية التجارية هو 6.80 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 8.62 مليار دولار أمريكي بحلول 2030.

أي قطاع استخدام نهائي ينمو بأسرع وتيرة؟

خدمات الطوارئ الطبية بالطائرات المروحية تُظهر أعلى نمو، بمعدل نمو سنوي مركب متوقع 8.79% حتى 2030، متفوقة على الطاقة البحرية واستئجار كبار الشخصيات والمهام الأخرى.

لماذا تكتسب الطائرات المروحية ثنائية المحرك شعبية؟

قواعد السلامة الأكثر صرامة للرحلات فوق الماء والحضرية، مجتمعة مع تفضيلات شركات التأمين للتكرار، ترفع الطلب على نماذج ثنائية المحرك التي تقدم أيضاً مرونة أكبر في الحمولة.

ما التقنيات التي ستشكل أساطيل الطائرات المروحية المستقبلية؟

الدفع الكهربائي الهجين، وتوافق وقود الطيران المستدام، وأنظمة مراقبة الصحة المتقدمة، وتكوينات الدوار القابل للإمالة هي الابتكارات الرئيسية تحت التطوير النشط والاعتماد المبكر.

أي منطقة ستشهد أسرع توسع للأسطول؟

آسيا والمحيط الهادئ تقود بمعدل نمو سنوي مركب متوقع 7.20% حتى 2030، مدفوعة بنمو البنية التحتية وارتفاع الاستثمار في الرعاية الصحية والاستكشاف البحري عبر الصين والهند وأستراليا.

آخر تحديث للصفحة في: