تحليل سوق وقود السفن في الصين

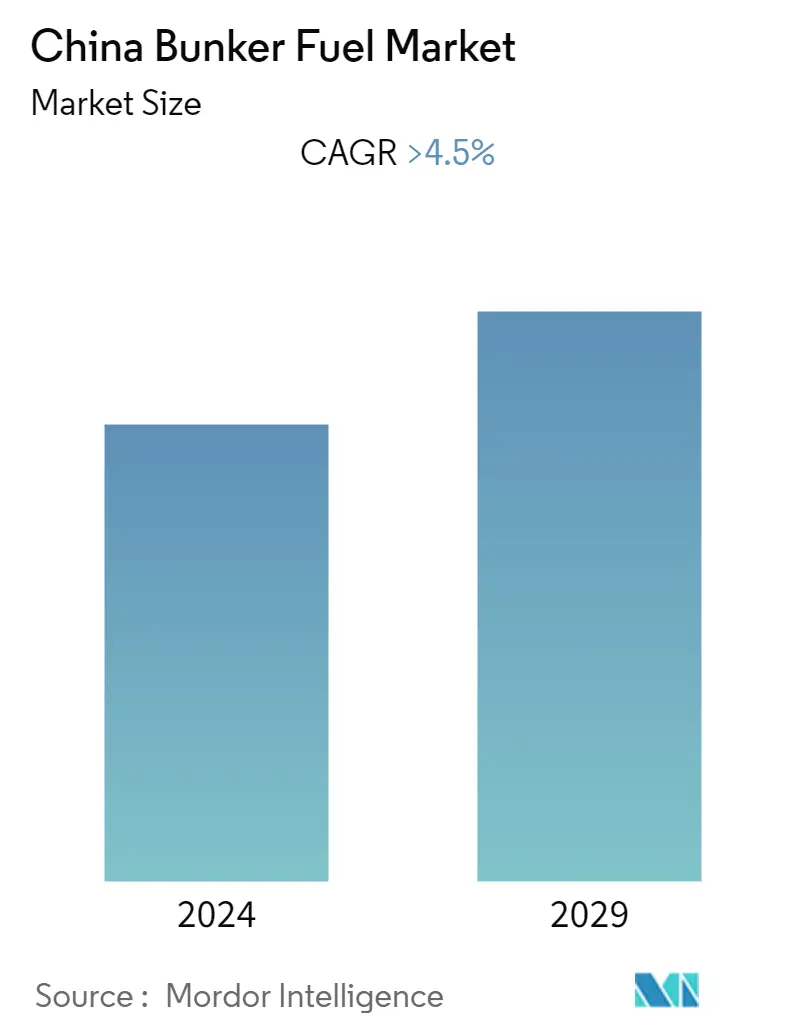

من المتوقع أن ينمو سوق وقود السفن في الصين بمعدل نمو سنوي مركب يبلغ حوالي 4.5٪ خلال الفترة المتوقعة. ومن المتوقع أن تقود السوق عوامل مثل الأنشطة التجارية العالية مع الاقتصادات الكبرى في جميع أنحاء العالم. ومع ذلك، نظرًا لأن البلاد مصدر صافي إلى وجهة متنوعة، لذلك مع تفشي فيروس كورونا (COVID-19)، كان للتباطؤ الاقتصادي العالمي تأثير سلبي كبير على الصناعة البحرية الصينية خلال عام 2020. ومع التعافي البطيء من فيروس كورونا (COVID-19) في بعض البلدان من المرجح أن تعيق الوجهات التصديرية الرئيسية نمو السوق خلال الفترة المتوقعة.

- من المرجح أن يكون للتوتر التجاري بين الولايات المتحدة والصين تأثير سلبي على الأعمال البحرية الصينية وسوق وقود السفن في البلاد خلال الفترة المتوقعة.

- من المرجح أن تخلق خطط وزارة النقل الصينية لبناء البنية التحتية واستخدام الغاز الطبيعي المسال كوقود بحري بحلول عام 2025 فرصة لنمو الوقود البحري للغاز الطبيعي المسال في المستقبل القريب.

- استحوذت سفن الحاويات على حصة سوقية كبيرة في عام 2019، ومن المرجح أن تستمر في هيمنتها خلال الفترة المتوقعة.

اتجاهات سوق وقود السفن في الصين

من المرجح أن تؤدي التوترات التجارية بين الولايات المتحدة والصين إلى تقييد نمو السوق

- بدأ التوتر التجاري بين الولايات المتحدة والصين بسبب الرسوم الجمركية المرتفعة التي فرضتها حكومة الولايات المتحدة وغيرها من الحواجز التجارية على البضائع الصينية في عام 2018.

- وخلال عام 2018، فرضت الولايات المتحدة تعريفة جمركية تزيد قيمتها على 360 مليار دولار أمريكي على البضائع الصينية، وردا على ذلك، فرضت الصين تعريفات جمركية تزيد قيمتها عن 110 مليارات دولار أمريكي على منتجات الولايات المتحدة.

- وكانت آخر رسوم جمركية فرضتها الولايات المتحدة في سبتمبر 2018 على المواد الغذائية ومختلف الآلات الموسيقية الأخرى. واستمرت الحرب التجارية حتى يونيو 2019، عندما فرضت الحكومة الصينية تعريفة بقيمة 60 مليار دولار على بضائع الولايات المتحدة.

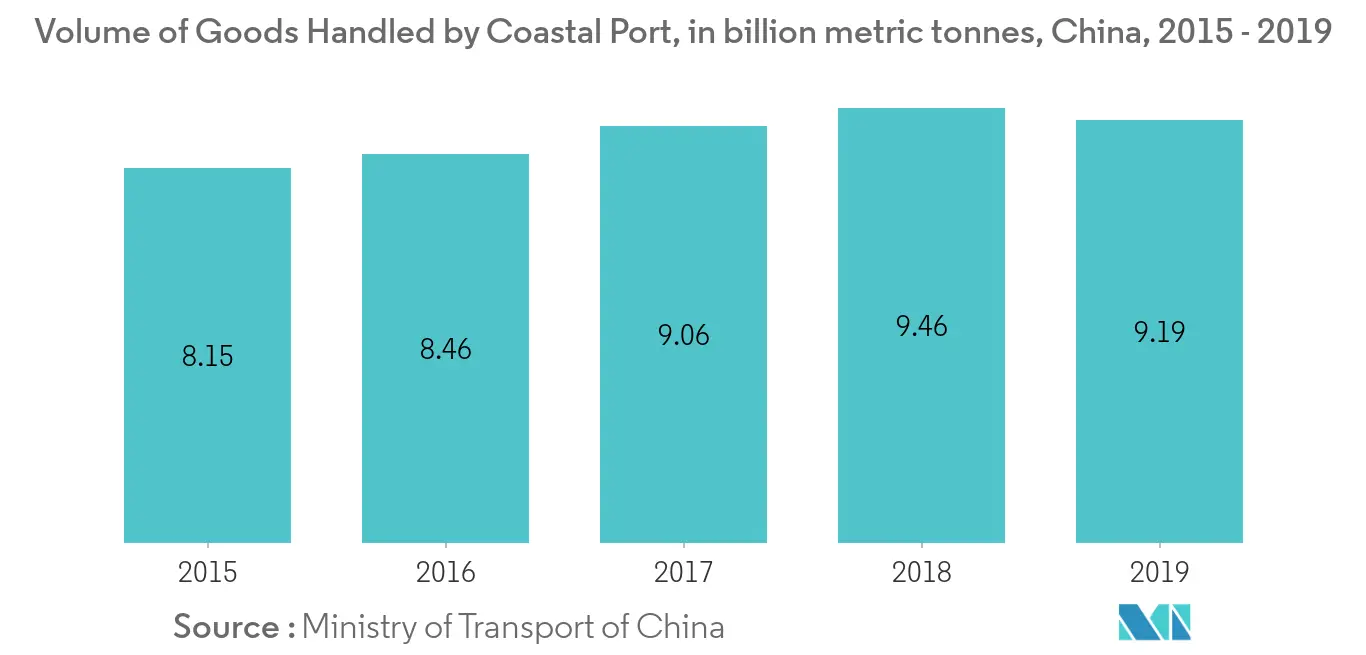

- وأثرت الرسوم الجمركية المرتفعة على الجانبين على التجارة والنقل البحري بين البلدين وأثرت بشكل كبير على حجم التجارة. وفي عام 2019، انخفض حجم تجارة البضائع التي تعاملت معها الموانئ الساحلية الصينية بنحو 0.3 مليار طن متري مقارنة بـ 9.46 مليار طن متري في عام 2018.

- مع تفشي فيروس كورونا (COVID-19)، اتخذت الحرب التجارية بعدًا جديدًا. اعتبرت حكومة الولايات المتحدة الصين السبب الرئيسي للوباء واتهمت البلاد بقمع المعلومات الحيوية المتعلقة بأول تفشي للفيروس في الصين.

- على الرغم من أن الصراع لم يكن مرتبطًا بالتجارة، فقد منعت الولايات المتحدة شركة هواوي الصينية من استخدام البرامج والأجهزة الأمريكية في عمليات أشباه الموصلات الاستراتيجية في مايو 2020. كما ضغطت الولايات المتحدة أيضًا على الحكومة الأوروبية للامتناع عن التعاون مع هواوي. وبالتالي، من المتوقع أن يكرر مثل هذا الوضع العلاقة التجارية لعام 2018 بين الولايات المتحدة والصين، الأمر الذي من المحتمل أن يؤثر سلبًا على سوق التجارة البحرية وسوق الوقود البحري خلال فترة التوقعات.

سفن الحاويات تشهد نمواً كبيراً

- أساطيل الحاويات عبارة عن سفن شحن تحتوي على حاويات متعددة الوسائط بحجم شاحنة تستخدم لنقل جميع الحمولة. وتستخدم هذه على نطاق واسع لنقل البضائع التجارية متعددة الوسائط. وهي عادة سفن كبيرة وسريعة ومعقدة تعمل على خدمة الخطوط الملاحية المنتظمة.

- يتم قياس سعة أسطول الحاويات بوحدات مكافئة عشرين قدمًا (TEU). تمتلك أساطيل الحاويات هذه سعة تتراوح من 20 قدمًا إلى 40 قدمًا (2 حاوية مكافئة). تتمتع سفن الحاويات الحديثة اليوم بالقدرة على حمل أكثر من 19000 حاوية مكافئة.

- يتم نقل حوالي 85% - 90% من البضائع غير السائبة عبر أساطيل الحاويات. إن شكل الشحن بالحاويات هو وسيلة النقل المفضلة لمختلف المنتجات الصناعية.

- يتم تشغيل سفن الحاويات في الغالب على الطريق البحري للصين والولايات المتحدة، والذي يستخدم في الغالب لنقل البضائع مثل اللحوم ولعب الأطفال والآلات الكهربائية والسلع الإلكترونية وما إلى ذلك.

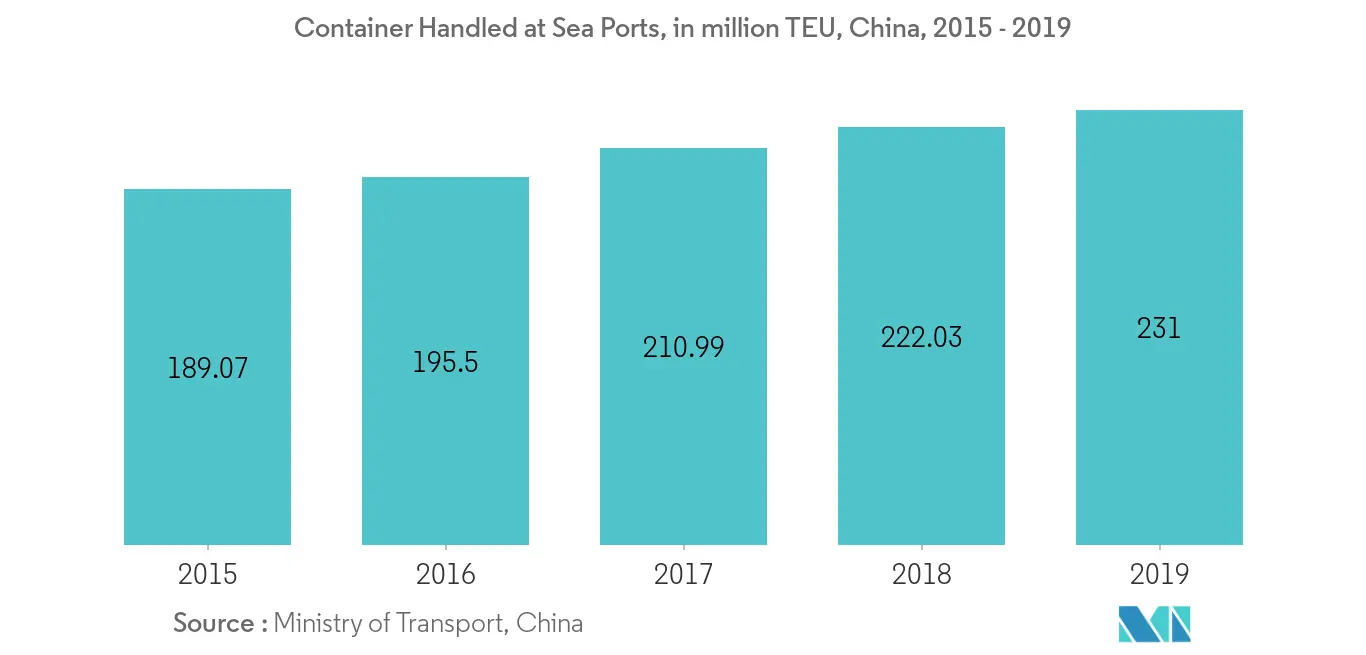

- الموانئ التي تتعامل مع أكبر عدد من سفن الحاويات في الصين هي شنغهاي وشنتشن ونينغبو تشوشان وميناء قوانغتشو وهونغ كونغ وتشينغداو وتيانجين وكاوشيونغ وعدد قليل من الموانئ الأخرى. وقامت الموانئ بمناولة 231 مليون حاوية نمطية خلال عام 2019.

- مع زيادة العلاقات التجارية مع دول مثل اليونان وإسرائيل، والطلب على خمس سفن حاويات جديدة سعة 23000 حاوية نمطية من شركة Orient Overseas Container Line (OOCL)، من المتوقع أن يكون هناك نمو كبير في حركة سفن الحاويات في الموانئ الصينية، وهو أمر من المرجح أن يكون إيجابيًا. التأثير على نمو السوق.

نظرة عامة على صناعة وقود السفن في الصين

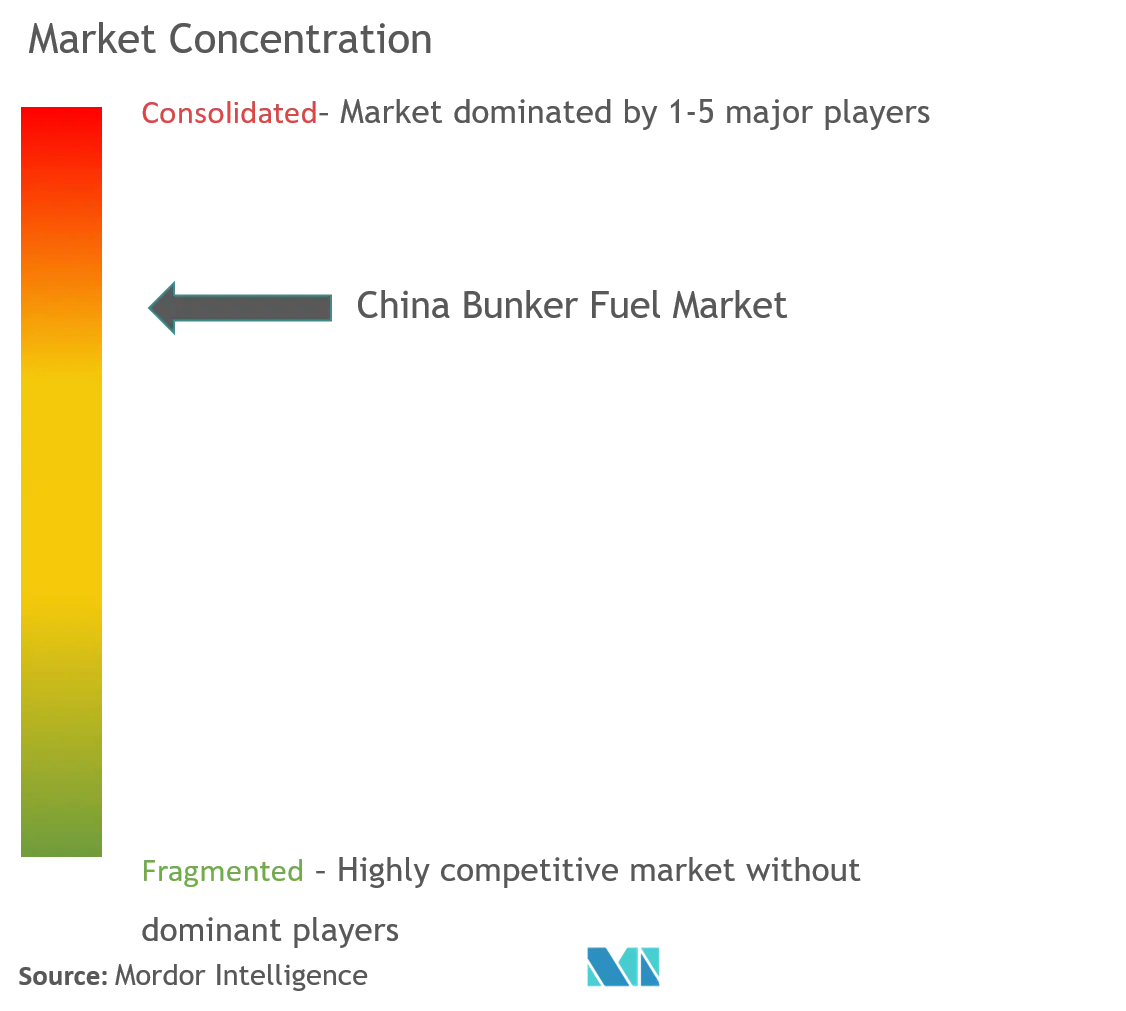

تم توحيد سوق وقود السفن في الصين بشكل معتدل. ومن بين كبار موردي وقود السفن شركة PetroChina Company Limited، وشركة Sinopec Fuel Oil Sales Co. Ltd، وشركة China Marine Bunker Co. Ltd.، وشركة Brightoil Petroleum (Holdings) المحدودة. تشمل بعض شركات الشحن الكبرى شركة Cosco Shipping Lines Co Ltd، وOrient Overseas Container Line (OOCL)، وشركة China Merchants Energy Shipping Co. Ltd، وSinotrans Limited، وParakou Group، وNan Fung Group.

قادة سوق وقود السفن في الصين

-

PetroChina Company Limited

-

Sinopec Fuel Oil Sales Co. Ltd

-

China Marine Bunker Co. Ltd.

-

Brightoil Petroleum (Holdings) Limited

-

Cosco Shipping Lines Co. Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة وقود السفن في الصين

عرض تقرير سوق وقود السفن في الصين بالتفصيل:.

| زيت الوقود عالي الكبريت (HSFO) |

| زيت الوقود منخفض الكبريت (VLSFO) |

| زيت الغاز البحري (MGO) |

| آحرون |

| حاويات |

| ناقلات |

| شحن عام |

| الناقل السائبة |

| أنواع السفن الأخرى |

| نوع الوقود | زيت الوقود عالي الكبريت (HSFO) |

| زيت الوقود منخفض الكبريت (VLSFO) | |

| زيت الغاز البحري (MGO) | |

| آحرون | |

| نوع السفينة | حاويات |

| ناقلات | |

| شحن عام | |

| الناقل السائبة | |

| أنواع السفن الأخرى |

الأسئلة الشائعة حول أبحاث سوق وقود السفن في الصين

ما هو الحجم الحالي لسوق وقود السفن في الصين؟

من المتوقع أن يسجل سوق وقود السفن في الصين معدل نمو سنوي مركب يزيد عن 4.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق وقود السفن في الصين؟

PetroChina Company Limited، Sinopec Fuel Oil Sales Co. Ltd، China Marine Bunker Co. Ltd.، Brightoil Petroleum (Holdings) Limited، Cosco Shipping Lines Co. Ltd. هي الشركات الكبرى العاملة في سوق وقود السفن في الصين.

ما هي السنوات التي يغطيها سوق وقود السفن في الصين؟

يغطي التقرير الحجم التاريخي لسوق وقود السفن في الصين للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق وقود السفن في الصين لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة وقود السفن في الصين

إحصائيات حصة سوق وقود السفن الصينية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل China Bunker Fuel توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.