حجم وحصة سوق ملابس الأطفال

تحليل سوق ملابس الأطفال من قبل Mordor Intelligence

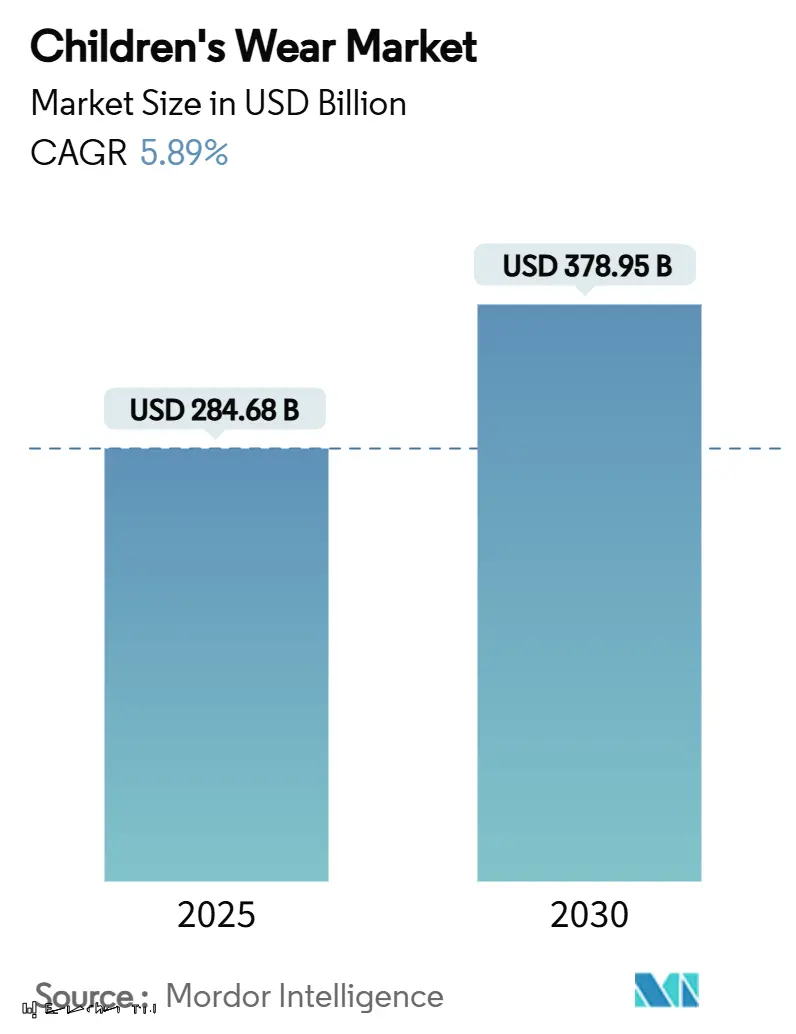

تقدر قيمة سوق ملابس الأطفال العالمية بـ 284.68 مليار دولار أمريكي في عام 2025، ومن المقرر أن ترتفع إلى 378.95 مليار دولار أمريكي بحلول عام 2030، مما يشير إلى معدل نمو سنوي مركب ثابت قدره 5.89%. يُدفع هذا النمو بالحاجة الأساسية لملابس الأطفال، والتي تعززها بروتوكولات السلامة الأكثر صرامة والدفع نحو الاستدامة. تضفي هذه الحاجة الأساسية على السوق مرونة، حتى عندما يشدد المستهلكون أحزمتهم على غير الأساسيات. تبرز منطقة آسيا والمحيط الهادئ كلاعب محوري، مدعومة بقاعدة التصنيع القوية، والطبقة المتوسطة الناشئة، والاحتضان السريع للبيع بالتجزئة الرقمي. يوجه اللاعبون في الصناعة الاستثمارات نحو الابتكارات التقنية، من الأقمشة الذكية والمواد الصديقة للبيئة إلى منصات التجارة الإلكترونية المتقدمة. تلبي هذه الخطوات الأذواق المتطلبة لآباء جيل الألفية والجيل Z، الذين يعطون الأولوية للمتانة والشفافية في سلسلة التوريد والرحلة التسويقية الخالية من المتاعب. علاوة على ذلك، في الأسواق الرئيسية مثل الولايات المتحدة والاتحاد الأوروبي والمناطق الآسيوية المهمة، يفضل الميل التنظيمي الشركات التي تمتلك أنظمة امتثال قوية، مما يخلق حواجز دخول هائلة للاعبين الجدد الأقل رسوخاً.

النقاط الرئيسية للتقرير

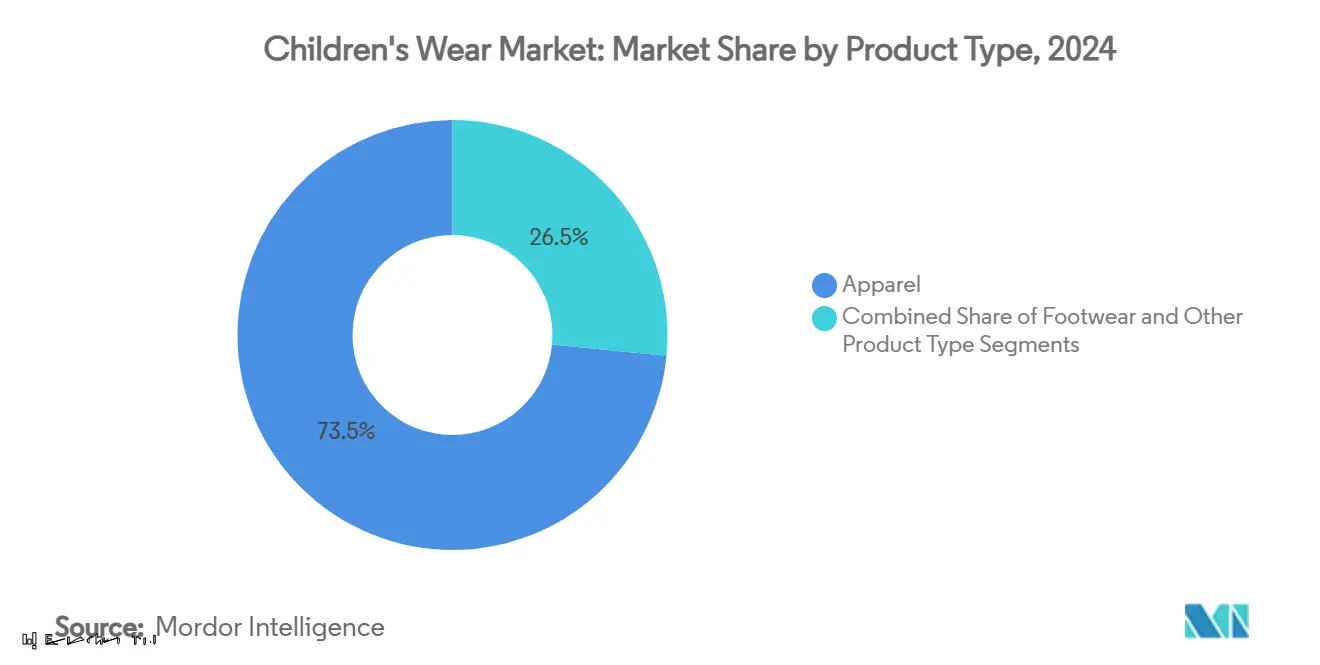

- حسب نوع المنتج، استحوذت الملابس على 73.47% من حصة الإيرادات في عام 2024؛ من المتوقع أن تتوسع الأحذية بمعدل نمو سنوي مركب قدره 6.28% حتى 2030.

- حسب الفئة العمرية، استحوذت فئة الأطفال (2-14 سنة) على 76.58% من حجم سوق ملابس الأطفال في عام 2024، بينما يتقدم قطاع الرضع/الأطفال الصغار بمعدل نمو سنوي مركب قدره 6.53%.

- حسب الفئة، استحوذ القطاع الشعبي على حصة 67.58% في عام 2024، ومن المتوقع أن يرتفع القطاع الفاخر بمعدل نمو سنوي مركب قدره 6.93%.

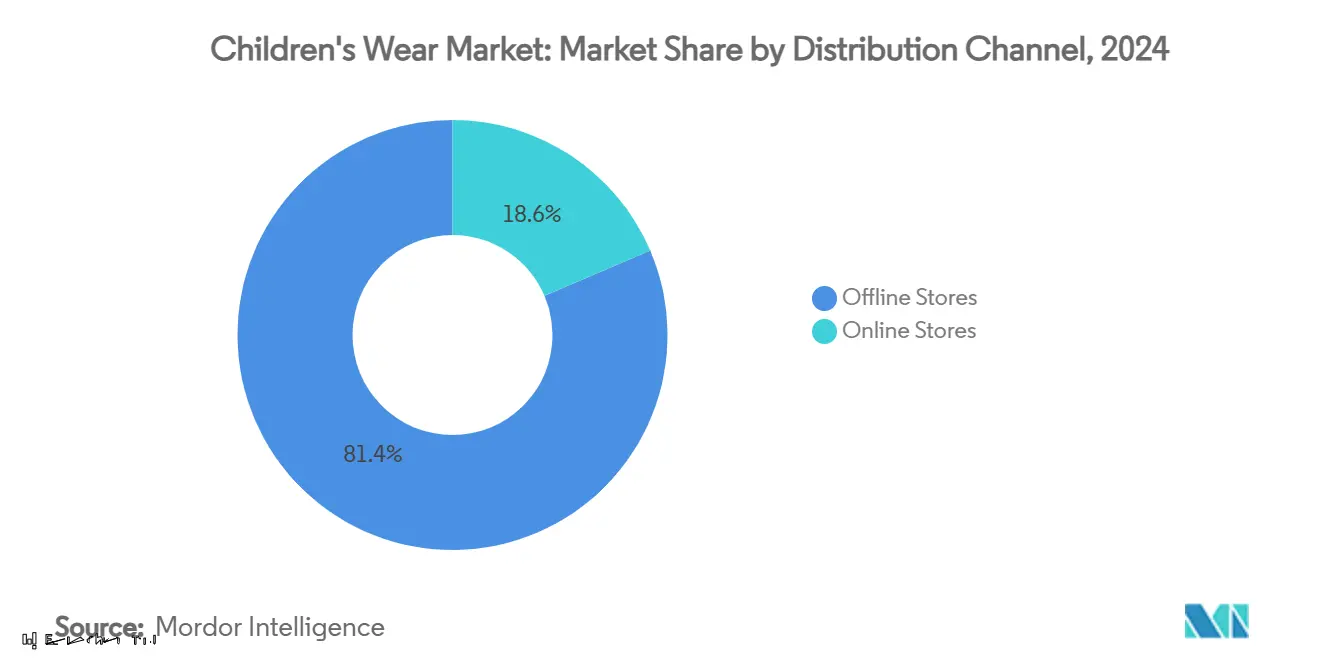

- حسب قناة التوزيع، سيطرت المتاجر التقليدية على 81.43% من حصة حجم سوق ملابس الأطفال في عام 2024، بينما من المقرر أن تنمو القنوات الإلكترونية بمعدل نمو سنوي مركب قدره 7.34%.

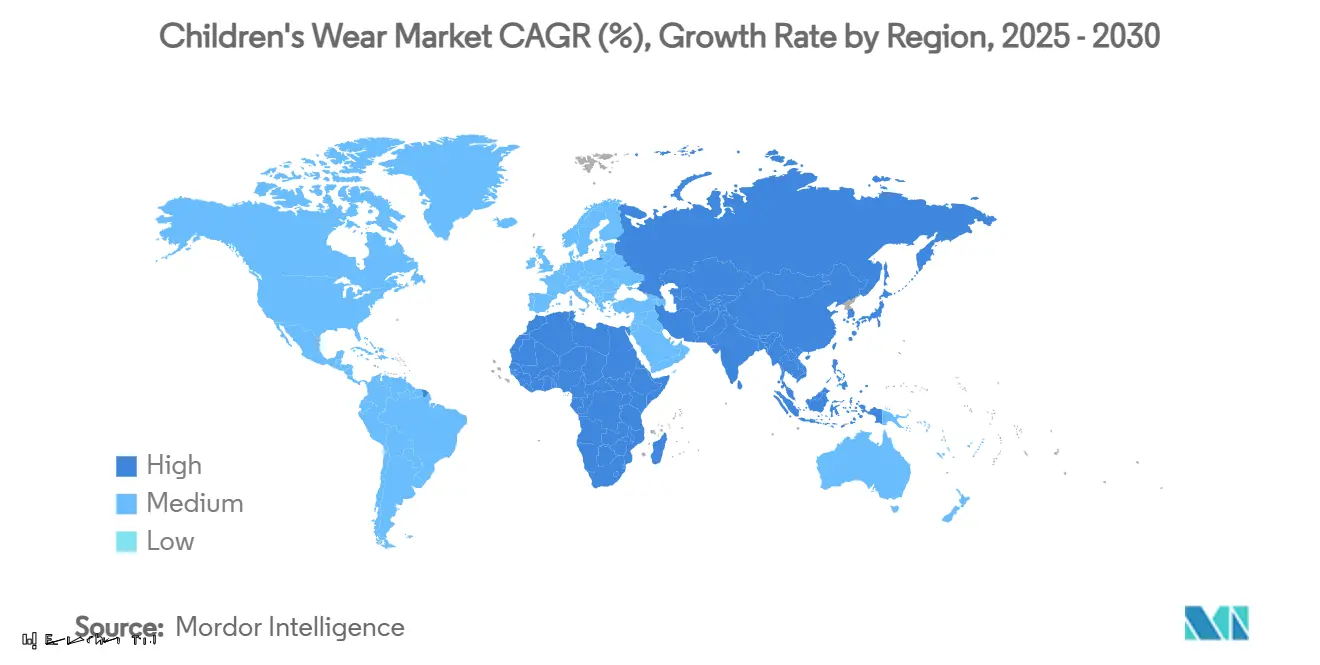

- حسب الجغرافيا، تقود منطقة آسيا والمحيط الهادئ سوق ملابس الأطفال، حيث تحتل حصة 39.69% في عام 2024 وتشهد أسرع نمو بمعدل نمو سنوي مركب قدره 7.65% متوقع حتى 2030.

اتجاهات ورؤى سوق ملابس الأطفال العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| دورة الاستبدال المتكررة بسبب النمو السريع والاستهلاك | +1.2% | عالمية، مع تأثير أعلى في آسيا والمحيط الهادئ وأمريكا الشمالية | قصيرة الأمد (≤ سنتان) |

| التركيز المتزايد على الجودة والمتانة والراحة | +0.9% | عالمية، قوية بشكل خاص في أوروبا وأمريكا الشمالية | متوسطة الأمد (2-4 سنوات) |

| الطلب المتزايد على الأقمشة المستدامة والصديقة للبيئة | +1.1% | أوروبا وأمريكا الشمالية في المقدمة، توسع إلى آسيا والمحيط الهادئ | طويلة الأمد (≥ 4 سنوات) |

| التطورات التقنية في المواد والإنتاج | +0.8% | عالمية، مع مراكز الابتكار في أوروبا وأمريكا الشمالية | متوسطة الأمد (2-4 سنوات) |

| تأثير تأييد المشاهير والتسويق | +0.6% | أمريكا الشمالية وأوروبا أساساً، متزايد في آسيا والمحيط الهادئ | قصيرة الأمد (≤ سنتان) |

| الشعبية المتزايدة لملابس الأطفال غير الرسمية والرياضية | +0.7% | عالمية، مع أقوى تبني في أمريكا الشمالية | متوسطة الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

دورة الاستبدال المتكررة بسبب النمو السريع والاستهلاك

يدفع النمو الجسدي السريع للأطفال نمطاً مميزاً في السوق في صناعة ملابس الأطفال، حيث يحدث استبدال الملابس بشكل أكثر تكراراً بكثير من القطاعات البالغة. خلال مراحل النمو الذروة، عادة ما يتجاوز الأطفال ملابسهم كل 6-12 شهراً، مما يؤسس دورة تجديد مستمرة تدعم نمو السوق. هذه الضرورة البيولوجية، مقترنة بالوعي المتزايد للوالدين بجودة الملابس ومعايير السلامة، تشكل ديناميكيات السوق عبر المناطق. إن تطبيق خطة التشغيل للسنة المالية 2024 لمفوضية سلامة المنتجات الاستهلاكية الأمريكية قد أدخل متطلبات سلامة أكثر صرامة لمنتجات الأطفال، بما في ذلك الملابس، مما يؤثر مباشرة على قرارات الشراء للمستهلكين ومعايير امتثال الصناع[1]المصدر: مفوضية سلامة المنتجات الاستهلاكية المتحدة، "خطة التشغيل"، www.cpsc.gov. تطور السوق لمعالجة هذه الأنماط من خلال حلول مبتكرة مثل خدمات ملابس الأطفال القائمة على الاشتراك، مما يوفر للوالدين تحديثات منتظمة لخزانة الملابس بينما يوفر للشركات تدفقات إيرادات يمكن التنبؤ بها. التأثير الاقتصادي مهم بشكل خاص في الأسر التي لديها أطفال متعددون، حيث تستلزم تحديثات خزانة الملابس المتزامنة مشتريات بالجملة، مما يخلق فرص كفاءة لكل من تجار التجزئة والصناع في إدارة المخزون والتوزيع.

التركيز المتزايد على الجودة والمتانة والراحة

تظهر سوق ملابس الأطفال تحولاً كبيراً في سلوك المستهلك، حيث يعطي الوالدون الأولوية بشكل متزايد لمتانة وراحة الملابس على اعتبارات السعر. ينبع هذا التحول من الوعي المتزايد بمعايير سلامة المنسوجات والاستدامة البيئية وتقييم القيمة طويلة المدى. يبحث الوالدون العاملون، بشكل خاص، عن ملابس تتحمل الأنشطة اليومية القاسية، وتحافظ على المظهر من خلال دورات غسيل متعددة، وتضمن راحة أطفالهم أثناء الارتداء المطول. إن تطبيق الاتحاد الأوروبي لتنظيم التصميم البيئي للمنتجات المستدامة قد وضع متطلبات متانة صارمة للمنسوجات، محاذياً فعلياً الأطر التنظيمية مع تفضيلات المستهلك المتطورة. يعكس النمو القوي للقطاع الفاخر بمعدل نمو سنوي مركب 6.93% الاستعداد المتزايد للوالدين للاستثمار في الملابس عالية الجودة التي تقدم راحة فائقة وارتداء ممتد. تتيح تقنيات الأقمشة المتقدمة، التي تدمج ميزات مثل قدرات امتصاص الرطوبة والعلاجات المقاومة للبقع، للصناع تبرير التسعير المتميز مع تقديم فوائد أداء ملموسة. التركيز على الراحة حفز الابتكارات في تقنيات البناء السلس والمواد المضادة للحساسية، المهمة بشكل خاص للرضع والأطفال الصغار ذوي البشرة الحساسة، مما يخلق فرص سوق متميزة للعلامات التجارية التي تستثمر في تقنيات المنسوجات المتطورة.

الطلب المتزايد على الأقمشة المستدامة والصديقة للبيئة

يدفع الوعي البيئي بين آباء جيل الألفية والجيل Z طلباً متسارعاً على خيارات ملابس الأطفال المستدامة، مما يخلق فرص سوق للعلامات التجارية التي تدمج بصدق الممارسات الصديقة للبيئة في جميع أنحاء سلاسل القيمة الخاصة بها. يمتد هذا الاتجاه إلى ما وراء تبني القطن العضوي ليشمل المواد المعاد تدويرها وعمليات التصنيع ذات الحلقة المغلقة وممارسات سلسلة التوريد الشفافة التي تتردد مع المستهلكين الواعين بيئياً. الحتمية الاستدامة تخلق فرصاً وتحديات، حيث أن المواد الصديقة للبيئة غالباً ما تتطلب تسعيراً مميزاً مع الحاجة لعمليات مصادر وشهادة متخصصة تزيد من التعقيد التشغيلي. قانون المناخ والمرونة في فرنسا يفرض الكشف عن التأثير البيئي لمنتجات المنسوجات، بما في ذلك معلومات الاستدامة وقابلية إعادة الاستخدام، مما يؤثر على خيارات المستهلك واستراتيجيات تموضع العلامة التجارية عبر الأسواق الأوروبية DLA Piper. يكتسب المتحركون الأوائل في ملابس الأطفال المستدامة تموضعاً تنافسياً مع تشديد المتطلبات التنظيمية عالمياً، بينما يخلق التركيز على الاستدامة فرصاً لنماذج أعمال مبتكرة بما في ذلك تأجير الملابس ومنصات إعادة البيع ومبادرات الاقتصاد الدائري التي تمدد دورات حياة المنتج.

التطورات التقنية في المواد والإنتاج

الابتكار في تقنية المنسوجات يمكن تطوير الأقمشة الذكية وملابس الأطفال الموجهة للأداء التي تتعامل مع الاحتياجات الوظيفية مع الحفاظ على معايير الراحة والسلامة للاستخدام الطفولي. تتضمن عمليات التصنيع المتقدمة خيوط موصلة للمراقبة الصحية، مع أقمشة محاكة ذكية تمكن المراقبة الفسيولوجية في تطبيقات الرعاية الصحية للأطفال. تشمل تطورات الإنتاج أنظمة القطع الآلي وتقنيات الحياكة ثلاثية الأبعاد وقدرات الطباعة الرقمية التي تسمح بالتخصيص الجماعي مع تقليل النفايات ووقت الإنتاج، معالجة الاهتمامات البيئية والطلب على المنتجات المخصصة. هذه التطورات التقنية تمكن العلامات التجارية من التميز من خلال ميزات الأداء مثل تنظيم درجة الحرارة وحماية الأشعة فوق البنفسجية والخصائص المضادة للميكروبات، ملبية احتياجات الوالدين المهتمين بالصحة الذين يبحثون عن فوائد وظيفية في ملابس الأطفال. تنفيذ تقنيات الصناعة 4.0 في التصنيع يخلق أنظمة إنتاج متجاوبة تتكيف مع تفضيلات المستهلك وأنماط الطلب الموسمية، مما يقلل من مخاطر المخزون ويحسن كفاءة سلسلة التوريد.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| اتجاهات الأزياء المتغيرة بسرعة والموسمية | -0.8% | عالمية، حادة بشكل خاص في الأسواق المتطلعة للأزياء | قصيرة الأمد (≤ سنتان) |

| تكاليف الإنتاج العالية للمواد المستدامة والآمنة | -0.6% | عالمية، مع تأثير أعلى في الأسواق الحساسة للتكلفة | متوسطة الأمد (2-4 سنوات) |

| اختراق المنتجات المقلدة ومنخفضة الجودة | -0.5% | عالمية، مُركزة في القنوات الإلكترونية والأسواق الناشئة | طويلة الأمد (≥ 4 سنوات) |

| تقلبات الطلب الموسمية ومخاطر المخزون | -0.4% | عالمية، مع اختلافات إقليمية في الأنماط الموسمية | قصيرة الأمد (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

اتجاهات الأزياء المتغيرة بسرعة والموسمية

التطور السريع لاتجاهات أزياء الأطفال، المدفوع بمنصات وسائل التواصل الاجتماعي مثل Instagram وTikTok، إلى جانب التأثير المشاهير، يخلق تحديات معقدة في إدارة المخزون لصناع وتجار تجزئة ملابس الأطفال. دورات الشراء الموسمية التقليدية يجري تعطيلها حيث أن اتجاهات أزياء الأطفال تتحول الآن بشكل أكثر تكراراً، مع ظهور واختفاء الاتجاهات الدقيقة في غضون أشهر. هذا التقلب في السوق يؤثر بشكل كبير على تخطيط الإنتاج وقرارات المخزون، خاصة في القطاع الفاخر حيث يبحث الوالدون بشكل متزايد عن خيارات متطلعة للأزياء تحاكي الأنماط المعاصرة للبالغين. يواجه تجار التجزئة ضغطاً إضافياً حيث يجب عليهم الالتزام بالمخزون قبل عدة أشهر من فترات البيع دون قدرات دقيقة للتنبؤ بالطلب. التأثير المتزايد للمنصات الرقمية ومؤثري وسائل التواصل الاجتماعي يمكن أن يشعب بسرعة أنماط أو منتجات محددة، لكن هذه الديناميكية نفسها تسرع أيضاً تقادم الاتجاهات، مما يترك تجار التجزئة غالباً مع مخزون زائد يتطلب تخفيضات كبيرة، مما يؤثر في النهاية على هوامش ربحهم والأداء المالي.

تكاليف الإنتاج العالية للمواد المستدامة والآمنة

التكاليف الأعلى المرتبطة بالمواد العضوية المعتمدة والمعاد تدويرها والمتوافقة مع السلامة تقيد الوصول للسوق، خاصة في القطاعات الحساسة للسعر والأسواق الناشئة حيث التكلفة تبقى العامل الأساسي للشراء. شراء المواد المستدامة يتطلب سلاسل توريد متخصصة وعمليات شهادة تزيد من التعقيد التشغيلي والنفقات. إضافة لذلك، المواد المتوافقة مع السلامة يجب أن تخضع لاختبارات صارمة، مما يمدد الجداول الزمنية لتطوير المنتج والتكاليف. تنظيمات REACH للاتحاد الأوروبي بشأن المواد الخطرة في المنسوجات، المطبقة في نوفمبر 2020، تتطلب اختبار امتثال إجباري، مما يزيد من تكاليف الإنتاج مع ضمان سلامة الطفل[2]المصدر: المفوضية الأوروبية، "قيود الوصول"، www.commission.europa.eu. الشركات يجب أن توازن مبادرات الاستدامة مع التنافسية السعرية، خاصة عند المنافسة ضد البدائل منخفضة السعر التي قد لا تلبي المتطلبات البيئية أو السلامة المعادلة. فجوة السعر بين المواد التقليدية والمستدامة تخلق انقسامات في السوق حيث العلامات التجارية الفاخرة يمكنها دمج تكاليف مواد أعلى، بينما صناع السوق الشعبي يواجهون تحديات في الحفاظ على التسعير المعقول، مما قد يقيد التبني واسع النطاق للممارسات المستدامة في الصناعة.

تحليل القطاعات

حسب نوع المنتج: هيمنة قطاع الملابس

يحتل قطاع الملابس حصة سوقية 73.47% في عام 2024، مهيمناً على سوق ملابس الأطفال من خلال دوره الأساسي في توفير احتياجات الملابس اليومية. تأتي هذه المكانة القيادية من مجموعة المنتجات الواسعة للقطاع، بما في ذلك القمصان والسراويل والملابس الداخلية والملابس الخارجية التي تشكل أساس خزائن ملابس الأطفال. تنبع قوة القطاع من الطلب المستمر المدفوع بأنماط نمو الأطفال والتغيرات الموسمية والاستخدام المنتظم من الأنشطة اليومية. المبادرات الحكومية الداعمة لرفاهية الأسرة، بما في ذلك برامج مدينة نيويورك للإسكان المعقول ورعاية الأطفال، تساعد في الحفاظ على مستويات إنفاق ثابتة على الملابس. بينما قطاع الملابس ناضج، فإنه يستمر في التطور من خلال المواد المستدامة والتطورات التقنية وخيارات التخصيص التي تلبي مطالب المستهلك للمنتجات المخصصة والمستدامة[3]المصدر: مدينة نيويورك، "العمدة آدامز يضع أجندة طموحة لجعل مدينة نيويورك أفضل مكان لتربية عائلة في خطاب الولاية الرابع للمدينة"، www.nyc.gov.

يتوقع قطاع الأحذية معدل نمو سنوي مركب 6.28% حتى 2030، وهو أعلى معدل نمو في سوق ملابس الأطفال. ينبع هذا النمو من زيادة مشاركة الشباب في الرياضة، وارتفاع شعبية الملابس الرياضية، والوعي المتزايد للوالدين بدور الأحذية المناسبة في تطوير الطفل. يخصص الوالدون المزيد من الموارد للأحذية المتخصصة التي تدعم أنماط الحياة النشطة وتتعامل مع احتياجات الصحة العظمية. يستفيد توسع القطاع من التطورات في تقنية التوسيد وأنظمة الدعم والمواد التي تحسن الأداء مع تلبية المتطلبات التطويرية المحددة للأطفال. العلامات التجارية الرياضية تقوي مكانتها في السوق من خلال برامج الرياضة الشبابية، بناء علاقات العلامة التجارية المبكرة. الفهم المتزايد لأهمية صحة القدم في الطفولة يخلق فرص سوق للعلامات التجارية التي تدمج الخبرة الطبية والمبادئ العظمية في تصاميمها.

ملاحظة: حصص القطاعات الفردية متوفرة عند شراء التقرير

حسب الفئة العمرية: قيادة قطاع الأطفال

يحتل قطاع الأطفال (2-14 سنة) حصة سوقية 76.58% في عام 2024، مدفوعاً بالمدى العمري الواسع واحتياجات المنتجات المتنوعة عبر مراحل التطوير. بروز القطاع ينتج من متطلبات الملابس الشاملة التي تمتد عبر مراحل نمو متعددة، كل منها تحتاج أحجام وتصميم ووظيفة محددة تولد أنماط شراء مستمرة. التأثير المتزايد للأطفال في قرارات الشراء، مقترناً بتطوير تفضيلات الأناقة، يمكن العلامات التجارية من تأسيس روابط مع المستهلكين الصغار مع تلبية احتياجات الوالدين للملابس المتينة والفعالة من ناحية التكلفة. التطويرات في البنية التحتية، مثل استثمار كارولينا الشمالية بـ 26.8 مليون دولار أمريكي في التعليم المبكر ومرافق المدارس، تخلق بيئات تتطلب ملابس مناسبة للأنشطة التعليمية والاجتماعية[4]المصدر: مكتب ميزانية الولاية والإدارة، "الميزانية الموصى بها للحاكم شتاين"، www.osbm.nc.gov. يغطي القطاع فئات ملابس متنوعة، بما في ذلك الزي المدرسي والملابس الرياضية والملابس الرسمية والملابس العادية، مما يوفر فرص شراء موسمية متعددة.

ينمو قطاع الرضع/الأطفال الصغار (تحت سنتين) بمعدل نمو سنوي مركب 6.53% حتى 2030، مدعوماً بالإنفاق المتزايد للوالدين وارتفاع معدلات الولادة في الأسواق الناشئة. عادة ما يخصص الوالدون ميزانيات أعلى لملابس الرضع، مركزين على المواد عالية الجودة وميزات السلامة والراحة لهذه المجموعة العمرية الحساسة. يكتسب القطاع زخماً كبيراً من تقاليد الهدايا المرتبطة بالولادة، مولداً طلباً يتجاوز مشتريات الأسرة المباشرة ويدعم نقاط سعر أعلى. الأطر التنظيمية، مثل قوانين سلامة المنتجات المعدلة في اليابان التي تركز على ملابس الأطفال دون ثلاث سنوات، تضع معايير سلامة صارمة تفيد الصناع الراسخين مع ضوابط الجودة الشاملة. أنماط الشراء للقطاع تظهر أن أفراد الأسرة ومقدمي الهدايا غالباً ما يختارون العلامات التجارية المعروفة والمنتجات الفاخرة، مما يخلق فرصاً في قطاعات السوق الفاخرة والممتازة.

حسب قناة التوزيع: هيمنة المتاجر التقليدية

تحتل المتاجر التقليدية حصة سوقية 81.43% في عام 2024، حيث يعطي الوالدون الأولوية للفحص الجسدي لجودة ملابس الأطفال والمقاس وميزات السلامة. هيمنة البيع بالتجزئة الفيزيائي تنبع من حاجة الوالدين لتقييم جودة القماش وتفاصيل البناء ودقة الحجم من خلال الفحص المباشر. المتاجر الفيزيائية توفر توفر منتج فوري، وتزيل تأخيرات الشحن، وتمكن تجارب التجريب التي تقلل من أخطاء الحجم للأطفال النامين. القناة التقليدية تستفيد من شبكات البيع بالتجزئة الراسخة وموظفي المبيعات المعرفيين لمساعدة الحجم والتجارب التسويقية التفاعلية. البيع بالتجزئة التقليدي يعمل أيضاً كمنصة اكتشاف منتج حيث العرض المرئي والترويج داخل المتجر يعرف الوالدين على العلامات التجارية والمنتجات الجديدة.

تتوقع المتاجر الإلكترونية معدل نمو سنوي مركب 7.34% حتى 2030، مدعومة بالراحة ومجموعة المنتجات الموسعة والتسعير التنافسي ومنصات التسوق الرقمية المحسنة. النمو يعكس التبني المتزايد من قبل الوالدين الرقميين الأصليين الذين يبحثون عن تجارب متعددة القنوات المتكاملة. القنوات الإلكترونية تمكن علاقات مباشرة بين العلامة التجارية والمستهلك، والتسويق المستهدف، ورؤى العملاء المدفوعة بالبيانات مع تقليل تكاليف التوزيع. التغيرات التنظيمية تؤثر على المبيعات الإلكترونية، كما يتضح من تطبيق كوريا الجنوبية لمتطلبات شهادة السلامة لمنتجات الأطفال المباعة إلكترونياً. المنصات الرقمية تدعم نماذج أعمال جديدة بما في ذلك خدمات الاشتراك وحلول التجريب الافتراضي والتوصيات المدعومة بالذكاء الاصطناعي التي تحسن تجربة العميل وتقلل من الإرجاعات.

حسب الفئة: نطاق السوق الشعبي

يسيطر قطاع السوق الشعبي على حصة 67.58% في عام 2024، مما يعكس الطبيعة الحساسة للسعر لمشتريات ملابس الأطفال. احتياجات الاستبدال المتكررة تدفع سلوك البحث عن القيمة بين الوالدين المهتمين بالتكلفة الذين يديرون ميزانيات الأسر. تنبع هذه الهيمنة من أنماط النمو السريع للأطفال، مما يجعل الوصولية المالية اعتباراً أساسياً للعائلات التي تشتري عناصر متعددة عبر مواسم ومناسبات مختلفة. يستفيد قطاع السوق الشعبي من شبكات التوزيع الواسعة واقتصاديات الحجم في التصنيع وخطوط المنتجات المبسطة التي تحافظ على معايير جودة مقبولة للاستخدام اليومي. المبادرات الحكومية الداعمة للعائلات العاملة، بما في ذلك برامج رعاية الأطفال المدعومة، تساعد في الحفاظ على قوة الشراء للمستهلك للعناصر الأساسية مثل ملابس الأطفال. قوة السوق الشعبي تعكس قدرة تجار التجزئة على تقديم حلول خزانة ملابس كاملة بنقاط سعر متاحة، مما يمكن الوالدين من شراء ملابس منسقة ومجموعات موسمية ضمن قيود الميزانية.

ينمو القطاع الفاخر بمعدل نمو سنوي مركب 6.93% حتى 2030، مما يشير إلى الاستعداد المتزايد للمستهلك للاستثمار في ملابس الأطفال عالية الجودة والمستدامة والمتقدمة تقنياً. يعكس هذا النمو الاستقطاب السوقي حيث الوالدون المتعلمون والموسرون يختارون العروض الفاخرة التي توفر مواد فائقة وميزات مبتكرة وفوائد بيئية. توسع القطاع الفاخر يتوافق مع ارتفاع الدخول المتاحة في الأسواق الرئيسية والوعي المتزايد بسلامة المنسوجات والتأثير البيئي وقيمة دورة حياة المنتج بين المستهلكين الباحثين عن القيمة طويلة المدى. التطورات التنظيمية الأوروبية، بما في ذلك متطلبات تقارير الاستدامة ومعايير السلامة الكيميائية، تفيد العلامات التجارية الفاخرة مع قدرات الامتثال المتقدمة وسلاسل التوريد الشفافة. تستخدم العلامات التجارية الفاخرة أوراق اعتماد الاستدامة والمواد المبتكرة والتصميم المتفوق والتوزيع الحصري لتأسيس أقساط السعر مع بناء ولاء العلامة التجارية بين المستهلكين المركزين على الجودة.

التحليل الجغرافي

تحتل آسيا والمحيط الهادئ على 39.69% من سوق ملابس الأطفال العالمي في عام 2024 وتنمو بمعدل نمو سنوي مركب 7.65% حتى 2030. هيمنة المنطقة تنبع من قدراتها التصنيعية والسكان الطبقة المتوسطة النامية والدخول المتاحة المتزايدة والسياسات الحكومية الداعمة في إنتاج المنسوجات ورفاهية الأسرة. ضمن الآسيان، تُظهر اقتصاديات CLMV (كمبوديا، لاوس، ميانمار، فيتنام) وجوداً تصنيعياً كبيراً، مع قطاع الملابس في كمبوديا يشكل 70% من إجمالي صادراتها. ومع ذلك، تواجه هذه الأسواق تحديات بما في ذلك التبعية لاستيراد المواد الخام والحاجة للتحديث التقني. اللوائح الإقليمية للسلامة، مثل شهادة KC في كوريا الجنوبية وقوانين سلامة المنتجات في اليابان، تفضل الصناع مع أنظمة الجودة الراسخة. نمو المنطقة معزز بمعدلات الولادة العالية والتحضر المتزايد، مما يدفع الطلب على منتجات الأطفال ذات العلامة التجارية.

تحافظ أمريكا الشمالية على مكانة سوق مستقرة من خلال قوة الشراء العالية للمستهلك واللوائح الصارمة للسلامة وشبكات البيع بالتجزئة المتطورة. معايير مفوضية سلامة المنتجات الاستهلاكية الأمريكية تخلق بيئة منظمة تفيد الشركات مع أنظمة امتثال قوية. الدعم الحكومي لرفاهية الأسرة، بما في ذلك تمويل رعاية ولتعليم الأطفال، يضمن الإنفاق المستمر للمستهلك على منتجات الأطفال ويساهم في استقرار السوق من خلال تعزيز الأمان المالي للعائلة.

تضع أوروبا المعايير العالمية للصناعة من خلال لوائح الاستدامة والسلامة الشاملة، بما في ذلك متطلبات جواز سفر المنتج الرقمي وبروتوكولات السلامة الكيميائية. تخلق هذه اللوائح مزايا للعلامات التجارية الأوروبية مع أنظمة الامتثال المتقدمة مع التأثير على ممارسات التصنيع العالمية. التركيز البيئي للمنطقة يخلق فرصاً للعلامات التجارية التي تستخدم مواد صديقة للبيئة وسلاسل توريد شفافة. الشرق الأوسط وأفريقيا يُظهران إمكانية نمو كبيرة، مدفوعة بالسكان الصغار والدخول المتزايدة. توسع سوق الأزياء في السعودية، المدعوم بمبادرات رؤية 2030، يدل على تطوير المنطقة من خلال ترويج العلامة التجارية المحلية وزيادة الإنفاق الاستهلاكي في ملابس الأطفال.

المشهد التنافسي

سوق ملابس الأطفال مُجزأ للغاية ويتضمن مزيجاً متنوعاً من اللاعبين العالميين، بما في ذلك Carter's Inc. وNike Inc. ومجموعة Adidas وThe Gap Inc. ومجموعة H&M. تميز هذه الشركات نفسها من خلال تطوير المنتجات المبتكر، خاصة في خطوط الملابس المستدامة والصديقة للبيئة التي تدمج المتانة مع الأناقة. تشمل استراتيجيات توسع السوق نهجاً متكاملاً، يوازن شبكات متاجر البيع بالتجزئة التقليدية مع منصات التجارة الإلكترونية القوية لتلبية تفضيلات التسوق المتطورة للمستهلك.

يُظهر كل لاعب رئيسي نُهج سوق مميزة متماشية مع نقاط قوتهم الأساسية. تحافظ Carter's Inc. على قيادتها في السوق الأمريكية الشمالية من خلال شبكة بيع بالتجزئة واسعة وتقدير قوي للعلامة التجارية في قطاعات الرضع والأطفال الصغار. عمالقة الملابس الرياضية Nike وAdidas يهيمنون على فئة الملابس الرياضية للشباب، مستفيدين من الشراكات الاستراتيجية والتأييدات. هذا مُوضح بتعاون Foot Locker-Nike-Jordan Brand في فبراير 2024، الذي يقوي تفاعل الشباب في الرياضة مع توسيع الوصول للسوق.

يُظهر السوق استجابة ديناميكية لاتجاهات المستهلك، خاصة في قطاعات ملابس الأطفال الفاخرة المتأثرة بوسائل التواصل الاجتماعي والمنصات الرقمية. تستثمر الشركات في الابتكارات التقنية لتعزيز تجربة العميل، منفذة قدرات التجريب الافتراضي وأنظمة الصورة الرمزية ثلاثية الأبعاد وواجهات تسوق إلكتروني متطورة. هذه المبادرات الرقمية تكمل شبكات البيع بالتجزئة الفيزيائية الراسخة، خالقة وجوداً سلساً متعدد القنوات في السوق.

رواد صناعة ملابس الأطفال

-

Carter's Inc.

-

Nike Inc.

-

مجموعة Adidas

-

The Gap Inc.

-

مجموعة H&M

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- أبريل 2025: أطلقت Rag & Bone جينز بنطلون رياضي فيروسي للأطفال، يتضمن خط Miramar المصنوع من قماش قطني تيري فائق النعومة وقابل للتنفس مع طباعات دنيم واقعية للغاية تبدو مثل الجينز الحقيقي لكنها تشعر مثل البنطلونات الرياضية. وفقاً للعلامة التجارية، هذه الأنماط الودودة للأطفال، بما في ذلك الجوغرز والبنطلونات الواسعة، تقدم راحة ملابس الاسترخاء مع مظهر الدنيم، مما يجعلها مثالية للقاءات اللعب والنزهات العائلية.

- مارس 2025: أطلقت Janie and Jack مجموعة أطفال محدودة الإصدار مع سيرينا وليامز لربيع 2025، مستوحاة من حبها للعائلة وابنتيها أولمبيا وأديرا، اللتين تشاركان أيضاً في الحملة. تتضمن المجموعة ملابس جاهزة للمنتجع وملابس السباحة والإكسسوارات بألوان جريئة وتصاميم أومبريه مستوحاة من غروب الشمس للأطفال حتى 12 سنة.

- مارس 2025: أطلقت Vogue Williams علامة Gen لملابس الأطفال على منصات M&S وNext الرقمية، مقدمة مجموعة للجنسين للأعمار 2-8 تؤكد على التنوع والمتانة والتصميم الخالد مع ألوان جريئة وطباعات ممتعة.

- مارس 2025: أطلقت Reebok مجموعة أحذية رياضية مرحة من Sesame Street للأطفال، تتضمن خمسة أنماط فريدة مستوحاة من الشخصيات المحبوبة مثل Elmo وCookie Monster وAbby Cadabby وBig Bird، بأسعار تتراوح من 50 إلى 60 دولار أمريكي. وفقاً للعلامة التجارية، تشمل المجموعة تصاميم نابضة بالحياة مثل Club C Revenge وClassic Nylon Elmo، مدمجة الراحة والعناصر التعليمية والتفاصيل الغريبة مثل شارات الشخصيات وبطانات الجوارب ذات الطابع الخاص.

نطاق تقرير سوق ملابس الأطفال العالمية

ملابس الأطفال مُصممة خصيصاً للعب والراحة باستخدام القطن أو الجوارب أو أقمشة مريحة أخرى.

سوق ملابس الأطفال مُقسم حسب النوع وقناة التوزيع والجغرافيا. حسب النوع، السوق مُقسم إلى الملابس والأحذية وأنواع المنتجات الأخرى. حسب قناة التوزيع، السوق مُقسم إلى متاجر البيع بالتجزئة التقليدية ومتاجر البيع بالتجزئة الإلكترونية. حسب الجغرافيا، السوق مُقسم إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

لكل قطاع، تم إجراء تحجيم السوق والتوقع بناءً على القيمة (بمليون دولار أمريكي).

| الملابس |

| الأحذية |

| أنواع المنتجات الأخرى |

| الرضع/الأطفال الصغار (تحت سنتين) |

| الأطفال (2 - 14 سنة) |

| شعبي |

| فاخر |

| المتاجر التقليدية |

| المتاجر الإلكترونية |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الملابس | |

| الأحذية | ||

| أنواع المنتجات الأخرى | ||

| حسب الفئة العمرية | الرضع/الأطفال الصغار (تحت سنتين) | |

| الأطفال (2 - 14 سنة) | ||

| حسب الفئة | شعبي | |

| فاخر | ||

| حسب قناة التوزيع | المتاجر التقليدية | |

| المتاجر الإلكترونية | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هي القيمة الحالية لسوق ملابس الأطفال؟

السوق مُقدر بـ 284.68 مليار دولار أمريكي في عام 2025.

كم سرعة نمو مبيعات ملابس الأطفال عالمياً؟

من المتوقع أن ترتفع الإيرادات بمعدل نمو سنوي مركب 5.89%، لتصل إلى 378.95 مليار دولار أمريكي بحلول 2030.

أي منطقة تساهم أكثر في إيرادات ملابس الأطفال؟

آسيا والمحيط الهادئ تقود بـ 39.69% من مبيعات 2024 وهي أيضاً المنطقة الأسرع نمواً بمعدل نمو سنوي مركب 7.65%.

أي فئة منتج تتوسع بأسرع؟

من المتوقع أن تسجل الأحذية أعلى معدل نمو سنوي مركب بـ 6.28% حتى 2030 بسبب ارتفاع الرياضة الشبابية وتبني الملابس الرياضية.

آخر تحديث للصفحة في: