تحليل سوق محطات الطاقة الأسيرة

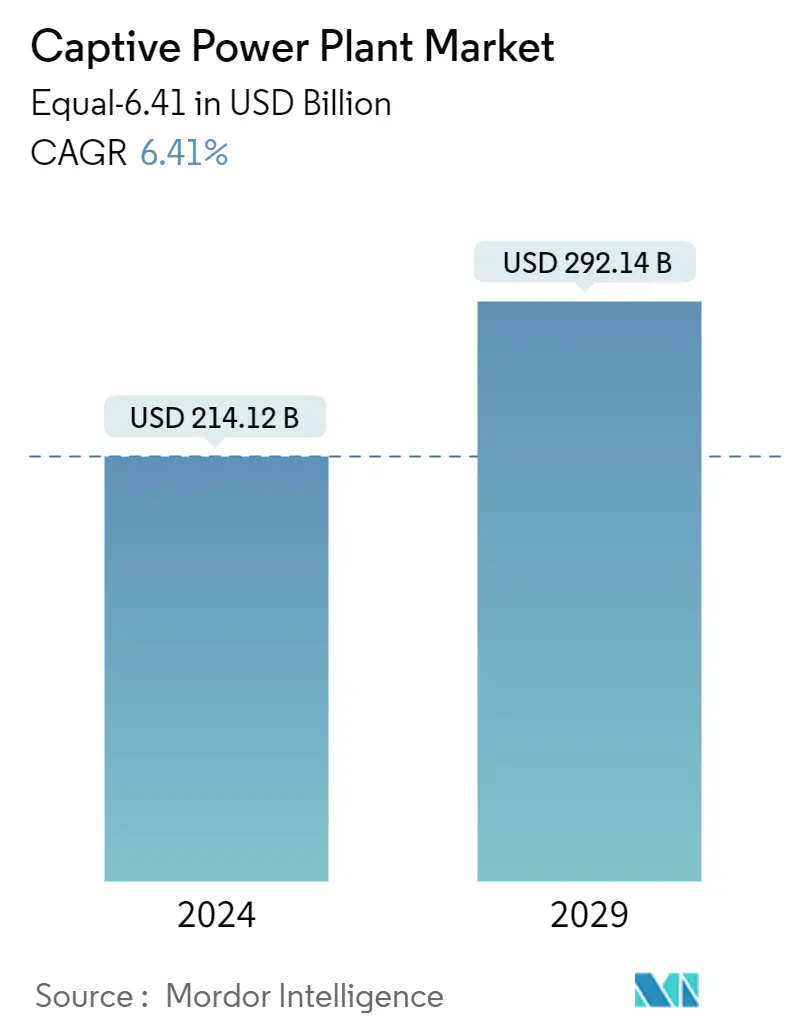

من المتوقع أن ينمو حجم سوق محطات الطاقة الأسيرة من حيث 6.41 من 214.12 مليار دولار أمريكي في عام 2024 إلى 292.14 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.41٪ خلال الفترة المتوقعة (2024-2029).

- على المدى المتوسط، على الرغم من أن صناعة توليد الطاقة راسخة في معظم البلدان، فإن القيود التي تفرضها المرافق على توفير طاقة عالية الجودة على مدار الساعة للمستخدمين الصناعيين تجبر الصناعات على إنشاء محطات طاقة أسيرة. علاوة على ذلك، فإن الموقع البعيد لبعض هذه الصناعات وعدم موثوقية إمدادات الطاقة (خاصة في البلدان النامية والمتخلفة) هي العوامل التي تشجع على تركيب محطات الطاقة الأسيرة.

- ومن ناحية أخرى، فإن ارتفاع النفقات الرأسمالية والتشغيلية يحد من نمو محطات الطاقة الأسيرة في المناطق المتخلفة في جميع أنحاء العالم.

- ومع ذلك، من المتوقع أن يوفر توسع الصناعات كثيفة الاستهلاك للطاقة في البلدان الأفريقية مثل نيجيريا وأنجولا وغانا فرصة كبيرة لمصنعي ومطوري معدات محطات الطاقة في المستقبل القريب.

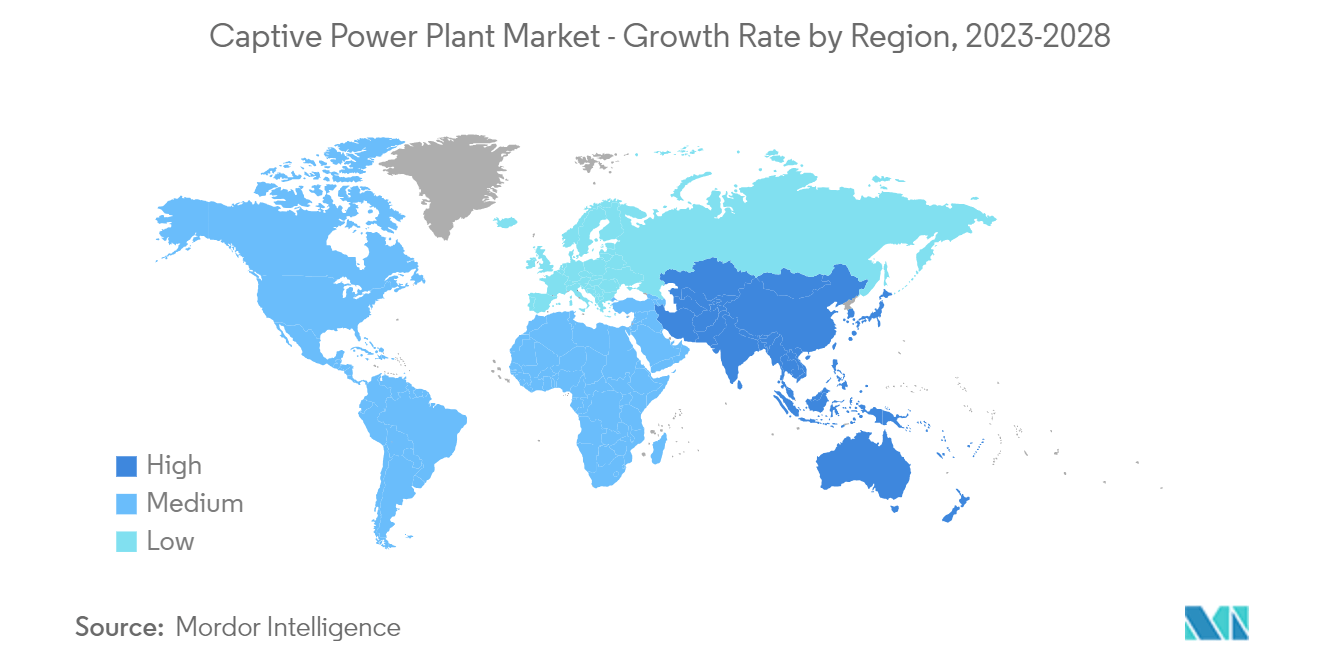

- سيطرت منطقة آسيا والمحيط الهادئ على سوق محطات الطاقة الأسيرة، حيث يأتي معظم الطلب من الصين والهند واليابان.

اتجاهات سوق محطات الطاقة الأسيرة

صناعة الصلب لها حصة كبيرة في السوق

- من المهم جدًا أن يكون لديك مصدر طاقة موثوق به عند تشغيل مصنع صلب واسع النطاق. يختلف نظام توزيع الطاقة في مصنع الصلب عن أي مصنع صناعي آخر بسبب طبيعة الحمل وحجمه. من المعروف أن مصانع الصلب المتكاملة واسعة النطاق تتكون من مجموعة متنوعة من مصانع المعالجة والمصانع غير المعالجة والخدمات والمرافق.

- نظرًا لأن مصانع الصلب عبارة عن مصانع معالجة مستمرة تتطلب نفقات رأسمالية عالية، فيجب النظر إلى تصميم شبكة الطاقة من منظور الأهمية لضمان معالجة أي احتمال مثل فشل طاقة الشبكة، وفشل معدات الطاقة، واضطرابات نظام الطاقة الداخلية بسبب سوء جودة الطاقة بشكل مناسب. لا يمكن للقيود المفروضة على اختيار وحجم المعدات والملحقات أن تؤدي إلى أضرار رأسمالية هائلة مرتبطة بخسارة مالية نتيجة لفقد الإنتاج، مما يؤدي إلى أضرار رأسمالية ضخمة.

- علاوة على ذلك، فإن جزءًا كبيرًا من الحياة الحديثة يتكون من الفولاذ. تتطلب البنية التحتية والمباني والآلات والمعدات الكهربائية والسيارات والمنتجات المختلفة، من تجهيزات المطابخ إلى الأثاث، كميات كبيرة من الحديد والصلب. وتشير التقديرات إلى أن الطلب على الصلب سيزيد بمقدار خمس مرات بحلول عام 2050.

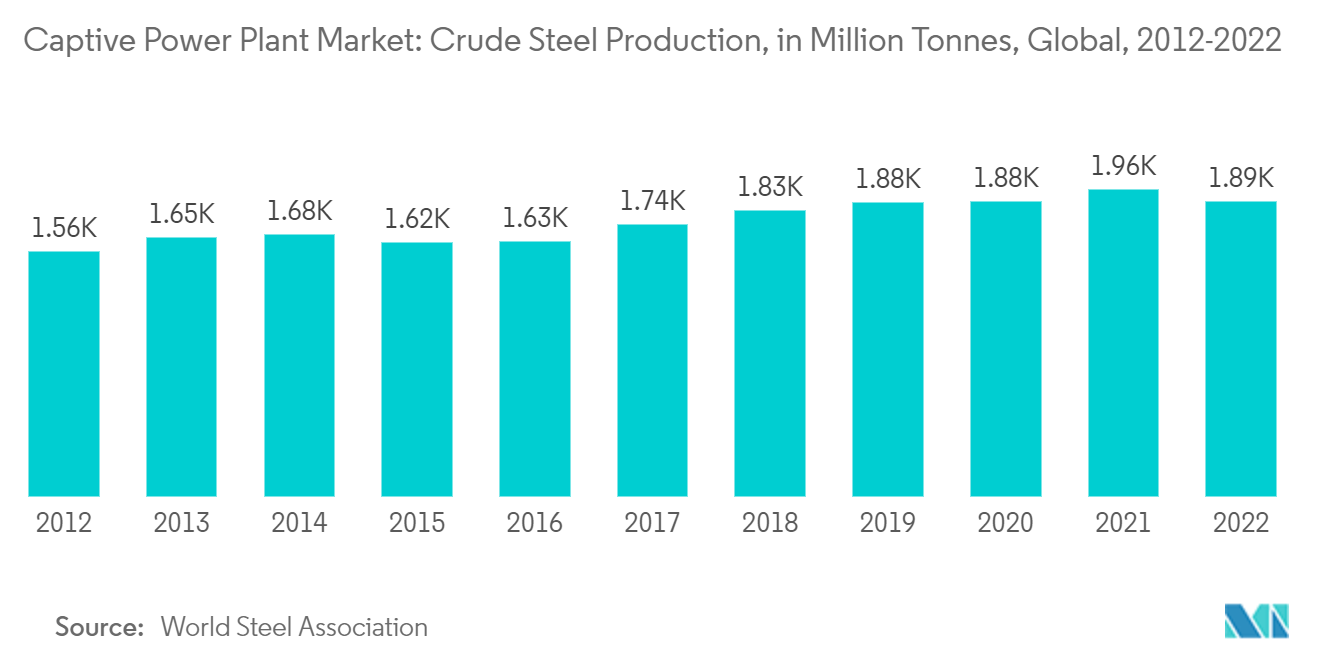

- لقد بنى العالم قدرة هائلة على إنتاج الحديد والصلب أثناء عملية التحديث. ووفقا للجمعية العالمية للصلب، في عام 2022، بلغ إنتاج الصلب حوالي 1885 مليون طن، بزيادة قدرها حوالي 20.6٪ عن عام 2012.

- ونتيجة للسياسات المختلفة، سيتم تشجيع التصنيع المحلي من خلال توسيع قاعدة التصنيع، وتبادل المعرفة، وتطوير المنتجات، ونقل التكنولوجيا من خلال عملية تعاون متعددة الأطراف.

- على سبيل المثال، في أكتوبر 2022، أعلنت شركة AMNS India، وهي إحدى شركات ArcelorMittal، عن استثمار بقيمة 7.62 مليار دولار أمريكي في مصنع Hazira للصلب التابع لها في الهند. ومن المتوقع أن يؤدي هذا الاستثمار إلى زيادة الطاقة الإنتاجية للمصنع إلى 15 مليون طن، والتي تبلغ حاليا 9 ملايين طن. بالإضافة إلى ذلك، سيشمل الاستثمار تركيب تقنيات جديدة لصناعة الصلب، وإنشاء آلات العصر الجديد، وتوسيع عروض المنتجات.

- وفي يوليو 2022، اتفقت شركة Krakatau Steel الإندونيسية وشركة POSCO Holdings الكورية الجنوبية على استثمار 3.5 مليار دولار أمريكي في توسيع طاقتهما الإنتاجية للصلب في إندونيسيا. وسيتم زيادة الطاقة الإنتاجية لشركة KRAKATAU POSCO للمنتجات الأولية والنهائية إلى 10 ملايين طن سنويًا بموجب الاتفاقية. واعتبارًا من عام 2023، يشمل التوسع تصنيع حديد السيارات للسيارات الكهربائية.

- وبالنظر إلى التطورات والاستثمارات في صناعة الصلب والحديد في المنطقة، فمن المتوقع أن يشهد الطلب على محطات الطاقة الكهربائية نموًا كبيرًا خلال فترة التوقعات.

آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق محطات الطاقة الأسيرة في عام 2022، ومن المتوقع أن تستمر هيمنتها في السنوات القادمة أيضًا. عوامل مثل تزايد عدد السكان، والتحضر السريع، والتصنيع تدفع الطلب على الطاقة في المنطقة، مما يخلق فرصا كبيرة لتوسيع القدرات.

- ومن حيث الناتج المحلي الإجمالي، تعد الصين ثاني أكبر اقتصاد في العالم. وفي عام 2022، نما الناتج المحلي الإجمالي للدولة بنحو 0.8% ليصل إلى 17.96 تريليون دولار. يتضاءل النمو في البلاد تدريجياً مع شيخوخة السكان، والتصنيع إلى الخدمات، والطلب الخارجي إلى الداخلي، وإعادة توازن الاقتصاد من الاستثمار إلى الاستهلاك.

- ومن المتوقع أن تصبح الصين واحدة من أكبر وأسرع الأسواق نمواً لمحطات الطاقة المقيدة، وذلك بسبب النمو الكبير في قطاعات الكيماويات والنفط والغاز ومعالجة المعادن وغيرها من القطاعات. علاوة على ذلك، من المتوقع أن يستمر نمو مماثل خلال الفترة المتوقعة، حيث تلعب محطات الطاقة الأسيرة دورًا حاسمًا في هذه الصناعات.

- تعد صناعة الحديد والصلب سوقًا مهمًا لمحطات الطاقة الأسيرة. وفقًا للجمعية العالمية للصلب، في عام 2022، بلغ إنتاج الصلب في الصين حوالي 1,018 مليون طن، أي حوالي 54% من إنتاج الصلب العالمي.

- علاوة على ذلك، تعد صناعة البتروكيماويات مساهما كبيرا في الاقتصاد الصيني ومجالا رئيسيا لدعم التنمية عالية الجودة لقطاع التصنيع. وتشهد الصين مؤخراً تطورات في قطاع البتروكيماويات. على سبيل المثال، في مارس 2023، أعلنت أرامكو وشركاؤها في المشروع المشترك مجموعة بانجين شينتشنغ الصناعية ومجموعة نورينكو عن خطط لبدء بناء مصفاة متكاملة ومجمع كبير للبتروكيماويات في شمال شرق الصين. وسيضم المجمع مصفاة بطاقة 300 ألف برميل يوميا ومصنعا للبتروكيماويات بطاقة إنتاجية سنوية تبلغ 1.65 مليون طن من الإيثيلين و2 مليون طن متري من البارازيلين. ومن المتوقع أن يبدأ البناء في الربع الثاني من عام 2023 بعد حصول المشروع على الموافقات الإدارية. ومن المتوقع أن يتم تشغيله بكامل طاقته بحلول عام 2026.

- وتستثمر كوريا الجنوبية أيضًا في أعمالها في مجال البتروكيماويات والتي من المتوقع أن تخلق طلبًا متزايدًا على محطات الطاقة المقيدة. وفي نوفمبر 2022، أعلنت أرامكو السعودية عن خطط استثمارية بقيمة حوالي 7 مليارات دولار أمريكي في مصنع إحدى الشركات التابعة لها في كوريا الجنوبية في مدينة أولسان الساحلية لإنتاج المزيد من المنتجات البتروكيماوية عالية القيمة. ووفقا للشركة، يعد مشروع شاهين أكبر استثمار سعودي في الدولة الآسيوية لتطوير واحدة من أكبر مصفاة البخار المتكاملة للبتروكيماويات في العالم.

- وبالتالي، مع هذه الاتجاهات من صناعات الصلب والبتروكيماويات، من المتوقع أن يزداد الطلب على محطات الطاقة المقيدة بشكل كبير خلال الفترة المتوقعة.

نظرة عامة على صناعة محطات توليد الطاقة

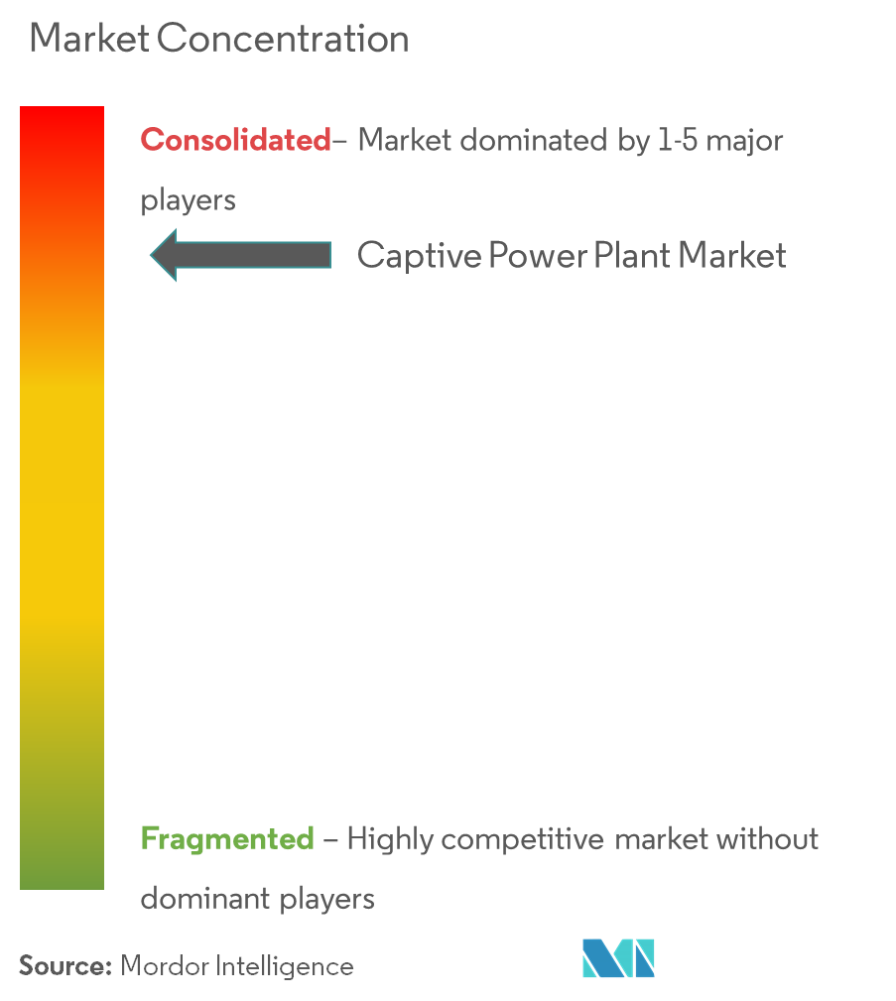

يتم توحيد سوق محطات الطاقة الأسيرة. ومن بين اللاعبين الرئيسيين في هذا السوق (وليس ترتيبًا معينًا) شركة Kohler Co.، وشركة General Electric، وWärtsilä Oyj App، وBharat Heavy Electricals Limited، وSiemens AG، وغيرها.

قادة سوق محطات الطاقة الأسيرة

Kohler Co.

General Electric Company

Wartsila Oyj Abp

Siemens AG

Bharat Heavy Electricals Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق محطات الطاقة الأسيرة

- سبتمبر 2022 أعلنت شركة Tata Power Renewable Energy (TPREL) عن تعاونها مع شركة Viraj Profile، وهي شركة تصنيع الفولاذ المقاوم للصدأ، لإنشاء محطة للطاقة الشمسية بقدرة 100 ميجاوات. ستقوم الشركة بتطوير مصنع Nandgaon في موقع Nasik الخاص بها، كما ستقوم بتزويد مصنع Tarapur التابع لشركة Viraj Profile بالطاقة.

- يونيو 2022 أعلنت شركة Cipla Limited، بالشراكة مع AMP Energy India، عن التشغيل التجاري لقدرة إضافية لمحطة طاقة متجددة خاصة بها في ماهاراشترا وكارناتاكا. قامت الشركة بتشغيل مشروع للطاقة الشمسية بقدرة 30 ميجاوات في تولجابور بولاية ماهاراشترا في عام 2021، وأضافت إليه حوالي 16 ميجاوات من الطاقة الشمسية لتوفير الطاقة المتجددة لمنشآت التصنيع الخاصة بها في الولاية.

تجزئة صناعة محطات توليد الطاقة

محطة الطاقة الأسيرة هي منشأة توفر مصدر طاقة محليًا لمستخدم الطاقة. عادةً ما يكون هؤلاء المستخدمون عبارة عن مجمعات صناعية أو مكاتب كبيرة أو مراكز بيانات. وقد تعمل هذه المحطات بالتوازي مع الشبكة مع القدرة على تصدير فائض الكهرباء إلى شبكة توزيع الكهرباء المحلية. ومن ناحية أخرى، يمكنهم العمل بشكل مستقل عن نظام توزيع الكهرباء المحلي.

يتم تقسيم سوق محطات الطاقة الأسيرة حسب استخدام الوقود والصناعة والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا). حسب استخدام الوقود، يتم تقسيم السوق إلى الفحم والغاز والديزل والطاقة المتجددة وغيرها. حسب الصناعة، يتم تقسيم السوق إلى الأسمنت والصلب والمعادن والمعادن والبتروكيماويات وغيرها من الصناعات. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق محطات الطاقة الأسيرة عبر المناطق الرئيسية.

بالنسبة لكل قطاع، تم تحديد السعة المركبة والتنبؤات بناءً على الإيرادات (بالدولار الأمريكي).

| فحم |

| غاز |

| ديزل |

| قابل للتجديد |

| مصادر الوقود الأخرى |

| يبني |

| فُولاَذ |

| المعادن والمعادن |

| البتروكيماويات |

| آحرون |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| مصدر وقود | فحم | |

| غاز | ||

| ديزل | ||

| قابل للتجديد | ||

| مصادر الوقود الأخرى | ||

| صناعة | يبني | |

| فُولاَذ | ||

| المعادن والمعادن | ||

| البتروكيماويات | ||

| آحرون | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق محطات الطاقة الأسيرة

ما هو حجم سوق محطات الطاقة الأسيرة؟

من المتوقع أن يصل حجم سوق محطات الطاقة الأسيرة إلى 214.12 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.41٪ ليصل إلى 292.14 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق محطات الطاقة الأسيرة الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق محطات الطاقة الأسيرة إلى 214.12 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق محطات الطاقة الأسيرة؟

Kohler Co.، General Electric Company، Wartsila Oyj Abp، Siemens AG، Bharat Heavy Electricals Limited هي الشركات الكبرى العاملة في سوق محطات الطاقة الأسيرة.

ما هي المنطقة الأسرع نموًا في سوق محطات توليد الطاقة الأسيرة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق محطات الطاقة الأسيرة؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق محطات الطاقة الأسيرة.

ما هي السنوات التي يغطيها سوق محطات الطاقة الأسيرة وما هو حجم السوق في عام 2023؟

في عام 2023، قُدر حجم سوق محطات الطاقة الأسيرة بمبلغ 200.39 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق محطات الطاقة الأسيرة للسنوات 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق محطات الطاقة الأسيرة لـ السنوات 2024، 2025، 2026، 2027، 2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة محطات الطاقة الأسيرة

إحصائيات الحصة السوقية لمحطات الطاقة الأسيرة وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل Captive Power Plant توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.