تحليل سوق 1,4-بوتانيديول الحيوي

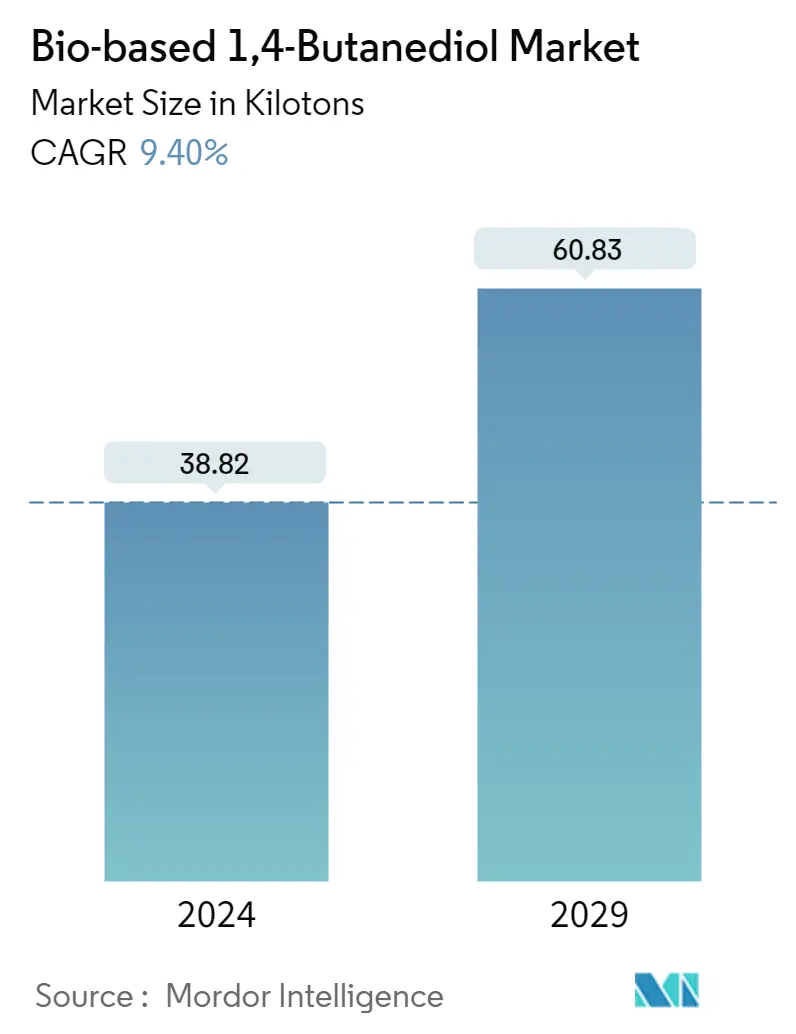

يُقدر حجم سوق 1,4-بوتانيديول الحيوي بـ 38.82 كيلو طن في عام 2024، ومن المتوقع أن يصل إلى 60.83 كيلو طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.40٪ خلال الفترة المتوقعة (2024-2029).

أثر جائحة كوفيد-19 على سوق 1,4-بوتانيديول الحيوي بسبب عزل القوى العاملة، وإغلاق الشركات العامة، وتعطيل سلاسل التوريد. أثناء الوباء، تم إغلاق العديد من المصانع المسؤولة عن إنتاج 1,4-بيوتانديول الحيوي. أدى إغلاق هذه المصانع إلى تثبيط مبيعات 1,4-بيوتانديول ذات الأساس الحيوي. تم تعليق أقسام مثل السيارات والكهرباء والإلكترونيات والمنسوجات مؤقتًا. ومع ذلك، في السيناريو الحالي، تعافى نمو السوق.

- العوامل الرئيسية التي تدفع نمو السوق هي الطلب المتزايد على مادة البولي بوتيلين تيريفثاليت (PBT) من مختلف الصناعات واللوائح الحكومية الصارمة.

- على الجانب الآخر، لا تزال المنافسة الهائلة من المنتجات المعتمدة على الوقود الأحفوري مصدر قلق للسوق الذي تمت دراسته.

- من المرجح أن يوفر التحول في التركيز نحو المنتجات الصديقة للبيئة فرصًا للسوق الذي تمت دراسته خلال فترة التنبؤ.

- سيطرت أوروبا على السوق في جميع أنحاء العالم. ويعزى الطلب في المنطقة إلى الاستخدام المتزايد لمركب 1.4-بوتانيديول الحيوي في صناعات مثل السيارات والإلكترونيات والأجهزة الاستهلاكية.

اتجاهات سوق 1،4-بوتانيديول ذات الأساس الحيوي

زيادة الطلب في سوق المنسوجات

- يتم استخدام 1,4 BDO كمادة لاصقة في الجلود والبلاستيك وشرائح البوليستر والأحذية المصنوعة من مادة البولي يوريثين. 1،4-بوتانيديول هو مادة كيميائية مباشرة تستخدم في إنتاج البولي يوريثين الحراري (TPU)، وتستخدم أيضًا في صناعة مادة نعل الجلود الاصطناعية.

- ومع ذلك، 1-4 BDO تنتج رباعي هيدرو الفوران (THF)، المستخدم في صناعة ألياف لدنة يتم التقاطها في صناعة الملابس. الألياف اللدنة هي ألياف صناعية خفيفة الوزن وناعمة وناعمة ذات مرونة فريدة. بسبب خصائصه المرنة، يتم استخدامه في صناعة الملابس القابلة للتمدد.

- ألياف الإسباندكس، التي تتكون من 80% بولي تيتراميثيلين إيثر جلايكول (PTMEG أو PolyTHF)، يمكن تمديدها إلى ما بين 500% و700% من طولها الأصلي وتحتفظ بشكلها بشكل دائم.

- وتقدر معدلات نمو ألياف سباندكس بحوالي 10%، وهي نسبة أعلى بكثير من معدلات نمو المنسوجات. إن الاتجاه نحو الملابس المريحة ذات الراحة العالية في الارتداء يزيد الطلب في هذا المجال.

- في سبتمبر 2022، أعلنت شركة Lycra عن أول تصنيع تجاري واسع النطاق في العالم للألياف اللدنة المشتقة بيولوجيًا باستخدام 1,4-BDO القائم على أساس حيوي من QIRA كأحد مكوناتها الرئيسية. تعاونت الشركة مع Qore لتصنيع الجيل التالي من LYCRA المشتقة بيولوجيًا. يتضمن هذا التصنيع 70% من محتوى ألياف ليكرا مصدره مواد خام متجددة، مما يساعد على تقليل البصمة الكربونية لألياف ليكرا بنسبة 44% تقريبًا. سيتم إنتاج أول ألياف LYCRA المتجددة المصنوعة باستخدام 1,4-BDO الحيوي من QIRA في منشأة الإنتاج التابعة لشركة LYCRA في تواس، سنغافورة، بحلول عام 2024. وتسعى شركة LYCRA إلى الحصول على التزامات مع العديد من العلامات التجارية وعملاء التجزئة المستعدين لمتابعة التحول الحيوي. الحلول المشتقة لملابسهم.

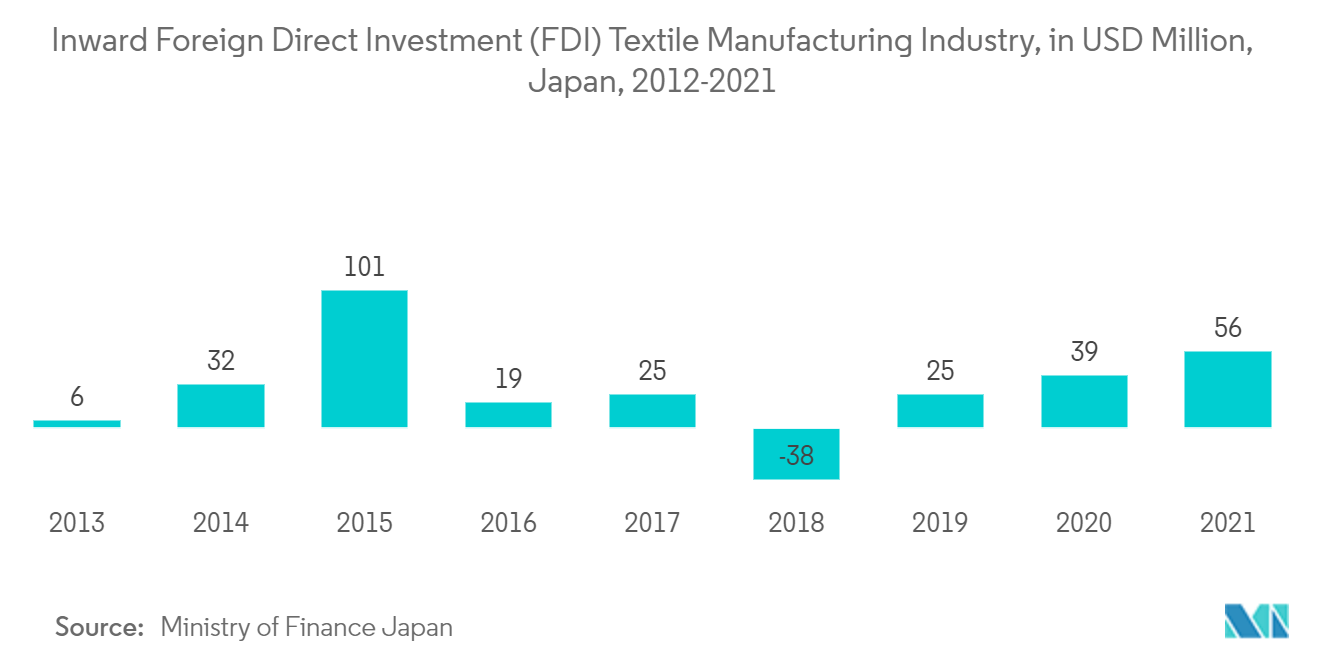

- علاوة على ذلك، وفقًا لوزارة المالية اليابانية، بلغ الاستثمار الأجنبي المباشر الداخلي (FDI) في صناعة المنسوجات اليابانية 56 مليون دولار أمريكي في عام 2021، مقارنة بـ 39 مليون دولار أمريكي في عام 2020.

- توضح هذه العوامل أن السوق سيلاحظ نموًا راكدًا في صناعة النسيج خلال الفترة المتوقعة.

ومن المتوقع أن تهيمن أوروبا على السوق

- سيطرت المنطقة الأوروبية على حصة السوق العالمية. الطلب في السوق الذي تمت دراسته مدفوع بالطلب المتزايد من صناعات مثل السيارات والإلكترونيات والأجهزة الاستهلاكية.

- تضم ألمانيا أهم الصناعات الإلكترونية وصناعة السيارات في أوروبا. يعد سوق الأجهزة الكهربائية والإلكترونية الألماني الأكبر في أوروبا والخامس على مستوى العالم.

- وفقًا لـ ZVEI، بلغ حجم مبيعات الصناعة الكهربائية والرقمية في ألمانيا 200.4 مليار يورو (218.19 مليار دولار أمريكي) في عام 2021، وشهد معدل نمو قدره 10.2٪ مقارنة بـ 181.9 مليار يورو (198.05 مليار دولار أمريكي) في عام 2020. علاوة على ذلك، فإن الإنتاج من بلغت قيمة الصناعة الكهربائية والرقمية 162.9 مليار يورو (177.36 مليار دولار أمريكي) في عام 2021، مسجلة معدل نمو قدره 8.8٪ مقارنة بـ 149.6 مليار يورو (162.88 مليار دولار أمريكي) في عام 2020. وقد عززت هذه الاتجاهات في الصناعة الطلب على المنتجات الحيوية. 1.4 بوتانيديول لتطبيقات الإلكترونيات وأشباه الموصلات في الدولة.

- كما تقود ألمانيا سوق السيارات الأوروبية، حيث يساهم 41 مصنعًا للتجميع وإنتاج المحركات بثلث إجمالي إنتاج السيارات في أوروبا. في إجمالي عام 2021، أنتجت البلاد 3,096,165 سيارة بانخفاض 12% مقارنة بـ 3,742,454 سيارة في نفس الفترة من عام 2020. ومن المرجح أن يؤثر تراجع صناعة السيارات على السوق المدروسة. ومع ذلك، من المتوقع أن تنتعش صناعة السيارات وتنمو في وقت لاحق خلال الفترة المتوقعة.

- تعد المملكة المتحدة أكبر سوق أوروبية للمنتجات الإلكترونية الاستهلاكية المتطورة، حيث تضم حوالي 18000 شركة إلكترونيات مقرها المملكة المتحدة. سجل الطلب على الأجهزة الإلكترونية المتقدمة تقنيًا نموًا كبيرًا في سوق الإلكترونيات الاستهلاكية في البلاد. ومن المتوقع أن تؤدي هذه الزيادة في الطلب إلى دفع إنتاج الإلكترونيات في البلاد، مما يؤدي إلى الحاجة إلى 1.4-بوتانيديول الحيوي للتطبيقات الإلكترونية.

- كان أداء صناعة السيارات في فرنسا أفضل بكثير مقارنة بالاقتصادات الكبرى الأخرى في أوروبا في السنوات القليلة الماضية. وفي إجمالي عام 2021، أنتجت الدولة حوالي 917.907 وحدة من المركبات، بزيادة قدرها 3٪ مقارنة بعام 2020.

- علاوة على ذلك، مع زيادة دخل السكان، زاد الطلب على الأجهزة الاستهلاكية، مثل مكيفات الهواء والثلاجات والغسالات وأجهزة الميكروويف وما إلى ذلك، بشكل ملحوظ، مما أدى إلى زيادة نمو سوق الأجهزة الاستهلاكية.

- ومن ثم، من المتوقع أن تؤدي جميع اتجاهات السوق المواتية هذه إلى زيادة الطلب على 1.4-بوتانيديول الحيوي لتطبيقات المواد الخام في المنطقة خلال فترة التنبؤ.

نظرة عامة على صناعة 1,4-بوتانيديول ذات الأساس الحيوي

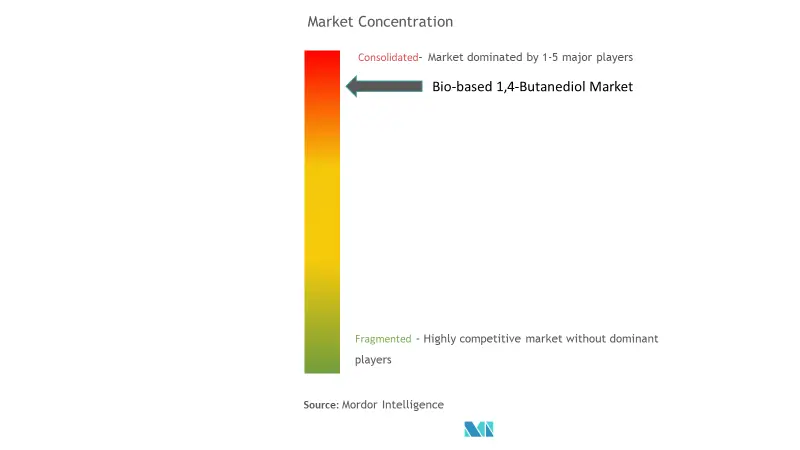

يعد السوق العالمي لمركب 1,4 بيوتانديول الحيوي بمثابة احتكار القلة، حيث تمتلك شركة Novamont SpA حصة الطاقة الإنتاجية المهيمنة. بعض اللاعبين البارزين في السوق هم Novamont SpA، وShandong Landian Biological Technology، وDSM، وBASF SE، وGlobal Bio-chem Technology Group Company Limited (وليس بترتيب معين)، من بين آخرين.

رواد سوق 1,4-بوتانيديول الحيوي

Novamont SpA

Shandong LanDian Biological Technology Co. Ltd

DSM

BASF SE

Global Bio-chem Technology Group Company Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق 1.4-بوتانيديول ذات الأساس الحيوي

- سبتمبر 2022 تعاونت QIRA مع LYCRA، وهي علامة تجارية للمنسوجات والملابس. سوف تستخدم LYCRA BDO القائم على أساس Qira الحيوي لتصنيع ألياف لدنة. وسينتج عن ذلك أن 70% من محتوى ألياف ليكرا مشتق من مواد خام متجددة.

- مايو 2022 أطلقت Yuanli Science and Technology منتجًا حيويًا 1,4 BDO في عام 2021. إلى جانب التعامل في منطقة آسيا، بدأت الشركة في التصدير إلى سوق الاتحاد الأوروبي في مايو 2022. ويتم استخدام المنتج في منتجات مختلفة للاستخدام النهائي و الصناعات، مثل الألياف اللدنة، والبلاستيك القابل للتحلل، والبولي يوريثين، ومواد الأحذية، وبطاريات الطاقة الجديدة، وما إلى ذلك. وقد ساعد ذلك الشركة في زيادة قاعدة عملائها وتواجدها الجغرافي.

تجزئة صناعة 1,4-بوتانيديول ذات الأساس الحيوي

يتم بلمرة 1.4-بوتانيديول ذو الأساس الحيوي، والذي يتم تصنيعه بشكل رئيسي باستخدام تخمير السكر، مع حمض تيريفثاليك لإنتاج بولي بيوتيلين تيريفثاليت (PBT). PBT عبارة عن بوليستر لدن بالحرارة شبه بلوري أو أبيض أو أبيض مصفر مع قوة تأثير أعلى ومقاومة كهربائية أفضل ومقاومة كيميائية استثنائية. خصائص PBT هذه تجعلها مناسبة على نطاق واسع للتطبيقات في الصناعات الكهربائية والإلكترونية والاتصالات وتكنولوجيا المعلومات وصناعات السيارات. يتم تقسيم سوق البيوتانيديول 1،4 القائم على الحيوي بناءً على التطبيق وصناعة المستخدم النهائي والجغرافيا. حسب التطبيق، يتم تقسيم السوق إلى رباعي هيدرو الفوران (THF)، والبولي بوتيلين تيريفثاليت (PBT)، وغاما بيوتيرولاكتون (GBL)، والبولي يوريثين (PU)، وغيرها من التطبيقات. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات السيارات والكهرباء والإلكترونيات والمنسوجات وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق البيوتانيديول 1،4 القائم على الحيوي في 11 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (كيلو طن).

| رباعي هيدرو الفوران (THF) |

| بولي بيوتيلين تيريفثالات (PBT) |

| جاما بيوتيرولاكتون (GBL) |

| البولي يوريثين (PU) |

| تطبيقات أخرى |

| السيارات |

| الكهرباء والالكترونيات |

| الغزل والنسيج |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| بقية العالم | أمريكا الجنوبية |

| الشرق الأوسط وأفريقيا |

| طلب | رباعي هيدرو الفوران (THF) | |

| بولي بيوتيلين تيريفثالات (PBT) | ||

| جاما بيوتيرولاكتون (GBL) | ||

| البولي يوريثين (PU) | ||

| تطبيقات أخرى | ||

| صناعة المستخدم النهائي | السيارات | |

| الكهرباء والالكترونيات | ||

| الغزل والنسيج | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| بقية العالم | أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق 1,4-بوتانيديول ذات الأساس الحيوي

ما هو حجم سوق 1،4-بوتانيديول الحيوي؟

من المتوقع أن يصل حجم سوق 1,4-بوتانيديول الحيوي إلى 38.82 كيلو طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 9.40٪ ليصل إلى 60.83 كيلو طن بحلول عام 2029.

ما هو حجم سوق 1,4-بوتانيديول الحيوي الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق 1,4-بوتانيديول الحيوي إلى 38.82 كيلو طن.

من هم البائعون الرئيسيون في نطاق سوق 1,4-بوتانيديول الحيوي؟

Novamont SpA، Shandong LanDian Biological Technology Co. Ltd، DSM، BASF SE، Global Bio-chem Technology Group Company Limited هي الشركات الكبرى العاملة في سوق 1،4-بوتانيديول الحيوي.

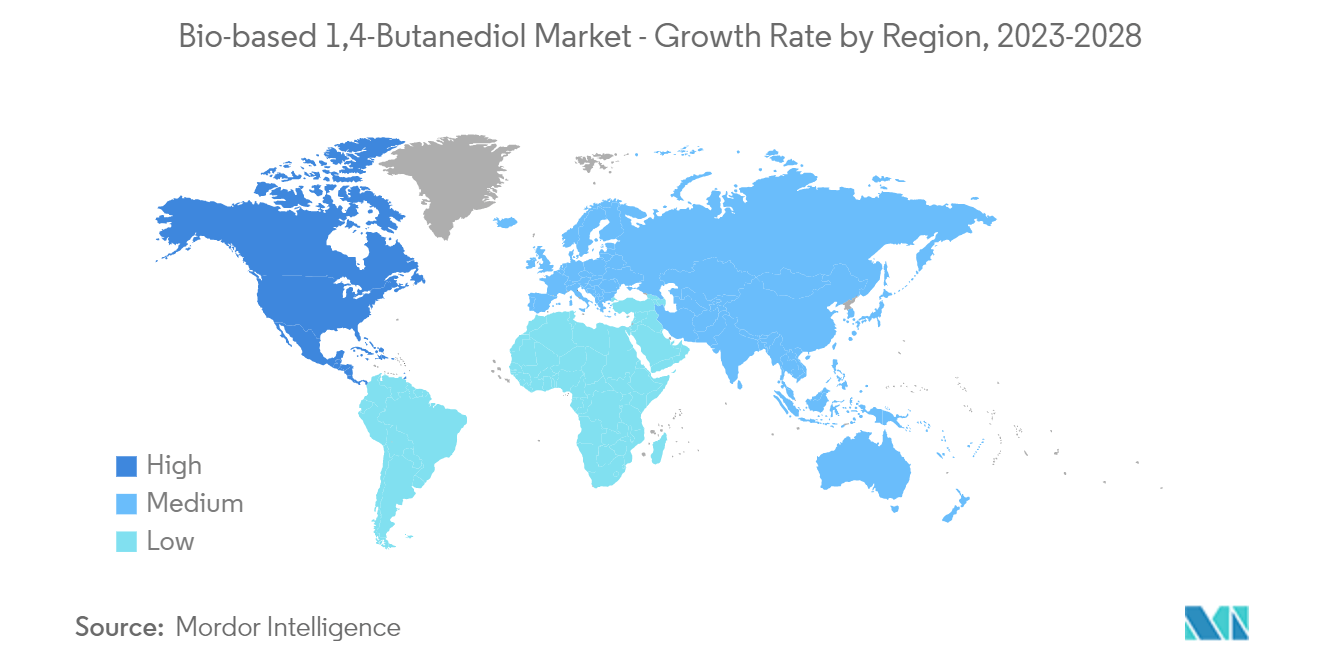

ما هي المنطقة الأسرع نموًا في سوق 1،4-بوتانيديول الحيوي؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق 1،4-بوتانيديول الحيوي؟

في عام 2024، استحوذت أوروبا على أكبر حصة سوقية في سوق 1.4-بوتانيديول الحيوي.

ما هي السنوات التي يغطيها سوق 1،4-بوتانيديول الحيوي، وما هو حجم السوق في عام 2023؟

في عام 2023، تم تقدير حجم سوق 1,4-بوتانيديول الحيوي بـ 35.48 كيلو طن. يغطي التقرير حجم السوق التاريخي لسوق 1،4-بوتانيديول الحيوي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق 1،4-بوتانيديول الحيوي للأعوام 2024 و 2025 ، 2026، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة 1,4-بوتانيديول الحيوي

إحصائيات الحصة السوقية لـ 1,4-بوتانيديول المستندة إلى الحيوية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن التحليل الحيوي 1,4-بوتانيديول توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.