حجم وحصة سوق أسلاك التوصيل الكهربائية للسيارات

تحليل سوق أسلاك التوصيل الكهربائية للسيارات من قبل مردور إنتليجنس

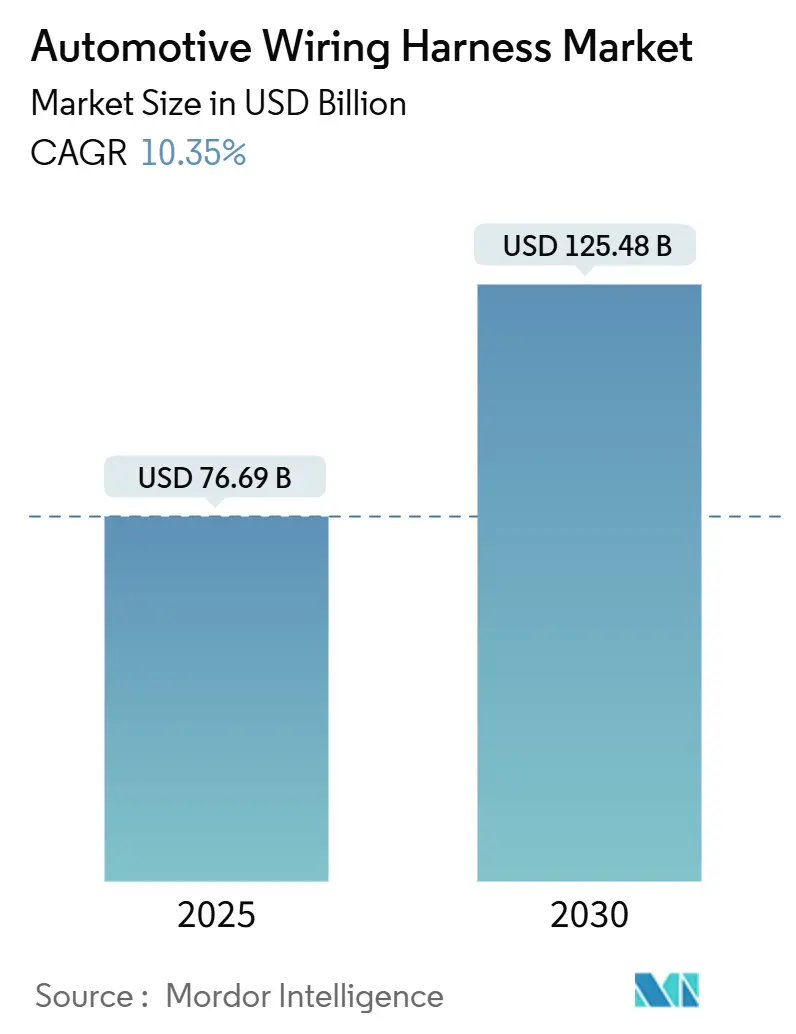

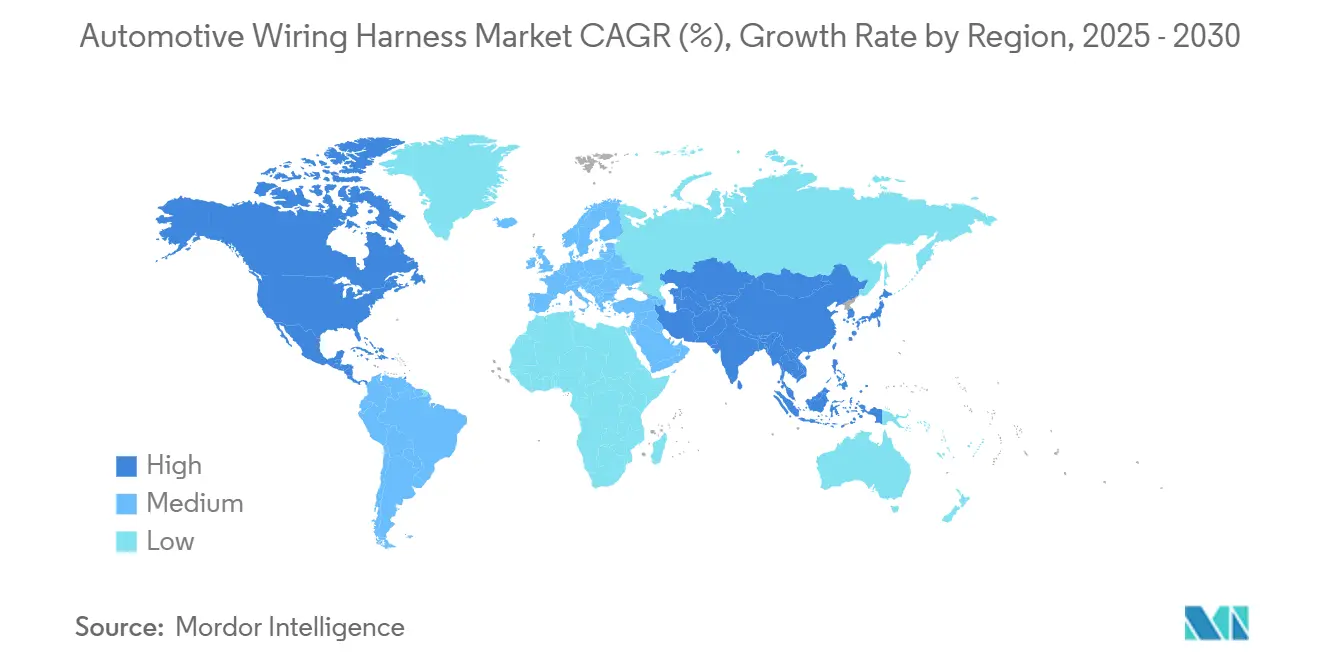

يُقدر حجم سوق أسلاك التوصيل الكهربائية للسيارات بـ 76.69 مليار دولار أمريكي في 2025، ومن المتوقع أن يصل إلى 125.48 مليار دولار أمريكي بحلول 2030، بمعدل نمو سنوي مركب قدره 10.35% خلال فترة التوقعات (2025-2030). يتوسع السوق بشكل مطرد على خلفية تزايد المحتوى الإلكتروني لكل مركبة، لكن النمو الرئيسي يخفي تيارين متناقضين: الطلب على أسلاك التوصيل عالية الجهد المستخدمة في المركبات الكهربائية التي تعمل بالبطاريات يرتفع بوتيرة من رقمين، بينما أنوال الجهد المنخفض التقليدية لمحركات الاحتراق الداخلي تشهد ضغطاً على الأسعار. إقليمياً، تبقى آسيا مركز الإنتاج والاستهلاك، وأفريقيا تجتذب قدرات جديدة بفضل اقتصاديات العمالة المواتية وقواعد المحتوى المحلي، والأسواق الناضجة في أمريكا الشمالية وأوروبا تتجه نحو الهياكل الكهربائية المناطقية التي تقصر مسارات الكابلات ولكنها تزيد من قيمة كل خط متبقي.

النقاط الرئيسية للتقرير

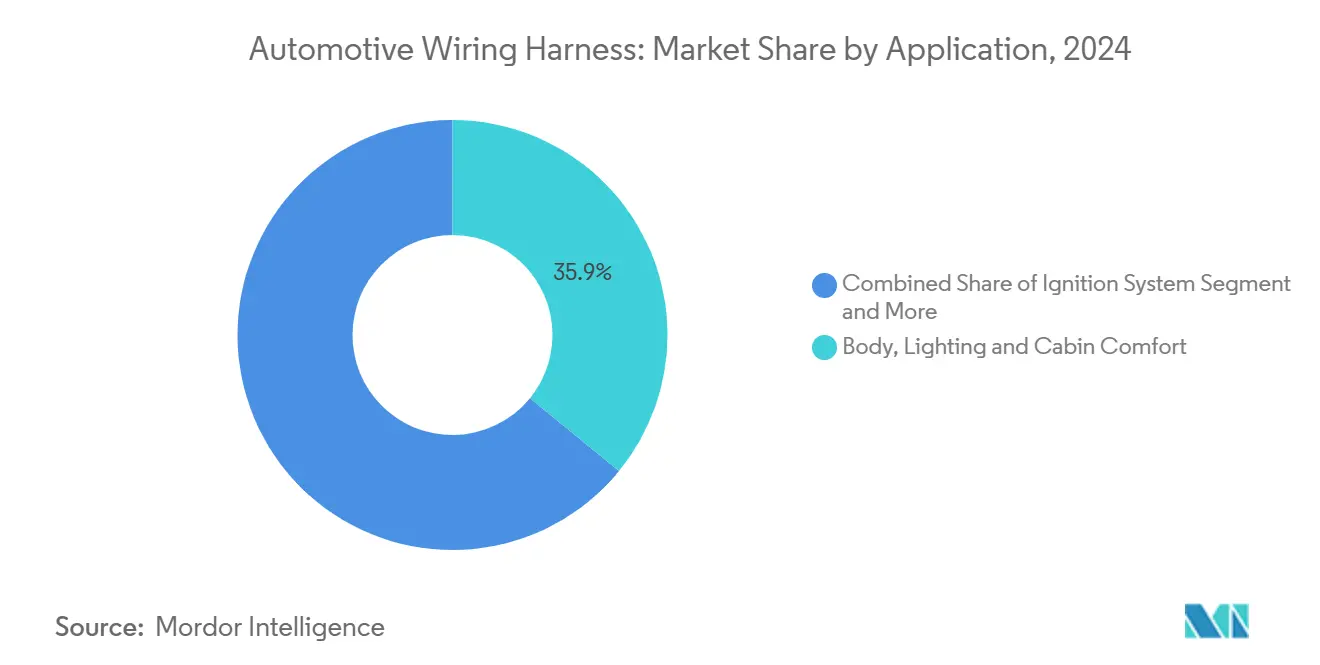

- حسب نوع التطبيق، قادت أسلاك التوصيل للهيكل والإضاءة والمقصورة بنسبة 35.90% من حصة سوق أسلاك التوصيل الكهربائية للسيارات في 2024، بينما تتوسع أنظمة الشحن وإمداد الطاقة بمعدل نمو سنوي مركب قدره 26.50% حتى 2030.

- حسب مادة الموصل، يشكل النحاس 93.90% من حصة سوق أسلاك التوصيل الكهربائية للسيارات في 2024، بينما من المتوقع أن ينمو الألومنيوم بمعدل نمو سنوي مركب قدره 12.13% حتى 2030.

- حسب تصنيف الجهد، شكل قطاع أسلاك التوصيل منخفضة الجهد 83.90% من حصة حجم سوق أسلاك التوصيل الكهربائية للسيارات في 2024؛ ومن المتوقع أن تتقدم أسلاك التوصيل عالية الجهد بمعدل نمو سنوي مركب قدره 17.15% بين 2025-2030.

- حسب نوع الدفع، احتفظ محرك الاحتراق الداخلي بـ 74.28% من حصة سوق أسلاك التوصيل الكهربائية للسيارات في 2024، بينما المركبات الكهربائية التي تعمل بالبطاريات في طريقها لتحقيق معدل نمو سنوي مركب قدره 26.23% حتى 2030.

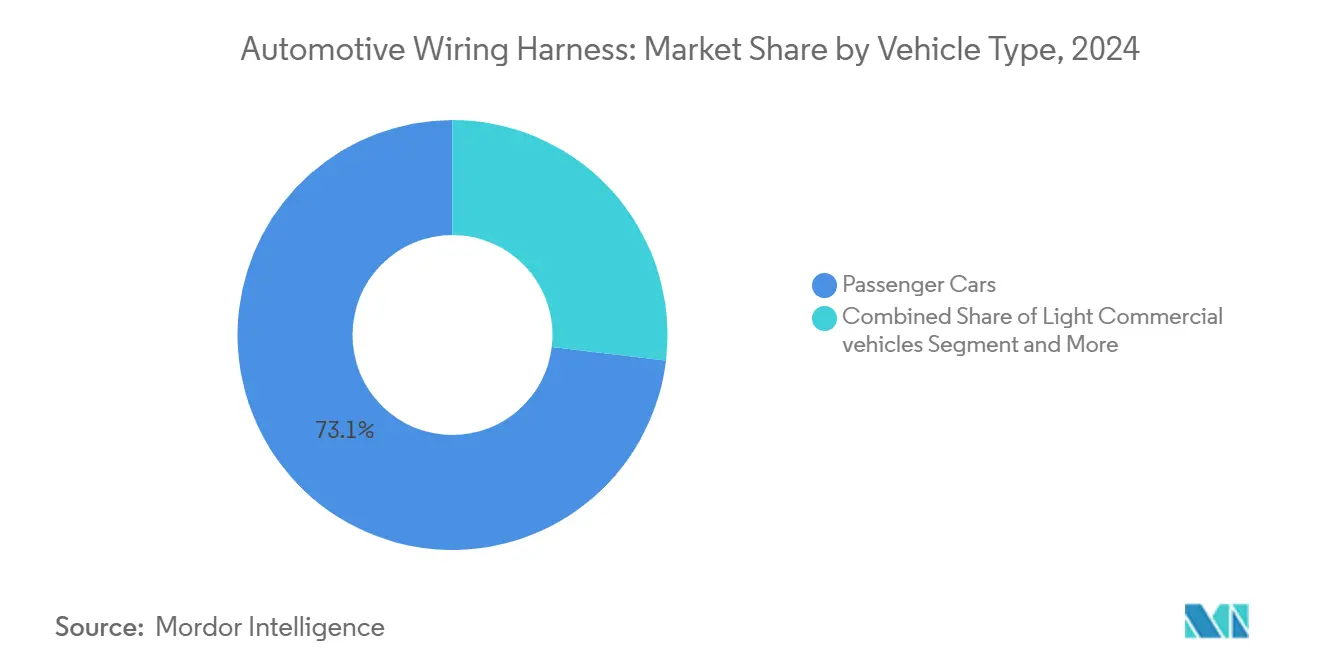

- حسب المركبة، حققت السيارات الشخصية حصة 73.10% في 2024، لكن المركبات التجارية الخفيفة تتوسع بأسرع وتيرة بمعدل نمو سنوي مركب قدره 11.54%.

- حسب قناة المبيعات، يشكل المصنع الأصلي 92.30% من الحصة في 2024، ومع ذلك فإن السوق الثانوية تنمو بمعدل نمو سنوي مركب قدره 8.50%.

- حسب الجغرافيا، استحوذت آسيا والمحيط الهادئ على حصة 48.83% في 2024؛ من المتوقع أن تسجل أفريقيا أعلى معدل نمو سنوي مركب قدره 11.97% حتى 2030.

اتجاهات ورؤى سوق أسلاك التوصيل الكهربائية للسيارات العالمية

تحليل تأثير المحركات

| المحرك | تأثير (~) نقطة مئوية على معدل النمو السنوي المركب للسوق | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| كهربة المركبات | +1.2% | آسيا، أوروبا، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| التحول نحو هياكل الكهرباء/الإلكترونيات | +1.0% | أوروبا، أمريكا الشمالية | المدى الطويل (≥4 سنوات) |

| تطوير المركبات المستقلة | +0.9% | أمريكا الشمالية، أوروبا، الصين | المدى الطويل (≥4 سنوات) |

| دفع المصنع الأصلي لأسلاك التوصيل خفيفة الوزن | +0.8% | عالمي | المدى المتوسط (2-4 سنوات) |

| التفويضات التنظيمية لأنظمة المساعدة المتقدمة لقيادة السيارات | +0.7% | أمريكا الشمالية، اليابان، أوروبا | المدى القصير (≤سنتان) |

| ارتفاع قواعد المحتوى المحلي | +0.6% | الهند، المكسيك، المغرب | المدى القصير (≤سنتان) |

| المصدر: Mordor Intelligence | |||

الارتفاع المدفوع بالكهربة في الطلب على أسلاك التوصيل عالية الجهد

ارتفاع جهد حزم البطاريات إلى 800 فولت وحتى 1000 فولت يحفز فئة جديدة من تجميعات الكابلات التي تحمل أحمالاً حرارية أكبر مع تلبية أهداف التوافق الكهرومغناطيسي الصارمة. تحدد العديد من العلامات التجارية الصينية الآن موصلات قائمة على الألومنيوم للخطوط الرئيسية للجر، مما يربط مباشرة بين الابتكار في المواد وخفض تكلفة المركبات الكهربائية. لأن الألومنيوم يتطلب تقنيات ربط محدثة، يستثمر الموردون في خلايا اللحام بالاحتكاك والليزر بوتيرة لم نشهدها منذ خمس سنوات. الاستنتاج الناشئ هو أن المعرفة بتقنيات اللحام قد تطغى قريباً على مصادر النحاس الخام كحاجز تنافسي رئيسي.[1]شركة سوميتومو إلكتريك إندستريز المحدودة. "مجلة سوميتومو إلكتريك التقنية." sumitomoelectric.com

دفع المصنع الأصلي لأسلاك التوصيل من الألومنيوم والألياف البصرية خفيفة الوزن

تواصل شركات صناعة السيارات السعي لتوفير كل غرام من الوزن، ويمكن أن تشكل الأسلاك أكثر من 20 كيلوغراماً في السيارات الفاخرة. تقلل موصلات الألومنيوم الكتلة بحوالي 60% مقارنة بالنحاس كما تقلل من التعرض لتقلبات أسعار النحاس. الجانب السلبي - انخفاض التوصيل الكهربائي - يتم تعويضه من خلال تصاميم متعددة الخيوط ومحطات ثنائية المعدن تحافظ على مقاومة الاتصال ضمن المواصفات. مع نضج تكنولوجيا الاتصال، قدم عدد من المصنعين الأصليين حُزماً موصلة مختلطة تقرن خطوط الطاقة من الألومنيوم مع الألياف البصرية للبيانات، مما يلمح إلى أن الحدود التالية ستكمن في الحُزم المركبة الهجينة بدلاً من حلول المعدن الواحد.

التحول نحو الهياكل الكهربائية/الإلكترونية المناطقية المركزية في السيارات الفاخرة

تنتقل المنصات الأوروبية الفاخرة من التخطيطات القائمة على النطاق إلى الهياكل المناطقية التي تقصر المسارات وتدمج وحدات التحكم الإلكتروني. يظهر عمل المحاكاة إمكانية تقليل أطوال أسلاك التوصيل بنسبة تصل إلى 40% دون التضحية بالوظائف. ومع ذلك، يجب أن يتعامل كل كابل متبقي مع كثافة أكبر من البيانات والطاقة، مما يرفع مستويات المواصفات وقيمة الوحدة. يشير توازن عدد أمتار أقل لكن أداء أعلى إلى أن الإيرادات لكل مركبة قد تبقى مستقرة حتى مع انخفاض طن النحاس، وهو أمر دقيق يعيد تشكيل نماذج تسعير الموردين.

التفويضات التنظيمية لتكرار أسلاك أنظمة المساعدة المتقدمة لقيادة السيارات

تحديثات برنامج تقييم السيارات الجديدة في الولايات المتحدة واليابان تقيم الآن أنظمة البقاء في المسار ونقطة العمى وفرملة المشاة بمتطلبات صارمة للعمل في حالة الفشل. وبالتالي ينتقل التكرار من وحدات تحكم نقل الحركة إلى حلقات المستشعرات وخطوط التشغيل. يجب على صانعي أسلاك التوصيل مضاعفة مسارات معينة أو إدخال تخطيطات حلقية لضمان الاستمرارية بعد فشل نقطة واحدة. النتيجة هي أن حتى الطرازات غير الفاخرة يمكن أن تتطلب حُزم أمان معقدة حيث الموثوقية وليس التكلفة هي محرك التصميم، مما قد يخلق مكانة متميزة داخل قطاع يتجه نحو التجاري عموماً.

تحليل تأثير القيود

| القيد | تأثير (~) نقطة مئوية على معدل النمو السنوي المركب للسوق | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلبات أسعار النحاس والراتنج | -0.9% | عالمي | المدى القصير (≤سنتان) |

| تحديات الحرارة والتوافق الكهرومغناطيسي الخاصة بالمركبات الكهربائية | -0.6% | عالمي | المدى المتوسط (2-4 سنوات) |

| قيود أتمتة التصنيع | -0.5% | عالمي | المدى الطويل (≥4 سنوات) |

| عدم التطابق بين تعقيد التصميم والعمالة الماهرة | -0.3% | رابطة أمم جنوب شرق آسيا | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ضغط الهامش من تقلبات أسعار النحاس والراتنج

يشكل النحاس أكثر من نصف إجمالي تكلفة قائمة المواد في الحُزمة التقليدية، لذا ضغطت التقلبات السعرية الأخيرة على هامش الربح الإجمالي للموردين. رغم أن معظم عقود خط الإنتاج تتضمن بنود نقل التكلفة، فإن صانعي السيارات يترددون بشكل متزايد في قبول زيادات الأسعار في منتصف الدورة. وبالتالي يقوم الموردون بالتحوط في بورصات السلع والتنويع في الألومنيوم كإجراء لتوزيع المخاطر. يؤكد الوضع أن الهندسة المالية وتطور المشتريات يصبحان مهمين بقدر الهندسة الأساسية في حماية الربحية.

تحديات الحرارة والتوافق الكهرومغناطيسي الخاصة بالمركبات الكهربائية ترفع تكاليف التحقق

تولد الكابلات عالية الجهد حرارة أكثر وتصدر مجالات كهرومغناطيسية أقوى من خطوط 12 فولت التقليدية. لمنع التداخل وتلبية حدود درجة حرارة ISO 6722، تستخدم أسلاك التوصيل الآن حماية متعددة الطبقات والتبريد السائل في مسارات التيار العالي المختارة. دورات التحقق الممتدة، بما في ذلك اختبارات الصدمة الحرارية والتعرض للإشعاع، تضيف الوقت والتكلفة قبل بدء الإنتاج. التضمين غير المعلن هو أن الموردين الأصغر بدون معدات اختبار مخصصة قد يواجهون صعوبة في التأهل لبرامج المركبات الكهربائية المتميزة، مما يعزز مزايا الحجم للمشاركين الكبار.

تحليل القطاعات

حسب التطبيق: أنظمة الهيكل تقود الحجم بينما الجهد العالي يقود النمو

تهيمن أنظمة الهيكل والإضاءة وراحة المقصورة على أكبر حصة من حجم سوق أسلاك التوصيل الكهربائية للسيارات في 2024، حيث تشكل 35.90% من حجم السوق. يفسر الاعتماد العالي على LED وأبواب الرفع الآلية ووحدات المناخ متعددة المناطق الطلب المستمر. ملاحظة مثيرة للاهتمام هي أن ميزات الراحة نفسها التي تعزز الحجم تعقد أيضاً التجميع النهائي للمركبة، مما يدفع المصنعين الأصليين لطلب حُزم فرعية مهيأة مسبقاً تنطبق على لوحات القيادة وألواح الأبواب.

تظهر أسلاك التوصيل لأنظمة الشحن وإمداد الطاقة أسرع معدل نمو سنوي مركب متوقع بتوسع قدره 26.50% حتى 2030، متوسعة في منتصف العشرينيات مع وصول المزيد من الطرازات الكهربائية إلى صالات العرض. يجب أن تتحمل هذه الأسلاك ارتفاعات درجات الحرارة والاهتزاز الميكانيكي حول حزم البطاريات، لذا تصبح مواد العزل عالية الجودة سائدة. الموردون الذين يتقنون أكمام التبريد السائل والحماية منخفضة المظهر سيحصلون على نقاط أسعار مميزة على الأرجح. مع الوقت، قد توفر الخبرة في توجيه الجهد العالي مدخلاً للبيع المتقاطع في أنظمة إدارة البطاريات.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب مادة الموصل: الألومنيوم يتحدى هيمنة النحاس

يحتفظ النحاس بحوالي 93.90% من حصة سوق أسلاك التوصيل الكهربائية للسيارات اليوم، مدعوماً بتوصيل كهربائي لا يضاهى وقرن من المعرفة العملية. ومع ذلك فإن كثافته وتقلبات تكلفته تبقي الضغط على أقسام المشتريات في المصنع الأصلي للسعي وراء البدائل. النمط الناشئ هو تجميع أزواج بيانات النحاس مع نوى طاقة الألومنيوم في نفس الخط الجذعي، تحقيق تقليل الوزن دون التضحية بسلامة الإشارة.

معدل النمو السنوي المركب المتوقع للألومنيوم هو 12.13% بحلول 2030، متجاوزاً بسهولة مسار صناعة أسلاك التوصيل الكهربائية للسيارات الأوسع. التقدم في محطات مقاومة التآكل وتقنيات ربط اللحام بالاحتكاك أزال مخاوف الموثوقية السابقة. لأن الألومنيوم مستقر السعر نسبياً مقارنة بالنحاس، تقوم فرق التمويل بنمذجة استخدامه كتحوط بشكل متزايد. يشير التحول إلى أن خيارات علم المواد تتقاطع الآن مباشرة مع استراتيجيات إدارة مخاطر الخزانة داخل الموردين الكبار.

حسب تصنيف الجهد: الأنظمة عالية الجهد تعيد تشكيل ديناميكيات السوق

تهيمن الأنظمة منخفضة الجهد على السوق بحصة 83.90% في 2024، عاكسة حضورها في كل مكان في جميع أنواع المركبات للوظائف التقليدية من الإضاءة إلى الترفيه. مبادئ تصميمها ناضجة، وتكاليف الوحدة مفهومة جيداً، مما يجعلها مثالية للأتمتة عالية الحجم. رغم هذا الاستقرار، تتعرض حُزم الجهد المنخفض للضغط لدمج عزل أرق وموصلات موحدة لحلق الغرامات في منصات المركبات الكهربائية التي تعمل بالبطاريات.[2]مجموعة ليوني. "أسلاك التوصيل منخفضة الجهد." leoni.com

تسجل أسلاك التوصيل عالية الجهد فوق 60 فولت توقعاً بمعدل نمو سنوي مركب قدره 17.15% وتحقن إيرادات جديدة في صناعة أسلاك التوصيل الكهربائية للسيارات. لاحتواء مخاطر التفريغ الجزئي، يعتمد المنتجون بشكل متزايد على البولي إيثيلين المتصالب بالبيروكسيد ومخاليط السيليكون. لأن هذه البوليمرات لها أوقات تسليم أطول من PVC، أصبح تخطيط وقت تسليم المشتريات عنصر تمايز تنافسي. التأثير الثانوي هو نمو التعاون بين موردي المواد الكيميائية وصانعي أسلاك التوصيل، مما يشير إلى تكامل رأسي أعمق.[3]الإدارة الوطنية لسلامة المرور على الطرق السريعة. "معايير السلامة الفيدرالية للمركبات الآلية؛ FMVSS رقم 305a المركبات الكهربائية: سلامة نقل الحركة الكهربائية." nhtsa.gov

حسب نوع الدفع: المركبات الكهربائية التي تعمل بالبطاريات تقود الابتكار بينما محركات الاحتراق الداخلي تحافظ على الحجم

تحافظ مركبات محرك الاحتراق الداخلي على أكبر حصة سوقية بنسبة 74.28% في 2024، عاكسة هيمنتها المستمرة في الإنتاج العالمي للمركبات رغم معدلات النمو المتراجعة. التقليص المستمر للمحرك والشحن التوربيني، ومع ذلك، يستدعي تقييمات درجات حرارة أعلى حتى في الحُزم التقليدية، لذا عائلات المنتجات تتطور بهدوء. كما يتم إعادة نشر قدرة أسلاك التوصيل المثبتة للمحركات إلى تطبيقات الهجين الخفيف 48 فولت، مما يمدد عمر الأصول.

تظهر المركبات الكهربائية التي تعمل بالبطاريات أعلى معدل نمو سنوي مركب قدره 26.23% وتحفز معظم تقديمات المنتجات الجديدة، من تصاميم شريط الأسلاك المسطحة إلى قضبان التوصيل المبردة بالسوائل. لأن المركبات الكهربائية التي تعمل بالبطاريات تحتاج زيارات صيانة أقل، قد ترى الوكالات انخفاضاً في إيرادات قطع الغيار، مما يدفع بدوره المصنعين الأصليين لتحميل متطلبات موثوقية أسلاك التوصيل مقدماً. يشير التحول إلى أن عمليات تدقيق الجودة في أرضيات متاجر الموردين ستشدد أكثر مع أصبح تجنب تكلفة الضمان أولوية.

حسب نوع المركبة: قطاع الخدمة الشاقة يتفوق على السيارات الشخصية

تهيمن السيارات الشخصية على السوق بحصة 73.10% في 2024، عاكسة أحجام إنتاجها العالية وزيادة المحتوى الإلكتروني. مجموعات أنظمة المساعدة المتقدمة متعددة الكاميرات في الطرازات المتميزة تضيف خطوط محورية وإيثرنت تزيد سعة البيانات عشرة أضعاف نسبة إلى مركبات منتصف الدورة المطروحة منذ خمس سنوات فقط. تلك التصاعدات تلمح إلى أن شبكات البيانات داخل المركبة قد تتطلب قريباً إدارتها الحرارية داخل بطانات السقف.

تسجل المركبات التجارية الخفيفة أسرع معدل نمو بنسبة 11.54% مع توسع إزالة الكربون من الأساطيل وتفويضات الاتصال وتنويعات الهيكل المتخصصة في محتوى أسلاك التوصيل. تحتاج مركبات التوصيل لآخر ميل حلقات شحن أعلى أمبير ومستشعرات درجة حرارة متعددة لكل وحدة بطارية، مما يعزز بشكل مادي طول الكابل لكل هيكل.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة المبيعات: نمو السوق الثانوية يتفوق على هيمنة المصنع الأصلي

تهيمن قناة المصنع الأصلي بحصة سوقية 92.30% في 2024، عاكسة التكامل المعقد لأسلاك التوصيل الكهربائية في عمليات تصميم وتصنيع المركبات. تبادل البيانات المباشر بين CAD للمورد والتوائم الرقمية للمصنع الأصلي يجعل دورات التطوير المشترك أسرع وأكثر أماناً. ومع ذلك، فإنه يعمق أيضاً حبس المشتري، رفع تكاليف التبديل بمهارة.

تنمو السوق الثانوية بوتيرة متواضعة لكن أعلى من طلب المصنع الأصلي مع تقادم حديقة المركبات العالمية. تطلب الورش المستقلة بشكل متزايد مجموعات إصلاح منتهية مسبقاً بدلاً من الربط في الموقع، ويرى الموردون فرصة لتشغيل إنتاج دفعات صغيرة عالية الهامش. لأن إصلاح حوادث المركبات الكهربائية غالباً ما يتطلب عزل البطارية قبل استبدال أسلاك التوصيل، يتم تجميع مجموعات أدوات متخصصة مع أسلاك التوصيل، دمج إيرادات المنتج والخدمة.

التحليل الجغرافي

تحتفظ آسيا والمحيط الهادئ بحوالي 48.83% من حصة سوق أسلاك التوصيل الكهربائية للسيارات وتتفاخر بأسرع توسع مطلق في الإيرادات. ترسي الصين المنطقة من خلال إنتاجها الهائل للمركبات الخفيفة وسلاسل توريد المركبات الكهربائية العميقة، بينما تساهم اليابان وكوريا الجنوبية بأبحاث وتطوير عالي الجودة للبيانات وتطبيقات الجهد العالي. الحوافز الحكومية للكهربة في الهند وجنوب شرق آسيا تشير إلى أن الطلب الإقليمي سيبقى مرناً حتى مع تطبيع النمو العالمي. تطوير جدير بالملاحظة هو أن عدة مصنعين صينيين أصليين يصدرون المركبات الكهربائية إلى أوروبا، متطلبين مواصفات أسلاك متناغمة تلبي معايير الاتحاد الأوروبي التنظيمية وبالتالي ترفع الموردين القائمين في آسيا إلى معايير الامتثال العالمي.

أفريقيا، تسجل أعلى معدل نمو سنوي مركب قدره 11.97% بين 2025-2030. تكاليف العمالة التنافسية ووصول اتفاقية التجارة للاتحاد الأوروبي وسياسات الحدائق الصناعية الحكومية تجتذب معاً استثمار أسلاك توصيل جديد. تقوم عدة شركات أوروبية من المستوى الأول بوضع تجميعات فرعية عالية محتوى العمالة في المنطقة، مما يحرر مصانع السوق المحلي للعمليات الآلية. برامج رفع مهارات القوى العاملة المحلية في ضغط الكابلات وفحص الجودة ناشئة، مما يشير إلى أن استراتيجية رأس المال البشري متشابكة مع النمو الإقليمي.

أمريكا الشمالية وأوروبا تنموان بتواضع أكثر لكنهما تبقيان رواد التكنولوجيا. تتركز تجارب الهياكل المناطقية في العلامات التجارية الألمانية الفاخرة والشركات الناشئة الكهربائية الأمريكية الشمالية، لذا تعمل مكاتب التصميم في ميونيخ وشتوتغارت وسيليكون فالي كمراكز أعصاب لمفاهيم أسلاك الجيل التالي. هذا النمط يعني أن إنشاء الملكية الفكرية ينفصل عن الإنتاج الكثيف العمالة. هذا يعزز البصمة العالمية ذات السرعتين حيث تتجمع الأبحاث والتطوير بالقرب من مقرات المصنع الأصلي وتهاجر تجميعات الدفعات الكبيرة إلى المناطق الممُحسَّنة التكلفة.

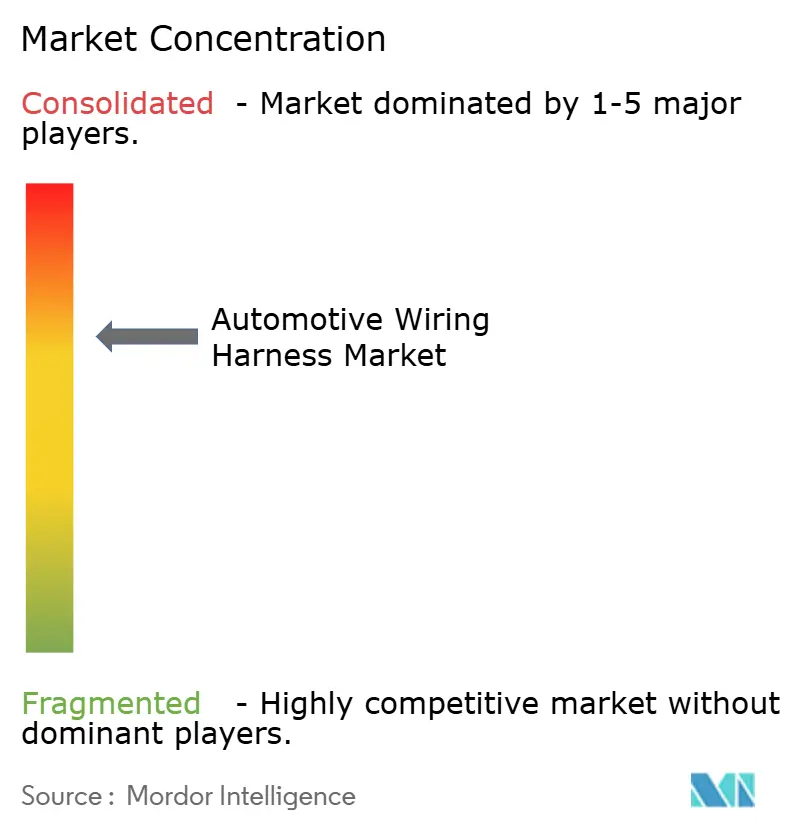

المشهد التنافسي

صناعة أسلاك التوصيل الكهربائية للسيارات مركزة، مع احتفاظ أكبر ثلاثة موردين بأكثر من نصف الإيرادات العالمية. تتجلى مزايا الحجم في شراء المواد الخام وعقود الخدمات اللوجستية العالمية والقدرة على إطفاء خطوط الضغط الآلي كثيفة رأس المال. ومع ذلك فإن الدفع نحو الألومنيوم والتصاميم المناطقية يفتح فجوات تقنية يمكن للمتخصصين المرنين معالجتها، مما يشير إلى أن التوحيد سيتعايش مع الدخول المتخصص الانتقائي.

التركيز الاستراتيجي عبر اللاعبين الرائدين يتمحور حول ثلاث ركائز: استبدال المواد وأتمتة العمليات والهندسة الرقمية. خلايا تخطيط أسلاك التوصيل الروبوتية، المدعومة بأنظمة الرؤية، تقلل الآن من وقت اللمس اليدوي برقمين، تحسن اتساق المحصول. في نفس الوقت، تتيح التوائم الرقمية التحقق المبكر من توجيه الأسلاك ضد متطلبات الحرارة والتوافق الكهرومغناطيسي، تقصر دورات التطوير. الموردون الذين يقرنون هذه القدرات بمصانع إقليمية يمكنهم وعد التكلفة والسرعة معاً، مجموعة تكسب جذباً في بطاقات نقاط المصادر.

لأن الهياكل المناطقية تقلل إجمالي طول الأسلاك، يواجه الموردون مخاطر ضغط الإيرادات إن لم يصعدوا سلسلة القيمة نحو موصلات البيانات عالية السرعة ووحدات توزيع الطاقة النشطة وتكامل البرمجيات. وبالتالي يقوم بعض القادة بالحصول على شركاء أو الشراكة مع متخصصي الموصلات وشركات البرمجيات لتوسيع النطاق. الاستنتاج هو أن المنافسة التنافسية تتمحور الآن حول اتساع تكامل النظام بدلاً من براعة تصنيع الكابلات التقليدية وحدها.

قادة صناعة أسلاك التوصيل الكهربائية للسيارات

-

شركة سوميتومو

-

شركة لير

-

شركة أبتيف

-

شركة يازاكي

-

شركة ليوني

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: افتتحت مجموعة مذرسون مرفق أسلاك التوصيل الكهربائية في رأس الخيمة. سيخدم المصنع المركبات التجارية وذات الأغراض الخاصة المتجهة إلى أوروبا، وتتوقع الإدارة أن يرتفع الإنتاج بسرعة بسبب خطوط أوامر قوية.

- مارس 2025: أطلقت ABB للمنتجات التركيبية نظام Harnessflex Interconnect. المحول متعدد الأكمام يتيح لبناة المركبات الثقيلة والكهربائية مزج طرق القنوات والضفائر مع الحفاظ على سلامة تصنيف IP.

- سبتمبر 2024: قدمت LEONI كابلات عالية الجهد مبردة بالسوائل للمركبات التجارية في IAA. التصميم يقلل وزن الكابل بنسبة تصل إلى ثلاثة أرباع مع تقليل المقاومة الحرارية، فتح مسارات لتعبئة البطاريات بكثافة أكبر.

نطاق تقرير سوق أسلاك التوصيل الكهربائية للسيارات العالمي

أنظمة أسلاك التوصيل هي تجميعات من الكابلات الكهربائية أو الأسلاك التي تنقل الإشارات الكهربائية لوظائف المركبة الكهربائية. باختصار يمكن تعريف أسلاك التوصيل بأنها النظام الكهربائي الكامل لأي مركبة.

ينقسم سوق أسلاك التوصيل الكهربائية للسيارات حسب نوع التطبيق ونوع السلك ونوع المركبة والجغرافيا. حسب نوع التطبيق، ينقسم السوق كأنظمة إشعال وأنظمة شحن وأنظمة نقل الحركة وأنظمة نقل القوى وأنظمة المعلومات والترفيه وأنظمة التحكم والأمان للمركبة. حسب نوع السلك، ينقسم السوق كنحاس وألومنيوم. بناءً على نوع المركبة، ينقسم السوق كسيارات شخصية ومركبات تجارية. حسب الجغرافيا، ينقسم السوق كأمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وبقية العالم.

| نظام الإشعال |

| نظام الشحن وإمداد الطاقة |

| نقل الحركة ونقل القوى (محرك الاحتراق الداخلي) |

| أسلاك التوصيل للجر عالي الجهد (المركبة الكهربائية المهجنة) |

| المعلومات والترفيه والقمرة والاتصالات الراديوية |

| أنظمة المساعدة المتقدمة لقيادة السيارات والتحكم الأمني |

| الهيكل والإضاءة وراحة المقصورة |

| النحاس |

| الألومنيوم |

| الجهد المنخفض (<60 فولت) |

| الجهد العالي (60-1,000 فولت) |

| مركبات محرك الاحتراق الداخلي |

| المركبات الكهربائية التي تعمل بالبطاريات |

| المركبات الهجينة القابلة للشحن والهجينة |

| السيارات الشخصية |

| المركبات التجارية الخفيفة |

| الشاحنات والحافلات الثقيلة |

| المصنع الأصلي |

| السوق الثانوية |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إسبانيا | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| بقية آسيا والمحيط الهادئ | |

| الشرق الأوسط | مجلس التعاون الخليجي |

| تركيا | |

| بقية الشرق الأوسط | |

| أفريقيا | جنوب أفريقيا |

| مصر | |

| بقية أفريقيا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

| حسب التطبيق | نظام الإشعال | |

| نظام الشحن وإمداد الطاقة | ||

| نقل الحركة ونقل القوى (محرك الاحتراق الداخلي) | ||

| أسلاك التوصيل للجر عالي الجهد (المركبة الكهربائية المهجنة) | ||

| المعلومات والترفيه والقمرة والاتصالات الراديوية | ||

| أنظمة المساعدة المتقدمة لقيادة السيارات والتحكم الأمني | ||

| الهيكل والإضاءة وراحة المقصورة | ||

| حسب مادة الموصل | النحاس | |

| الألومنيوم | ||

| حسب تصنيف الجهد | الجهد المنخفض (<60 فولت) | |

| الجهد العالي (60-1,000 فولت) | ||

| حسب نوع الدفع | مركبات محرك الاحتراق الداخلي | |

| المركبات الكهربائية التي تعمل بالبطاريات | ||

| المركبات الهجينة القابلة للشحن والهجينة | ||

| حسب نوع المركبة | السيارات الشخصية | |

| المركبات التجارية الخفيفة | ||

| الشاحنات والحافلات الثقيلة | ||

| حسب قناة المبيعات | المصنع الأصلي | |

| السوق الثانوية | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إسبانيا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| بقية آسيا والمحيط الهادئ | ||

| الشرق الأوسط | مجلس التعاون الخليجي | |

| تركيا | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| مصر | ||

| بقية أفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو حجم سوق أسلاك التوصيل الكهربائية للسيارات الحالي؟

تقديرات الصناعة تضع الإيرادات العالمية لعام 2025 عند 76.69 مليار دولار أمريكي، عاكسة نمو المحتوى الإلكتروني القوي عبر المركبات.

ما مدى سرعة نمو سوق أسلاك التوصيل الكهربائية للسيارات حتى 2030؟

من المتوقع أن يسجل السوق معدل نمو سنوي مركب قدره 10.35%، مع توسع القطاعات عالية الجهد أعلى بكثير من المتوسط عند حوالي 17.15%.

لماذا تكسب موصلات الألومنيوم جذباً في صناعة أسلاك التوصيل الكهربائية للسيارات؟

يوفر الألومنيوم مزايا كبيرة في الوزن والتكلفة مقارنة بالنحاس، والتقدم الحديث في تكنولوجيا الربط حل مخاوف الموثوقية السابقة.

أي منطقة هي الأسرع نمواً لإنتاج أسلاك التوصيل الكهربائية؟

تظهر أفريقيا أعلى نمو نسبي لأن العديد من المصنعين الأوروبيين الأصليين يقومون بمصادر التجميعات الفرعية الكثيفة العمالة هناك لتلبية أهداف المحتوى المحلي والتكلفة.

كيف تؤثر التغييرات التنظيمية على حصة سوق أسلاك التوصيل الكهربائية للسيارات في أنظمة الأمان؟

لوائح الأمان المحدثة في الولايات المتحدة واليابان وأوروبا تتطلب دوائر مكررة لأنظمة المساعدة المتقدمة، مما يزيد من تعقيد أسلاك التوصيل ويرفع قيمة الوحدة لحُزم أمان محددة.

آخر تحديث للصفحة في: