تحليل سوق الشاحن على متن الطائرة

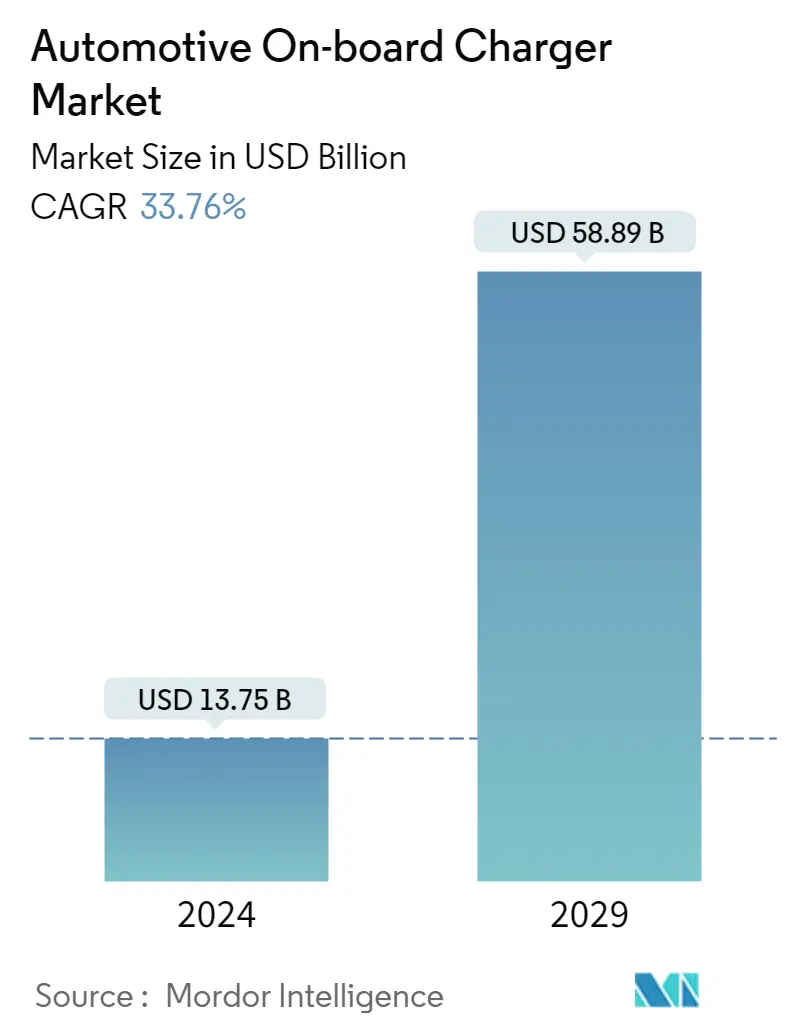

يقدر حجم سوق شاحن السيارات على متن الطائرة بمبلغ 13.75 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 58.89 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 33.76٪ خلال الفترة المتوقعة (2024-2029).

كان تأثير فيروس كورونا (COVID-19) على سوق أجهزة الشحن المدمجة أمرًا لا مفر منه لأنه أثر على كل الصناعات الأخرى تقريبًا في جميع أنحاء العالم. ومع ذلك، يشهد سوق السيارات الكهربائية (EVs) نموًا كبيرًا بسبب التصاعد السريع في معدل اعتماد السيارات الكهربائية التي تعمل بالبطارية على أساس سنوي. على سبيل المثال، كان هناك ارتفاع كبير في مبيعات السيارات الكهربائية في الصين وأوروبا على الرغم من الوباء، مما أظهر علامات نمو نشط في السوق خلال الفترة المتوقعة.

على مدى فترة التوقعات متوسطة المدى، من المتوقع أن تؤدي المبيعات السريعة للسيارات الكهربائية، ولوائح الانبعاثات الصارمة، والتقدم في تكنولوجيا البطاريات، وتحسين البنية التحتية للشحن إلى زيادة الطلب على أجهزة الشحن الموجودة على متن السيارات. يشهد السوق بالفعل تكيف سيارات الركاب الكهربائية في البلدان المتقدمة، والآن تخطط الشركات الناشئة الجديدة واللاعبون الرئيسيون في صناعة السيارات الكهربائية لتقديم نماذجهم الكهربائية الجديدة في السنوات المقبلة.

يعد الشاحن الموجود على متن السيارة مكونًا مهمًا في السيارات الكهربائية، فهو يسمح بشحن بطارية السيارة عن طريق تحويل جهد التيار المتردد إلى تيار مستمر. تشتمل المكونات الرئيسية على مرشح إدخال، ومصحح عامل الطاقة، ومحول DC/DC، ودائرة تحكم تتيح الاتصال بالأجهزة الأخرى في السيارة.

يتزايد نطاق بطاريات السيارات الكهربائية بسرعة، والآن تأتي الطرازات في السوق بمدى يصل إلى 600 ميل. أحجام أجسام الشاحنات والشاحنات الصغيرة أكبر مقارنة بسيارات الركاب؛ يمكنهم استيعاب المزيد من البطاريات لفترة أطول. يمكن للمحركات الكهربائية الكبيرة أن تولد كميات هائلة من عزم الدوران لقدرات السحب والسحب. على سبيل المثال، يبلغ مدى شاحنة النقل الصغيرة نيكولا بادجر 600 ميل، وذلك بفضل تكنولوجيا خلايا الوقود بالإضافة إلى البطاريات.

تعد الصين الرائدة في سباق السيارات الكهربائية، حيث يمثل أسطولها من الحافلات الكهربائية أكثر من 98% من إجمالي الحافلات الكهربائية العاملة في جميع أنحاء العالم. تمتلك الصين أسطولاً يضم أكثر من 425000 حافلة كهربائية. ويمكن أن يعزى هذا التبني المرتفع إلى الإطار البلدي القوي الذي تبنته العديد من المقاطعات في الصين. وكانت أكثر من ثلاثين مدينة صينية تخطط لتحقيق نقل عام مكهرب بنسبة 100% بحلول عام 2020، بما في ذلك قوانغتشو، وتشوهاي، ودونجوان، وفوشان، وتشونغشان في دلتا نهر اللؤلؤ، إلى جانب نانجينغ، وهانغتشو، وشنشي، وشاندونغ.

وبالنظر إلى هذه التطورات، من المتوقع أن يظل الطلب على أجهزة الشحن المدمجة مرتفعاً خلال الفترة المتوقعة.

اتجاهات سوق الشاحن على متن الطائرة

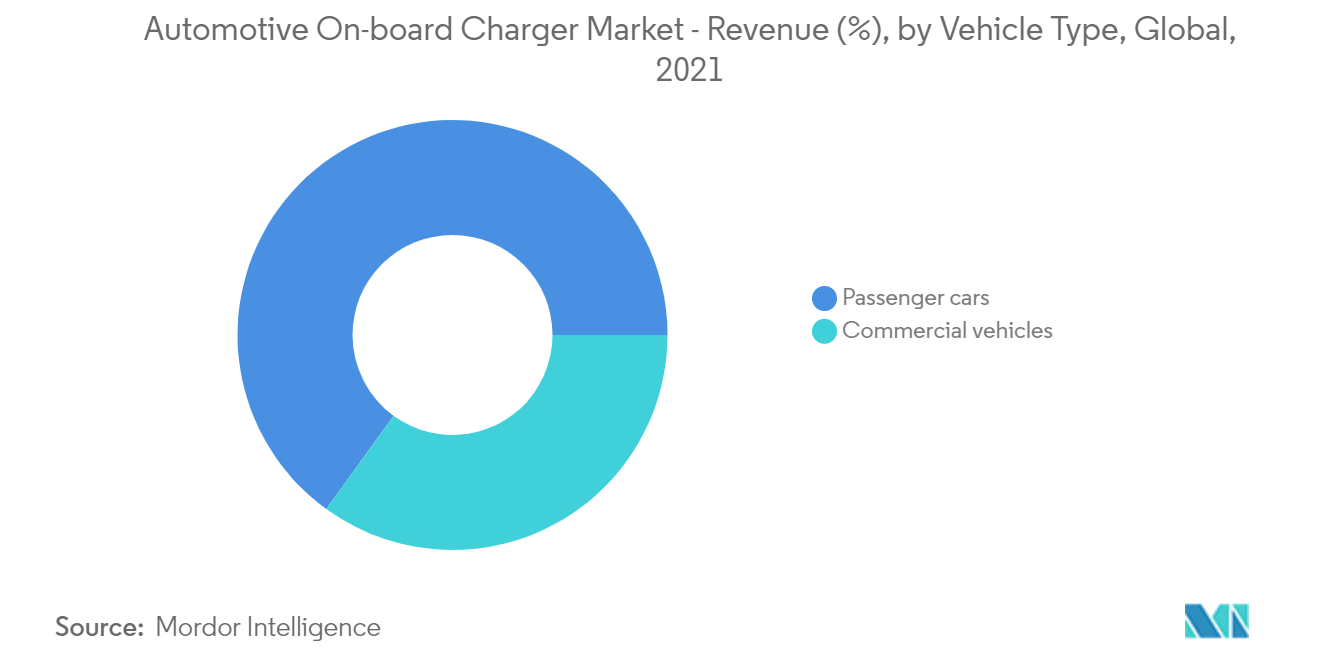

سيارات الركاب تقود سوق أجهزة الشحن على متن الطائرة

تتغلغل سيارات الركاب الكهربائية تدريجيًا على المستوى العالمي، حيث يبلغ تغلغل سيارات الركاب الكهربائية حاليًا 9٪ عالميًا ومن المتوقع أن يظل في مسار النمو خلال السنوات القادمة. شهدت أوروبا طفرة في تسجيل سيارات الركاب الكهربائية خلال عام 2020. وتم تسجيل زيادة كبيرة من 3.5% إلى 11% في إجمالي تسجيل سيارات الركاب الكهربائية الجديدة، وهو ما يمثل 6% من إجمالي تسجيل السيارات الجديدة.

ينمو التنقل الكهربائي تدريجيًا في جميع أنحاء العالم، ونتيجة لذلك، تقوم شركات نقل البضائع أيضًا بتحويل أساطيلها الحالية إلى مركبات تعتمد على الدفع الكهربائي. تقوم شركة OEM بإعادة تحديد خارطة الطريق الخاصة بها للسيارات الكهربائية. على سبيل المثال،.

- في مايو 2022، أعلنت شركة فولفو AB أن جميع تشكيلة سياراتها لعام 2023 في الولايات المتحدة ستكون عبارة عن سيارات هجينة تعمل بالكهرباء. بالإضافة إلى XC90، تقدم فولفو إصدارات هجينة من سيارات الدفع الرباعي XC60 وسيارات السيدان S60 وS90 وعربة V60.

- وفي مارس 2022، كشفت هيونداي النقاب عن خارطة طريق استراتيجية لتسريع طموحها في مجال الكهرباء والتي تخطط بموجبها لتقديم 17 طرازًا جديدًا من السيارات الكهربائية التي تعمل بالبطارية بحلول عام 2030؛ 11 لطرازات هيونداي وستة لعلامة جينيسيس الفاخرة

- في ديسمبر 2021، أعلنت شركة تويوتا موتور عن مجموعة خططها للسيارات الكهربائية التي تعمل بالبطارية، حيث كشفت عن 16 طرازًا جديدًا من السيارات الكهربائية التي تعمل بالبطارية. تضمنت السيارات الكهربائية الـ 16 الجديدة التي تم الكشف عنها في معرض الويب الضخم خمس سيارات تويوتا bZ (ما وراء الصفر)، واحدة منها - bZ4X - من المقرر إطلاقها عالميًا في عام 2022

وضعت حكومات العديد من البلدان المتقدمة والنامية خطتها للتنقل الأخضر، والتي تحظر فيها مركبات الديزل وتقدم حوافز لمشتري السيارات الكهربائية، على سبيل المثال، تخطط المملكة المتحدة لحظر مبيعات جميع أنواع السيارات التي تعمل بمحركات البنزين والديزل. بحلول عام 2040، تخطط الهند لحظر جميع أنواع السيارات التي تعمل بمحركات الديزل في الطرق بحلول عام 2030. ومن ناحية أخرى، تتقدم النرويج على المنحنى، فهي تخطط لجعل كل سيارة جديدة سيارة خالية من الانبعاثات بحلول عام 2025. ستؤدي الزيادة في مبيعات سيارات الركاب الكهربائية والزيادة في عدد أجهزة الشحن إلى دفع نمو سوق أجهزة الشحن الموجودة على متن السيارات في نهاية المطاف.

وبالنظر إلى هذه التطورات والعوامل، من المتوقع أن يظل الطلب على الشاحن الداخلي إيجابيا في قطاع سيارات الركاب خلال فترة التوقعات.

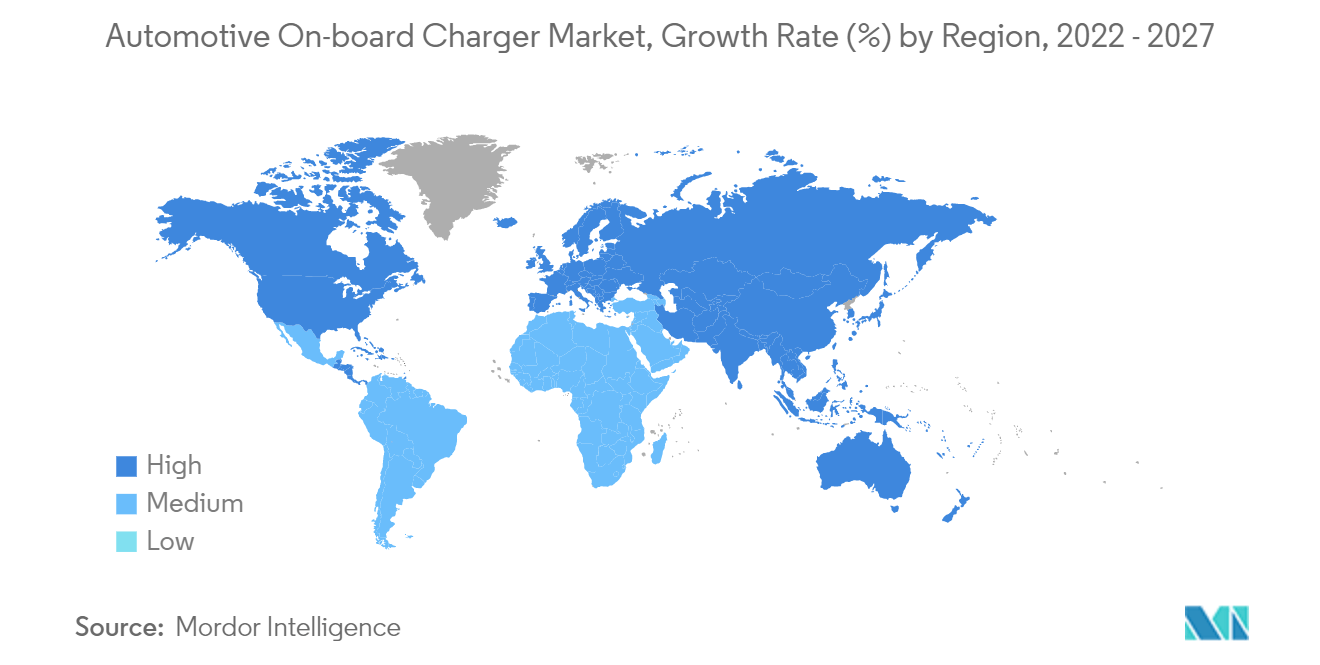

من المتوقع أن تقود منطقة آسيا والمحيط الهادئ سوق شاحن السيارات

من المتوقع أن تقود منطقة آسيا والمحيط الهادئ سوق شاحن السيارات لأنها مركز صناعة السيارات الكهربائية بسبب توافر المواد الخام الرخيصة، والقوى العاملة الرخيصة، ووجود أعداد عديدة من اللاعبين في الصناعة، وعدد كبير من السكان، والمشاركة الحكومية.

على الرغم من التراجع العالمي في مبيعات السيارات بسبب النقص في إمدادات أشباه الموصلات الناجم عن جائحة كوفيد-19، زادت مبيعات السيارات الكهربائية في الصين بنسبة 154 في المائة العام الماضي، حيث اختار المزيد من الناس سيارات أنظف. وباع مصنعو السيارات الكهربائية ما مجموعه 3.3 مليون وحدة في الصين في عام 2021، ارتفاعًا من 1.3 مليون في عام 2020 و1.2 مليون في عام 2019.

ساعدت اللوائح الحكومية التي تتضمن حوافز على نمو قطاع السيارات الكهربائية في الصين منذ بدايته. ومع ذلك، ونظراً للتوسع الهائل في قطاع السيارات الكهربائية، فإن الحوافز تضع عبئاً كبيراً على الحكومة. ونتيجة لذلك، أعلنت وزارة المالية في البلاد في يناير 2022 أن الصين ستخفض دعم السيارات الكهربائية بنسبة 30% هذا العام وستلغي جميع الإعانات بحلول نهاية العام. مثل هذه التدابير قد تعيق نمو السوق.

اتخذت حكومة الهند مبادرات متعددة لتعزيز تصنيع واعتماد السيارات الكهربائية في الهند لتقليل الانبعاثات المتعلقة بالاتفاقيات الدولية وتطوير التنقل الإلكتروني في أعقاب التحضر السريع. وفي الهند، تم بيع 3,29,190 سيارة كهربائية في عام 2021، بزيادة قدرها 168 بالمائة مقارنة بـ 1,22,607 وحدة تم بيعها في العام السابق، كما تضاعفت مبيعات السيارات الكهربائية للركاب في الهند ثلاث مرات في عام 2021 إلى 14,800 وحدة ولا تزال تظهر علامات النمو.

تهدف شركات صناعة السيارات الصينية إلى تحقيق كفاءة أعلى ضمن أسطولها المعروض لتحظى بمكانة بارزة في المشهد الإقليمي. على سبيل المثال، في أغسطس 2022، قامت شركة السيارات الصينية العملاقة BYD بتوسيع إمكانات أعمالها في أوروبا من خلال تجديد تشكيلة ثلاث سيارات كهربائية. تم بناء الهيكل المصمم حديثًا حول بطارية الشفرة التي تطلق عليها BYD مجموعة نقل الحركة الكهربائية 8 في 1. تشتمل بنية مجموعة نقل الحركة بشكل أساسي على وحدة التحكم في السيارة، ووحدة توزيع الطاقة، ونظام إدارة البطارية، ووحدة التحكم في المحرك، ومحرك القيادة، وناقل الحركة، وموصل DC-DC والشاحن الموجود على متن السيارة مما يرفع الكفاءة الإجمالية إلى 89%.

وبالنظر إلى هذه التطورات، من المتوقع أن يشهد الطلب على الشاحن المدمج نمواً مرتفعاً في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

نظرة عامة على صناعة الشاحن على متن الطائرة

السوق العالمية لشواحن السيارات مجزأة، ولديها العديد من اللاعبين النشطين، وذلك بسبب وجود شركات ناشئة جديدة وشركات تصنيع إلكترونيات السيارات الكبرى. بعض اللاعبين الرئيسيين في السوق هم BorgWarner Inc. وFicosa Corporation وLG Electronics وغيرها. تقوم بعض الشركات المصنعة للمعدات الأصلية للسيارات الكهربائية بتصنيع الشاحن الداخلي مثل BYD وTesla. نظرًا لأن السوق يشهد دخول العديد من النماذج الكهربائية الجديدة، تعمل شركات الشحن الموجودة على متن السيارة على توسيع تواجدها من خلال تشكيل تحالفات استراتيجية مع لاعبين آخرين في السوق وإطلاق شواحن جديدة للسيارات. على سبيل المثال، تستخدم BorgWarner تقنية كربيد السيليكون ولديها نطاق من تصنيفات طاقة التيار المتردد تبلغ 7.4 كيلووات، و11 كيلووات، و22 كيلووات، في حين يتم توفير تصنيف محول DC إلى DC من 2.3 كيلووات إلى 3.6 كيلووات تحت الشاحن الموجود على متنها.

رواد سوق الشاحن على متن الطائرة

BorgWarner Inc.

Hyundai Mobis Co., Ltd

LG Electronics

Valeo

Ficosa Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الشاحن على متن الطائرة

في يناير 2021، قدمت شركة Bel power Solutions، وهي شركة مقرها الولايات المتحدة تقدم حلول تحويل الطاقة وإدارة الطاقة، شاحن بطارية BCL25-700-8 ثنائي الاتجاه مزود بأربع وحدات شحن متصلة بشكل متوازي مما يوفر كفاءة تصل إلى 94٪ تقريبًا. علاوة على ذلك، تدعي الشركة أن الشاحن قادر على الاتصال مباشرة بمحطة الشحن أو الشبكة.

تقسيم صناعة الشاحن على متن الطائرة

الشاحن الموجود على متن الطائرة عبارة عن جهاز شحن مدمج للسيارة. يهدف النظام المدمج في السيارة إلى إعادة شحن نظام البطارية ذات الجهد العالي المتوفر من شبكة التيار المتردد أثناء ركن السيارة.

يتم تقسيم سوق أجهزة الشحن الموجودة على متن السيارات حسب نوع السيارة ونوع مجموعة نقل الحركة والطاقة المقدرة والجغرافيا. على أساس نوع السيارة، يتم تقسيم السوق إلى سيارات الركاب والمركبات التجارية. على أساس نوع مجموعة نقل الحركة، يتم تقسيم السوق إلى مركبات كهربائية تعمل بالبطاريات (BEV) ومركبات هجينة (PHEV). على أساس معدل الطاقة، يتم تقسيم السوق إلى أقل من 3.3 كيلووات، و3.3-11 كيلووات، وأكثر من 11 كيلووات، وعلى أساس الجغرافيا، يتم تقسيم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ و بقية العالم. لكل قطاع، يعتمد حجم السوق والتنبؤ به على القيمة (مليار دولار أمريكي).

| سيارة الركاب |

| مركبة تجارية |

| بيف |

| PHEV |

| أقل من 3.3 كيلو واط |

| 3.3-11 كيلو واط |

| أكثر من 11 كيلوواط |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| بقية العالم | البرازيل |

| المكسيك | |

| الإمارات العربية المتحدة | |

| بلدان اخرى |

| حسب نوع السيارة | سيارة الركاب | |

| مركبة تجارية | ||

| حسب نوع توليد القوة | بيف | |

| PHEV | ||

| حسب نوع الطاقة المقدرة | أقل من 3.3 كيلو واط | |

| 3.3-11 كيلو واط | ||

| أكثر من 11 كيلوواط | ||

| بواسطة الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| بقية العالم | البرازيل | |

| المكسيك | ||

| الإمارات العربية المتحدة | ||

| بلدان اخرى | ||

الأسئلة الشائعة حول أبحاث سوق الشاحن

ما هو حجم سوق شاحن السيارات على متن الطائرة؟

من المتوقع أن يصل حجم سوق شاحن السيارات إلى 13.75 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 33.76٪ ليصل إلى 58.89 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق شاحن السيارات الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق أجهزة الشحن المدمجة في السيارات إلى 13.75 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق شاحن السيارات؟

BorgWarner Inc.، Hyundai Mobis Co., Ltd، LG Electronics، Valeo، Ficosa Corporation هي الشركات الكبرى العاملة في سوق شاحن السيارات على متن الطائرة.

ما هي المنطقة الأسرع نموًا في سوق شاحن السيارات؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق شاحن السيارات؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق أجهزة الشحن الموجودة على متن السيارات.

ما هي السنوات التي يغطيها سوق شاحن السيارات، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قُدر حجم سوق الشواحن الموجودة على متن السيارات بمبلغ 10.28 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق شاحن السيارات للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق شاحن السيارات للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الشاحن الموجود على متن الطائرة

إحصائيات الحصة السوقية لشاحن On Board وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل On Board Charger توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.