تحليل سوق التغليف PET لقطاع الأدوية في منطقة آسيا والمحيط الهادئ

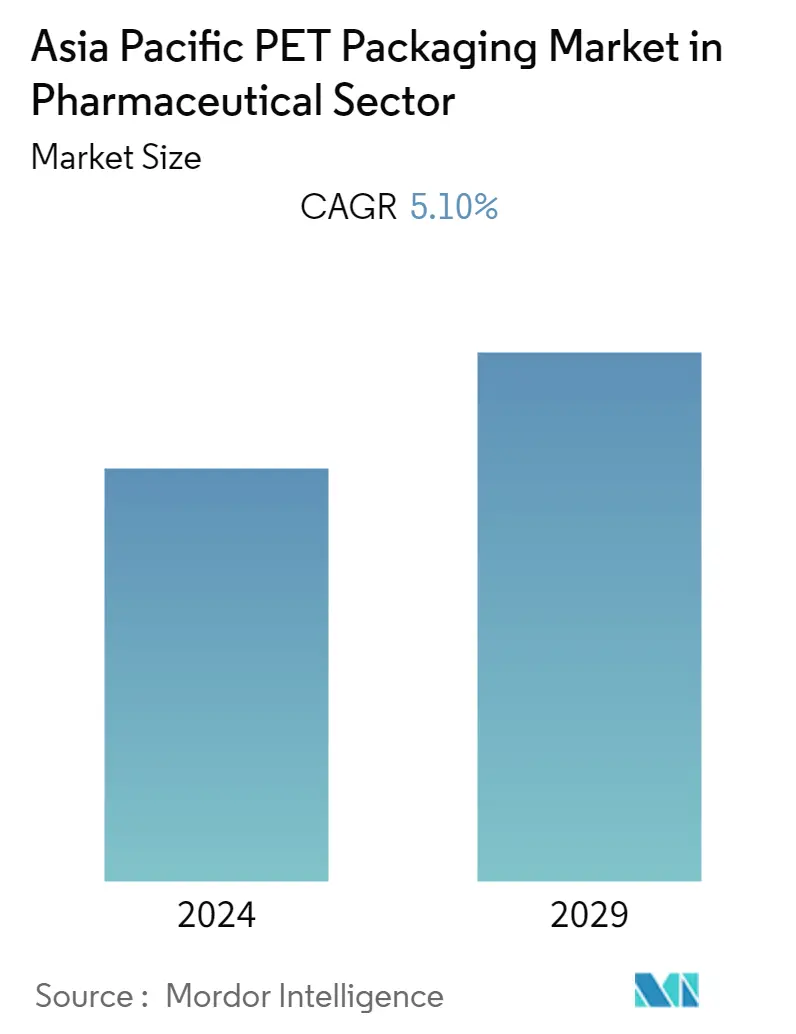

بلغت قيمة سوق التعبئة والتغليف PET في منطقة آسيا والمحيط الهادئ في قطاع الأدوية (يشار إليها فيما بعد بالسوق الذي تمت دراسته) 2652 مليون دولار أمريكي في عام 2019، ومن المتوقع أن تصل إلى 3540 مليون دولار أمريكي بحلول عام 2025، مسجلاً معدل نمو سنوي مركب قدره 5.1٪ خلال الفترة 2020-2025. أصبحت العبوات البلاستيكية أكثر شعبية من غيرها من المنتجات، حيث أن العبوات البلاستيكية خفيفة الوزن وأسهل في التعامل معها. وعلى نحو مماثل، حتى شركات الأدوية الكبرى في منطقة آسيا والمحيط الهادئ تفضل استخدام حلول التغليف البلاستيكية، نظراً لانخفاض تكاليف إنتاجها. علاوة على ذلك، تنمو بوليمرات البولي إيثيلين تيريفثاليت (PET) في تطبيقات تعبئة الزجاجات البلاستيكية في صناعة الأدوية.

- وفقًا لدراسة أجرتها جمعية تغليف PET للبيئة النظيفة (PACE) والمختبر الكيميائي الوطني (NCL)، في عام 2019، تم استخدام ما يقدر بـ 80,000 إلى 85,000 طن متري من منتجات PET في قطاع الأدوية الهندي.

- يفضل المصنعون مادة PET على منتجات التغليف البلاستيكية الأخرى، حيث أنها تمثل الحد الأدنى من فقدان المواد الخام أثناء عملية التصنيع مقارنة بالمنتجات البلاستيكية الأخرى. إن قدرتها على إضافة ألوان وتصميمات متعددة جعلتها الخيار المفضل للاعبين في الصناعة. بالإضافة إلى ذلك، توفر مادة PET معايير السلامة والجودة، ولهذا السبب تشهد استخدامًا سائدًا في قطاع الأدوية.

- علاوة على ذلك، فإن اعتماد مادة PET يمكن أن يؤدي إلى تقليل الوزن بنسبة 90% تقريبًا، مقارنةً بالزجاج، مما يسمح بعملية نقل أكثر اقتصادًا. حاليًا، تحل الزجاجات البلاستيكية المصنوعة من مادة PET محل الزجاجات الثقيلة والهشة على نطاق واسع في صناعة الأدوية في منطقة آسيا والمحيط الهادئ. على سبيل المثال، من الممكن نقل 30,000 زجاجة من مادة PET سعة 100 مل في شاحنة، مقابل 18,000 زجاجة زجاجية فقط، وفقًا لدراسة PACE وNCL 2019. وهذا يقلل من تكلفة النقل والأثر البيئي.

- علاوة على ذلك، فإن سوق الأدوية في المنطقة ينمو، مع وجود دول مثل الصين والهند واليابان وغيرها، حيث يتزايد الطلب على المنتجات الصيدلانية بسبب عدد السكان وارتفاع الأمراض.

- يعد قطاع الرعاية الصحية والأدوية في الصين أحد أكبر الأسواق في العالم، مدفوعًا في المقام الأول بشيخوخة السكان. وفقًا لشركة Pharmaceutical Technology، من المتوقع أن ترتفع قيمة سوق الأدوية في الصين إلى ما يقرب من 574 مليار دولار أمريكي بحلول عام 2022. وبالتالي، هناك احتمال متزايد للاعبين المحليين، حيث قد يواجهون زيادة في الطلب على زجاجات PET من هذه الشركات..

- مع تفشي فيروس كورونا (COVID-19) والتدابير المتخذة للحد من انتشار الفيروس، شهدت زجاجات PET مثل معقم اليدين وزجاجات غسل اليدين ارتفاعًا في الطلب، والذي من المرجح أن يستمر للعام أو العامين المقبلين. وبالمثل، فإن القدرة التصنيعية ستشهد أيضاً تحولاً في الإنتاج نحو مثل هذه الاتجاهات،

اتجاهات سوق التغليف PET لقطاع الأدوية في منطقة آسيا والمحيط الهادئ

الزجاجات تشهد معدل نمو كبير

- تمثل الزجاجة أعلى حصة من الطلب على مادة PET، حيث تعد زجاجات PET واحدة من أكثر المنتجات استخدامًا في صناعات المستخدم النهائي، مثل الأغذية والمشروبات والأدوية والعناية الشخصية.

- يرجع الاعتماد المتزايد لزجاجات PET في صناعة المستخدم النهائي إلى العدد الكبير من المزايا المقدمة، مثل الوزن الخفيف والنقل الاقتصادي والمعالجة وقابلية إعادة التدوير والحد الأدنى من فقدان المواد الخام. وفقًا لشركة Reliance Industry Limited، تقرير قسم PET لعام 2020، بلغ الطلب على زجاجات PET في الهند في السنة المالية 2018-2019 960 كيلو طن متري سنويًا (KTA).

- كما أن الاتجاه المتزايد للشفافية بين المستهلكين في المنطقة يؤدي أيضًا إلى زيادة الطلب على الزجاجات البلاستيكية، حيث يرغب المستهلكون في رؤية المنتج الفعلي قبل الشراء. تستحوذ زجاجة PET على الزجاج في أسواق الكاتشب والتوابل والصلصة ذات الخدمة الواحدة. تختار العديد من الشركات الزجاجات المصنوعة من مادة البولي إيثيلين تيريفثاليت (PET)، حيث أن مادة PET شفافة مثل الزجاج وأقل عرضة للكسر.

- علاوة على ذلك، فإن المنتجات المنزلية، مثل سوائل غسل الأطباق، ومنظفات المراحيض، وأحماض تنظيف الأرضيات، يتم تعبئتها في الغالب في زجاجات PET. يتزايد استخدام زجاجات PET في عبوات الأدوية في المنطقة. ومن المتوقع أن يزداد الطلب على زجاجات رذاذ الأنف، وذلك بسبب العدد المتزايد من المرضى الذين يعانون من التهاب الجيوب الأنفية في المنطقة. وفقا للمعهد الوطني للحساسية والأمراض المعدية (NIAID)، يعاني واحد من كل ثمانية هنود من التهاب الجيوب الأنفية المزمن. كما أن هذا المرض أكثر انتشارًا من مرض السكري أو الربو أو أمراض القلب التاجية في البلاد.

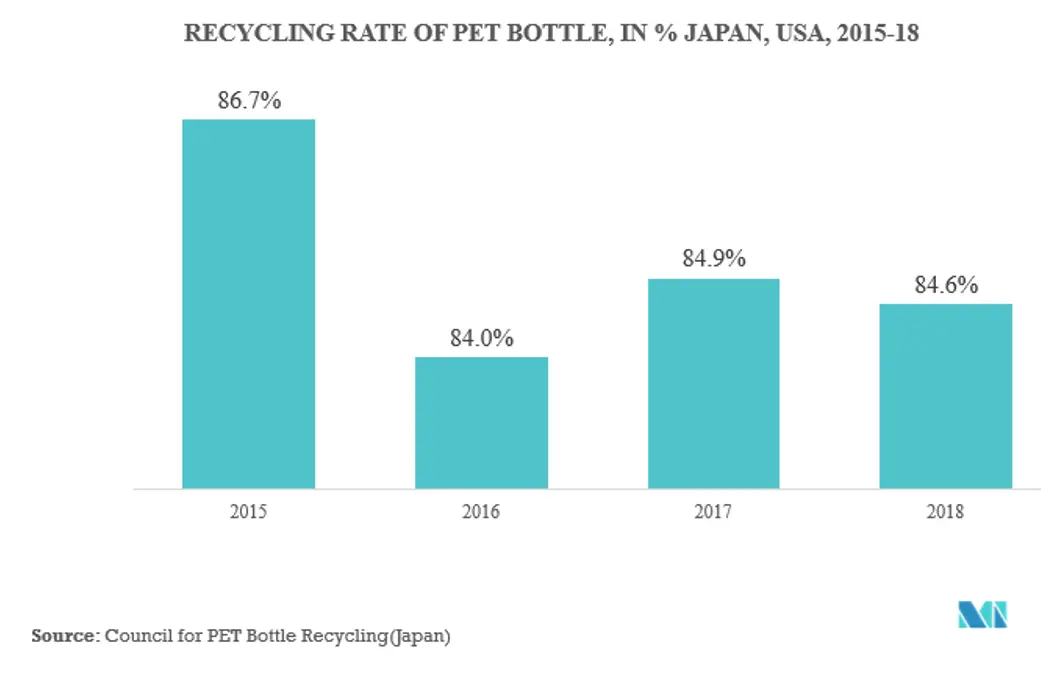

- تعد الصين واحدة من أكبر منتجي ومستهلكي راتنجات PET في منطقة آسيا والمحيط الهادئ. مع هذا الاستهلاك الكبير، تركز البلاد على إعادة تدوير زجاجات PET بدلاً من استخدام PET البكر. وفقًا للجمعية الكيميائية الأمريكية، بلغ إجمالي إعادة التدوير التراكمي لزجاجات PET 78 مليون طن متري في الصين خلال الفترة 2010-2018. وبالمثل، استحوذت اليابان على 84.6% من معدل إعادة تدوير زجاجات PET في عام 2018، وفقًا للجمعية اليابانية لإعادة تدوير الحاويات والتغليف.

زيادة الإنفاق على الرعاية الصحية والأدوية لزيادة نمو السوق

- تعد منطقة آسيا والمحيط الهادئ واحدة من المناطق البارزة التي ينمو فيها قطاع الرعاية الصحية والأدوية بسبب ارتفاع عدد السكان في دول مثل الصين والهند. يعد قطاع الرعاية الصحية والأدوية في المنطقة أحد أكبر الأسواق في العالم، ويرجع ذلك أساسًا إلى شيخوخة السكان. ووفقا للمكتب الوطني للإحصاء في الصين، فإن الأشخاص الذين تبلغ أعمارهم 60 عاما فما فوق يمثلون 18.1% من إجمالي السكان في عام 2019.

- بالإضافة إلى ذلك، يلعب قطاع الأدوية دورًا حيويًا في خريطة الطريق للبلاد، حيث ينتقل من تصنيع الأدوية الجنيسة إلى تطوير أدوية جديدة. وتؤكد مبادرة الصين الصحية 2030 على هذا التحول. وبالتالي، من المتوقع أن يخلق نمو صناعة الأدوية فرصًا جديدة، وبالتالي دفع نمو سوق التعبئة والتغليف من مادة PET.

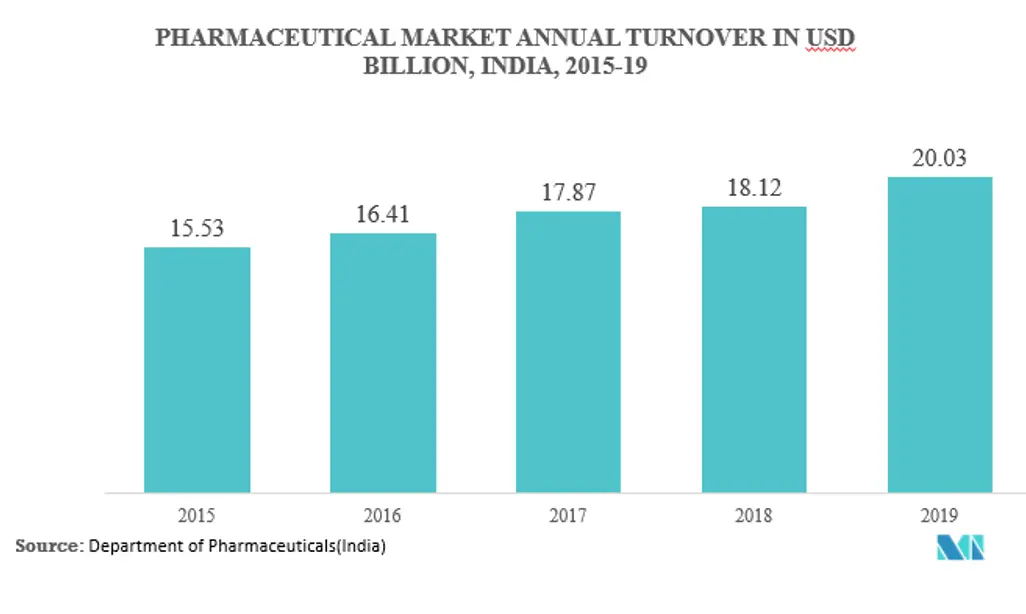

- علاوة على ذلك، وفقًا لإدارة المستحضرات الصيدلانية (الهند)، بلغ حجم التداول السنوي لسوق الأدوية الهندي في عام 2019 20.03 مليار دولار أمريكي، مقارنة بـ 15.53 مليار دولار أمريكي في عام 2015.

- ويعتمد تحسن النمو في المبيعات المحلية على قدرة الشركات على مواءمة محافظ منتجاتها مع الأمراض، مثل مرض السكري، والقلب والأوعية الدموية، والاكتئاب، والسرطان. في الوقت الحالي، يتم توفير حوالي 80% من الأدوية المضادة للفيروسات الرجعية المستخدمة عالميًا لمكافحة مرض الإيدز (متلازمة نقص المناعة المكتسب) من قبل شركات الأدوية الهندية. تعمل شركات الأدوية على صياغة أساليب وأساليب جديدة لتقليل تكاليف التعبئة والتغليف وتحقيق الأهداف المهمة، مثل تعزيز امتثال المريض. وبالتالي، من المتوقع أن يشهد سوق التعبئة والتغليف PET في قطاع الأدوية نموًا كبيرًا في الهند.

نظرة عامة على صناعة التعبئة والتغليف لقطاع الأدوية في منطقة آسيا والمحيط الهادئ

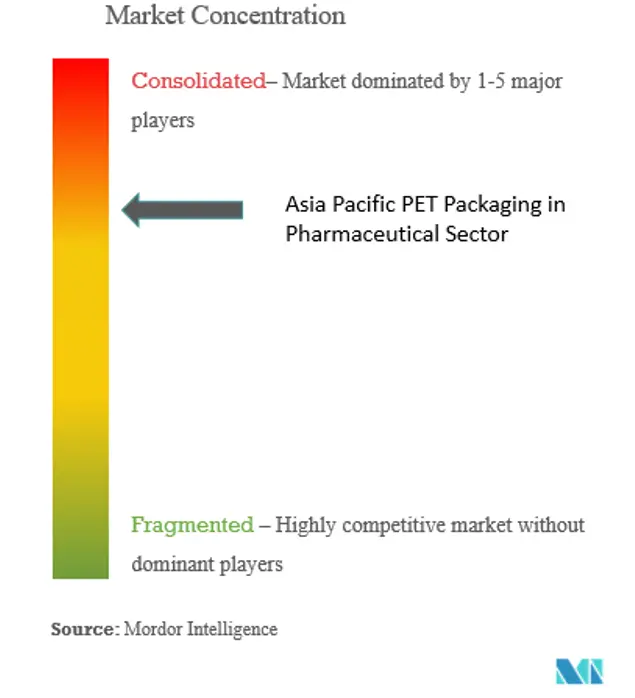

يتركز سوق التعبئة والتغليف PET في منطقة آسيا والمحيط الهادئ بشكل كبير حيث يقوم اللاعبون الرئيسيون بتطوير حصة سوقية بارزة. تستمر الشركات في الابتكار والدخول في شراكات استراتيجية من أجل الحفاظ على مكانتها في السوق.

- يناير 2020 - حصل مصنع أوكاياما على شهادة FSSC 22000 لشهادة تصنيع مواد تغليف المواد الغذائية.

- ديسمبر 2019 - قامت شركة Gerresheimer AG بزيادة طاقتها الإنتاجية للحاويات البلاستيكية وافتتحت مصنعًا جديدًا في كوسامبا، الهند. وتتمتع الشركة بموطئ قدم قوي في الهند، من خلال شريكتها شركة Triveni Polymers Pvt Ltd. وتقدم الشركة زجاجات PET السائلة عن طريق الفم بأحجام عديدة لصناعة الأدوية.

رواد سوق التعبئة والتغليف في قطاع الأدوية في منطقة آسيا والمحيط الهادئ

Senpet Polymers LLP

Total PET (Radico Khaitan Ltd)

Ganesh PET

ALPHA GROUP

Gerresheimer AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة التعبئة والتغليف لقطاع الأدوية في منطقة آسيا والمحيط الهادئ

الزجاجات - حاوية بلاستيكية صلبة ذات غطاء مفتوح أو واجهة توزيع (مثل القطارة، والفوهات، والأغطية الملولبة، والمضخات، والبخاخات، وما إلى ذلك) التي تستخدم بشكل أساسي من قبل الشركة المصنعة لتعبئة المنتجات السائلة أو الزيتية أو شبه الصلبة تعتبر ضمن هذه الفئة.

| زجاجات التابلت |

| زجاجات الشراب |

| قوارير |

| زجاجات القطارة |

| زجاجات غسل اليدين ومعقم اليدين |

| زجاجات غسول الفم |

| أنواع المنتجات الأخرى |

| شفاف |

| أخضر |

| العنبر |

| الصين |

| الهند |

| اليابان |

| كوريا الجنوبية |

| بقية منطقة آسيا والمحيط الهادئ |

| نوع المنتج | زجاجات التابلت |

| زجاجات الشراب | |

| قوارير | |

| زجاجات القطارة | |

| زجاجات غسل اليدين ومعقم اليدين | |

| زجاجات غسول الفم | |

| أنواع المنتجات الأخرى | |

| لون | شفاف |

| أخضر | |

| العنبر | |

| دولة | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة الشائعة حول أبحاث سوق التغليف PET في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق التغليف الحالي لآسيا والمحيط الهادئ في صناعة الأدوية؟

من المتوقع أن يسجل سوق تغليف PET في آسيا والمحيط الهادئ في صناعة الأدوية معدل نمو سنوي مركب قدره 5.10٪ خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في سوق التغليف PET في آسيا والمحيط الهادئ في الصناعة الدوائية؟

Senpet Polymers LLP، Total PET (Radico Khaitan Ltd)، Ganesh PET، ALPHA GROUP، Gerresheimer AG هي الشركات الكبرى العاملة في سوق التعبئة والتغليف PET في آسيا والمحيط الهادئ في قطاع الأدوية.

ما هي السنوات التي يغطيها سوق التغليف PET في آسيا والمحيط الهادئ في صناعة المستحضرات الصيدلانية؟

يغطي التقرير حجم السوق التاريخي لسوق التغليف PET في آسيا والمحيط الهادئ في صناعة المستحضرات الصيدلانية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق التغليف PET في آسيا والمحيط الهادئ في الصناعة الصيدلانية للسنوات 2024 و 2025 و 2026 ، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

التعبئة والتغليف PET في آسيا والمحيط الهادئ في تقرير صناعة قطاع الأدوية

إحصائيات لحصة سوق عبوات PET لآسيا والمحيط الهادئ في قطاع الأدوية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل تغليف PET في آسيا والمحيط الهادئ في قطاع الأدوية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.