حجم وحصة سوق تغليف الورق في منطقة آسيا والمحيط الهادئ

تحليل سوق تغليف الورق في منطقة آسيا والمحيط الهادئ من قبل Mordor Intelligence

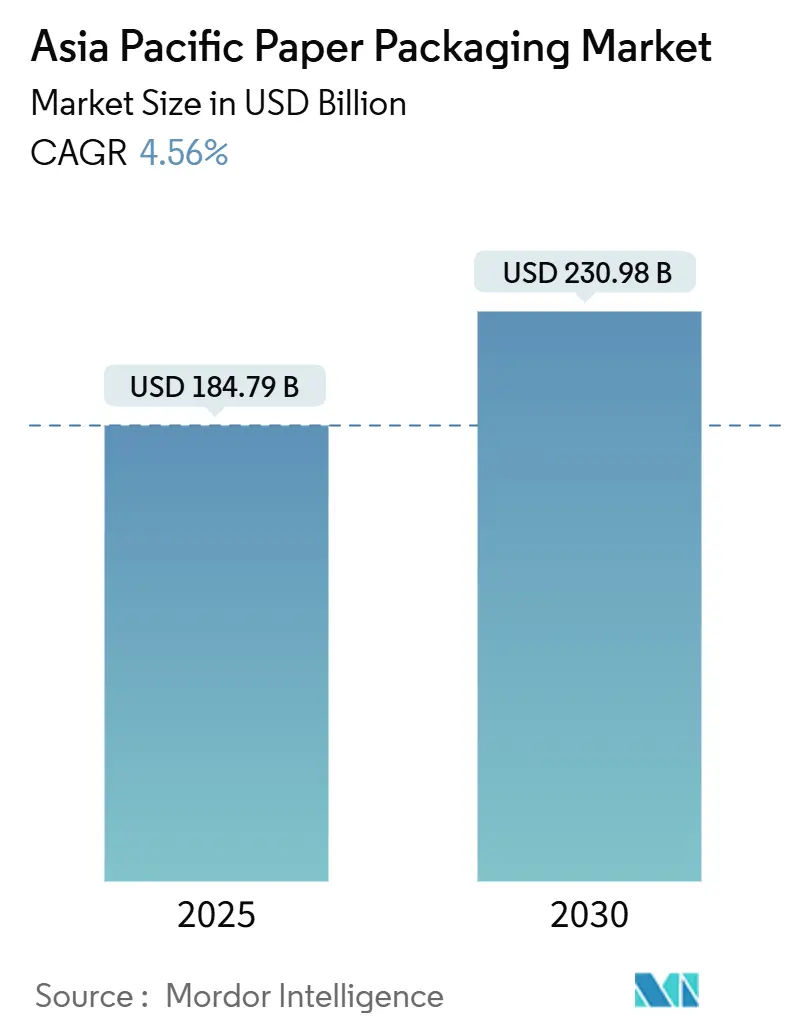

وصل حجم سوق تغليف الورق في منطقة آسيا والمحيط الهادئ إلى 184.79 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 230.98 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب 4.56% خلال الفترة. التحضر القوي الذي يتجاوز 60% عبر الاقتصادات الرائدة، إلى جانب التجارة الإلكترونية التي تستحوذ بالفعل على 80% من طلب التغليف، يدعم التوسع في الحجم على المدى القريب. اعتماد أنظمة المسؤولية الموسعة للمنتج (EPR) على مستوى المنطقة في فيتنام وأستراليا وتايلاند يوجه رأس المال نحو الدرجات المعاد تدويرها والطلاءات عالية الحاجز، مما يدفع متوسط أسعار البيع إلى الأعلى بينما يقلل التعرض للألياف البكر. يبقى كرتون الحاويات الركيزة الأساسية لأن الأشكال المموجة تهيمن على لوجستيات الميل الأخير، إلا أن الكرتون المقوى يكتسب بسرعة حظوة في السلع الاستهلاكية المتميزة وقنوات الرعاية الصحية المنظمة حيث يعطي مالكو العلامات التجارية الأولوية لجودة الطباعة ووظائف الحاجز والاستدامة. يستثمر المنتجون في برامج التصميم المدعومة بالذكاء الاصطناعي والطباعة الرقمية قصيرة المدى لتلبية الانتشار المتفجر لوحدات حفظ المخزون، حتى مع استمرار تقلبات أسعار لب الخشب الصلب والطاقة الزائدة الصينية في الضغط على الهوامش.

النقاط الرئيسية للتقرير

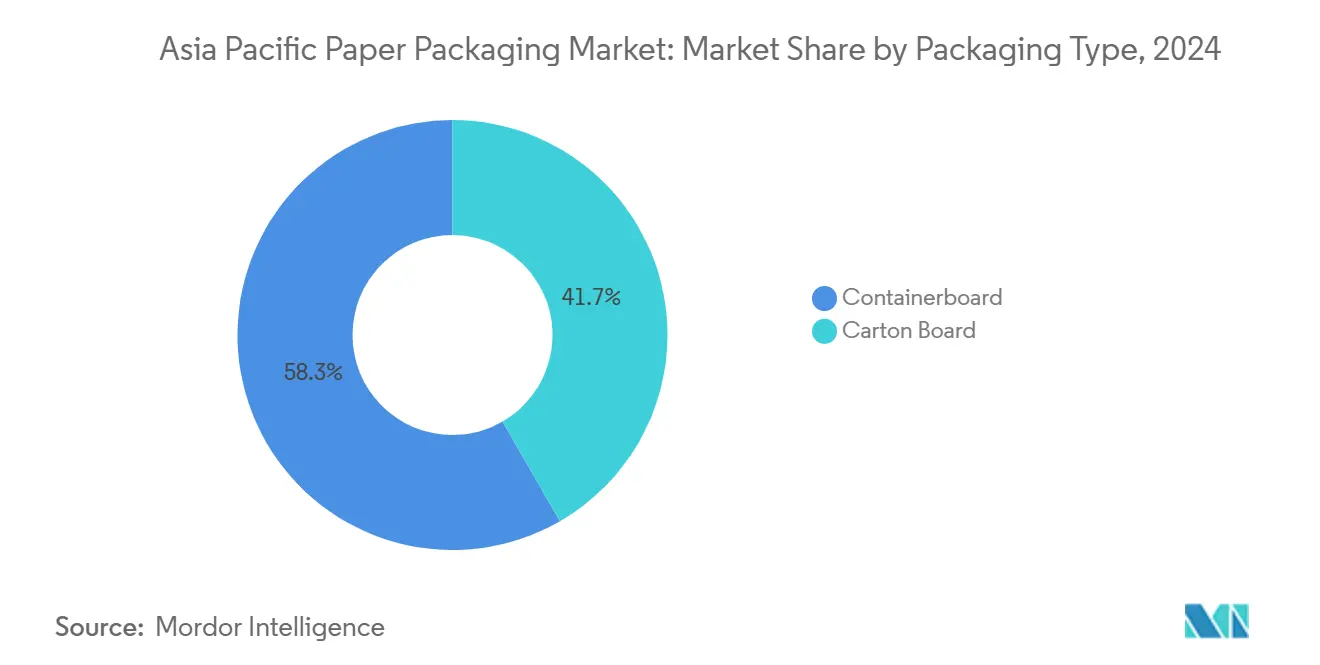

- حسب نوع التغليف، قاد كرتون الحاويات بنسبة 58.34% من حصة سوق تغليف الورق في منطقة آسيا والمحيط الهادئ في عام 2024، بينما من المتوقع أن يتقدم الكرتون المقوى بمعدل نمو سنوي مركب 5.54% حتى عام 2030.

- حسب الدرجة، استحوذت الأغطية الاختبارية الأخرى على حصة 39.56% من حجم سوق تغليف الورق في منطقة آسيا والمحيط الهادئ في عام 2024؛ الكرافت الأبيض العلوي يتوسع بمعدل نمو سنوي مركب 6.68% حتى عام 2030.

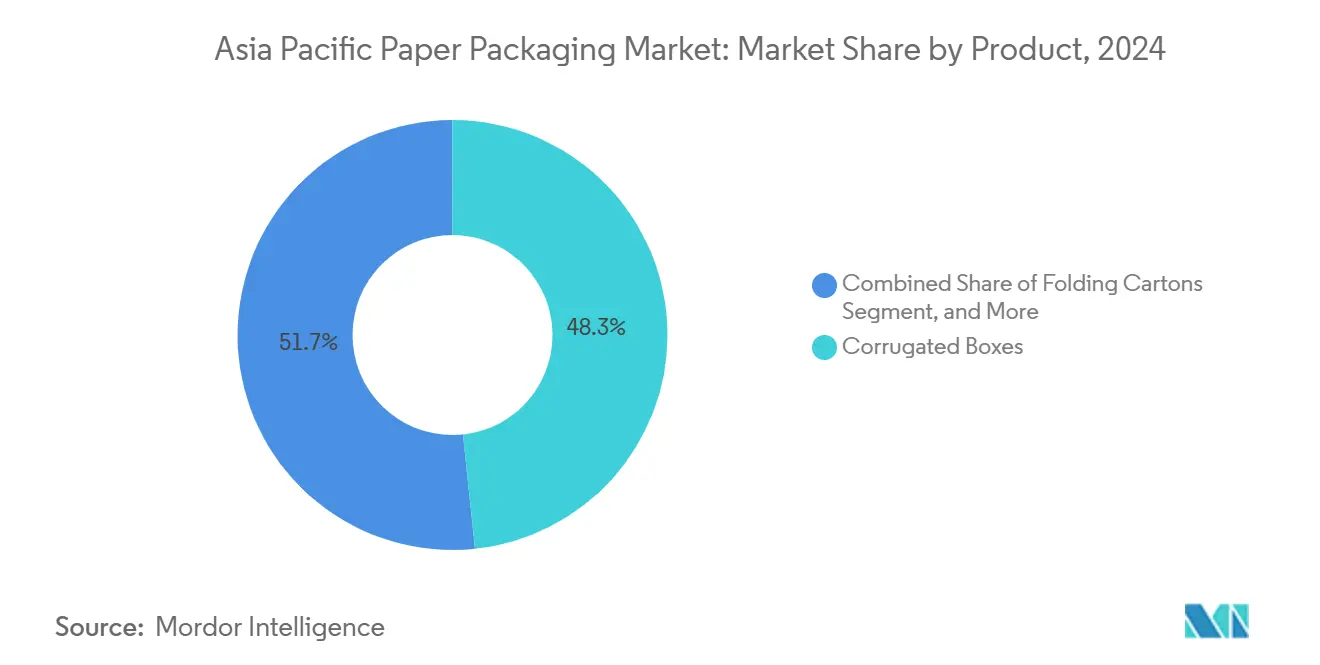

- حسب المنتج، استحوذت الصناديق المموجة على 48.34% من حصة سوق تغليف الورق في منطقة آسيا والمحيط الهادئ في عام 2024، بينما تسجل الكراتين القابلة للطي أسرع معدل نمو سنوي مركب 5.87% حتى عام 2030.

- حسب صناعة المستخدم النهائي، استحوذت الأغذية على حصة إيرادات 27.45% في عام 2024، لكن الكهربائية والإلكترونيات تظهر أعلى معدل نمو سنوي مركب 8.45% عبر نافذة التنبؤ.

اتجاهات ورؤى سوق تغليف الورق في منطقة آسيا والمحيط الهادئ

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الارتفاع في طلب تغليف التجارة الإلكترونية | +1.2% | عالمي، مع تركيز في الصين والهند وجنوب شرق آسيا | قصير المدى (≤ سنتان) |

| التحول السريع نحو درجات الورق المعاد تدويرها | +0.8% | أساس منطقة آسيا والمحيط الهادئ، امتداد تنظيمي للأسواق الناشئة | متوسط المدى (2-4 سنوات) |

| توسع قطاعات الغذاء والمشروبات والرعاية الصحية | +0.7% | الهند وإندونيسيا وفيتنام مع التركز الحضري | متوسط المدى (2-4 سنوات) |

| لوائح المسؤولية الموسعة للمنتج وتفويضات المحتوى عبر منطقة آسيا والمحيط الهادئ | +0.6% | أستراليا وفيتنام وتايلاند مع التوسع الإقليمي | طويل المدى (≥ 4 سنوات) |

| الورق المطلي عالي الحاجز يحل محل البلاستيك | +0.5% | اليابان وأستراليا وكوريا الجنوبية تقود الاعتماد | طويل المدى (≥ 4 سنوات) |

| التصميم المدعوم بالذكاء الاصطناعي التوليدي والطباعة قصيرة المدى | +0.4% | الصين واليابان وكوريا الجنوبية مراكز التكنولوجيا | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

الارتفاع في طلب تغليف التجارة الإلكترونية

تشحن الأشكال المموجة الآن 80% من جميع طرود التجارة الإلكترونية في منطقة آسيا والمحيط الهادئ، مما يدفع أحجام الصناديق السنوية إلى مستويات قياسية ويحفز تحويلات المصانع من ورق الأخبار إلى كرتون الحاويات المعاد تدويره.[1]Norske Skog, "Update on Strategic Projects in Norske Skog," norskeskog.comالشحنات السريعة الصينية وحدها ولدت حوالي 22 مليون طن من نفايات التغليف في عام 2024، مما دفع التجارب البلدية التي تدعم الحقائب المموجة القابلة للإعادة الاستخدام. يستخدم البائعون الإقليميون في الوقت نفسه أنظمة ملائمة للمنتج تقلل استخدام اللوح بنسبة تصل إلى 30% دون التضحية بالحماية، مما يزيد الطلب على خدمات التصميم القائمة على الخوارزميات. لذلك ينشئ المصنعون مراكز صغيرة تجلب قدرة القطع والطباعة الرقمية أقرب إلى مراكز التنفيذ، مما يتيح تسليم في 24 ساعة للرسومات المخصصة. المنافسة المتزايدة في التسليم في نفس اليوم توسع الفرصة لدرجات التموج خفيفة الوزن وعالية القوة التي تقلل تكاليف الشحن في الميل الأخير.

التحول السريع نحو درجات الورق المعاد تدويرها

مرسوم المسؤولية الموسعة للمنتج في فيتنام يفرض 20% إعادة تدوير لتغليف الكرتون ابتداءً من عام 2024، مما يسرع استثمار المصانع في خطوط استرداد الألياف المغلقة التي تعزز قدرة إزالة الحبر. مسودة لائحة أستراليا لعام 2024 تحدد حدود دنيا لمحتوى إعادة التدوير لجميع التغليف، مما ينقل المسؤولية إلى مالكي العلامات التجارية في حالة تفويت الأهداف ويرفع الطلب على الألياف المعتمدة بعد الاستهلاك. الهند تستمد بالفعل 70% من إنتاج الورق من مصادر غير الخشب، مما يوفر للمحولين المحليين حماية تكلفة ضد تقلبات اللب البكر. الاعتماد العالي على الألياف الثانوية، مع ذلك، يرفع كثافة الطاقة 15-20% بسبب إزالة الملوثات، مما يدفع المصانع لتجربة تقنيات التنظيف بمساعدة الإنزيمات. المتبنون الأوائل يتباهون بوفورات رسوم المسؤولية الموسعة للمنتج بأرقام مضاعفة، مما يضع متخصصي الدرجات المعاد تدويرها كموردين مفضلين لعملاء السلع الاستهلاكية متعددة الجنسيات.

توسع قطاعات الغذاء والمشروبات والرعاية الصحية

ارتفاع الدخول وثقافات الراحة الحضرية تنتفخ مشتريات الأغذية المعبأة، بينما الإصلاحات التنظيمية تحفز التسلسل الصيدلاني والتوزيع الصحي. الهند تستهدف 204.81 مليار دولار أمريكي في القيمة القطاعية بحلول عام 2025، مما يسحب الطلب على الكراتين القابلة للطي المقاومة للشحوم وتغليف السوائل متعدد الطبقات. القائمة الإيجابية اليابانية للمواد الملامسة للطعام، الفعالة في يونيو 2025، تزيد عوائق الامتثال للراتنجات الاصطناعية وتدفع بائعي التجزئة نحو الأدراج الورقية التي تلبي حدود الهجرة. موزعو الرعاية الصحية يحددون ركائز متوافقة مع RFID والأختام المقاومة للعبث، مما يفضل الكرتون المقوى المطلي على البلاستيك المرن في لوجستيات السلسلة الباردة. ترقية سوق المشروبات في تايلاند تحفز أيضاً اعتماد زجاجات الورق مع طبقات حاجز حيوية، مما يوسع قاعدة العملاء للأكواب عالية الكثافة.

لوائح المسؤولية الموسعة للمنتج وتفويضات المحتوى عبر منطقة آسيا والمحيط الهادئ

التدخلات الحكومية تخلق طلباً متوقعاً على الركائز المتوافقة، إلا أنها ترفع أيضاً التعقيد التشغيلي للمحولين النشطين في ولايات قضائية متعددة. أستراليا وفيتنام وتايلاند تتطلب الآن إبلاغاً قابلاً للتتبع لأحجام الاسترداد بعد الاستهلاك، مما يشجع الشركات المتكاملة عمودياً على الحصول على مرافق استرداد المواد. المنتجون ذوو خبرة الامتثال على مستوى المنطقة يستثمرون خدمات التصديق، مما يجمع بشكل فعال إمداد التغليف مع الضمان التنظيمي. على المدى الطويل، من المتوقع أن ترتفع الحدود المفروضة تدريجياً، مما يدعم تحقيق أسعار ثابتة لكرتون الحاويات المعاد تدويره وكرتون الطي المعاد تدويره الذي يلبي الحوافز المتدرجة. الشركات التي تفتقر إلى الحجم من المرجح أن تخرج من الدرجات غير المربحة أو تشكل مشاريع مشتركة لمشاركة البنية التحتية للاسترداد.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلبات أسعار اللب وصدمات العرض | -0.9% | عالمي، مع تأثير حاد على الأسواق التابعة للاستيراد | قصير المدى (≤ سنتان) |

| البدائل البلاستيكية المرنة التنافسية في التكلفة | -0.6% | جنوب شرق آسيا، التطبيقات الحساسة للسعر | متوسط المدى (2-4 سنوات) |

| الطاقة الزائدة الصينية تقود حروب الأسعار | -0.5% | الصين المحلية، الامتداد للصادرات الإقليمية | قصير المدى (≤ سنتان) |

| ضغط كثافة الكربون على مصانع الورق | -0.4% | اليابان وأستراليا وكوريا الجنوبية مع أهداف انبعاثات صارمة | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تقلبات أسعار اللب وصدمات العرض

بلغ متوسط لب الخشب الصلب تضخم أسعار 30% خلال عام 2024 حيث قيدت الأحداث المناخية إنتاج الغابات، مما أجبر المصانع الآسيوية على الإعلان عن زيادات أسعار 31.50 دولار أمريكي لكل طن لأوائل عام 2025. انخفاض قيمة العملة في إندونيسيا وتايلاند رفع التكاليف الواردة بـ 5-10% إضافية، مما يؤدي إلى تآكل هوامش المحولين المرتبطة بالعقود الثابتة. المعالجون الذين يعتمدون بشدة على الاستيراد استجابوا بالشراء المسبق لتثبيت الإمدادات، لكن قيود التخزين ومخاطر قيمة المخزون تحد من هذا التكتيك. الاستبدال نحو الألياف المعاد تدويرها يقلل التعرض، إلا أن التباين في الجودة في المواد المستردة يزيد عدم الاستقرار في معدل التشغيل. المصانع ذات المزارع التابعة أو سلال الألياف المتوازنة تكتسب بالتالي نفوذاً تفاوضياً على محطات الصناديق اللاحقة.

البدائل البلاستيكية المرنة التنافسية في التكلفة

أغشية البولي أوليفين أحادية المادة تحقق الآن معدلات حاجز أكسجين أقل من 0.1 سم³/م²·يوم بعد الترسيب الذري، بينما تبقى أرخص بنسبة 20-40% من الورق المطلي في تنسيقات الوجبات الخفيفة الحساسة للسعر في جنوب شرق آسيا.[2]Farshad Sharbafian et al., "Alternative Oxygen Barrier Coatings," mdpi.com توسع تايلاند لقدرة الإيثيلين الحيوي يؤكد تكيف صناعة البلاستيك، مقدماً محتوى متجدد دون التنازل عن قيادة التكلفة. العلامات التجارية للأغذية التي تبيع أكياس الحصة الواحدة تزن تكلفة الوحدة فوق القابلية للتدوير، مما يبطئ استبدال الورق. للمنافسة، محولو الكرتون يوحدون أحجام الفراغات ويؤتمتون اللصق لحلاقة تكاليف العمالة، بينما يضغطون لفرض رسوم على مدافن القمامة للأغشية غير القابلة للتدوير التي من شأنها أن تضيق فجوة الاقتصاد.

تحليل القطاع

حسب نوع التغليف: هيمنة كرتون الحاويات وسط تسارع الكرتون المقوى

سيطر كرتون الحاويات على 58.34% من إيرادات 2024 حيث أصبحت الحقائب المموجة الشاحن الافتراضي لتجارة التجزئة متعددة القنوات. من المتوقع أن يتوسع حجم سوق تغليف الورق في منطقة آسيا والمحيط الهادئ لكرتون الحاويات بثبات، مدعوماً بخوارزميات ملائمة للمنتج التي تحافظ على طلب اللوح حتى مع انخفاض الأوزان. معدل النمو السنوي المركب للكرتون المقوى البالغ 5.54% يعكس الوضعية المتميزة: كرتون الطي ومواد الكبريت المبيضة الصلبة تلبي احتياجات الطعام والجمال والصيدلة عالية الرسومات، وتكتسب حصة من البلاستيك الصلب.

زخم الاستثمار يفضل كرتون الحاويات المعاد تدويره، موضحاً بتحويل Norske Skog في Golbey بقيمة 320 مليون يورو الذي سيضيف 550,000 طن سنوياً من البطانة القائمة على RCF بحلول عام 2025.[3]Norske Skog, "Update on Strategic Projects in Norske Skog," norskeskog.com العمالقة المتكاملة يستغلون تدفقات OCC التابعة، بينما متخصصو الكرتون المتخصصون يستفيدون من أوقات التغيير الأقصر وتميز سطح الطباعة. مع تأثير رسوم المسؤولية الموسعة للمنتج على منحنيات التكلفة نحو القابلية للتدوير، المستقلون متوسطو الحجم يواجهون ضغط الدمج أو يجب أن يتحولوا إلى مجالات الكرتون المدفوعة بالخدمة.

حسب الدرجة: قيادة الأغطية الاختبارية تتحدى من ابتكار الكرافت

احتفظت الأغطية الاختبارية الأخرى بـ 39.56% من حجم كرتون الحاويات في عام 2024، مستفيدة من الألياف المستردة الوفيرة والتكلفة المنخفضة. قد تتآكل حصة سوق تغليف الورق في منطقة آسيا والمحيط الهادئ لهذه الدرجات حيث يطالب مالكو العلامات التجارية بمتغيرات أقوى وأكثر إشراقاً وبيضاء العلوي التي ترفع مظهر الرف. الكرافت الأبيض العلوي ينمو بأسرع معدل نمو سنوي مركب 6.68% لأن رسومات الفلكسو والرقمية عالية الدقة تهاجر إلى كراتين الشاحن، وهو اتجاه يضخمه فتح الصناديق على وسائل التواصل الاجتماعي.

هيمن كرتون الطي على درجات الكرتون المقوى بنسبة 41.45% بينما قاد أيضاً نمو الدرجة بمعدل نمو سنوي مركب 6.23%. طلاءات الطين وPVOH من الجيل التالي تمنح معدلات نقل بخار الماء مناسبة لمساحيق الألبان، مما يرسخ توسع FBB. المنتجون الذين يجددون مطليات الستائر يمكنهم التحول بين بطانات الطعام المقاومة للشحوم وداعمات محافظ البثور الصيدلانية، مما يعزز مرونة الأصول. المصانع التي تفتقر إلى قدرة الطلاء ستتنازل على الأرجح عن الأرض للمنافسين المتكاملين الذين يجمعون الركيزة والتصميم ووثائق الامتثال.

حسب المنتج: استقرار الصندوق المموج مقابل ديناميكية الكرتون القابل للطي

استحوذت الصناديق المموجة على 48.34% من الإيرادات في عام 2024، مدعومة بتدفقات طرود التجارة الإلكترونية وتوسيد الأجهزة. ابتكارات التموج خفيف الوزن تحافظ على قوة الكومة بينما تتخلص من ما يصل إلى 15% من الوزن النوعي، مما يدعم قدرة سوق تغليف الورق في منطقة آسيا والمحيط الهادئ على المنافسة ضد صناديق البلاستيك. الكراتين القابلة للطي مهيأة لمعدل نمو سنوي مركب 5.87% حيث تتطلب الصيدلة والعناية الشخصية والحلويات الذواقة طباعة عالية الدقة وإثبات العبث.

مطابع نفث الحبر الرقمية مع الأحبار المائية تفتح عمليات تشغيل صغيرة مربحة، مما يقنع معبئي العقود بإحضار الرسومات محلياً بدلاً من استيراد الفراغات. لوحة تغليف السوائل تبقى مجالاً متخصصاً مرتبطاً بالمشروبات المعقمة؛ مع ذلك، أجهزة التعبئة المحلية تجرب أكمام الزجاجات الورقية لتلبية أهداف تقليل البلاستيك. الأكياس والأكياس الورقية تكتسب زخماً في تجارة التجزئة للخدمة السريعة، مساعدة بالحظر البلدي على أكياس الحمل البلاستيكية الرقيقة.

ملاحظة: حصص القطاع من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب صناعة المستخدم النهائي: قيادة الطعام تتحدى من تسارع الإلكترونيات

مثلت تطبيقات الطعام 27.45% من مبيعات 2024، مدعومة بأشكال الوجبات الجاهزة للبيع بالتجزئة والثابتة على الرف. الوعي المتزايد بالسمنة يشجع العبوات المتحكم بالحصص، مما يرفع الطلب على الكراتين الأصغر والصلبة هيكلياً. من المتوقع أن ينمو حجم سوق تغليف الورق في منطقة آسيا والمحيط الهادئ المرتبط بالطعام بنسبة 4.3% سنوياً، على الرغم من أن إعادة صياغة العلامة التجارية نحو الوجبات الخفيفة منخفضة السكر قد تعدل الحجم لكل وحدة حفظ مخزون.

ستتقدم الكهربائية والإلكترونيات بمعدل نمو سنوي مركب 8.45% حتى عام 2030 حيث تتكاثر معامل أشباه الموصلات في الهند وفيتنام. البطانات المبددة للكهرباء الساكنة ووسائد العسل الوسائدية والرموز الشريطية للكراتين المسلسلة هي الآن معيار في لوجستيات الرقائق عالية القيمة. قطاعات العناية الشخصية والمنزلية تسجل نمواً في منتصف الرقم الواحد، مع علامات تجارية للمنظفات خالية من الكبريتات تتبنى أكياس ورقية مطلية تقف منتصبة على الرف بعد إعادة التدوير على الرصيف. كراتين الرعاية الصحية تدمج RFID والبريل، مما يعقد عمليات الطباعة لكن يعزز قابلية الدفاع عن الموردين.

تحليل الجغرافيا

نفوذ الصين ينبع من المصانع المتكاملة عمودياً التي تزود العلامات التجارية المحلية وشاحني التصدير، إلا أن الطاقة الزائدة تبقي أسعار البطانة متقلبة. تعهدات ذروة الكربون الحكومية تدفع المصانع نحو غلايات الكتلة الحيوية واستعادة حرارة مياه الصرف، مما يرفع ميزانيات رأس المال لكن يفتح حوافز التمويل الأخضر. المنتجون مثل Nine Dragons وAPP يتنوعون إلى اللب في قوانغشي وهاينان لتأمين الألياف والتأهل لائتمانات الكربون للغابات، مما يعزز النفوذ الإقليمي.

صعود الهند مدعوم بالديموغرافيا الشابة وانتشار السلع الاستهلاكية سريعة الحركة ومحورة السياسة نحو الدائرية التي تكافئ المصانع التي تستخدم مخلفات الزراعة أو الألياف المستردة. أرباح التصدير من الورق والكرتون تضاعفت ستة أضعاف بين 2016-2022، مما يبرز القدرة التنافسية في كرتون مقوى خفيف الوزن حتى مع اختناقات لوجستية. إعلانات القدرة الجديدة من JK Paper وCentury Plyboards تؤكد ثقة المستثمرين رغم زيادات تعرفة الكهرباء.

الأسواق الثانوية تقدم توقعات متنوعة. فيتنام تتوقع قيمة تغليف 3.5 مليار دولار أمريكي بحلول عام 2026 على نمو سنوي 9.73%، مساعدة بإعادة التوطين القريب لتجميع الإلكترونيات. تايلاند تزاوج البوليمرات الحيوية المنبعة مع المحولين المصبة لتقديم طلاءات مشتقة من الإيثيلين الحيوي، متماشية مع أهداف تقليل النفايات البلاستيكية في رابطة آسيان. أستراليا تشرع حدود محتوى معاد التدوير التي تحفز اهتمام الاندماج والاستحواذ من اللاعبين العالميين الباحثين عن قاعدة تصنيع صديقة للحوكمة البيئية والاجتماعية. الاقتصادات الأقل نضجاً عبر جنوب آسيا وجزر المحيط الهادئ تبقى خفيفة الحجم لكن تعد بمزايا المحرك الأول مع تشكل التجزئة.

المشهد التنافسي

المنطقة تظهر تشتت معتدل: المجموعات الخمس الأولى تحتفظ بحوالي 45% من قدرة اللوح المبطن، مع APP وNine Dragons وSCG Packaging تقود الأحجام. التكامل العمودي في اللب والطاقة والتحويل يعزز مواقف التكلفة، بينما المستقلون من الدرجة المتوسطة يعتمدون على الألفة مع العملاء في قطاعات الكرتون القابل للطي المتخصصة. طرح التصميم المدعوم بالذكاء الاصطناعي الأخير من المحولين اليابانيين يميز سرعة الخدمة، مما يقلص الجداول الزمنية من المفهوم إلى الرف من أسابيع إلى أيام.

رأس المال الاستراتيجي يتركز على خطوط الطلاء الحاجز واسترداد OCC المغلق الحلقة. براءة اختراع Amcor على AmFiber Performance Paper توضح مزايا المحرك الأول في التنسيقات القابلة للتدوير عالية الحاجز. SCG Packaging أبلغت عن EBITDA بقيمة 9.78 تريليون دونغ فيتنامي في الربع الأول من 2025، معزية رفع الهامش للمنتجات القابلة للتدوير خفيفة الوزن. International Paper وKimberly-Clark تخصص أموال أمريكا الشمالية لاستمرار التكامل العالمي، إلا أنها لا تزال توجه البحث والتطوير إلى آسيا للقطاعات عالية النمو.

طلبات البراءات في الطلاءات القابلة للتحلل البحري وإزالة الحبر بمساعدة الإنزيمات تشير إلى سباق تقنولوجي مستمر. المبدعون الناشئون يشملون شركات ناشئة متخصصة في الكيمياء تزود إضافات الراتنج الحيوية وشركات منصات تقدم SaaS التصميم بالذكاء الاصطناعي التوليدي. المحولون التقليديون يستجيبون من خلال الشراكات مع OEMs مثل Heidelberg لمطابع فلكسو الطلاء الحاجز المباشر، مما يجمع تقنية الطباعة مع إمداد الركيزة لحبس علاقات مالكي العلامات التجارية.

قادة صناعة تغليف الورق في منطقة آسيا والمحيط الهادئ

-

SCG Packaging PCL

-

International Paper Company

-

Oji Holdings Corporation

-

Sarnti Packaging Co., Ltd.

-

Mondi Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- أبريل 2025: International Paper سجلت مبيعات صافية بقيمة 2.141 مليار دولار أمريكي للربع الأول من 2025، مع ارتفاع شحنات المموج بنسبة 2.5%.

- أبريل 2025: Stora Enso بدأت الإنتاج في خط لوح المستهلكين الجديد في Oulu، فنلندا، مستهدفة الصادرات الآسيوية عبر طرق عبر سيبيريا.

- مارس 2025: المصانع الصينية الرئيسية، بما في ذلك APP وNine Dragons، نفذت زيادات أسعار بقيمة 31.50 دولار أمريكي لكل طن لمواجهة تضخم اللب والطاقة.

- سبتمبر 2024: Oji Fibre Solutions أكدت إغلاق مصنع الورق المعاد تدويره في Penrose في نيوزيلندا وسط خسائر مستمرة.

نطاق تقرير سوق تغليف الورق في منطقة آسيا والمحيط الهادئ

يُستخدم الورق بكثرة لتغليف المنتجات في عدة صناعات مستخدمين نهائيين. هناك درجات عديدة من تغليف الكرتون المقوى. مثل الكراتين القابلة للطي، الكرتون المقوى هو المادة الأكثر شيوعاً المستخدمة لتصنيع الحاويات. في التصنيع، يتطلب الكرتون المقوى التجفيف والتبييض (اختياري) والتنقية وتشكيل الأوراق والتجفيف والتقويم واللف. يمكن إعادة استخدام وتدوير مواد التغليف الورقية بكفاءة مقارنة بالمواد الأخرى، مثل المعادن والبلاستيك. لهذا السبب يُعتبر التغليف الورقي شكل صديق للبيئة واقتصادي من التغليف. الدراسة تتتبع الطلب في سوق التغليف الورقي من خلال الإيرادات المحصلة من منتجات التغليف الورقي المختلفة المقدمة من الموردين العاملين في السوق في المنطقة.

تقرير سوق الورق والتغليف في آسيا والمحيط الهادئ مقسم حسب الدرجة (كرتون مقوى [كبريتات مبيضة صلبة (SBS)، كبريتات غير مبيضة صلبة (SUS)، كرتون طي (FBB)، لوح معاد تدويره مطلي (CRB)، ولوح معاد تدويره غير مطلي (URB)) وكرتون حاويات [كرافت أبيض العلوي، كرافت آخرين، اختبار أبيض العلوي، اختباريين آخرين، تموج شبه كيماوي، وتموج معاد تدويره])، نوع المنتج (كراتين قابلة للطي، صناديق مموجة)، صناعة المستخدم النهائي (طعام، مشروبات، رعاية صحية، عناية شخصية، عناية منزلية، منتجات كهربائية، وصناعات مستخدم نهائي أخرى)، والبلد (الصين، الهند، اليابان، إندونيسيا، تايلاند، فيتنام، أستراليا ونيوزيلندا، بقية آسيا والمحيط الهادئ). يتم توفير حجم السوق والتوقعات من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| كرتون مقوى |

| كرتون حاويات |

| كرتون مقوى | كبريتات مبيضة صلبة (SBS) |

| كبريتات غير مبيضة صلبة (SUS) | |

| كرتون طي (FBB) | |

| لوح معاد تدويره مطلي (CRB) | |

| لوح معاد تدويره غير مطلي (URB) | |

| كرتون حاويات | كرافت أبيض العلوي |

| كرافت آخرين | |

| اختبار أبيض العلوي | |

| اختباريين آخرين | |

| تموج شبه كيماوي | |

| تموج معاد تدويره |

| كراتين قابلة للطي |

| صناديق مموجة |

| لوحة تغليف السوائل |

| أكياس وأكياس ورقية |

| طعام |

| مشروبات |

| الرعاية الصحية والمستحضرات الصيدلانية |

| العناية الشخصية ومستحضرات التجميل |

| العناية المنزلية |

| الكهربائية والإلكترونيات |

| صناعة المستخدم النهائي الأخرى |

| الصين |

| الهند |

| اليابان |

| إندونيسيا |

| تايلاند |

| فيتنام |

| أستراليا ونيوزيلندا |

| بقية آسيا والمحيط الهادئ |

| حسب نوع التغليف | كرتون مقوى | |

| كرتون حاويات | ||

| حسب الدرجة | كرتون مقوى | كبريتات مبيضة صلبة (SBS) |

| كبريتات غير مبيضة صلبة (SUS) | ||

| كرتون طي (FBB) | ||

| لوح معاد تدويره مطلي (CRB) | ||

| لوح معاد تدويره غير مطلي (URB) | ||

| كرتون حاويات | كرافت أبيض العلوي | |

| كرافت آخرين | ||

| اختبار أبيض العلوي | ||

| اختباريين آخرين | ||

| تموج شبه كيماوي | ||

| تموج معاد تدويره | ||

| حسب المنتج | كراتين قابلة للطي | |

| صناديق مموجة | ||

| لوحة تغليف السوائل | ||

| أكياس وأكياس ورقية | ||

| حسب صناعة المستخدم النهائي | طعام | |

| مشروبات | ||

| الرعاية الصحية والمستحضرات الصيدلانية | ||

| العناية الشخصية ومستحضرات التجميل | ||

| العناية المنزلية | ||

| الكهربائية والإلكترونيات | ||

| صناعة المستخدم النهائي الأخرى | ||

| حسب البلد | الصين | |

| الهند | ||

| اليابان | ||

| إندونيسيا | ||

| تايلاند | ||

| فيتنام | ||

| أستراليا ونيوزيلندا | ||

| بقية آسيا والمحيط الهادئ | ||

الأسئلة الرئيسية المُجابة في التقرير

ما هو الحجم الحالي لسوق تغليف الورق في منطقة آسيا والمحيط الهادئ؟

تبلغ قيمة السوق 184.79 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 230.98 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب 4.56%.

أي نوع تغليف يهيمن على المبيعات في المنطقة؟

يقود كرتون الحاويات بنسبة 58.34% من إيرادات عام 2024، مما يعكس الاستخدام المكثف للصناديق المموجة في التجارة الإلكترونية.

أي قطاع يظهر أسرع نمو؟

يتوسع الكرتون المقوى بمعدل نمو سنوي مركب 5.54% حيث تتبنى الأغذية المتميزة ومستحضرات التجميل والمستحضرات الصيدلانية درجات عالية القابلية للطباعة.

لماذا تُعد الهند أسرع الأسواق القطرية نمواً؟

الأهداف الحكومية وارتفاع الاستهلاك والاستخدام العالي للألياف المعاد تدويرها يغذي معدل نمو سنوي مركب 7.56% حتى عام 2030

كيف تشكل اللوائح خيارات المواد؟

قوانين المسؤولية الموسعة للمنتج عبر أستراليا وفيتنام وتايلاند تفرض حدود محتوى معاد التدوير، مما يوجه الطلب نحو كرتون الحاويات المصنوع من الألياف المستردة والكرتون المقوى المطلي بالحاجز.

ما هي التقنيات التي تقود الميزة التنافسية؟

منصات التصميم بالذكاء الاصطناعي التوليدي والطلاءات الورقية القابلة للتدوير عالية الحاجز تتيح للمحولين تقديم حلول تخصيص سريعة وحلول استبدال البلاستيك.

آخر تحديث للصفحة في: