تحليل سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

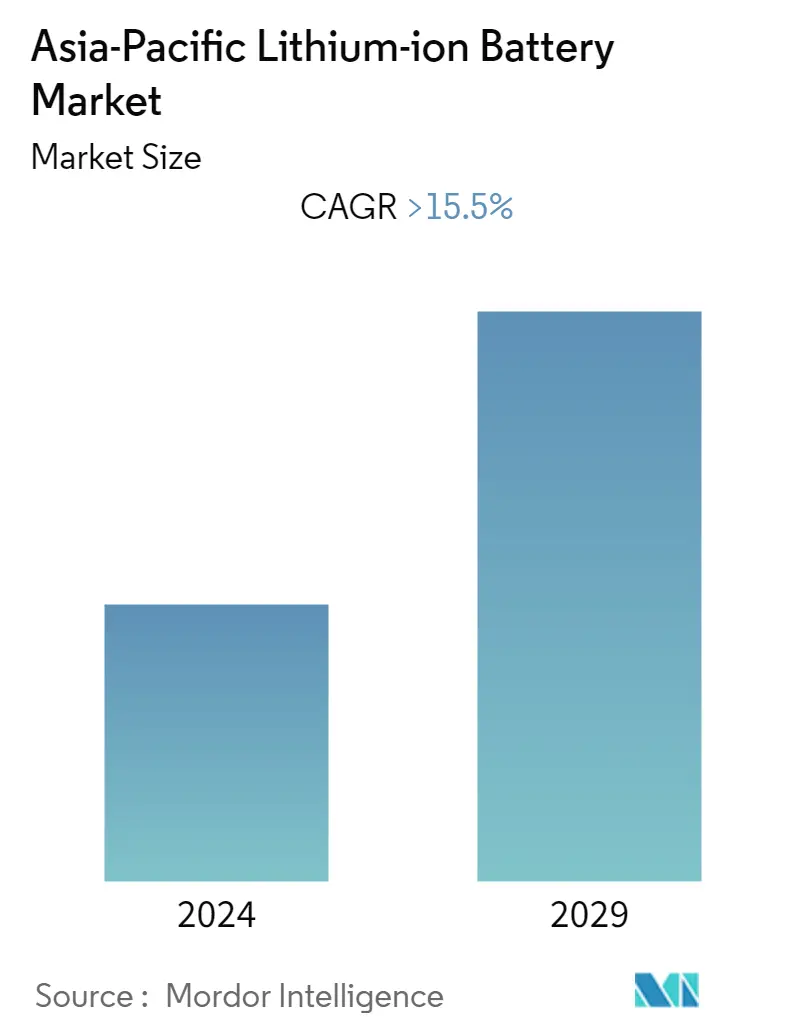

من المتوقع أن يسجل سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب يبلغ حوالي 15.5٪ خلال الفترة المتوقعة. أثرت قيود كوفيد-19 سلبًا على توريد المواد الخام المهمة، مثل الليثيوم، والتي شهدت انخفاضًا كبيرًا في الطلب على البطاريات في عام 2020، مما أثر سلبًا على الشركات المصنعة لبطاريات الليثيوم أيون في المنطقة. تشمل العوامل الرئيسية التي تحرك السوق انخفاض أسعار بطاريات الليثيوم أيون، والاعتماد السريع للسيارات الكهربائية، وقطاع الطاقة المتجددة المتنامي، وزيادة مبيعات الأجهزة الإلكترونية الاستهلاكية. ومن ناحية أخرى، من المرجح أن يؤدي عدم تطابق العرض والطلب في المواد الخام إلى إعاقة نمو السوق في السنوات القادمة.

من المتوقع أن يكون قطاع السيارات أحد قطاعات المستخدم النهائي الرئيسية لبطاريات الليثيوم أيون في المستقبل القريب. من المتوقع أن يوفر اختراق السيارات الكهربائية زخماً هائلاً لنمو صناعة بطاريات الليثيوم أيون.

تشير التقديرات إلى أن نسبة كبيرة من سكان منطقة آسيا والمحيط الهادئ يعيشون دون الحصول على الكهرباء ويعتمدون على أنواع الوقود التقليدية، مثل الكيروسين والديزل، لتلبية احتياجاتهم من الإضاءة وشحن الهواتف المحمولة. من المرجح أن تشهد حلول تخزين الطاقة المتكاملة لبطاريات الليثيوم أيون معدلًا متزايدًا من الاعتماد بسبب الفوائد التقنية المرتبطة بها وانخفاض أسعار بطاريات الليثيوم أيون. ومن المتوقع أن يخلق هذا بدوره عددًا كبيرًا من الفرص لمصنعي بطاريات Li-ion في المستقبل القريب.

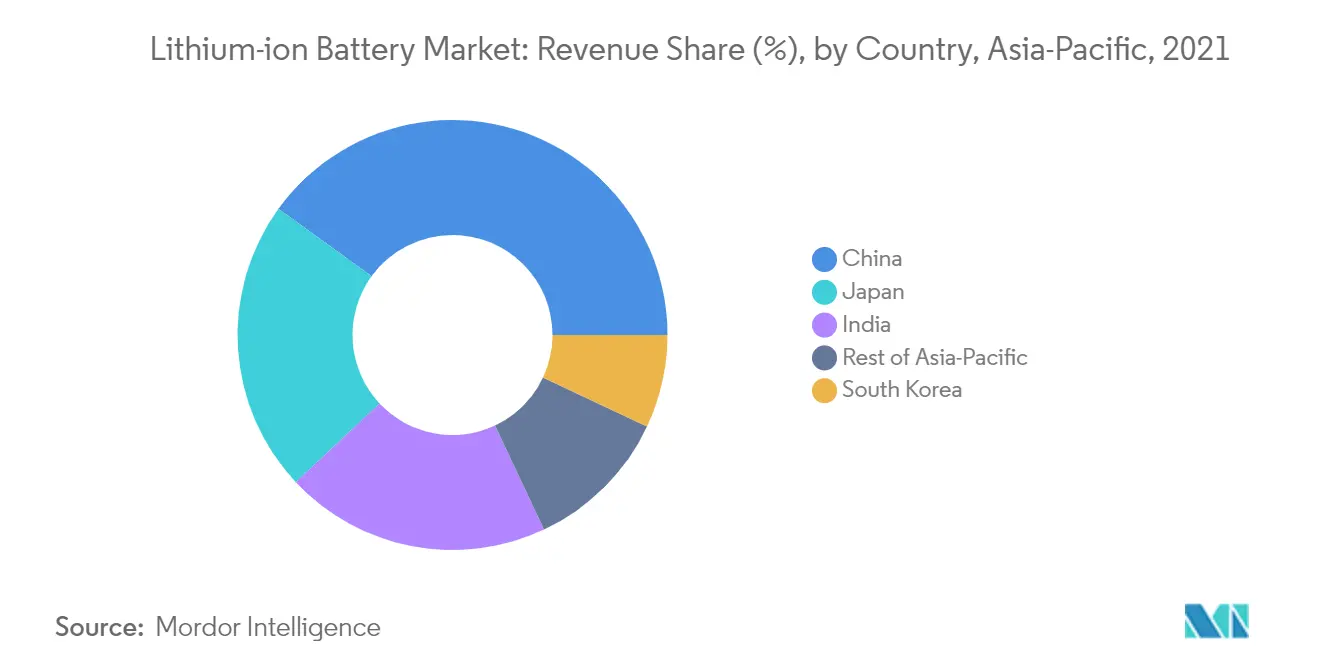

من المرجح أن تكون الصين اللاعب المهيمن في سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ، مدعومة بزيادة التحضر والإنفاق الاستهلاكي ونمو سوق السيارات الكهربائية.

اتجاهات سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

من المتوقع أن يكون قطاع بطاريات السيارات هو القطاع الأسرع نموًا

من المتوقع أن يكون قطاع السيارات أحد قطاعات المستخدم النهائي الرئيسية لبطاريات الليثيوم أيون في المستقبل القريب. من المتوقع أن يوفر اختراق السيارات الكهربائية زخماً هائلاً لنمو صناعة بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ.

تتوفر الآن مجموعة من أنواع المركبات المختلفة، والتي تتميز بدرجات متزايدة من التهجين والكهرباء. هناك أنواع مختلفة من المركبات، بما في ذلك المركبات الكهربائية الهجينة (HEVs)، والمركبات الكهربائية الهجينة الإضافية، والمركبات الكهربائية (EVs).

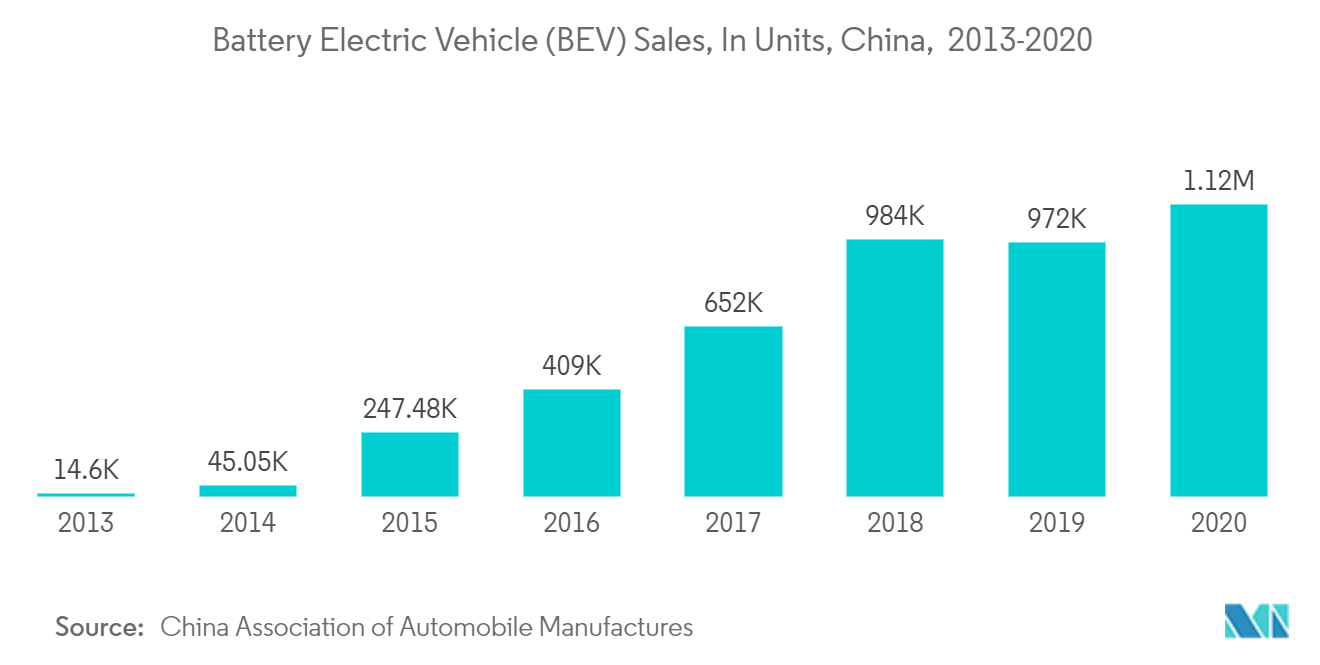

في الاقتصادات المتقدمة والنامية على حد سواء، يتزايد اعتماد السيارات الكهربائية بمعدل نمو مرتفع. على سبيل المثال، وفقًا للجمعية الصينية لمصنعي السيارات (AMMA)، كانت الصين أكبر سوق للسيارات الكهربائية (EV) في عام 2020، حيث تم بيع ما يقدر بنحو 1.12 مليون سيارة كهربائية تعمل بالبطارية (BEVs)، ومن المتوقع أن تظل كذلك. أكبر سوق للسيارات الكهربائية في العالم خلال فترة التوقعات.

وبالمثل، اعتبارًا من عام 2021، أصبحت الهند بالفعل من بين الدول الرائدة في مبيعات السيارات الكهربائية العالمية، إلى جانب الاقتصادات النامية الأخرى، وقد بدأت بالفعل في تحويل البنية التحتية للنقل العام الخاصة بها للمركبات الكهربائية.

وتشهد الهند طفرة في تصنيع بطاريات الليثيوم أيون محليًا بسبب تركيز الحكومة على التنقل الإلكتروني. تهدف الحكومة الهندية إلى تحقيق أسطول كهربائي بنسبة 30% بحلول عام 2030. وفي يوليو 2019 أيضًا، أعلنت الحكومة الهندية عن إعفاءات من ضريبة الدخل لمشتري السيارات الكهربائية المحتملين وخفض ضريبة السلع والخدمات (GST) على المركبات الكهربائية من 12% إلى 5%. في مارس 2019، وافقت حكومة البلاد على إنشاء مهمة وطنية للتنقل التحويلي وتخزين البطاريات لدفع مبادرات التنقل النظيفة والمستدامة من خلال برنامج تصنيع مرحلي مدته 5 سنوات (PMP) حتى عام 2024.

لقد تأثر سوق السيارات التي تعمل بالبطاريات الكهربائية في منطقة آسيا والمحيط الهادئ بشكل كبير بوجود العديد من المنافسين، مدعومين بالدعم السخي من الحكومة. على سبيل المثال، مددت الصين الحوافز المتعلقة بشراء مركبات الطاقة الجديدة حتى عام 2022.

وتدخل بعض الشركات غير المتعلقة بالسيارات، مثل علي بابا، أيضًا سوق السيارات الكهربائية سريع النمو في البلاد. على سبيل المثال، في يناير 2021، قدمت مجموعة علي بابا نموذجين كهربائيين في البلاد، تحت علامة IM (الذكاء في الحركة)، بالشراكة مع SAIC Motor. يتم توفير خلايا البطارية لهذه المركبات بواسطة شركة CATL.

ومن بين الطرازين اللذين تم إطلاقهما، أحدهما عبارة عن سيارة سيدان كهربائية، والآخر عبارة عن سيارة دفع رباعي كهربائية. ومن المتوقع أن يتم إطلاق سيارة السيدان أولاً، مع بدء البيع المسبق في معرض Auto China 2021 في أبريل، وقد تصل السيارة الرياضية متعددة الاستخدامات إلى السوق في عام 2022. وأبلغت الشركة أنه قد يتم تقديم المركبات ببطارية تبلغ 93 كيلووات في الساعة، في حين أن بطارية بقدرة 115 كيلووات في الساعة ستكون البطارية متاحة كخيار. وبالتالي، قد توفر سيارة السيدان مدى يصل إلى 874 كيلومتراً في دورة NEDC. وبالتالي، من المرجح أن تؤدي مثل هذه السيارات الكهربائية القادمة إلى زيادة الطلب على بطاريات الليثيوم أيون في المنطقة خلال فترة التوقعات.

وفي سيناريو السوق الحالي، من المتوقع أن يلعب دعم السياسات دورًا حاسمًا في دفع اعتماد السيارات الكهربائية. ويعمل دعم السياسات على تمكين نمو السوق من خلال جعل السيارات جذابة للمستهلكين، والحد من المخاطر التي يواجهها المستثمرون، وتشجيع الشركات المصنعة على تطوير السيارات الكهربائية على نطاق واسع. ومن المتوقع أن يؤدي هذا بدوره إلى تعزيز الطلب على بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

الصين تقود الطلب في السوق

تتمتع منطقة آسيا والمحيط الهادئ باقتصادات متنامية متعددة تتمتع بموارد طبيعية وبشرية كبيرة. ومن المتوقع أن تكون الصين والهند من النقاط الساخنة للاستثمار في شركات بطاريات الليثيوم أيون في السنوات المقبلة بفضل الدعم على مستوى السياسات من الحكومات لكل من مصادر الطاقة المتجددة والمركبات الكهربائية وتزايد عدد سكان الطبقة المتوسطة مما يخلق الطلب على الإلكترونيات الاستهلاكية.

وتشهد الهند طفرة في تصنيع بطاريات الليثيوم أيون محليا، بسبب تركيز الحكومة على التنقل الكهربائي. وتهدف الحكومة الهندية إلى تحقيق أسطول كهربائي بنسبة 30% بحلول عام 2030، وقد قامت بصياغة سياسات وبرامج لتحقيق هذا الهدف. على سبيل المثال، في عام 2021، عدلت الحكومة مخطط FAME-II (تبني وتصنيع أسرع للسيارات الكهربائية-II) لزيادة معدل الدعم للسيارات الكهربائية من 10000 روبية هندية/كيلوواط ساعة إلى 15000 روبية هندية/كيلوواط ساعة لتقليل الفجوة بين البنزين. -دراجات ذات عجلتين تعمل بالطاقة الكهربائية.

وفقًا للجمعية الصينية لمصنعي السيارات (AMMA)، في عام 2020، كانت الصين أكبر سوق للسيارات الكهربائية (EV)، مع ما يقدر بنحو 0.251 مليون سيارة كهربائية هجينة (PHEVs) و1.12 مليون سيارة كهربائية تعمل بالبطارية (BEVs). يجري بيعها. ومن المتوقع أن يظل أكبر سوق للسيارات الكهربائية في العالم خلال الفترة المتوقعة.

ومن المتوقع أن تهيمن الصين أيضًا على حصة تبلغ 57% من سوق السيارات الكهربائية العالمية بحلول عام 2030. ويتم تعزيز اعتماد السيارات الكهربائية في البلاد من خلال تطوير البنية التحتية للشحن. ووفقا لوكالة الطاقة الدولية، كانت الصين تهدف إلى نشر 1200 محطة لتبديل البطاريات و500 ألف جهاز شحن متاح للعامة لخدمة 5 ملايين مركبة كهربائية بحلول عام 2020.

ويتماشى الاعتماد المتزايد للسيارات الكهربائية مع سياسة الطاقة النظيفة. ومن أجل تقليص الفجوة بين العرض والطلب، تخطط الحكومة الصينية لتخفيف القيود المفروضة على شركات صناعة السيارات التي تستورد السيارات إلى البلاد.

ومن المتوقع أن يؤدي ذلك إلى زيادة الطلب على الأجهزة والمركبات المتقدمة تقنيًا نظرًا للفوائد التي توفرها، مما يؤدي إلى نمو الطلب على بطاريات الليثيوم أيون.

نظرة عامة على صناعة بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ مجزأ. بعض اللاعبين الرئيسيين في هذا السوق هم شركة Contemporary Amperex Technology Co. Limited، وBYD Co. Ltd، وSamsung SDI Co. Ltd، وPanasonic Corporation، وEnerSys، وغيرها.

قادة سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

Samsung SDI Co. Ltd.

Panasonic Corporation

Contemporary Amperex Technology Co Ltd.

EnerSys

BYD Co. Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

- في سبتمبر 2021، أعلنت شركة Exide Industries عن خطط لإنشاء مصنع لتصنيع خلايا أيون الليثيوم بقدرة متعددة جيجاوات في الهند. وتخطط أيضًا للتقدم بطلب للمشاركة في برنامج الحوافز المرتبطة بالإنتاج للبرنامج الوطني لتخزين بطاريات الخلايا الكيميائية المتقدمة (ACC)، الصادر عن وزارة الصناعات الثقيلة.

- في يوليو 2021، بدأت شركة Energy Renaissance في بناء أول منشأة لإنتاج بطاريات ليثيوم أيون في أستراليا، وتخطط لإنتاج بطاريات سيارات كهربائية مصممة خصيصًا لظروف الطقس الأسترالية. ومن المرجح أن تؤدي مثل هذه الخطوات إلى تقليل الاعتماد على واردات البطاريات من البلدان الأخرى. ومن المرجح أن يشجعوا مصنعي البطاريات على إنتاج بطاريات السيارات الكهربائية محليًا، مما يؤدي بدوره إلى تحسين آفاق الطلب في المنطقة.

- في مارس 2021، أعلنت شركة Ola Electric عن خطة لإنشاء مصنع لتصنيع الخلايا لتشغيل بطارية الليثيوم أيون (Li-ion). سيتم تصنيع مصنع تصنيع البطاريات في المصنع المتكامل القادم بالقرب من بنغالورو، الهند، حيث سيتم أيضًا تصنيع السكوتر الإلكتروني.

تجزئة صناعة بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

عرض تقرير سوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ بالتفصيل:.

| بطاريات السيارات |

| البطاريات الصناعية |

| بطاريات الالكترونيات الاستهلاكية |

| تطبيقات أخرى |

| الهند |

| الصين |

| اليابان |

| كوريا الجنوبية |

| بقية دول آسيا والمحيط الهادئ |

| طلب | بطاريات السيارات |

| البطاريات الصناعية | |

| بطاريات الالكترونيات الاستهلاكية | |

| تطبيقات أخرى | |

| جغرافية | الهند |

| الصين | |

| اليابان | |

| كوريا الجنوبية | |

| بقية دول آسيا والمحيط الهادئ |

الأسئلة الشائعة حول أبحاث سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق بطاريات الليثيوم أيون الحالي في منطقة آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 15.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ؟

Samsung SDI Co. Ltd.، Panasonic Corporation، Contemporary Amperex Technology Co Ltd.، EnerSys، BYD Co. Ltd. هي الشركات الكبرى العاملة في سوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ؟

يغطي التقرير الحجم التاريخي لسوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ للأعوام 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق بطاريات الليثيوم أيون في آسيا والمحيط الهادئ للسنوات 2024 و2025 و2026 و2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة بطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ

إحصائيات الحصة السوقية لبطاريات الليثيوم أيون في منطقة آسيا والمحيط الهادئ وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل بطاريات الليثيوم أيون في آسيا والمحيط الهادئ توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.