亚太地区建筑服务市场分析

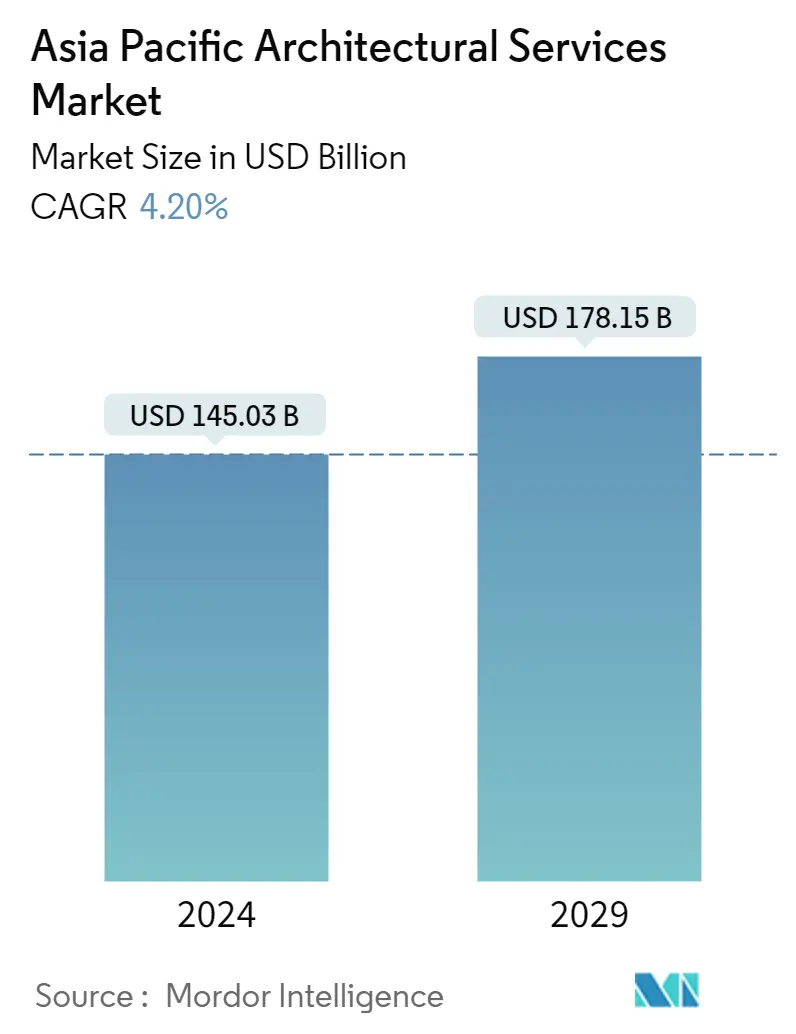

2024年亚太建筑服务市场规模预计为1450.3亿美元,预计到2029年将达到1781.5亿美元,在预测期内(2024-2029年)复合年增长率为4.20%。

快速的城市化、对智能家居的需求不断增加以及全球商业和工业建筑基础设施升级活动的增加是推动市场增长的重要因素。

- 由于计算机软件的出现,过去几年建筑规划经历了范式转变。数字设计工具、计算机控制制造、计算机控制连通性和互连性的进步使设计和建造过程进入了新阶段。

- 建筑服务包括各种各样的流程,包括可行性研究、建筑规划、设计帮助下的项目管理、施工文件的准备和施工管理。对绿色建筑的需求不断增长,推动了建筑服务市场的发展,因为可持续建筑提供了重要的好处和商机。此外,投资回报率和入住率都可以提高,从而节省运营成本。

- 亚太地区的特点是新加坡、中国、日本和印度正在进行和即将开展的重大基础设施项目,特别是智慧城市项目,这可能会产生对建筑服务的需求。据印度品牌资产基金会(IBEF)预测,到2030年,印度房地产行业价值预计将达到1万亿美元,到2025年可能占该国GDP的13%以上。

- 在技术插入的背景下,家庭正在采用自动化并将其转变为智能家居。新建筑的设计将自动化作为首要任务。自动化系统有助于安全、温度控制和照明等功能,有助于控制账单并对环境和周围环境产生积极影响。

- 此外,亚太地区的建筑行业正在大幅增长,越来越多的新建筑公司凭借创新设计和软件进入市场,从而提供更好的服务,例如加强城市规划。这些进步预计将增加对涉及 3D 模型和高端设计软件的升级设计技术的需求。新参与者的进入得到了风险投资公司多项投资的支持,这支持了所研究市场的增长。

- 然而,与发达地区相比,认知度较低、成本较高以及缺乏具有设计和执行专业知识的合格人才,是亚太地区研究市场增长的最重大障碍之一。

- COVID-19 大流行对提供建筑服务的公司产生了负面影响,尤其是在初始阶段。各国实施的大范围封锁大大减少了建筑活动,导致建筑服务需求放缓。然而,随着该地区疫苗接种的广泛开展,情况有所改善并走向正常,市场恢复了动力。预计在预测期内将遵循类似的模式。

亚太地区建筑服务市场趋势

住宅领域将占据重要市场份额

- 住宅领域是建筑服务最大的最终用户领域之一。住宅项目利益相关者使用不同形式的建筑可视化来满足不同的需求。这些建筑服务为住宅领域提供各种帮助,包括室内设计,以确保住宅建设项目的成功。运营公司与值得信赖的合作伙伴、供应商和服务提供商合作,帮助用户实现其项目目标。

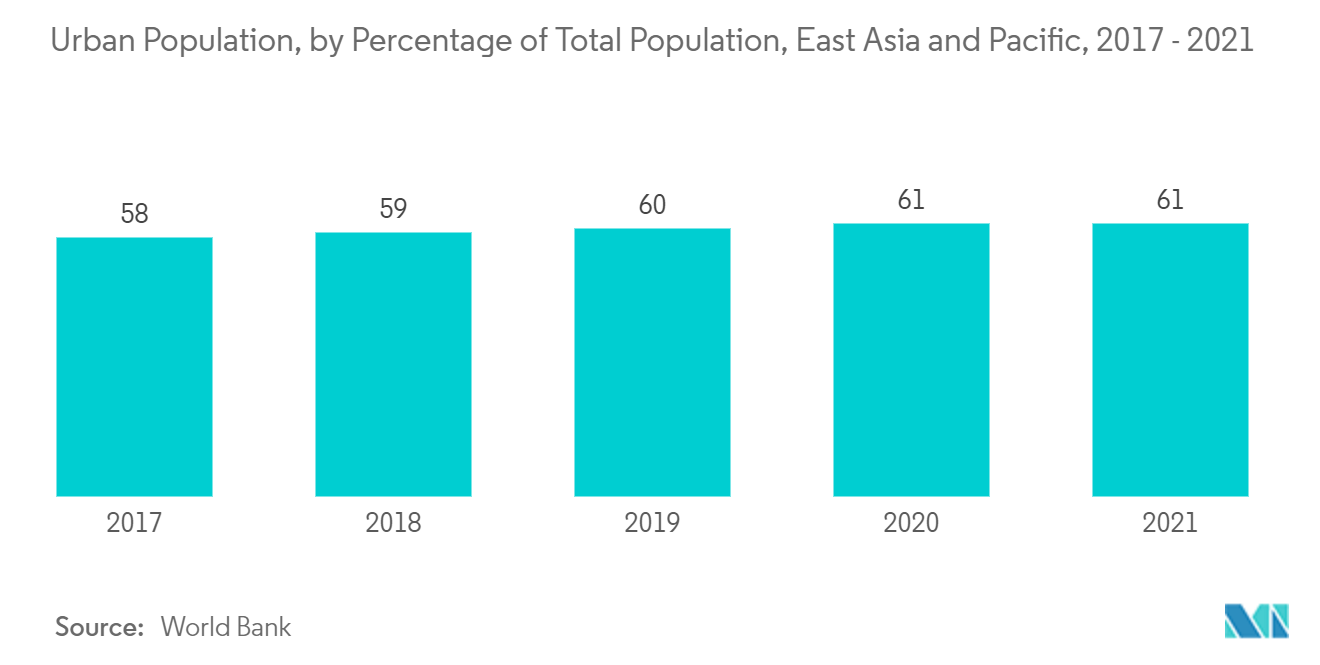

- 快速的城市化显着推动了亚太地区的住宅建筑服务市场。在亚太地区,东亚和太平洋地区的城市化率要高得多,约61%的人口居住在城市地区。在南亚,这个数字仅占35%。 (来源:世界银行)。然而,这一比率预计将随着工业部门的增长而增加,并将对住房需求以及所研究的市场做出重大贡献。

- 此外,不断增长的城市人口正促使政府采取多项举措,以确保有足够的住宅空间。例如,印度政府最近推出了经济适用房计划(AHRC),为农民工提供经济适用房。再加上马哈拉施特拉邦首席部长推出的新农村住房项目 Maha Awas Yojana,预计将推动印度住宅建筑行业的发展。

- 同样,在马来西亚 2021 年预算中,政府提出了多项提高住房拥有率的激励措施。例如,马来西亚政府宣布,该国首次购房者将在2025年之前免缴印花税。一些想要在该国购房的马来西亚人将受益于印花税豁免。

- 2022年11月,泰国政府住房银行(GHB)向内阁和财政部寻求批准百万家园项目第三期,该项目旨在为低收入者提供住房。诸如此类的举措预计将为住宅领域的建筑服务创造许多机会。

中国将占据重要市场份额

- 中国的城市化率在亚太地区名列前茅。根据中国国家统计局的数据,中国城镇化率已从2018年的61.5%提高到2021年的64.72%。国家计划到2025年使城镇化率超过65%。

- 快速工业化是推动该国城市人口数量的重要因素之一,因为工业需要大量劳动力。为了支持城市化发展,政府正在采取多项举措,例如投资新的住宅和商业空间,以确保居民的住宿。

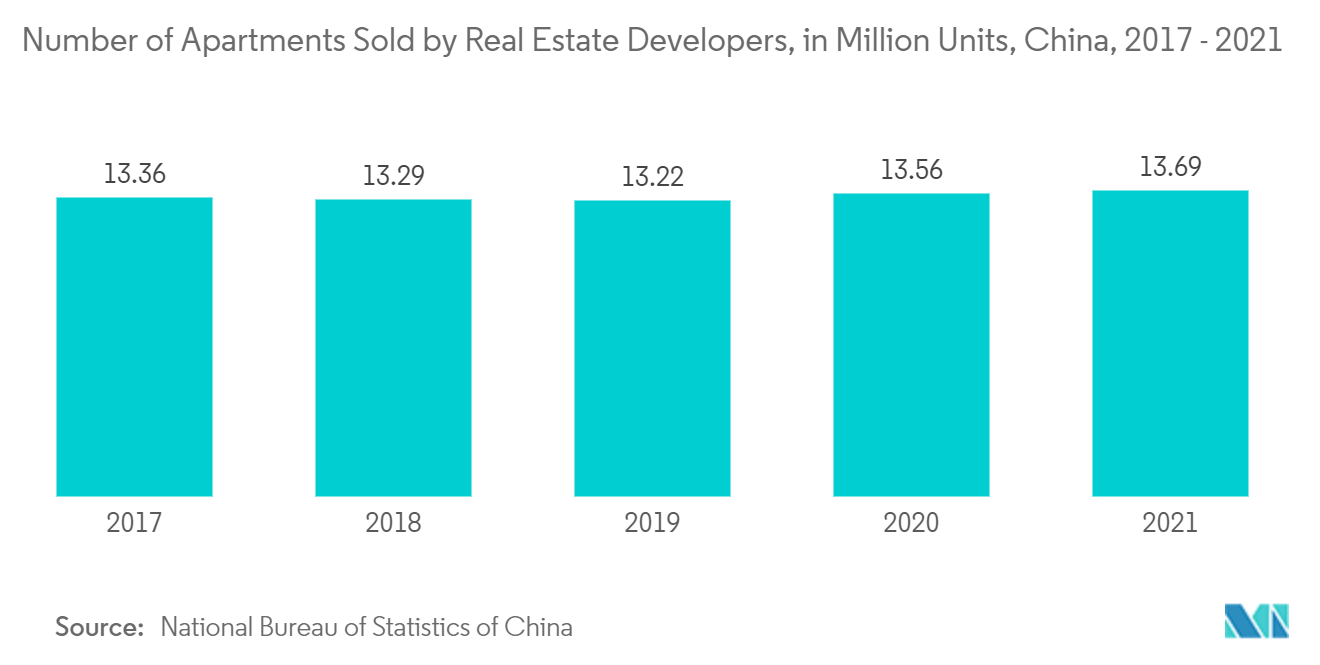

- 例如,根据美国建筑师协会(AIA)上海报告的数据,到2025年,中国将建造相当于20世纪90年代以来10个纽约大小的城市。此外,根据国家统计局的数据,2021年,中国房地产开发商销售公寓约1369万套。

- 中国仍然是建筑实验的场所,并吸引了多家公司提供建筑服务。虽然,在过去我国建筑业的发展中,建筑设计只是在提交设计图纸后才深刻参与后续的建筑施工过程,呈现出建筑设计与建筑施工各自为政的状态,带来了一系列弊端。传统生产模式的缺陷促进了工程总承包、全过程工程咨询等新业务模式的发展,支撑了所研究市场的增长。

- 此外,中国的能源与环境设计先锋奖(LEED)绿色建筑在过去几年中发展迅速,其中一线城市仍然是最活跃的参与者。截至 2021 年 4 月,中国已有近 6,600 个项目获得或正在努力获得领先能源与环境设计 (LEED) 认证,总面积超过 3.3 亿平方米,成为继美国之后的第二大市场根据美国绿色建筑委员会的数据,LEED 认证。

- 中国还大力投资城市数字化转型,并开发了智慧城市基础设施,并已应用于许多主要城市及其行业。此外,中国在技术创新和公私企业参与方面的国家主导举措预计将进一步推动预测期内对建筑服务的需求。

亚太地区建筑服务行业概况

亚太建筑服务市场竞争适中,并且随着越来越多参与者的进入,竞争日益激烈。该市场由大量本地和全球参与者组成。参与者专注于扩大整个地区的客户群,并采用有机和无机增长战略。市场上的一些主要参与者包括 IBI Group Inc.、AECOM Ltd.、Aedas Architects Ltd. 和 HDR Architecture Inc. 等。

2022 年 12 月,扎哈·哈迪德建筑事务所和 Architects 61 公布了新加坡裕廊湖区新科学中心的设计方案。这座占地 52,460 平方米的综合体旨在通过教育项目、专业设施和互动体验,让人们更容易接触到科学、技术、工程和数学 (STEM)。据该公司称,该大楼预计将于 2027 年开业。

2022 年 11 月,新加坡国立大学设计与工程学院 (NUS CDE) 建筑系开设了新的建筑保护实验室 (ArClab)。这是一个独特的生活实验室,位于一栋受保护的建筑内。它将作为研究人员、建筑遗产专业人士和研究生的场所,开展有关建筑环境可持续发展的广泛教学和研究活动。

亚太地区建筑服务市场领导者

-

IBI Group Inc.

-

Aedas Architects Ltd

-

AECOM Ltd.

-

HDR Architecture Inc.

-

Arup Group Limited

- *免责声明:主要玩家排序不分先后

亚太建筑服务市场新闻

- 2022 年 8 月:多学科建筑设计公司 Dewan Architects + Engineers 在越南开设了第一家办事处,以支持其发展并扩大其在东南亚的足迹。该办公室位于胡志明市的 Bitexco 金融塔,其工作人员将由公司不断壮大的工程师和建筑师团队组成。

- 202 年 3 月:英国建筑事务所 Foster + Partners 公布了越南胡志明市一座占地 117.4 公顷的新城市的总体规划设计,包括住宅区、医疗、教育以及医疗和休闲设施。开发商 Masterise Homes 选择福斯特建筑事务所设计该城市的总体规划,其中包括高层和低层公寓、别墅、社会住房和教育设施,以及大型购物中心以及医疗和行政设施。

亚太地区建筑服务行业细分

建筑服务包括两项相互关联但又截然不同的工作:建筑物和空间的规划和设计以及代表客户管理施工合同。亚太地区多个国家销售的新房数量不断增加,推动了建筑服务的增长。

亚太地区建筑服务市场按最终用户垂直领域(住宅、教育、医疗保健和生命科学以及企业)和地域(中国、印度、日本、新加坡、香港)进行细分。该研究全面分析了亚太地区建筑服务的主要趋势、投资和新兴机遇。它还包括 COVID-19 对所研究市场的详细影响分析。上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 住宅 |

| 教育 |

| 医疗保健和生命科学 |

| 公司的 |

| 其他最终用户垂直领域 |

| 中国 |

| 印度 |

| 日本 |

| 新加坡 |

| 香港 |

| 亚太地区其他地区 |

| 按最终用户垂直领域 | 住宅 |

| 教育 | |

| 医疗保健和生命科学 | |

| 公司的 | |

| 其他最终用户垂直领域 | |

| 按国家/地区 | 中国 |

| 印度 | |

| 日本 | |

| 新加坡 | |

| 香港 | |

| 亚太地区其他地区 |

亚太地区建筑服务市场研究常见问题解答

亚太建筑服务市场有多大?

亚太建筑服务市场规模预计到2024年将达到1450.3亿美元,并以4.20%的复合年增长率增长,到2029年将达到1781.5亿美元。

目前亚太地区建筑服务市场规模有多大?

2024年,亚太建筑服务市场规模预计将达到1450.3亿美元。

谁是亚太建筑服务市场的主要参与者?

IBI Group Inc.、Aedas Architects Ltd、AECOM Ltd.、HDR Architecture Inc.、Arup Group Limited 是亚太建筑服务市场的主要运营公司。

亚太建筑服务市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,亚太地区建筑服务市场规模预计为1391.8亿美元。该报告涵盖了亚太地区建筑服务市场的历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区建筑服务市场的历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

亚太地区建筑服务行业报告

Mordor Intelligence™ 行业报告创建的 2023 年亚太地区建筑服务市场份额、规模和收入增长率统计数据。亚太建筑服务分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。