美国酸奶市场规模和份额

睿智信息美国酸奶市场分析

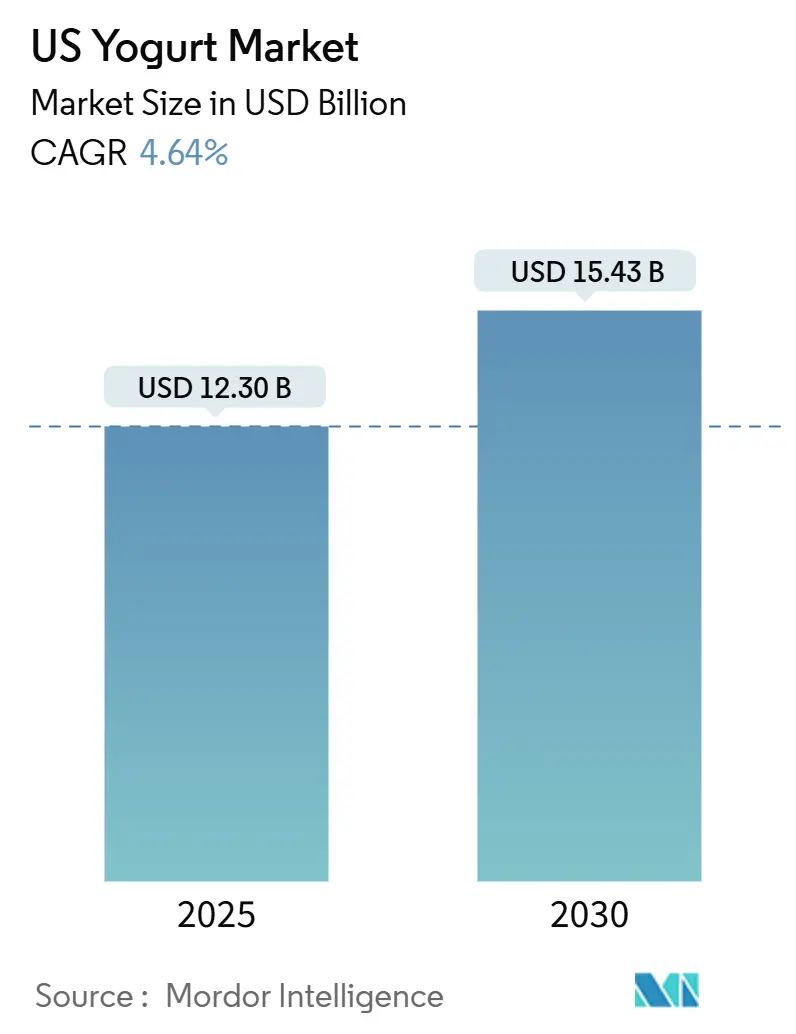

美国酸奶市场规模预计2025年为123亿美元,预计到2030年将达到154.3亿美元,在预测期间(2025-2030年)的复合年增长率为4.64%。美国酸奶市场正在增长,因为消费者在多种消费场合寻求营养丰富的零食。市场预测显示到2030年将实现增长,这得益于蛋白质添加、消化健康益处和风味创新的推动。美国食品药品监督管理局2024年3月发布的将酸奶与降低2型糖尿病风险联系起来的健康声明提供了验证,影响了零售策略和销售。零售商已调整产品布局,优先考虑有健康益处的酸奶,以满足对健康选择的需求。消费者现在将酸奶视为健康必需品而非零食,增加了其在各种用餐场合的使用。增长源于便携早餐趋势、植物基替代品和再生农业投资,尽管牛奶价格变化,但仍维持销量。市场显示基础设施投资增加,而健康信息将酸奶定位为饮食必需品而非可选购买。

主要报告要点

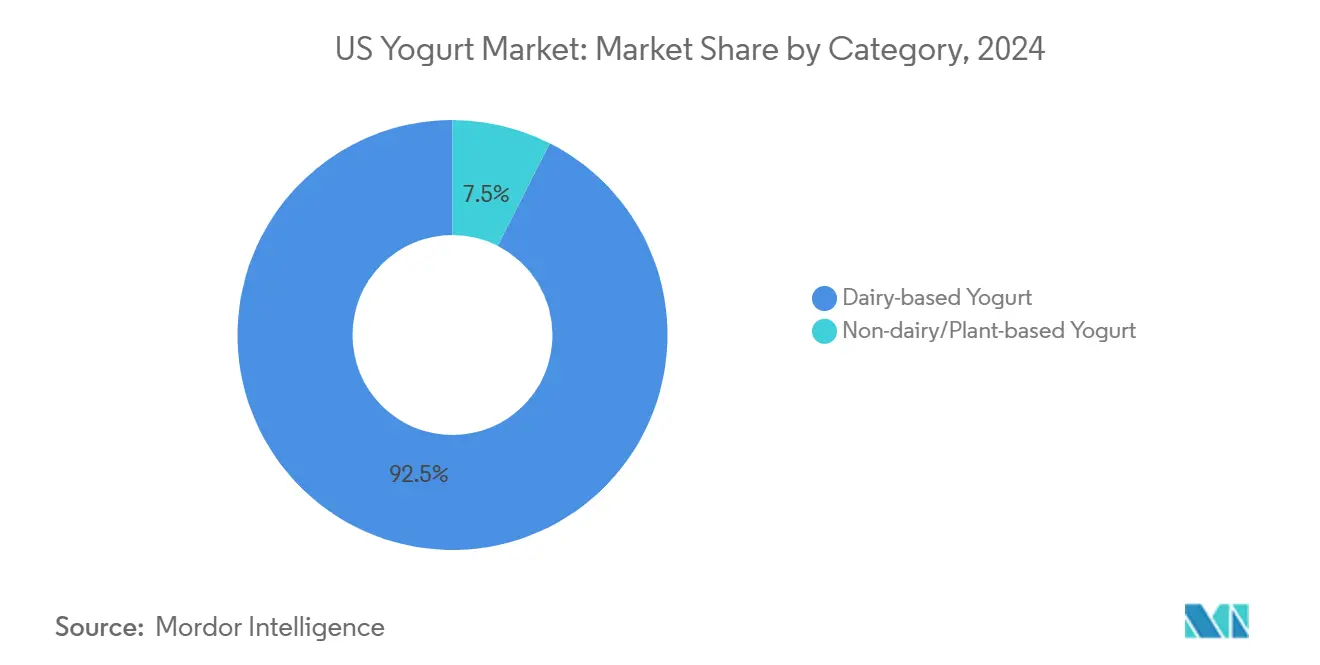

- 按类别划分,乳制品酸奶在2024年以92.52%的份额主导市场,而非乳制品/植物基酸奶在2025-2030年期间以6.77%的复合年增长率展现最高增长率。

- 按产品形态划分,勺装/凝固型酸奶在2024年以82.01%的市场份额领先。饮用型酸奶成为增长最快的细分市场,2025年至2030年复合年增长率为5.78%。

- 按分销渠道划分,场外交易在2024年占据62.33%的分销渠道份额。场内交易在2025-2030年期间以6.32%的复合年增长率显示最强劲的增长轨迹。

- 按风味特征划分,调味酸奶在2024年占据52.11%的市场份额。原味酸奶以4.98%的复合年增长率展现最高增长率。

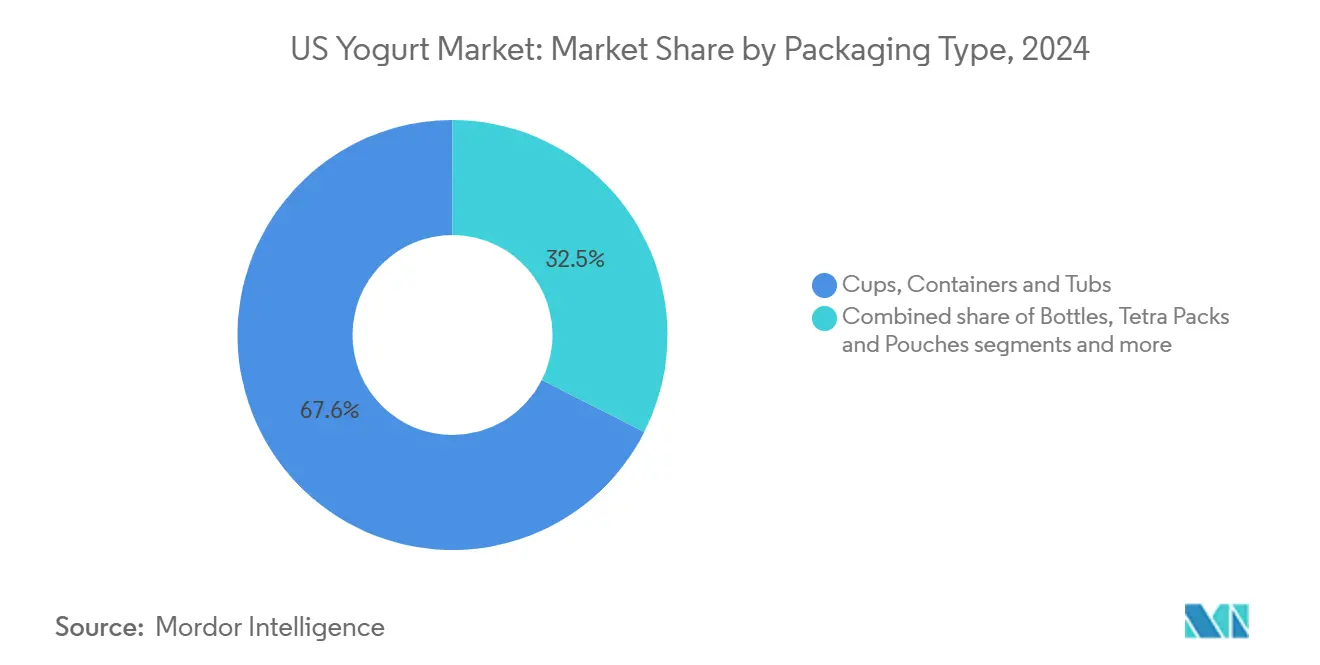

- 按包装类型划分,杯装、容器和盒装在2024年占包装的67.55%。利乐包装和袋装以6.87%的复合年增长率展现最强劲增长。

- 按地理位置划分,南部地区在2024年占据32.99%的市场份额,而东北地区预计在2025-2030年期间将实现4.68%的复合年增长率。

美国酸奶市场趋势与洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 美国千禧一代对高蛋白希腊酸奶需求上升 | +1.8% | 东北部和西部 | 短期(≤2年) |

| 使用当地水果的风味创新加速酸奶接受度 | +0.9% | 南部和西部 | 中期(2-4年) |

| 便携早餐场合增长推动饮用型酸奶格式发展 | +1.5% | 全国城市地区 | 中期(2-4年) |

| 无乳糖和消化健康声明激增加速非乳制品替代品发展 | +1.7% | 西部和东北部 | 长期(≥4年) |

| 清洁标签和本地采购原料符合可持续发展偏好 | +0.7% | 东北部和西部 | 长期(≥4年) |

| 功能性强化(益生菌、免疫力)主导新产品发布 | +0.8% | 全国 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

美国千禧一代对高蛋白希腊酸奶需求上升

高蛋白酸奶细分市场引领美国酸奶市场增长,反映了消费者对营养选择日益增长的偏好。制造商正在扩大其蛋白质强化产品线以响应这一需求。2024年10月,Chobani在美国推出了新系列高蛋白希腊酸奶杯和饮品,产品具有不同的蛋白质含量,包括20克蛋白质希腊酸奶杯和15克、20克和30克蛋白质饮品。千禧一代对增加蛋白质摄入表现出显著兴趣,推动市场增长。制造商现在将希腊酸奶定位为日常营养产品,扩大其吸引力,超越运动和健身消费者群体。在乳制品货架上,蛋白质含量已成为消费者决策的关键因素。消费者现在在选择酸奶产品时同等重视营养益处和风味,表明购买标准的根本转变。这种对蛋白质含量的重视反映了其在现代饮食偏好中的重要性以及消费者对既营养又美味产品的渴望。

使用当地水果的风味创新加速酸奶接受度

风味创新是酸奶市场的关键差异化因素,制造商融合传统和异国情调的水果品种以满足消费者偏好。口味仍然是消费者购买决策的主要因素,特别是在注重健康的个人中。酸奶消费量的增加主要由口味偏好驱动。为了响应消费者对新口味体验的需求,酸奶品牌已经扩大了产品范围。此外,草莓芝士蛋糕和杏仁巧克力酸奶等受甜品启发的品种为消费者提供了传统甜品的更健康替代品。这种风味选择的扩展使制造商能够通过吸引常规酸奶消费者和寻求新颖口味体验的个人来推动市场增长。例如,2024年4月,达能北美在其Oikos REMIX系列下推出了新的酸奶口味。这些包括椰子杏仁巧克力(椰子脱脂酸奶配蜂蜜果仁杏仁和黑巧克力拌料)、S'mores(香草脱脂酸奶配全麦饼干、黑巧克力和烤棉花糖树皮拌料)和盐焦糖(盐焦糖脱脂酸奶配海盐果仁椒盐脆饼、黑巧克力和奶油太妃糖拌料)。

便携早餐场合增长推动饮用型酸奶格式发展

美国饮用型酸奶市场正在扩大,因为消费者对便利早餐选择的需求增加。据美国人口普查局数据,千禧一代在2024年约有7419万人,构成最大的世代人口群体并推动酸奶消费趋势[1]来源:美国人口普查局,《按特征划分的全国人口:2020-2024》,census.gov/。他们的移动生活方式增加了对饮用型酸奶作为便利、营养早餐替代品的市场需求。Z世代消费者表现出对便携式功能性食品的相似偏好,使便利酸奶格式成为制造商针对年轻、注重健康市场细分的关键产品类别。这一趋势与消费者向便利、健康选择的更广泛运动一致,这些选择适应忙碌的日程安排。饮用型酸奶产品通过将益生菌和必需营养素结合在便携格式中提供实用解决方案。

无乳糖和消化健康声明激增

消费者对乳糖不耐受认识的提高以及社交媒体讨论中对肠道健康和微生物群关注的增加推动了植物基和无乳糖酸奶替代品的增长。这些产品为因乳制品消费而出现消化问题的个人提供服务,同时满足寻求注重消化健康的健康意识饮食选择的消费者需求。消费者从各种来源对益生菌益处的扩大认知增加了对替代酸奶产品的需求,表明饮食偏好的演变和对肠道健康的高度关注。此外,真菌来源和精密发酵乳制品替代品使制造商能够生产含有八克或更多蛋白质的无动物成分产品,吸引素食消费者和环保意识的弹性素食者。例如,2024年1月,Nature's Fynd在美国全食超市门店推出了第一款由Fy™营养真菌蛋白制成的无乳制品酸奶。Fy酸奶通过使用Fy这种可持续真菌蛋白,而不是牛奶、坚果、燕麦或大豆,为传统和植物基酸奶提供了替代选择。

限制因素影响分析

| 限制因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 美国牛奶价格波动压缩乳制品酸奶利润率 | -1.2% | 全国,中西部影响更强 | 短期(≤2年) |

| 益生菌培养物进口关税提高中小企业成本 | -0.6% | 全国,对小型制造商影响更强 | 中期(3-4年) |

| 高冷链物流成本阻碍电商渠道盈利能力 | -0.7% | 全国,农村地区影响更强 | 中期(3-4年) |

| FDA添加糖标签规则限制调味SKU配方灵活性 | -0.3% | 全国 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

美国牛奶价格波动压缩乳制品酸奶利润率

美国农业部(USDA)2025年乳制品市场展望揭示了由于影响加工商利润率的牛奶价格波动导致乳制品行业面临的重大挑战。这种波动性,加上饲料成本增加和疾病爆发,迫使乳制品制造商修改其促销方法以保护利润率。饲料价格上涨加剧了对奶牛场的经济压力,影响牲畜健康和生产产量。作为响应,制造商减少了不能产生即时回报的促销活动。例如,2024年9月,通用磨坊剥离其北美酸奶部门,表明专业乳制品公司在管理酸奶市场方面可能实现利润率改善。持续的价格不稳定导致制造商简化其产品组合,专注于核心产品,同时追求可持续盈利能力。这些调整展示了行业在具有挑战性条件下适应和维持运营稳定性的能力。

低碳水化合物和生酮饮食日益流行抑制甜味酸奶销售

美国低碳水化合物和生酮饮食日益流行影响传统甜味酸奶产品。根据国际食品信息委员会(IFIC)2024年年度食品与健康调查,2024年约有7%的美国人遵循低碳水化合物饮食,5%遵循生酮饮食[2]来源:国际食品信息委员会,《2024年IFIC食品与健康调查》,ific.org。西部和东北地区最显著地展现了这种饮食转变。随着消费者减少碳水化合物摄入,传统高糖酸奶的销售下降。作为响应,酸奶制造商正在开发低糖和无糖替代品以满足不断变化的消费者偏好。这些产品重新配方需要更昂贵的原料和制造工艺,影响利润率,除非制造商能够实施优质定价。低碳水化合物饮食偏好的影响可能会继续,尽管其影响可能随着营养指南的变化而变化。这种市场转变推动酸奶行业的产品开发,制造商优先考虑富含蛋白质、减少糖分的选择以维持其竞争地位。

细分分析

按类别:植物基和传统乳制品通过创新和可持续性竞争

乳制品酸奶细分市场在2024年占据92.52%的市场份额,利用其已建立的消费者基础和广泛的分销网络。乳制品制造商通过超滤和三重过滤工艺维持其市场地位,这些工艺提高每份的蛋白质含量。这些公司正在与再生农场建立合作伙伴关系,以证明负责任的动物农业与环境可持续性的兼容性。竞争焦点已转向蛋白质质量测量,超越传统的动物与植物蛋白辩论。

非乳制品/植物基细分市场展现强劲扩张,复合年增长率为6.77%(2025-2030年),超过整体市场增长率。包括椰子、燕麦和真菌基产品在内的替代成分通过其质地特征、纤维含量和满足无乳糖蛋白需求的能力获得市场接受。高蛋白非乳制品酸奶产品正在扩大其市场影响力。该细分市场的增长进一步得到寻求植物基替代品的素食者和弹性素食者数量增加的支持。

按产品形态:饮用型酸奶格式通过便利性吸引力获得市场份额

勺装/凝固型酸奶在2024年以82.01%的份额保持市场主导地位,饮用型酸奶细分市场正经历5.78%复合年增长率(2025-2030年)的快速增长。勺装酸奶由于既定的消费者偏好及其在烹饪应用中的多功能性而保持市场领导地位。为了满足对便利零食选择日益增长的需求,制造商正在推出中间质地,如"奶昔碗"稠度。此外,行业将酸性乳清转化为饮料的努力为管理生产副产品提供了成本效益的解决方案。这些发展表明环境可持续性准备在推动产品格式创新方面发挥更重要的作用。

饮用型酸奶细分市场虽然比传统酸奶市场份额较小,但在多个期间记录了两位数的价值增长。该细分市场的增长由其在通勤消费、运动后营养需求和学校午餐应用中的实用性推动,其可重新密封包装消除了餐具需求。无菌处理技术促进常温分销,使产品能够放置在冷藏乳制品区域之外。饮料冷藏设备的战略定位创造了接触不经常光顾传统乳制品通道消费者的机会。

按风味特征:纵情享受与传统对比

调味酸奶在2024年占市场规模的52.11%,产生大部分增量收入。草莓、香草、蓝莓和桃子等传统口味仍然受欢迎,而摩卡提拉米苏和樱桃芝士蛋糕等受甜品启发的变体通过纵情享受的产品吸引新消费者。例如,2023年12月,Chobani推出了六种口味的受甜品启发的希腊酸奶:摩卡提拉米苏、苹果派配冰淇淋、樱桃芝士蛋糕、橙奶油汽水、香蕉福斯特和焦糖圣代。这些优质口味在没有增加促销敏感性的情况下保持更高价格点,反映强劲的消费者需求。

原味酸奶市场预计在2025-2030年期间将实现4.98%的复合年增长率。消费者采用原味酸奶作为酸奶油和蛋黄酱的替代品持续增加,同时在零食细分市场保持其地位。食谱网站展示了其在腌料和烘焙食品中的应用,延伸超越早餐消费。因此,制造商正在通过在包装上包含食谱来实施产品使用策略,将焦点从基于价格的促销转向价值提升。

按包装类型:可持续袋装加速发展

传统杯装、盒装和多份容器仍然代表2024年美国酸奶市场份额的67.55%,受益于可堆叠性和货架熟悉度。然而,利乐包装和柔性袋装以6.87%的复合年增长率增长,因为购物者偏爱更轻、可重新密封的格式,这些格式符合可持续发展目标。此外,酸奶行业显示对利乐包装式纸盒和可回收纸板包装的采用增加,因为制造商响应可持续发展目标和消费者偏好。这些包装格式提供便利性和可回收性,同时与传统塑料容器相比减少碳排放。行业向环境责任的转变导致了减少塑料含量的纸板纸盒的开发,支持向可持续乳制品包装解决方案的过渡。例如,2024年1月,Yoplait转向由78%植物基材料制成的可回收纸板包装,与其之前的塑料容器相比,包装体积减少了50%。

包装图形正在并行演进。例如,Chobani的民间艺术插图暗示传承工艺,而可回收性和碳足迹的清晰标签为环保意识消费者提供即时保证。零售类别重置在分配货架空间时越来越多地考虑生命周期评估,暗示包装的环境评分可能很快影响货位费谈判

备注: 购买报告后将提供所有个别细分市场的细分份额

按分销渠道:场内交易在酸奶消费中的新兴角色

场外交易分销渠道在2024年约占美国酸奶销售的62.33%。这个分销网络包括超市、大型超市、便利店、在线零售商和专业店。超市和大型超市在场外交易销售中产生最高收入份额,这得益于其产品多样化和基于销量的促销策略,提高了客户保留率。分销渠道的表现反映了消费者对营养零食的需求,调味和希腊酸奶细分市场显示出显著的市场渗透率。

此外,场内交易细分市场预计在2025-2030年期间将实现6.32%的复合年增长率,超过整体市场增长率。通过咖啡店、餐厅、快餐店和餐饮服务场所的场内交易消费代表市场中较小但具有战略意义的细分市场。虽然这个分销渠道保持较低的市场份额,但它通过将酸奶整合到菜单项目中(如帕菲、奶昔和早餐碗)展现增长潜力。在美国,据US Foods Inc数据,2023年55%的消费者更偏爱在餐厅用餐而非外卖或配送[3]来源:US Foods公司,《食客快报:2024年美国用餐习惯》,usfoods.com/。这种消费者行为为餐饮服务机构中基于酸奶的产品创造了市场机会。餐饮服务运营商和酸奶制造商正在建立战略合作伙伴关系,开发满足消费者需求的便利、富含蛋白质的菜单项目。

地理分析

南部在2024年拥有最大的美国酸奶市场份额,为32.99%,这得益于其庞大的人口基础和不断增长的健康意识。此外,酸奶在南方美食中获得了流行,出现在从帕菲到咸味酱汁的菜肴中。不断增长的千禧一代人口和年轻家庭推动对营养、富含蛋白质零食的需求。该地区温暖的气候使全年酸奶消费成为可能,确立其作为饮食主食的地位。此外,消费者对热带和浆果组合的倾向表明区域风味适应提高了南方各州的销售表现。

东北地区预计到2030年将实现最高增长率4.68%的复合年增长率,这得益于高收入、注重健康的消费者,他们接受蛋白质强化和可持续采购产品的优质定价。区域杂货连锁店的预付采购模式表明,包括燕麦奶基希腊酸奶和高蛋白无乳糖品种在内的专业产品预计在预测期内将在城市零售地点获得突出地位。

中西部和西部地区贡献独特的市场优势。中西部制造商利用其靠近乳制品来源的优势,但面临原材料价格波动的更大风险,导致增加对超滤产品的关注以优化非脂牛奶固体的使用。西部,特别是加利福尼亚州,作为植物基和精密发酵乳制品替代品的创新中心,得到消费者接受和风险资本可用性的支持。

竞争格局

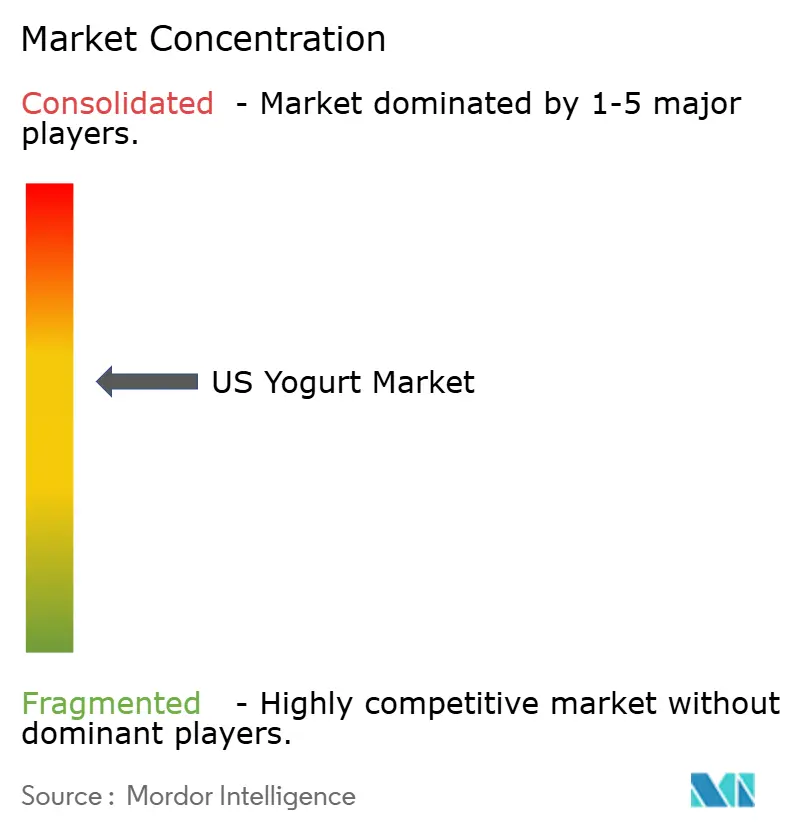

美国酸奶市场适度集中,主要参与者达能集团、Chobani LLC、通用磨坊公司、兰特黎斯集团和FAGE美国乳业公司占据突出份额。产品开发是市场运营参与者最常采用的策略。合并和收购是参与者实施的其他方法,以扩展其产品组合并获得更多市场份额。

此外,由CapVest Partners LLP(CapVest)拥有的Lakeview Farms与Noosa Holdings, Inc.合并。合并实体在Novus Foods名称下运营,加强其在冷藏杂货细分市场的地位。2024年11月宣布的合并在监管批准和履行成交条件后完成。Noosa Yoghurt在Novus Foods内作为独立部门维持运营。

新兴颠覆者正在基于可持续性或先进发酵开辟白色空间利基市场。Nature's Fynd应用微生物蛋白制作过敏友好酸奶,Bored Cow使用精密发酵提供无动物乳制品替代品。这些品牌通常在获得货架空间之前先推出直接面向消费者的产品,这种策略产生精细的消费者反馈和为投资者提供概念验证。热衷于区分目标类别的零售商越来越多地为此类颠覆者分配端帽空间,暗示创新速度可能超过大型公司的内部研发周期。

美国酸奶行业领导者

Chobani LLC

达能集团

兰特黎斯集团

美国奶农公司

FAGE美国乳业公司

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年1月:Little Spoon公司通过推出YoGos新酸奶系列扩展了其产品组合。这些酸奶零食由全脂希腊酸奶制成,提供4克蛋白质,并富含水果、蔬菜和益生菌。YoGos有四种无添加糖口味:草莓香蕉、苹果浆果爆炸、桃子梨天堂和热带芒果扭转。

- 2024年10月:Chobani推出了包含高蛋白杯装和饮料的希腊酸奶产品线。酸奶杯每份含20克蛋白质,而饮料每份提供15克、20克或30克蛋白质。产品采用天然成分,不添加糖。

- 2024年1月:Yoplait在其产品组合中推出了Yoplait Protein,每份提供15克蛋白质和3克糖。这种配方代表了公司产品线中最高的蛋白质浓度和最低的糖含量。产品有香草、草莓和酸橙派口味,满足消费者对蛋白质强化选择的需求,同时保持已确立的风味特征。

美国酸奶市场报告范围

酸奶是一种可调味的工业产品,通过向发酵牛奶或植物基产品中添加发酵微生物制备而成。

美国酸奶市场已按类别细分,包括乳制品酸奶和非乳制品酸奶。市场还根据产品类型划分,包括原味酸奶和调味酸奶,按产品形态分为勺装/凝固型酸奶和饮用型酸奶。按包装类型分为杯装、容器和盒装、瓶装、利乐包装和袋装等。基于分销渠道,市场细分为场外交易(超市/大型超市、便利店、专业店、在线零售和其他渠道)和场内交易。按地理位置分为东北部、中西部、南部和西部。

市场规模已按上述所有细分市场的美元价值条款完成。

| 乳制品酸奶 |

| 非乳制品/植物基酸奶 |

| 勺装/凝固型酸奶 |

| 饮用型酸奶 |

| 原味/天然味 |

| 调味 |

| 杯装、容器和盒装 |

| 瓶装 |

| 利乐包装和袋装 |

| 其他 |

| 场外交易 | 超市/大型超市 |

| 便利店 | |

| 在线零售 | |

| 其他分销渠道 | |

| 场内交易 |

| 东北部 |

| 中西部 |

| 南部 |

| 西部 |

| 按类别 | 乳制品酸奶 | |

| 非乳制品/植物基酸奶 | ||

| 按产品形态 | 勺装/凝固型酸奶 | |

| 饮用型酸奶 | ||

| 按风味特征 | 原味/天然味 | |

| 调味 | ||

| 按包装类型 | 杯装、容器和盒装 | |

| 瓶装 | ||

| 利乐包装和袋装 | ||

| 其他 | ||

| 按分销渠道 | 场外交易 | 超市/大型超市 |

| 便利店 | ||

| 在线零售 | ||

| 其他分销渠道 | ||

| 场内交易 | ||

| 按地理位置 | 东北部 | |

| 中西部 | ||

| 南部 | ||

| 西部 | ||

报告中回答的关键问题

饮用型酸奶对未来增长有多重要?

通过2030年5.78%的复合年增长率,饮用型酸奶是捕获随身消费场合的关键。

调味酸奶是否仍然超过原味品种的销售?

是的。调味选择在2024年以52.11%的份额领先,尽管原味目前是增长更快的风味细分市场。

哪个地区对美国酸奶收入贡献最大?

南部拥有最高份额32.99%,反映其庞大的人口和不断上升的健康关注。

哪种包装格式增长最快?

利乐包装和袋装,以6.87%的复合年增长率增长,受益于便携性和可持续性优势。

页面最后更新于: