美国健康与医疗保险市场规模和份额

美国健康与医疗保险市场分析 - Mordor Intelligence

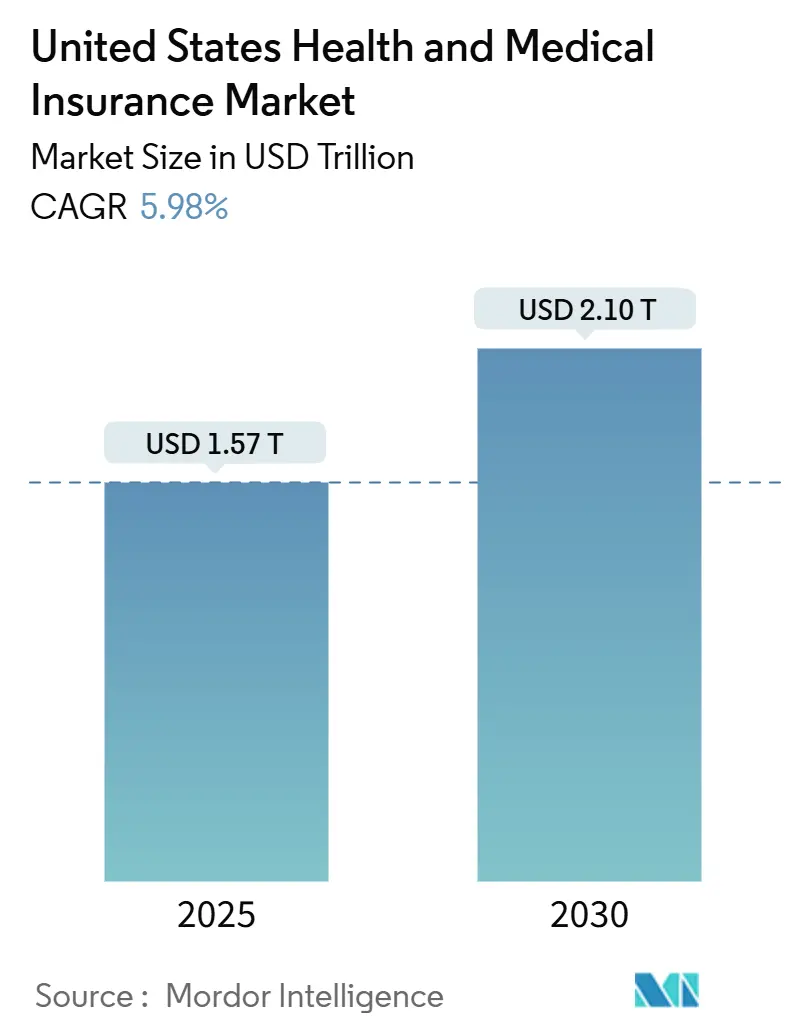

美国健康与医疗保险市场在2025年达到1.57万亿美元,预计到2030年将增长至2.1万亿美元,反映出5.98%的复合年增长率,并凸显了尽管监管环境动荡,需求仍持续强劲。人口老龄化推动扩张,慢性病患病率上升,ACA补贴更加丰富,以及医疗保险优势计划注册快速增长,这些因素共同扩大了承保人口并支持保费增长。雇主计划韧性、高免赔额选择的快速采用以及数字分销也促进了积极的发展轨迹,同时承保人在基于价值的护理和AI驱动承保方面的投资改善了产品差异化和成本控制。随着公司寻求规模以应对医疗损失率压力并获得全国覆盖,保险公司合并持续进行,最近在医疗保险细分市场的资产收购就是例证。地区公共选择试点和再保险计划进一步稳定保费并刺激竞争,特别是在西部地区。

关键报告要点

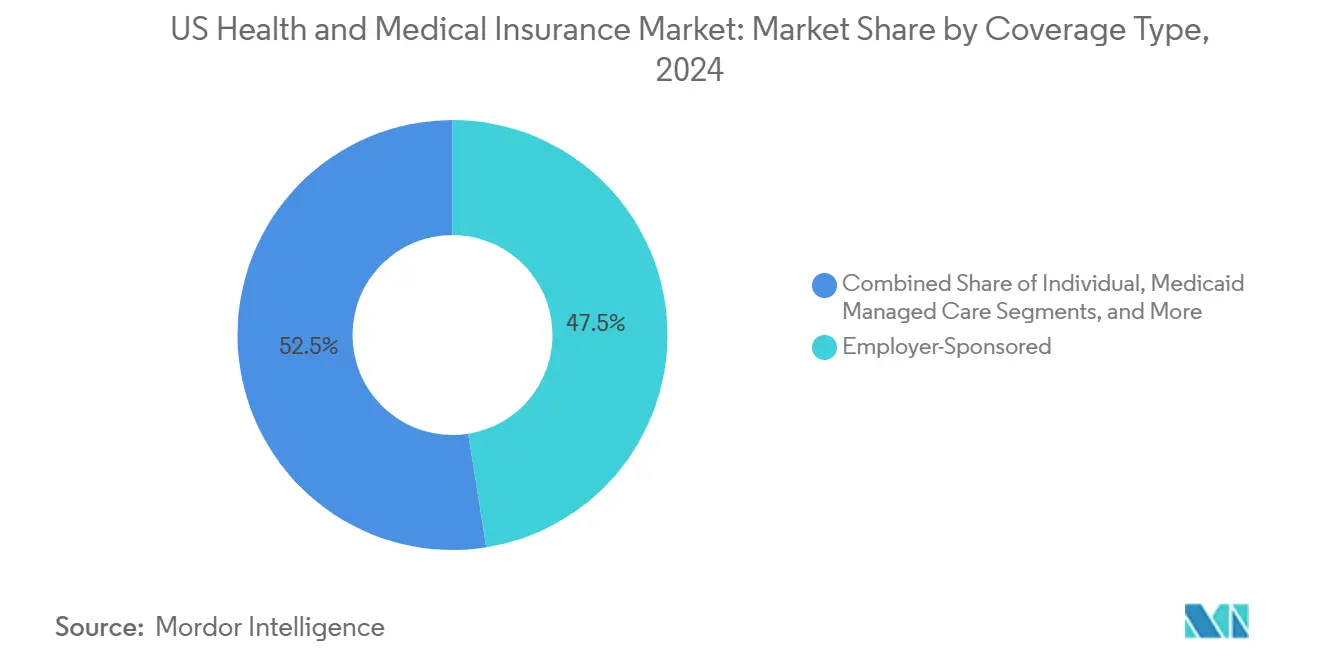

• 按覆盖类型划分,雇主赞助保险在2024年以47.5%的份额领先美国健康与医疗保险市场份额,而医疗保险优势计划预计到2030年将以7.80%的复合年增长率扩张。

• 按计划类型划分,PPO在2024年占据46%的收入份额;高免赔额健康计划预计到2030年将以9.45%的复合年增长率增长最快。

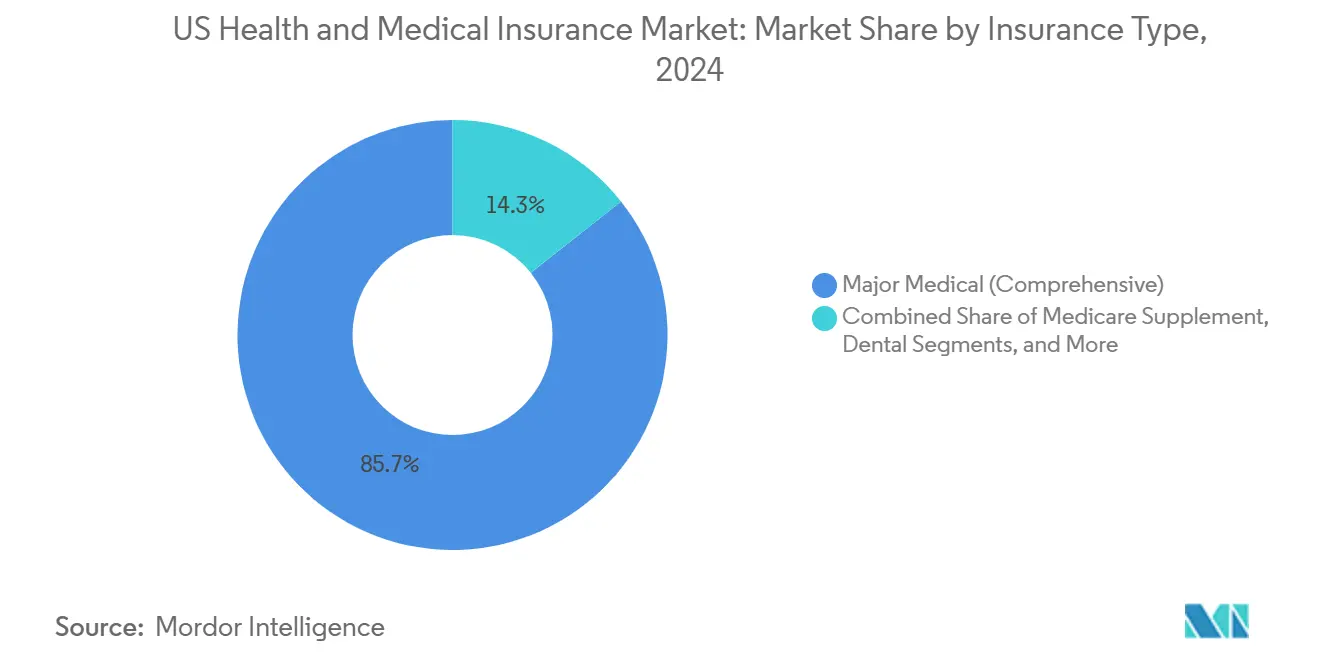

• 按保险类型划分,综合主要医疗保险在2024年占美国健康与医疗保险市场规模的85.67%份额,而意外险和重大疾病保险等辅助险种预计到2030年将以10.31%的复合年增长率增长。

• 按分销渠道划分,经纪人和代理商在2024年持有55.24%的份额,但在线交易所预计到2030年将以12.00%的最高复合年增长率增长。

• 按地区划分,南部在2024年占据35.34%的保费份额,但西部预计到2030年将以6.40%的最快复合年增长率增长。

美国健康与医疗保险市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~)% 对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 医疗成本上升和人口老龄化 | +1.8% | 全球 | 长期(≥ 4年) |

| ACA补贴扩大和市场注册 | +1.2% | 全国;未扩张州 | 中期(2-4年) |

| 各州采用医疗补助管理式医疗的增长 | +0.9% | 东南部和中西部 | 中期(2-4年) |

| 雇主ICHRA和QSEHRA转移承保 | +0.6% | 全国;科技和专业服务 | 长期(≥ 4年) |

| AI驱动的风险分层 | +0.4% | 主要都市区 | 短期(≤ 2年) |

| 远程医疗报销均等 | +0.3% | 农村重点 | 短期(≤ 2年) |

| 来源: Mordor Intelligence | |||

医疗成本上升和人口老龄化

保费增长仍与医疗价格上涨和老年人更高的利用率密切相关,大型团体医疗损失率在2023年下降前曾攀升至90%以上。医疗保险优势计划注册在2024年新增5.4%的成员,但专科药物支出升高和慢性病发病率上升给利润率造成压力,推动承保人转向强化风险管理和基于价值的安排[1]Healthcare Finance News Staff, "ACA Enrollment Hits Record 24 Million," healthcarefinancenews.com。雇主调查显示76%的公司担心专科药房成本,激发了对就诊地点引导和生物类似物采用的兴趣。因此,人口结构动能既扩大了可触及的客户池,又要求承保人通过分析、护理协调和福利重设计来抑制趋势。

ACA补贴扩大和市场注册

延长的通胀削减法案补贴创造了创纪录的ACA注册,2025年覆盖2400万人,家庭平均节省800美元/年。2024年底DACA受益人的加入进一步扩大了风险池,而州级市场提供了额外激励,深化了留存并改善了可负担性。尽管补贴延续到2025年,但续期的政治不确定性给长期定价蒙上阴影,促使一些保险公司放缓地理扩张。即便如此,稳定的注册支撑了可预测的理赔经验,并鼓励降低获客成本的数字拓展。

各州医疗补助管理式医疗采用的增长

公共卫生紧急状态解除后,各州更加积极推动解决社会决定因素和奖励结果的管理式医疗合同,将几乎所有新注册者纳入按人头付费安排[2]Joan Alker, "Medicaid Managed Care Expansion," Georgetown University Health Policy Institute, georgetown.edu。综合D-SNP平台通过同步医疗保险和医疗补助资金为承保人提供新的收入来源,而合同条款日益嵌入健康公平指标和居家服务。各州渗透率差异为擅长农村参与或复杂需求管理的专业计划保留了进入机会,支持东南部和中西部选定州的超平均增长。

雇主ICHRA和QSEHRA将承保转移到个人市场

个人承保HRA提供固定补贴,员工可将其用于市场计划,提供可预测的雇主费用和广泛的计划选择,提高满意度,专业服务和科技行业的早期采用者证实了这一点。采用仍处于早期阶段,但随着平台简化合规和注册,正在扩大规模,可能在十年末将大量团体保险转向个人交易所。保险公司正在通过便携式网络设计和礼宾导航进行适应,以保持体验和控制风险。

制约因素影响分析

| 制约因素 | (~)% 对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| ACA补贴延长的监管不确定性 | -0.8% | 依赖市场的州 | 短期(≤ 2年) |

| 医疗损失率上升挤压利润率 | -1.1% | 全国;医疗保险优势和个人 | 中期(2-4年) |

| 州级公共选择倡议加剧价格竞争 | -0.5% | 州级,集中在科罗拉多州、华盛顿州、内华达州 | 中期(2-4年) |

| 网络安全和数据隐私合规成本上升 | -0.4% | 全国,对小型保险公司影响更大 | 长期(≥ 4年) |

| 来源: Mordor Intelligence | |||

ACA补贴延长的监管不确定性

2025年增强保费积分的到期注入定价模糊性,导致一些承保人提交保守的2026年费率或限制新州进入。可能的保费飙升可能会侵蚀缺乏雇主福利的中等收入家庭的注册,破坏风险池稳定并放大逆选择。拥有自己补贴的州级市场减轻了波动性,为参与保险公司提供了更可预测的成员资格和收入来源。然而,在仅依赖联邦补贴的州,缺乏额外支持可能推动更大幅度的保费上涨。这种差异可能扩大地区间的承保缺口,并对联邦便利交易所施加额外压力。

医疗损失率上升挤压保险公司利润率

医疗通胀和利用率上升推动医疗保险优势损失率在2024年上升近3个百分点,而D部分损失率在监管变化后上升超过10%。承保人通过收紧网络、加强事先授权和基于价值的专科医生合同做出回应,但近期收益仍面临压力。政府计划支付上限限制定价灵活性,因此保险公司必须依靠分析、远程医疗分诊和居家慢性病护理计划来控制成本增长。药房福利成本上升和专科药物使用进一步压缩利润率,特别是在新的通胀回扣条款下。因此,一些较小的计划可能退出盈利较低的县或合并运营以保持财务可行性。

细分分析

按覆盖类型:雇主计划支撑市场,尽管医疗保险优势激增

雇主赞助承保在2024年保持美国健康与医疗保险市场47.5%的份额,确保大型风险池稳定保费增长。然而,医疗保险优势以7.80%的复合年增长率超越所有其他险种,受到婴儿潮一代老龄化和零保费计划营销的推动。随着增强积分持续,补贴ACA承保也在扩张,而医疗补助管理式医疗在追求预算可预测性的州持续上升。军事和联邦雇员计划保持稳定但增长缓慢。

雇主日益采用高免赔额设计、基于账户的资金和数字导航来抑制保费上涨,而医疗保险优势承保人增加牙科、视力和非处方药补贴,吸引寻求综合福利的老年人。ICHRA可能将一些工人迁移到个人承保,但团体计划仍占主导地位,因为具有税收优势和交钥匙管理。监管支付调整和星级评定门槛为医疗保险优势参与者创造运营阻力,推动他们进行维持利润率的护理协调投资。

备注: 购买报告后可获得所有单个细分市场份额

按计划类型:消费者成本敏感性重塑福利架构

优选提供者组织(PPO)合同保持2024年46%的承保保费,尽管向更多消费者导向格式的增量份额流失,仍确保美国健康与医疗保险市场的最大份额。PPO持久性反映了成员对广泛网络访问和直接的网络外选择的渴望,这些品质受到需要统一福利设计的多州雇主重视。保险公司通过远程医疗优先的初级保健模式、基于价值医院的引导激励和AI驱动的价格透明工具刷新PPO产品,在治疗前显示按病例水平成本,这有助于缓解PPO缺乏支出纪律的批评。包括聊天机器人、提供者质量评分和免赔额跟踪器的数字导航层现在伴随大多数大型团体PPO合同,提高成员参与度并减少不必要的专科就诊。

高免赔额健康计划(HDHP)以最快的9.45%复合年增长率增长,因为雇主将其与雇主种子健康储蓄账户配对,以在不缩小精算价值的情况下降低保费支出[4]National Center for Health Statistics, "Health Insurance Coverage: Early Release 2024," nchs.nih.gov。但工人在HDHP中的比例在2023年滑落至41.7%,因为一些公司在注意到预防保健延迟和员工流失率上升后改变方向。为保持动力,承保人在维持联邦HSA合规的同时,将虚拟急诊护理、糖尿病用品和心理健康指导嵌入首日承保。健康维护组织和独家提供者组织产品在成本敏感的小企业中保持利基相关性,在综合交付系统提供无缝护理路径的地区也是如此,而服务点计划为希望有守门人结构但无严格转诊的雇主占据适度立足点。总的来说,细分显示了向可负担性、价格清晰度和网络效率的积极重新校准,而不是对传统计划原型的全面放弃。

按保险类型:综合核心通过针对性保护增强

综合主要医疗合同占2024年保费的85.67%,确认其作为美国风险池和基本福利要求监管合规基石的地位。这种主导地位通过雇主税收优势和ACA个人强制框架得到加强,该框架仍影响许多大型团体集体谈判协议中的最低承保期望。保险公司通过慢性病管理附加服务、综合药房福利监督和缩短预约等待时间的行为健康网络进行差异化,这是年轻劳动力的新兴采购标准。许多综合产品还捆绑生活方式指导和数字治疗,雇主现在将其视为成本抵消投资而非边缘福利。

辅助意外险、重大疾病和住院赔偿保单以10.31%的复合年增长率增长,因为公司在不大幅提升固定保费预算的情况下寻求福利多样性。这些险种填补高免赔额注册者面临的感知缺口,为意外事件提供一次性现金,从而降低自付费用波动风险。保险公司通过单卡发行和综合呼叫中心支持交叉销售牙科和视力附加险以实现管理节省。医疗保险补充计划在重视提供者自由的按服务付费受益人中保持稳定,尽管向医疗保险优势的稳定迁移限制了上升空间。短期医疗在持续期限制方面受到严格监管,因此增长在中职跳槽者的过渡承保之外受到抑制。总体而言,产品分层说明承保人如何将广泛保护与针对不断变化的家庭流动性担忧定制的精准附加产品相结合。

按分销渠道:混合建议模式经历数字重塑

经纪人和代理商占2024年注册的55.24%,保持美国健康与医疗保险市场份额的最大渠道,因为复杂的福利阵列仍需要人工指导,特别是对小雇主和医疗保险合格消费者。传统模式现在整合基于云的报价平台,自动填充人口普查数据,比较合规计划网格,并在几分钟内生成可签署的申请,这使代理商腾出时间从事咨询任务,如合规审查和理赔趋势分析。对医疗保险优势经纪人补偿的监管审查推动承保人转向与成员体验指标而非原始量挂钩的固定费用或分层时间表,增加了对能够展示留存和质量评分的资深顾问的需求。

在线市场和保险公司直接门户记录12.00%的复合年增长率,得益于移动注册流程、实时补贴计算器和与州资格系统的API链接,将直接家庭的登记缩短至10分钟以下。年轻成人和自由职业者偏好这些渠道进行自主比较,而薪资和零工经济应用内的嵌入式保险小部件在收入接收点引入承保提议。雇主福利顾问通过分层决策支持分析和专属药房福利管理模块在大型团体中保持利基地位,量化网络引导的潜在节省。CMS对导航员团体1亿美元的投资加强了混合模式,其中持证专家通过数字界面指导消费者,这种设计提高注册准确性并减少发行后撤销。人工智能聊天机器人和语音助手现在处理关于免赔额和处方药目录级别的常规问题,使人工代理商能够将更多时间投入高价值的续期策略讨论。

地理分析

南部35.34%的保费份额支撑美国健康与医疗保险市场,这得益于持续的人口流入、多元化的行业增长和扩大低收入承保池的渐进医疗补助扩张。佛罗里达州和乔治亚州的市场注册激增补充雇主渗透,而医疗保险优势采用随承保人定制文化相适应的网络而扩大。医院合并上升推高成本指数,但提供保险公司在基于风险合同中利用的规模经济。

西部凭借富裕的科技集群、创新的政策杠杆和消费者对数字注册解决方案的亲和力展现最快的6.40%复合年增长率[3]Colorado Division of Insurance, "Public Option Premium Analysis 2025," doi.colorado.gov。加利福尼亚州的州运营交易所通过多语言应用完善拓展,而科罗拉多州的选择加再保险组合降低整个风险池的保费。向内华达州、亚利桑那州和犹他州的高净迁移推动雇主计划扩张并提升平均保费。尽管如此,农村县的提供者参与限制挑战网络充足性并提高承保人的管理负荷。

东北部和中西部保持平衡但较慢的增长轮廓。东北部承保人受益于密集的提供者网络和稳定收入的高利用率,但人口老龄化限制扩张潜力。同时,中西部各州与制造业转移和人口停滞搏斗,抑制雇主赞助保费增长。尽管如此,强大的集体谈判传统有助于保持综合承保,星级医疗保险优势计划在寻求可预测福利的退休人员中确保忠诚度。

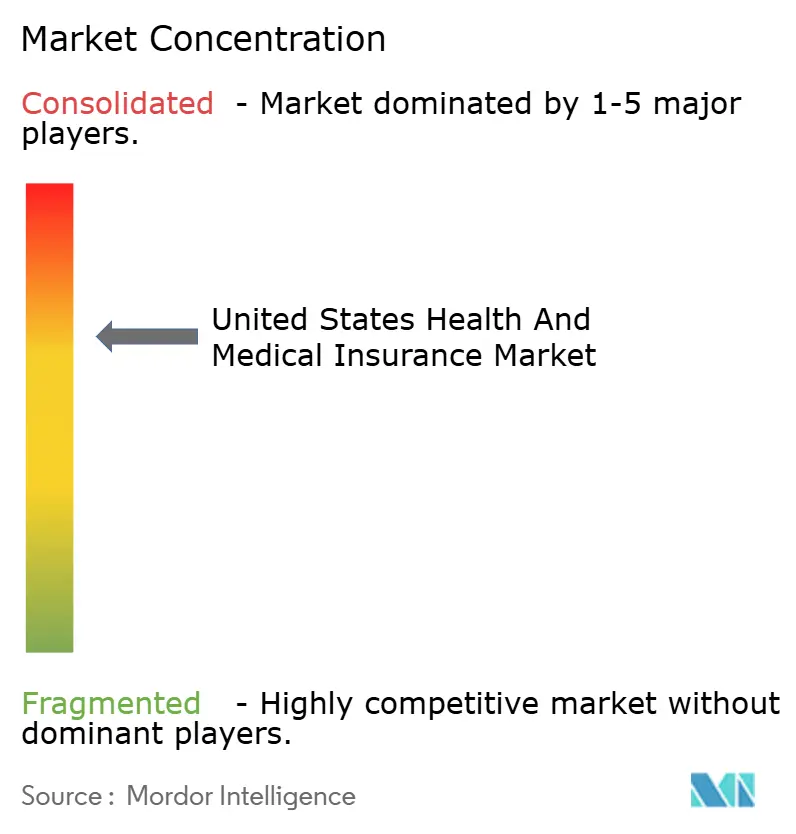

竞争格局

联合健康集团通过其联合健康保险和Optum服务生态系统领先美国健康与医疗保险市场。哈门那、Elevance Health、CVS Health/安泰和Kaiser Permanente构成第一梯队,都在技术、虚拟护理和基于价值的提供者联盟方面大量投资以控制成本并提高质量。如医疗保健服务公司等区域蓝十字通过有针对性的收购利用当地市场知识和规模,其33亿美元收购信诺医疗保险资产增加60万成员就是例证。

利用AI进行计划设计和护理导航的新进入者加剧了竞争强度,但严格的资本和监管要求限制了颠覆性规模。与初级保健团体和专科药房的战略伙伴关系使现任者脱颖而出,培育能够抵御医疗通胀的垂直整合模式。政府对事先授权算法和经纪人补偿的监督收紧合规义务,推动承保人转向透明的消费者体验改善以维持品牌忠诚度。

支付方加大并购活动,旨在实现成员增长、风险多样化和精简管理成本。Elevance Health在2025年收购印第安纳大学健康计划突出了本地化提供者整合的战略重要性。与此同时,CVS Health扩展其社区诊所足迹,将药物依从性计划输入其安泰计划,强化对Optum不断增长的门诊存在的竞争回应。对数据分析人才和云架构的军备竞赛凸显了该行业向个性化承保和主动护理管理的转向。

美国健康与医疗保险行业领导者

-

联合健康集团

-

CVS Health(安泰)

-

Elevance Health(蓝十字蓝盾)

-

信诺集团

-

哈门那

- *免责声明:主要玩家排序不分先后

最近行业发展

- 2025年1月:医疗保健服务公司完成33亿美元收购信诺医疗保险业务,增加近60万医疗保险优势成员。

- 2025年1月:Elevance Health完成收购印第安纳大学健康计划,整合19,000名医疗保险优势和9,600名雇主成员。

- 2025年1月:CMS发布2026年福利和支付参数最终通知,加强对未经授权计划转换的防护并为联邦交易所设定2.5%的使用费。

- 2024年12月:国会将医疗保险远程医疗灵活性延长至2025年3月,维持大部分地理豁免。

美国健康与医疗保险市场报告范围

健康保险是一种承保因疾病产生的医疗费用的保险类型。报告涵盖美国健康保险行业的完整背景分析,包括国家健康账户、经济和按细分市场的新兴市场趋势评估、市场动态的重大变化和市场概览。市场按采购类型、产品和服务以及购买地点进行细分。按采购类型,市场细分为直接购买和雇主赞助。按产品和服务,市场细分为药房福利管理、高免赔额健康计划、按服务付费计划和管理式医疗计划。按购买地点,市场细分为交易所内和交易所外。报告为上述所有细分市场提供美国健康保险市场在收入(美元)方面的市场规模预测。

| 雇主赞助 |

| 个人(ACA/非团体) |

| 医疗补助管理式医疗 |

| 医疗保险优势 |

| 军事/政府(TRICARE、VA、FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP/消费者驱动 |

| 主要医疗(综合) |

| 医疗保险补充 |

| 牙科 |

| 住院赔偿/有限福利 |

| 视力 |

| 短期医疗 |

| 其他辅助(意外、重大疾病) |

| 直接面向消费者 |

| 经纪人和代理商 |

| 雇主福利顾问 |

| 在线市场/交易所 |

| 东北部 |

| 中西部 |

| 南部 |

| 西部 |

| 按覆盖类型 | 雇主赞助 |

| 个人(ACA/非团体) | |

| 医疗补助管理式医疗 | |

| 医疗保险优势 | |

| 军事/政府(TRICARE、VA、FEHBP) | |

| 按计划类型 | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP/消费者驱动 | |

| 按保险类型 | 主要医疗(综合) |

| 医疗保险补充 | |

| 牙科 | |

| 住院赔偿/有限福利 | |

| 视力 | |

| 短期医疗 | |

| 其他辅助(意外、重大疾病) | |

| 按分销渠道 | 直接面向消费者 |

| 经纪人和代理商 | |

| 雇主福利顾问 | |

| 在线市场/交易所 | |

| 按地区 | 东北部 |

| 中西部 | |

| 南部 | |

| 西部 |

报告中回答的关键问题

美国健康与医疗保险市场目前规模是多少?

美国健康与医疗保险市场规模在2025年为1.57万亿美元,预计到2030年将达到2.1万亿美元。

哪种覆盖类型增长最快?

医疗保险优势是扩张最快的承保项目,在人口老龄化和增强补充福利的推动下,预计到2030年将以7.8%的复合年增长率增长。

雇主赞助细分市场有多大?

雇主计划在2024年占美国健康与医疗保险市场份额的47.5%,继续支撑整体风险池和保费量。

哪些因素最影响保费增长?

保费主要由医疗成本上升、专科药物支出增加和老年人利用率提高驱动,部分被ACA补贴和基于价值护理采用所抵消。

为什么西部地区表现优于其他地区?

西部享受6.4%的复合年增长率,因为强劲的科技行业就业、更高的家庭收入,以及公共选择和再保险计划等州级倡议降低保费并推动注册。

到2030年经纪人角色将如何变化?

经纪人将继续对复杂决策支持至关重要,但将越来越依赖数字工具和AI辅助报价,因为在线交易所以12%的复合年增长率增长,消费者对无缝注册的期望上升。

页面最后更新于: