美国汽车空气滤清器市场规模和份额

睿慧市场情报美国汽车空气滤清器市场分析

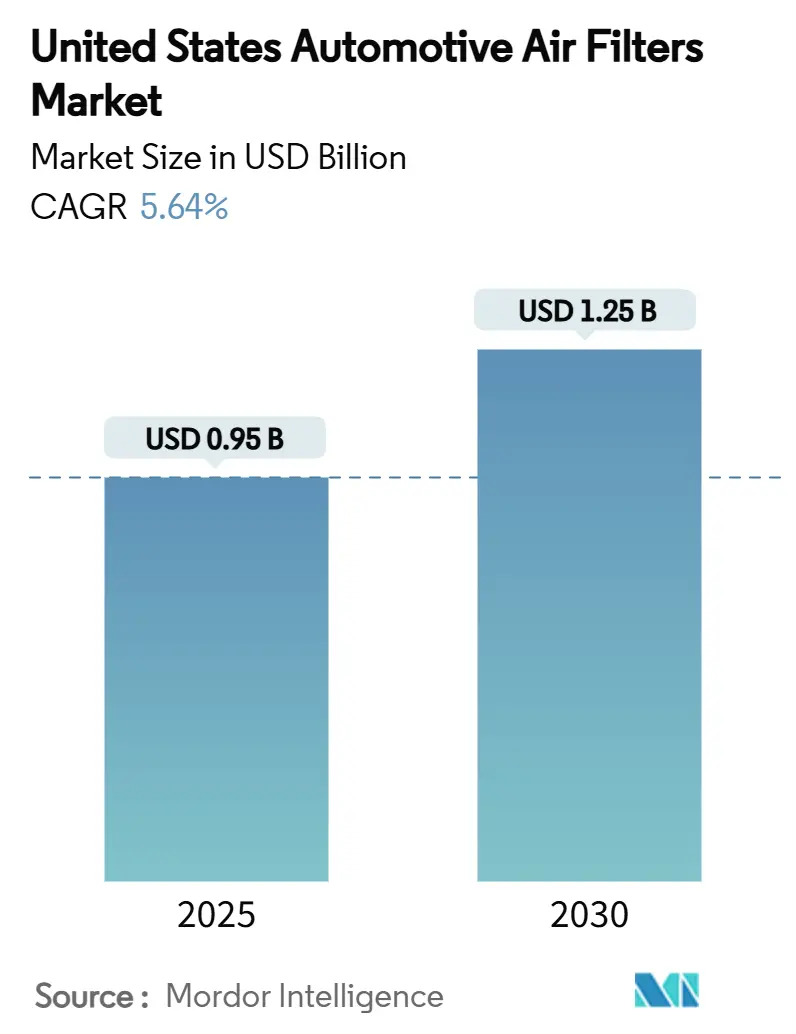

美国汽车空气滤清器市场在2025年价值9.5亿美元,预计将以5.64%的复合年增长率增长,到2030年达到12.5亿美元。稳定扩张得到老化的国家车辆保有量、更严格的排放法规以及疫情后对车内空气质量关注的支撑。创纪录的平均车龄12.6年推动了更换量,而环境保护署(EPA)0.5毫克/英里的颗粒物限制迫使汽车制造商集成高效汽油颗粒滤清器。随着消费者寻求过敏原和病原体防护,座舱滤清器创新加速,纳米纤维介质通过在较低压降下提供更高的捕获效率而获得关注。2025年5月进口关税上调后的供应链重组正推动制造商转向区域化采购,具有前瞻性的供应商正投资先进的热管理过滤技术,以抵消未来内燃机(ICE)销量萎缩。

关键报告要点

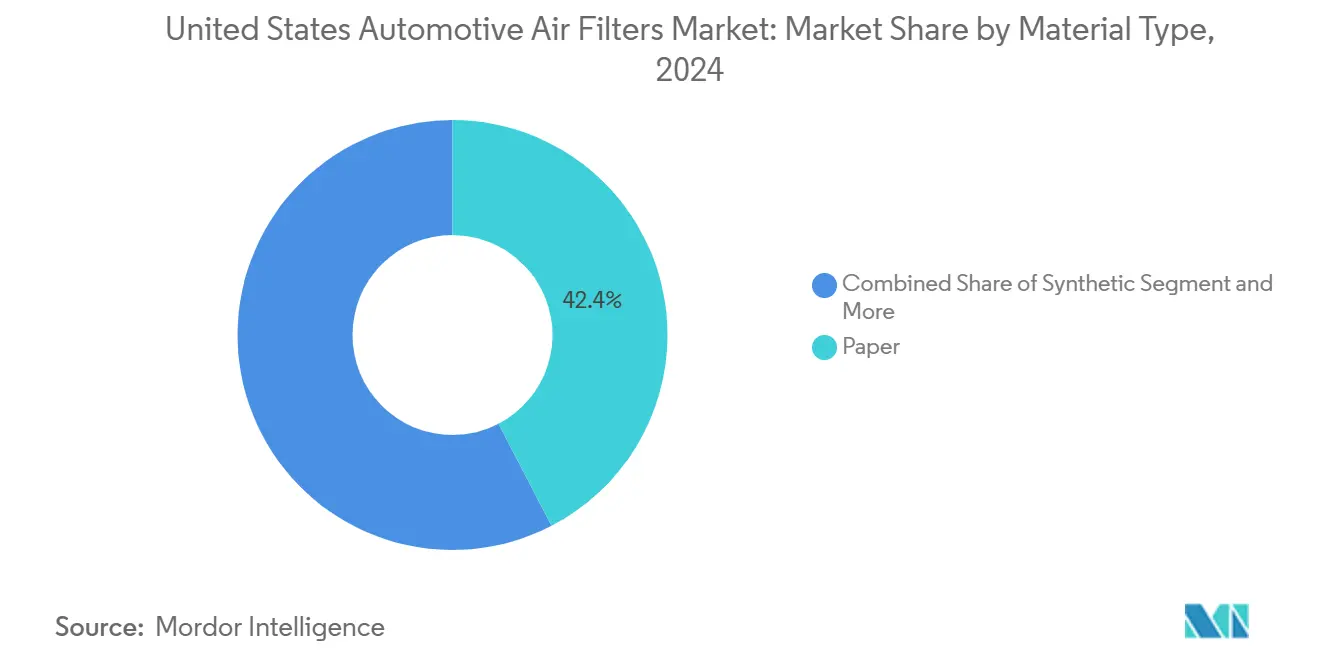

- 按材料类型,纸质滤清器在2024年以42.38%的份额领先美国汽车空气滤清器市场,而纳米纤维复合材料有望在2030年前以8.54%的复合年增长率扩张。

- 按滤清器类型,座舱滤清器在2024年占据56.27%的收入份额;HEPA和抗病毒座舱滤清器正以12.83%的复合年增长率向2030年推进。

- 按车辆类型,乘用车在2024年占美国汽车空气滤清器市场规模的63.14%,预计在2025-2030年间以5.71%的复合年增长率增长。

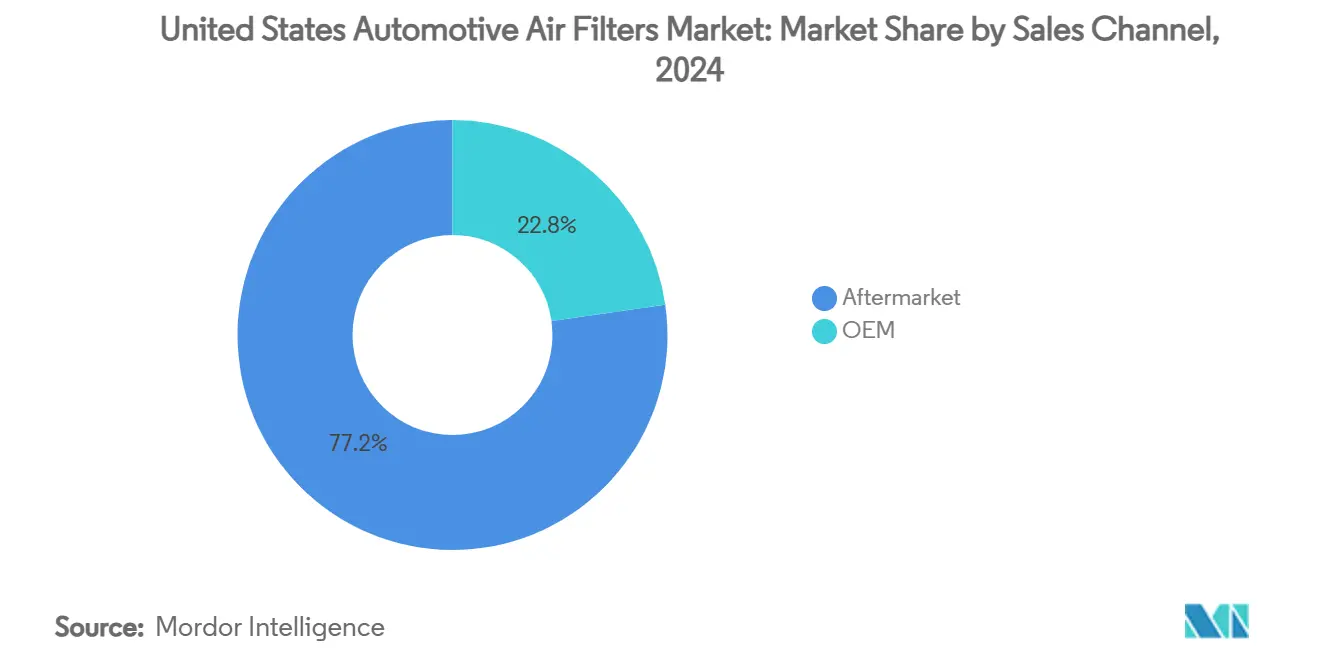

- 按销售渠道,售后市场在2024年占据美国汽车空气滤清器市场份额的77.26%,而在线零售商预计到2030年将以13.62%的复合年增长率扩张。

- 按分销渠道,实体零售在2024年占据40.67%的份额;预计在预测期内将录得最快的13.62%复合年增长率。

美国汽车空气滤清器市场趋势和洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的(约)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 车辆产量和保有量增长上升 | +1.8% | 全国范围 | 中期(2-4年) |

| EPA/CARB严格排放标准 | +1.5% | 全国,在加利福尼亚、纽约早期获得收益 | 短期(≤2年) |

| 老化车队推动售后市场需求 | +1.2% | 全国范围 | 长期(≥4年) |

| 座舱滤清器在车内空气质量方面的采用率上升 | +0.9% | 加利福尼亚、德克萨斯、纽约、佛罗里达的城市地区 | 中期(2-4年) |

| 电动汽车先进热空气管理要求 | +0.7% | 加利福尼亚、华盛顿、俄勒冈、东北走廊 | 长期(≥4年) |

| 纳米纤维和抗病毒介质进入批量生产 | +0.6% | 俄亥俄、密歇根、北卡罗来纳的制造业中心 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

车辆产量和保有量增长上升

车辆产量恢复和保有量扩张创造了双重需求激增。约1.1亿辆车处于6-14年的服务甜蜜期,占总车队的38%,转化为更高的滤清器更换频率。消费者推迟购买新车支撑了强劲的售后市场扩张,这将支出引导向维护零件。随着美国装配厂在供应链正常化后提高产量,OEM需求也在上升。这些趋势共同支撑了工厂安装和更换滤清器的稳定销量增长。

EPA严格排放标准

EPA针对2027-2032车型年轻型车辆的最终法规将车队平均温室气体排放量减半,并设定了首个全国性0.5毫克/英里的颗粒物限制。因此,汽车制造商必须在直喷发动机上安装汽油颗粒滤清器,有效增加了一个全新的大容量滤清器产品线。合规压力在加利福尼亚和其他历史上采用更积极阈值的第177条款州最高,推动了早期采购周期,波及整个供应商基础[1]"2027年及以后车型年轻型和中型车辆多污染物排放标准,"美国环境保护署,epa.gov。

老化车队推动售后市场需求

老旧车辆需要更频繁的机油、空气和座舱滤清器更换,因为组件效率随时间下降。更换率研究显示,超过6年的汽车在使用寿命内需要比新车型多40%的滤清器。售后市场受益,因为现金紧张的驾驶员保留车辆更长时间并选择价格更低的非OEM零件,这一模式在2024年宏观放缓期间证明了韧性。拥有强大零售和安装商网络的供应商利用了这一结构性上升。

座舱滤清器在车内空气质量方面的采用率上升

注重健康的买家现在将汽车内部视为保护泡泡。带有HEPA或抗病毒层的先进座舱滤清器通过承诺接近医院级的空气质量而获得溢价。例如,博世的FILTER+pro针对病毒、细菌和过敏原,同时保持低阻力,展示了过滤如何从基本维护零件转变为健康功能[2]"博世用其增强的FILTER+pro替换FILTER+用于车辆座舱,"罗伯特博世有限公司,bosch-presse.de。汽车制造商越来越多地在工厂级别指定此类产品,扩大了安装基础。

限制因素影响分析

| 限制因素 | 对复合年增长率预测的(约)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 向纯电动汽车转变抑制内燃机滤清器销量 | -0.8% | 加利福尼亚、华盛顿、俄勒冈、东北走廊 | 长期(≥4年) |

| 原材料(纤维素、合成材料)价格波动 | -0.6% | 俄亥俄、密歇根、北卡罗来纳的制造中心 | 短期(≤2年) |

| OEM服务间隔降低更换频率 | -0.4% | 全国范围,集中在新车市场 | 中期(2-4年) |

| 可清洗/可重复使用滤清器的增长 | -0.3% | 加利福尼亚、俄勒冈、环保意识强的地区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

向纯电动汽车转变抑制内燃机滤清器销量

纯电动车型消除了燃油和机油滤清器,并减少了进气滤清器需求。EPA预测到2032年轻型车销量的30%-56%将是电动的,为内燃机特定类别产生结构性阻力。尽管新兴的纯电动汽车热管理滤清器提供部分销量替代,但到2030年无法完全抵消下降,抑制了传统组件制造商的整体增长前景。

原材料价格波动

纤维素和合成纤维在2024年经历了两位数的通胀,而2025年5月生效的25%进口汽车零件关税使行业成本每年增加约80亿美元。利润微薄的制造商面临艰难选择,要么将增幅转嫁给批发商,要么承受盈利能力打击。许多公司已加速在墨西哥和美国南部进行近岸外包,以减少关税风险和物流不确定性。

细分分析

按材料类型:纸质主导地位面临纳米纤维挑战

纸质仍占据2024年美国汽车空气滤清器市场份额的42.38%,这得益于低成本和广泛的可用性。该细分市场根深蒂固的工装基础和大规模生产规模为DIY购物者和车队管理者保持了有吸引力的单价。然而,纳米纤维复合材料预计到2030年将以8.54%的复合年增长率增长,在所有基材中增速最快,因为汽车制造商和一级供应商指定在不增加压降的情况下提供卓越颗粒捕获能力的介质。合成熔喷混合物占据中价位细分市场,将耐久性与可接受的效率相结合,而纱布和泡沫服务于性能爱好者和特种非公路设备。

随着制造商改装国内生产线以批量生产纳米增强卷材,动力正在转移,减少了进口风险并与关税缓解策略保持一致。可持续性压力也影响材料选择:无PFAS涂层和回收纤维正从可选转为新RFQ中的基线要求。能够平衡环保资质与过滤性能的供应商在美国汽车空气滤清器市场中获得优势。在预测期内,向先进材料的价值迁移支撑价格实现,即使传统纸质销量趋于平稳。

备注: 购买报告后可获得所有单个细分市场的细分份额

按滤清器类型:座舱滤清器引领健康驱动增长

座舱单元产生了2024年56.27%的收入,凸显了消费者向车内健康功能的转向。颗粒座舱滤清器仍是销量领导者,但HEPA和抗病毒变体正以12.83%的复合年增长率向2030年推进,这由对过敏原、野火烟雾和空气传播病毒的敏感性提高所驱动。进气滤清器对内燃机发动机仍然必不可少,但随着纯电动汽车份额增加而面临逐步销量侵蚀,尽管中型卡车和非公路机械维持需求。燃油、机油和变速箱滤清器在售后市场保持稳定,但在OEM渠道中趋于平稳,因为工厂填充单元采用延长寿命设计。

优质座舱介质也提供更高的利润率,抵消了传统发动机空气元件销量下滑。汽车制造商现在将空气质量技术作为竞争差异化因素进行营销,将先进滤清器与连接传感器捆绑,当需要更换时提醒驾驶员。监管机构正在探索室内空气质量标准,进一步使该类别合法化。总的来说,这些力量确保座舱产品仍是美国汽车空气滤清器市场的主要增长引擎。

按车辆类型:尽管电动汽车转型,乘用车仍推动销量

乘用车在2024年占美国汽车空气滤清器市场规模的63.14%,预计将以5.71%的复合年增长率增长,这得到车队更新和在蔓延都市区持续通勤车依赖的支撑。轻型商用车受益于电子商务繁荣,高使用率转化为频繁的滤清器更换。中型和重型卡车由于更大的元件尺寸和延长的操作时间而增加稳定的美元贡献。非公路设备--包括建筑和农业--提供与基础设施资金和商品周期相关的周期性上行。

电气化重塑长期需求,但在各车辆类别中不均匀进行。轿车和跨界车首先电气化,抑制了一些内燃机滤清器销量,而皮卡、货车和重型卡车出于载荷和续航原因保持燃烧动力系统。供应商通过纯电动汽车特定热管理滤清器和优质座舱解决方案进行对冲,保持增长途径。这种多样化的敞口有助于稳定美国汽车空气滤清器市场的整体收入。

按销售渠道:售后市场主导地位反映消费者行为

售后市场控制了2024年77.26%的收入,由成本意识的车主和延长的车辆寿命推动。独立车库和零件零售商占据大部分交易,但电子零售是突出的增长渠道。OEM服务部门持有22.74%的份额,服务于仍在保修期内的车辆或忠于经销商服务的车主。在零售商的自有品牌渗透与私人品牌计划之间取得平衡的供应商为持续增长定位最佳。

经济不确定性通常促使消费者转向维修而非购买新车,加强了售后市场的影响力。忠诚度计划、订阅滤清器套件和安装保证承诺增强粘性。相反,OEM利用远程信息处理数据促进及时服务访问,在较新车辆群体中保护份额。这些竞争策略在美国汽车空气滤清器市场内维持动态的渠道组合。

按分销渠道:在线增长颠覆传统零售

实体连锁店在2024年保持40.67%的份额,但在线店面设定到2030年以13.62%的复合年增长率扩张,因为消费者越来越习惯于数字化采购维护零件并安排本地安装。点击提货模式融合了立即可用性与电子商务定价透明度的优势,挑战纯网络销售商提供增值内容和虚拟安装验证。服务中心利用捆绑安装来保护利润率,而直接面向消费者的OEM门户网站针对寻求正品零件的优质买家。

混合履行策略正在重新定义库存计划和最后一英里物流。零售商整合AI驱动的需求预测以最小化缺货并为高周转SKU释放货架空间。同时,滤清器制造商采用数字配置器和增强现实教程来减少退货率。这些创新增强了客户旅程并支撑美国汽车空气滤清器市场强劲的数字渠道扩张。

地理分析

加利福尼亚州在2024年领先美国汽车空气滤清器市场。先进清洁卡车法规进一步加速了商业领域特种滤清器的采用。德克萨斯州作为制造和人口强国紧随其后,使生产线和服务更换滤清器的供应商受益。该州从尘土飞扬的平原到湿润海岸的多样化气候增加了各滤清器类别的更换频率。

密歇根州仍是动力系统过滤研究的智力和生产中心,拥有纳米纤维介质的研发中心和试验线。尽管当地车辆保有量成熟,但工程人才的集中确保了大多数国内原型验证在州内进行。东北走廊--覆盖纽约、马萨诸塞州和康涅狄格州--具有高可支配收入和对优质座舱滤清器的倾向,这由城市污染和严冬条件推动,需要可靠的HVAC除湿和除臭。

东南部,特别是佐治亚州和卡罗来纳州,正成为近岸外包磁铁。较低的劳动成本和靠近港口基础设施为寻求美国制造基地的亚洲滤清器介质生产商提供了有竞争力的着陆点,支持南部和中西部OEM工厂的灵活供应。落基山地区显示与采矿和能源勘探相关的可重复使用越野滤清器的高于平均水平增长,而太平洋西北州优先考虑与可持续性目标一致的低VOC和可生物降解介质。

竞争格局

市场集中度适中,全球集团和区域专家竞争份额。技术投资是主要差异化因素;纳米纤维介质和抗病毒涂层获得溢价ASP并加强品牌定位。

战略举措说明了向垂直整合和先进材料的转变。恒斯特2024年收购安大略省液压滤清器专家增加了当地产能并使其北美收入基础多样化。IDEX收购烧结金属孔专家莫特公司拓宽了其先进多孔介质专业知识,增强了在电池热应用中的交叉销售潜力。雅特默过滤技术推出了NanoNet N3,一种梯度网格,提供更高的积尘容量和更低的流动阻力,针对OE和改装市场。全面来看,供应商正在建立直接面向消费者的店面以获取数据、控制定价并保护份额免受低成本进口的影响。

在预测期内,监控滤清器压降和剩余寿命的AI支持预测性维护解决方案承诺将更换决策从基于里程的启发式转变为传感器驱动的警报,可能平滑售后市场需求周期。能够将智能诊断嵌入滤清器外壳或服务应用程序的公司可能获得更高的终身价值并与车队运营商建立更紧密的关系。

美国汽车空气滤清器行业领导者

-

曼胡默尔

-

电装公司

-

弗兰集团

-

唐纳森公司

-

康明斯过滤(弗利卫德)

- *免责声明:主要玩家排序不分先后

最近的行业发展

- 2025年1月:雅特默过滤技术推出了NanoNet N3滤清器介质技术,采用梯度网格架构,在降低差压的同时改善颗粒保持能力。使用这种基材的产品于2025年初进入美国市场。

- 2024年7月:曼胡默尔发布了基于纳米纤维的座舱空气滤清器,旨在增强车内空气质量并减少过敏原接触。

- 2024年6月:恒斯特过滤完成了对加拿大-美国滤清器公司的收购,为其产品组合增加了超过三十年的区域专业知识,并加强了北美制造能力。

美国汽车空气滤清器市场报告范围

汽车空气滤清器使空气流动并捕获空气中的杂质、灰尘和污染物。空气滤清器在过滤进气中的石英颗粒方面发挥关键作用。空气滤清器需要充分保护发动机免受磨蚀颗粒和道路灰尘的直接吸入。

美国汽车空气滤清器市场按材料类型、类型、车辆类型和销售渠道进行细分。基于材料类型,市场细分为纸质空气滤清器、纱布空气滤清器、泡沫空气滤清器和其他材料类型。基于类型,市场细分为进气滤清器(纤维素进气和合成进气)和座舱滤清器(颗粒型和活性炭)。基于车辆类型,市场细分为乘用车和商用车。对于每个细分市场,市场规模和预测都基于价值(美元)进行。

| 纸质 |

| 合成 |

| 纱布 |

| 泡沫 |

| 纳米纤维/复合 |

| 其他 |

| 进气滤清器 | 纤维素进气 |

| 合成进气 | |

| 纳米纤维/复合进气 | |

| 座舱滤清器 | 颗粒 |

| 活性炭 | |

| HEPA/抗病毒 |

| 乘用车 |

| 轻型商用车 |

| 中型和重型商用车 |

| 非公路(建筑和农业) |

| 两轮车 |

| OEM |

| 售后市场 |

| 在线零售商 |

| 实体零售 |

| 服务中心和经销商 |

| 按材料类型 | 纸质 | |

| 合成 | ||

| 纱布 | ||

| 泡沫 | ||

| 纳米纤维/复合 | ||

| 其他 | ||

| 按滤清器类型 | 进气滤清器 | 纤维素进气 |

| 合成进气 | ||

| 纳米纤维/复合进气 | ||

| 座舱滤清器 | 颗粒 | |

| 活性炭 | ||

| HEPA/抗病毒 | ||

| 按车辆类型 | 乘用车 | |

| 轻型商用车 | ||

| 中型和重型商用车 | ||

| 非公路(建筑和农业) | ||

| 两轮车 | ||

| 按销售渠道 | OEM | |

| 售后市场 | ||

| 按分销渠道 | 在线零售商 | |

| 实体零售 | ||

| 服务中心和经销商 | ||

报告中回答的关键问题

美国汽车空气滤清器市场目前的规模是多少?

市场在2025年为9.5亿美元,预计到2030年将达到12.5亿美元。

哪种滤清器类型增长最快?

HEPA和抗病毒座舱滤清器在2025-2030年间以12.83%的复合年增长率扩张,这由健康意识提高所驱动。

为什么售后市场比OEM渠道占有更大的份额?

延长的车辆寿命和消费者价格敏感性促使车主转向成本更低的更换零件,使售后市场在2024年占据77.26%的份额。

向电动汽车的转变将如何影响滤清器需求?

纯电动汽车消除了几种内燃机特定滤清器,减少销量,但它们为先进的热管理和高端座舱过滤引入机会;总体影响是逐渐的组合转变而非立即下降。

美国哪些地区显示出最高的增长潜力?

加利福尼亚州在监管驱动的先进滤清器采用方面领先,德克萨斯州受益于车辆生产和人口增长,东南部从近岸制造转移中获益。

页面最后更新于: