澳大利亚零售行业市场规模和份额

Mordor Intelligence澳大利亚零售行业市场分析

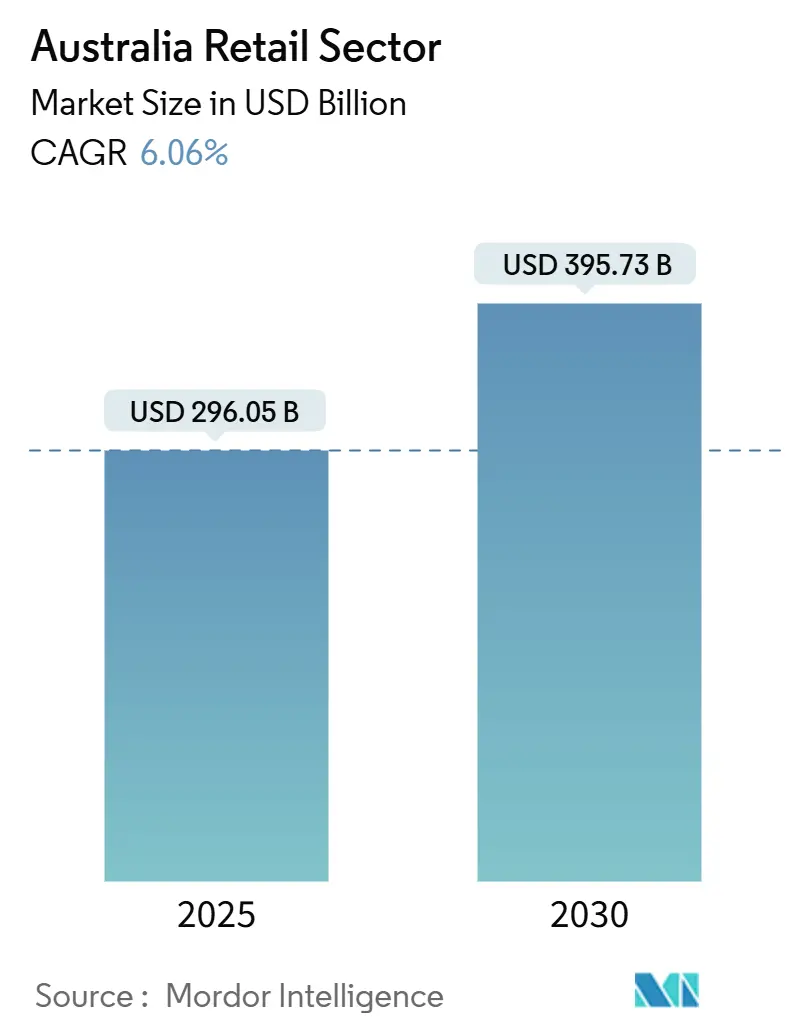

澳大利亚零售市场在2025年达到2960.5亿美元,预计到2030年将攀升至3957.3亿美元,在预测窗口期内反映出6.06%的复合年增长率。人口增长、城市集中化以及数字化精通的消费者基础支撑了这一扩张,尽管利率驱动的压力抑制了可自由支配支出。在澳大利亚竞争与消费者委员会(ACCC)对超市定价展开广泛调查后,监管关注有所加强,提升了竞争行为并加强了价格透明度。于2025财年生效的强制性气候相关财务披露正引导零售商转向循环供应链和可衡量的减排措施[1]澳大利亚竞争与消费者委员会,"零售定价调查",accc.gov.au 。食品饮料保持主导地位,但健康美容基于老龄化人口结构和健康消费引领高端增长。快速商务投资加速了渠道向2小时内城市配送的转变,而数字钱包随着年轻购物者拥抱无接触支付生态系统而蚕食银行卡份额。

主要报告要点

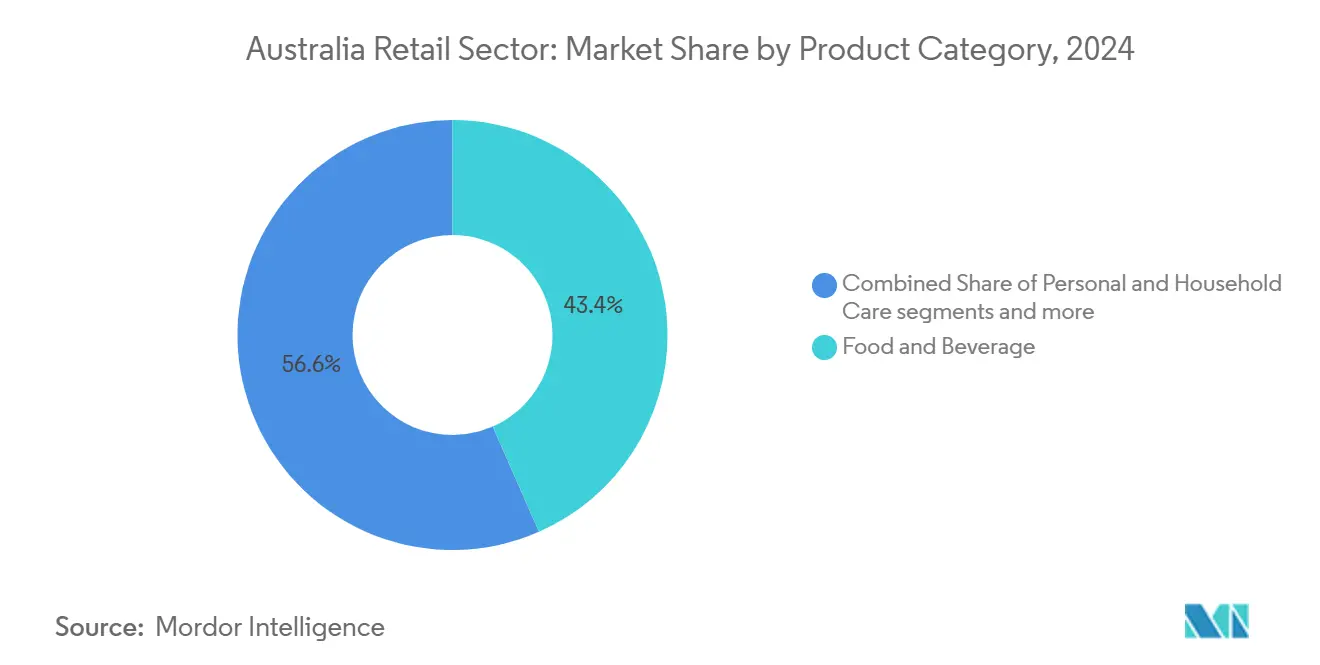

- 按产品类别,食品饮料在2024年以43.40%的收入份额领先,而健康美容预计到2030年将以8.65%的复合年增长率扩张。

- 按零售业态,超市和大卖场在2024年占据澳大利亚零售市场46.85%的份额;在线纯电商录得最快的预测复合年增长率10.87%。

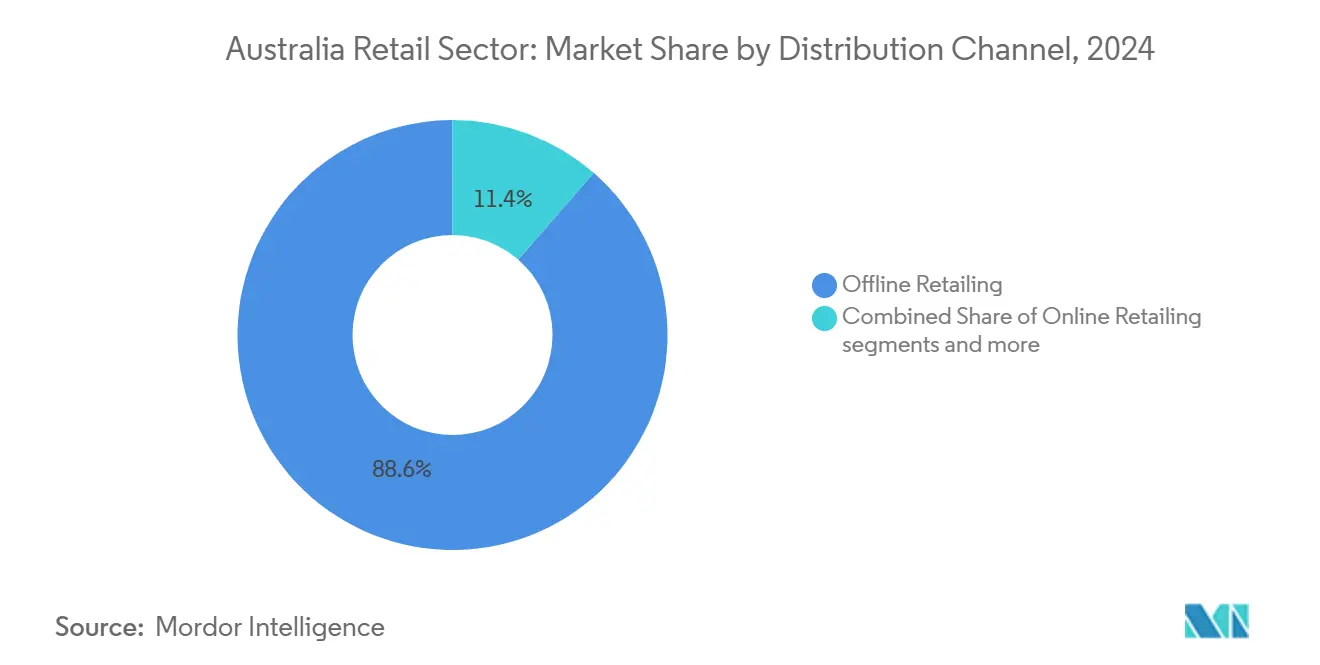

- 按分销渠道,线下零售在2024年占据澳大利亚零售市场规模的88.56%,而快速商务服务正以15.65%的复合年增长率推进。

- 按支付方式,银行卡和EFTPOS在2024年保持51.34%的份额,而数字钱包预计到2030年将以13.45%的复合年增长率增长。

- 按州份,新南威尔士州在2024年贡献了全国销售额的31.76%,但西澳大利亚州到2030年有望实现最高的7.34%复合年增长率。

澳大利亚零售行业市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 生活成本压力加速高斯和沃尔沃斯网络私人品牌采用 | +1.2% | 全国,在新南威尔士州和维多利亚州影响最强 | 中期(2-4年) |

| 强制性可持续发展报告(2025财年)推动零售商转向循环供应链 | +0.8% | 全国,主要城市中心率先采用 | 长期(≥4年) |

| 大都市城市(悉尼、墨尔本、布里斯班)Z世代主导的社交商务繁荣 | +1.5% | 大都市城市,溢出到地区中心 | 短期(≤2年) |

| 5公里城市半径内暗店快速商务的快速推广 | +1.1% | 城市中心,扩展到郊区地区 | 中期(2-4年) |

| "澳大利亚制造"活动支持的本土产品偏好 | +0.4% | 全国,在地区地带共鸣更强 | 长期(≥4年) |

| 主要连锁店AI驱动的货架补充和动态定价试点 | +0.9% | 全国,由主要零售连锁店主导 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

生活成本压力引导购物者转向自有品牌系列

家庭预算仍然紧张,价值寻求现在推动自有品牌渗透率的前所未有增长。澳大利亚证券投资委员会注意到Z世代的金融焦虑加剧,加强了对低价主食的需求[2]澳大利亚证券投资委员会,"青年金融福祉快照",asic.gov.au 。沃尔沃斯通过将400种日常商品的货架价格下调10%做出回应,发出了在通过自有品牌扩大利润率的同时确保忠诚度的战略信号。缺乏规模资金进行产品开发的小型连锁店面临份额流失,因为消费者围绕感知价值而非传统品牌重新调整忠诚度。

强制性可持续发展报告重塑供应链

自2025年1月1日起,AASB S2标准强制上市零售商详细说明气候风险、转型计划和排放轨迹,有效地将资本获取与环境披露联系起来。拥有成熟碳跟踪系统的零售商获得先发优势,而资源受限的独立商则面临不断上升的合规负担。联邦循环经济目标--到2035年将国家循环度提高一倍并实现80%的回收率--已经影响了采购选择,转向可回收包装和闭环物流。

Z世代主导的社交商务繁荣

移动优先的消费者越来越多地在社交视频流中融合发现和购买。澳大利亚统计局(ABS)数据显示18至29岁人群中94%的智能手机普及率,支撑了社交商务交易的爆炸性增长[3]澳大利亚统计局,"家庭信息技术使用",abs.gov.au 。零售商扩大网红合作伙伴关系并整合直播购物模块,以在应用环境内将注意力货币化,迫使门店网络补充而非锚定数字化旅程。

暗店快速商务的快速推广

优食(Uber Eats)进入67个额外地区市场展示了20分钟配送在核心都市以外的可扩展性,预测当地商家将获得4500万美元的提升。沃尔沃斯的风投部门W23资助位于高密度区域5公里内的自动化微履行中心,降低最后一公里成本并提高服务期望。无法分摊暗店投资的零售商面临不断扩大的便利性差距风险。

约束因素影响分析

| 约束因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 澳大利亚分散人口中心的货运和最后一公里成本 | -1.8% | 全国,对地区地带影响严重 | 中期(2-4年) |

| 全国最低工资上涨提升实体零售商运营费用 | -1.3% | 全国,对劳动密集型业态影响更大 | 短期(≤2年) |

| 双头垄断供应商权力失衡引发ACCC调查 | -0.7% | 全国,重点关注超市行业 | 长期(≥4年) |

| 抵押贷款利率驱动的可自由支配支出收缩 | -1.1% | 全国,在高抵押贷款地区影响更强 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

货运和最后一公里成本负担

人口分布稀疏造成结构性更高的物流支出。柴油价格波动和司机短缺推高单位配送成本,迫使地区商店征收价格溢价,抑制需求弹性。零售商通过合并货载和投资地区履行节点追求规模经济,但地理惩罚仍然存在,拖累澳大利亚零售市场整体复合年增长率。

全国最低工资上涨推高运营成本

2024年中期颁布的实际工资增长为260万工人提高了薪酬底线,挤压了严重依赖客户服务劳动力的实体业态。许多连锁店加速自助结账推广和门店自动化试点以抵消薪资压力,但资本基础较薄的独立商面临利润压缩和可能退出。

细分分析

按产品类别:健康美容引领高端扩张

食品饮料仍是最大份额,在2024年产生43.40%的收入,得益于非可自由支配的家庭支出。然而,健康美容预计将以8.65%的复合年增长率超越所有其他类别,受老龄化人口结构和更高的人均健康消费推动。按价值计算,澳大利亚零售市场健康美容规模预计在2025年至2030年间膨胀72亿美元。药店主导的护肤货架的广泛吸引力以及不断增长的男性美容需求为该细分领域的持续份额增长定位。个人和家庭护理产品受益于循环经济转变,奖励补充装和可生物降解配方,提升零售商的平均交易价值。服装和鞋类面临抵押贷款利率波动的弹性,而消费电子产品跟踪与住房相关的购买周期。

体育用品和休闲等可自由支配垂直领域从户外活动趋势中获得上行空间,但遇到与季节性激增相关的库存规划复杂性。宠物护理货架展现防御性资质;疫情年间收养率的提升稳定了运行率需求,在低迷月份保护收入。免税和奢侈品销售仍受国际游客流量和汇率波动影响,尽管高端护肤子领域通过国内富裕程度部分抵消了游客疲软。

备注: 购买报告后可获得所有单个细分领域的份额

按零售业态:数字纯电商扩张最快

超市和大卖场在2024年拥有澳大利亚零售市场46.85%的份额,反映了家庭必需品依赖和门店网络密度。然而,在线纯电商运营商预计到2030年将录得10.87%的复合年增长率,因为结账摩擦下降和当日配送采用扩大。全渠道横幅将门店足迹转换为微履行节点,混合点击取货与路边取货以保卫份额。便利店利用城市客流和交通邻近性,捕获抵抗经济逆风的零食和饮料任务。百货商店将楼面空间重组为体验区,但继续将非时尚类别让给专业电商。折扣仓储俱乐部通过批量价值主张和自有品牌深度吸引通胀压力下的购物者。

门店数量合理化伴随品类组合演进:表现不佳购物中心的多年租约退出资助CBD走廊的体验旗舰概念。快闪激活为季节性分类和网红合作提供试验台。总体而言,澳大利亚零售市场继续在规模丰富的杂货领导者和敏捷数字挑战者之间分化,中等级别的综合商被夹在中间。

按分销渠道:快速商务重新定义城市履行

线下销售仍占营业额的88.56%,强调澳大利亚人对触觉购物和即时拥有的偏好。尽管如此,快速商务15.65%的复合年增长率预示着超高速配送期望的时代。投资涌入自动化拣选解决方案和基于AI的路线优化以压缩最后一公里成本曲线。在大都市邮编内,澳大利亚零售市场快速配送杂货规模预计到2030年将超过69亿美元。社交商务店面在直播投放期间增加增量需求峰值,在单一屏幕中融合娱乐和交易。跨境电子商务受益于强劲的澳元兑美元平价和区域全面经济伙伴关系协定下的关税协调,推动入境奢侈美容订单。整合实体、网络和移动接触点的零售商确保更高的客户生命周期价值和优越的单位经济效益。

备注: 购买报告后可获得所有单个细分领域的份额

按支付方式:数字钱包势头强劲

银行卡和EFTPOS以51.34%份额主导,但随着钱包嵌入令牌获得吸引力面临稳定侵蚀。Paypers报告称,在无接触舒适性和设备普及性的推动下,2024年轻触即付使用量同比增长14%。尽管负责任放贷立法迫在眉睫,Zip等先买后付提供商仍占在线结账的10.2%。澳大利亚零售市场数字钱包归属规模预计将从2025年的680亿美元跃升至2030年的1280亿美元,复合年增长率13.45%,由商户费用激励和忠诚度整合推动。现金持续下降,根据储备银行记录,现在低于销售点支出的7%。

地理分析

新南威尔士州以2024年营业额31.76%保持优势地位,反映了其服务业集群和强大的物流网格,为大悉尼的当日配送提供支持。网络铁路和多式联运港口接入降低入境货运成本,为大卖场连锁店提供利润空间以维持定价纪律。维多利亚州墨尔本CBD在复苏的国际学生到达和娱乐区客流推动下反弹,提升服装和酒店相关购物篮。以旅游为中心的昆士兰州看到免税美容和纪念品垂直领域持续两位数增长,因为黄金海岸旅客流量正常化至疫情前水平。

西澳大利亚州到2030年7.34%的复合年增长率强调了资源出口流入零售工资包和可自由支配购买的乘数效应。更高的中位收入提升平均交易价值,特别是在家居改善和高端电子货架。该州与东海岸仓库的物理距离鼓励零售商开设以珀斯为中心的履行中心,缩短交付时间并降低失销风险。南澳大利亚州和塔斯马尼亚州面临适度的增长上限,但维持可防御的本地产品利基,吸引关注出处的购物者,支持杂货和农贸市场混合体。

澳大利亚首都特区受益于联邦工资确定性,在专业书籍、教育用品和专业服装系列方面显示高于平均水平的人均支出。北领地的零售前景受稀少人口和严重货运依赖限制,但爱丽丝泉受益于乌鲁鲁旅游走廊营销引发的旅游反弹。大型超市集团的州际扩张策略现在采用全渠道分销模式,在城市暗店和地区转运中心之间灵活调配库存,在改善全国货架可得性指标的同时优化库存周转。

竞争格局

澳大利亚前五大零售商拥有超大影响力,占据行业总收入的一半以上。沃尔沃斯和高斯共同持有67%的超市收入,对供应商和自有品牌渗透拥有强大的议价能力。西农集团利用投资组合广度--邦宁斯、凯马特、目标、办公用品--多样化收益并利用跨品类数据分析。奥乐齐的折扣主张侵蚀入门级价格锚点,特别是在新鲜农产品方面,迫使双头垄断参与者锐化价值层级。美德佳通过批量采购和商品陈列系统支持独立IGA横幅,尽管规模较小但维持当地社区存在。

技术投资设定竞争节奏:沃尔沃斯的绩效跟踪系统和AI货架工具目标库存损失减少和利润提升,尽管2024年底工会对监控的反弹引发了临时项目暂停。凯马特将向悉尼大型履行中心投入2亿美元,一旦2026年投入使用,每日配送55000份订单,说明次日期望的资本密集性。快速商务新进入者--包括优食支持的暗店和DoorDash合作伙伴关系--在便利性方面挑战现有企业,推动连锁店加速微履行推广。

新的增长口袋出现在高端健康货架、循环经济门店业态和"澳大利亚制造"品牌支持的本土产品线。天猫和希音等跨境数字平台捕获价格敏感的时尚需求,刺激国内关于进口税门槛的政策辩论。总体而言,竞争动态结合规模经济、数据驱动的价格敏捷性和可持续发展资质来定义赢家和落后者。

澳大利亚零售行业领导者

-

沃尔沃斯集团有限公司

-

高斯集团有限公司

-

西农集团有限公司

-

澳大利亚奥乐齐商店有限公司

-

美德佳有限公司(IGA网络)

- *免责声明:主要玩家排序不分先后

行业近期发展

- 2025年6月:凯马特指定2亿美元用于悉尼履行中心,旨在每日处理55000个电子商务包裹。

- 2024年12月:Scentre集团公布40亿美元的西田扩建和重建管道。

澳大利亚零售行业报告范围

澳大利亚零售行业报告提供了市场的全面评估,分析了市场中的各个细分领域。澳大利亚零售行业按产品(食品饮料、个人和家庭护理、服装、鞋类和配饰、家具、玩具和爱好、电子和家用电器以及其他产品)和分销渠道(超市/大卖场、便利店和百货商店、专业店、在线以及其他分销渠道)进行细分。

报告中回答的关键问题

澳大利亚零售市场的当前规模是多少?

该行业在2025年价值2960.6亿美元,预计到2030年将达到3957.3亿美元。

哪个产品类别增长最快?

健康美容以预测到2030年8.65%的复合年增长率引领增长,反映了老龄化人口结构和健康消费。

超市在澳大利亚的主导地位如何?

超市和大卖场占据2024年收入的46.85%,而高斯和沃尔沃斯共同控制67%的超市销售额。

为什么西澳大利亚州是增长最快的州?

资源行业繁荣正推动7.34%的复合年增长率,提升家庭收入和可自由支配零售支出。

在分销渠道中哪个渠道扩张最快?

快速商务服务以15.65%的复合年增长率扩张,得益于支持2小时内配送的暗店网络。

支付偏好如何变化?

数字钱包交易预计在2025年至2030年间增长一倍以上,以13.45%的复合年增长率增长,因为无接触习惯加深。

页面最后更新于: