北美大豆种子处理市场分析

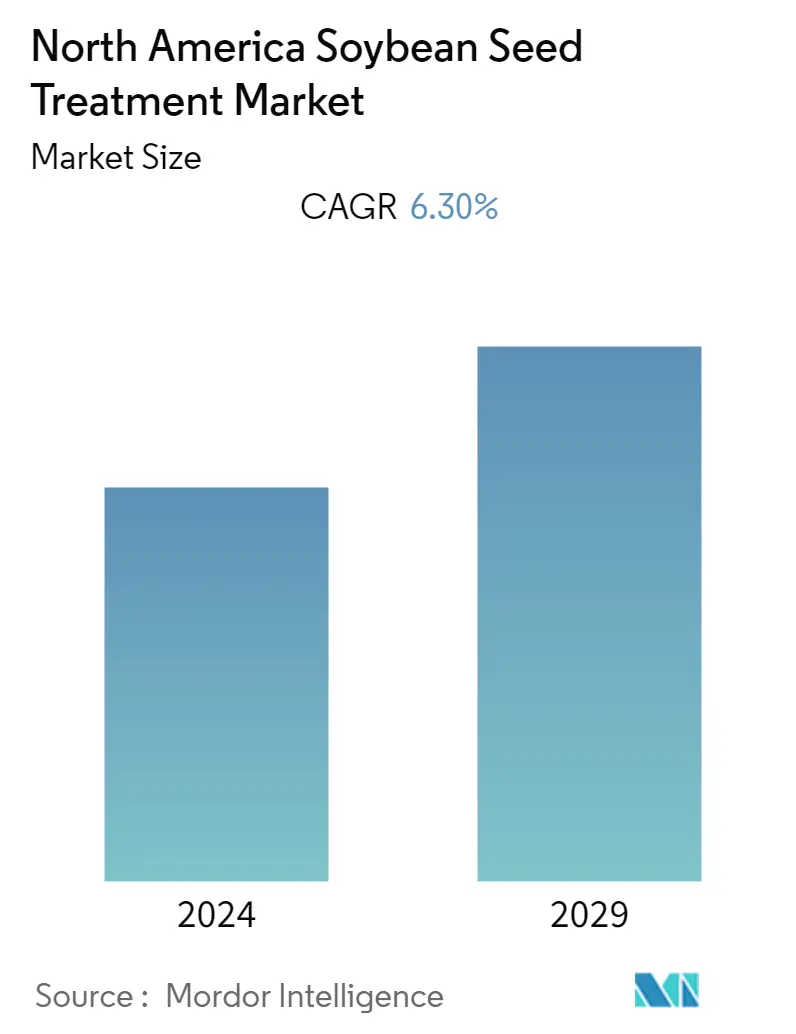

预计 2020 年至 2025 年预测期内,北美大豆种子处理市场的复合年增长率为 6.3%。根据美国农业部的数据,美国是世界上最大的大豆生产国,其次是加拿大,预计 2017 年加拿大将成为世界第七大生产国。 疫霉属和腐霉属等种苗病害是最严重的问题。种子处理是美国大豆面临的主要威胁,因此,种子处理构成了该国大豆种植的主要部分。豆叶甲虫和蓟马在大豆作物生长初期影响作物。根结线虫也影响大豆作物的生长。许多公司,如先正达和杜邦,提供大豆专用种子处理产品,可以针对这些问题提供保护。

北美大豆种子处理市场趋势

大豆产量增加

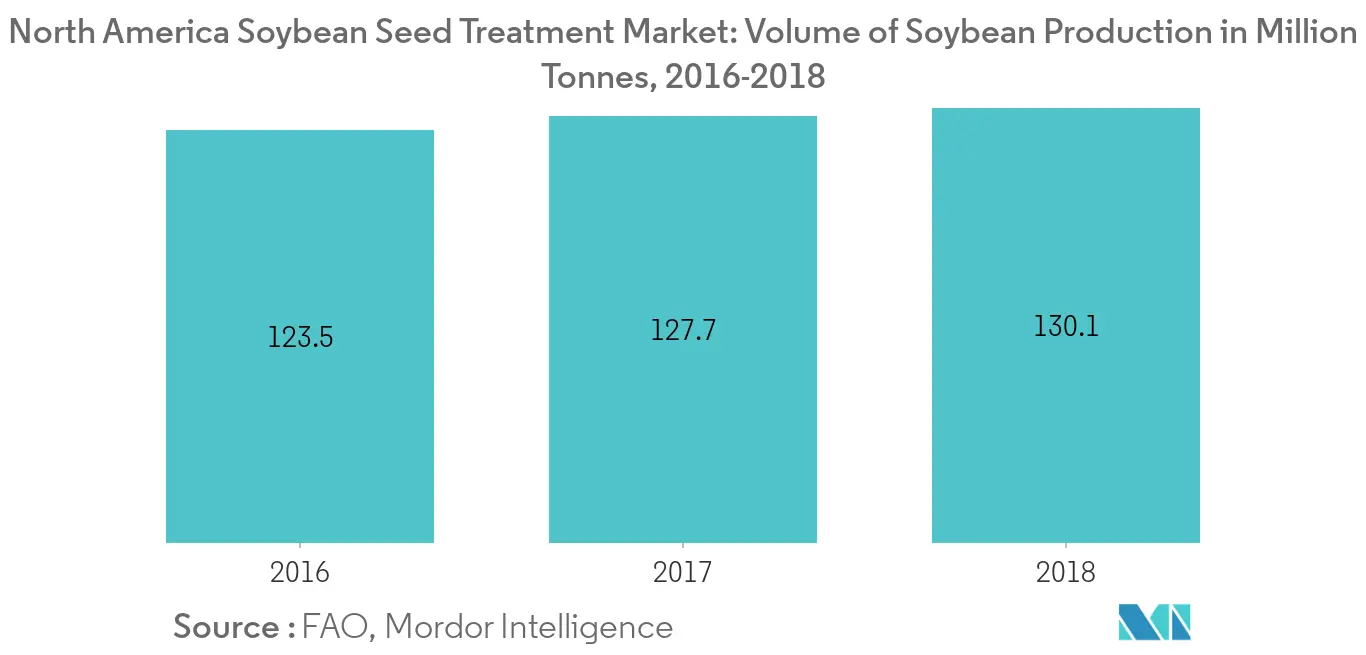

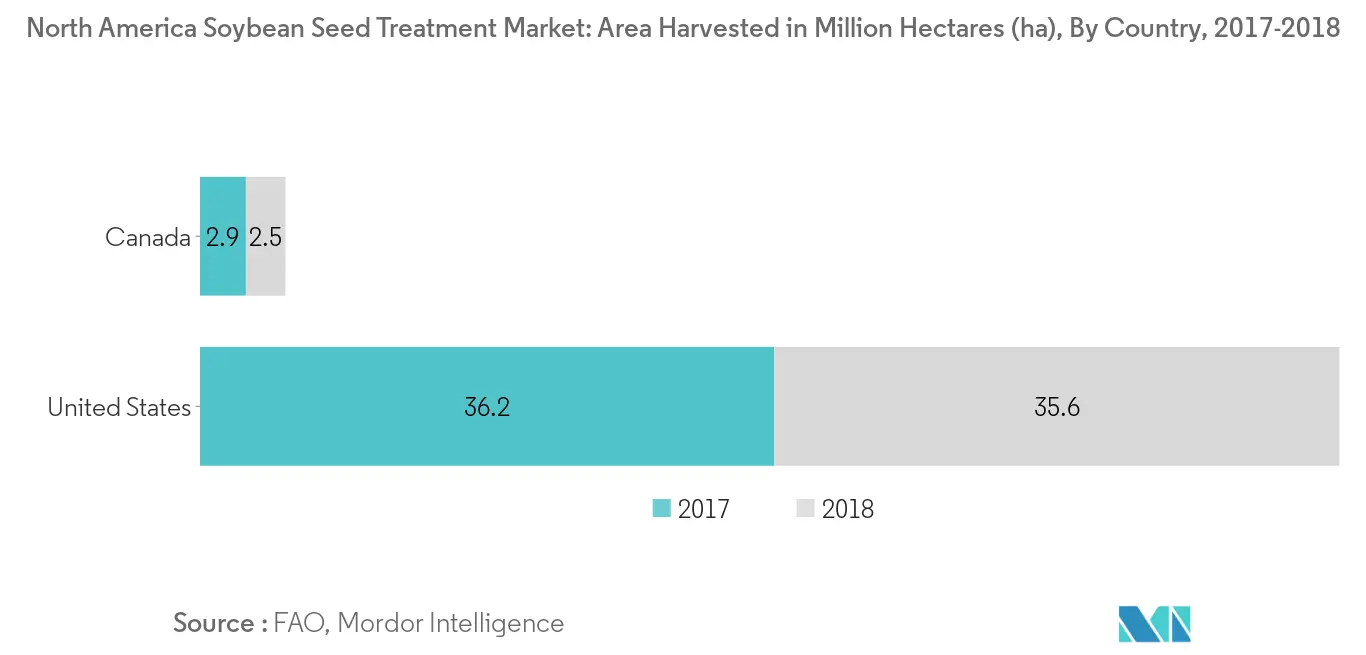

根据联合国粮食及农业组织的数据,2018年大豆总产量从2016年的1.235亿吨增加到1.3009亿吨,显着表明该地区对大豆的需求不断增加。 2018年,大豆种植面积为3810万公顷,较2016年的3570万公顷有所增加。产量的增加可归因于国内和国际大豆需求的增加及其多边重要性。产量的增加也增加了疾病和虫害发生的机会,从而导致对种子处理产品的需求增加。害虫综合治理 (IPM) 在确定种子处理的目标作用领域中发挥着重要作用,也有助于确定大豆种子处理的完美产品。因此,该地区产量的增加导致预测期内大豆种子处理的需求增加。

增加大豆的多边使用

大豆是一种商品,可用作食品、饲料和燃料。大多数大豆用作家禽和奶牛养殖的饲料,同时也用于各种食品制备中。大豆作为生物燃料的使用主要推动了整个地区对大豆的需求。因此,为了满足国内和国际需求,该地区的农民被迫年复一年地生产更多的大豆。作为一种虫害侵扰机会较高的作物,在收获地区实现更高的产量对农民来说是一个巨大的挑战,因此商业和农场层面的种子处理都在更高的水平上进行。根据联合国粮食及农业组织的数据,各国大豆收获面积逐年下降,这也敦促使用种子处理来提高商品产量。对大豆作物使用种子处理可以保护产量,但在没有病虫害的情况下,使用种子处理就像一种保险。只有在早季害虫风险较高的情况下,种子处理才具有非常高的意义,否则只是一个额外的过程。因此,预计该地区大豆多边使用的增加将在预测期内推动大豆种子处理市场的发展。

北美大豆种子处理行业概况

北美大豆种子处理市场分散,主要参与者包括安道麦农业解决方案有限公司、先进生物营销公司、巴斯夫SE、拜耳作物科学股份公司、Bioworks Inc.、Marrone Bio-Innovations、Bretyoung Limited、Chemtura Agrosolutions 和杜邦公司,其中持有主要股份。公司主要关注新产品的发布、合并和收购,这有助于增加他们的市场份额。生物基种子处理产品的开发在预测期内具有巨大的扩张潜力,具有环境可持续性、开发和新产品推出监管较少等优势。

北美大豆种子处理市场领导者

BASF SE

Syngenta

Bayers Cropscience

UPL Limited

Adama

- *免责声明:主要玩家排序不分先后

北美大豆种子处理行业细分

北美大豆种子处理市场按化学来源细分为(合成和生物),按应用类型细分为(商业和农场级别)。

| 合成的 |

| 生物 |

| 商业的 |

| 农场级 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 北美其他地区 |

| 化学来源 | 合成的 |

| 生物 | |

| 应用 | 商业的 |

| 农场级 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 |

北美大豆种子处理市场研究常见问题解答

目前北美大豆种子处理市场规模有多大?

北美大豆种子处理市场预计在预测期内(2024-2029)复合年增长率为 6.30%

谁是北美大豆种子处理市场的主要参与者?

BASF SE、Syngenta、Bayers Cropscience、UPL Limited、Adama 是北美大豆种子处理市场的主要公司。

该北美大豆种子处理市场涵盖哪些年份?

该报告涵盖了北美大豆种子处理市场的历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美大豆种子处理市场的历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

北美大豆种子处理行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美大豆种子处理市场份额、规模和收入增长率统计数据。北美大豆种子处理分析包括 2029 年市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。