北美聚氨酯粘合剂市场分析

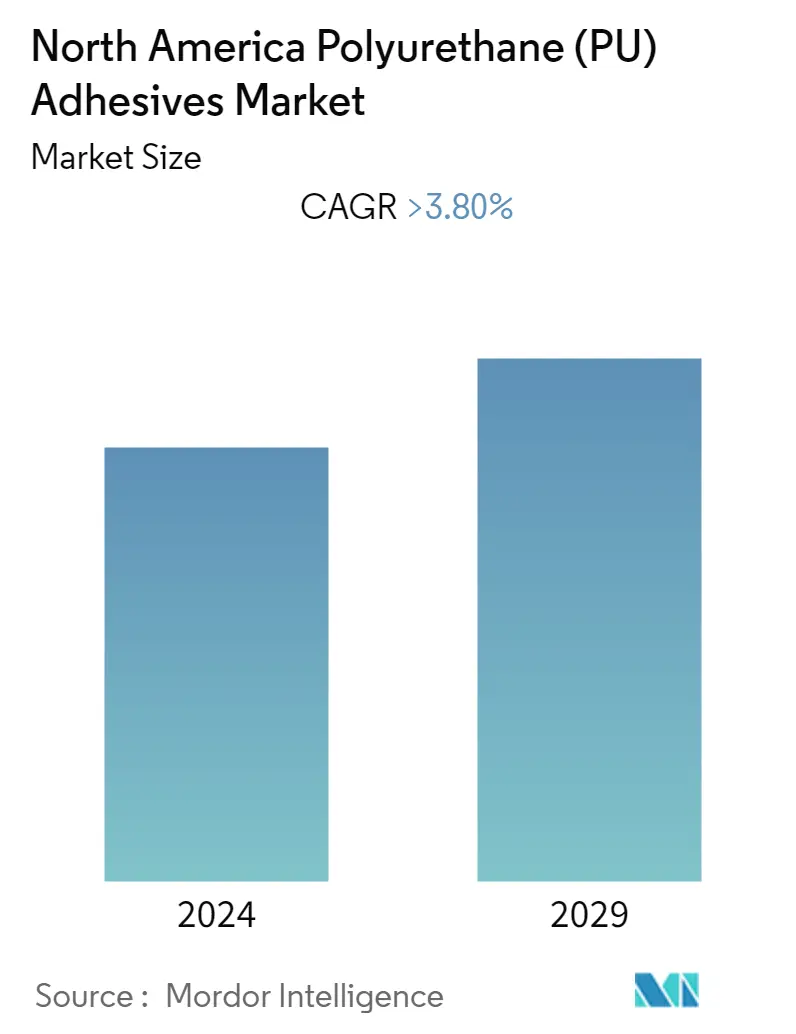

北美聚氨酯(PU)粘合剂市场预计在预测期内复合年增长率将超过3.8%。建筑项目数量的增长和航空航天工业需求的增加广泛推动了对PU粘合剂的需求。然而,严格的挥发性有机化合物排放法规可能会影响所研究市场的增长。

- 在技术中,溶剂型技术是最大的领域,因为它受到众多工业和建筑应用的广泛青睐。

- 然而,生物基粘合剂的创新和发展以及将重点转向复合材料粘合可能为聚氨酯粘合剂市场提供机会。

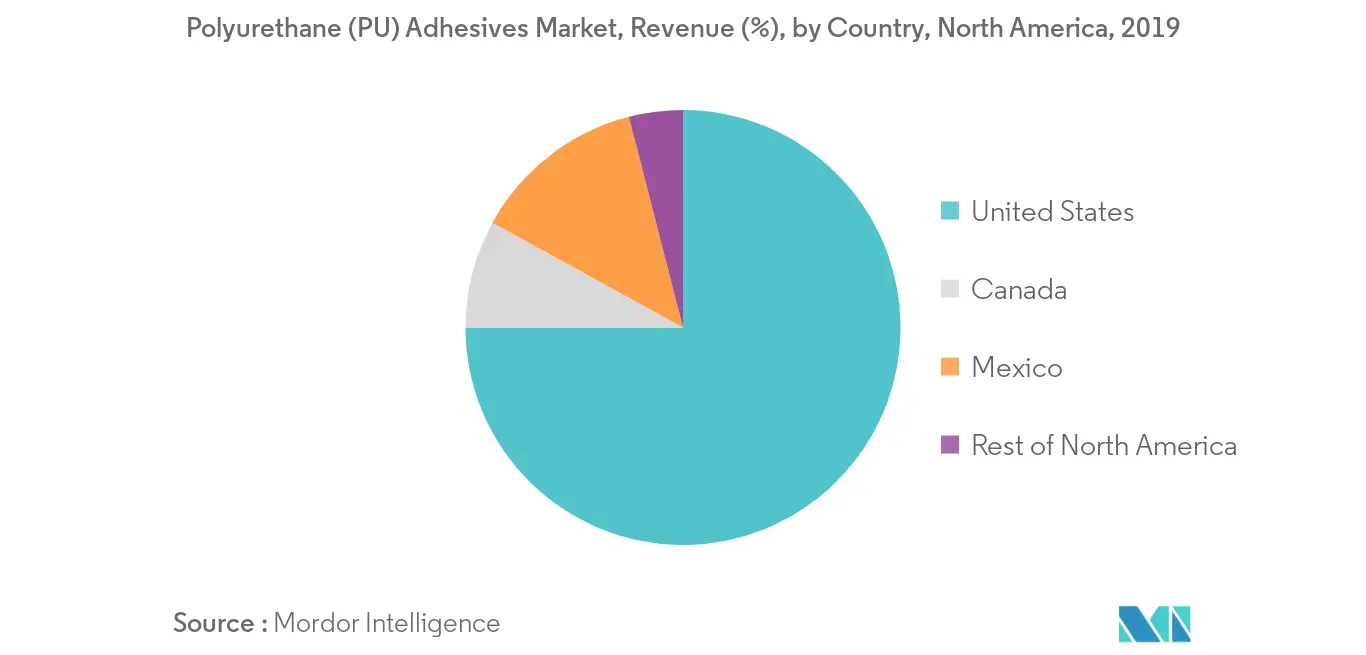

- 美国将成为该地区最大的聚氨酯粘合剂市场,其消费主要受到建筑、航空航天、包装、电气和电子等终端用户行业增长的推动。

北美聚氨酯粘合剂市场趋势

建筑业拉动市场需求

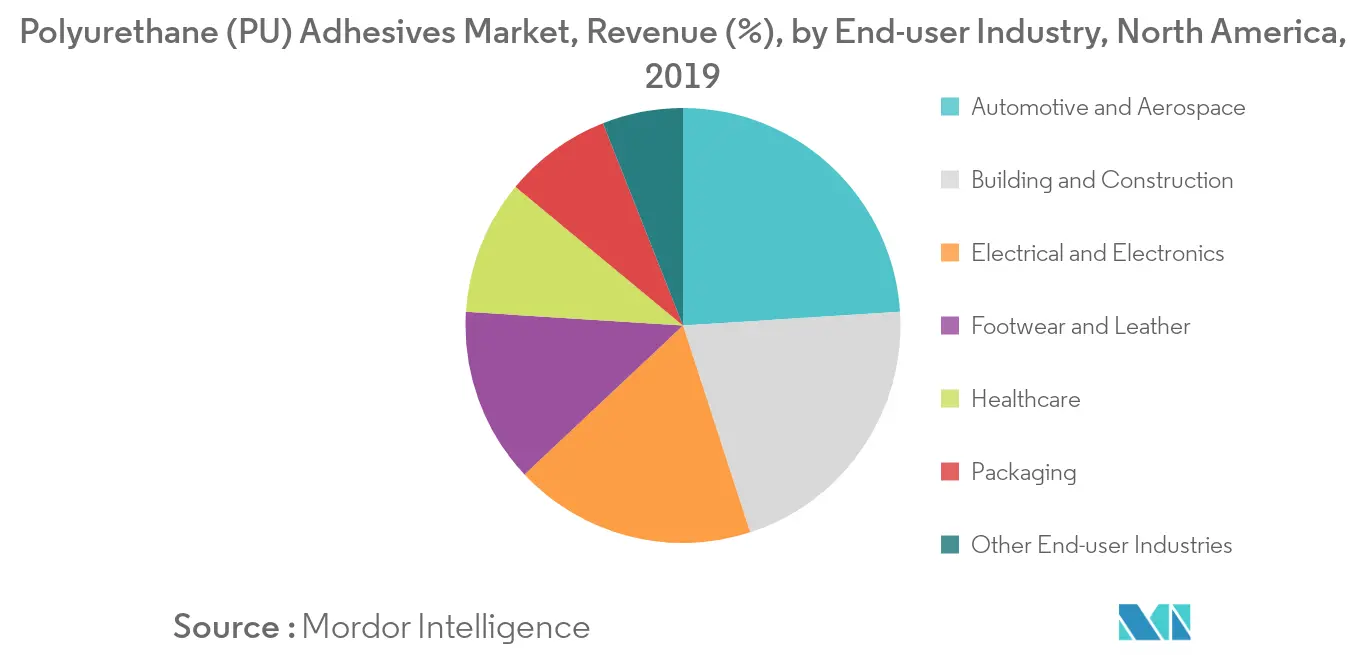

- 在最终用户行业中,建筑行业主导着该地区聚氨酯粘合剂的消费。

- PU 粘合剂具有快速固化和低强度特性,使其成为木工和其他建筑应用的绝佳选择。它们提供将建筑材料粘合在一起所需的高强度。

- 此外,这种材料在产品组装粘合剂方面用途广泛。它适用于塑料、玻璃、PVF、铝、不锈钢和其他金属,无论粘合基材的韧性如何。

- 在北美,美国、加拿大、墨西哥等国家都有大量建设项目处于规划或开发阶段。例如,美国有众多机场、体育场馆和娱乐城项目正处于规划或建设阶段。

- 同样在加拿大,魁北克政府计划在未来十年内投资翻新和翻新项目。

- 因此,建筑行业的所有这些趋势都可能推动该地区聚氨酯粘合剂的消费。

美国主导市场

- 与该地区其他国家相比,美国拥有最大的汽车、航空航天、医疗保健包装以及电气和电子市场,因此将成为该地区最大的聚氨酯粘合剂市场。

- 医疗保健行业是迄今为止该国最先进的行业之一。老年人口的增加和对治疗慢性病的医疗设施的需求不断增加,支持了该国医疗保健行业的增长和各种医疗器械中聚氨酯粘合剂的消费。

- 美国拥有世界上最大的航空航天工业。据美国联邦航空管理局 (FAA) 称,由于航空货运量的增长,预计到 2037 年商用飞机机队总数将达到 8,270 架。此外,由于现有机队老化,美国干线航母机队预计将以每年 54 架飞机的速度增长。

- 因此,强大的生产基地和最终用户行业的增长前景预计将推动该国聚氨酯粘合剂的消费。

北美聚氨酯粘合剂行业概况

北美聚氨酯(PU)粘合剂市场本质上是分散的。市场上的一些主要参与者包括 3M、阿科玛集团、陶氏化学、HB Fuller 和汉高股份公司等。

北美聚氨酯粘合剂市场领导者

3M

Arkema Group

Dow

H.B. Fuller

Henkel AG & Co. KGaA

- *免责声明:主要玩家排序不分先后

_Adhesives_Market_-_Market_Concentration.webp)

北美聚氨酯粘合剂行业细分

北美聚氨酯(PU)粘合剂市场报告包括:。

| 热固性材料 |

| 热塑性塑料 |

| 水性 |

| 溶剂型 |

| 热熔胶 |

| 其他技术 |

| 汽车和航空航天 |

| 建筑与施工 |

| 电气和电子 |

| 鞋类和皮革 |

| 卫生保健 |

| 包装 |

| 其他最终用户行业 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 北美其他地区 |

| 树脂类型 | 热固性材料 |

| 热塑性塑料 | |

| 技术 | 水性 |

| 溶剂型 | |

| 热熔胶 | |

| 其他技术 | |

| 最终用户行业 | 汽车和航空航天 |

| 建筑与施工 | |

| 电气和电子 | |

| 鞋类和皮革 | |

| 卫生保健 | |

| 包装 | |

| 其他最终用户行业 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 |

北美聚氨酯粘合剂市场研究常见问题解答

目前北美聚氨酯 (PU) 粘合剂市场规模有多大?

北美聚氨酯 (PU) 粘合剂市场预计在预测期内(2024-2029 年)复合年增长率将超过 3.80%

谁是北美聚氨酯 (PU) 粘合剂市场的主要参与者?

3M、Arkema Group、Dow、H.B. Fuller、Henkel AG & Co. KGaA 是北美聚氨酯 (PU) 粘合剂市场的主要公司。

北美聚氨酯 (PU) 粘合剂市场涵盖几年?

该报告涵盖了北美聚氨酯(PU)粘合剂市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美聚氨酯(PU)粘合剂市场的多年来市场规模:2024年、2025年、2026年、2027 年、2028 年和 2029 年。

页面最后更新于:

北美聚氨酯 (PU) 粘合剂行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美聚氨酯 (PU) 粘合剂市场份额、规模和收入增长率统计数据。北美聚氨酯 (PU) 粘合剂分析包括 2029 年市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。