北美饲料粘合剂市场分析

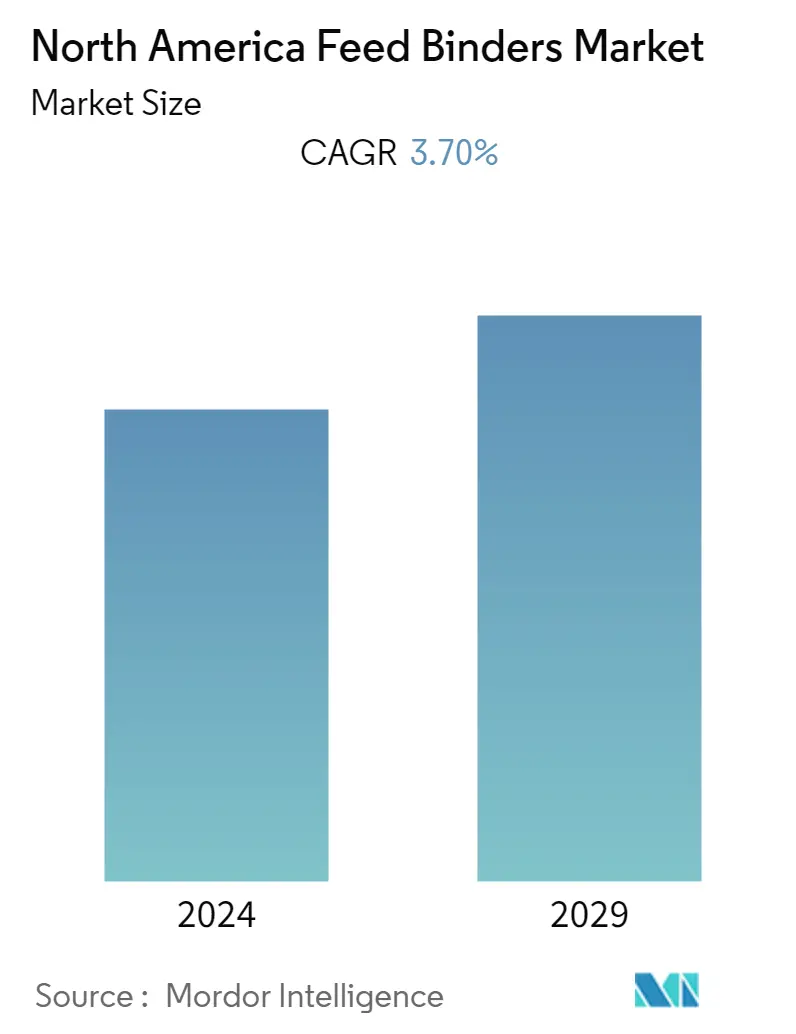

预计 2020 年至 2025 年预测期内,北美饲料粘合剂市场的复合年增长率为 3.7%。饲料粘合剂市场的增长主要是由于动物肉类市场的扩大。该地区肉类消费量的增加和牲畜健康问题的增加使得市场消耗了更多的饲料粘合剂。据美国农业部称,动物肉的消费量持续增长。 2018年,动物肉类消费量达到最高点,达到266,359千吨,2015年为258,513千吨。不利的环境条件和缺乏技术预计将阻碍市场的增长。

北美饲料粘合剂市场趋势

增加动物肉类消费

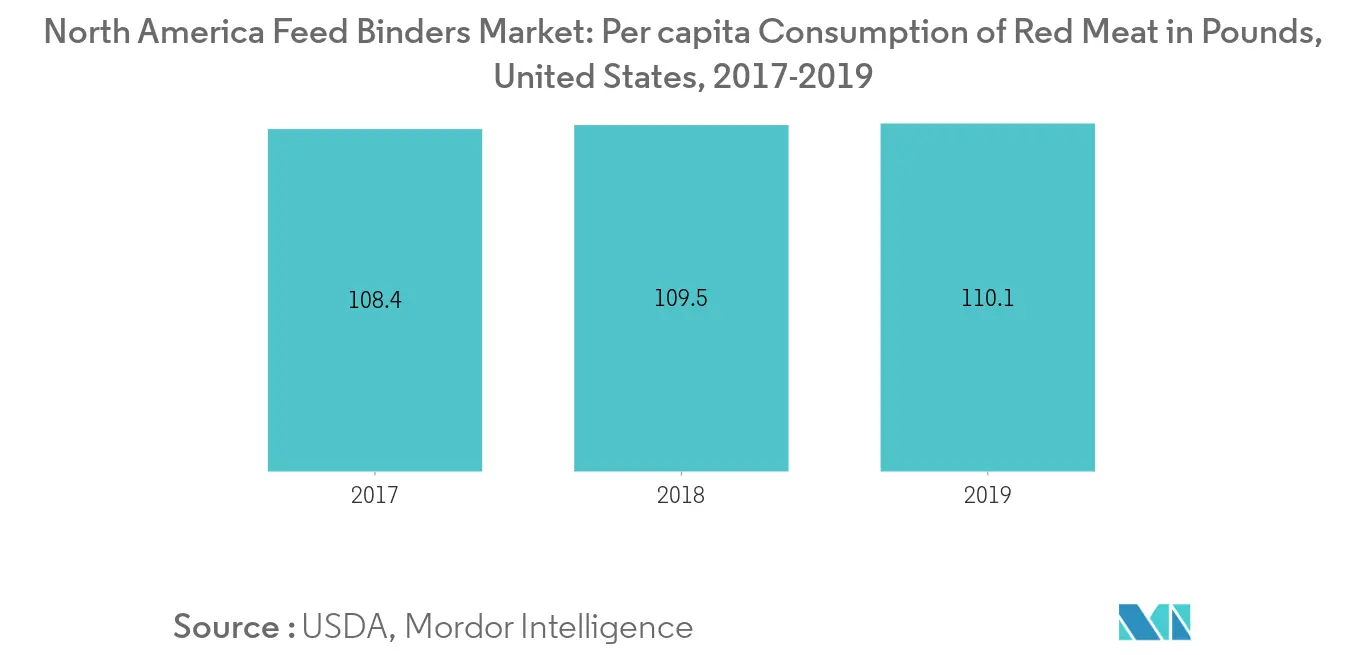

饲料粘合剂市场的增长主要是由于动物肉类市场的扩大。根据美国农业部的数据,动物肉消费量自 2016 年起持续增长。2018 年,动物肉消费量最高达到 266,359 千吨,2015 年为 258,513 千吨。该地区牲畜的健康问题促使市场消耗更多的饲料粘合剂。将饲料粘合制成颗粒的技术增加了加工成本,从而限制了饲料粘合剂市场的增长。领先的公司正在通过冒险进行研发来寻求该领域的创新,以获得更好的生产和管理技术。畜牧业和肉类加工工业生产的增长正在推动北美对饲料添加剂的需求。动物源产品市场尤其是鱼和鱼产品的扩张以及对动物蛋白意识的提高进一步放大了市场的增长。

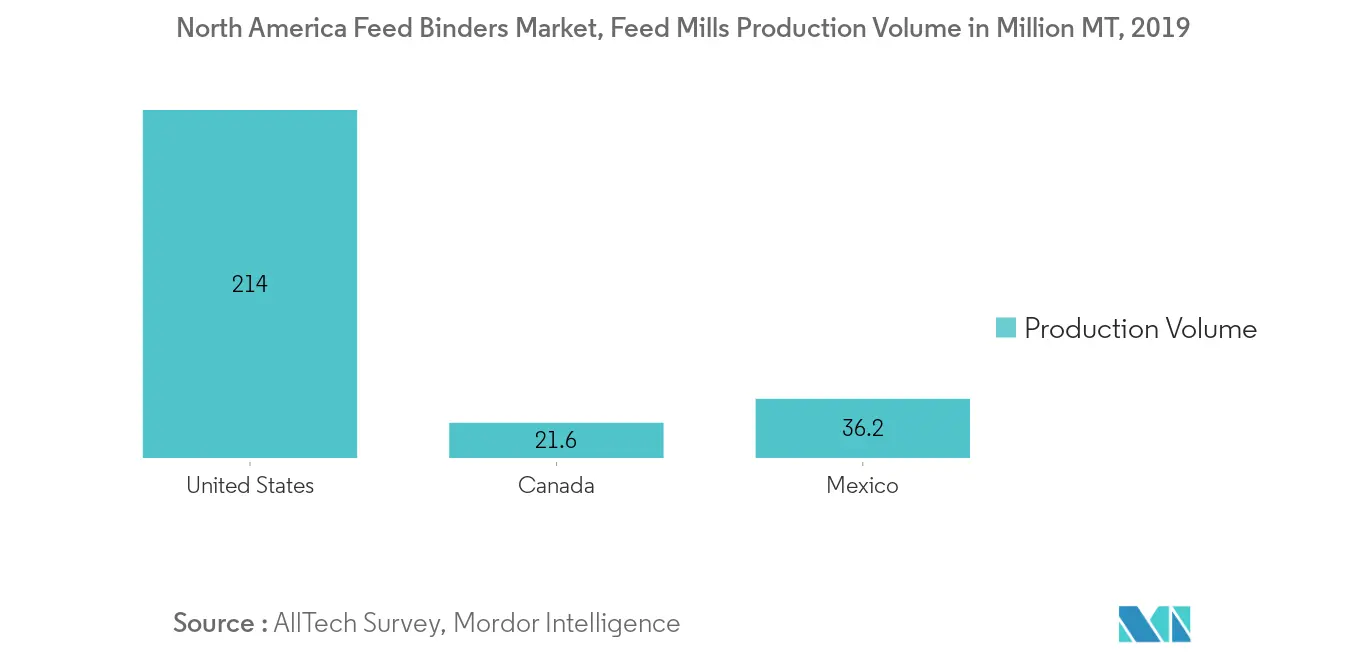

美国在饲料生产方面占据市场主导地位

肉类,尤其是牛肉,是普通美国人晚餐的主食。据美国农业部(USDA)称,2018年该国人均动物肉消费量达到222.2磅,打破了上一年人均216.9磅的记录。根据 AllTech 2019 年饲料调查,全国约有 5715 家饲料厂,年产量为 2.14 亿吨。肉类消费的增长将刺激牛的生产,从而在预测期内提振美国饲料添加剂市场。配合饲料中粘合剂的多种用途增加了饲料行业对粘合剂的需求,从而推动了研究期间的市场增长。粘合剂广泛应用于该地区的虾饲料行业,因为它们具有多种优势,例如减少能源消耗、提供稳定的操作条件、很少发生堵塞以及染料的阻力更恒定,从而减少产品的变化和细粉。制成品。

北美饲料粘合剂行业概况

饲料粘合剂市场高度整合,主要参与者占据市场主导地位。该国不同地区的区域市场和本地参与者的增长受阻是市场整合性质的主要因素,使北美成为竞争活动最多的地区之一。领先的公司正在通过冒险进行研发来寻求该领域的创新,以获得更好的生产和管理技术。活跃在该地区的主要参与者有Archer Daniels Midland Company、Avebe UA、Beneo Gmbh 等。

北美饲料粘合剂市场领导者

Archer Daniels Midland Company

Avebe U.A.

Beneo Gmbh

Kemin inc.

Cargill inc.

- *免责声明:主要玩家排序不分先后

北美饲料粘合剂行业细分

粘合剂的作用对于确定适合特定喂养行为的不同硬度水平至关重要。饲料添加剂的最终消费者是配合饲料制造商、集成商、农民、家庭搅拌机、畜牧业和水产养殖业。在美国、加拿大、墨西哥和北美其他地区,北美饲料粘合剂市场按类型(天然和合成)、动物类型(反刍动物、家禽、猪、水产养殖等)细分。

| 自然的 |

| 合成的 |

| 反刍动物 |

| 家禽 |

| 猪 |

| 水产养殖 |

| 其他的 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 北美其他地区 |

| 类型 | 自然的 |

| 合成的 | |

| 动物类型 | 反刍动物 |

| 家禽 | |

| 猪 | |

| 水产养殖 | |

| 其他的 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 |

北美饲料粘合剂市场研究常见问题解答

目前北美饲料粘合剂市场规模有多大?

北美饲料粘合剂市场预计在预测期内(2024-2029)复合年增长率为 3.70%

谁是北美饲料粘合剂市场的主要参与者?

Archer Daniels Midland Company、Avebe U.A.、Beneo Gmbh、Kemin inc.、Cargill inc. 是北美饲料粘合剂市场的主要公司。

北美饲料粘合剂市场涵盖哪些年份?

该报告涵盖了北美饲料粘合剂市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美饲料粘合剂市场的历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

北美饲料粘合剂行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美饲料粘合剂市场份额、规模和收入增长率统计数据。北美饲料粘合剂分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。