液化天然气运输船市场分析

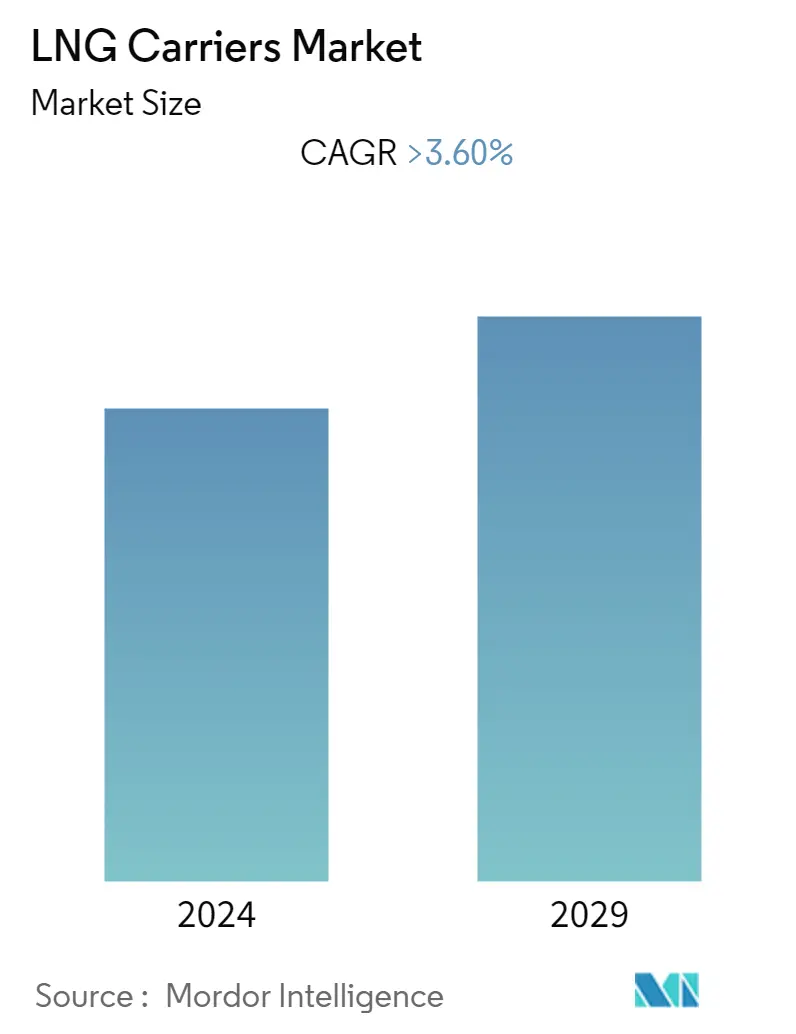

预计液化天然气运输船市场在预测期内的复合年增长率将超过3.6%。

目前,COVID-19 对 2020 年市场产生了适度影响。市场已达到大流行前的水平。

- 从中期来看,灵活的部署能力、效率的提高以及在政府支持性法规和包括发电和工业在内的多个最终用户行业的需求的推动下全球液化天然气消费量的增加等因素预计将在未来推动市场发展年。

- 另一方面,随着新承运商船队进入市场以及区域航运失衡,承运商的包机费率出现波动,这可能会阻碍预测期内市场的增长。

- 尽管如此,许多码头正在调整以适应小型和加油船,以遵守排放目标并抓住新的商业机会。未来,传统的油基燃料仍将是大多数船舶的主要燃料选择。与此同时,液化天然气的商业机会也很有趣。

液化天然气运输船市场趋势

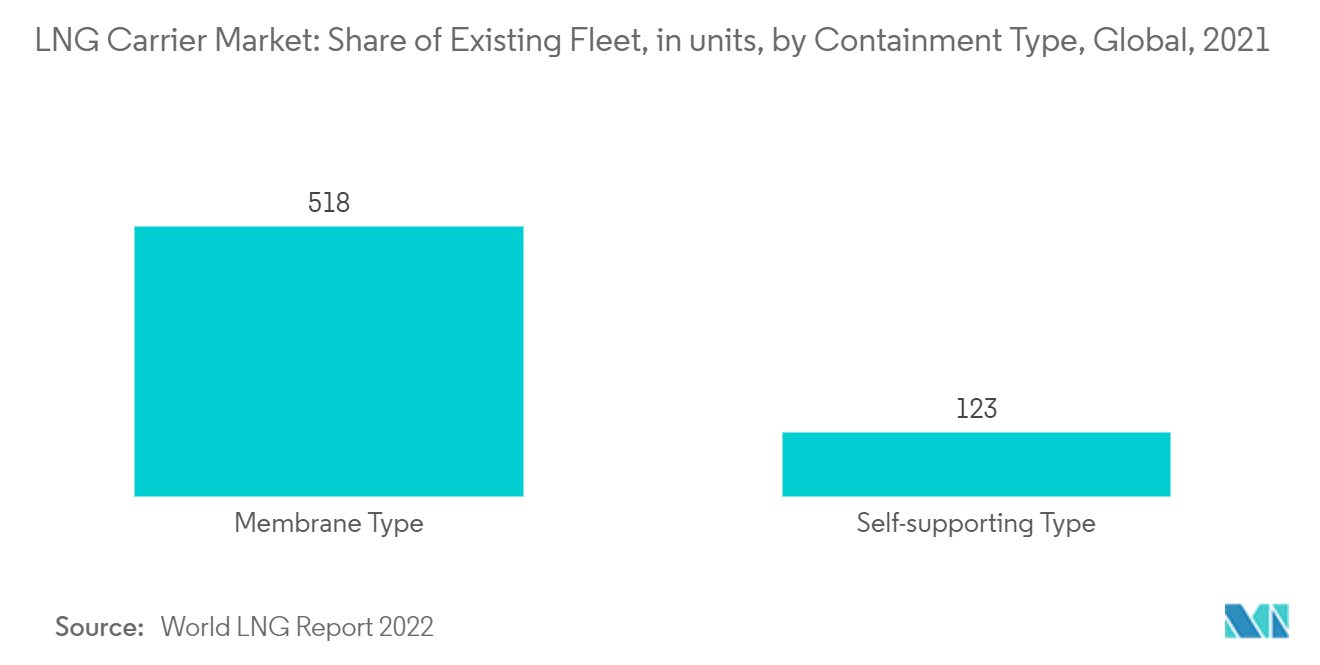

膜式遏制占据市场主导地位

- 膜型细分市场因其较高的承载能力和其他优势而占据最大的市场份额。该遏制部分预计将在整个预测期内主导全球市场。

- Gaztransport 和 Technigaz (GTT) 设计了最常见的膜罐系统。多个 GTT 系统已在液化天然气运输船上实施多年,并且不同公司还开发了其他设计。

- 此外,2022 年 12 月,三星重工 (Shi) 授予 Gaztransport Technigaz (GTT) 两份合同,为七艘新液化天然气运输船进行储罐设计。这些合同是代表欧洲和美国船东授予的。每艘液化天然气船的尺寸为 174,000 立方米。这些船舶预计将于2026年第一季度和2027年第四季度交付。

- 到2021年,现役船队中有518台拥有GTT膜式安全壳系统,占当前船队数量的81%。它继续领先订单簿,成为首选遏制选项。

- 由于技术的进步,与苔藓式安全壳相比,膜式安全壳具有优越的承受液化天然气巨大压力的能力,并且其紧凑的形状可以承载大量的液化天然气。

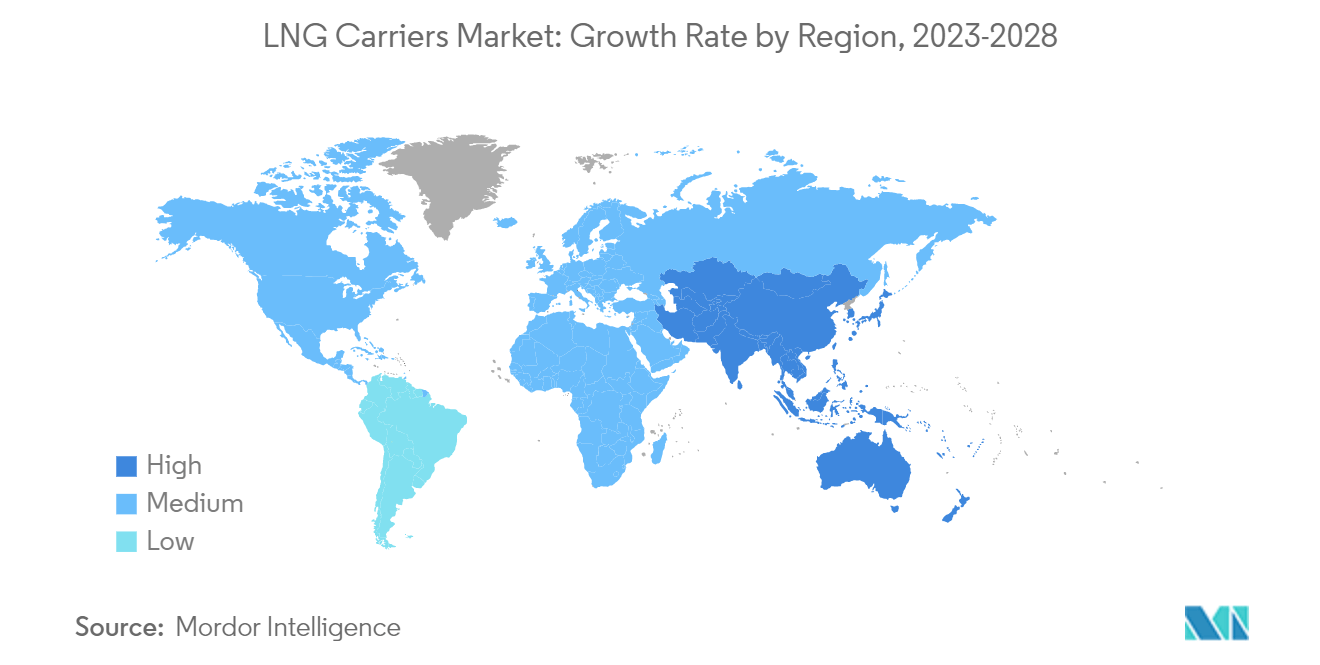

亚太地区将主导市场

- 由于工业的高速增长和清洁能源的采用,天然气需求增加,亚太地区占据了最大的液化天然气运输市场份额。因此,预计该地区将在整个预测期内继续占据市场主导地位。该地区的大部分需求来自中国。

- 与此同时,中国加快实施煤改气减排和污染政策,液化天然气消费量增长15.0%。其他几个亚洲国家和地区,特别是韩国和中国台北,将在2021年大幅扩大液化天然气进口。截至2021年,亚太地区占全球液化天然气进口总量的72%

- 2021年中国进口液化天然气(LNG)1095亿立方米,较2021年增长16.8%,成为全球液化天然气行业发展繁荣的重要贡献者。 2021年亚太地区液化天然气净进口量增长7.3%。

- 中国和韩国的制造业、石化和化肥等终端用户行业的液化天然气消费量持续增长。日本普遍使用液化天然气来发电。预计这些国家将有助于亚太市场的增长。

液化天然气运输船行业概况

液化天然气运输船市场适度分散。在该市场运营的几家主要公司(排名不分先后)包括荷兰皇家壳牌公司、日本邮船株式会社、三井商船株式会社、MISC Berhad 和 Seapeak 等。

液化天然气运输船市场领导者

Royal Dutch Shell PLC

Nippon Yusen Kabushiki Kaisha

MISC Berhad

Mitsui O.S.K. Lines Ltd

Seapeak

- *免责声明:主要玩家排序不分先后

液化天然气运输船市场新闻

- 2022 年 12 月:GAIL (India) Ltd 同意与日本商船三井 (MOL) 定期租用一艘新的液化天然气 (LNG) 运输船,并收购了一艘现有液化天然气运输船的股份。这艘新的液化天然气运输船由韩国大宇造船与海洋工程有限公司建造,将是第二艘为 GAIL 提供服务的 MOL 集团液化天然气运输船,并将于 2023 年开始期租。

- 2022 年 10 月:GTT 宣布其革命性的三罐液化天然气油轮设计 (BV) 获得了 DNV 和必维国际检验集团的两项原则批准 (AiP)。三罐液化天然气运输船概念消除了一座围堰、一座泵塔以及所有相关低温设备(液体和气体圆顶、阀门、管道、雷达等),从而降低了建造成本。

液化天然气运输船行业细分

液化天然气运输船是一种设计用于在其冷冻罐中运输液化天然气的船舶。液化天然气运输船比传统船舶排放的温室气体更少,因为它们由天然气提供动力。

液化天然气运输船市场按密封类型、推进类型和地理位置进行细分。按遏制类型,市场分为膜型和苔藓型。按推进类型划分,市场分为蒸汽轮机、双燃料柴油机/三燃料柴油机(DFDE/TFDE)、慢速柴油机(SSD)、M型电控气体喷射(ME-GI)、 XDF 二冲程发动机,蒸汽再加热和阶段。该报告还涵盖了主要地区(北美、欧洲、亚太、中东和非洲以及南美)液化天然气运输船市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(十亿美元)进行的。

| 苔藓 |

| 膜 |

| 汽轮机 |

| 双燃料柴油机/三燃料柴油机(DFDE/TFDE) |

| 慢速柴油机 (SSD) |

| M型电控气体喷射(ME-GI) |

| XDF二冲程发动机 |

| 蒸汽再加热和阶段 |

| 北美 | 美国 |

| 加拿大 | |

| 北美其他地区 | |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 欧洲 | 德国 |

| 法国 | |

| 西班牙 | |

| 英国 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 阿拉伯联合酋长国 |

| 尼日利亚 | |

| 沙特阿拉伯 | |

| 中东和非洲其他地区 |

| 遏制类型 | 苔藓 | |

| 膜 | ||

| 推进类型 | 汽轮机 | |

| 双燃料柴油机/三燃料柴油机(DFDE/TFDE) | ||

| 慢速柴油机 (SSD) | ||

| M型电控气体喷射(ME-GI) | ||

| XDF二冲程发动机 | ||

| 蒸汽再加热和阶段 | ||

| 地理位置 [2028 年之前的市场规模和需求预测(仅适用于地区)] | 北美 | 美国 |

| 加拿大 | ||

| 北美其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 欧洲 | 德国 | |

| 法国 | ||

| 西班牙 | ||

| 英国 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 阿拉伯联合酋长国 | |

| 尼日利亚 | ||

| 沙特阿拉伯 | ||

| 中东和非洲其他地区 | ||

液化天然气运输船市场研究常见问题解答

目前液化天然气运输船市场规模有多大?

液化天然气运输市场预计在预测期内(2024-2029年)复合年增长率将超过3.60%

液化天然气运输船市场的主要参与者是谁?

Royal Dutch Shell PLC、Nippon Yusen Kabushiki Kaisha、MISC Berhad、Mitsui O.S.K. Lines Ltd、Seapeak 是液化天然气运输船市场的主要运营公司。

液化天然气运输船市场增长最快的地区是哪个?

预计欧洲在预测期内(2024-2029 年)将以最高的复合年增长率增长。

哪个地区在液化天然气运输船市场中占有最大份额?

2024年,亚太地区将占据液化天然气运输船市场最大的市场份额。

液化天然气运输船市场涵盖哪些年份?

该报告涵盖了液化天然气运输船市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了液化天然气运输船市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

液化天然气运输船行业报告

Mordor Intelligence™ 行业报告创建的 2024 年液化天然气运输船市场份额、规模和收入增长率统计数据。液化天然气运输船分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。