德国活性药物成分(API)市场规模和份额

德国活性药物成分(API)市场分析 - 魔多智能

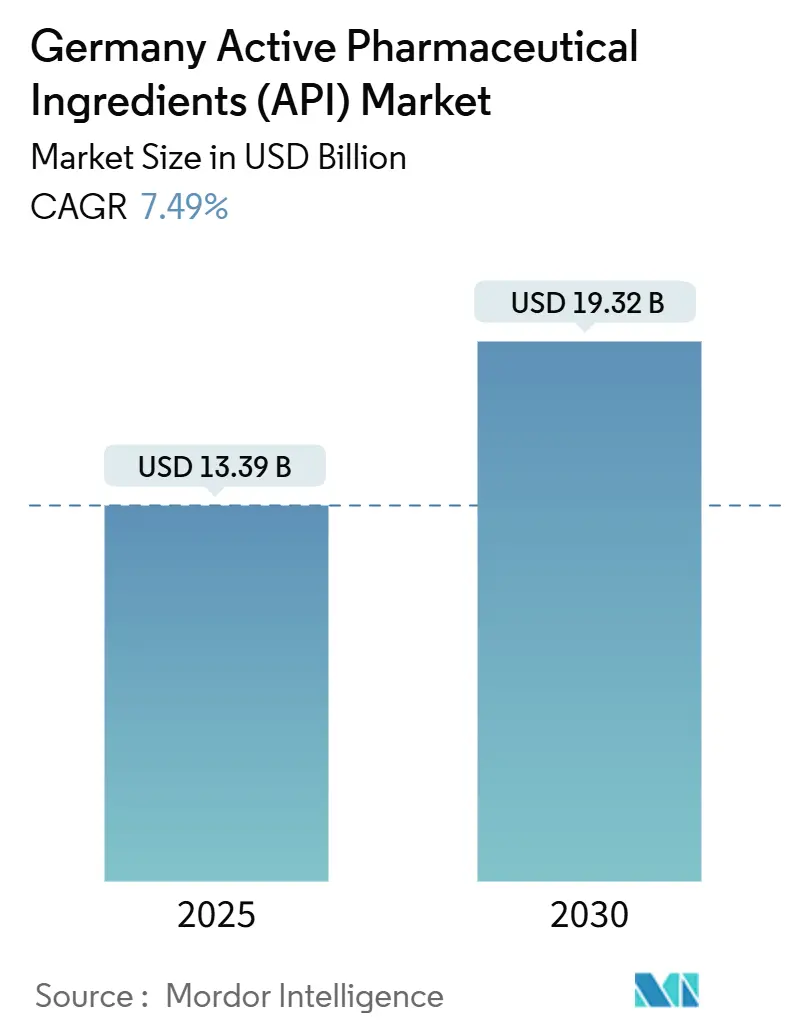

德国活性药物成分市场规模在2025年达到133.9亿美元,预计到2030年将增至193.2亿美元,反映出7.49%的复合年增长率。对高效价化合物的强劲国内需求、奖励近岸化的欧盟激励措施,以及对巴伐利亚和黑森生物制剂中心持续的资本流入,支撑了上升轨迹。领先跨国公司已公开承诺数十亿美元的扩建,锚定长期产能,而连续流制造和数字孪生改造提升了工厂产量,加强了德国活性药物成分市场的成本竞争力。与此同时,能源通胀和亚洲价格竞争压缩了标准小分子产品线的利润率,引导制造商转向更高价值的肿瘤学和生物制剂细分市场。总体而言,德国活性药物成分市场受益于重视供应链安全和环境合规的政策环境,为缺乏技术深度和ESG资质的新进入者创造了持久的准入壁垒。

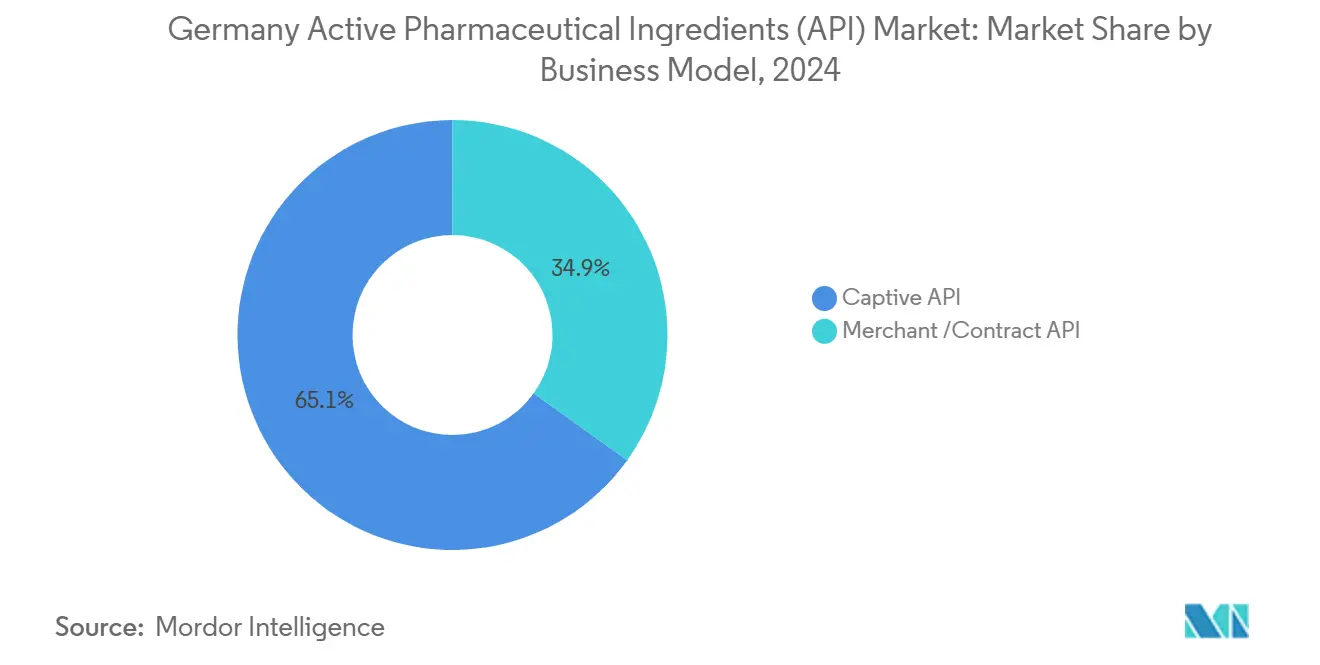

- 按商业模式,自产生产在2024年占德国活性药物成分市场份额的65.09%,而代工API到2030年将以7.89%的复合年增长率增长。

- 按合成类型,合成化合物在2024年占收入份额的70.35%;生物技术API到2030年以7.96%的复合年增长率扩张。

- 按分子大小,小分子在2024年占德国活性药物成分市场规模的68.50%,而大分子治疗药物以8.02%的复合年增长率增长。

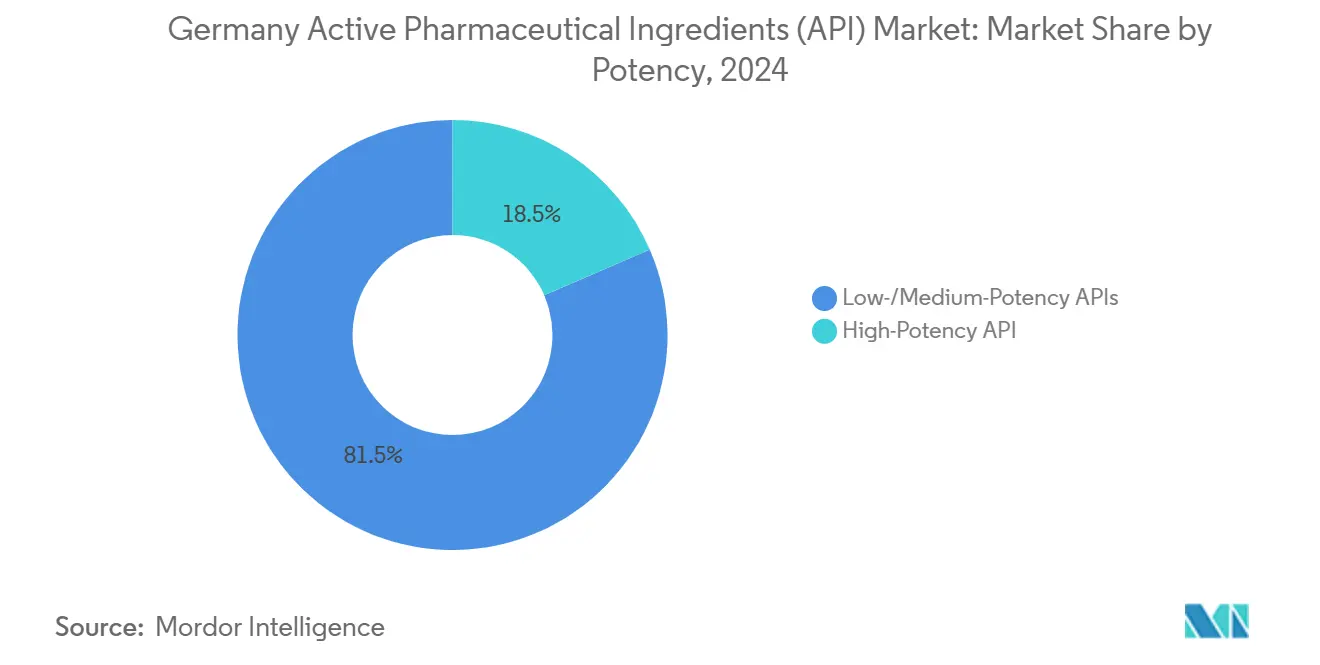

- 按效价,中低效价产品在2024年占需求的81.50%;高效价API预计到2030年将以8.09%的复合年增长率增长。

- 按治疗领域,心血管药物在2024年以28.71%的份额领先德国活性药物成分市场规模,肿瘤API以8.16%的复合年增长率增长。

- 按终端用户,制药和生物制药公司在2024年占德国活性药物成分市场份额的72.56%,而CDMO/CMO到2030年以7.92%的最快复合年增长率增长。

德国活性药物成分(API)市场趋势与洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的影响(约%) | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 肿瘤管线推动的德国高效价API强劲需求 | +1.2% | 德国,波及欧盟市场 | 中期(2-4年) |

| COVID-19供应冲击后,欧盟层面激励关键API近岸化 | +0.9% | 德国和更广泛的欧盟地区 | 长期(≥4年) |

| 黑森和巴伐利亚生物技术投资集群兴起,支持生物API | +0.8% | 集中在黑森和巴伐利亚地区 | 中期(2-4年) |

| 德国CDMO加速采用连续流制造 | +0.7% | 德国,具有技术出口潜力 | 短期(≤2年) |

| "绿色化学"公共资助以满足德国严格ESG标准 | +0.6% | 德国,具有欧盟监管影响 | 长期(≥4年) |

| 数字孪生/工业4.0改造改善传统API工厂产量 | +0.5% | 德国,具有全球技术转移 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

高效价肿瘤API强劲需求

高效价API(HPAPI)现在获得溢价定价,因为其严格的密闭要求限制了全球产能。Lonza在HPAPI密闭方面30年的记录说明了积累的专业知识如何成为护城河。德国生产商复制这一策略,利用目前在巴伐利亚生物技术公司中超过160个开发项目的肿瘤管线来锁定长期合同。集群化肿瘤专业知识的网络效应降低了交易成本并加速技术转移,加强了德国在德国活性药物成分市场这一复杂、高利润细分市场的控制力。

欧盟关键API近岸化激励措施

《欧盟关键药物法》拨款8000万欧元以减少对亚洲供应商的依赖,这一政策不成比例地有利于德国活性药物成分市场,因为该国已经拥有一流的GMP基础设施。地缘政治风险加剧--以中国扩大的《反间谍法》为例--增加了欧洲进口商的合规不确定性,并将采购倾斜向本地工厂。由于检查员在亚洲面临旅行限制和法律风险,德国制造商获得"安全溢价",缓解利润率压力。

黑森和巴伐利亚的生物技术投资集群

巴伐利亚的540家生物技术公司在2024年获得9.1亿欧元融资,几乎是前一年的两倍。黑森补充了这一活力:BioSpring的奥芬巴赫RNA设施将成为世界最大的设施之一,增加数亿欧元产能。研究机构、初创公司和大型工厂之间的物理接近促进了生物API的更快规模化,这一细分市场在更广泛的德国活性药物成分市场中年增长近8%。

连续流制造采用

连续流生产线可将产量提高40%,同时减少废物和能源使用,完全符合德国的ESG目标。CordenPharma正在将此类系统整合到9亿欧元的多肽建设中,并已锁定30亿欧元的多年GLP-1合同[1]来源:BMBF,"通告",bmbf.de 。先发优势显现,因为连续流装置需要深厚的过程控制专业知识,大多数低成本竞争对手仍缺乏这种专业知识。

约束因素影响分析

| 约束因素 | 对复合年增长率预测的影响(约%) | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 天然气和电力成本上升挤压API利润率 | -1.8% | 德国,具有更广泛的欧盟影响 | 短期(≤2年) |

| 来自印度和中国进口的非保护类产品激烈价格竞争 | -1.2% | 全球,对德国制造商压力特别大 | 中期(2-4年) |

| 欧盟EMA和德国BfArM复杂的变更申报要求 | -0.7% | 德国和欧盟监管管辖区 | 中期(2-4年) |

| 高密闭设施技能劳动力短缺 | -0.5% | 德国,波及专业化欧盟市场 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

天然气和电力成本上升

天然气供应德国基础化学品能源需求的30%,因此现货价格飙升对能源密集型产品线的API利润率冲击最大。2018年至2024年间,行业整体利润下降12%,促使Chemical Fabrik Berg等公司进行全面能源审计。虽然太阳能和生物质改造正在进行中,短期现金流压力可能仍会迫使一些小型工厂削减生产或重新关注能够吸收成本通胀的优质HPAPI。

来自印度和中国进口的价格竞争

进口占在欧洲注册的API证书的67%,印度和中国供应商主导价格敏感的抗生素和镇痛剂。德国公司通过专注于复杂分子和生物制剂细分市场来反击,但商品化细分市场仍面临风险。更便宜替代品的可获得性限制了德国活性药物成分市场将能源通胀的全部负担转嫁给下游制剂商。

细分分析

按商业模式:自产主导支撑供应安全

自产业务占2024年收入的65.09%,突显了大型制药公司对安全、垂直整合供应链的偏好。德国活性药物成分市场中自产线的规模在2025年为87.2亿美元,随着公司将肿瘤和糖尿病关键化合物的生产内化,增长持续。然而,随着CDMO扩大专业化产能,代工线以7.89%的复合年增长率增长。CordenPharma的9亿欧元多肽项目体现了这一转变,允许药物发起人在不进行新资本部署的情况下灵活配置产能。短期内,自产和代工模式将共存,发起人将非核心化学品外包给外部合作伙伴,同时保护专利重磅药物。

代工提供商凭借深厚的GMP专业知识、监管熟悉程度和共同开发压缩临床时间流程的能力而蓬勃发展。到2030年,代工部分预计将超过70亿美元,反映德国作为欧盟监管黄金标准的地位。此外,代工线吸引缺乏规模证明自产设施合理性的孤儿药开发中小企业。随着德国活性药物成分市场成熟,混合内部和外包供应的双重采购策略可能主导风险缓解手册。

按合成类型:生物技术API重塑制造模式

合成分子在2024年占支出的70.35%,约为德国活性药物成分市场规模的94.2亿美元。成熟的化学品、工艺专业知识和石化前体的稳定采购支撑了这一领先地位。然而,生物技术API以7.96%的复合年增长率扩张,mRNA、多肽和病毒载体重新定义了工厂足迹。Wacker在哈雷的1.1亿美元mRNA中心每年可供应2亿剂疫苗。此类资产加速了一次性生物反应器和先进纯化的采用,这些技能在其他地方不易复制。

随着生物制剂渗透肿瘤、代谢和罕见疾病管线,工艺技能组合从固相合成转向细胞培养优化和色谱。这一转变推高了平均销售价格,缓冲了原材料成本通胀。到2030年,生物技术API有望占据德国活性药物成分市场收入的35%以上,逐步缩小与合成现任者的历史差距。

按分子大小:大分子推动优质增长

小分子在2025年仍控制68.50%的销售额--或91.6亿美元。它们在心血管、中枢神经系统和感染性疾病中根深蒂固的治疗触达确保了稳定的基线需求。然而,大分子生物制剂以8.02%的复合年增长率扩张,到2030年增加31亿美元。Rentschler Biopharma的劳普海姆项目等缓冲介质建设说明了支撑单克隆和基因治疗管线所需的基础设施规模。

生物制剂更高的结构复杂性增加了进入壁垒并确保了优质定价。此外,延长的排他性期延迟了仿制药侵蚀,为愿意投资不锈钢发酵罐和受控环境的工厂提供收入对冲。因此,生物制剂在德国活性药物成分市场份额中作为该行业向靶向治疗战略转向的风向标。

按效价:高效价API获得战略溢价

常规API占体积的81.50%,但仅占美元收入的不到60%,因为高效价产品线享有更高利润率。HPAPI体积以8.09%的复合年增长率扩张,超过整体德国活性药物成分市场。新的肿瘤候选药物通常需要OEB 4-5密闭级别,德国公司已经建立了隔离洁净室、负压套房和自动粉末传输,威慑低成本进入者。

更高的资本密集度提高了客户的转换成本,鼓励稳定现金流的长期供应协议。这在能源价格波动挑战成本规划时尤为关键。预计HPAPI到2030年将跨越25%的收入门槛,进一步巩固德国作为欧盟细胞毒性和激素活性物质最安全供应商的作用。

按治疗领域:肿瘤学加速市场发展

心血管活性物质在2024年以28.71%的收入领先,基于成熟的他汀和抗高血压特许经营,但增长正趋于平稳。与此同时,肿瘤API以8.16%的复合年增长率增长,到2030年为德国活性药物成分市场规模增加16亿美元。全球研发管线中超过30%现在以癌症为目标,德国的肿瘤集群已经承载160个项目。

感染性疾病、代谢紊乱、中枢神经系统和呼吸道API各自贡献中等个位数增长,平衡投资组合风险。未来上行空间来自抗体药物偶联物(ADC),它将生物制剂靶向与HPAPI弹头结合,完美契合德国在生物制剂和密闭方面的双重优势

按终端用户:CDMO捕获外包顺风

直接制药需求在2024年占德国活性药物成分市场的72.56%。然而,大型发起人日益外包非核心合成,为CDMO提供7.92%的复合年增长率跑道。靠近欧盟监管机构、强有力的知识产权保护和深厚人才库使德国CDMO能够对亚洲同行收取溢价,特别是用于I/II期试验的GMP批次。

CRO和学术界构成早期、低体积运行的细分但关键部分,通常在化合物进入后期开发时招募相同的CDMO。临床和商业生产之间模糊的界限进一步惠及提供从摇篮到上市能力的服务提供商,加强德国作为欧盟药物创新者一站式服务的地位

地理分析

德国活性药物成分市场受益于由BfArM和EMA管理的监管制度,提供透明时间表和相互认可途径,减少邻国出口商的合规摩擦。来自联邦BMBF的数字化转型补助金和绿色化学补贴将公共资源注入工厂现代化,放大私人投资乘数[1]来源:CordenPharma,"GLP-1多肽生产9亿欧元投资",cordenpharma.com 。

南部集群主导生物技术创新。巴伐利亚围绕慕尼黑的超级明星中心在大学-产业合作中蓬勃发展,仅2024年就贡献了9.1亿欧元的新鲜资本。黑森利用法兰克福的交通节点和密集的化学传统;BioSpring的RNA大型工厂和赛诺菲13亿欧元的胰岛素基地锚定了本地价值链。德国北部承载Wacker的mRNA中心,为国家提供从多肽到核酸的平衡地理分布模式。

供应链安全考虑进一步倾斜欧盟采购向德国设施。约67%的API证书仍指向亚洲,但欧盟的关键药物清单草案优先考虑与本地生产商的合同,为德国活性药物成分市场提供结构性需求底线。同样的激励措施引导孤儿药发起人转向德国CDMO以降低上市时间风险并符合在欧盟资本市场强制执行的ESG披露规范。

竞争格局

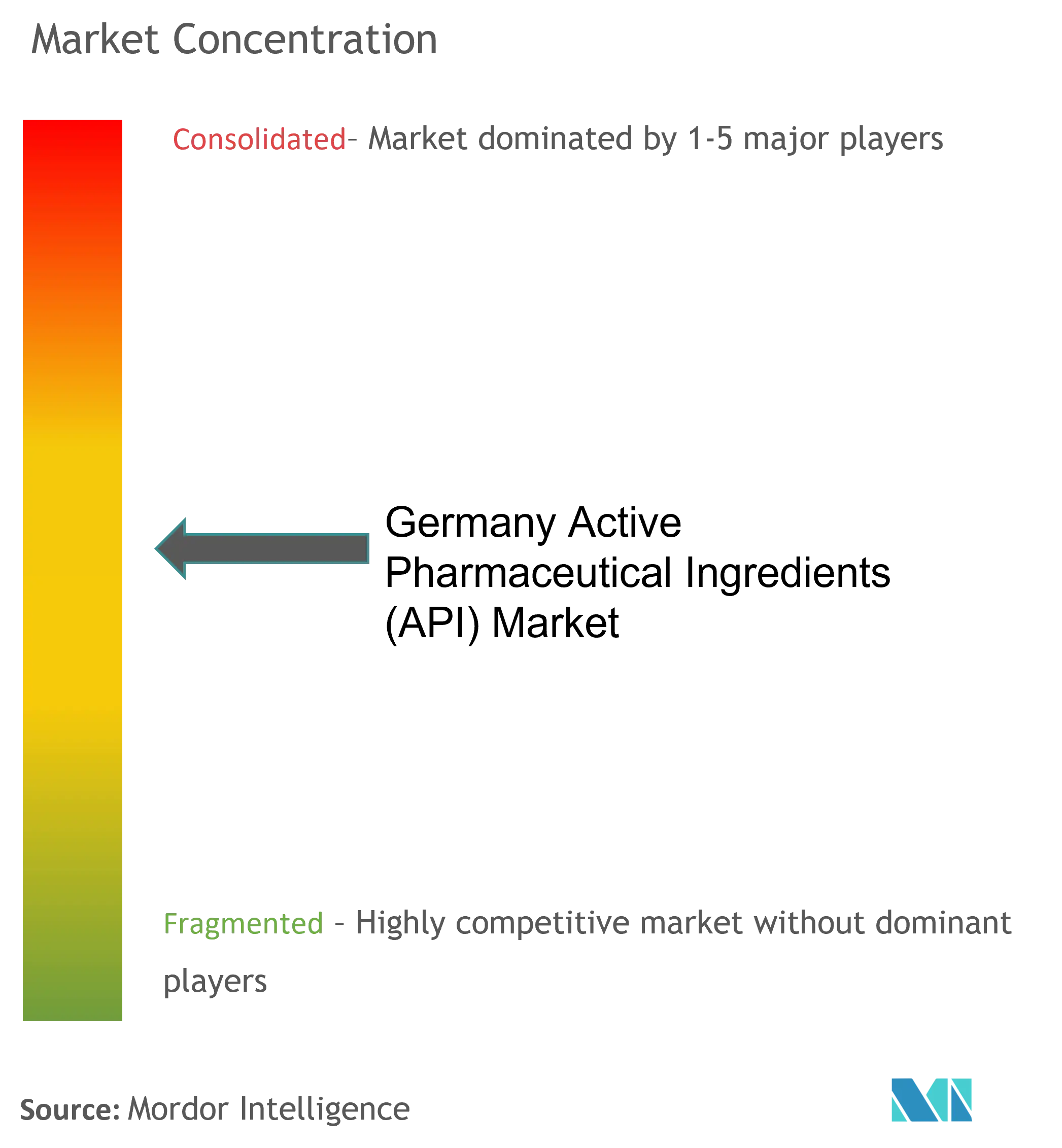

前五名参与者占德国活性药物成分市场收入的估计不到一半,表明适度集中。勃林格殷格翰、赛诺菲和拜耳等领导者追求垂直整合以确保供应,但也将多余产能许可给第三方,平滑资产利用率。投资倾斜于生物制剂、HPAPI和多肽生产线,所有这些都可抵御低成本亚洲供应。

战略差异化取决于制造技术。连续流反应器、数字孪生和基于AI的预测维护支撑改造场所如罗氏曼海姆诊断工厂超过30%的产量收益[SCiencedirect.com]。与此同时,BAM的IMPACTIVE项目等绿色化学试点显示机械化学如何削减溶剂足迹,满足监管机构和ESG导向投资者。

竞争也通过并购加剧。Fagron 2025年收购Euro OTC & Audor Pharma整合原材料分销并确保本地市场准入。新进入者专注于mRNA和细胞治疗API,但必须克服资本障碍、GMP培训短缺和即将出台的欧盟AI法案,该法案将为过程控制添加算法验证步骤。

德国活性药物成分(API)行业领导者

-

Teva Pharmaceutical Industries Ltd

-

Pfizer Inc.

-

Novartis AG

-

BASF SE

-

Merck KGaA

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年1月:Fagron Group完成对Euro OTC & Audor Pharma的收购,成为德国第二大原材料供应商

- 2024年6月:Wacker在哈雷落成1.1亿美元mRNA能力中心,每年疫苗生产能力8000万剂

德国活性药物成分(API)市场报告范围

活性药物成分(API)是任何产生其效果的药物的一部分。一些药物,如联合疗法,具有多种活性成分来治疗不同症状或以不同方式起作用。它们在研发和商业生产阶段使用高技术工业工艺生产。

德国活性药物成分(API)市场按商业模式(自产API和代工API)、合成类型(合成和生物技术)、药物类型(仿制药和品牌药)和应用(心脏病学、肿瘤学、肺科学、神经学、骨科、眼科和其他应用)进行细分。报告为上述细分市场提供价值(十亿美元)。

| 自产API |

| 代工/合同API |

| 合成API |

| 生物技术API |

| 小分子 |

| 大分子/生物制剂 |

| 高效价API |

| 中低效价API |

| 肿瘤学 |

| 心血管 |

| 感染性疾病 |

| 代谢紊乱 |

| 中枢神经系统与神经学 |

| 呼吸道 |

| 其他 |

| 制药及生物制药公司 |

| CDMO/CMO |

| CRO与学术界 |

| 按商业模式 | 自产API |

| 代工/合同API | |

| 按合成类型 | 合成API |

| 生物技术API | |

| 按分子大小 | 小分子 |

| 大分子/生物制剂 | |

| 按效价 | 高效价API |

| 中低效价API | |

| 按治疗领域 | 肿瘤学 |

| 心血管 | |

| 感染性疾病 | |

| 代谢紊乱 | |

| 中枢神经系统与神经学 | |

| 呼吸道 | |

| 其他 | |

| 按终端用户 | 制药及生物制药公司 |

| CDMO/CMO | |

| CRO与学术界 |

报告中回答的关键问题

德国活性药物成分市场的当前价值是多少?

该市场在2025年价值133.9亿美元,预计到2030年将达到193.2亿美元。

哪个细分市场增长最快?

肿瘤API以8.16%的复合年增长率领先,受扩大的癌症药物管线和优质定价推动。

自产生产的份额有多大?

自产业务占2024年收入的65.09%,因为公司优先考虑供应安全和知识产权保护。

为什么高效价API重要?

HPAPI由于密闭要求提供更高利润率和进入壁垒,以8.09%的复合年增长率扩张。

CDMO在德国发挥什么作用?

CDMO服务不断增长的外包需求,通过在欧盟客户附近提供专业化产能,实现7.92%的复合年增长率。

页面最后更新于: