中国糖尿病护理药物市场分析

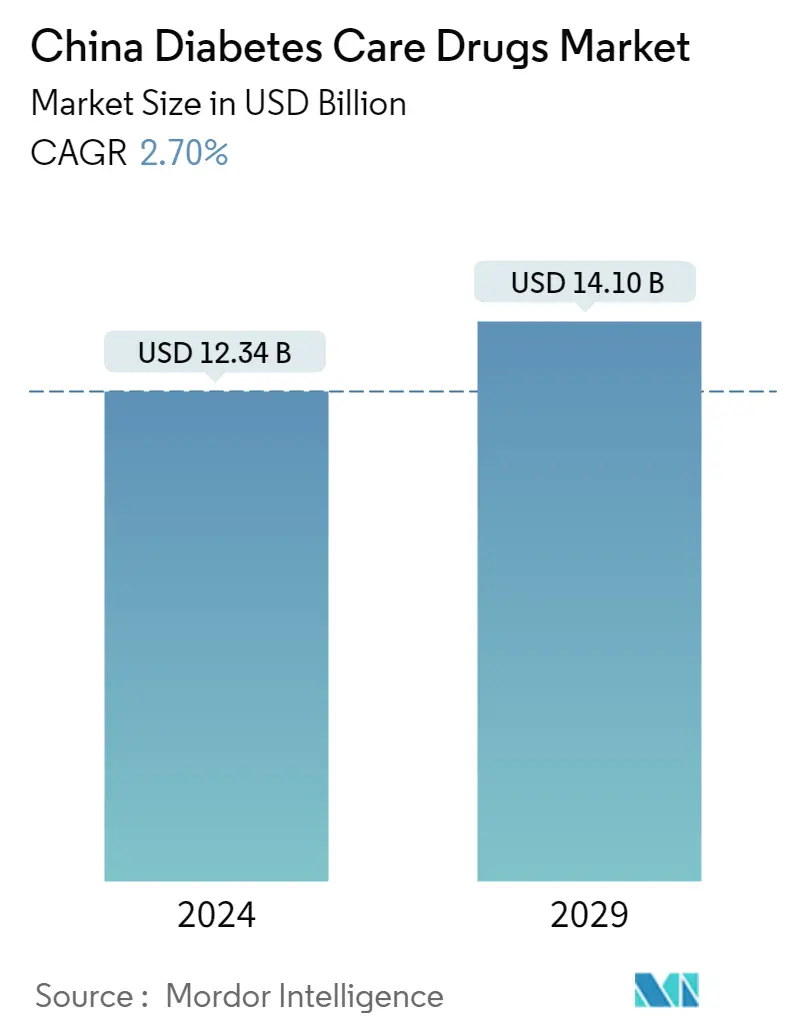

2024 年中国糖尿病护理药物市场规模估计为 123.4 亿美元,预计到 2029 年将达到 141.0 亿美元,在预测期间(2024-2029 年)以 2.70% 的复合年增长率增长。

根据世界卫生组织的数据,2020 年 1 月,中国有 20% 的糖尿病和糖尿病相关疾病患者死于 COVID-19 死亡。在中国,每十名 COVID-19 患者中就有一名患有糖尿病。糖尿病与严重疾病和死亡的风险增加有关。目前的研究表明,COVID-19 糖尿病患者需要有针对性的早期干预。根据北京大学(中国北京)的一项研究,重症监护病房 (ICU) 患者的糖尿病患病率比非 ICU 患者高约三倍。关于糖尿病患病率的各种研究有不同的结果。在隔离期间,约60%的糖尿病患者遇到食物或药品短缺,远高于非糖尿病患者。关于糖尿病患病率的各种研究有不同的结果。在隔离期间,约60%的糖尿病患者遇到食物或药品短缺,远高于非糖尿病患者。重要的是,报告药物短缺的受访者的 COVID-19 感染率高出 63%。

2021年,1型糖尿病患者将占中国糖尿病总人口的9.84%。由于生活方式和饮食习惯的原因,胰岛素使用者的血糖波动在中国很常见,而自我监测血糖无法充分反映血糖曲线,因为它只显示单个时间点的葡萄糖浓度。因此,中国对糖尿病药物的需求趋势已经注意到。在制药领域,胰岛素占有相当大的市场份额。全球约有 1 亿人使用胰岛素,包括所有 1 型糖尿病患者和 10% 至 25% 的 2 型糖尿病患者。胰岛素的生产非常复杂,市场上只有少数胰岛素制造商。因此,这些公司之间存在着巨大的竞争,这些公司总是寻求通过提供最高质量的胰岛素来满足患者的要求。

中国糖尿病护理药物市场趋势

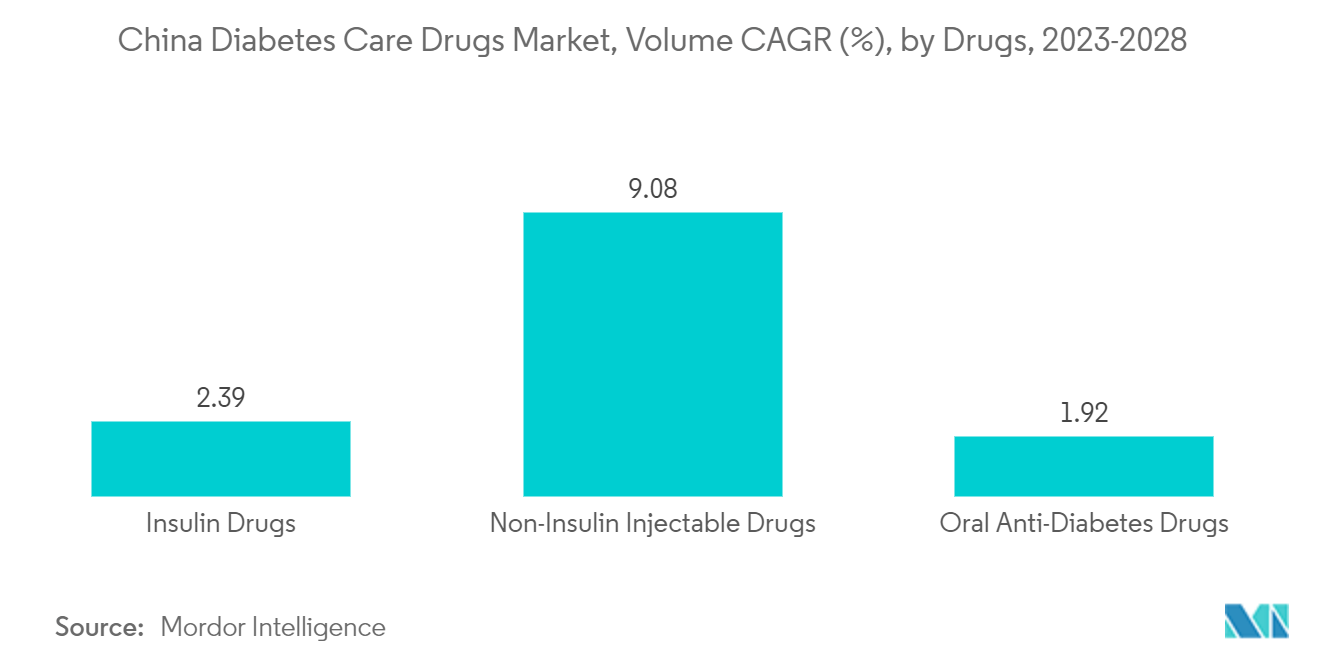

口服抗糖尿病药物细分市场在本年度中国糖尿病护理药物市场中占有最高的市场份额

口服抗糖尿病药物细分市场在今年中国糖尿病护理药物市场中占有最高的市场份额。预计在预测期内的复合年增长率约为 3.1%。

口服抗糖尿病药物在国际上可用,建议在需要升级 2 型糖尿病治疗和生活方式管理时使用。口服药物通常是用于治疗 2 型糖尿病的第一种药物,因为它们具有广泛的疗效、安全性和作用机制。抗糖尿病药物帮助糖尿病患者控制病情并降低糖尿病并发症的风险。糖尿病患者可能需要终生服用抗糖尿病药物,以控制血糖水平,避免低血糖和高血糖。口服抗糖尿病药具有易于管理、成本低等优点,因此成为胰岛素的有吸引力的替代品,具有更好的接受度,从而提高了对治疗的依从性。

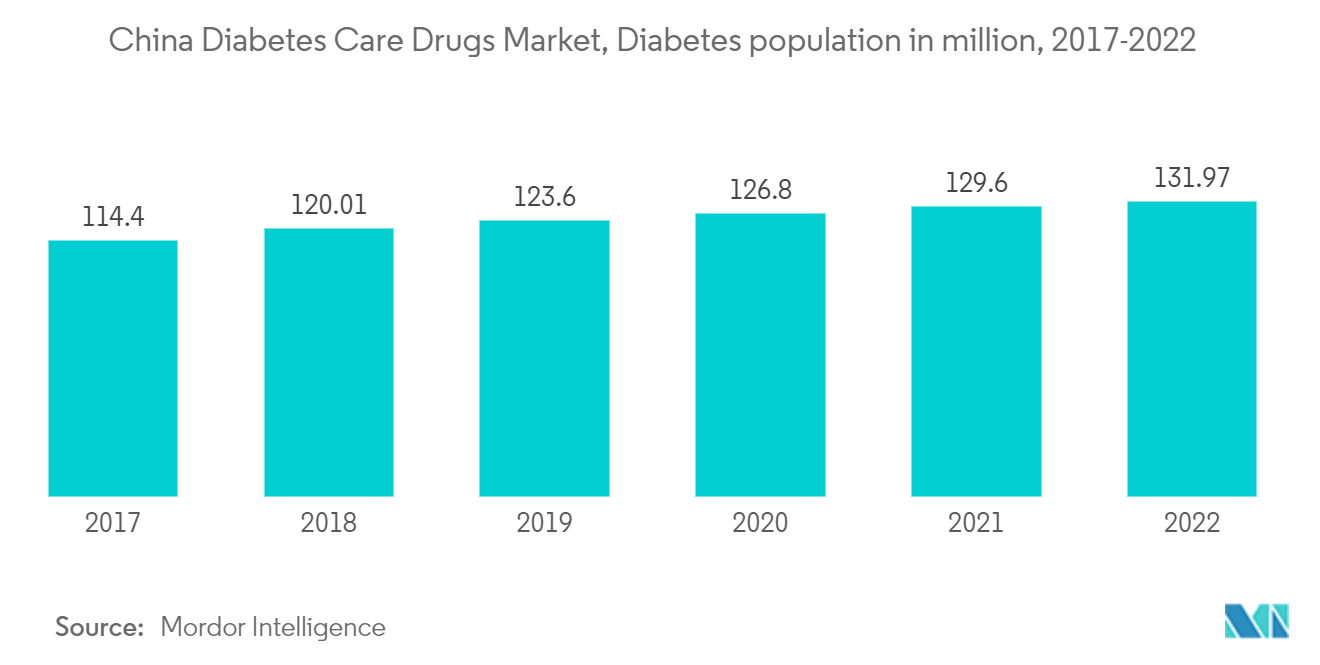

近年来,中国糖尿病的患病率出现了惊人的增长。糖尿病患者需要全天进行多次校正以维持名义血糖水平,例如口服抗糖尿病药物或通过监测血糖水平摄入额外的碳水化合物。新诊断的 1 型和 2 型糖尿病病例的比率有所增加。糖尿病患者的发病率和患病率以及医疗保健支出的迅速增加表明糖尿病药物的使用量正在增加。

中国是世界上糖尿病患者人数最多的国家,随着中国快速城市化进程的加快,糖尿病患者人数还在继续增长。中国卫生部建立了国家级示范区网络,开展慢性病健康促进、检测和控制试点项目。各地方政府部门与国家官员负责全面协调。初级保健提供者通过适当的饮食改变、控制烟草使用和身体活动来促进健康状况的教育和自我管理,这些都有利于糖尿病的控制。

作为一项长期战略,中国正在通过学术医疗中心(AMC)和提供有效初级保健的医院,努力促进健康、检测和控制糖尿病。AMC通常人满为患,患者病情简单,而初级保健系统缺乏基本的医疗基础设施和不合格的劳动力。国务院通过推行分级医疗体系来鼓励医疗体系整合,这一政策旨在吸引更多患者在前往AMC之前到基层医疗中心就诊。

由于上述因素,市场可能会继续增长。

在预测期内,胰高血糖素样肽-1受体激动剂细分市场预计将见证中国糖尿病护理药物市场的最高复合年增长率

在预测期内,胰高血糖素样肽-1受体激动剂细分市场预计将在中国糖尿病护理药物市场中实现约5.2%的最高复合年增长率。

胰高血糖素样肽-1受体激动剂(GLP-1RAs)是一类用于治疗2型糖尿病的药物,一些药物也被批准用于治疗肥胖症。与较旧的胰岛素促分泌剂(如磺脲类药物或格列奈类药物)相比,这类药物的优点之一是它们引起低血糖的风险较低。除了是重要的降糖剂外,GLP-1RA还具有显着的抗炎和肺保护作用,并对肠道微生物的组成产生有利影响。

它们可以安全地与除维格列汀以外的所有其他降糖疗法一起使用。度拉糖肽 (Trulicity) 是一种每周一次的皮下注射 GLP1RA,可降低 HbA1c,并具有额外的减肥和心肾保护益处。度拉糖肽治疗可使许多患者在没有胰岛素和/或磺脲类药物的情况下达到并维持目标 HbA1c,从而消除相关的低血糖风险。GLP1RAs可显著减轻体重,当心力衰竭或肾脏疾病以外的脑血管疾病占主导地位时,建议使用GLP1RAs,而不是SLGT2抑制剂。

国务院和中共中央批准的健康中国2030规划将糖尿病、癌症、高血压和心血管疾病列为四大非传染性疾病,以控制流行,降低早逝概率。中央政府启动了2017-2025年非传染性疾病控制计划,其中包括到2025年将糖尿病患者的定期监测和自我管理率从50%提高到70%。预计这些因素将推动市场增长。

中国糖尿病护理药物行业概况

中国糖尿病护理药物市场适度分散,主要制造商,即礼来、赛诺菲、诺和诺德、阿斯利康和其他仿制药公司,在该地区占有一席之地。口服药物市场,如磺酰脲类药物和格列奈类药物,由更多的仿制药参与者组成。参与者之间的竞争激烈程度很高,因为每个参与者都在努力开发新药并以具有竞争力的价格提供它们。此外,参与者正在开拓新市场以增加市场份额,尤其是在需求高于供应的新兴经济体。

中国糖尿病护理药物市场领导者

Eli Lilly

Boehringer Ingelheim

Astrazeneca

Sanofi

Novo Nordisk

- *免责声明:主要玩家排序不分先后

中国糖尿病护理药物市场新闻

- 2023 年 4 月:国家医疗保障局宣布,中国糖尿病患者现在可以获得高质量、更实惠的胰岛素产品,因为该国的胰岛素产品批量采购计划导致平均降价 48%。据估计,集中采购每年可节省90亿元人民币(约合13.1亿美元)的糖尿病相关卫生支出。

- 2022年10月:华医药宣布,公司自主研发的首创葡萄糖激酶激活剂华唐宁(多扎格列艾汀片,HMS5552)新药上市申请(NDA)获得国家药品监督管理局(NMPA)正式批准。它用作初治2型糖尿病患者的单一疗法,或与二甲双胍联合治疗二甲双胍耐受的2型糖尿病以控制血糖水平。

中国糖尿病护理药物行业细分

糖尿病药物用于通过降低血液中的葡萄糖水平来控制糖尿病。中国糖尿病护理药物市场分为药物(胰岛素(基础或长效胰岛素、推注或速效胰岛素、传统人胰岛素和生物类似药胰岛素)、口服抗糖尿病药物(双胍类、α-葡萄糖苷酶抑制剂、多巴胺 D2 受体激动剂、SGLT-2 抑制剂、DPP-4 抑制剂、磺酰脲类药物和格列奈类药物)、非胰岛素注射药物(GLP-1 受体激动剂和胰岛淀粉样蛋白类似物)和联合药物(胰岛素组合和口服组合))。 该报告提供了上述细分市场的价值(以百万美元为单位)和数量(以百万单位为单位)。

| 基础胰岛素或长效胰岛素 | 来得时(甘精胰岛素) |

| Levemir(地特胰岛素) | |

| Toujeo(甘精胰岛素) | |

| Tresiba(德谷胰岛素) | |

| Basaglar(甘精胰岛素) | |

| 追加胰岛素或速效胰岛素 | NovoRapid/Novolog(门冬胰岛素) |

| Humalog(赖脯胰岛素) | |

| Apidra(谷赖胰岛素) | |

| 传统人类胰岛素 | 诺和灵/Actrapid/Insulatard |

| 优泌林 | |

| 人类 | |

| 生物仿制药胰岛素 | 甘精胰岛素生物仿制药 |

| 人类胰岛素生物仿制药 |

| 双胍类 | 二甲双胍 |

| α-葡萄糖苷酶抑制剂 | α-葡萄糖苷酶抑制剂 |

| 多巴胺 D2 受体激动剂 | 溴隐亭 |

| SGLT-2 抑制剂 | Invokana(卡格列净) |

| Jardiance(恩格列净) | |

| Farxiga/Forxiga(达格列净) | |

| Suglat(伊格列净) | |

| DPP-4 抑制剂 | 沙格列汀(Onglyza) |

| Tradjenta(利格列汀) | |

| Vipidia/Nesina(阿格列汀) | |

| Galvus(维格列汀) | |

| 磺酰脲类 | 磺酰脲类 |

| 格列奈类 | 格列奈类 |

| GLP-1 受体激动剂 | Victoza(利拉鲁肽) |

| Byetta(艾塞那肽) | |

| Bydureon(艾塞那肽) | |

| Trulicity(度拉糖肽) | |

| 利西拉来 (利时来) | |

| 胰淀素类似物 | Symlin(普兰林肽) |

| 胰岛素组合 | NovoMix(双相门冬胰岛素) |

| Ryzodeg(德谷胰岛素和门冬胰岛素) | |

| Xultophy(德谷胰岛素和利拉鲁肽) | |

| 口服组合 | Janumet(西他列汀和二甲双胍) |

| 胰岛素 | 基础胰岛素或长效胰岛素 | 来得时(甘精胰岛素) |

| Levemir(地特胰岛素) | ||

| Toujeo(甘精胰岛素) | ||

| Tresiba(德谷胰岛素) | ||

| Basaglar(甘精胰岛素) | ||

| 追加胰岛素或速效胰岛素 | NovoRapid/Novolog(门冬胰岛素) | |

| Humalog(赖脯胰岛素) | ||

| Apidra(谷赖胰岛素) | ||

| 传统人类胰岛素 | 诺和灵/Actrapid/Insulatard | |

| 优泌林 | ||

| 人类 | ||

| 生物仿制药胰岛素 | 甘精胰岛素生物仿制药 | |

| 人类胰岛素生物仿制药 | ||

| 口服抗糖尿病药物 | 双胍类 | 二甲双胍 |

| α-葡萄糖苷酶抑制剂 | α-葡萄糖苷酶抑制剂 | |

| 多巴胺 D2 受体激动剂 | 溴隐亭 | |

| SGLT-2 抑制剂 | Invokana(卡格列净) | |

| Jardiance(恩格列净) | ||

| Farxiga/Forxiga(达格列净) | ||

| Suglat(伊格列净) | ||

| DPP-4 抑制剂 | 沙格列汀(Onglyza) | |

| Tradjenta(利格列汀) | ||

| Vipidia/Nesina(阿格列汀) | ||

| Galvus(维格列汀) | ||

| 磺酰脲类 | 磺酰脲类 | |

| 格列奈类 | 格列奈类 | |

| 非胰岛素注射药物 | GLP-1 受体激动剂 | Victoza(利拉鲁肽) |

| Byetta(艾塞那肽) | ||

| Bydureon(艾塞那肽) | ||

| Trulicity(度拉糖肽) | ||

| 利西拉来 (利时来) | ||

| 胰淀素类似物 | Symlin(普兰林肽) | |

| 联合用药 | 胰岛素组合 | NovoMix(双相门冬胰岛素) |

| Ryzodeg(德谷胰岛素和门冬胰岛素) | ||

| Xultophy(德谷胰岛素和利拉鲁肽) | ||

| 口服组合 | Janumet(西他列汀和二甲双胍) | |

中国糖尿病护理药物市场研究常见问题

中国糖尿病护理药物市场有多大?

预计 2024 年中国糖尿病护理药物市场规模将达到 123.4 亿美元,并以 2.70% 的复合年增长率增长,到 2029 年将达到 141.0 亿美元。

目前中国糖尿病护理药物市场规模是多少?

2024年,中国糖尿病护理药物市场规模有望达到123.4亿美元。

谁是中国糖尿病护理药物市场的主要参与者?

Eli Lilly、Boehringer Ingelheim、Astrazeneca、Sanofi、Novo Nordisk 是在中国糖尿病护理药物市场运营的主要公司。

中国糖尿病护理药物市场涵盖哪些年份,2023 年的市场规模是多少?

2023年,中国糖尿病护理药物市场规模估计为120.2亿美元。该报告涵盖了中国糖尿病护理药物市场的历史市场规模:2018 年、2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了中国糖尿病护理药物市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

页面最后更新于:

中国糖尿病护理药物行业报告

2024年中国糖尿病护理药物市场份额、规模和收入增长率的统计数据,由Mordor Intelligence™ Industry Reports创建。中国糖尿病护理药物分析包括到2029年的市场预测和历史概述。获取此行业分析的样本,作为免费报告PDF下载。