澳大利亚医院用品市场规模和份额

澳大利亚医院用品市场分析 - 魔多情报

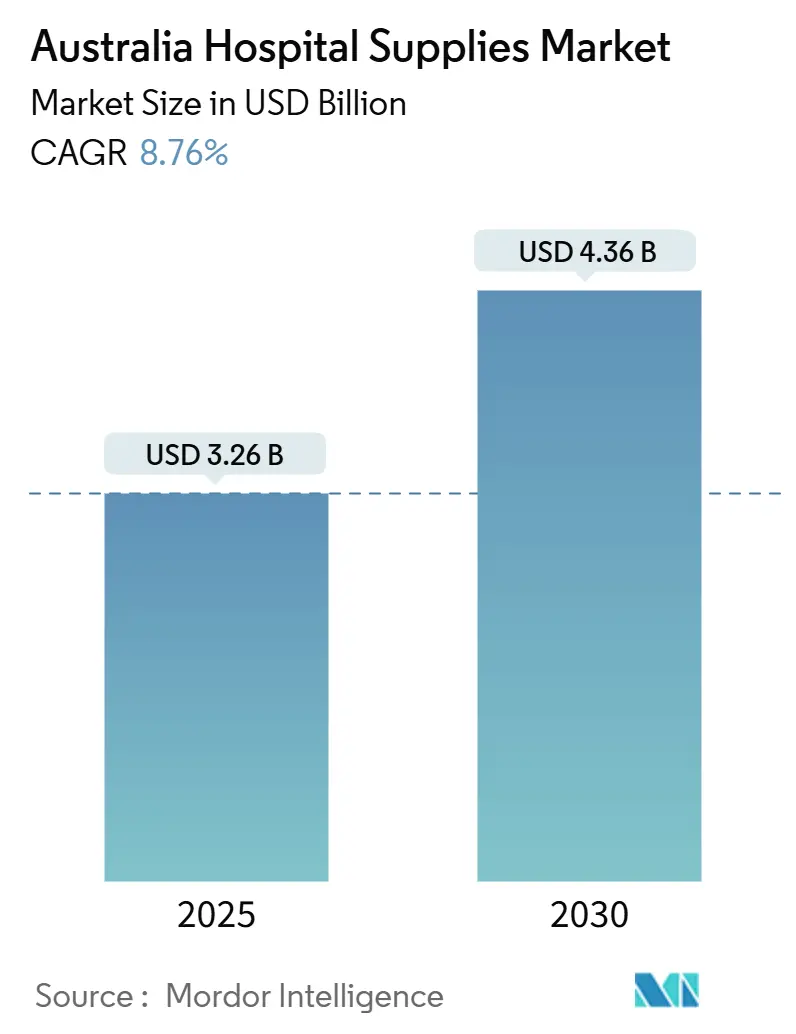

澳大利亚医院用品市场规模预计在2025年为32.6亿美元,预计到2030年达到43.6亿美元,在预测期间(2025-2030)的复合年增长率为8.76%。

人口快速老龄化、慢性疾病入院激增以及全国向微创和日间手术模式的转变,正在提升一次性用品、诊断试剂盒和高通量灭菌设备的基线需求。更严格的感染控制规定,以治疗用品管理局新推出的唯一设备标识框架为例,正引导采购向可追溯、一次性和可重复处理的产品转向,这些产品能够证明可验证的质量。州政府和联邦政府对医院基础设施的资本支出增加,推动了手术室设备和智能监控系统的订单,而地区劳动力短缺促使大量采购移动辅助设备,支持更快的患者周转。从竞争角度来看,拥有内部研发和本地服务能力的全球品牌现在强调基于价值的合同,将产品性能与患者并发症的可测量减少相关联

关键报告要点

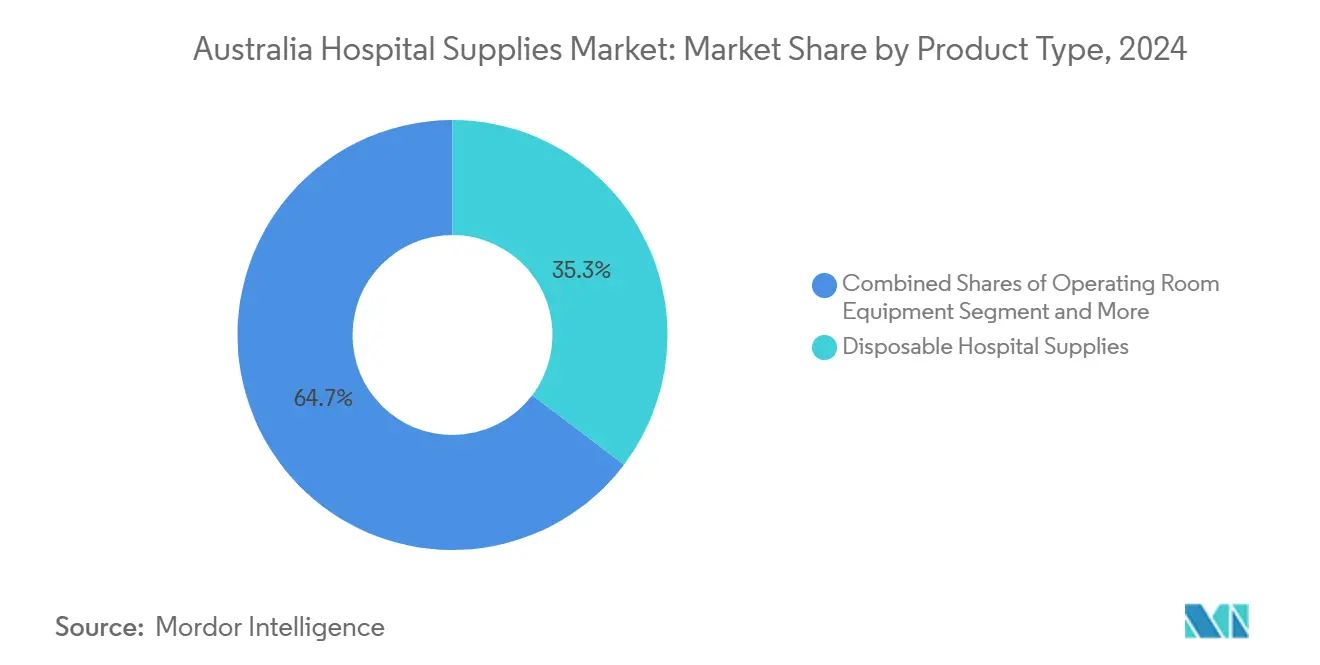

- 按产品类型,一次性用品在2024年以35.32%的份额领先澳大利亚医院用品市场;灭菌和消毒设备预计到2030年将以9.63%的复合年增长率增长,超过所有其他类别。

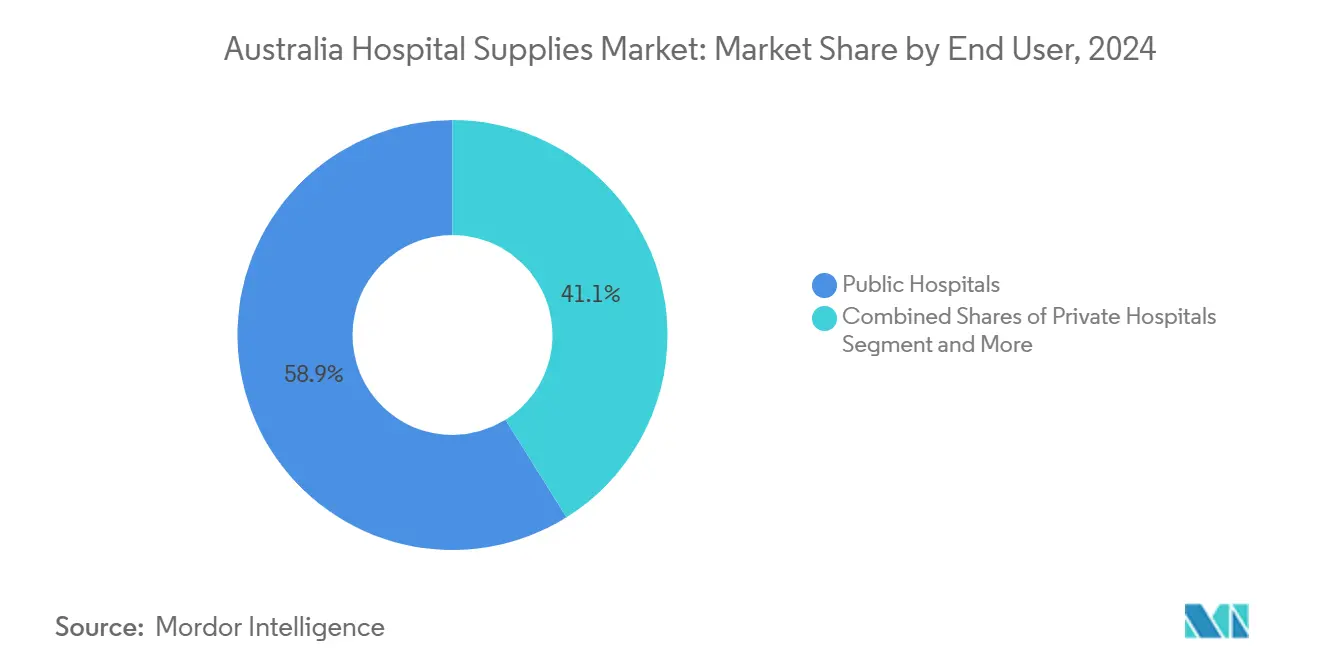

- 按最终用户,公立医院在2024年持有58.91%的澳大利亚医院用品市场份额,而私立医院和日间手术中心记录了最高的预计复合年增长率,到2030年达到10.12%。

澳大利亚医院用品市场趋势和洞察

驱动因素影响分析

| 驱动因素 影响分析 | (~) % 对复合年增长率预测的影响 | 地理 相关性 | 影响 时间线 |

|---|---|---|---|

| 人口老龄化和慢性疾病入院提升基线供应需求 | +2.10% | 全国;大都市重点 | 长期(≥4年) |

| 联邦和州医疗保健基础设施资本支出不断增加 | +1.80% | 新南威尔士州、维多利亚州 | 中期(2-4年) |

| 手术程序量激增--特别是微创和日间手术 | +1.50% | 主要城市枢纽 | 中期(2-4年) |

| 多重耐药感染上升推动对先进灭菌解决方案的需求 | +1.00% | 高密度急性护理中心 | 长期(≥4年) |

| 向数字化患者监护转变增加对联网检查设备的需求 | +1.20% | 全国 | 中期(2-4年) |

| 监管合规推动增长 | +1.40% | 全国 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

人口老龄化和慢性疾病入院上升提升基线供应需求

澳大利亚65岁及以上急诊科就诊人次预计到2050年将比2010年水平激增574%,大幅增加诊断耗材和患者监护套件的使用。[1]Mark Burkett, "Projected Growth in Emergency Presentations Among Older Australians," Emergency Medicine Australasia, onlinelibrary.wiley.com痴呆患者已经表现出更高的院内并发症发生率,推动了专业压疮敷料、防跌倒垫和创新移动辅助设备的销售。65岁以上居家护理接受者的计划外住院率达到39.8%,凸显了即使社区项目规模扩大,对急性护理环境的持续依赖。因此,澳大利亚医院用品市场看到了感染控制一次性用品和先进伤口护理产品组合的持续订单,这些产品降低了并发症风险。采购政策现在常规性地将跌倒传感器、低气压损失床垫和快速败血症筛查试纸作为集成安全包捆绑,吸引过度紧张的临床团队。

联邦和州医疗保健基础设施资本支出不断增加

2024-25年联邦预算为优先州的医院扩建和设备现代化拨款202亿澳元(132亿美元)。[2]"Hospital Resources 2025 Budget Measures," Australian Government Budget Papers, budget.gov.au结合新南威尔士州和维多利亚州的共同资助,该项目引导对手术机器人、4K内窥镜塔和模块化CSSD(中央无菌服务部)套件的新需求。资本补助金规定可证明的生命周期成本节约,激励供应商提供节能高压灭菌器和符合绿色医院要求的物联网资产跟踪标签。澳大利亚医院用品市场因此受益于锁定基线量并为增量升级铺路的多年框架协议。

手术程序量激增--特别是微创和日间手术

澳大利亚的门诊手术现在占白内障手术的90%以上和疝气修复的75%,与经合组织同行相似。[3]"Day Surgery Trends in OECD Countries," Organisation for Economic Co-operation and Development, oecd.org住院时间缩短使库存转向预包装一次性套件、一次性腹腔镜端口和适合日间手术室周期的紧凑灭菌托盘。飞利浦报告其LumiGuide系统将手术时间缩短37%并消除X射线暴露,促使医院投资光导航耗材和一次性传感器阵列。由于机器人平台平均每套安装成本440万美元,集团采购组织越来越多地谈判捆绑耗材合同以抵消资本成本,加深了澳大利亚医院用品市场的供应商锁定。

多重耐药感染上升推动对先进灭菌解决方案的需求

三级ICU中与疫情相关的碳青霉烯耐药菌报告导致感染控制委员会要求低温等离子灭菌器、微量元素消毒指示剂和抗菌器械托盘。供应商将智能高压灭菌器与云分析配对,提供预测性维护和符合审计要求的周期日志,帮助医院满足AS/NZS 4187合规要求并降低再处理失败率。

限制因素影响分析

| 限制因素 | (~) % 对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 居家护理服务的出现 | -1.20% | 全国;在大都市地区影响更大 | 中期(2-4年) |

| 澳大利亚对中小企业(SME)严格监管框架 | -0.90% | 全国 | 短期(≤2年) |

| 可持续发展法规逐步淘汰一次性塑料 | -0.70% | 全国;在有活跃废物征收计划的州影响更强 | 中期(2-4年) |

| 集团采购组织采购能力增强压缩利润率 | -0.60% | 全国;在新南威尔士州和维多利亚州公立医院集群最为明显 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

居家护理服务的出现

政府资助的居家护理项目入院人数在2017-18财年和2023-24财年间增长32%,新增102,000个名额。[4]"National Unique Device Identification System," Therapeutic Goods Administration, tga.gov.au这种转变从病房中分流了低急性度病例,抑制了基本亚麻包和非关键一次性用品的增长。然而,随着临床医生远程支持患者,对便携式输液泵、远程生命体征监护仪和负压伤口治疗敷料的需求攀升。供应商正在重新设计包装为消费者友好格式并建立最后一公里物流合作伙伴关系,确保澳大利亚医院用品市场即使在护理迁移到家庭时也能继续获取价值。

澳大利亚对中小企业(SME)严格监管框架

遵守新的医疗器械警戒计划要求制造商维护市场后事故数据库和现场安全纠正行动计划。对于质量管理基础设施有限的中小企业,成本上升,产品组合缩小,澳大利亚产品上市延迟。医院通过合并供应商名单来回应,偏向具有经过验证审计准备的公司。虽然安全收益是明显的,但澳大利亚医院用品市场面临近期产品种类限制,直到较小参与者适应或寻求合作策略。

细分分析

按产品类型:一次性用品保持核心地位,灭菌设备加速发展

一次性用品,从手术手套到隔离衣,在2024年产生了澳大利亚医院用品市场规模的最大份额,占35.32%。急诊室的高周转率和多重耐药菌的上升警报推动了无菌铺单、利器容器和一次性手术包的大批量订单。国家指导原则规定许多侵入性配件必须单一患者使用,继续提升单位使用量。供应商通过低过敏性材料和可生物降解聚合物进行差异化,这些材料符合医院可持续发展承诺和废物征收上限。私人采购集团现在坚持端到端碳披露,奖励能够量化较低焚烧排放的公司。

灭菌和消毒设备是增长最快的产品线,以9.63%的复合年增长率推进,远超澳大利亚医院用品市场的其他类别。CSSD正在用低温过氧化氢等离子体设备替换传统蒸汽灭菌器,保护精密光学器件和电池集成关节镜手机。智能高压灭菌器将循环参数记录到云仪表板,实现预测性维护和UDI关联负载可追溯性。地区设施--特别是昆士兰州沿海地带--投资紧凑型台式灭菌器支持外展诊所。跨国供应商捆绑耗材指示试纸和RFID负载标签以锁定经常性收入,提升澳大利亚医院用品市场灭菌输入的整体规模。

患者检查设备,包括数字听诊器和平板集成耳镜,随着床旁护理文档的增加而获得越来越大的份额。移动辅助和运输设备受益于国家残疾保险计划对功能损伤辅助设备的支持,从助行器扩展到减少手动搬运伤害的电动转移升降机。"其他类型"集群包括带有集成传感器的智能医院床和抗菌隐私帘,表明澳大利亚医院用品行业感染控制基础设施的复杂性不断升级。

备注: 所有单独细分市场的细分份额在购买报告时提供

按最终用户:公立医院主导,私立机构势头增强

公立医院在2024年控制了58.91%的总需求,因为拥有全国约三分之二的床位和90%的急诊就诊。采购当局越来越多地采用集体招标模式,授予涵盖一次性用品、诊断试剂和CSSD耗材的多年合同。州供应机构嵌入社会采购条款,促使供应商在可行的情况下从国内采购原材料。成本控制需求加深了对闭环库存系统的兴趣,这些系统在程序级别跟踪SKU消耗,将数据输入基于活动的资助计算。

私立医院和日间手术中心是增长最快的客户群,预计到2030年将实现10.12%的复合年增长率。尽管疫情期间利润压缩,但在2024财年入院人数恢复到4%的增长,受选择性手术等待名单转移和保险公司激励推动。机构突出较短等待时间和酒店式便利设施,刺激对优质一次性用品的投资,如无乳胶手术衣系列和彩色编码套管针套件。敏捷采购偏向能够保证次日补货和复杂骨科借用器械的供应商,帮助他们在澳大利亚医院用品市场中开拓战略利基。专科诊所和康复中心扩大机器人辅助物理治疗辅助设备的使用,吸引寻求急性期后功能康复项目的老龄化群体。

备注: 所有单独细分市场的细分份额在购买报告时提供

地理分析

新南威尔士州(NSW)和维多利亚州拥有最重要的三级和四级医院集群,在2024年共同占据澳大利亚医院用品市场需求的重要份额。西悉尼和墨尔本北部的综合护理试点强调跨环境供应可见性,鼓励供应商在一次性用品之外提供可互操作的跟踪软件。高城市密度集中了多重耐药菌爆发,培养了一次性喉镜和杀菌表面湿巾的高于平均采购率。

地区和偏远管辖区面临物流挑战,推动了保质期长的库存的人均采购增加。北领地和西澳大利亚州部分地区储备热稳定静脉输液和太阳能疫苗冰箱,缓解季节性道路封闭造成的长交期。偏远地区卫生团计划下的政府货运补贴确保供应平等,加强了澳大利亚医院用品市场这些区域需求的可预测性。远程医疗扩张结合卫星宽带和临床医生指导的家庭诊断套件,进一步多样化供应模式,将某些SKU直接移动到患者而不是地区医院。

昆士兰州记录最快增长,得益于阳光海岸的加速人口增长和大型资本项目,如阳光海岸大学医院18亿澳元(12亿美元)扩建。激增容量规划优先考虑配备快速连接气体出口和便携式CSSD舱的模块化手术室建设。西澳大利亚州投资高急性度急诊科为采矿区提供服务,推动快速血气分析仪和坚固患者运输担架的采购。在所有州,医学科学共同投资计划和供应链多元化政策培养无菌包和复杂电外科尖端的国内制造,缓解对货运波动的暴露并增强澳大利亚医院用品市场的长期韧性。

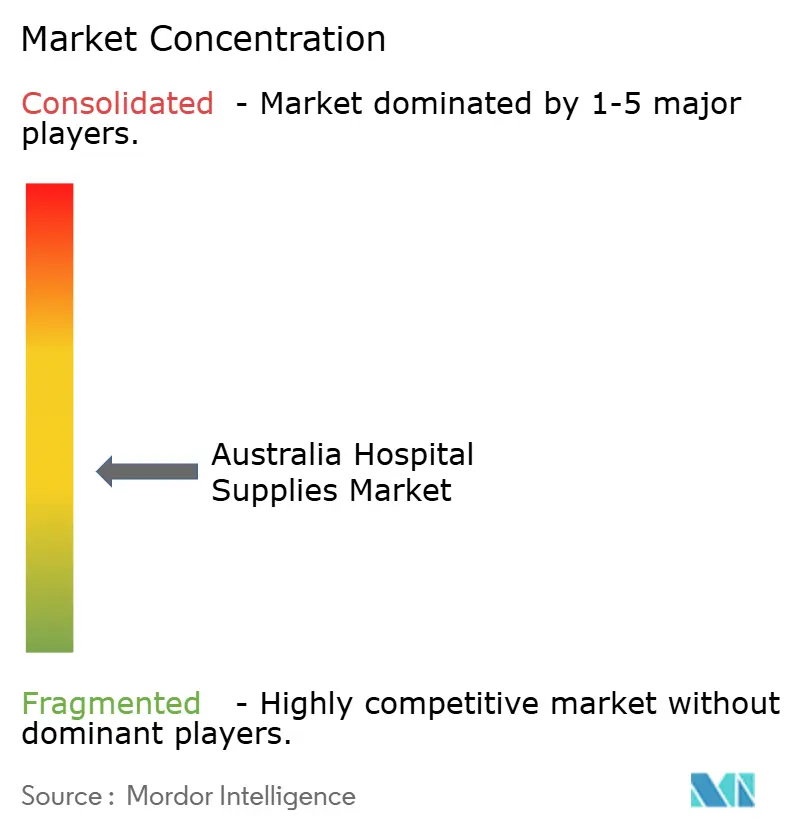

竞争格局

竞争格局

竞争适中,前五大供应商控制了澳大利亚医院用品市场收入的估计主要份额。强生、美敦力和飞利浦等全球企业集团利用多国监管档案和规模效应,但保持本地技术支持中心以符合TGA可服务性要求。本地制造商专门从事利基灭菌配件和定制手术包,经常与医院临床医生合作共同设计满足澳大利亚标准AS/NZS 4187合规周期的新产品迭代。

供应商和医疗服务网络之间的战略联盟培养共享节约模式,供应商以减少前期成本提供资本设备,以换取长期耗材承诺。强生2025年收购Shockwave Medical将血管内碎石设备引入其心血管束,扩大了医院整体平台合同的机会,整合采购线。飞利浦使用LumiGuide试点部署的数据谈判基于结果的协议,将付款水平与辐射暴露和手术时间的可测量减少相关联,在澳大利亚医院用品市场的技术密集型细分市场中实现差异化。

白空间增长领域包括可生物降解器械包装、与电子病历集成的闭环灭菌指示剂,以及能够自动微转以防止压疮的智能床。投资于本地相关研发的供应商,如为热带北部地区量身定制的防潮包装,在澳大利亚医院用品行业的所有层级获得州采购小组的优先准入。

澳大利亚医院用品行业领导者

-

贝朗医疗股份公司

-

碧迪公司

-

嘉德纳健康公司

-

瑞思迈公司

-

3M

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年5月:澳大利亚政府公布了扩建新南威尔士州德鲁特山医院的初步计划,作为对布莱克敦和德鲁特山医院升级的1.2亿澳元(7700万美元)投资的一部分。这一举措旨在在两个设施中增加60张额外床位,标志着澳大利亚医院用品市场的重大发展,反映了增强医疗保健基础设施和容量的持续努力。

- 2025年5月:强生以131亿美元收购Shockwave Medical,扩展其治疗心脏病钙化斑块的血管内碎石设备组合,加强其在澳大利亚医院用品市场心血管细分市场的地位

- 2025年4月:治疗用品管理局实施唯一设备标识(UDI)监管框架,要求制造商获得UDI-设备标识符并在标签和包装中包含UDI,增强澳大利亚市场的设备识别和可追溯性

- 2024年8月:澳大利亚首都领地(ACT)政府宣布CPB承包商和Multiplex建筑为澳大利亚ACT布鲁斯北侧医院项目的入围候选人,该项目超过十亿美元。

- 2024年7月:南澳大利亚(SA)政府对莫德伯里医院1.17亿澳元(7884万美元)的扩建代表了澳大利亚医院用品市场的关键发展。这一举措旨在增强阿德莱德东北郊区的医疗保健服务。它包括建立新的癌症中心和增加心理健康床位。

澳大利亚医院用品市场报告范围

根据报告范围,医院用品被定义为用于提供护理的产品或设备,特别是在医院中,可能涵盖从炉具到手术敷料的广泛范围。医院医疗设备和用品包括在医院和医疗保健机构中使用的各种设备、工具、器械和医疗耗材。

| 患者检查设备 |

| 手术室设备 |

| 移动辅助和运输设备 |

| 灭菌和消毒设备 |

| 一次性医院用品 |

| 其他类型 |

| 公立医院 |

| 私立医院和日间手术中心 |

| 专科诊所和康复中心 |

| 按产品类型 | 患者检查设备 |

| 手术室设备 | |

| 移动辅助和运输设备 | |

| 灭菌和消毒设备 | |

| 一次性医院用品 | |

| 其他类型 | |

| 按最终用户 | 公立医院 |

| 私立医院和日间手术中心 | |

| 专科诊所和康复中心 |

报告中回答的关键问题

澳大利亚医院用品市场的当前规模是多少?

市场在2025年价值32.6亿美元,预计到2030年达到43.6亿美元,复合年增长率为8.8%。

哪个产品类别占据最大市场份额?

一次性用品以35.32%的澳大利亚医院用品市场份额领先,反映了持续的感染控制优先级。

为什么灭菌设备增长如此迅速?

更严格的感染控制指导原则和对重新处理精密微创器械的需求正推动该细分市场9.6%的复合年增长率。

哪个最终用户细分市场扩张最快?

私立医院和日间手术中心,在较短等待时间和专业护理的支持下,预计到2030年每年增长10.12%。

页面最后更新于: