Phân tích thị trường nội thất Việt Nam

Quy mô Thị trường Nội thất Việt Nam ước tính đạt 1,47 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,92 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,33% trong giai đoạn dự báo (2024-2029).

Thị trường nội thất tại Việt Nam tăng trưởng ổn định trong những năm gần đây. Khối lượng xuất khẩu đồ nội thất do Việt Nam sản xuất ngày càng tăng, vượt qua các nước như Đức và Ba Lan. Theo một hiệp hội ngành, nước này đã trở thành nước xuất khẩu đồ nội thất lớn thứ hai và nhà sản xuất đồ nội thất lớn thứ sáu.

Các yếu tố như thuế quan thấp hơn, môi trường giao dịch dễ dàng, hậu cần vận chuyển thuận tiện và nguồn nguyên liệu đa dạng để sản xuất đồ nội thất khiến Việt Nam trở thành trung tâm sản xuất đồ nội thất sắp tới. Đồ nội thất của Việt Nam được xuất khẩu tới hơn 120 quốc gia, trong đó thị trường chính là Hoa Kỳ, Anh, Canada, Úc và Nhật Bản.

Người tiêu dùng Việt Nam sử dụng các sản phẩm nội thất rất đa dạng, trong đó đồ nội thất bằng gỗ là phổ biến nhất. Ngành nội thất trong nhà và ngoài trời của Việt Nam tiếp tục phát triển mạnh mẽ và dự kiến sẽ giữ nguyên trong những năm tới.

Sau một giai đoạn phát triển và hoàn thiện, ngành chế biến gỗ Việt Nam đã xây dựng được nền tảng vững chắc về năng lực sản xuất và đổi mới công nghệ, máy móc. Điều này sẽ giúp từng bước nâng cao năng lực quản trị kinh doanh, tìm hiểu tiêu chuẩn sản phẩm, cải tiến mẫu mã, sản xuất linh hoạt theo yêu cầu của khách hàng.

Các doanh nghiệp trong nước đang tập trung xuất khẩu, điều này có thể mở ra cơ hội cho các nhà thiết kế nội thất trong trung và dài hạn. Việt Nam đang trở thành trung tâm sản xuất đồ nội thất không chỉ cho nguồn cung ứng sản xuất trong nước mà còn là lựa chọn đáng tin cậy để sản xuất quốc tế cho các công ty nước ngoài. Số lượng các công ty đầu tư trực tiếp nước ngoài (FDI) đang tăng lên hàng năm, thúc đẩy quy mô trung bình lớn hơn về doanh thu và lực lượng lao động.

Xu hướng thị trường nội thất Việt Nam

Nội thất phòng ngủ đang dẫn dắt thị trường

- Nội thất phòng ngủ bao gồm giường, bàn cạnh giường ngủ, tủ ngăn kéo, kệ treo tường, giường trẻ em, v.v. Động lực chính thúc đẩy sự tăng trưởng của thị trường là mức sống ngày càng cao, dẫn đến việc giới thiệu các sản phẩm cao cấp ngày càng nhiều. Với sự gia tăng thu nhập khả dụng, khả năng chi tiêu và chi tiêu của người tiêu dùng cho hàng hóa và dịch vụ xa xỉ ngày càng tăng.

- Hơn nữa, nhu cầu về đồ nội thất phòng ngủ bằng gỗ đang tăng theo cấp số nhân trên toàn cầu vì gỗ bền hơn, chắc chắn và đáng tin cậy hơn. Vì Việt Nam là một trong những nước sản xuất đồ nội thất bằng gỗ lớn nhất nên nhu cầu về nội thất phòng ngủ bằng gỗ ngày càng tăng. Việt Nam là một trong những thị trường cung cấp đồ gỗ nội thất lớn nhất cho Hoa Kỳ. Theo Ủy ban Thương mại Quốc tế Hoa Kỳ, nhập khẩu đồ nội thất bằng gỗ của Hoa Kỳ năm 2022 đạt 21,8 tỷ USD. Việt Nam là thị trường cung cấp đồ nội thất bằng gỗ lớn nhất của Mỹ với thị phần 36,4%.

- Tăng trưởng kinh tế, thu nhập hộ gia đình cá nhân tăng và số lượng nhà ở độc lập ngày càng tăng đã thúc đẩy người tiêu dùng chi tiêu cho các sản phẩm trang trí nội thất phòng ngủ cao cấp. Khi các phòng ngày càng nhỏ hơn, người tiêu dùng ngày càng tìm kiếm đồ nội thất nhỏ gọn và dễ di chuyển để sử dụng không gian sẵn có một cách hiệu quả.

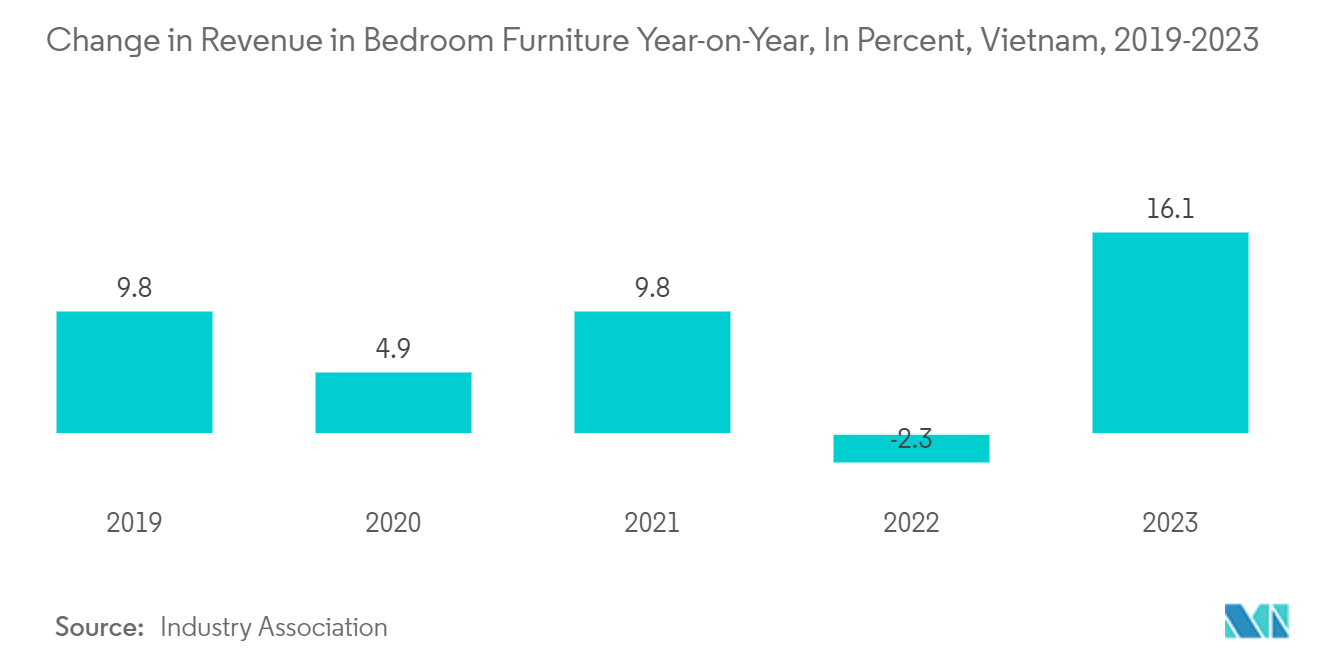

- Các chuyên gia trong ngành đã ghi nhận nhu cầu về nội thất phòng ngủ trong nước thấp hơn vào năm 2022 do các yếu tố như giá nguyên liệu thô tăng, tình trạng thiếu lao động và công suất nhà máy. Tuy nhiên, các chuyên gia trong ngành cũng nhận thấy nhu cầu về nội thất phòng ngủ tăng đột biến vào năm 2023 và nhu cầu này dự kiến sẽ tiếp tục tăng trong giai đoạn dự báo.

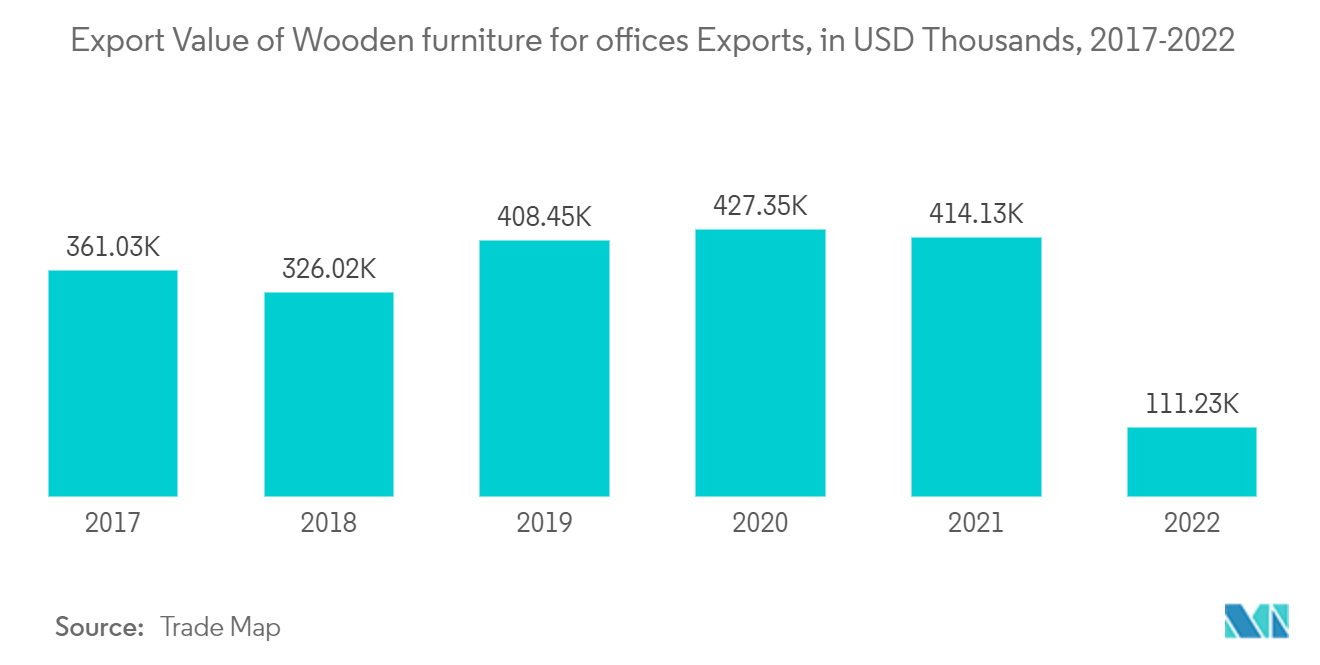

Xuất khẩu sản phẩm gỗ đang thúc đẩy thị trường

- Hiệp hội Gỗ và Lâm sản Việt Nam (VIFORES) cho biết, sản phẩm gỗ của Việt Nam đã phát triển mạnh mẽ và đạt mức tăng trưởng ấn tượng, dự kiến đạt mức tăng trưởng 7-9% trong giai đoạn dự báo. Việt Nam hiện là nước xuất khẩu sản phẩm gỗ hàng đầu thế giới.

- Ngành sản phẩm gỗ hiện nay đã trở thành ngành xuất khẩu chủ lực của nền kinh tế Việt Nam. Hoa Kỳ là thị trường xuất khẩu hàng đầu. Một thị trường xuất khẩu quan trọng khác của gỗ và đồ gỗ Việt Nam là Trung Quốc. Việt Nam là một trong những nhà cung cấp đồ gỗ và nội thất bằng gỗ lớn nhất cho thị trường Trung Quốc, cùng với Ý và Ba Lan.

- Các doanh nghiệp gỗ Việt Nam gần đây đã có những thay đổi mạnh mẽ và hiệu quả về công nghệ và quản trị để đảm bảo có thể cạnh tranh theo xu hướng thị trường toàn cầu. Sự phát triển không ngừng của công nghệ và các thỏa thuận thương mại mới sẽ thúc đẩy nhu cầu cho ngành gỗ và nội thất Việt Nam. Xuất khẩu đồ nội thất được định hướng đặc biệt tới Bắc Mỹ và Châu Âu, trong khi hầu hết xuất khẩu gỗ củi chủ yếu đến Nhật Bản và Hàn Quốc.

Tổng quan ngành nội thất Việt Nam

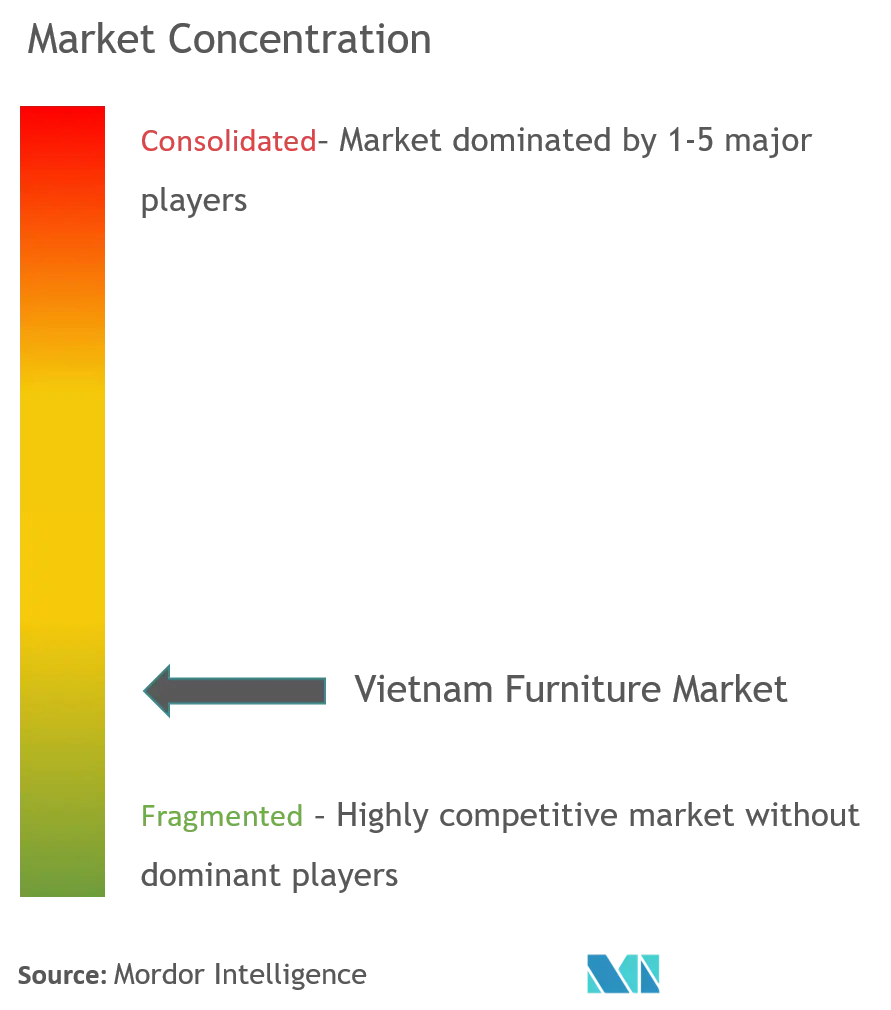

Báo cáo bao gồm các công ty quốc tế lớn hoạt động tại Thị trường Nội thất Việt Nam. Một số công ty lớn hiện đang thống trị thị trường về thị phần. Tuy nhiên, với tiến bộ công nghệ và đổi mới sản phẩm, các công ty cỡ vừa và nhỏ đang tăng cường sự hiện diện trên thị trường bằng cách đảm bảo các hợp đồng mới và khai thác các thị trường mới. Các công ty lớn trên thị trường là Nội thất Cẩm Hà, Đức Thành, AA Corporation, Nội thất Trần Đức và Kaiser.

Dẫn đầu thị trường nội thất Việt Nam

Cam Ha Furniture

Duc Thanh

AA Corporation

Tran Duc Furnishings

Kaiser

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nội thất Việt Nam

- Tháng 9 năm 2023 Các công ty quốc tế đang nhanh chóng mở rộng sang ngành nội thất Việt Nam nhờ mức thuế thấp hơn, môi trường giao dịch dễ dàng, dịch vụ hậu cần thuận tiện và nguồn nguyên liệu đa dạng để sản xuất đồ nội thất trong nước. JYSK và BoConcept của Đan Mạch là những công ty quốc tế hàng đầu trong việc mở rộng này. Các công ty quốc tế đang đặt mục tiêu thành lập nhà máy sản xuất cũng như nắm bắt chuỗi bán lẻ nội thất Việt Nam.

- Tháng 7/2023 AA Corporation hoàn thành công tác trang trí nội thất, cung cấp, lắp đặt đồ gỗ và đồ gỗ rời tại khu nghỉ dưỡng Regent Phú Quốc. Khu nghỉ dưỡng có 176 dãy phòng và 126 biệt thự với các phòng rộng rãi, được Tập đoàn AA cung cấp nội thất sang trọng cho các phòng và bộ quần áo này. Đối với dự án này, công ty đã cung cấp dịch vụ phát triển nội thất hỗn hợp bao gồm khu dân cư sang trọng và khách sạn.

- Tháng 1 năm 2022 IKEA cải thiện năng lực thương mại điện tử sau khi gặp khó khăn trong việc thích ứng sau đại dịch. Điều này được kỳ vọng sẽ cải thiện hoạt động xuất nhập khẩu của Tập đoàn trên toàn cầu và tại Việt Nam.

Phân khúc ngành nội thất Việt Nam

Ngành nội thất bao gồm tất cả các công ty và hoạt động liên quan đến thiết kế, sản xuất, phân phối và bán các đồ dùng trang trí và chức năng trong gia đình.

Thị trường nội thất Việt Nam được phân chia theo ứng dụng (nội thất gia đình, nội thất văn phòng, nội thất khách sạn và đồ nội thất khác), chất liệu (gỗ, kim loại, nhựa và các vật liệu khác) và kênh phân phối (trung tâm gia đình, cửa hàng hàng đầu, cửa hàng đặc sản, trực tuyến, và các kênh phân phối khác).

Báo cáo đưa ra quy mô thị trường và dự báo về giá trị Thị trường Nội thất Việt Nam (USD) cho tất cả các phân khúc trên.

| Nội thất |

| Nội thất văn phòng |

| Nội thất khách sạn |

| Nội thất khác |

| Gỗ |

| Kim loại |

| Nhựa |

| Vật liệu khác |

| Trang chủ Trung tâm |

| Cửa hàng hàng đầu |

| Cửa hàng đặc sản |

| Trực tuyến |

| Các kênh phân phối khác |

| Theo ứng dụng | Nội thất |

| Nội thất văn phòng | |

| Nội thất khách sạn | |

| Nội thất khác | |

| Theo chất liệu | Gỗ |

| Kim loại | |

| Nhựa | |

| Vật liệu khác | |

| Theo kênh phân phối | Trang chủ Trung tâm |

| Cửa hàng hàng đầu | |

| Cửa hàng đặc sản | |

| Trực tuyến | |

| Các kênh phân phối khác |

Câu hỏi thường gặp về nghiên cứu thị trường nội thất Việt Nam

Thị trường nội thất Việt Nam lớn đến mức nào?

Quy mô Thị trường Nội thất Việt Nam dự kiến sẽ đạt 1,47 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,33% để đạt 1,92 tỷ USD vào năm 2029.

Quy mô thị trường nội thất Việt Nam hiện nay là bao nhiêu?

Năm 2024, quy mô Thị trường Nội thất Việt Nam dự kiến sẽ đạt 1,47 tỷ USD.

Ai là người chơi chủ chốt trong thị trường nội thất Việt Nam?

Cam Ha Furniture, Duc Thanh, AA Corporation, Tran Duc Furnishings, Kaiser là những công ty lớn hoạt động tại Thị trường Nội thất Việt Nam.

Thị trường Nội thất Việt Nam này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nội thất Việt Nam ước tính đạt 1,40 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Nội thất Việt Nam trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nội thất Việt Nam trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Nội thất Việt Nam

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Nội thất Việt Nam năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Nội thất Việt Nam bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.