Phân tích thị trường chẩn đoán trong ống nghiệm của Hoa Kỳ

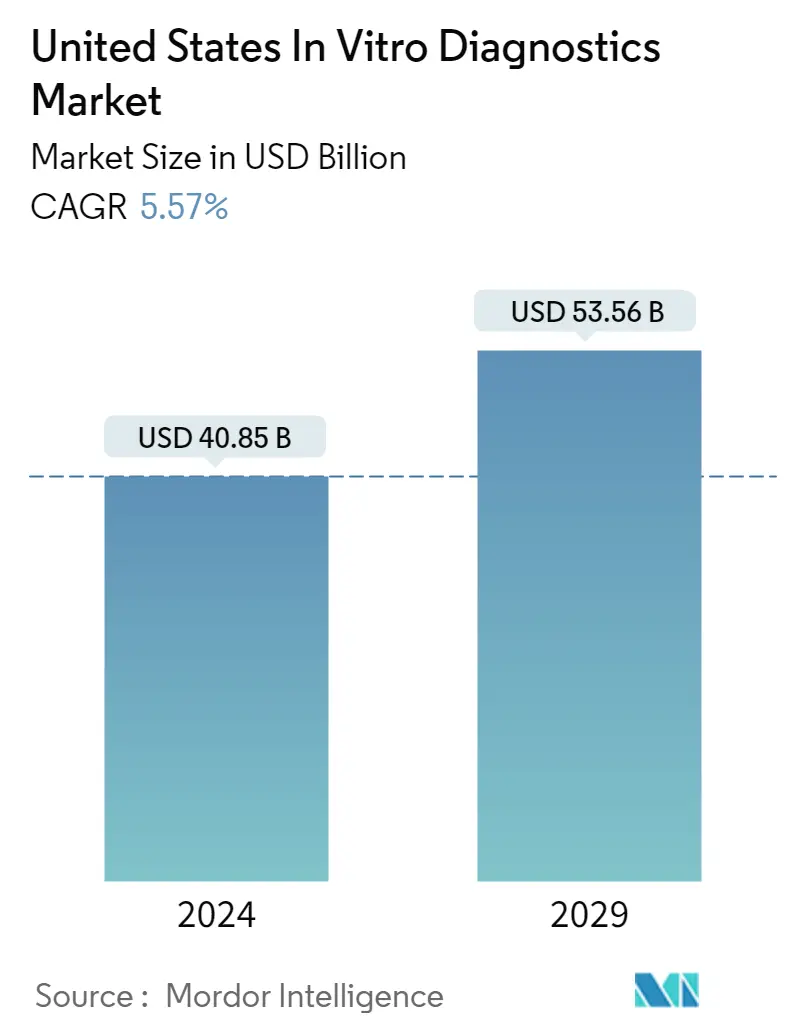

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ ước tính đạt 40,85 tỷ USD vào năm 2024 và dự kiến sẽ đạt 53,56 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,57% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã thu hút sự chú ý vào chẩn đoán trong ống nghiệm vì nhu cầu về bộ dụng cụ IVD và thuốc thử để chẩn đoán nhanh chóng và chính xác tình trạng nhiễm vi rút SARS-CoV2 trong dân số toàn cầu ngày càng tăng. Sự bùng phát của COVID-19 dự kiến sẽ tác động tích cực đến thị trường, vì chẩn đoán trong ống nghiệm liên quan đến việc thử nghiệm các mẫu sinh học khác nhau. Điều này được kỳ vọng sẽ hỗ trợ chẩn đoán các bệnh truyền nhiễm, chẳng hạn như COVID-19. Xét nghiệm vẫn là một bước quan trọng trong việc kiểm soát đại dịch COVID-19. Đã có sự thay đổi trong động lực của ngành, với ngày càng nhiều người chơi tập trung vào việc triển khai các thử nghiệm để thử nghiệm tại nhà. Hơn nữa, vào năm 2021, Cục Quản lý Thực phẩm và Dược phẩm Hoa Kỳ cũng ưu tiên xét nghiệm chẩn đoán phân tử tại nhà. Vào tháng 3 năm 2021, BATM Advanced Communications Ltd. đã công bố ra mắt bộ dụng cụ tự kiểm tra chẩn đoán phân tử để phát hiện COVID-19. Hơn nữa, những xét nghiệm này cho phép phát hiện sớm bệnh tật, duy trì nguy cơ thay thế ở mức thấp. Do đó, sự gia tăng nhu cầu đối với các xét nghiệm IVD được phép sử dụng trong trường hợp khẩn cấp mới được phát triển để phát hiện COVID-19 đã có tác động thuận lợi đến thị trường.

Các yếu tố chính thúc đẩy sự phát triển của thị trường là tỷ lệ mắc các bệnh mãn tính cao, tăng cường sử dụng chẩn đoán POC (Điểm chăm sóc), công nghệ tiên tiến, nâng cao nhận thức và chấp nhận các loại thuốc được cá nhân hóa. Chi tiêu chăm sóc sức khỏe của chính phủ ngày càng tăng và chi tiêu chăm sóc sức khỏe người tiêu dùng cũng là nguyên nhân dẫn đến sự tăng trưởng của thị trường.

Theo cập nhật của Cục điều tra dân số Hoa Kỳ từ tháng 6 năm 2020, có hơn 54 triệu người từ 65 tuổi trở lên chiếm khoảng 16,5% dân số Hoa Kỳ vào năm 2019. Hơn nữa, dự kiến sẽ đạt hơn 85 triệu, khoảng 20 % dân số cả nước vào năm 2050. Lão hóa ảnh hưởng đến hệ thống miễn dịch, làm tăng khả năng mắc các bệnh khác nhau. Do đó, một lượng lớn người già cần được chăm sóc sức khỏe tốt hơn, đặc biệt là đối với các bệnh mãn tính. Sự gia tăng các trường hợp bệnh mãn tính dự kiến sẽ làm tăng nhu cầu chẩn đoán trong ống nghiệm, từ đó thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Hơn nữa, việc ra mắt ngày càng nhiều sản phẩm với các tính năng tiên tiến dự kiến sẽ thúc đẩy thị trường. Ví dụ vào tháng 5 năm 2021, Kroger đã công bố cung cấp Thẻ BinaxNOW COVID-19 Ag của Abbott để tự kiểm tra. Điều này được kỳ vọng sẽ cải thiện việc áp dụng sản phẩm và giúp quản lý SARS-CoV-2. Hơn nữa, vào tháng 4 năm 2021, Abbott đã công bố phân phối BinaxNOW COVID-19 Ag Self-Test cho các nhà bán lẻ, bao gồm Walgreens, Walmart và CVS Pharmacy, tại thị trường Hoa Kỳ. Hơn nữa, vào tháng 1 năm 2020, Quest Diagnostics đã hợp tác với Hệ thống Y tế Memorial Hermann để cung cấp cho 21 phòng thí nghiệm của bệnh viện ở Houston các dịch vụ chẩn đoán sáng tạo, chất lượng cao và tốt hơn, tiết kiệm chi phí.

Ngoài ra còn có những cải tiến công nghệ mới nổi, chẳng hạn như phòng thí nghiệm trên chip, thiết bị đeo được và chẩn đoán POC, đang ngày càng trở thành một phần quan trọng trong bối cảnh chăm sóc sức khỏe. Các sản phẩm chẩn đoán POC này đã được phát triển để sử dụng tại giường bệnh nhân trong bệnh viện nhằm thu được kết quả tức thì mà không cần gửi mẫu đến phòng thí nghiệm. Do đó, nhờ tính dễ sử dụng và khả năng cung cấp kết quả tức thì, việc sử dụng chẩn đoán POC ở Hoa Kỳ đang tăng lên nhanh chóng, qua đó thúc đẩy sự phát triển của thị trường được nghiên cứu.

Do đó, dựa trên các yếu tố đã nói ở trên, thị trường chẩn đoán in vitro của Hoa Kỳ được dự đoán sẽ phát triển trong giai đoạn dự báo.

Xu hướng thị trường chẩn đoán trong ống nghiệm của Hoa Kỳ

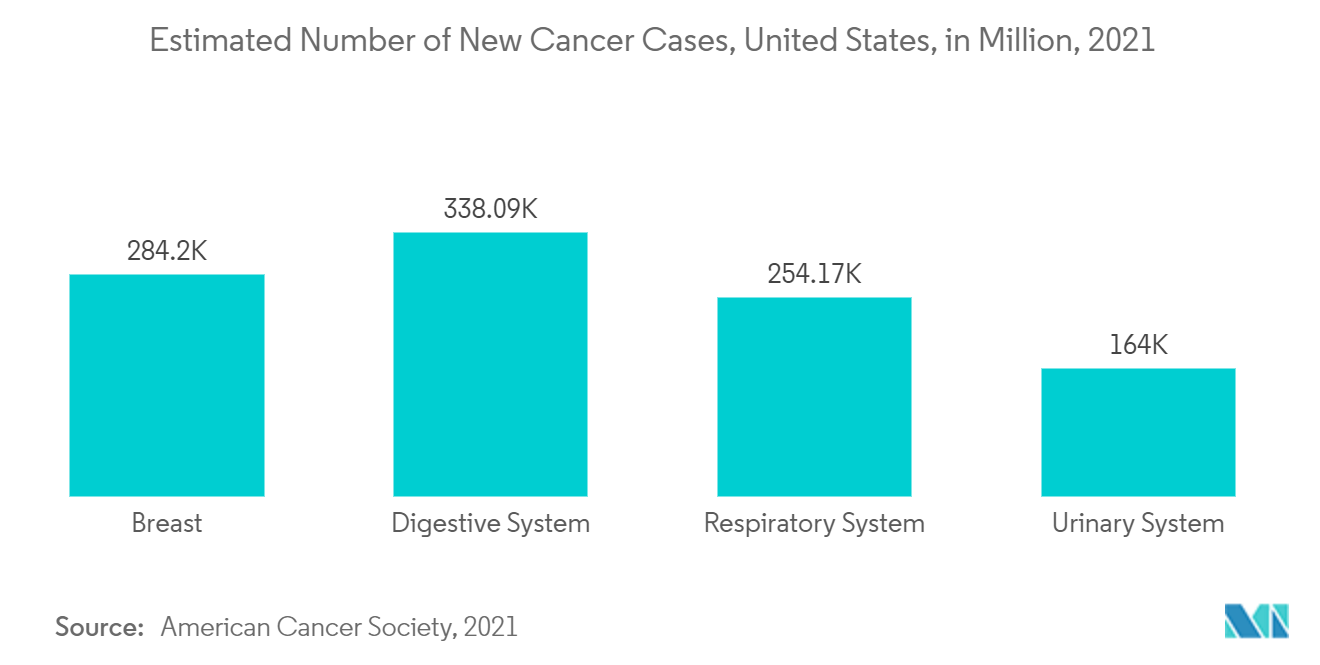

Phân khúc Ung thư/Ung thư dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo

Ung thư dự kiến sẽ chứng kiến tốc độ CAGR nhanh nhất do số ca mắc ung thư ngày càng tăng ở Hoa Kỳ. Nhu cầu về các thiết bị tự chăm sóc và chẩn đoán POC cũng ngày càng tăng ở Hoa Kỳ để điều trị các bệnh mãn tính, dự kiến sẽ thúc đẩy tăng trưởng thị trường trong tương lai. Theo thông tin cập nhật của Hiệp hội Ung thư Hoa Kỳ từ năm 2021, khoảng 1,8 triệu trường hợp ung thư mới đã được báo cáo vào năm 2020. Ung thư vú, tuyến tiền liệt, đại trực tràng, phổi, dạ dày và gan là những loại phổ biến nhất. Các loại vi-rút gây ung thư như vi-rút u nhú ở người và vi-rút viêm gan B/vi-rút viêm gan C cũng là nguyên nhân gây ra khoảng 20% số ca tử vong do ung thư. Số ca ung thư dự kiến sẽ tăng khoảng 70% trong hai thập kỷ tới, điều này dự kiến sẽ làm tăng nhu cầu xét nghiệm lâm sàng để chẩn đoán giai đoạn đầu. Do đó, việc áp dụng chẩn đoán in vitro tăng lên khi số ca ung thư trong khu vực ngày càng tăng.

Ngoài ra, vào tháng 8 năm 2022, Cơ quan Quản lý Thực phẩm và Dược phẩm Hoa Kỳ đã cấp phép cho xét nghiệm dấu ấn sinh học Divitum Tka dựa trên máu để theo dõi bệnh của bệnh nhân ung thư vú di căn (MBC). Tương tự, vào tháng 11 năm 2020, Cục Quản lý Thực phẩm và Dược phẩm đã phê duyệt xét nghiệm FoundationOne Liquid CDx dựa trên trình tự thế hệ tiếp theo sinh thiết lỏng (Foundation Medicine, Inc.) làm thiết bị chẩn đoán đồng hành cho nhiều dấu ấn sinh học bổ sung được phát hiện trong DNA tự do của tế bào được phân lập từ huyết tương mẫu vật.

Hơn nữa, vào tháng 2 năm 2022, Cancer Moonshot đã được chính phủ Hoa Kỳ khởi xướng nhằm nâng cao tỷ lệ sàng lọc ung thư nhằm xác định các trường hợp bị bỏ sót do đại dịch COVID-19. Trong 25 năm tới, chính phủ đặt mục tiêu giảm 50% tỷ lệ tử vong do ung thư bằng cách chẩn đoán và điều trị sớm.

Do đó, phân khúc này được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do các yếu tố nêu trên.

.

Tổng quan về ngành chẩn đoán trong ống nghiệm của Hoa Kỳ

Thị trường Chẩn đoán trong ống nghiệm có tính cạnh tranh vừa phải và bao gồm một số đối thủ chính. Các công ty, như Abbott Laboratories, Becton, Dickinson and Company, và Danaher Corporation, đang áp dụng các hành động chiến lược, sáp nhập, mua lại và tiếp tục cải tiến công nghệ để duy trì thị phần của mình trong tương lai. Các công ty đang tập trung vào việc tăng cường tiến bộ công nghệ để đáp ứng nhu cầu của khách hàng, như hệ thống hoàn toàn tự động, cung cấp kết quả nhanh chóng và chính xác.

Dẫn đầu thị trường chẩn đoán trong ống nghiệm Hoa Kỳ

Danaher Corporation

bioMerieux SA

F Hoffmann-La Roche AG

Becton, Dickinson and Company

Abbott Laboratories

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chẩn đoán trong ống nghiệm Hoa Kỳ

- Vào tháng 7 năm 2022, Cơ quan Quản lý Thực phẩm và Dược phẩm Hoa Kỳ (FDA) đã phê duyệt xét nghiệm Tỷ lệ Lumipulse G β-Amyloid (1-42/1-40), do Fujirebio Inc. sản xuất, xét nghiệm chẩn đoán đầu tiên trong phòng thí nghiệm hỗ trợ chẩn đoán bệnh Bệnh Alzheimer.

- Vào tháng 7 năm 2022, Roche thông báo rằng Cơ quan Quản lý Thực phẩm và Dược phẩm Hoa Kỳ (FDA) đã cấp Chứng nhận Thiết bị Đột phá cho Bảng Huyết tương Elecsys Amyloid, một giải pháp cải tiến mới giúp phát hiện bệnh Alzheimer sớm hơn.

Phân khúc ngành Chẩn đoán trong ống nghiệm của Hoa Kỳ

Theo phạm vi của báo cáo, chẩn đoán trong ống nghiệm là các thiết bị y tế và vật tư tiêu hao được sử dụng để thực hiện các xét nghiệm in vitro trên các mẫu sinh học khác nhau. Chúng được sử dụng để chẩn đoán các tình trạng y tế khác nhau. Những sản phẩm chẩn đoán in vitro này có thể là dụng cụ, thuốc thử hoặc bất kỳ hệ thống nào được sử dụng để chẩn đoán bệnh. Thị trường Chẩn đoán trong ống nghiệm của Hoa Kỳ được phân chia theo Loại xét nghiệm (Hóa học lâm sàng, Chẩn đoán phân tử, Chẩn đoán miễn dịch, Huyết học và các loại xét nghiệm khác), Sản phẩm (Dụng cụ, Thuốc thử và các sản phẩm khác), Khả năng sử dụng (IVD dùng một lần và IVD có thể tái sử dụng), Ứng dụng (Bệnh truyền nhiễm, Tiểu đường, Ung thư/Ung thư, Tim mạch, Bệnh tự miễn, Thận và các ứng dụng khác) và Người dùng cuối (Phòng thí nghiệm chẩn đoán, Bệnh viện và Phòng khám cũng như Người dùng cuối khác). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Hóa học lâm sàng |

| Chẩn đoán phân tử |

| Chẩn đoán miễn dịch |

| Huyết học |

| Các loại thử nghiệm khác |

| Dụng cụ |

| Thuốc thử |

| Sản phẩm khác |

| IVD dùng một lần |

| IVD tái sử dụng |

| Bệnh truyền nhiễm |

| Bệnh tiểu đường |

| Ung thư/Ung thư |

| Tim mạch |

| Bệnh tự miễn |

| khoa thận |

| Ứng dụng khác |

| Phòng thí nghiệm chẩn đoán |

| Bệnh viện và phòng khám |

| Người dùng cuối khác |

| Theo loại bài kiểm tra | Hóa học lâm sàng |

| Chẩn đoán phân tử | |

| Chẩn đoán miễn dịch | |

| Huyết học | |

| Các loại thử nghiệm khác | |

| Theo sản phẩm | Dụng cụ |

| Thuốc thử | |

| Sản phẩm khác | |

| Theo khả năng sử dụng | IVD dùng một lần |

| IVD tái sử dụng | |

| Theo ứng dụng | Bệnh truyền nhiễm |

| Bệnh tiểu đường | |

| Ung thư/Ung thư | |

| Tim mạch | |

| Bệnh tự miễn | |

| khoa thận | |

| Ứng dụng khác | |

| Bởi người dùng cuối | Phòng thí nghiệm chẩn đoán |

| Bệnh viện và phòng khám | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường chẩn đoán trong ống nghiệm của Hoa Kỳ

Thị trường chẩn đoán trong ống nghiệm của Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ dự kiến sẽ đạt 40,85 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,57% để đạt 53,56 tỷ USD vào năm 2029.

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm hiện tại của Hoa Kỳ là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ dự kiến sẽ đạt 40,85 tỷ USD.

Ai là người chơi chính trong Thị trường Chẩn đoán Trong Ống nghiệm Hoa Kỳ?

Danaher Corporation, bioMerieux SA, F Hoffmann-La Roche AG, Becton, Dickinson and Company, Abbott Laboratories là những công ty lớn hoạt động tại Thị trường Chẩn đoán Trong Ống nghiệm Hoa Kỳ.

Thị trường Chẩn đoán Trong Ống nghiệm Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ ước tính là 38,69 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Chẩn đoán Trong Ống nghiệm của Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Chẩn đoán trong ống nghiệm của Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong Chẩn đoán trong ống nghiệm tại Hoa Kỳ năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Chẩn đoán trong ống nghiệm của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.