Phân tích thị trường giám sát video của Hoa Kỳ

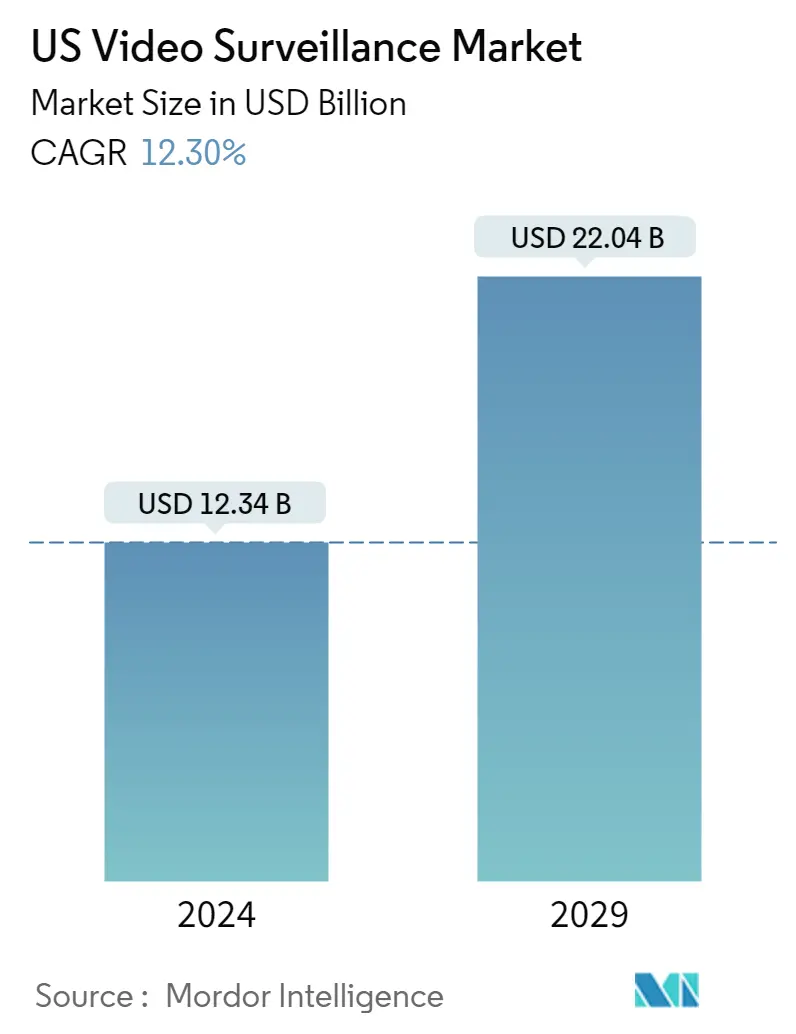

Quy mô Thị trường Giám sát Video của Hoa Kỳ ước tính đạt 12,34 tỷ USD vào năm 2024 và dự kiến sẽ đạt 22,04 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 12,30% trong giai đoạn dự báo (2024-2029).

Tại Hoa Kỳ, camera giám sát phổ biến nhất ở các cơ sở thương mại và bán lẻ thuộc khu vực tư nhân, chẳng hạn như khách sạn, nhà hàng và khu phức hợp văn phòng.

- Đất nước này cũng đang chứng kiến việc áp dụng camera an ninh nhà thông minh ngày càng tăng, điều này có thể mở rộng hơn nữa phạm vi thị trường được nghiên cứu. Phân tích video dựa trên AI nâng cao hơn nữa hiệu quả, cung cấp nhiều thông tin chuyên sâu không liên quan đến bảo mật cho doanh nghiệp, đặc biệt là trong các ứng dụng thành phố thông minh. Gần đây, Amazon đã công bố công nghệ AWS Toàn cảnh cho phép các nhà tích hợp làm việc với nhà phát triển để dễ dàng tạo các ứng dụng phân tích video và học sâu tùy chỉnh cho camera giám sát video, bất kể nhà sản xuất.

- Việc sử dụng camera an ninh video đã mở rộng trong những năm gần đây ở Hoa Kỳ. Camera an ninh video tích hợp bao gồm công nghệ cho phép người dùng gửi thông tin hiệu quả và nhanh chóng. Tuy nhiên, khả năng này có thể gây nguy hiểm cho tính bảo mật của tình huống đã bị tấn công hoặc chiếm giữ. Các hoạt động độc hại được thực hiện thông qua việc truyền các đoạn phim và clip video một cách mượt mà đến người dùng trái phép.

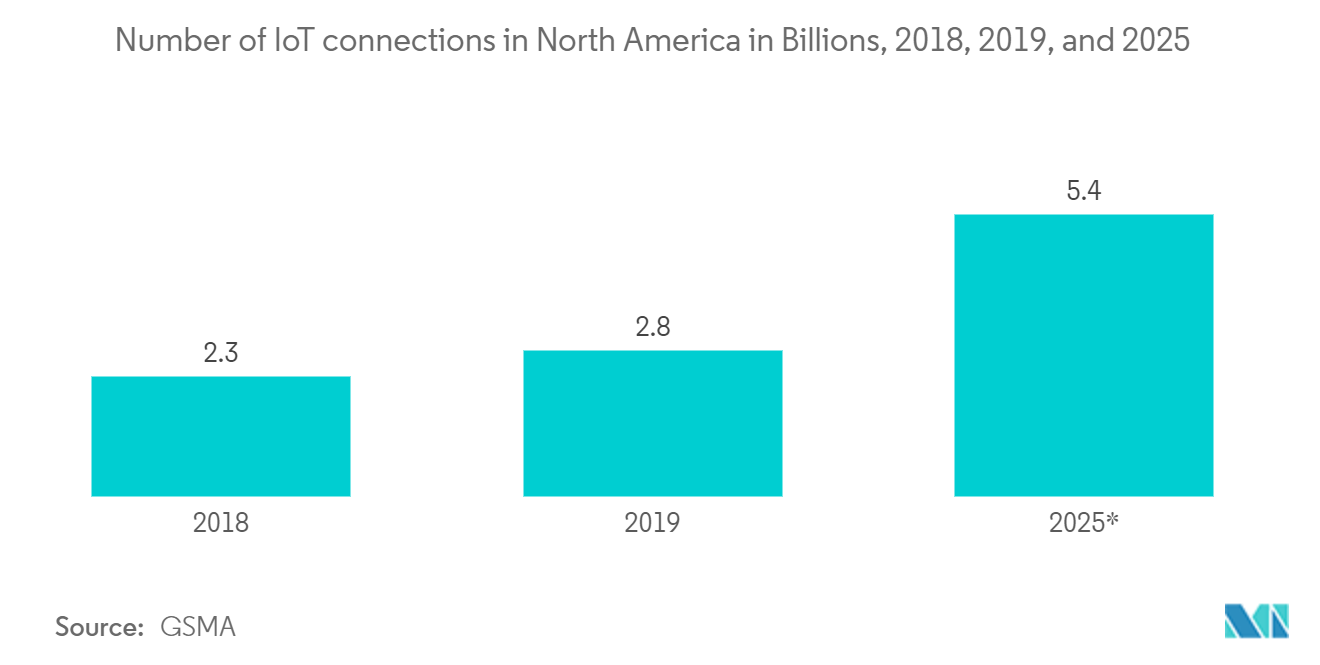

- Trong nhiều năm qua, hệ thống giám sát video đã trở thành một phần của Internet of Things (IoT). Cảm biến IoT thường có thể phát hiện nhiều hơn con người, chẳng hạn như mức độ ô nhiễm trong không khí, độ ồn và độ rung. Vì lý do này, chúng sẵn sàng được tích hợp vào nhiều giải pháp giám sát dựa trên camera vì chúng cho phép người dùng giám sát các khu vực bị đe dọa.

- Tuy nhiên, giống như các hệ thống IoT khác, rủi ro bảo mật cố hữu có thể dẫn đến vi phạm nghiêm trọng quyền riêng tư của người dùng. Các kỹ thuật học máy tiên tiến, chủ yếu dựa trên học sâu, đang được nghiên cứu và tích hợp trong các hệ thống giám sát video hiện đại để tự động hóa nhiều tác vụ, bao gồm phát hiện vũ khí, phát hiện hỏa hoạn, mua sắm tại cửa hàng, cảm biến nhận dạng khuôn mặt và phát hiện sự bất thường.

- Các ngành dọc lớn trong ngành đang tin tưởng vào việc giám sát như một nền tảng tốt hơn để thay đổi hành vi của nhân viên nhằm mang lại kết quả tốt hơn. Chiến thuật giám sát của các công ty doanh nghiệp có tác động tiêu cực lớn đến nhân viên, dẫn đến xuất hiện các vấn đề về quyền riêng tư, gia tăng căng thẳng và mất danh tính. Tuy nhiên, giống như bất kỳ công nghệ xâm nhập nào, lợi ích của việc triển khai máy quay video công cộng phải được cân bằng giữa chi phí và mối nguy hiểm.

Xu hướng thị trường giám sát video của Hoa Kỳ

Phân tích video để chứng kiến sự tăng trưởng đáng kể của thị trường

- Hoa Kỳ dự kiến sẽ cung cấp nhiều nhất cho lĩnh vực phân tích video phát triển vì nhiều doanh nghiệp quan trọng ở đó yêu cầu hệ thống giám sát an ninh cao hơn. Ngành này chủ yếu được thúc đẩy bởi khả năng tiếp cận kiến thức công nghệ, nhu cầu ngày càng tăng của các công ty về thông tin có thể hành động theo thời gian thực và nhu cầu ngày càng tăng của đất nước về cơ sở hạ tầng bảo vệ công cộng được nâng cấp về mặt kỹ thuật.

- Khả năng tiếp cận các năng lực đổi mới đã được tạo điều kiện thuận lợi nhờ sự tồn tại của nhiều doanh nghiệp công nghệ quan trọng. Hoa Kỳ kiểm soát lĩnh vực chính về giám sát video, thúc đẩy ngành này phát triển. Hơn nữa, nguy cơ xảy ra các cuộc tấn công khủng bố đã buộc chính quyền phải lắp đặt thiết bị giám sát tiên tiến ở một số khu vực. Hơn nữa, họ đã triển khai các hệ thống phân tích video để xác định các mối đe dọa bảo mật trong các ngành khác nhau.

- Tại Hoa Kỳ, camera giám sát đang ngày càng thay thế camera analog. Những camera như vậy có công nghệ nhận dạng khuôn mặt và chủ thể mạnh mẽ, liên tục thu thập tài liệu giám sát và tạo ra cơ sở dữ liệu công cộng khổng lồ. Hơn nữa, khuôn khổ dân chủ của quốc gia ủng hộ mạnh mẽ việc triển khai hệ thống camera quan sát. Ví dụ, Bộ An ninh Nội địa trả cho chính quyền địa phương hàng tỷ đô la tài trợ an toàn để triển khai camera an ninh video. Hỗ trợ liên bang dự kiến sẽ làm tăng nhu cầu phân tích video, thúc đẩy sự phát triển của thiết bị giám sát video trong giai đoạn dự báo.

- Sự phát triển khu vực ngày càng tăng của các công ty công nghệ lớn dự kiến sẽ góp phần vào tăng trưởng thị trường trong giai đoạn dự báo. Gần đây, Cisco Meraki đã hợp tác với Kloudspot để hỗ trợ các doanh nghiệp cung cấp không gian làm việc an toàn hơn và thông minh hơn cho người lao động và người tiêu dùng của họ.

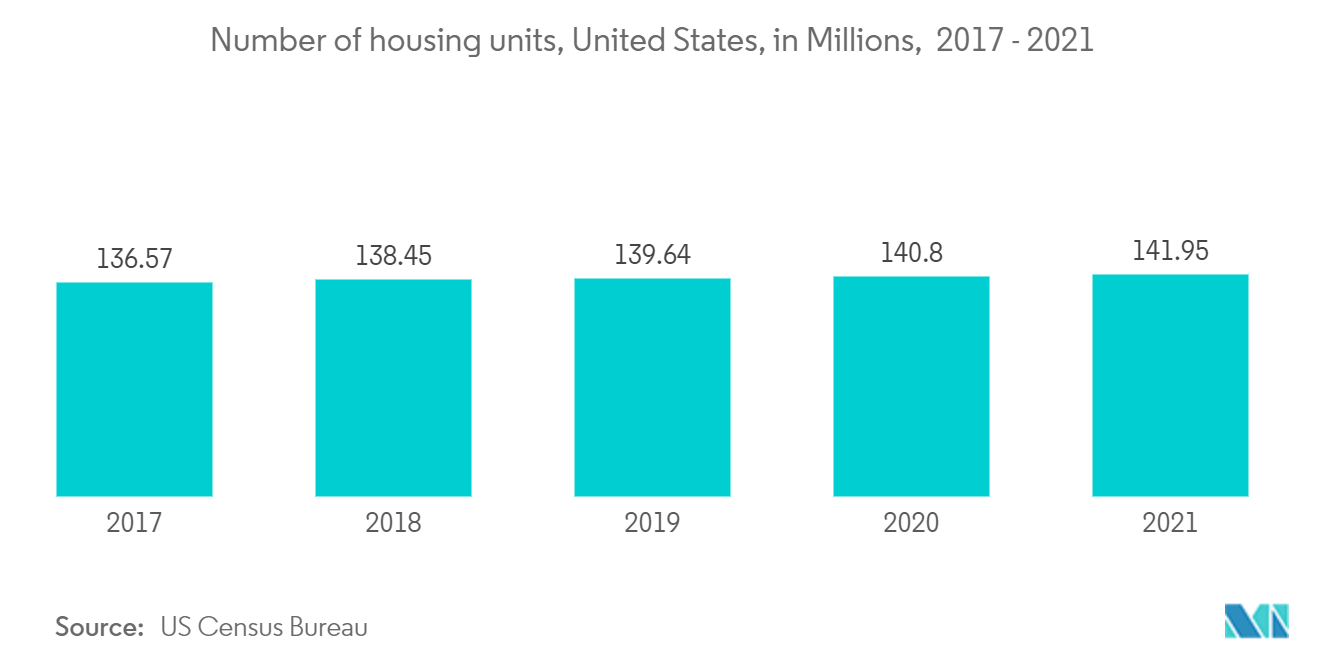

Khu dân cư giải quyết tiềm năng thị trường lớn

- Giải pháp giám sát video dân dụng kết nối một hoặc nhiều thiết bị ghi vào mạng và truyền dữ liệu video hoặc âm thanh thu được đến một vị trí cụ thể. Các bức ảnh được xem theo thời gian thực hoặc gửi đến trạm trung tâm để ghi lại và lưu giữ. Nhu cầu ngày càng tăng về hàng hóa quan sát an ninh do các mối đe dọa ngày càng tăng và các hoạt động tội phạm đang thúc đẩy nhu cầu về hệ thống giám sát video trong nước.

- Sự xuất hiện của ngôi nhà thông minh đã làm tăng sự nổi bật của hệ thống giám sát video trong phân khúc dân cư trong vài năm qua. Các hệ thống giám sát được triển khai trong lĩnh vực này có nhiều ứng dụng khác nhau, chẳng hạn như giám sát và kiểm soát truy cập. Các hệ thống này cũng được trang bị tính năng phát hiện chuyển động và nhìn đêm.

- Tỷ lệ trộm cắp cao trong nước đã làm tăng việc áp dụng các hệ thống an ninh như camera giám sát video trong những năm gần đây, điều này đã giúp giảm tốc độ. Ví dụ, theo FBI, vào tháng 10 năm 2022, tỷ lệ trộm cắp toàn quốc ở Hoa Kỳ là 271,1 vụ trên 100.000 người vào năm 2021. Con số này thể hiện sự sụt giảm so với năm trước khi tỷ lệ trộm cắp là 308 vụ trên 100.000 người.

- Phân tích video đóng một vai trò quan trọng trong công nghệ giám sát video an ninh khu dân cư, giảm các trường hợp cảnh báo sai và nâng cao khả năng phát hiện các tình huống đáng ngờ của hệ thống. Cuộc khảo sát người tiêu dùng của chuyên gia trong ngành với 10.000 hộ gia đình băng thông rộng cho thấy rằng trong số 26% hộ gia đình băng thông rộng ở Hoa Kỳ có ý định mua chuông cửa video thông minh, trí tuệ nhân tạo (AI) hoặc khả năng phân tích nâng cao được đánh giá cao nhất là quan trọng khi chọn chuông cửa video cụ thể để mua.

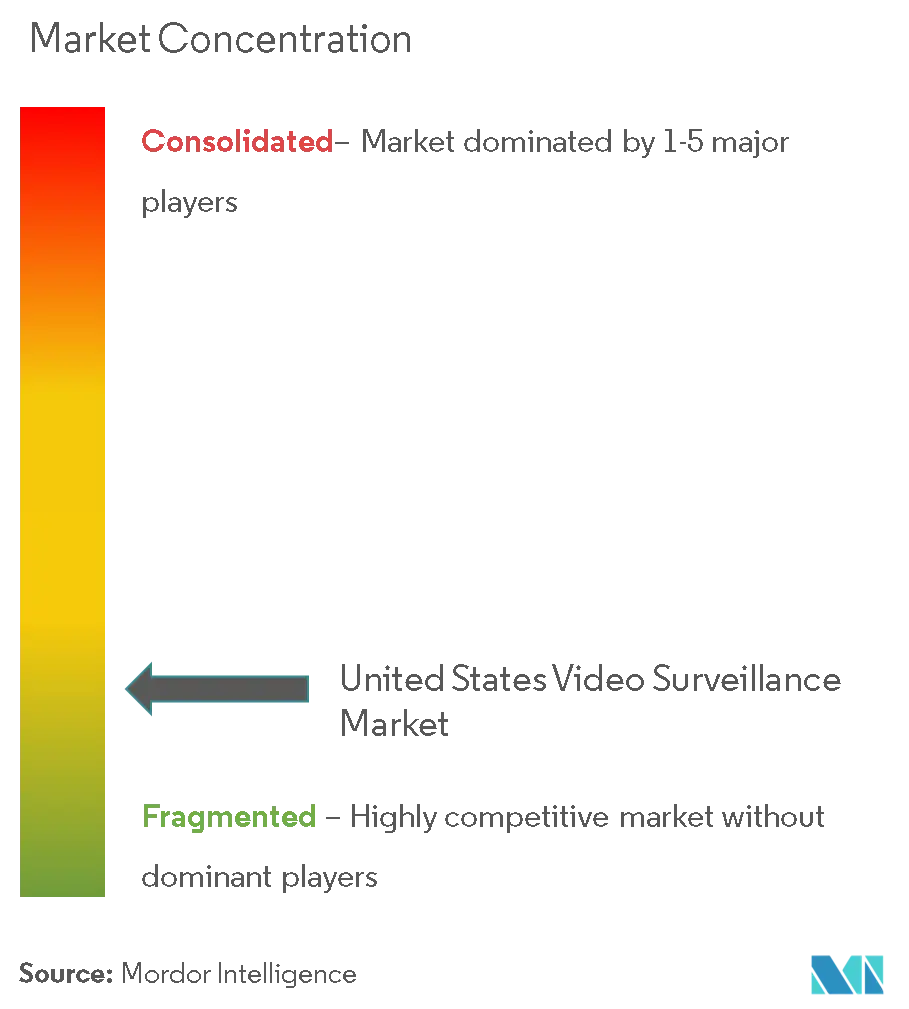

Tổng quan về ngành giám sát video của Hoa Kỳ

Thị trường giám sát video của Hoa Kỳ có tính cạnh tranh cao và bao gồm những người chơi có ảnh hưởng. Thị trường cho thấy tốc độ tăng trưởng gia tăng do áp lực hiệu quả do các lực lượng thị trường gây ra, cả bên trong và bên ngoài. Một số công ty lớn hoạt động trên thị trường bao gồm Dahua Technology Co. Ltd., Hikvision Digital Technology Co. Ltd, Hanwha Techwin, Schneider Electric SE và Robert Bosch GmbH.

Vào tháng 9 năm 2022, Dahua Technology USA Inc., công ty hàng đầu thế giới về các giải pháp IoT thông minh tập trung vào video, đã giới thiệu một chiếc máy ảnh mới trong Dòng Lite nhằm cung cấp cho người tiêu dùng nhiều lựa chọn thay thế hơn cho ánh sáng ban đêm. Camera VU-MORE Color có hai đèn chiếu sáng hồng ngoại và ánh sáng trắng được triển khai tự động tùy thuộc vào độ sáng và hoạt động trong cảnh.

Vào tháng 2 năm 2022, Bosch Security Systems Inc. đã giới thiệu camera cải tiến MICIP Fusion 9000i 9mm, cung cấp thông tin tình huống đầy đủ. Camera MICIP Fusion 9000i 9mm bổ sung bổ sung cho dòng MICIP Fusion 9000i hiện có bằng cách cung cấp thông tin ngữ cảnh hoàn chỉnh cho các ứng dụng phát hiện vành đai, bao gồm dọc theo ranh giới địa điểm tại cơ sở điện hoặc tiện ích, trung tâm dữ liệu hoặc các cơ sở lắp đặt có mức độ bảo vệ cao khác. Sử dụng một phương pháp cải tiến được gọi là tổng hợp siêu dữ liệu, các máy ảnh có thể kết hợp thông tin nhận dạng đối tượng từ nhiệt và video truyền phát quang và hiển thị nó trong một hình ảnh duy nhất.

Các nhà lãnh đạo thị trường giám sát video Hoa Kỳ

Dahua Technology Co. Ltd

Hikvision Digital Technology Co. Ltd

Hanwha Techwin

Schneider Electric SE

Robert Bosch GmbH

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường giám sát video của Hoa Kỳ

- Tháng 7 năm 2022 Konica Minolta Business Systems USA, Inc. (Konica Minolta) đã phát triển một chương trình khuyến mãi mới nhằm nâng cao hiểu biết về các công nghệ camera an ninh tiên tiến của mình. Khái niệm siêu anh hùng của nó phản ánh động lực của anh hùng/nhân vật phản diện, kêu gọi các chủ sở hữu công ty và đội an ninh vật lý coi doanh nghiệp của họ như những cộng đồng mà họ phục vụ với tư cách là siêu anh hùng và người bảo vệ.

- Tháng 4 năm 2022 Qognify giới thiệu Qognify VMS, một khung quản lý video hiện đại. Nó được thiết kế để đáp ứng nhu cầu bảo mật vật lý cụ thể của các công ty trên toàn cầu. Hơn nữa, nó dựa trên chức năng đã được chứng minh của hệ thống giám sát video nổi tiếng Cayuga của Qognify, được sử dụng trong hàng nghìn hệ thống giám sát trên toàn thế giới.

Phân khúc ngành giám sát video của Hoa Kỳ

Hệ thống giám sát video chứa một hoặc nhiều camera video được kết nối với mạng gửi dữ liệu video hoặc âm thanh đã ghi lại đến một vị trí cụ thể. Hình ảnh chụp được theo dõi theo thời gian thực hoặc gửi đến vị trí trung tâm để ghi và lưu trữ. Nhiều ứng dụng như phòng chống tội phạm, giám sát quy trình công nghiệp và quản lý giao thông đang ngày càng sử dụng các hệ thống giám sát video.

Nghiên cứu Thị trường Giám sát Video của Hoa Kỳ theo dõi doanh thu tích lũy từ việc bán bốn danh mục sản phẩm chính - Máy ảnh, Phân tích video, Hệ thống quản lý video và Hệ thống lưu trữ. Thị trường Giám sát Video của Hoa Kỳ được phân đoạn theo Loại bao gồm Máy ảnh, Hệ thống quản lý và lưu trữ video cũng như Phân tích video và theo Người dùng cuối, bao gồm Bán lẻ, Thương mại, Cơ sở hạ tầng quốc gia và Giám sát thành phố, Giao thông vận tải, Dân cư, cùng những loại khác.

Thị trường Giám sát Video của Hoa Kỳ được phân đoạn theo Loại (Máy ảnh, Hệ thống quản lý và lưu trữ video cũng như Phân tích video), Người dùng cuối (Thương mại, Bán lẻ, Cơ sở hạ tầng quốc gia và Giám sát thành phố, Giao thông vận tải và Dân cư). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

| Máy ảnh |

| Hệ thống quản lý và lưu trữ video |

| Phân tích video |

| Thuộc về thương mại |

| Bán lẻ |

| Cơ sở hạ tầng quốc gia và giám sát thành phố |

| Vận tải |

| Khu dân cư |

| Người dùng cuối khác |

| Kiểu | Máy ảnh |

| Hệ thống quản lý và lưu trữ video | |

| Phân tích video | |

| Người dùng cuối | Thuộc về thương mại |

| Bán lẻ | |

| Cơ sở hạ tầng quốc gia và giám sát thành phố | |

| Vận tải | |

| Khu dân cư | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường giám sát video của Hoa Kỳ

Thị trường giám sát video của Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Giám sát Video của Hoa Kỳ dự kiến sẽ đạt 12,34 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 12,30% để đạt 22,04 tỷ USD vào năm 2029.

Quy mô Thị trường Giám sát Video hiện tại của Hoa Kỳ là bao nhiêu?

Vào năm 2024, quy mô Thị trường Giám sát Video của Hoa Kỳ dự kiến sẽ đạt 12,34 tỷ USD.

Ai là người chơi chính trong Thị trường Giám sát Video Hoa Kỳ?

Dahua Technology Co. Ltd, Hikvision Digital Technology Co. Ltd, Hanwha Techwin, Schneider Electric SE, Robert Bosch GmbH là những công ty lớn hoạt động tại Thị trường Giám sát Video Hoa Kỳ.

Thị trường Giám sát Video Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Giám sát Video của Hoa Kỳ ước tính là 10,99 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Giám sát Video của Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Giám sát Video của Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Giám sát video trong Báo cáo ngành của Hoa Kỳ

Số liệu thống kê về Giám sát video năm 2024 ở Hoa Kỳ về thị phần, quy mô và tốc độ tăng trưởng doanh thu, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Giám sát video trong Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.