Phân tích thị trường nhà thông minh Hoa Kỳ

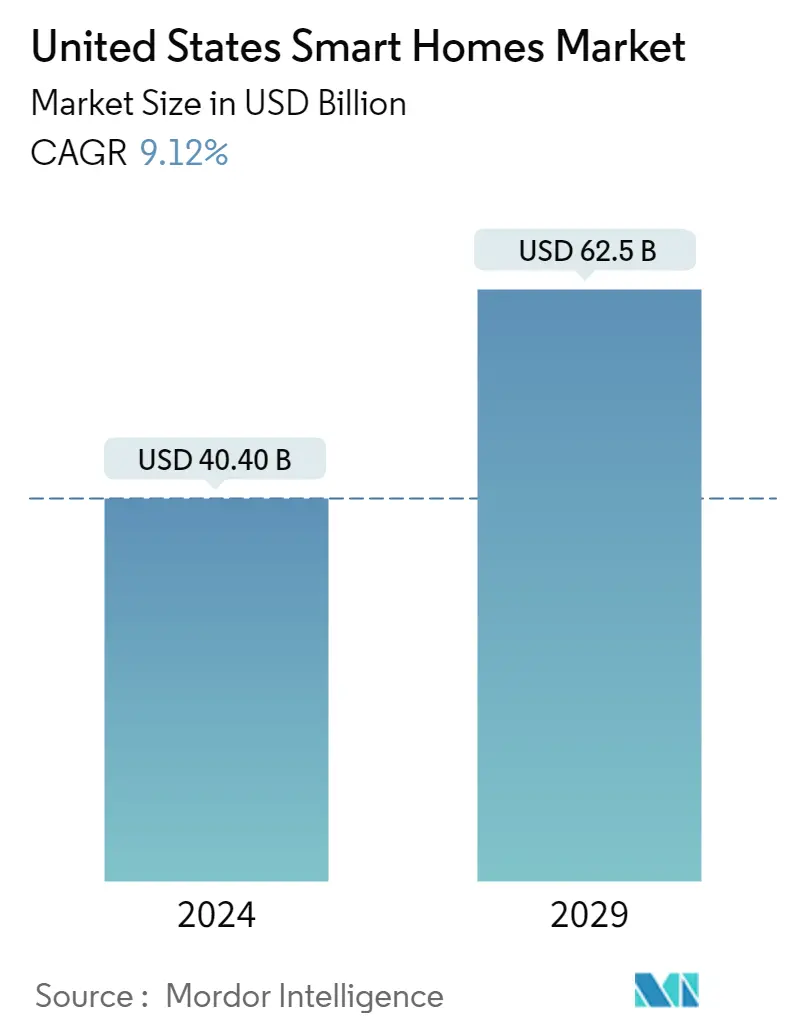

Quy mô Thị trường Nhà thông minh của Hoa Kỳ ước tính đạt 40,40 tỷ USD vào năm 2024 và dự kiến sẽ đạt 62,5 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,12% trong giai đoạn dự báo (2024-2029).

Tự động hóa nhà ở và nhà thông minh là hai thuật ngữ mơ hồ được sử dụng cho một loạt các giải pháp giám sát nhằm kiểm soát và tự động hóa các chức năng trong nhà. Không giống như các giải pháp tự động hóa nhà đơn giản (có thể bao gồm từ cửa gara vận hành bằng động cơ đến hệ thống an ninh tự động), hệ thống nhà thông minh yêu cầu cổng web hoặc ứng dụng điện thoại thông minh làm giao diện người dùng để tương tác với hệ thống máy tính.

- Tầm quan trọng ngày càng tăng của nhu cầu giải quyết các vấn đề an ninh được dự đoán sẽ thúc đẩy nhu cầu về ngôi nhà thông minh và kết nối trong giai đoạn dự báo. Hơn nữa, các công nghệ không dây tiên tiến, bao gồm bộ điều chỉnh truy cập và bảo mật, điều khiển giải trí và bộ điều khiển HVAC, dự kiến sẽ thúc đẩy tăng trưởng thị trường. Những tiến bộ gần đây trong Internet of Things (IoT), dẫn đến việc giảm giá bộ xử lý và cảm biến, dự kiến sẽ khuyến khích các nhà sản xuất thúc đẩy tự động hóa trong khu vực hộ gia đình.

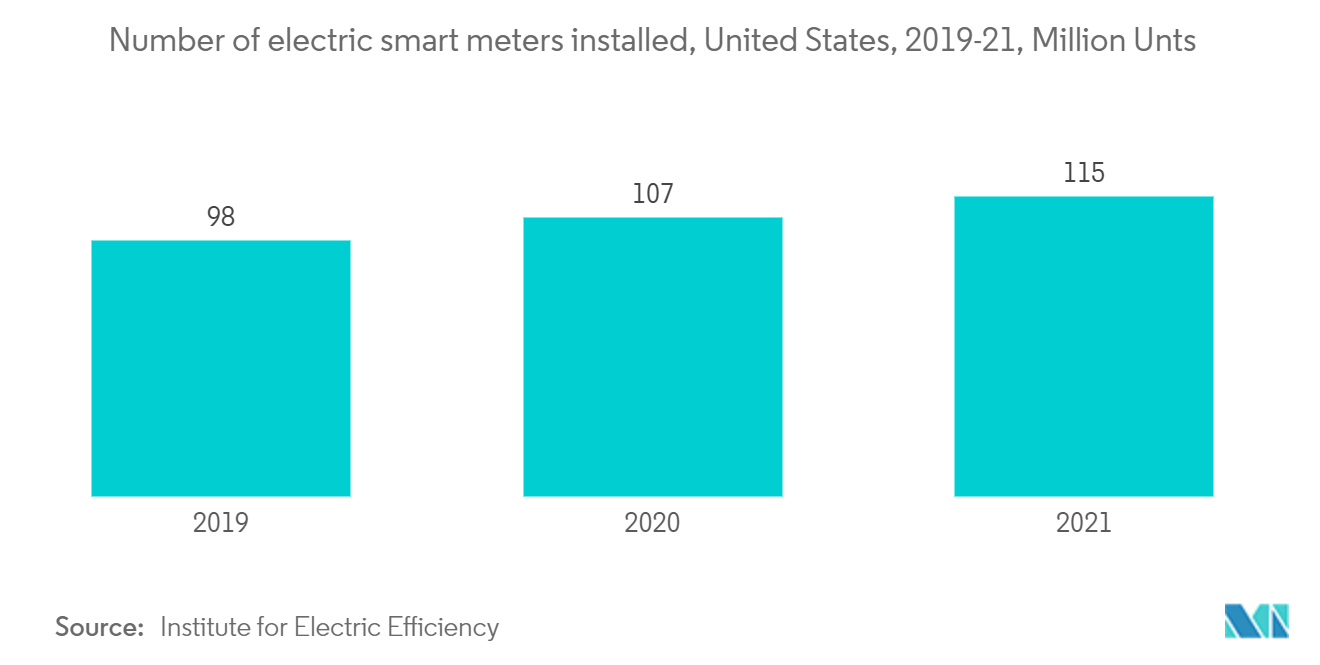

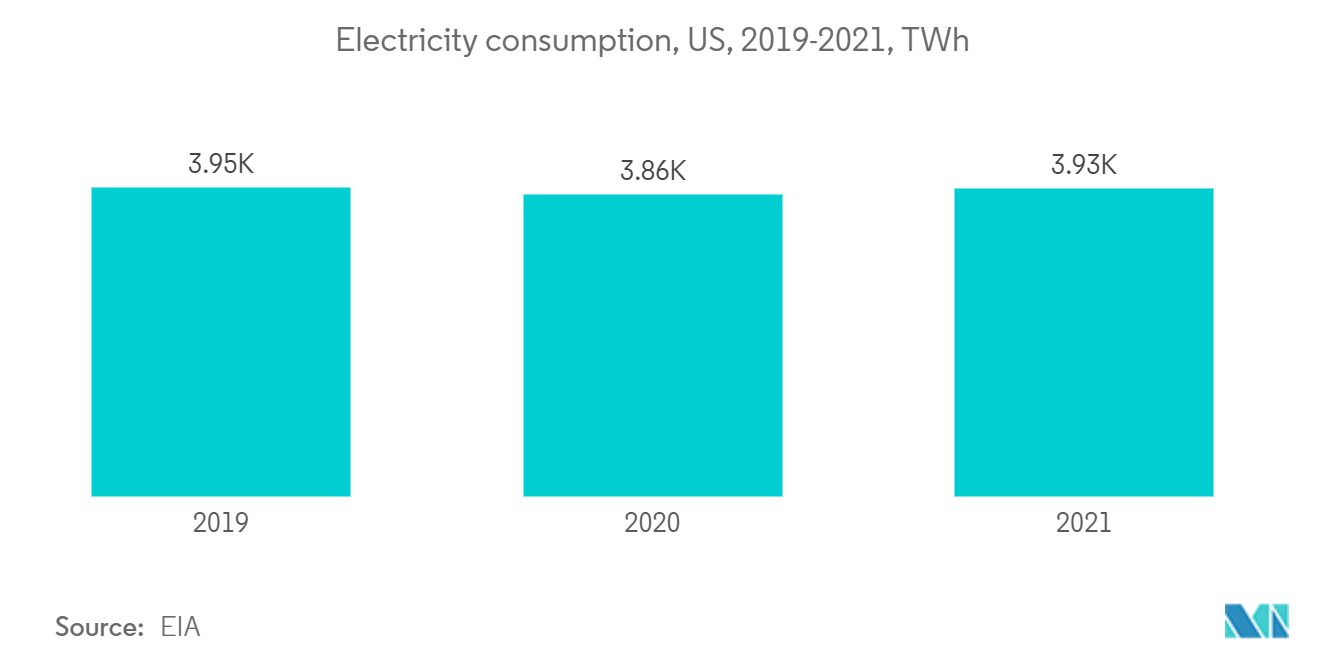

- Trong nỗ lực sử dụng nhiều nguồn năng lượng bền vững hơn, quản lý năng lượng hộ gia đình đang ngày càng nhận được sự quan tâm. Hơn nữa, để giảm chi phí năng lượng, các ngôi nhà phải hoạt động hiệu quả hơn do giá năng lượng ngày càng tăng và nhu cầu tăng cao. Với sự trợ giúp của Hệ thống quản lý năng lượng gia đình (HEMS), việc hỗ trợ các dịch vụ quản lý năng lượng để giám sát và quản lý hiệu quả việc sản xuất điện, bảo tồn năng lượng và kỹ thuật lưu trữ năng lượng đang được phát triển cho các ngôi nhà thông minh.

- Một số thiết bị thông minh như bộ điều nhiệt thông minh và các ứng dụng liên quan của chúng có thể hỗ trợ người dùng nhận được cảnh báo nhanh hơn khi hệ thống sưởi hoặc làm mát gặp sự cố. Khi một ngôi nhà ấm lên hoặc nguội đi quá nhiệt độ đặt trước, một số bộ điều nhiệt thông minh cho phép người dùng đặt báo thức, các vấn đề tiềm ẩn về hệ thống báo hiệu. Trái ngược với việc sử dụng bộ điều chỉnh nhiệt thông thường, chức năng này cho phép người dùng lên lịch bảo trì cho hệ thống bị hỏng hoặc trục trặc nhanh hơn.

- Hiện nay, thị trường nhà thông minh đề cập đến các dự án hạng sang. Tuy nhiên, nó dự kiến sẽ trở thành một yêu cầu trong tất cả các loại nhà ở. Dân số có trình độ học vấn đang ngày càng di cư đến các khu vực thành thị để tìm kiếm việc làm. Với mong muốn sở hữu một ngôi nhà đồng bộ với xu hướng hiện nay, nhiều người sống ở thành thị khao khát những ngôi nhà thông minh hoặc những ngôi nhà có thể thích ứng với các công nghệ ngày càng phát triển. Lĩnh vực này đang chứng kiến sự tăng trưởng nổi bật nhờ những lợi thế khác nhau của nó. Ngoài phân khúc hạng sang, người mua nhà từ nhiều thành phần dự kiến sẽ bắt đầu lựa chọn nhà thông minh và những lợi ích của chúng, trong đó hệ thống tự động hóa nhà ở được cung cấp với mức giá phải chăng.

Xu hướng thị trường nhà thông minh Hoa Kỳ

Thiết bị thông minh chiếm thị phần cao nhất

- Các công ty trên thị trường đang tập trung vào việc cải thiện khả năng nhận biết thực phẩm và mở rộng tính năng tương tự vào các ứng dụng nhà bếp của họ, chẳng hạn như lò nướng và tủ lạnh cỡ lớn. Phần lớn các triển lãm thương mại trong vài năm qua đã chứng kiến sự hiện diện của ABB Limited, Emerson Electric Co., Siemens AG và các công ty mới nổi khác trong phân khúc nhà thông minh, đưa ra các khái niệm như điều khiển rèm và đèn từ thiết bị di động mà không cần nối dây bổ sung, giám sát mặt bếp từ xa và tích hợp AI vào các thiết bị để đưa ra khuyến nghị.

- Vai trò của nhà bếp đã phát triển. Nó đã phát triển từ một không gian đơn giản để chuẩn bị thức ăn gắn liền với các hoạt động như giải trí, giao lưu, ăn uống và làm việc. Công nghệ đã hỗ trợ những thay đổi lối sống tương tự. Ví dụ, các thiết bị đang được thiết kế để có thêm chức năng giúp chúng dễ sử dụng hơn. Đây là một trong những động lực quan trọng cho việc áp dụng và phát triển các thiết bị thông minh và có thể kết nối. Ngoài ra, sự quan tâm ngày càng tăng đối với nấu ăn đã góp phần thúc đẩy việc áp dụng ngày càng tăng.

- Hơn nữa, những phát triển trong lĩnh vực công nghệ định vị địa lý để xác định vị trí điện thoại thông minh nhằm ngăn chặn việc rời khỏi nhà mà không tắt lò nướng hoặc nhận cảnh báo để tránh vô tình cháy nhà đang được quan sát. Theo Sở cứu hỏa thành phố New York, trung bình nấu ăn không có người giám sát chiếm 33% các vụ cháy nhà. Hơn nữa, nó tuyên bố rằng nguyên nhân gây cháy là do bếp hoặc lò nướng ở gần các vật dụng có thể bắt lửa, như khăn giấy, hoặc khi thức ăn hoặc dầu mỡ còn sót lại trong lò.

- Một tiêu chuẩn độc quyền dành cho tự động hóa gia đình có tên là Matter, trước đây là Project Connected Home over IP (CHIP) được miễn phí bản quyền cho các nhà sản xuất. Hai năm trước, Matter đã được ra mắt tại California, Hoa Kỳ, nhằm giảm sự phân mảnh giữa các nhà cung cấp và đạt được khả năng tương tác giữa công nghệ gia đình cải tiến và nền tảng Internet of Things (IoT) từ nhiều nhà cung cấp khác nhau. Amazon, Apple, Google, Comcast và Liên minh Zigbee, nay gọi là Liên minh Tiêu chuẩn Kết nối, đã ra mắt và giới thiệu nhóm dự án nhằm phát triển tiêu chuẩn mở cho các thiết bị nhà thông minh. Phiên bản đầu tiên của thông số kỹ thuật, phiên bản 1.0, đã được phát hành vào tháng 10 năm nay.

Quản lý năng lượng để chứng kiến sự tăng trưởng nhanh nhất

- Các quy định thuận lợi của chính phủ và cơ chế tín dụng thuế cho việc lắp đặt hệ thống HVAC và sự tập trung ngày càng tăng của người dùng cuối vào việc giảm hóa đơn tiền điện đã góp phần đáng kể vào sự tăng trưởng của thị trường được nghiên cứu.

- Theo Project Drawdown, khoảng 4-46% hộ gia đình có truy cập Internet ở Hoa Kỳ dự kiến sẽ lắp đặt bộ điều nhiệt thông minh vào năm 2050. Điều này có nghĩa là khoảng 704 triệu ngôi nhà sẽ được lắp đặt bộ điều nhiệt thông minh.

- Bộ điều nhiệt thông minh UEI TBH300 được ra mắt trong năm nay bởi Universal Electronics Inc., một trong những nhà cải tiến về giải pháp điều khiển phổ quát không dây cho giải trí gia đình và các thiết bị nhà thông minh. Sự cống hiến của Ruckus Network trong việc tích hợp với các đối tác tập trung vào các dự án năng lượng xanh, bao gồm Giải pháp quản lý năng lượng của UEI, trong môi trường lắp đặt mạng tòa nhà của UEI được thể hiện qua việc tích hợp với RUCKUS của CommScope. Bộ điều nhiệt được kết nối UEI mang đến cho người tiêu dùng một tùy chọn tiết kiệm năng lượng ngay lập tức vì đây là giải pháp toàn diện với các cảm biến có sẵn có thể được tích hợp vào cổng không dây RUCKUS bằng công nghệ Zigbee. Sau khi cài đặt, nó cung cấp các tính năng quản lý từ xa giúp theo dõi và quản lý hệ thống năng lượng ngay cả khi không có ai ở đó.

- Hơn nữa, hầu hết các nhà xây dựng cộng đồng lớn, có kế hoạch này đều cung cấp các sản phẩm nhà thông minh khác nhau như máy điều nhiệt, đèn, khóa cửa và dụng cụ mở gara như thiết bị tiêu chuẩn hoặc các tùy chọn có sẵn. Đồng thời, các thiết bị thông minh và máy nước nóng thường được gọi là bản nâng cấp.

Tổng quan về ngành Nhà thông minh của Hoa Kỳ

Bối cảnh cạnh tranh của thị trường nhà thông minh Hoa Kỳ cho thấy sự phân mảnh thị trường. Một số công ty chủ chốt toàn cầu trong thị trường này là ABB Limited, Schneider Electric SE, Honeywell International Inc., Emerson Electric Co., Siemens AG, LG Electronics Inc., Cisco Systems Inc., Google Inc. và Microsoft Corporation. Ra mắt sản phẩm, mua lại và hợp tác là một số chiến lược quan trọng được áp dụng bởi những người tham gia thị trường hoạt động trên thị trường. Ví dụ:.

- Vào tháng 6 năm 2022, Siemens AG đã ra mắt Siemens Xcelerator, một nền tảng kinh doanh kỹ thuật số mở, nhằm đẩy nhanh quá trình chuyển đổi kỹ thuật số và tạo ra giá trị cho khách hàng thuộc mọi quy mô trong các ngành công nghiệp, tòa nhà, lưới điện và di động. Nền tảng kinh doanh tạo điều kiện, tăng tốc và mở rộng quy mô chuyển đổi kỹ thuật số. Siemens đã mua lại Brightly Software, một công ty phần mềm quản lý tài sản và bảo trì hàng đầu có trụ sở tại Hoa Kỳ. Năng lực vững chắc của Brightly trong các lĩnh vực chính sẽ được bổ sung vào bí quyết phần mềm và kỹ thuật số của Siemens trong các tòa nhà. Nó sẽ tạo thành nền tảng của danh mục Xcelerator cho Tòa nhà của Siemens.

- Vào tháng 3 năm 2022, Schneider Electric ở Boston, Hoa Kỳ, đã giới thiệu Wiser Gateway và Wiser Smart Plug, trong số những sản phẩm đầu tiên trên thế giới nhận được chứng nhận Matter, mở rộng cung cấp giải pháp quản lý năng lượng toàn diện cho ngôi nhà của công ty. Wiser Gateway, giao diện truyền thông trung tâm cho hệ sinh thái Wiser lớn hơn và Ổ cắm thông minh Wiser, một bộ phát nhỏ nhưng quan trọng cho mạng Hệ thống quản lý năng lượng gia đình (HEMS), là hai sản phẩm đầu tiên từ giải pháp HEMS toàn diện của Schneider Electric để kết hợp Tiêu chuẩn vật chất. Nó củng cố vị thế của công ty với tư cách là công ty tiên phong trong việc phát triển các hệ thống quản lý năng lượng tại nhà nhằm tối ưu hóa việc sử dụng năng lượng và giúp giảm chi phí cũng như lượng khí thải carbon dioxide trong khu dân cư trong khi vẫn duy trì sự thoải mái.

Dẫn đầu thị trường nhà thông minh Hoa Kỳ

ABB Limited

Emerson Electric Co.

Honeywell International Inc.

siemens ag

Schneider Electric SE

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhà thông minh Hoa Kỳ

- Tháng 11 năm 2022 Nhiều sản phẩm và hệ thống nhà thông minh khác nhau có thể cộng tác theo tiêu chuẩn Matter mà Amazon đã nêu kế hoạch mở rộng quy mô. Tiêu chuẩn chứng nhận WWA mới dành cho thiết bị Matter được Amazon giới thiệu trong năm nay. Khi chúng tăng độ tin cậy và chức năng của các thiết bị được liên kết, chúng cũng sẽ cho phép đổi mới và lựa chọn.

- Tháng 10 năm 2022 Roku Inc. công bố dòng giải pháp nhà thông minh hoàn toàn mới, bao gồm phích cắm, đèn chiếu sáng, camera an ninh và chuông cửa video. Việc phát triển dòng sản phẩm của Roku có thể thực hiện được nhiều lựa chọn hơn về các sản phẩm nhà thông minh đơn giản và có giá cả hợp lý. Hàng chục triệu hộ gia đình sử dụng nền tảng Roku và chúng tôi hiện đang mở rộng hệ sinh thái của mình để bao gồm những thứ như tiện ích và dịch vụ hỗ trợ ngôi nhà thông minh hiện đại.

- Tháng 10 năm 2022 Google's Nest giới thiệu ứng dụng Google Home được thiết kế lại, chuông cửa có dây và Nest wifi Pro có wifi 6E. Nest Doorbell (có dây, thế hệ 2) có các tính năng thông minh hơn giúp bạn yên tâm hơn. Nó kết nối với dây của chuông cửa hiện có của bạn nên không cần phải lo lắng về việc sạc pin hoặc hết điện. Bộ định tuyến wifi Pro, hệ thống bộ định tuyến lưới wifi 6E ba băng tần hiệu suất cao mới. Người dùng Nest wifi Pro sẽ có quyền truy cập vào băng tần vô tuyến 6 GHz hoàn toàn mới, giúp tốc độ wifi nhanh gấp đôi so với wifi 6.

Phân khúc ngành Nhà thông minh của Hoa Kỳ

Các thiết bị nhà thông minh phù hợp để thiết lập ngôi nhà nơi các thiết bị có thể được điều khiển tự động từ xa từ bất kỳ nơi nào có kết nối Internet, bằng điện thoại di động hoặc thiết bị nối mạng khác. Một ngôi nhà thông minh có các thiết bị được kết nối qua internet và khách hàng có thể điều chỉnh các chức năng, chẳng hạn như quyền truy cập an ninh vào ngôi nhà, nhiệt độ, ánh sáng và rạp hát tại nhà. Phạm vi thị trường bao gồm các phân khúc nhà thông minh khác nhau như sau quản lý năng lượng, tiện nghi và ánh sáng, giải trí gia đình, điều khiển và kết nối, an ninh và các thiết bị thông minh.

Thị trường nhà thông minh của Hoa Kỳ được phân chia theo loại sản phẩm (tiện nghi và ánh sáng, điều khiển và kết nối, quản lý năng lượng, giải trí gia đình, an ninh và thiết bị thông minh).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

| Tiện nghi và ánh sáng |

| Kiểm soát và kết nối |

| Quản lý năng lượng |

| Giải trí gia đình |

| Bảo vệ |

| Thiết bị thông minh |

| Theo loại sản phẩm | Tiện nghi và ánh sáng |

| Kiểm soát và kết nối | |

| Quản lý năng lượng | |

| Giải trí gia đình | |

| Bảo vệ | |

| Thiết bị thông minh |

Câu hỏi thường gặp về nghiên cứu thị trường nhà thông minh ở Hoa Kỳ

Thị trường Nhà thông minh Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Nhà thông minh Hoa Kỳ dự kiến sẽ đạt 40,40 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,12% để đạt 62,50 tỷ USD vào năm 2029.

Quy mô Thị trường Nhà thông minh Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Nhà thông minh Hoa Kỳ dự kiến sẽ đạt 40,40 tỷ USD.

Ai là người chơi chính trong Thị trường Nhà thông minh Hoa Kỳ?

ABB Limited, Emerson Electric Co., Honeywell International Inc., siemens ag, Schneider Electric SE là những công ty lớn hoạt động tại Thị trường Nhà thông minh Hoa Kỳ.

Thị trường Nhà thông minh Hoa Kỳ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nhà thông minh Hoa Kỳ ước tính đạt 37,02 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Nhà thông minh của Hoa Kỳ trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhà thông minh Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Nhà thông minh Hoa Kỳ

Số liệu thống kê về thị phần Nhà thông minh Hoa Kỳ năm 2024, quy mô và tốc độ tăng trưởng doanh thu, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Nhà thông minh của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.