Phân tích thị trường bảo hiểm y tế và sức khỏe Hoa Kỳ

Thị trường bảo hiểm y tế và sức khỏe của Hoa Kỳ là thị trường lớn nhất thế giới, không tuân thủ Bảo hiểm Y tế Toàn cầu của WHO. Mặc dù 8% dân số Hoa Kỳ không có bảo hiểm y tế, Hoa Kỳ vẫn tiếp tục dẫn đầu về mức tăng trưởng về phí bảo hiểm y tế ở Bắc Mỹ. Sự tăng trưởng này có thể là do lạm phát y tế, tăng việc làm và một số lợi ích được chuyển giao từ các chính sách chăm sóc sức khỏe của cựu Tổng thống Mỹ Obama và Trump. Theo cdc.gov - Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh, Hoa Kỳ đã chi 3,8 nghìn tỷ USD vào năm 2019, gần 17,7% GDP cả nước, khiến chi tiêu trung bình mỗi người cho y tế tại Hoa Kỳ là 11.582 USD, vượt mốc 12.000 USD vào năm 2020. Chính phủ Hoa Kỳ đã ban hành nhiều đạo luật chăm sóc sức khỏe nhằm cung cấp bảo hiểm y tế cho phần lớn dân số Hoa Kỳ.

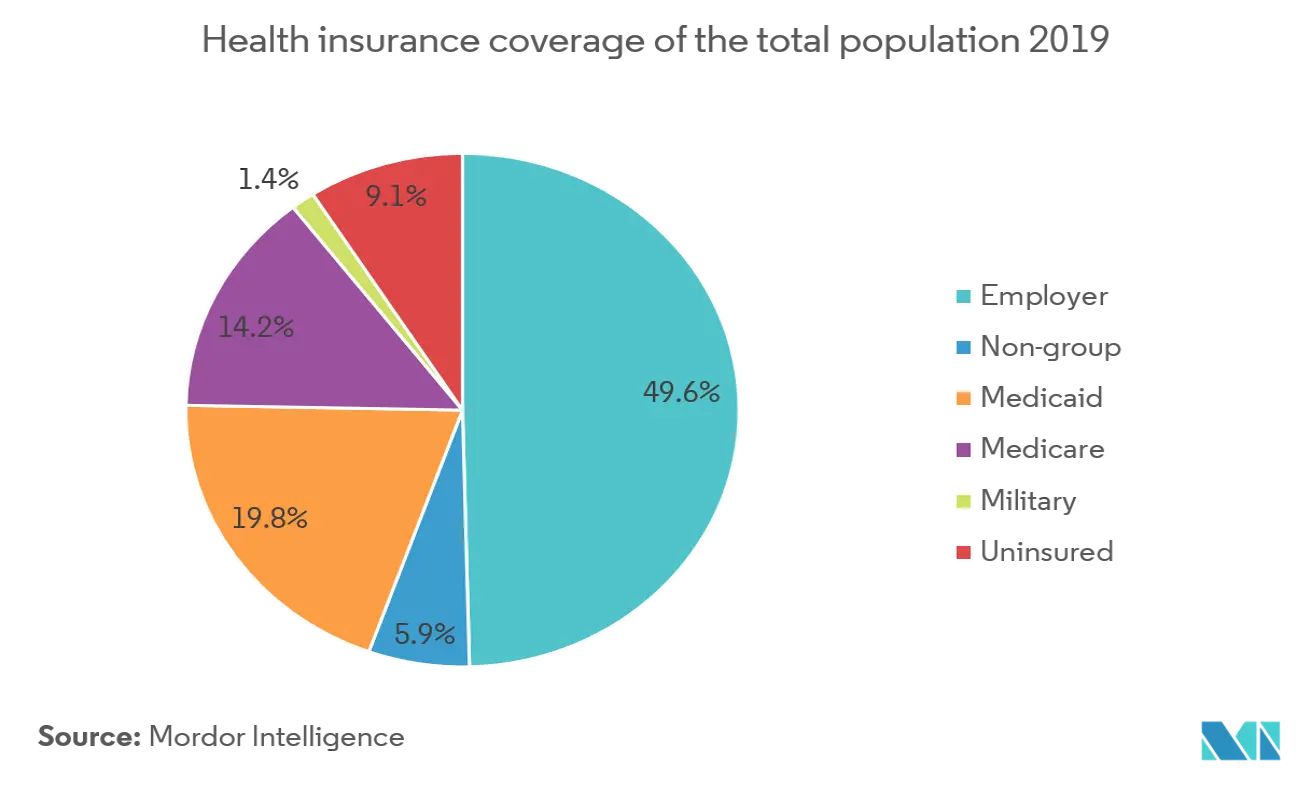

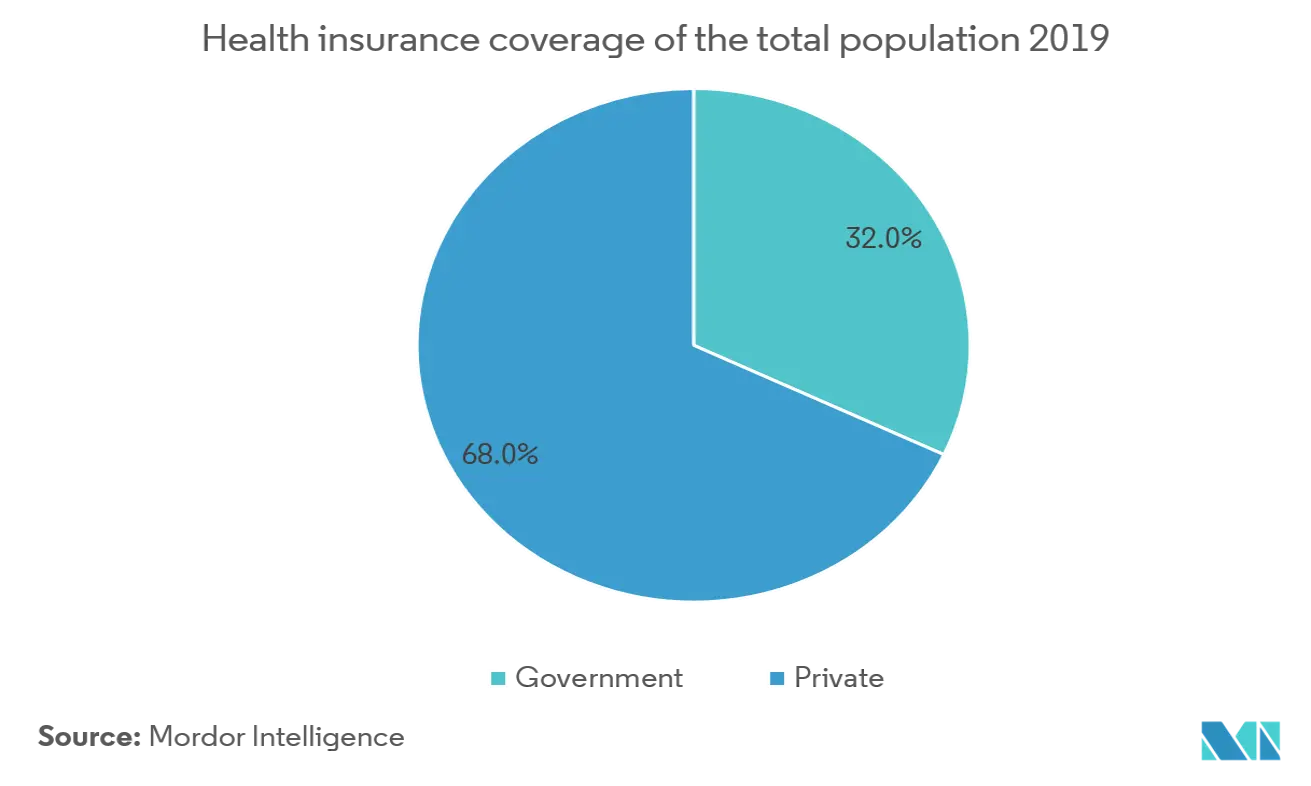

Theo NAIC (Hiệp hội Ủy viên Bảo hiểm Quốc gia), hơn 68% chi phí chăm sóc sức khỏe được cung cấp bởi các chương trình bảo hiểm tư nhân, chẳng hạn như PPO, HMO, chương trình POS, v.v. 25 công ty bảo hiểm hàng đầu ở Hoa Kỳ chiếm khoảng USD 130 tỷ đồng vào năm 2019, trong đó hơn 60% đến từ 25 công ty bảo hiểm y tế hàng đầu. Khoảng 6% người Mỹ mua bảo hiểm y tế theo loại không thuộc nhóm và 50% có bảo hiểm do nhà tuyển dụng cung cấp, 35% có bảo hiểm từ Medicaid hoặc Medicare và Quân đội trong khi hơn 9% vẫn không có bảo hiểm tính đến năm 2019.

Tăng tổng chi tiêu y tế, bao gồm cả chi tiêu công và tư nhân cho các chương trình tăng cường sức khỏe và ngăn ngừa bệnh tật, với việc sử dụng kiến thức và công nghệ y tế, trợ y và điều dưỡng. Sự tăng trưởng về việc làm nói chung làm tăng nhu cầu về bảo hiểm y tế thông qua bảo hiểm y tế cá nhân và bảo hiểm y tế do người sử dụng lao động tài trợ.

Các quy định của chính phủ và các mệnh lệnh chính sách liên quan ảnh hưởng đến nhiều thay đổi chưa từng có trong cách cung cấp bảo hiểm chăm sóc sức khỏe cho công dân Mỹ. Bảo hiểm chăm sóc sức khỏe đắt tiền và phương pháp điều trị thậm chí còn đắt đỏ cũng không thấy bất kỳ sự cải thiện nào ngay cả sau nhiều lần can thiệp của nhà nước do khu vực tư nhân hóa cao.

Xu hướng Thị trường Bảo hiểm Y tế Sức khỏe Hoa Kỳ

Các chương trình bảo hiểm sức khỏe có mức khấu trừ cao đang được công chúng ưa chuộng

Đây là những chương trình có mức khấu trừ cao hơn bất kỳ chương trình bảo hiểm truyền thống nào. Phí bảo hiểm hàng tháng thường thấp hơn, nhưng người ta phải tự trả nhiều chi phí chăm sóc sức khỏe hơn trước khi công ty bảo hiểm bắt đầu thanh toán phần của mình (khoản khấu trừ của bạn). Chương trình khấu trừ cao (HDHP) có thể được kết hợp với tài khoản tiết kiệm sức khỏe (HSA), cho phép một người thanh toán một số chi phí y tế nhất định bằng tiền miễn thuế liên bang. IRS định nghĩa chương trình sức khỏe có mức khấu trừ cao là bất kỳ chương trình nào có mức khấu trừ ít nhất là 1.350 USD cho một cá nhân hoặc 2.700 USD cho một gia đình. Tổng chi phí tự chi trả hàng năm của HDHP (bao gồm các khoản khấu trừ, đồng thanh toán và đồng bảo hiểm) không được vượt quá 6.650 USD đối với một cá nhân hoặc 13.300 USD đối với một gia đình (không áp dụng cho các dịch vụ ngoài mạng lưới).

Số lượng đăng ký tham gia các chương trình này tiếp tục tăng so với cùng kỳ năm ngoái vì nhiều nhân viên cảm thấy cần phải chống chọi với tình trạng giá chăm sóc sức khỏe ngày càng tăng. Quá trình tiêu dùng ngày càng tăng có thể tiếp tục thúc đẩy sự phát triển vượt bậc của các phúc lợi tự nguyện giữa các nhân viên, và do đó, HDHP ngày càng trở nên phổ biến để quản lý chi phí. Theo AHIP, thị trường nhóm lớn với hơn 50 nhân viên vẫn là môi trường phổ biến nhất để đăng ký HDHP và HAS. Năm 2017, 82% số lượng tuyển sinh diễn ra ở các cơ sở sử dụng lao động lớn, tiếp theo là thị trường người sử dụng lao động nhỏ (11%) và thị trường cá nhân (7%).

ACA và chăm sóc sức khỏe

0,7 triệu người đã đăng ký bảo hiểm thông qua các thị trường bảo hiểm y tế được thành lập theo ACA, bao gồm 9,2 triệu người nhận được tín dụng thuế phí bảo hiểm và 5,3 triệu người được giảm chia sẻ chi phí. Ở Florida, Mississippi, Alabama, Nebraska và Oklahoma, ít nhất 95% người đăng ký trên thị trường nhận được tín dụng thuế cao cấp và/hoặc trợ cấp chia sẻ chi phí.Các công ty bảo hiểm không còn có thể từ chối bảo hiểm cho các tình trạng đã có từ trước, tính phí bảo hiểm cao hơn dựa trên tình trạng sức khỏe hoặc giới tính, thu hồi bảo hiểm khi ai đó bị bệnh hoặc áp đặt các giới hạn hàng năm hoặc trọn đời. Khoảng 54 triệu người mắc bệnh từ trước có thể dẫn đến việc họ bị từ chối bảo hiểm tại thị trường cá nhân trước ACA. Các công ty bảo hiểm tư nhân hiện nay phải chi trả một loạt các dịch vụ phòng ngừa mà người tiêu dùng không phải trả chi phí tự chi trả. Điều này bao gồm khuyến nghị sàng lọc bệnh ung thư và bệnh mãn tính, tiêm chủng và các dịch vụ khác. Gần 150 triệu người đăng ký tham gia các chương trình sử dụng lao động hoặc thông qua bảo hiểm thị trường cá nhân phải cung cấp các dịch vụ phòng ngừa miễn phí này.

Thông tin chuyên sâu về Bảo hiểm Y tế Tư nhân (PHI) tại Hoa Kỳ

Khoảng 60% dân số Hoa Kỳ sử dụng dịch vụ bảo hiểm y tế tư nhân để đáp ứng nhu cầu sức khỏe của họ. PHI thường chi trả cho những phần không được khám phá hoặc được chi trả một phần theo bất kỳ chương trình y tế công cộng nào. Trump Care có những lợi ích riêng, nó đã lên kế hoạch giảm thâm hụt liên bang 150 tỷ USD vào năm 2026. Trump Care đã tăng khoản đóng góp vào tài khoản tiết kiệm sức khỏe (HSA) từ 3400 USD lên 6550 USD. Trump care cũng cung cấp trợ cấp cho những người có hoàn cảnh khó khăn. -các điều kiện hiện có và bãi bỏ thuế tiêu dùng đối với thuốc theo toa, thiết bị y tế và một số chương trình y tế.

Theo Cục điều tra dân số Hoa Kỳ, năm 2018, bảo hiểm y tế tư nhân đứng ở mức 68%, cao hơn đáng kể so với bảo hiểm của chính phủ (32%). Trong các phân khúc bảo hiểm y tế khác nhau, bảo hiểm dựa trên cơ sở sử dụng lao động là phổ biến nhất, bao phủ khoảng 56% dân số trong vài tháng hoặc cả năm, tiếp theo là Medicaid (19,3%), Medicare (17,2%), bảo hiểm trực tiếp. bảo hiểm mua hàng (16,0%) và bảo hiểm quân sự (4,8%). Tăng trưởng chi tiêu bảo hiểm y tế tư nhân được dự đoán sẽ tăng 0,5% lên 5,6% trong năm 2017, một phần do phí bảo hiểm trên thị trường bảo hiểm y tế tăng. Tuy nhiên, chi tiêu dự kiến sẽ chậm lại trung bình 0,7% trong giai đoạn 2019-2020.

Tổng quan về ngành bảo hiểm y tế và sức khỏe Hoa Kỳ

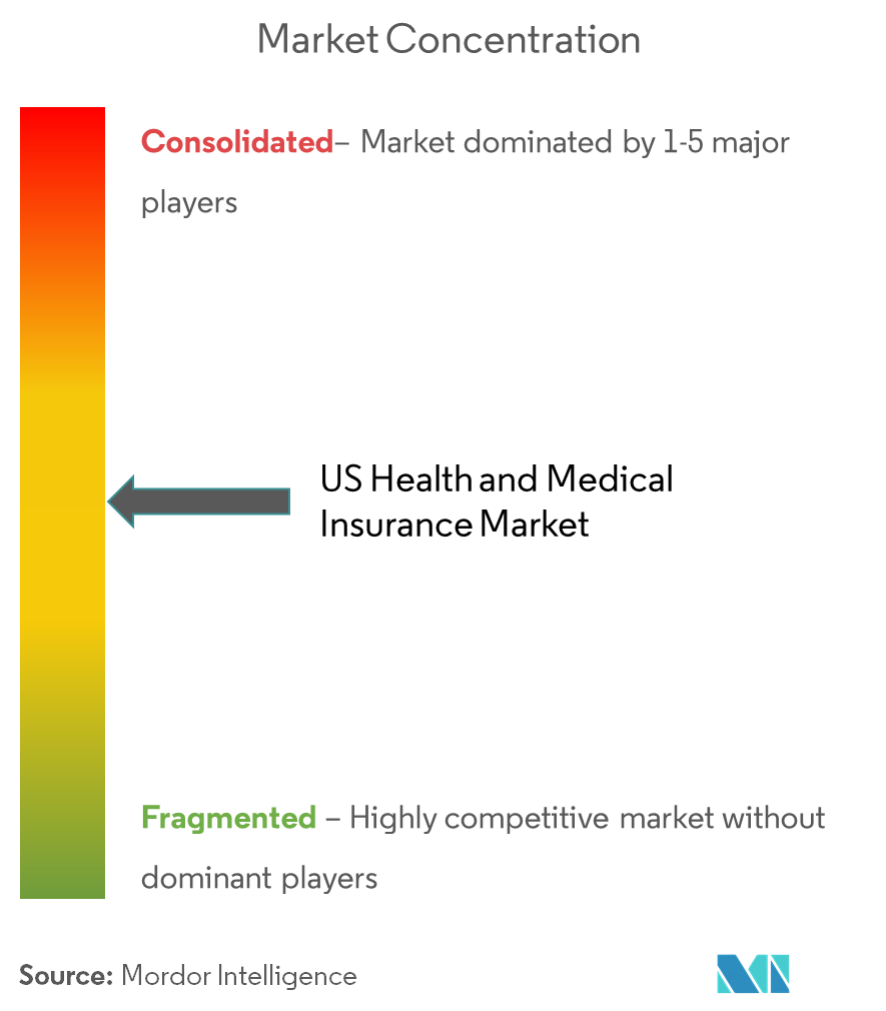

Theo báo cáo của Hiệp hội Y khoa Hoa Kỳ (hay AMA), ngành bảo hiểm y tế tư nhân có tính tập trung cao độ, với 72% tổng số khu vực đô thị thiếu sự cạnh tranh đáng kể về bảo hiểm y tế.

Quỹ Gia đình Henry J. Kaiser đã đo lường khả năng cạnh tranh của thị trường bảo hiểm y tế tư nhân vào năm 2013, sử dụng Chỉ số Herfindahl-Hirschman (HHI) làm chỉ báo. HHI tính đến mức độ thị trường được kiểm soát bởi mỗi công ty cạnh tranh trong đó (thị phần) và được biểu thị bằng giá trị từ 0 đến 10.000. Con số càng thấp thì thị trường càng cạnh tranh. Sự tập trung cao hơn từ hoạt động MA của nhiều công ty bảo hiểm y tế khác nhau dự kiến sẽ làm tăng mối lo ngại về chống độc quyền của người tiêu dùng. Đây là kết quả của sức mạnh độc quyền của công ty bảo hiểm y tế, do sự hợp nhất, giúp họ có đòn bẩy để tăng và duy trì phí bảo hiểm trên mức cạnh tranh.

Hầu hết các hoạt động MA đều tập trung vào các công ty bảo hiểm liên kết với PBM để quản lý chi phí chăm sóc sức khỏe ngày càng tăng. Một số ví dụ bao gồm việc sáp nhập CVS với Aetna (69 tỷ USD). Việc sáp nhập này kết hợp các hiệu thuốc của CVS với hoạt động kinh doanh bảo hiểm của Aetna với hy vọng giảm chi phí. Cigna và Express Scripts đã hoàn tất thương vụ sáp nhập trị giá 67 tỷ USD nhằm giảm chi phí chăm sóc sức khỏe và mang lại kết quả tốt hơn. Walmart và Humana, trước đó đã hợp tác trong chương trình thuốc theo toa Medicare Phần D chi phí thấp, có một loạt năng lực bán lẻ y tế – PBM – ấn tượng, tập trung vào phục vụ thị trường lợi ích y tế đang phát triển.

Dẫn đầu thị trường bảo hiểm y tế và sức khỏe Hoa Kỳ

UnitedHealth Group

Anthem

Humana Group

HCSC Group

Centene Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bảo hiểm y tế và sức khỏe Hoa Kỳ

Cuộc khủng hoảng Covid-19 đã đồng thời tạo ra sự gia tăng nhu cầu chăm sóc sức khỏe do số người nhập viện và xét nghiệm chẩn đoán tăng đột biến, đồng thời có nguy cơ làm giảm năng lực lâm sàng khi nhân viên y tế tự nhiễm virus. Sự không phù hợp ngày càng tăng giữa nhu cầu của bệnh nhân và năng lực của nhà cung cấp làm nổi bật một trong những điểm bất cập phổ biến nhất của hệ thống chăm sóc sức khỏe Hoa Kỳ.

Trong thời kỳ đại dịch, nhiều công ty bảo hiểm nhận thấy mình đang ở vị thế vững chắc một cách đáng kinh ngạc. Họ tiếp tục nhận được tiền thưởng từ các thành viên. Đồng thời, vì dịch vụ chăm sóc sức khỏe tự chọn phần lớn đã biến mất nên các công ty bảo hiểm không phải trả nhiều tiền. Nhìn về phía trước, các chương trình bảo hiểm phải đối mặt với thực tế là mức chi tiêu cho chăm sóc sức khỏe có thể tăng đáng kể để chăm sóc cho bệnh nhân COVID-19 và cho nhiều thành viên đã trì hoãn việc chăm sóc sức khỏe không quan trọng.

Phân khúc ngành Bảo hiểm Y tế Sức khỏe Hoa Kỳ

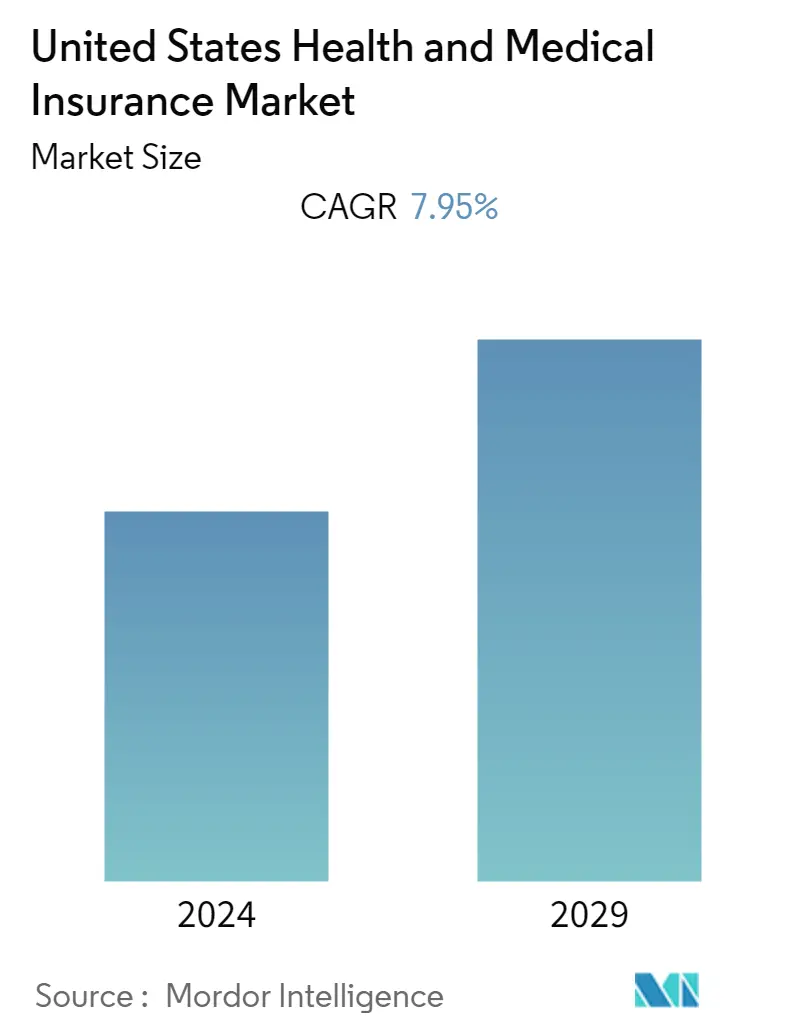

Báo cáo này cung cấp phân tích cơ bản đầy đủ về ngành Bảo hiểm Y tế Hoa Kỳ, bao gồm đánh giá tài khoản y tế quốc gia, nền kinh tế và xu hướng thị trường mới nổi theo phân khúc, những thay đổi đáng kể về động lực thị trường và tổng quan về thị trường. Thị trường bảo hiểm y tế và sức khỏe của Hoa Kỳ sẵn sàng tăng trưởng với tốc độ CAGR là 7,95% từ năm 2021 đến năm 2027. Thị trường được phân chia theo Loại Mua sắm (mua trực tiếp, do nhà tuyển dụng tài trợ), Sản phẩm và Dịch vụ (PBM, HDHP, FFS/Kế hoạch bồi thường truyền thống và các Chương trình Chăm sóc Được Quản lý (HMO, PPO, POS, Các Sản phẩm và Dịch vụ Khác), Địa điểm Mua hàng (Trao đổi và Trao đổi).

| Mua trực tiếp/cá nhân | |

| Dựa trên nhà tuyển dụng | Chợ nhóm nhỏ |

| Chợ nhóm lớn |

| Quản lý lợi ích nhà thuốc |

| Các chương trình sức khỏe được khấu trừ cao |

| Gói dịch vụ miễn phí |

| Kế hoạch chăm sóc được quản lý |

| Trên sàn giao dịch/thị trường |

| Tắt sàn giao dịch/thị trường |

| Theo loại hình đấu thầu | Mua trực tiếp/cá nhân | |

| Dựa trên nhà tuyển dụng | Chợ nhóm nhỏ | |

| Chợ nhóm lớn | ||

| Theo sản phẩm và dịch vụ được cung cấp | Quản lý lợi ích nhà thuốc | |

| Các chương trình sức khỏe được khấu trừ cao | ||

| Gói dịch vụ miễn phí | ||

| Kế hoạch chăm sóc được quản lý | ||

| Theo nơi mua hàng | Trên sàn giao dịch/thị trường | |

| Tắt sàn giao dịch/thị trường | ||

Câu hỏi thường gặp về Nghiên cứu Thị trường Bảo hiểm Y tế Sức khỏe Hoa Kỳ

Quy mô thị trường bảo hiểm y tế và sức khỏe Hoa Kỳ hiện tại là bao nhiêu?

Thị trường Bảo hiểm Y tế và Sức khỏe Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR là 7,95% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Bảo hiểm Y tế và Y tế Hoa Kỳ?

UnitedHealth Group, Anthem, Humana Group, HCSC Group, Centene Corporation là những công ty lớn hoạt động trên Thị trường Bảo hiểm Y tế và Y tế Hoa Kỳ.

Thị trường Bảo hiểm Y tế và Y tế Hoa Kỳ này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bảo hiểm Y tế và Sức khỏe Hoa Kỳ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bảo hiểm Y tế và Sức khỏe Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bảo hiểm y tế Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bảo hiểm Y tế Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bảo hiểm Y tế Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.