Phân tích thị trường nhiệt điện Đông Nam Á

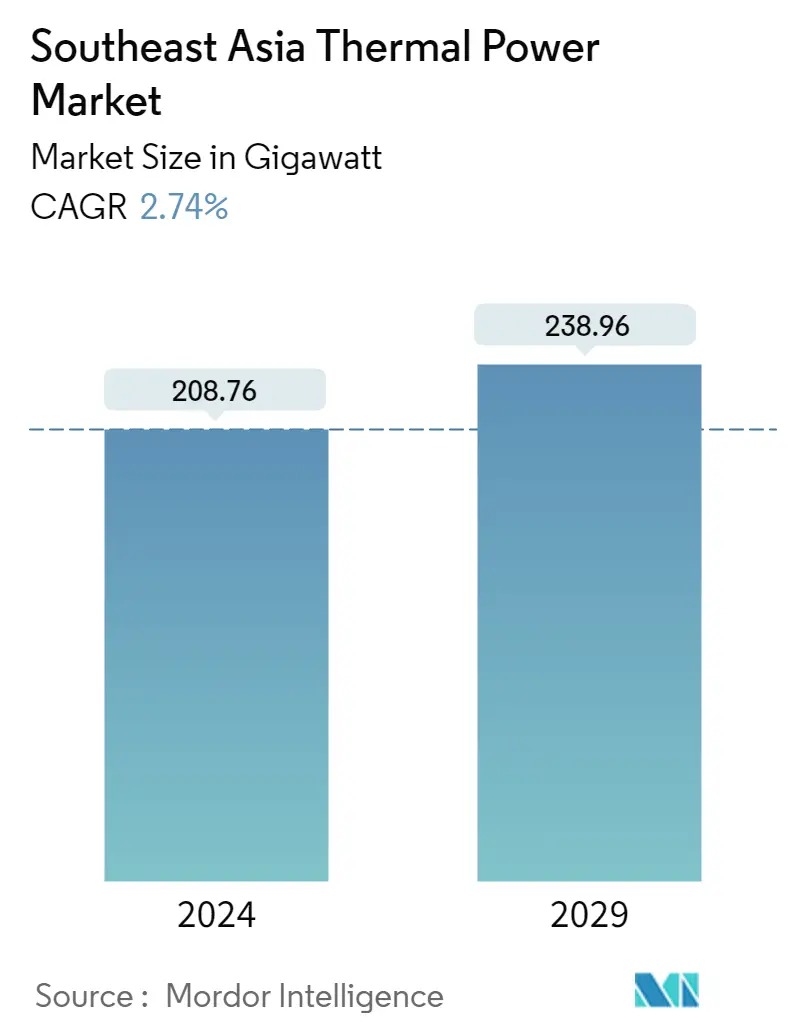

Quy mô Thị trường Nhiệt điện Đông Nam Á ước tính là 208,76 gigawatt vào năm 2024 và dự kiến sẽ đạt 238,96 gigawatt vào năm 2029, tăng trưởng với tốc độ CAGR là 2,74% trong giai đoạn dự báo (2024-2029).

Thị trường nhiệt điện Đông Nam Á chịu ảnh hưởng tiêu cực bởi đại dịch Covid-19 do chuỗi cung ứng bị gián đoạn. Tuy nhiên, thị trường đã phục hồi trở lại vào năm 2021 và dự kiến sẽ tăng trưởng ổn định trong giai đoạn dự báo.

Nhu cầu điện ngày càng tăng và đầu tư ngày càng tăng vào ngành điện dự kiến sẽ thúc đẩy tăng trưởng thị trường nhiệt điện Đông Nam Á trong giai đoạn dự báo. Ví dụ, nhu cầu điện trong khu vực dự kiến sẽ tăng đáng kể trong ba thập kỷ tới và dự kiến sẽ đạt 2.690 terawatt giờ (TWh) vào năm 2050. Indonesia, Việt Nam, Thái Lan và Philippines dự kiến sẽ đạt mức tiêu thụ điện cao nhất nhu cầu trong thời kỳ dự báo.

Tuy nhiên, sự tăng trưởng nhanh chóng trong lĩnh vực năng lượng tái tạo dự kiến sẽ hạn chế sự tăng trưởng của thị trường nhiệt điện Đông Nam Á. Nhu cầu năng lượng ở Đông Nam Á dự kiến sẽ tăng 2/3 từ năm 2019 đến năm 2040, từ đó dẫn đến đầu tư lớn vào sản xuất và truyền tải năng lượng mới, tạo ra nhiều cơ hội thị trường cho sản xuất nhiệt điện.

Indonesia là một trong những nền kinh tế lớn nhất Đông Nam Á và chứng kiến sản lượng điện cao nhất vào năm 2021. Quốc gia này được kỳ vọng sẽ chiếm lĩnh thị trường với các dự án nhiệt điện sắp ra mắt và đã được lên kế hoạch.

Xu hướng thị trường nhiệt điện Đông Nam Á

Các nhà máy nhiệt điện chạy bằng than sẽ chiếm lĩnh thị trường

Nhu cầu điện ngày càng tăng ở các quốc gia khác nhau ở Đông Nam Á và khả năng chi trả của than để sản xuất điện đang dẫn đến sự thống trị của than để sản xuất điện trong giai đoạn dự báo.

Indonesia là thị trường hàng đầu của ngành điện. Bất chấp mục tiêu tăng tỷ trọng năng lượng tái tạo trong sản xuất điện lên 23% vào năm 2025, sản lượng điện từ năng lượng nhiệt, đặc biệt là than, dự kiến sẽ tăng do các kế hoạch mở rộng công suất đang diễn ra và theo kế hoạch.

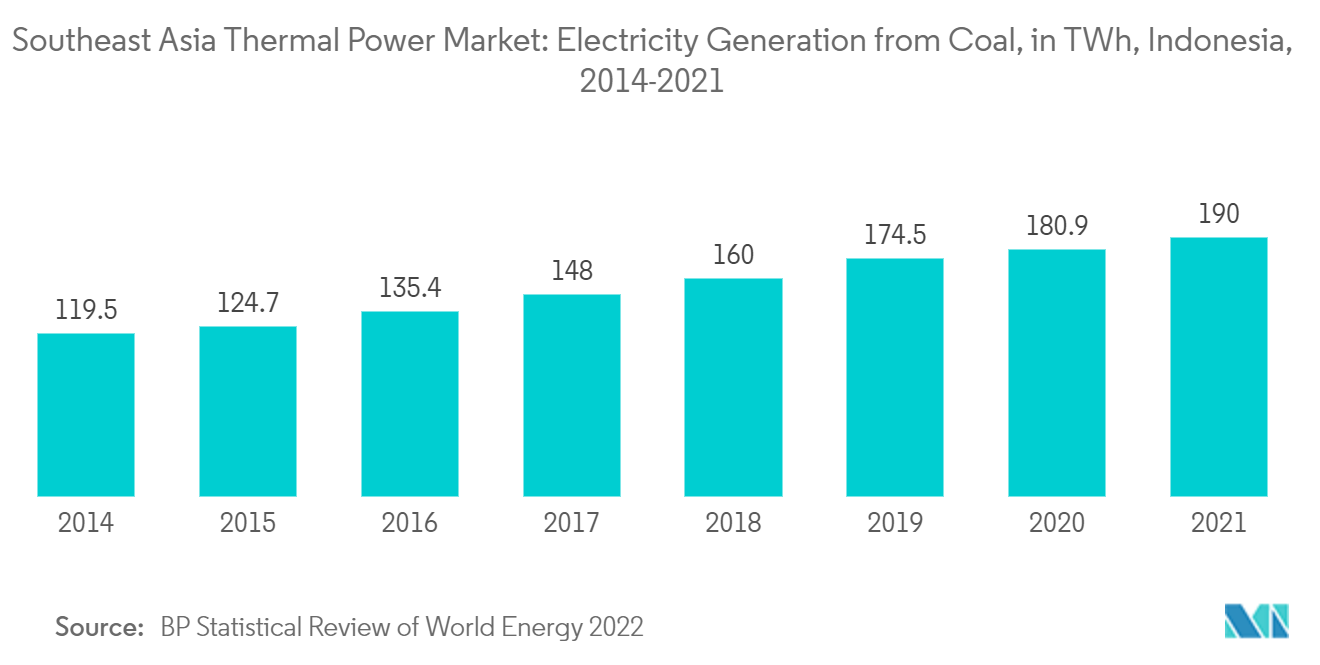

Các quốc gia như Việt Nam, Thái Lan, Indonesia đang chứng kiến sự gia tăng liên tục về sản lượng điện từ than. Indonesia đã sản xuất 119,5 TWh điện từ than vào năm 2014 và tăng lên 190 TWh vào năm 2021.

Theo IEA, nhu cầu năng lượng sơ cấp của than ở Đông Nam Á trong Kịch bản chính sách đã nêu dự kiến sẽ tăng lên 216 Mtoe vào năm 2030 và 270 Mtoe vào năm 2040.

Tốc độ tăng trưởng của các nhà máy nhiệt điện chạy bằng than đang giảm dần do lo ngại về môi trường và ngày càng quan tâm đến khí đốt tự nhiên và năng lượng tái tạo. Tuy nhiên, các nhà máy đang hoạt động và một số nhà máy sắp triển khai dự kiến sẽ thúc đẩy tăng trưởng của thị trường nhiệt điện than.

Indonesia thống trị thị trường

Indonesia, nền kinh tế lớn nhất Đông Nam Á và là ngành điện, phụ thuộc nhiều vào nhiên liệu hóa thạch để sản xuất điện, chủ yếu là than non và than bitum. Mặc dù không giống như than đá, khí đốt tự nhiên cũng được kỳ vọng sẽ vẫn là một phần không thể thiếu trong cơ cấu năng lượng của đất nước.

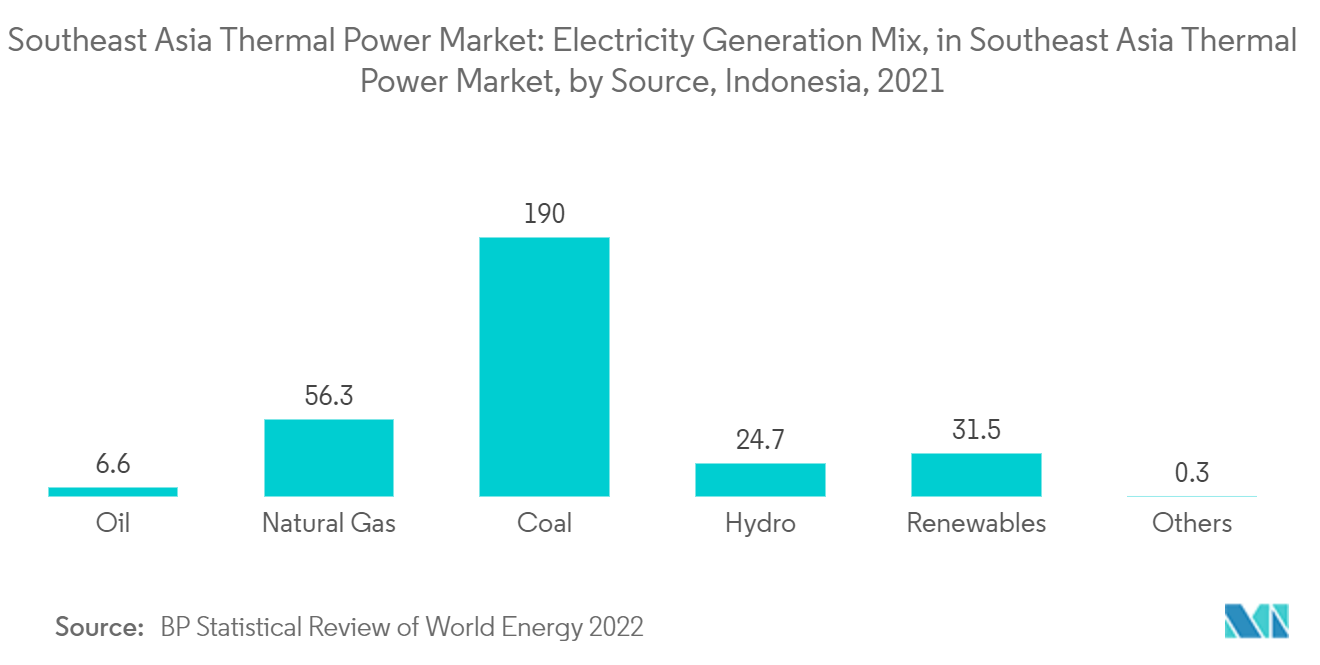

Sản xuất điện của đất nước phụ thuộc nhiều vào nhiên liệu hóa thạch, chủ yếu là khí đốt tự nhiên, tiếp theo là than và dầu. Theo Đánh giá thống kê của BP, năm 2021, than chiếm 61,4% trong tổng sản lượng điện, tiếp theo là khí đốt tự nhiên với 18,2%.

Tính đến tháng 5 năm 2021, quốc gia này đã có chương trình liên tục kể từ năm 2015 nhằm bổ sung khoảng 35 GW các nhà máy nhiệt điện than vào lưới điện quốc gia. Thêm vào 35 GW, có một chương trình song song nhằm bổ sung thêm 7 GW các dự án điện than vào lưới điện. Việc sử dụng nhiều than để sản xuất điện chủ yếu là do trữ lượng than của cả nước ở mức 34,87 tỷ tấn, cao nhất ở Đông Nam Á. Vào tháng 10 năm 2021, Mitsubishi Power bắt đầu vận hành thương mại tuabin khí tự nhiên công suất 500 MW tại Nhà máy điện Muara Karang của Indonesia; do đó, những dự án như vậy dự kiến sẽ thúc đẩy thị trường nhiệt điện.

Trong số các nguồn sản xuất nhiệt điện thông thường khác nhau, phần lớn năng lượng đến từ than vào năm 2021. Than đóng góp khoảng 66% vào sản xuất nhiệt điện truyền thống, sản xuất ra 190 terawatt giờ (TWh) điện vào năm 2021.

Với nhu cầu năng lượng ngày càng tăng, việc sản xuất điện cũng ngày càng phát triển. Indonesia đã tạo ra 310 TWh điện vào năm 2021. Nhu cầu ngày càng tăng dẫn đến các dự án mới, dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

Tổng quan ngành Nhiệt điện Đông Nam Á

Thị trường nhiệt điện Đông Nam Á có tính chất phân mảnh ở mức độ vừa phải. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm Cơ quan Phát điện Thái Lan, Indonesia Power PT, Công ty TNHH Phát triển Điện lực, Điện lực Việt Nam và Tập đoàn Malakoff Berhad, cùng nhiều công ty khác.

Dẫn đầu thị trường nhiệt điện Đông Nam Á

Indonesia Power PT

Electric Power Development Co., Ltd

Electricity Generating Authority of Thailand

Vietnam Electricity

Malakoff Corporation Berhad

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhiệt điện Đông Nam Á

- Vào tháng 1 năm 2022, Indonesia đã cấm xuất khẩu than do lo ngại nguồn cung thấp tại các nhà máy điện trong nước có thể dẫn đến mất điện trên diện rộng. Chính phủ Indonesia biện minh cho lệnh cấm vì nó có thể khiến gần 20 nhà máy điện có công suất 10.850 MW cạn kiệt than.

- Vào tháng 10 năm 2022, nhà máy đầu tiên trong số hai nhà máy điện chu trình hỗn hợp chạy bằng khí đốt tự nhiên có công suất 2,7 GW nằm cách Bangkok, Thái Lan 130 km về phía đông nam, đã bắt đầu hoạt động. Nhà máy điện Gulf SRC (GSRC) là dự án điện độc lập chạy bằng khí đốt đầu tiên được xây dựng bởi hai công ty thuộc liên doanh của họ, Công ty Phát triển Điện Độc lập (IPD). Gulf Energy Development nắm giữ 70,0% cổ phần trong IPD, trong khi Mitsui nắm giữ 30%.

Phân khúc ngành Nhiệt điện Đông Nam Á

Sản xuất nhiệt điện là quá trình sản xuất điện sử dụng nhiệt trực tiếp từ nhiên liệu đốt hoặc hơi nước được tạo ra khi đốt dầu, khí tự nhiên, than đá và các loại khác để quay máy phát điện và tạo ra điện.

Thị trường nhiệt điện Đông Nam Á được phân chia theo nguồn và chu kỳ. Theo nguồn, thị trường được phân chia thành dầu, khí đốt tự nhiên, hạt nhân và than đá. Theo chu kỳ, thị trường được chia thành chu kỳ mở và chu kỳ đóng. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường nhiệt điện Đông Nam Á tại các quốc gia lớn. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện dựa trên công suất (MW).

| Dầu |

| Khí tự nhiên |

| Than |

| Các nguồn khác (Năng lượng sinh học và hạt nhân) |

| Chu kỳ mở |

| Chu trình khép kín |

| Indonesia |

| nước Thái Lan |

| Malaysia |

| Việt Nam |

| Philippin |

| Phần còn lại của Đông Nam Á |

| Theo nguồn | Dầu |

| Khí tự nhiên | |

| Than | |

| Các nguồn khác (Năng lượng sinh học và hạt nhân) | |

| Theo chu kỳ | Chu kỳ mở |

| Chu trình khép kín | |

| Theo địa lý | Indonesia |

| nước Thái Lan | |

| Malaysia | |

| Việt Nam | |

| Philippin | |

| Phần còn lại của Đông Nam Á |

Câu hỏi thường gặp về nghiên cứu thị trường nhiệt điện Đông Nam Á

Thị trường nhiệt điện Đông Nam Á lớn đến mức nào?

Quy mô Thị trường Nhiệt điện Đông Nam Á dự kiến sẽ đạt 208,76 gigawatt vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,74% để đạt 238,96 gigawatt vào năm 2029.

Quy mô thị trường nhiệt điện Đông Nam Á hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Nhiệt điện Đông Nam Á dự kiến sẽ đạt 208,76 gigawatt.

Ai là người chơi chủ chốt trên thị trường nhiệt điện Đông Nam Á?

Indonesia Power PT, Electric Power Development Co., Ltd, Electricity Generating Authority of Thailand, Vietnam Electricity, Malakoff Corporation Berhad là những công ty lớn hoạt động trên thị trường Nhiệt Điện Đông Nam Á.

Thị trường Nhiệt điện Đông Nam Á này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nhiệt điện Đông Nam Á ước tính là 203,19 gigawatt. Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường Nhiệt điện Đông Nam Á trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhiệt điện Đông Nam Á trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Nhiệt điện Đông Nam Á

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Nhiệt điện Đông Nam Á năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Nhiệt điện Đông Nam Á bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.